- •0,1. Организация бухгалтерского учета в банках республики беларусь

- •1.1. Организация бухгалтерского учета в банках Республики Беларусь

- •Организация бухгалтерского учета и отчетности в банках республики беларусь

- •Регистры бухгалтерского учета в банках республики беларусь

- •1.2. Особенности организации бухгалтерского учета операций банка в иностранной валюте

- •1.3. Порядок открытия банковского счета

- •1.4. Переоформление и закрытие банковских счетов

- •1.5. Порядок оформления карточки с образцами подписей

- •1.6. Порядок приема, оформления и хранения документов по открытию и закрытию банковских счетов

- •1.7. Открытие, переоформление, особенности функционирования и закрытия банковских счетов физических лиц

- •2. Бухгалтерский учет межбанковских расчетов

- •2.1. Организация межбанковских расчетов на территории Республики Беларусь

- •2.2 Порядок допуска к участию и исключения из участия и системе biss и механизм ее функционирования

- •2.3. Бухгалтерский учет межбанковских расчетов в системе biss

- •2.4. Бухгалтерский учет межбанковских расчетов по результатам клиринга, осуществляемого в смежных системах

- •3. Бухгалтерский учет безналичных расчетов

- •3.1. Экономическая сущность, цель, задачи, бухгалтерского учета безналичных расчетов. Классификация банковских переводов

- •3.2. Бухгалтерский учет расчетов посредством кредитового перевода (платежными поручениями, требованиями-поручениями)

- •3.3. Бухгалтерский учет расчетов посредством дебетового перевода

- •3.3.1. Бухгалтерский учет расчетов платежными требованиями

- •3.3.3. Бухгалтерский учет расчетов банковскими пластиковыми карточками

- •3.4. Порядок проведения операций

- •3.5. Бухгалтерский учет международных расчетов

- •3.5.1. Экономическая сущность, цель, задачи бухгалтерского учета международных расчетов. Формы международных расчетов

- •3.5.2. Бухгалтерский учет международных расчетов посредством банковского перевода

- •3.5.3 Бухгалтерский учет расчетов аккредитивами

- •4. Бухгалтерский учет кредитных операций с клиентами

- •4.1. Экономическая сущность и классификация кредитных операций банка, цель и задачи их бухгалтерского учета

- •4.2. Бухгалтерский учет предоставления кредитов клиентам

- •4.3. Бухгалтерский учет погашения задолженности по кредитным договорам

- •4.4. Бухгалтерский учет причитающихся банку доходов по кредитным договорам с клиентами

- •4.5. Бухгалтерский учет факторинговых операций

- •4.6. Бухгалтерский учет специальных резервов на покрытие возможных убытков по активам, подверженным кредитному риску

- •Подверженным кредитному риску

- •5. Бухгалтерский учет кассовых операций

- •5.1. Экономическая сущность кассовых операций, цель и задачи бухгалтерского учета. Организация кассовой работы в банке

- •5.2. Бухгалтерский учет поступления денежных средств

- •5.3. Бухгалтерский учет выдачи денежных средств из кассы банка

- •5.4. Бухгалтерский учет операций банка в вечерней кассе

- •5.5. Бухгалтерский учет подкрепления операционной кассы банка

- •5.6. Отчетность по кассовым операциям (ф. 0520)

- •6. Бухгалтерский учет операций банка с драгоценными металлами и драгоценными камнями

- •6.1. Экономическая сущность операций с драгоценными металлами и драгоценными камнями, цель и задачи бухгалтерского учета

- •6.2. Порядок открытия и ведения счетов в драгоценных металлах

- •6.3. Бухгалтерский учет банковских операций с драгоценными металлами

- •6.4. Бухгалтерский учет банковских операций с драгоценными камнями

- •7. Бухгалтерский учет операций банка с ценными бумагами

- •7Л. Операции банка с ценными бумагами: экономическая сущность, классификация, задачи бухгалтерского учета

- •7.2. Организация бухгалтерского учета операций с ценными бумагами

- •7.3. Основные принципы отражения в учете операций по приобретению и выбытию ценных бумаг

- •7.4. Бухгалтерский учет активных операций банка с ценными бумагами

- •7.5. Бухгалтерский учет сделок репо

- •7.6. Бухгалтерский учет формирования и использования

- •7.7. Бухгалтерский учет операций банка с ценными бумагами, совершенных в течение торгового дня на бирже

- •7.8. Бухгалтерский учет операций с ценными бумагами, выпущенными банком

- •8. Бухгалтерский учет валютно-обменных операций банка

- •8.1. Экономическая сущность и задачи бухгалтерского учета валютно-обменных операций

- •8.2. Бухгалтерский учет валютно-обменных операций на биржевом рынке

- •8.3. Бухгалтерский учет валютно-обменных операций на внебиржевом рынке

- •8.4. Бухгалтерский учет валютно-обменных операций в обменном пункте

- •9. Бухгалтерский учет сделок с производными инструментами в банках республики беларусь

- •9.1. Экономическая сущность сделок банка с производными инструментами, цель и задачи их бухгалтерского учета

- •9.2. Бухгалтерский учет сделок с производными инструментами

- •9.3. Бухгалтерский учет фьючерсных сделок на оао «Белорусская валютно-фондовая биржа»

- •10. Бухгалтерский учет операций донкрительного управления имуществом в банках республики беларусь

- •10.1. Трастовые операции банка: сущность, классификация, цель и задачи бухгалтерского учета

- •10.2. Бухгалтерский учет операций банка но доверительному управлению имуществом

- •11. Бухгалтерский учет долгосрочных финансовых вложений

- •11.1. Экономическая сущность, цель и задачи бухгалтерского учета долгосрочных финансовых вложений

- •11.2. Бухгалтерский учет долгосрочных финансовых вложений

- •12. Бухгалтерский учет вкладных (депозитных) операций банка

- •12.1. Экономическая сущность, цель и задачи бухгалтерского учета вкладных (депозитных) операций

- •12.2. Документальное оформление вкладных (депозитных) операций банка

- •12.3. Порядок расчета и документальное оформление начисления процентов по вкладным (депозитным) операциям

- •12.4. Бухгалтерский учет вкладных (депозитных) операций

- •12.5. Бухгалтерский учет отчислений календарных взносов в резерв защиты средств физических лиц

- •13. Бухгалтерский учет основных средств и нематериальных активов

- •13.1. Экономическая сущность и классификация основных средств банка, цель и задачи их бухгалтерского учета

- •13.2. Бухгалтерский учет операций, связанных с поступлением основных средств

- •13.3. Порядок начисления амортизации основных средств

- •13.4. Бухгалтерский учет операций банка, связанных с выбытием и перемещением основных средств

- •13.5. Инвентаризация основных средств

- •13.6. Бухгалтерский учет строительства объектов основных средств

- •13.7. Бухгалтерский учет ремонта основных средств

- •Средств

- •13.8. Бухгалтерский учет операций с основными средствами в условиях аренды

- •Средств у арендодателя

- •13.9. Бухгалтерский учет лизинговых операций в банках

- •13.10. Бухгалтерский учет источников финансирования капитальных вложений

- •13.11. Порядок организации бухгалтерского учета операций банка с нематериальными активами

- •13.12. Оценка нематериальных активов

- •13.13. Бухгалтерский учет поступления нематериальных активов

- •13.14. Бухгалтерский учет начисления амортизации нематериальных активов

- •13.15. Бухгалтерский учет выбытия нематериальных активов

- •13.16. Инвентаризация нематериальных активов

- •14. Бухгалтерским учет материалов 14.1. Организация бухгалтерского учета материалов

- •14.2. Оценка стоимости товарно-материальных ценностей

- •14.3. Порядок приобретения, приемки и оприходования товарно-материальных ценностей

- •14.4. Хранение и инвентаризация товарно-материальных ценностей

- •14.5. Порядок отпуска товарно-материальных ценностей

- •14.6. Бухгалтерский учет выбытия товарно-материальных ценностей

- •14.7. Бухгалтерский учет топлива и смазочных материалов

- •Топлива и смазочных материалов

- •14.8. Бухгалтерский учет автомобильных шин

- •14.9. Бухгалтерский учет запасных частей к машинам и оборудованию

- •2 Проведение ремонта запасных частей и агрегатов

- •14.10. Бухгалтерский учет мешков для перевозки и хранения ценностей

- •14.11. Бухгалтерский учет инкассаторских сумок для сбора выручки

- •14.12. Бухгалтерский учет средств индивидуальной защиты и форменной одежды, обуви, снаряжения

- •15. Бухгалтерский учет расчетов с дебиторами и кредиторами

- •15.1. Бухгалтерский учет расчетов с бюджетом по налогам и сборам

- •15.2. Бухгалтерский учет расчетов с подотчетными лицами

- •15.3. Бухгалтерский учет расчетов с поставщиками (подрядчикам)

- •15.4. Бухгалтерский учет расчетов с учредителями

- •15.5. Бухгалтерский учет расчетов с персоналом по оплате труда

- •15.5.2. Учет численности работников и рабочего времени.

- •15.5.5. Синтетический и аналитический учет расчетов с персоналом по оплате труда

- •По оплате труда

- •16. Бухгалтерский учет доходов, расходов и финансового результата

- •16.1. Экономическая сущность, классификация, цель, задачи и принципы бухгалтерского учета доходов и расходов банка. Условия признания доходов и расходов

- •16.2. Бухгалтерский учет доходов банка

- •16.3. Бухгалтерский учет расходов банка

- •16.4. Бухгалтерский учет финансовых результатов банка

3.3. Бухгалтерский учет расчетов посредством дебетового перевода

3.3.1. Бухгалтерский учет расчетов платежными требованиями

Платежное требование - это платежная инструкция, содержащая требование получателя денежных средств (бенефициара взыскателя) к плательщику об уплате определенной суммы через банк.

И основу дебетовых переводов посредством платежных требований понижена система инкассо. Инкассо подразделяется:

-

на акцептную форму;

-

безакцептную форму.

Под акцептом понимается предварительное согласие плательщика, выраженное в форме заявления на акцепт и содержащее инструкции банку- отправителю исполнить платежное требование в день его поступления в Панк-отправитель.

Акцептная форма используется при расчетах за отгруженные товары, работы, услуги. Акцепт оформляется заявлением на акцепт в двух экземплярах, каждый заверяется подписями и оттиском печати.

Безакцептная форма используется при списании средств со счетов плательщика без его согласия в бесспорном порядке в случаях, установленных законодательством.

11лагежное требование составляется на бланках установленной формы и представляется в банк-получатель в двух экземплярах, если иное не предусмотрено в договоре, заключенном между банком и клиентом, в течение десяти календарных дней со дня его выписки.

Первый экземпляр платежного требования заверяется оттиском печати и подписями должностных лиц бенефициара согласно заявленным в банк- получатель образцам подписей и оттиска печати.

Ответственность за достоверность и правильность информации, указанной в платежном требовании, несет бенефициар.

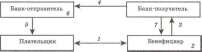

На рис. 3.4 представлена схема документооборота расчетов платежными требованиями.

Рис.

3.4.

Схема документооборота при осуществлении

расчетов с использованием платежных

требований: 1- заключение договора на

поставку товаров, оказание услуг,

выполнение работ;

2

- оформление платежного требования/

3 - передача платежного требования в

банк-получатель; проверка правильности

оформления платежного требования;

4

- банк-получатель направляет платежное

требование в банк-отправитель; 5

— уведомление плательщика;

6—оплата

платежного требования; 7 - извещение об

оплате либо направление платежного

требования

Ответственным исполнителем проверяется правильность оформления платежного требования, соответствие подписей и оттиска печати заявленным образцам, подлинность и целостность платежных требований, переданных в электронном виде. На всех экземплярах платежного требования проставляется фактическая дата представления, штамп банка. Платежное требование представляется в банк вместе с реестром, составленным в двух экземплярах. На всех экземплярах реестра указывается фактическая дата представления платежных требований в банк-получатель. Первый экземпляр реестра, заверенный подписью ответственного исполнителя, остается в банке-получателе, второй, заверенный подписью ответственного исполнителя и штампом банка-получателя, возвращается бенефициару в подтверждение приема документов.

Платежное требование не принимается к исполнению банком-получа- телем, если:

-

имеются исправления и подчистки;

-

не указаны обязательные реквизиты;

-

подписи и оттиск печати в платежном требовании не соответствуют заявленным образцам;

-

в банке-отправителе имеется определение хозяйственного суда о возбуждении в отношении плательщика производства по делу об экономической несостоятельности (банкротстве) либо информация о том, что плательщик находится в стадии ликвидации.

11ринятые к исполнению платежные требования при наличии достаточной суммы денежных средств на счете плательщика подлежат оплате банком- отправителем в полной сумме. Банк-отправитель исполняет платежное требование на основании полученного от плательщика акцепта.

Акцепт оформляется заявлением в двух экземплярах. Первый и второй экземпляры заверяются подписями должностных лиц плательщика, скрепляются печатью.

В заявлении на акцепт должны быть указаны:

-

наименование плательщика и номер счета, с которого будет производиться оплата платежных требований;

-

наименование бенефициара;

-

номер и дата заключенного договора, по которому предполагается оплата платежных требований в день их поступления;

-

расходы по переводу, на чей счет относится вознаграждение (плата), иная информация по договоренности с банком.

Ответственный исполнитель сверяет с заявлением на акцепт платежные требования, поступившие в банк плательщика без исполнительных документов.

Перед исполнением платежных требований, включенных в заявление на акцепт, банк-отправитель проверяет:

-

правомерность осуществления дебетового перевода на основании предоставленных в банк-отправитель документов;

-

соответствие данных платежного требования данным документов, пред- с I аллейных в банк-отправитель в установленных законодательством случаях.

11латежные требования, включенные плательщиком в заявление на акцепт, не подлежат исполнению в случае:

-

непредставления необходимых в соответствии с законодательством документов;

-

несоответствия данных платежного требования данным документов, представленных в банк-отправитель согласно законодательству;

-

отсутствия правовых оснований у плательщика на проведение дебетного перевода;

-

определения хозяйственного суда о возбуждении в отношении плательщика производства по делу об экономической несостоятельности (банкротстве) либо при наличии информации о том, что плательщик находится в стадии ликвидации.

11с принятые к исполнению банком-отправителем по указанным выше причинам платежные требования подлежат возврату не позднее банковского дня, следующего за днем их поступления, о чем банк-отправитель направляет сообщение в банк-получатель.

11латсжньте требования при наличии достаточной суммы денежных средств на счете плательщика подлежат оплате банком-отправителем в ионной сумме. На всех экземплярах платежного требования проставляются и да та исполнения, подпись ответственного исполнителя и штамп банка.

Первый экземпляр платежного требования помещается в документы дня банка-отправителя, второй - направляется плательщику, если иное не предусмотрено в договоре.

Корреспонденция счетов по расчетам платежным требованием представлена в табл. 3.1.

Таблица 3.1. Корреспонденция счетов бухгалтерского учета по расчетам платежными требованиями

|

Содержание операции |

Корреспонденция счетов |

|

|

Дебет |

Кредит |

|

|

1. Оплачено платежное требование (в банке-отправителе) |

Текущий (расчетный) счет плательщика |

Корреспондентский счет |

|

2. Зачислены денежные средства (в банке-получателе) |

Корреспондентский счет |

Текущий (расчетный) счет получателя (бенефициара) |

Бесспорный порядок списания средств означает списание средств со счета плательщика без его согласия. Списание средств в бесспорном порядке допускается со счетов плательщика, предназначенных для учета денежных средств, которыми плательщик вправе распоряжаться. Для взыскания денежных средств в бесспорном порядке взыскателем оформляется платежное требование и представляется в обслуживающий его банк в трех экземплярах.

При приеме на инкассо платежные требования проверяются на предмет правильности их оформления и правомерности выставления. Платежное требование представляется в банк с подлинными исполнительными документами или их дубликатами. Платежное требование считается неправомерно предъявленным в следующих случаях:

-

без исполнительного документа;

-

если срок давности для предъявления исполнительного документа истек;

-

если сумма, указанная в платежном требовании, больше суммы, указанной в исполнительном документе;

-

если данные, указанные в исполнительном документе, не соответствуют данным, указанным в платежном требовании;

-

хозяйственный суд принял решение о возбуждении в отношении плательщика производства по делу об экономической несостоятельности (банкротстве) либо при наличии информации о том, что плательщик находится в стадии ликвидации.

Исполнение платежного требования с исполнительным документом может быть приостановлено по заявлению взыскателя, по заявлению 72 плательщика на основании документа органа, выдавшего указанный исполнительный документ, либо по решению суда.

Не принятые банком-получателем платежные требования вычеркиваются из реестра и возвращаются клиенту для переоформления. Платежные требования, не принятые по причине неправильного их оформления или неправомерного предъявления, а также при наличии в банке определения хозяйственного суда о возбуждении в отношении плательщика производства по делу об экономической несостоятельности (банкротстве) либо информации о том, что плательщик находится в стадии ликвидации, возвращаются банком-отправителем вместе с приложенными исполнительными документами в банк-получатель для выдачи взыскателю.

На всех экземплярах исполненных платежных требований, оформленных на бесспорное списание, проставляется дата исполнения, подпись ответственного исполнителя, штамп банка. Первый экземпляр платежного требования помещается в документы дня банка-отправителя; второй и третий экземпляры вместе с исполнительным документом направляются плательщику. Если сумма исполненного платежного требования меньше суммы исполнительного документа, второй экземпляр платежного требования направляется плательщику, а третий экземпляр вместе с исполнительным документом возвращается в банк-получатель для выдачи взыскателю.

3.3.2. Бухгалтерский учет расчетов чеками

Безналичные расчеты с использованием чеков регламентируются Инструкцией о порядке проведения операций с использованием чеков из чековых книжек и расчетных чеков, утвержденной постановлением 11равления Национального банка Республики Беларусь от 30 марта 2005 г. N" 43. Согласно данной инструкции чек из чековой книжки, расчетный чек- ценная бумага, содержащая ничем не обусловленное распоряжение чеко - да теля произвести платеж указанной в нем суммы чекодержателю.

Чековая книжка выдается юридическим и физическим лицам и действительна в течение 1 года со дня ее выдачи банком чекодателя. Расчетный чек выдается только физическим лицам и действителен в течение 30 календарных дней со дня его выдачи банком чекодателя.

В расчетах с использованием чеков участвуют чекодатель и чекодержатель.

Чекодатель - это юридическое лицо, индивидуальный предприниматель, физическое лицо, осуществляющее расчеты за товары, работы, услуги посредством чека из чековой книжки, либо физическое лицо, осуществляющее расчеты за товары, работы, услуги посредством расчетного чека или получающее по расчетному чеку наличные денежные средства в банке чекодателя или в других банках при наличии договора между ними.

Чекодержатель - это юридическое лицо, индивидуальный предприниматель, являющиеся получателями платежа по чеку из чековой книжки или расчетному чеку.

Для получения чековой книжки физическое лицо, представитель физического лица должны оформить в банке заявление-обязательство на получение чековой книжки физическим лицом, предъявить документ, удостоверяющий личность. Юридическое лицо представляет в банк по месту открытия текущего (расчетного) банковского счета заявление- обязательство, заверенное подписями должностных лиц, имеющих право распоряжаться счетом, и оттиском печати юридического лица согласно заявленным в банк образцам подписей и оттиска печати.

На основании заявления-обязательства юридического лица банк открывает счет «Средства для расчетов чеками». Денежные средства перечисляются на данный счет со счета юридического лица и (или) счета по учету кредитов в порядке, предусмотренном нормативным правовым актом Национального банка.

Клиент банка может получить в банке чекодателя чековую книжку или расчетный чек при наличии на его текущем счете необходимой суммы денежных средств. Чековая книжка выдается на основании представленного в банк заявления-обязательства (в одном экземпляре).

При оформлении чековой книжки ответственный исполнитель заполняет реквизиты второй страницы обложки чековой книжки, лицевую сторону каждого чека (реквизиты банка чекодателя, номер счета расчетов чеками, фамилия, имя, отчество физического лица). На оборотной стороне заявления-обязательства и на обложке чековой книжки указывается срок ее действия и дата выдачи.

Порядок осуществления расчетов с использованием чеков представлен на рис. 3.5.

Чековая книжка и расчетные чековые книжки являются бланками строгой отчетности. Их учет осуществляется на внебалансовом счете 99846 «Прочие бланки строгой отчетности». По приходу счета проводятся полученные бланки строгой отчетности, по расходу списываются бланки. Учет осуществляется в условной единице - один рубль.

При выдаче чековой книжки:

Расход - 99846 «Прочие бланки строгой отчетности»

либо

Расход — 99847 «Бланки строгой отчетности, отосланные и выданные под отчет».

На основании платежного поручения, которое представляется в банк в двух экземплярах») производится депонирование денежных средств на пассивных балансовых счетах 317-й группы «Средства для расчетов чеками».

Рис.

3.5.

Схема документооборота при осуществлении

расчетов с использованием чеков: I

представление в банк заявления-обязательства

на получение чековой книжки и платежного

поручения для депонирования средств;

2

- оформление чековой книжки; 3 -

депонирование средств на огдсльном

балансовом счете;

4

- выдача чековой книжки чекодателю; 5 -

продажа товара чекодателю; й передача

чеков из чековой книжки чекодержателю;

7 - представление в банк полученных

чеков «месте с поручением-реестром;

8 -

принятие чеков на инкассо;

9

- отсылка чеков в банк-чекодатель; III

оплата чеков после их проверки; 11 -

перечисление платежа в банк-чекодержатель;

12

- зачисление суммы оплаченных чеков

на счет чекодержателя;

13

- извещение чекодержателя о зачислении

платежа

на его счет

При приемке чека из чековой книжки в уплату за товар работник организации торговли и сервиса должен удостовериться в личности чекодателя, проверить правильность заполнения чека, проверить суммы (исходный остаток) корешка оплачиваемого чека, принять чек, проставить на обороте данно- ГО чека и его корешка оттиск штампа организации, дату приема чека к оплате, подписать чек.

Принятые в уплату чеки чекодержатель представляет в банк по месту открытия своего текущего счета вместе с поручением-реестром. Оно составляется отдельно на каждый банк-чекодатель. Если чекодатель и чекодержатель обслуживаются в одном банке, то поручение-реестр представ- ляется в двух экземплярах. Первый экземпляр заверяется подписью и печатью и остается в банке. Второй с оттиском штампа банка выдается чекодержателю.

Если чекодатель и чекодержатель обслуживаются в разных банках, то поручение-реестр выписывается в четырех экземплярах. Первый и третий экземпляры заверяются печатью и подписями; первый и второй экземпляры i о штампом банка вместе с чеками направляются в банк-чекодатель; третий остается в банке-чекодержателя; четвертый выдается чекодержателю.

Ответственный исполнитель банка-чекодержателя проверяет соответствие реквизитов чеков данным, указанным в поручении-реестре, проверяет правильность заполнения чеков, проставляет на поручении-реестре фактическую дату поступления документов в банк.

Пели чекодатель и чекодержатель обслуживаются в разных банках, сумма чеков, принятых на инкассо, приходуется на внебалансовом счете 99822 «Документы и ценности, принятые на инкассо».

Ответственный исполнитель в банке-чекодателе проверяет, соответствуют ли данные чеки банку-чекодателю, регистрирует в отдельном

журнале поручение-реестр, сверяет суммы, указанные в чеке, с суммой в поручении-реестре. Не принятые банком-чекодателем чеки регистрируются в отдельном журнале и возвращаются банку-чекодержателю без исполнения с указанием причин.

На всех экземплярах поручения-реестра проставляется дата поступления в банк-чекодатель.

При соответствии всех реквизитов и правильности оформления чека банк производит платеж на сумму, указанную в чеке.

Оплаченные чеки вместе с первым экземпляром поручения реестра остаются в документах дня банка-чекодателя. Второй экземпляр поручения реестра с отметкой банка-чекодателя об его исполнении возвращается в банк-чекодержатель.

Отражение операции по расчетам чеками в бухгалтерском учете показано (на примере коммерческой организации) в табл. 3.2.

Таблица 3.2. Корреспонденция счетов бухгалтерского учета расчетов чеками из чековых книжек (на примере коммерческой организации)

|

Содержание операции |

Корреспонденция счетов |

|

|

Дебет |

Кредит |

|

|

1 |

2 |

3 |

|

1. Аккумулированы денежные средства на счете «Чеки» в банке- чекодателе |

3012 «Текущий счет коммерческих организаций» |

3172 «Средства коммерческих организаций для расчетов чеками» |

|

2. Уплачена комиссия за выдачу чековой книжки |

3012 «Текущий счет коммерческих организаций» |

8130 «Комиссионные доходы по операциям с чеками» |

|

3. Приняты документы на инкассо в банке-чеко- держателе |

99822 «Документы и ценности, принятые на инкассо» |

|

|

4. Оприходованы отосланные поручения- реестры и чеки в банк- чекодатель |

99821 «Документы и ценности, отосланные на инкассо» |

|

|

5. Списаны документы, принятые на инкассо в банке-чекодержателе |

|

99822 «Документы и ценности, принятые на инкассо» |

|

6. Оплачены чеки в банке- чекодателе |

3172 «Средства коммерческих организаций для расчетов чеками» |

Корреспондентский счет |

|

1 |

2 |

3 |

|

7. Поступили денежные средства в банк-чекодержатель |

Корреспондентский счет |

3812 «Расчеты по операциям с чеками и банковскими пластиковыми карточками» |

|

8. Списаны отосланные по- ручения-реестры и чеки в банк-чекодатель |

|

99821 «Документы и ценности, отосланные на инкассо» |

|

9. Зачислены денежные средства на счет чекодержателя |

3812 «Расчеты по операциям с чеками и банковскими пластиковыми карточками» |

3012 «Текущий счет коммерческих организаций» |

Расчетный чек может быть выдан банком после внесения в банк наличных денежных средств, имеющихся на текущем счету физических лиц, или же за счет кредитных средств. При выдаче расчетного чека за счет кредитных средств на бланке расчетного чека в верхнем левом углу делается запись «Без права получения наличных денежных средств».

Порядок оплаты расчетных чеков аналогичен порядку оплаты чеков из чековых книжек.