- •VIII • предисловие

- •Х • предисловие

- •Содержание

- •XII • содержание

- •7 Анализ временных целей Фибоначчи .................... 269

- •8 Комбинирование инструментов Фибоначчи ............... 289

- •2 • Основные принципы фибоначчи

- •4 • Основные принципы фибоначчи

- •Отношения фибоначчи • 5 отношения фибоначчи

- •6 • Основные принципы фибоначчи

- •8 • Основные принципы фибоначчи

- •10 • Основные принципы фибоначчи

- •12 • Основные принципы фибоначчи

- •14 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 15

- •16 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 17

- •18 • Основные принципы фибоначчи

- •20 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 21

- •22 • Основные принципы фибоначчи

- •Резюме: геометрические инструменты фибоначчи

- •24 • Основные принципы фибоначчи

- •26 • Основные принципы фибоначчи

- •28 • Основные принципы фибоначчи

- •30 • Основные принципы фибоначчи

- •32 • Основные принципы фибоначчи

- •34 • Основные принципы фибоначчи

- •36 • Основные принципы фибоначчи

- •38 • Основные принципы фибоначчи

- •40 • Применение ряда суммирования фибоначчи

- •42 • Применение ряда суммирования фибоначчи

- •44 • Применение ряда суммирования фибоначчи

- •46 • Применение ряда суммирования фибоначчи

- •48 • Применение ряда суммирования фибоначчи

- •Ряда суммирования Фибоначчи на рынке Индекса s&p500 с июня по ноябрь 2000 года

- •50 • Применение ряда суммирования фибоначчи

- •Ряда суммирования Фибоначчи на рынке наличной японской иены с июня по ноябрь 2000 года

- •52 • Применение ряда суммирования фибоначчи

- •Ряд суммирования на недельных данных • 53

- •54 • Применение ряда суммирования фибоначчи

- •56 • Применение отношения фибоначчи

- •58 • Применение отношения фибоначчи

- •60 • Применение отношения фибоначчи

- •62 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 63

- •64 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 65

- •66 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 67

- •68 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 69

- •70 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 71

- •72 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 73

- •74 • Применение отношения фибоначчи

- •75 • Применение отношения фибоначчи

- •76 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 77

- •78 • Применение отношения фибоначчи

- •С. Коррекции на недельной основе • 79

- •80 • Применение отношения фибоначчи

- •84 • Применение отношения фибоначчи

- •86 • Применение отношения фибоначчи

- •88 • Применение отношения фибоначчи

- •90 • Применение отношения фибоначчи

- •92 • Применение отношения фибоначчи

- •94 • Применение отношения фибоначчи

- •96 • Применение отношения фибоначчи

- •Е. Расширения в 5-волновой фигуре • 97

- •98 * Применение отношения фибоначчи

- •Е. Расширения в 5-волновой фигуре • 99

- •100 • Применение отношения фибоначчи

- •102• Применение отношения фибоначчи

- •104 • Применение отношения фибоначчи

- •106 • Применение отношения фибоначчи резюме

- •Резюме • 107

- •108 • Применение отношения фибоначчи

- •Резюме • 109

- •Структура правильных каналов тренда • 113

- •Структура фи-каналов • 117 структура фи-каналов

- •Структура фи-каналов • 119

- •Структура фи-каналов • 121

- •Работа с фи-каналами

- •Работа с фи-каналами • 123

- •124 • Фи каналы

- •Работа с фи-каналами • 125

- •Работа с фи-каналamи • 127

- •Работа с фи-канал am и • 133

- •Работа с фи-каналами • 135

- •Работа с фи-каналами • 137

- •Работа с фи-каналами • 139

- •Работа с фи - каналamи • 141

- •Работа с фи - эллипсами • 163

- •1 74 • Фи-эллипсы

- •1 76 • Фи-эллипсы

- •2000 Гг. Присоединенные и накладывающиеся фи-эллипсы на постоянной шкале. Источник: fam Research, 2000.

- •Работа с фи-эллипсами • 183

- •Работа с фи-эллипсами • 185

- •Работа с фи-эллипсами • 1 87

- •Работа с фи-эллипсами • 189

- •Работа с фи-эллипсами • 191

- •Работа с фи-эллипсами • 193

- •Работа с фи-эллипсами • 195

- •Работа с фи-эллипсами • 197

- •Резюме • 199

- •Резюме • 201

- •Dover, 1970), p. IV. Перепечатано с разрешения. Основные свойства и параметры фи-спиралей • 205

- •Основные свойства и параметры фи-спиралей

- •Основные свойства и параметры фи-спиралей • 207

- •Основные свойства и параметры фи-спиралей • 209

- •Основные свойства и параметры фи-спиралей • 211

- •Основные свойства и параметры фи-спиралей • 213

- •Основные свойства и параметры фи-спиралей "215

- •Основные свойства и параметры фи-спиралей • 217

- •Работа с фи-спиралями • 219

- •Работа с фи-спиралями

- •Работа с фи-спиралями • 221

- •Работа с фи-спиралями • 223

- •Работа с фи-спиралями • 225

- •Работа с фи-спиралями • 227

- •Работасфи-спиралями • 229

- •Работа с фи-спиралями • 231

- •Работа с фи-спиралями • 233

- •Работа с фи-спиралями • 235

- •Работа с фи-спиралями • 237

- •Работа с фи-спирдлями • 239

- •Работа с фи-спиралям и • 241

- •Работа с фи-спиралями • 243

- •Работа с фи-спиралями • 245

- •Работа с фи-спиралями • 247

- •Работа с фи-спиралями • 249

- •Работа с фи-спиралями • 253

- •Работа с фи-спиралями • 255

- •Работа с фи-спиралям и • 257

- •Работа с фи-спиралями • 259

- •Работа с фи-спиралями • 261

- •Работа с фи-спиралями • 263

- •Резюме • 265

- •Резюме • 267

- •270 • Анализ временных целей фибоначчи

- •Основные свойства • 271

- •Основные свойства дней временных целей фибоначчи

- •272 • Анализ временных целей фибоначчи

- •Основные свойства • 273

- •274 • Анализ временных целей фибоначчи

- •Основные свойства • 275

- •276 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 277

- •278 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 279

- •280 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 281

- •W2 • анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 283

- •284 • Анализ временных целей фибоначчи

- •Резюме • 285

- •286 • Анализ временных целей фибоначчи

- •Резюме • 287

- •288 • Анализ временных целей фибоначчи

- •Комбинирование инструментов фибоначчи

- •290 • Комбинирование инструментов фибоначчи

- •Виды комбинаций инструментов фибоначчи • 291

- •Виды комбинаций инструментов фибоначчи

- •292 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты на дневной основе

- •294 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 295

- •296 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 297

- •298 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 299

- •300 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 301

- •302 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 303

- •304 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 305

- •306 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 307

- •308 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов на внутридневной основе

- •Фьючерсы фондовых индексов • 309

- •310 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 311

- •312 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 313

- •314 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 315

- •316 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 317

- •318 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе

- •Акции на недельной и дневной основе • 319

- •320 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 321

- •322 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 323

- •324 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 325

- •326 • Комбинирование инструментов фибоначчи

- •Резюме • 327 резюме

- •328 • Комбинирование инструментов фибоначчи

- •Резюме • 329

- •Послесловие новые трейдеры по фибоначчи: Кто Они?

- •Искушенность

- •332 • Послесловие

- •Непредубежденность

- •Терпение

- •Новые трейдреы по фибоначчи • 333 дисциплина

- •Последовательность

- •Вера в инструменты фибоначчи

- •334 • Послесловие

- •Новые трейдреы по фибоначчи • 335

- •336 • Послесловие

- •Учебные материалы заключительные замечания

- •Учебный материал а: задачник "новые методы торговли по фибоначчи"

- •338 • Учебные материалы

- •Список сокращений

- •Приложение Руководство пользователя

- •Подготовка к работе

- •344 • Приложение установка программного обеспечения winphi с cd-rom

- •Запуск winphi -согласие с отказом от ответственности

- •Руководство пользователя winphin (cd-rom) • 345 конфигурирование файлов ascii, разграниченных запятой

- •344 • Приложение установка программного обеспечения winphi с cd-rom

- •Запуск winphi -согласие с отказом от ответственности

- •Руководство пользователя winphin (cd-rom) • 345 конфигурирование файлов ascii, разграниченных запятой

- •344 * Приложение установка программного обеспечения winphic cd-rom

- •Запуск winfhi-согласие с отказом от ответственности

74 • Применение отношения фибоначчи

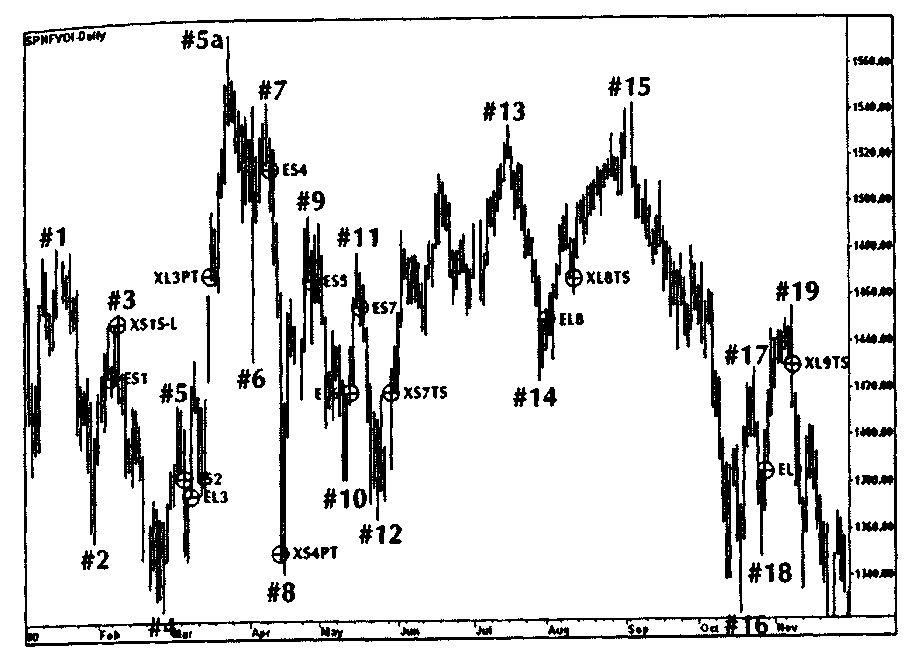

вычисления сделаны на дневной гистограмме, охватывающей последние 11 месяцев Индекса S&P500 (до ноября 2000 года). Как и в предыдущей главе, мы использовали самые свежие контрактные данные O-H-L-C по состоянию на конец дня, предоставленные Bridge/CRB Data Services.

Не будем нагружать читателей годами тестовых прогонов различных продуктов на компьютере. Мы выбрали только два примера. Они дадут читателям некоторые идеи и объяснят стратегии, как можно делать деньги. Но мы подчеркиваем, что наша информация по этому вопросу носит образовательный характер.

Приложенный к книге CD-ROM позволяет каждому инвестору получить те же результаты, которые мы показываем здесь, потому что использованные нами наборы данных поставляются вместе с программным обеспечением.

Для Индекса S&P500 за период с января по ноябрь 2000 года можно получить девять торговых сигналов, основанных на вышеупомянутом наборе параметров величины колебаний от максимумов до минимумов и от минимумов к максимумам, восстановлений, правил входа, целевых прибылей, плавающих стопов и правил стоп-лосса.

Рисунок 3.11 и Таблица 3.2 показывают полученные условные прибыли и убытки по Индексу S&P500. (Сокращенные обозначения торговых сигналов см. в Приложении.)

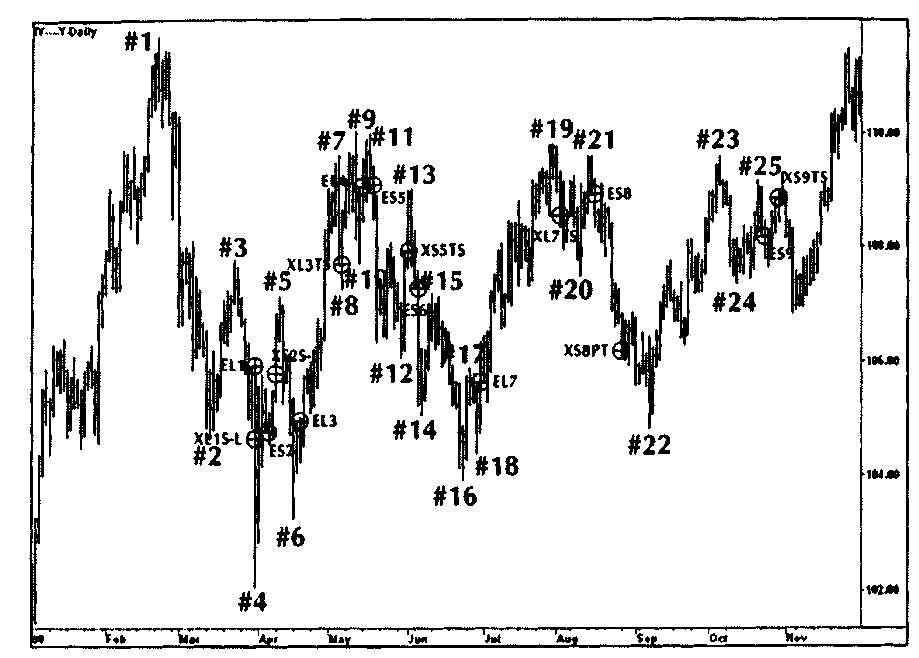

Чтобы объяснить использование коррекций со вторым набором данных, мы провели подобное моделирование торговых сигналов на наличной японской иене (рисунок 3.12).

Основные базовые параметры анализа наличной японской иены:

• минимальный размер колебания 1,80 JPY (например, движение от 110.00 до 111.80); восстановление, по крайней мере, на 61,8%;

• вход по максимуму или минимуму предыдущего дня; повторный вход исключен;

• целевая прибыль на уровне, 0,618-кратном величине импульсного колебания; плавающий стоп устанавливается на четырехдневный минимум для покупок и четырехдневный максимум для продаж;

• стоп-лосс на минимуме предыдущего колебания для покупок и максимуме для продаж.

75 • Применение отношения фибоначчи

Рисунок 3.11 График Индекса S&P500 с января по ноябрь 2000 года. Смоделированные торговые сигналы основаны на дневных коррекциях. Источник: FAM Research, 2000.

Источник: FAM Research, 2000.

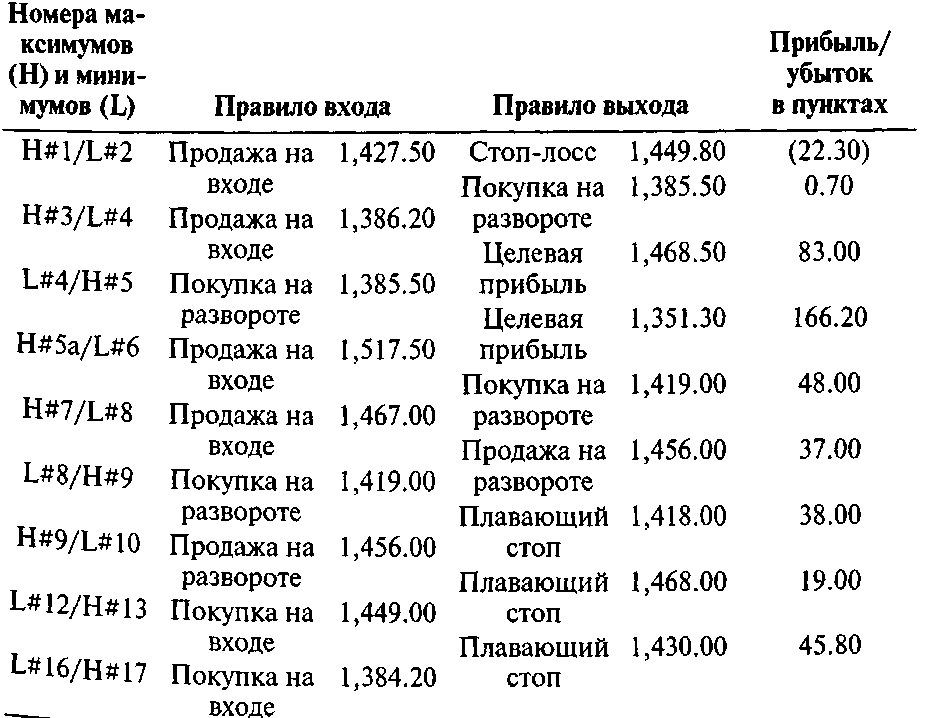

Таблица 3.2 Расчет сигналов теста по Индексу S&P500 с января по ноябрь 2000 года

76 • Применение отношения фибоначчи

Рисунок 3.12 График наличной японской иены с января по ноябрь 2000 года. Смоделированные торговые сигналы основаны на дневных коррекциях. Источник: FAM Research, 2000.

Применение этих параметров к дневной гистограмме наличной японской иены дает набор сигналов, сопоставимый с полученным по Индексу S&P500. Анализируя наличную японскую иену подобным же образом, можно доказать, что впечатляющая прибыль, полученная с Индексом S&P500, не случайна.

Девять примерных сделок по наличной японской иене в целом оказались прибыльны. Шесть сделок завершились с прибылью, и только три сделки привели к убыткам. Прибыль составила почти 9,00 пункта. Это многообещающий результат для 11-месячного периода испытаний. Номера пиков и впадин, а также прибыль и убытки по сигналам для пары наличная японская иена/доллар США сведены по сделкам в Таблице 3.3.

Чтобы понять таблицу правильно, читатели должны иметь в виду, что при торговле парой японская иена/доллар США снижение цены указывает на усиление японской иены, а повышение цены — на усиление доллара США. Следовательно, сигналы на покупку в таблице подразумевают спекуляцию на повышении цены. Это означает более сильный доллар США и более слабую японскую иену. Сигналы продажи подразумевают противоположную