- •VIII • предисловие

- •Х • предисловие

- •Содержание

- •XII • содержание

- •7 Анализ временных целей Фибоначчи .................... 269

- •8 Комбинирование инструментов Фибоначчи ............... 289

- •2 • Основные принципы фибоначчи

- •4 • Основные принципы фибоначчи

- •Отношения фибоначчи • 5 отношения фибоначчи

- •6 • Основные принципы фибоначчи

- •8 • Основные принципы фибоначчи

- •10 • Основные принципы фибоначчи

- •12 • Основные принципы фибоначчи

- •14 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 15

- •16 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 17

- •18 • Основные принципы фибоначчи

- •20 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 21

- •22 • Основные принципы фибоначчи

- •Резюме: геометрические инструменты фибоначчи

- •24 • Основные принципы фибоначчи

- •26 • Основные принципы фибоначчи

- •28 • Основные принципы фибоначчи

- •30 • Основные принципы фибоначчи

- •32 • Основные принципы фибоначчи

- •34 • Основные принципы фибоначчи

- •36 • Основные принципы фибоначчи

- •38 • Основные принципы фибоначчи

- •40 • Применение ряда суммирования фибоначчи

- •42 • Применение ряда суммирования фибоначчи

- •44 • Применение ряда суммирования фибоначчи

- •46 • Применение ряда суммирования фибоначчи

- •48 • Применение ряда суммирования фибоначчи

- •Ряда суммирования Фибоначчи на рынке Индекса s&p500 с июня по ноябрь 2000 года

- •50 • Применение ряда суммирования фибоначчи

- •Ряда суммирования Фибоначчи на рынке наличной японской иены с июня по ноябрь 2000 года

- •52 • Применение ряда суммирования фибоначчи

- •Ряд суммирования на недельных данных • 53

- •54 • Применение ряда суммирования фибоначчи

- •56 • Применение отношения фибоначчи

- •58 • Применение отношения фибоначчи

- •60 • Применение отношения фибоначчи

- •62 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 63

- •64 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 65

- •66 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 67

- •68 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 69

- •70 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 71

- •72 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 73

- •74 • Применение отношения фибоначчи

- •75 • Применение отношения фибоначчи

- •76 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 77

- •78 • Применение отношения фибоначчи

- •С. Коррекции на недельной основе • 79

- •80 • Применение отношения фибоначчи

- •84 • Применение отношения фибоначчи

- •86 • Применение отношения фибоначчи

- •88 • Применение отношения фибоначчи

- •90 • Применение отношения фибоначчи

- •92 • Применение отношения фибоначчи

- •94 • Применение отношения фибоначчи

- •96 • Применение отношения фибоначчи

- •Е. Расширения в 5-волновой фигуре • 97

- •98 * Применение отношения фибоначчи

- •Е. Расширения в 5-волновой фигуре • 99

- •100 • Применение отношения фибоначчи

- •102• Применение отношения фибоначчи

- •104 • Применение отношения фибоначчи

- •106 • Применение отношения фибоначчи резюме

- •Резюме • 107

- •108 • Применение отношения фибоначчи

- •Резюме • 109

- •Структура правильных каналов тренда • 113

- •Структура фи-каналов • 117 структура фи-каналов

- •Структура фи-каналов • 119

- •Структура фи-каналов • 121

- •Работа с фи-каналами

- •Работа с фи-каналами • 123

- •124 • Фи каналы

- •Работа с фи-каналами • 125

- •Работа с фи-каналamи • 127

- •Работа с фи-канал am и • 133

- •Работа с фи-каналами • 135

- •Работа с фи-каналами • 137

- •Работа с фи-каналами • 139

- •Работа с фи - каналamи • 141

- •Работа с фи - эллипсами • 163

- •1 74 • Фи-эллипсы

- •1 76 • Фи-эллипсы

- •2000 Гг. Присоединенные и накладывающиеся фи-эллипсы на постоянной шкале. Источник: fam Research, 2000.

- •Работа с фи-эллипсами • 183

- •Работа с фи-эллипсами • 185

- •Работа с фи-эллипсами • 1 87

- •Работа с фи-эллипсами • 189

- •Работа с фи-эллипсами • 191

- •Работа с фи-эллипсами • 193

- •Работа с фи-эллипсами • 195

- •Работа с фи-эллипсами • 197

- •Резюме • 199

- •Резюме • 201

- •Dover, 1970), p. IV. Перепечатано с разрешения. Основные свойства и параметры фи-спиралей • 205

- •Основные свойства и параметры фи-спиралей

- •Основные свойства и параметры фи-спиралей • 207

- •Основные свойства и параметры фи-спиралей • 209

- •Основные свойства и параметры фи-спиралей • 211

- •Основные свойства и параметры фи-спиралей • 213

- •Основные свойства и параметры фи-спиралей "215

- •Основные свойства и параметры фи-спиралей • 217

- •Работа с фи-спиралями • 219

- •Работа с фи-спиралями

- •Работа с фи-спиралями • 221

- •Работа с фи-спиралями • 223

- •Работа с фи-спиралями • 225

- •Работа с фи-спиралями • 227

- •Работасфи-спиралями • 229

- •Работа с фи-спиралями • 231

- •Работа с фи-спиралями • 233

- •Работа с фи-спиралями • 235

- •Работа с фи-спиралями • 237

- •Работа с фи-спирдлями • 239

- •Работа с фи-спиралям и • 241

- •Работа с фи-спиралями • 243

- •Работа с фи-спиралями • 245

- •Работа с фи-спиралями • 247

- •Работа с фи-спиралями • 249

- •Работа с фи-спиралями • 253

- •Работа с фи-спиралями • 255

- •Работа с фи-спиралям и • 257

- •Работа с фи-спиралями • 259

- •Работа с фи-спиралями • 261

- •Работа с фи-спиралями • 263

- •Резюме • 265

- •Резюме • 267

- •270 • Анализ временных целей фибоначчи

- •Основные свойства • 271

- •Основные свойства дней временных целей фибоначчи

- •272 • Анализ временных целей фибоначчи

- •Основные свойства • 273

- •274 • Анализ временных целей фибоначчи

- •Основные свойства • 275

- •276 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 277

- •278 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 279

- •280 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 281

- •W2 • анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 283

- •284 • Анализ временных целей фибоначчи

- •Резюме • 285

- •286 • Анализ временных целей фибоначчи

- •Резюме • 287

- •288 • Анализ временных целей фибоначчи

- •Комбинирование инструментов фибоначчи

- •290 • Комбинирование инструментов фибоначчи

- •Виды комбинаций инструментов фибоначчи • 291

- •Виды комбинаций инструментов фибоначчи

- •292 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты на дневной основе

- •294 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 295

- •296 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 297

- •298 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 299

- •300 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 301

- •302 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 303

- •304 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 305

- •306 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 307

- •308 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов на внутридневной основе

- •Фьючерсы фондовых индексов • 309

- •310 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 311

- •312 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 313

- •314 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 315

- •316 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 317

- •318 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе

- •Акции на недельной и дневной основе • 319

- •320 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 321

- •322 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 323

- •324 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 325

- •326 • Комбинирование инструментов фибоначчи

- •Резюме • 327 резюме

- •328 • Комбинирование инструментов фибоначчи

- •Резюме • 329

- •Послесловие новые трейдеры по фибоначчи: Кто Они?

- •Искушенность

- •332 • Послесловие

- •Непредубежденность

- •Терпение

- •Новые трейдреы по фибоначчи • 333 дисциплина

- •Последовательность

- •Вера в инструменты фибоначчи

- •334 • Послесловие

- •Новые трейдреы по фибоначчи • 335

- •336 • Послесловие

- •Учебные материалы заключительные замечания

- •Учебный материал а: задачник "новые методы торговли по фибоначчи"

- •338 • Учебные материалы

- •Список сокращений

- •Приложение Руководство пользователя

- •Подготовка к работе

- •344 • Приложение установка программного обеспечения winphi с cd-rom

- •Запуск winphi -согласие с отказом от ответственности

- •Руководство пользователя winphin (cd-rom) • 345 конфигурирование файлов ascii, разграниченных запятой

- •344 • Приложение установка программного обеспечения winphi с cd-rom

- •Запуск winphi -согласие с отказом от ответственности

- •Руководство пользователя winphin (cd-rom) • 345 конфигурирование файлов ascii, разграниченных запятой

- •344 * Приложение установка программного обеспечения winphic cd-rom

- •Запуск winfhi-согласие с отказом от ответственности

А. Основные свойства коррекций • 69

ния правилам входа, стоп-лоссам и целевым прибылям на графиках, обсудим "за" и "против" линейной и полулогарифмической шкалы.

Сравнение линейной полулогарифмической шкал

Эллиот и его последователи и не смогли договориться, должны ли исследования фигур графиков проводиться с использованием линейной и/или полулогарифмической шкалы.

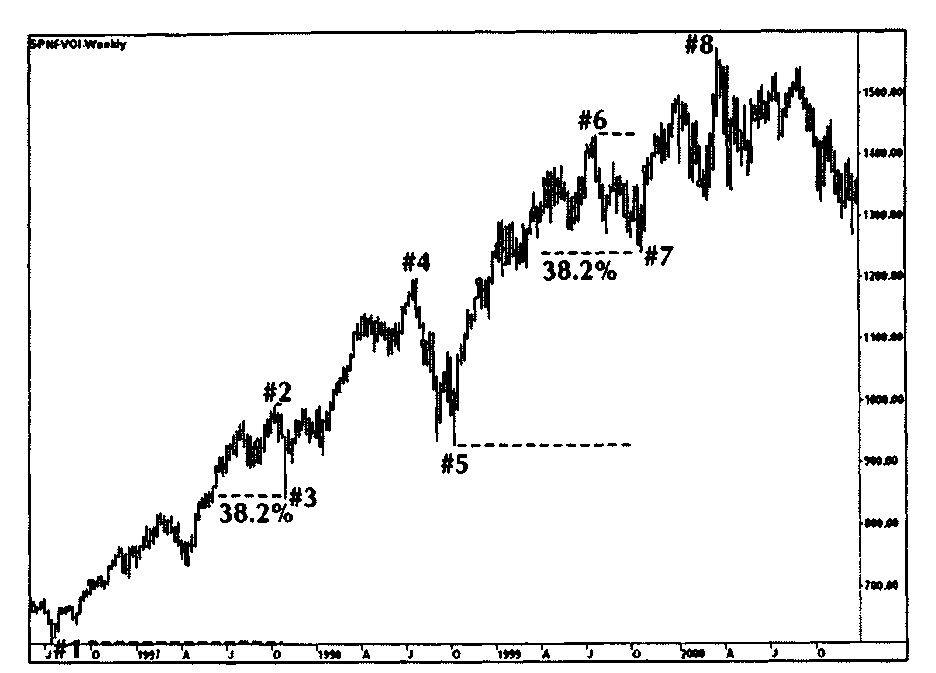

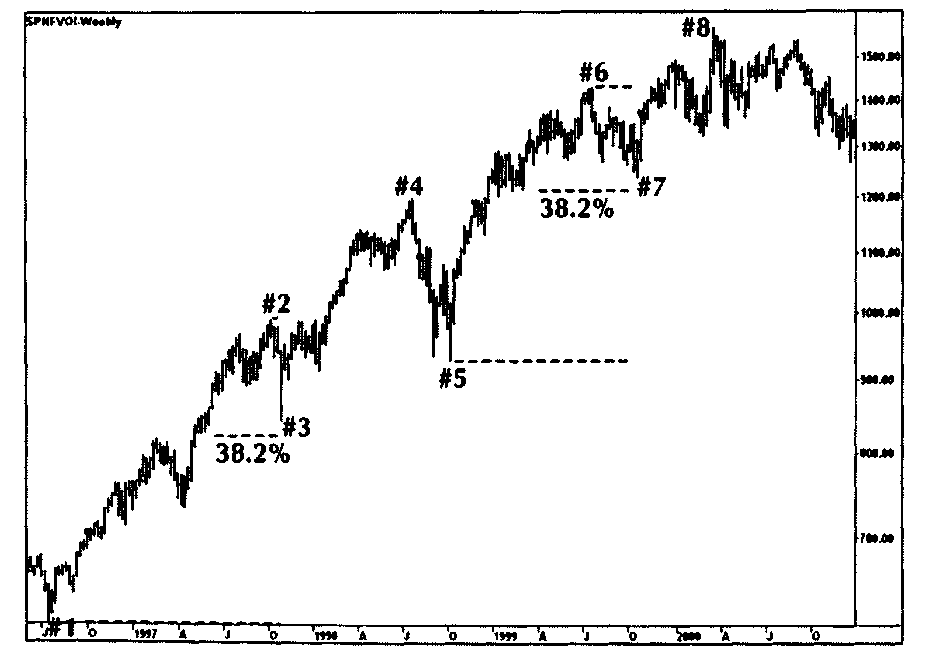

Поскольку многие читатели не знакомы с этой проблемой, представляем два типичных недельных графика Индекса S&P500, чтобы продемонстрировать различие между линейной и полулогарифмической шкалами (рисунок 3.9).

На рисунке 3.9 один и тот же набор недельных данных Индекса S&P500 с июня 1996 года по декабрь 2000 года графически отражен дважды: с использованием линейной шкалы на верхнем графике и полулогарифмической на нижнем графике.

Шкалы на приведенном линейном графике показывают равные расстояния между всеми ценами от 700.00 до 1,500.00; на полулогарифмической шкале приращения уменьшаются по мере увеличения значений ценовой шкалы. Иными словами, на графике расстояние от 700.00 до 800.00 намного больше, чем расстояние от 1,400.00 до 1,500.00. Это означает: при работе с ценой и временем и измерении расстояния мы получаем на линейной и полулогарифмической шкалах разные результаты.

На первый взгляд, различия между двумя графиками не слишком большие. Но если измерить расстояние от впадины № 1 до пика №2 и определить эту длину как силу нашей импульсной волны, то на линейном графике впадина №3 достигает уровня восстановления 38,2%, а на полулогарифмическом — нет. То же явление можно увидеть в впадине №7: цена рынка не касается соответствующего уровня восстановления 38,2%.

Для ясности: коррекция цены на 38,2% импульсной волны в 1.000 тиков означает 382 тика, независимо от вида применяемого графического масштаба. Здесь представлен подход, при котором коррекции измеряются не в пунктах, а рассчитываются графически и геометрически измерением расстояний от максимумов до минимумов колебании в сантиметрах (или эквивалентных единицах).

Пример показывает, что длина импульсной волны от впадины №5 до пика №6 равна 3,9 см на линейной шкале и 3,4 см на полулогарифмической. Соответствующие коррекции 38,2% равны 1,5 см на линейной шкале и 1,3 см на полулогарифмической. На линей-

70 • Применение отношения фибоначчи

Рисунок 3.9 Линейное и полулогарифмическое отражение на примере недельного Индекса S&P500. Источник: FAM Research, 2000.

В. Коррекции на дневной основе • 71

ной шкале корректирующее движение от пика № 6 к впадине № 7 равно 1,5 см, что делает его коррекцией, соответствующей уровню восстановления 38,2%. На полулогарифмической шкале, однако, корректирующий ход составляет только 1,1 см. Это означает, что уровень восстановления оказывается пропущен из-за узкого, но решающего разрыва в 0,2 см.

Такие искажения происходят на полулогарифмической шкале потому, что отправная точка полулогарифмической шкалы определяет конечное графическое отображение движения цены на графике.

Отправная точка полулогарифмической шкалы выбирается субъективно, независимо от того, хотим мы измерять расстояния в цене (вертикально) или во времени (горизонтально).

На линейных шкалах выбор отправной точки временного ряда не влияет на результат, потому что расстояние от одной до другой точки графика остается постоянным. С другой стороны, даже с учетом искажений, Эллиот сам указывал, что работа с полулогарифмическими шкалами может быть полезна, когда применяется в дополнение к линейному масштабу.

Теперь, когда все основные параметры коррекций как торговых инструментов подробно описаны, можно свести все вместе и проанализировать наборы данных разных продуктов различных сегментов международных рынков.

Анализ разделен на две секции: коррекции на дневной основе и коррекции на недельных данных.

В. КОРРЕКЦИИ НА ДНЕВНОЙ ОСНОВЕ

Работа с коррекциями требует большой дисциплины и точности.

Самые большие возможности прибыли появляются при работе с очень подвижными продуктами типа Индекса S&P500 и Индекса DAX30 или наличными валютами (пара наличная японская иена/доллар США; или (в последнее время) наличная евро/доллар США).

Но одной только волатильности недостаточно. Для успешной торговли требуются и волатильность, и большой объем. Если объем недостаточно велик, проскальзывание (при входе и выходе из позиции по продукту) становится слишком большим и торговать не рекомендуется.

Какой-то идеальной инвестиционной стратегии, работающей на любом рынке в любое время, не существует, потому что нет