- •VIII • предисловие

- •Х • предисловие

- •Содержание

- •XII • содержание

- •7 Анализ временных целей Фибоначчи .................... 269

- •8 Комбинирование инструментов Фибоначчи ............... 289

- •2 • Основные принципы фибоначчи

- •4 • Основные принципы фибоначчи

- •Отношения фибоначчи • 5 отношения фибоначчи

- •6 • Основные принципы фибоначчи

- •8 • Основные принципы фибоначчи

- •10 • Основные принципы фибоначчи

- •12 • Основные принципы фибоначчи

- •14 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 15

- •16 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 17

- •18 • Основные принципы фибоначчи

- •20 • Основные принципы фибоначчи

- •Волновой принцип эллиота • 21

- •22 • Основные принципы фибоначчи

- •Резюме: геометрические инструменты фибоначчи

- •24 • Основные принципы фибоначчи

- •26 • Основные принципы фибоначчи

- •28 • Основные принципы фибоначчи

- •30 • Основные принципы фибоначчи

- •32 • Основные принципы фибоначчи

- •34 • Основные принципы фибоначчи

- •36 • Основные принципы фибоначчи

- •38 • Основные принципы фибоначчи

- •40 • Применение ряда суммирования фибоначчи

- •42 • Применение ряда суммирования фибоначчи

- •44 • Применение ряда суммирования фибоначчи

- •46 • Применение ряда суммирования фибоначчи

- •48 • Применение ряда суммирования фибоначчи

- •Ряда суммирования Фибоначчи на рынке Индекса s&p500 с июня по ноябрь 2000 года

- •50 • Применение ряда суммирования фибоначчи

- •Ряда суммирования Фибоначчи на рынке наличной японской иены с июня по ноябрь 2000 года

- •52 • Применение ряда суммирования фибоначчи

- •Ряд суммирования на недельных данных • 53

- •54 • Применение ряда суммирования фибоначчи

- •56 • Применение отношения фибоначчи

- •58 • Применение отношения фибоначчи

- •60 • Применение отношения фибоначчи

- •62 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 63

- •64 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 65

- •66 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 67

- •68 • Применение отношения фибоначчи

- •А. Основные свойства коррекций • 69

- •70 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 71

- •72 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 73

- •74 • Применение отношения фибоначчи

- •75 • Применение отношения фибоначчи

- •76 • Применение отношения фибоначчи

- •В. Коррекции на дневной основе • 77

- •78 • Применение отношения фибоначчи

- •С. Коррекции на недельной основе • 79

- •80 • Применение отношения фибоначчи

- •84 • Применение отношения фибоначчи

- •86 • Применение отношения фибоначчи

- •88 • Применение отношения фибоначчи

- •90 • Применение отношения фибоначчи

- •92 • Применение отношения фибоначчи

- •94 • Применение отношения фибоначчи

- •96 • Применение отношения фибоначчи

- •Е. Расширения в 5-волновой фигуре • 97

- •98 * Применение отношения фибоначчи

- •Е. Расширения в 5-волновой фигуре • 99

- •100 • Применение отношения фибоначчи

- •102• Применение отношения фибоначчи

- •104 • Применение отношения фибоначчи

- •106 • Применение отношения фибоначчи резюме

- •Резюме • 107

- •108 • Применение отношения фибоначчи

- •Резюме • 109

- •Структура правильных каналов тренда • 113

- •Структура фи-каналов • 117 структура фи-каналов

- •Структура фи-каналов • 119

- •Структура фи-каналов • 121

- •Работа с фи-каналами

- •Работа с фи-каналами • 123

- •124 • Фи каналы

- •Работа с фи-каналами • 125

- •Работа с фи-каналamи • 127

- •Работа с фи-канал am и • 133

- •Работа с фи-каналами • 135

- •Работа с фи-каналами • 137

- •Работа с фи-каналами • 139

- •Работа с фи - каналamи • 141

- •Работа с фи - эллипсами • 163

- •1 74 • Фи-эллипсы

- •1 76 • Фи-эллипсы

- •2000 Гг. Присоединенные и накладывающиеся фи-эллипсы на постоянной шкале. Источник: fam Research, 2000.

- •Работа с фи-эллипсами • 183

- •Работа с фи-эллипсами • 185

- •Работа с фи-эллипсами • 1 87

- •Работа с фи-эллипсами • 189

- •Работа с фи-эллипсами • 191

- •Работа с фи-эллипсами • 193

- •Работа с фи-эллипсами • 195

- •Работа с фи-эллипсами • 197

- •Резюме • 199

- •Резюме • 201

- •Dover, 1970), p. IV. Перепечатано с разрешения. Основные свойства и параметры фи-спиралей • 205

- •Основные свойства и параметры фи-спиралей

- •Основные свойства и параметры фи-спиралей • 207

- •Основные свойства и параметры фи-спиралей • 209

- •Основные свойства и параметры фи-спиралей • 211

- •Основные свойства и параметры фи-спиралей • 213

- •Основные свойства и параметры фи-спиралей "215

- •Основные свойства и параметры фи-спиралей • 217

- •Работа с фи-спиралями • 219

- •Работа с фи-спиралями

- •Работа с фи-спиралями • 221

- •Работа с фи-спиралями • 223

- •Работа с фи-спиралями • 225

- •Работа с фи-спиралями • 227

- •Работасфи-спиралями • 229

- •Работа с фи-спиралями • 231

- •Работа с фи-спиралями • 233

- •Работа с фи-спиралями • 235

- •Работа с фи-спиралями • 237

- •Работа с фи-спирдлями • 239

- •Работа с фи-спиралям и • 241

- •Работа с фи-спиралями • 243

- •Работа с фи-спиралями • 245

- •Работа с фи-спиралями • 247

- •Работа с фи-спиралями • 249

- •Работа с фи-спиралями • 253

- •Работа с фи-спиралями • 255

- •Работа с фи-спиралям и • 257

- •Работа с фи-спиралями • 259

- •Работа с фи-спиралями • 261

- •Работа с фи-спиралями • 263

- •Резюме • 265

- •Резюме • 267

- •270 • Анализ временных целей фибоначчи

- •Основные свойства • 271

- •Основные свойства дней временных целей фибоначчи

- •272 • Анализ временных целей фибоначчи

- •Основные свойства • 273

- •274 • Анализ временных целей фибоначчи

- •Основные свойства • 275

- •276 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 277

- •278 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 279

- •280 • Анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 281

- •W2 • анализ временных целей фибоначчи

- •Приложение дней временных целей фибоначчи • 283

- •284 • Анализ временных целей фибоначчи

- •Резюме • 285

- •286 • Анализ временных целей фибоначчи

- •Резюме • 287

- •288 • Анализ временных целей фибоначчи

- •Комбинирование инструментов фибоначчи

- •290 • Комбинирование инструментов фибоначчи

- •Виды комбинаций инструментов фибоначчи • 291

- •Виды комбинаций инструментов фибоначчи

- •292 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты на дневной основе

- •294 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 295

- •296 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 297

- •298 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 299

- •300 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 301

- •302 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 303

- •304 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 305

- •306 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов и наличные валюты • 307

- •308 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов на внутридневной основе

- •Фьючерсы фондовых индексов • 309

- •310 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 311

- •312 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 313

- •314 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 315

- •316 • Комбинирование инструментов фибоначчи

- •Фьючерсы фондовых индексов • 317

- •318 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе

- •Акции на недельной и дневной основе • 319

- •320 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 321

- •322 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 323

- •324 • Комбинирование инструментов фибоначчи

- •Акции на недельной и дневной основе • 325

- •326 • Комбинирование инструментов фибоначчи

- •Резюме • 327 резюме

- •328 • Комбинирование инструментов фибоначчи

- •Резюме • 329

- •Послесловие новые трейдеры по фибоначчи: Кто Они?

- •Искушенность

- •332 • Послесловие

- •Непредубежденность

- •Терпение

- •Новые трейдреы по фибоначчи • 333 дисциплина

- •Последовательность

- •Вера в инструменты фибоначчи

- •334 • Послесловие

- •Новые трейдреы по фибоначчи • 335

- •336 • Послесловие

- •Учебные материалы заключительные замечания

- •Учебный материал а: задачник "новые методы торговли по фибоначчи"

- •338 • Учебные материалы

- •Список сокращений

- •Приложение Руководство пользователя

- •Подготовка к работе

- •344 • Приложение установка программного обеспечения winphi с cd-rom

- •Запуск winphi -согласие с отказом от ответственности

- •Руководство пользователя winphin (cd-rom) • 345 конфигурирование файлов ascii, разграниченных запятой

- •344 • Приложение установка программного обеспечения winphi с cd-rom

- •Запуск winphi -согласие с отказом от ответственности

- •Руководство пользователя winphin (cd-rom) • 345 конфигурирование файлов ascii, разграниченных запятой

- •344 * Приложение установка программного обеспечения winphic cd-rom

- •Запуск winfhi-согласие с отказом от ответственности

320 • Комбинирование инструментов фибоначчи

Наиболее важная точка разворота на недельном графике — важный минимум в сентябре 1998 года.

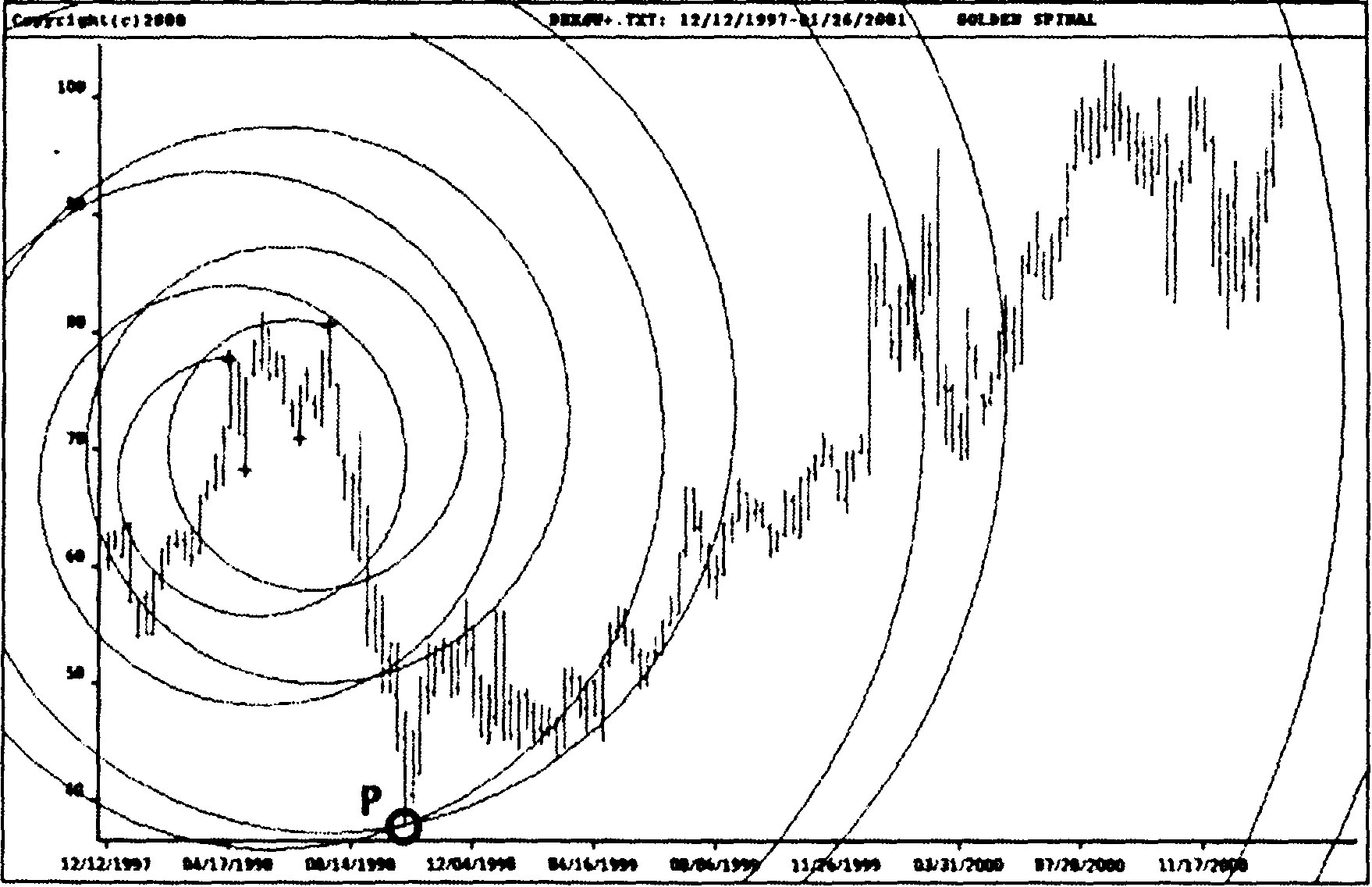

Мы очень подробно продемонстрировали (чтобы освежить материал см. графики в Главе 6 по ФИ-спиралям), что на рынках вряд ли найдется важный разворот тренда, который не может быть идентифицирован пересечением двух ФИ-спиралей. Важный минимум акций Deutsche Bank в сентябре 1998 года не захвачен конечной точкой ФИ-эллипса. Следовательно, надо посмотреть, можно ли точно определить разворот тренда пересечением двух ФИ-спиралей.

Рисунок 8.26 дает явное доказательство силы ФИ-спиралей как торговых инструментов Фибоначчи.

Обе ФИ-спирали направлены против часовой стрелки. Центры и отправные точки находятся в апреле и июле 1998 года. Обе ФИ-спирали пробиваются движением рынка акций Deutsche Bank на третьих кольцах ФИ-спиралей. Важная впадина в конце крутой коррекции акций Deutsche Bank совершенно точно определяется пересечением пары ФИ-спиралей в точке Р.

Рисунок 8.26 График акций Deutsche Bank с декабря 1997 по январь 2001 гг. Пересечение ФИ-спиралей. Источник: FAM Research, 2000.

Акции на недельной и дневной основе • 321

Акции Deutsche Bank на дневной основе

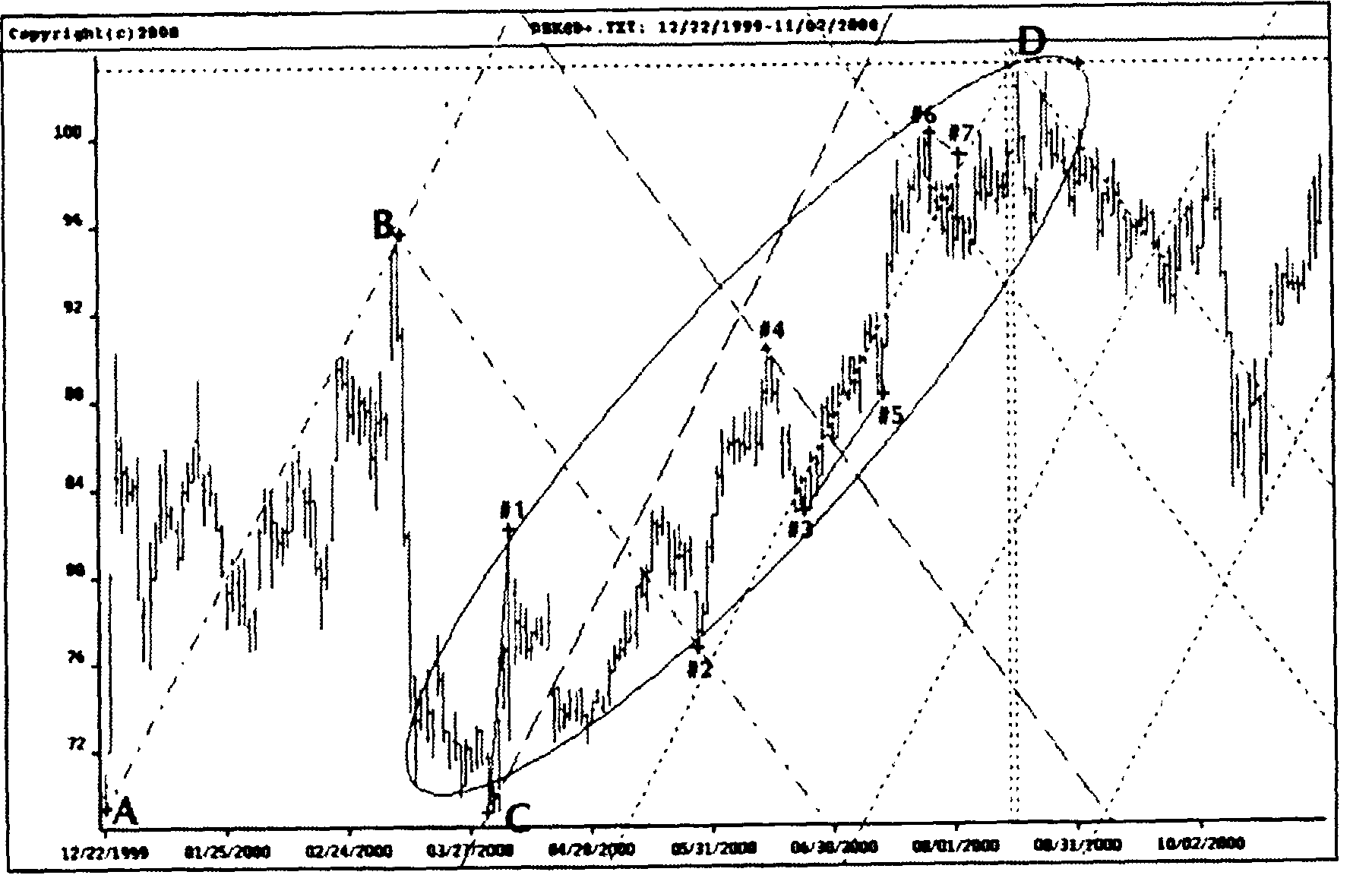

Анализ акций Deutsche Bank на дневной основе проводится на несколько сокращенной базе данных за один год, в течение периода с декабря 1999 по январь 2001 гг.

В этой структуре времени у акций Deutsche Bank один сильный восходящий тренд и один сильный нисходящий тренд. Мы ищем многократные подтверждения важной точки разворота в конце движения восходящего тренда и начинаем с комбинации ФИ-эллипса, ФИ-каналов, расширения и двух дней временных целей

Фибоначчи.

Комбинация четырех торговых инструментов Фибоначчи

представлена на рисунке 8.27.

Базовая линия первого ФИ-канала чертится от впадины в точке А до пика в точке В. Внешняя параллель этой базовой линии проходит через впадину в точке С. Набор линий тренда ФИ-канала располагается справа от ФИ-канала на расстояниях, кратных

числам ряда ФИ.

Базовая линия второго ФИ-канала строится между пиком в точке В и минимумом в точке #1. Внешняя параллельная линия в

Рисунок 8.27 График акций Deutsche Bank с декабря 1999 по ноябрь 2000 гг. ФИ-эллипс, ФИ-каналы, расширение и дни временных целей Фибоначчи. Источник: FAM Research, 2000.

322 • Комбинирование инструментов фибоначчи

данном случае проходит через максимум в точке #4. Набор линий сопротивления ФИ-канала располагается справа от ФИ-канала на расстояниях, кратных числам ряда ФИ. Самый высокий максимум акций Deutsche Bank на пике в точке D находится в углу линии тренда первого ФИ-канала и линии сопротивления второго ФИ-канала.

Расширение рассчитывается (согласно общим правилам, объясненным в Главе 3) умножением расстояния от впадины в точке С до максимума в точке #1 на отношение Фибоначчи 1,618. Ценовая цель, полученная из расширения, соответствует самому высокому максимуму внутри ФИ-эллипса.

Два дня временных целей Фибоначчи рассчитываются на основе пиков #6 и #7 и впадин #3 и #5. Ширина коридора времени составляет один день. Два дня временных целей Фибоначчи также указывают на самый высокий максимум внутри ФИ-эллипса.

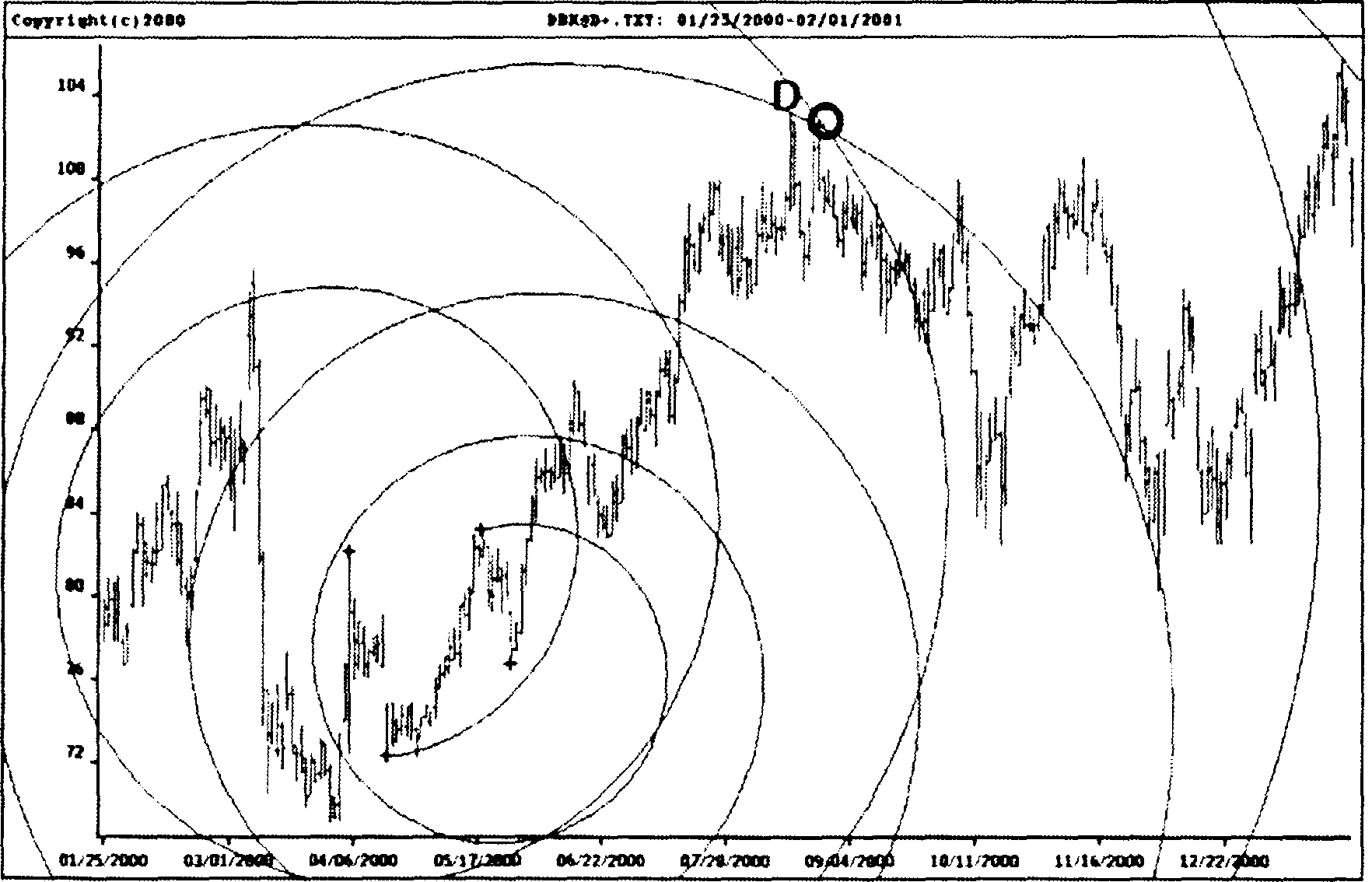

Исторический максимум акций Deutsche Bank (на пике в точке D) подтверждается пересечением двух ФИ-спиралей (рисунок 8.28).

Одна ФИ-спираль вращается против часовой стрелки; другая направлена по часовой стрелке. Центры и отправные точки находятся в апреле и мае 2000 года. Обе ФИ-спирали пробиваются движением рынка акций Deutsche Bank на третьем и четвертом

Рисунок 8.28 График акций Deutsche Bank с января 2000 по февраль 2001 гг. Пересечение ФИ-спиралей. Источник: FAM Research, 2000.