Фин.мен. Ильин

.pdf

6.2. Кратко- и среднесрочное финансирование |

211 |

|

|

ния срока кредитования (т.е. увеличение периода отсрочки платежа), если компания испытывает финансовых затруднения. При увеличении периода отсрочки платежа компания-дебитор скорее всего утратит право на получение скидки с цены покупаемого товара и ее кредитный рейтинг снизится.

При принятии решения о возможностях использования коммерческого кредита необходим анализ условий его предоставления. Дело в том, что компания, реализующая продукцию, наряду с отсрочкой платежа предлагает еще и возможность скидки за немедленную или с меньшей отсрочкой оплату товара. Обычно это выражается схемой

n/m нетто p,

где n — размер скидки, %;

m — срок оплаты, при котором скидка может быть предоставлена;

p — срок оплаты, обусловленный договором без предъявления санкций.

Например, если схема выглядит так: 4/10 нетто 40, то это означает, что по договору компания должна оплатить товар через 40 дней после его отгрузки. В этом случае возникает коммерческий кредит в размере стоимости отгруженного товара, который компания должна погасить через 40 дней. Однако компания, реализующая товар, предлагает оплатить его в течение 10 дней, при этом она предоставляет скидку с цены товара в 4%.

При выработке политики использования коммерческого кредита исходят из сравнения величины скидки, предоставляемой компанией, реализующей продукцию, и процентом, который придется заплатить банку за кредит, полученный на период времени ускорения платежа.

Пример 6.1

Поставщик предлагает оплату за товар стоимостью 100 млн руб. по схеме 2/5 нетто 60. У компании-покупателя есть выбор оплатить через 60 дней и получить коммерческий кредит в 100 млн руб. на этот период либо оплатить через 5 дней и получить на этот период коммерческий кредит с учетом скидки 98 млн руб. (100 × (1 - 0,02)). Банковский процент за кредит составляет 18% годовых. В том случае, если компания принимает решение выбирать вариант со скидкой, то общая стоимость расходов на приобретение товара составит с учетом кредита на 55 дней составит

98×1+0,18×55 =100,66 млн руб. 365

212 Глава 6. Организация и управление финансовым обеспечением предпринимательства

Компании-покупателю в этом случае выгоднее произвести оплату через 60 дней и использовать 100 млн руб. в виде коммерческого кредита.

Скидка, которая устроила бы покупателя и стимулировала принятие им решения об ускоренной оплате поставленного товара, должна соответствовать условию, когда общая стоимость расходов на приобретение товара с учетом банковского кредита на период ускорения меньше, чем его договорная цена.

С учетом инфляции условие выгодности получения скидки изменяется. Скидка в этом случае должна быть еще выше, так как покупатель стремится компенсировать также и снижение покупательной способности суммы коммерческого кредита.

Несмотря на наличие большого числа организаций, обеспечивающих банковские услуги (кредитные союзы, кредитные ассоциации), наибольший объем услуг в этой области предоставляется коммерческими банками, которые позволяют компаниям оперировать небольшими суммами денежных средств и при этом быть уверенными в поддержании деловой активности даже в нестабильных условиях.

Коммерческие банки предпочитают краткосрочные ссуды, так как возврат средств происходит в течение одного года. Если компания большая, несколько банков могут образовать консорциум для объединения усилий по выдаче необходимого кредита. Компании с хорошим финансовым состоянием получают кредиты на более благоприятных условиях. Процентная ставка зависит от степени уверенности банка в погашении предоставленного кредита, а также от метода взимания процента кредитором.

Существуют три метода расчета и оплаты банковских процентов: 1) простой процент (simple interest);

2) дисконтный процент (discount interest);

3) добавленный процент (add-on interest).

Посмотрим их на примере.

Пример 6.2

Пусть сумма кредита составляет 1 млн руб., годовая сумма процента за кредит — 80 тыс., а компенсационный остаток — 200 000 тыс. руб.

Если процент выплачивается при наступлении срока погашения (maturity date), то эффективной процентной ставкой является простая ставка как процент годовой суммы процента от суммы кредита:

80 000 ×100% = 8%.

1000 000

6.2. Кратко- и среднесрочное финансирование |

213 |

|

|

Если банк взимает процент за кредит авансом (дисконтный кредит — discount loan)1, то эффективный (дисконтный) процент будет выше:

80 000 |

×100% =8,7%. . |

1000 000-80 000 |

Компенсационный остаток (compensation balance)2, равный 20%, увеличивает процентную ставку до 10%:

80 000 |

×100% =10%. |

1000 000-200 000 |

Если кредит возвращается в течение 12 месяцев периодически (installments payments), то процентная ставка удваивается (добавленный процент). Заемщик обладает полной суммой кредита только первый месяц, в последний месяц он погашает только 11/12 ссуды, поэтому использует только половину нарицательной величины кредита:

80 000 ×100% =16%.

500 000

При использовании дисконтного метода ставка кредита с периодическими платежами в погашение задолженности будет 17,39%.

Потенциальный заемщик, пытающийся установить взаимоотношения с банком, должен тщательно анализировать его предложения по кредитованию бизнеса. В условиях постоянно растущей конкуренции между коммерческими банками и другими финансовыми институтами взаимоотношения с заемщиками становятся более тесными.

Банки создают в своей структуре специализированные управления по развитию бизнеса, которые на постоянной основе консультируют заемщиков и выступают посредниками по широкому кругу проблем, возникающих у их клиентов.

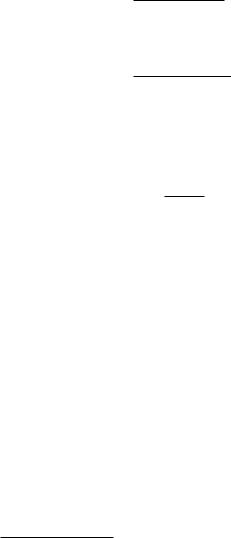

Банковское кредитование осуществляется в следующих основных формах (рис. 6.7).

Необеспеченный кредит (unsecured loan) представляет собой ссуду, которую банк предоставил заемщику, исходя из полученных от бюро кредитной информации сведений о нем и оценки его платежеспособности. Такой кредит не обеспечивается каким-либо залогом (collateral), кроме подписи самого заемщика. Большинство необеспеченных кредитов является самоликвидирующимися (self-liquidating). Термин «са-

1Дисконтный кредит — кредит, из номинальной суммы которого вычитаются в момент выдачи проценты или другие платежи.

2Компенсационный остаток — часть кредита, которую заемщик обязуется держать в банке-кредиторе в качестве гарантии.

214 Глава 6. Организация и управление финансовым обеспечением предпринимательства

Рис. 6.7. Основные формы банковского кредитования

моликивидирующийся кредит» означает, что продажа товара заемщиком обеспечивает ему денежные средства для погашения кредита. Данный вид ссуды предоставляется компании с отличным кредитным рейтингом, как правило, используется при финансировании проектов, приносящих немедленный доход, соответственно если компания располагает достаточным размером денежных средств и может прибегнуть к долгосрочным источникам финансирования. Недостатком данного вида ссуды является высокий процент по сравнению с обеспеченными ссудами.

Если кредитный рейтинг компании не очень высок, ссуды выдаются только при предоставлении залога. Такие ссуды называются обеспеченными (secured loans). Залог может принимать различные формы: оборотные средства (запасы), рыночные ценные бумаги, дебиторская задолженность или основные средства. Даже если компания имеет возможность получения необеспеченной ссуды, в некоторых случаях целесообразно прибегать к обеспеченным ссудам ввиду их более низкой стоимости.

Под кредитной линией (lines of credit) понимается договоренность между компанией и банком о предоставлении займа на повторяющейся основе. По договору банк обязуется на протяжении определенного периода времени в будущем выдавать клиенту кредиты в пределах установленной максимальной суммы. Банк оставляет за собой

6.2. Кратко- и среднесрочное финансирование |

215 |

|

|

право аннулировать договор, если финансовое положение клиента изменится или он будет использовать средства кредитной линии не по назначению. Компания-заемщик берет средства кредитной линии по мере необходимости и платит проценты только за фактически полученную часть кредита. Как правило, кредитные линии открываются на один год и могут ежегодно возобновляться.

Преимущество кредитной линии в том, что она представляет собой быстрый и удобный доступ к средствам во время нестандартного положения компании на денежном рынке. Данный вид финансирования следует использовать, если компания работает над крупным индивидуальным проектом в течение длительного времени и получает доход только по окончании работы над проектом. Недостаток кредитной линии заключается в обязательном предоставлении залога, а также дополнительной информации о финансах организации. Банк также может наложить определенные ограничения, например установить предельный размер капитальных расходов или рабочего капитала. Когда открывается кредитная линия, банк имеет право предъявить требование о формировании компенсационного остатка.

Кредитная линия открывается непосредственно перед осуществлением заимствования. Процентные ставки в периоды оформления ссуды и получения займа могут изменяться. Следовательно, при оформлении договора указываются действующие процентные ставки плюс плата за риск. (Действующие ставки не будут известны до тех пор, пока фактически не будет осуществлен заем, в связи с возможностью их изменения по сравнению с действующими на момент заключения договора.)

Аккредитив (letter of credit) — финансовое обязательство или документ, выписываемый банком и гарантирующий оплату векселей клиента вплоть до определенного времени. Он является заменой банковского кредита для покупателя и устраняет риск для продавца. Аккредитив широко используется в международной торговле.

В практике существуют различные виды аккредитивов. Подтвержденный (confirmed letter of credit) доставляется банком-корреспонден- том и гарантируется выпустившим его банком; револьверный, т.е. возобновляемый (revolving letter of credit), выпускается на определенную сумму в течение определенного периода времени, что дает возможность выписывать любое число векселей, пока они не превысят совокупный лимит.

Автоматически возобновляемый кредит представляет собой согла-

шение между банком и заемщиком, согласно которому банк предоставляет ссуды в оговоренном размере в течение установленного периода,

216 Глава 6. Организация и управление финансовым обеспечением предпринимательства

обычно года или более. Когда выплачивается часть ссуды, может быть предоставлен повторный заем (в размере выплачиваемой суммы) в соответствии с условиями соглашения. Поэтому кроме процента банк взимает определенную плату за обязательство поддерживать доступные средства. Преимуществом автоматически возобновляемого кредита является доступность средств и меньшее число ограничений по сравнению с аккредитивом, главным недостатком — возможные ограничения со стороны банка.

Кредит с платежом в рассрочку (installment credit) — форма покупки товара с участием банка, при которой заключается договор с предоставлением кредита на относительно длительный срок. По условиям договора на получение кредита с платежом в рассрочку требуется первоначальный взнос, и затем осуществляется ежемесячная выплата процентов и основной суммы долга.

Когда банковский кредит по каким-либо причинам получить невозможно, компания может прибегнуть к услугам коммерческих финансовых компаний, которые, как правило, взимают более высокий процент (по сравнению с банком) и требуют залогового обеспечения. Обычно стоимость залога превышает размер ссуды и может состоять из дебиторской задолженности, оборотных активов и основных средств. Коммерческие финансовые компании также финансируют покупку производственного оборудования в рассрочку. Иногда часть их финансирования осуществляется с помощью займов у коммерческих банков по оптовым ставкам.

Кроме коммерческого и банковского кредита краткосрочное финансирование компаний осуществляется через выпуск коммерческих ценных бумаг (commercial paper).

Коммерческие бумаги являются краткосрочными необеспеченными обязательствами (разновидность необеспеченных простых векселей) со сроком погашения от 2 до 270 дней, выпускаются банками, корпорациями и другими заемщиками, испытывающими временный недостаток денежных средств, и реализуются корпоративным и институциональным инвесторам.

Коммерческая бумага может быть выпущена только компанией с хорошим кредитным рейтингом, ставка процента по ней ниже, чем по банковской ссуде, как правило, на полпроцента. Коммерческая бумага может быть выпущена через дилера либо напрямую (direct issuers).

Коммерческие бумаги обладают рядом преимуществ, главными из которых являются следующие:

1) гибкие сроки погашения, а процентные ставки обычно несколько ниже банковских;

6.2. Кратко- и среднесрочное финансирование |

217 |

|

|

2) возможность привлечь большее количество финансовых ресурсов, чем при использовании других методов краткосрочного финансового обеспечения;

3) большая безопасность (меньший риск), так как их выпускают компании, имеющие наивысший рейтинг1;

4) дилеры наряду с реализацией коммерческих бумаг предлагают своим клиентам достаточно надежные консультационные услуги.

Недостатком является то, что эти инструменты могут выпускаться только крупными финансово-устойчивыми компаниями, а сделки с ними являются безличными.

Одним из видов краткосрочного финансирования, в частности,

торговых компаний является предоставление дебиторской задолжен-

ности в качестве залога (pledging of accounts receivables) или ее продажа

(factoring). Потребность в этих видах финансирования возникает, когда кредитный рейтинг потенциального заемщика недостаточно высок для того, чтобы получить необеспеченный заем.

Предоставление дебиторской задолженности в качестве залога предполагает, что она переходит в распоряжение кредитора в случае неуплаты долга. В случае если задолженность не будет погашена в срок, кредитор имеет также право регресса (обратной переуступки дебиторской задолженности или возврата ее клиенту). Таким образом, риск по расчетам с дебиторами насет заемщик.

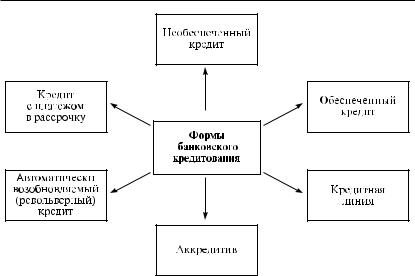

В условиях действия факторинга компания, занимающаяся им

иназывающаяся фактором (factor), приобретает дебиторскую задолженность и тем самым принимает риск неплатежа без права регресса. При покупке платежных документов (дебиторской задолженности) компания-фактор выплачивает продавцу часть купленной задолженности (от 60 до 90%). Оставшаяся часть служит резервом или страховым взносом. Она выплачивается только в том

1 Рейтинг коммерческих бумаг определяется несколькими агентствами, в

том числе «Мудис» (Moody’s) и «Стандарт и Пурс» (Standard and Poor’s).

Ключевой характеристикой в определении рейтинга является ликвидность, т.е. сможет ли выпустившая их компания погасить в срок задолженность. Например, степень надежности компании, выпустившей коммерческие бумаги по системе «Стандарт и Пурс» характеризуется следующим рейтингом: исключительно высокая — А1+; высокая — А1; удовлетворительная — А2; адекватная — А3; спекулятивная — В; сомнительная — С; весьма проблемная — D. Если рейтинг характеризуется показателем не ниже А3, то считается, что компания, выпустившая коммерческие бумаги, имеет достаточно хорошее финансовое положение.

218 Глава 6. Организация и управление финансовым обеспечением предпринимательства

случае, если дебитор полностью оплачивает платежные документы.

Стоимость факторинга включает:

комиссионные за проведение факторинговых операций (около 2% от суммы, затраченной факторинговой компанией на приобретение дебиторской задолженности);

процент за пользование факторинговым кредитом (в пределах процентной ставки за кредит, предоставляемой банком по кредитам того же уровня риска);

пени за возможную просрочку оплаты платежных документов после их предъявления фирмой-фактор.

Перед заключением сделки компания-фактор тщательно проверяет финансовое состояние и кредитную историю как предприятия-поку- пателя, так и поставщика.

Движение документов и денег в условиях проведения факторинговой операции показано на рис. 6.8.

Пример 6.3

Компания А получила заказ на производство и реализацию продукции на сумму 1 200 000 руб. с отсрочкой платежа в 30 дней после факта поставки для компании Б. После поставки товара компания А обратилась в факторинговую компанию с предложением о продаже дебиторской задолженности. Фактор, проверив финансовое состояние и кредитную историю поставщика и покупателя, принимает решение выдать ссуду на 30 дней. Факторинговая комиссия за проведение операции (затраты по проверке финансового состояния, за инкассирование банком операций по оплате платежных требований предприятия-поставщика и т.д.) составит 2% от счета-фактуры1, или 24 000 руб. Расходы на оплату процента за кредит (prime rate) плюс 2% премии в общей сумме составят 16% годовых от сче- та-фактуры. Таким образом, эти расходы составят 16 000 руб.

(12 ×0,16×1200 000 =16%). Условия факторинга предусматривают резерв в размере 10% от счета-фактуры. Когда договор факторинга будет подписан и заемщик получит кредит, то в бухгалтерских проводках будет сделана соответствующая запись.

Комиссия по банковской процентной ставке в этом случае колеблется в размере 0,75–2%.

Среди преимуществ факторинга следует назвать быстроту в оформлении кредита и получении денег заемщиком, а также низкие накладные расходы.

1Инвойс (invoice) — счет-фактура, подготовленная продавцом товаров или услуг и представляемая покупателю. В этом счете перечисляются все приобретенные товары и услуги, а также суммы покупок.

|

|

|

6.2. Кратко- и среднесрочное финансирование |

219 |

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рис. 6.8. Схема движения документов и денег в условиях факторинга

К недостаткам факторинга, как правило, относят его высокую стоимость, а также негативное отношение покупателей продукции к своим компаниям-партнерам, которые продают дебиторскую задолженность, меняя тем самым ее держателей. Компании, которые занимаются факторингом, как правило, используют более жесткие механизмы взимания денег с дебиторов.

Если компания исчерпала свои возможности не только получить обычный банковский кредит, но и финансироваться за счет своей дебиторской задолженности, она использует для финансирования запасы товарно-материальных ценностей. Предоставление кратко-

срочных кредитов под залог товарно-материальных запасов (financing inventory) в настоящее время широко распространено. Товарно-мате- риальные запасы являются хорошим имущественным залогом, так как легко могут быть реализованы. Однако при принятии решения о финансировании этим способом следует учитывать конъюнктуру цен на продукцию и цен продажи товарно-материальных ценностей. В среднем сырье и материалы продаются за 75% их балансовой стоимости, а процентная ставка выше действующей (prime rate) на 3–5%. Недостатки этого вида кредитования — высокая ставка процента и возможные ограничения, связанные с особыми характеристиками товарноматериальных ценностей (ликвидность, срок и основные условия хранения и т.д.).

Кредиторы по-разному оценивают возможность предоставления кредита под залог товарно-материальных ценностей. Некоторым кредиторам, склонным к риску, достаточно самого наличия запасов това-

220 Глава 6. Организация и управление финансовым обеспечением предпринимательства

ров, сырья и полуфабрикатов для того, чтобы предоставить заем. Однако обычно они тщательно анализируют состав и структуру запасов, ликвидность различных ценностей, а также особые условия хранения и требуют документального оформления займа под залог.

Финансирование под залог имущества осуществляется в следующих формах:

изменяющийся залог;

расписка в получении имущества в доверительное управление;

складская расписка.

При изменяющемся залоге (floating lien) обеспечение залога сохраняется вне зависимости от совершаемых заемщиком операций с имуществом. Другими словами, имущество находится в распоряжении заемщика, и он свободно может его продавать, пополнять, использовать в производстве и т.д. в течение срока использования кредита. Право на арест предмета залога предоставляется лишь в случаях невозврата долга, но гарантий сохранения залога не дается.

Более защищенными являются два других вида финансирования под залог имущества.

Оформление расписки в получении имущества в доверительное управ-

ление (security instrument или trust receipt) означает, что кредитор всту-

пает в управление запасами товаров на складе до момента возвращения ему суммы долга с процентами. Товары со склада поступают в производство (полуфабрикаты) или продажу от имени кредитора. Примерами такого вида кредитования являются операции с компаниями, торгующими электронной техникой, или дилерами по продаже автомобилей.

Оформление складской расписки (warehouse receipt) дает право кредитору хранить предмет залога на специальном складе вне территории заемщика, но под наблюдением третьего лица. Чаще всего этот вид залога используется по отношению к компаниям-заемщикам, которые формируют запасы товаров, потребительские качества которых могут со временем и при отсутствии условий хранения ухудшаться (некоторые виды продуктов, табак, вино и т.д.). Если расходы на перемещение велики, то товар может храниться и на складе заемщика, но также под наблюдением третьего лица.

Кроме товарно-материальных запасов в качестве залога по краткосрочным банковским ссудам могут быть использованы и другие активы, например недвижимое имущество, основные производственные средства и оборудование, выплаты при страховании жизни и ценные бумаги. Как правило, кредиторы предпочитают высокодоходные рыночные облигации или гарантии третьих лиц.