- •Оценка экономической эффективности инвестиций Учебное пособие

- •Содержание

- •Введение

- •Основы современной теории инвестиций

- •Понятие об инвестициях и их классификация

- •Инвестиционная деятельность. Источники инвестиций

- •Доходность инвестиций

- •Правовое регулирование инвестиционной деятельности

- •Классификация показателей экономической эффективности инвестиций

- •Статическиеметоды оценки эффективности инвестиционных проектов

- •3.1. Абсолютная эффективность

- •3.2. Сравнительная эффективность

- •3.3. Методика приведения сравниваемых вариантов в сопоставимый вид

- •3.4. Учет сопряженных затрат при сравнительной оценке экономической эффективности капитальных вложений

- •3.5. Учет фактора времени при определении сравнительной экономической эффективности капитальных вложений

- •Особенности оценки эффективности реконструкции и нового строительства (расширения) действующих производств

- •Динамические методы оценки эффективности инвестиционных проектов

- •Основы финансовой математики

- •4.1.1. Расчет наращенных сумм по простым и сложным процентным ставкам

- •Номинальная и эффективная ставки процентов

- •4.1.3. Приведенная (дисконтированная) стоимость

- •4.1.4. Постоянные потоки платежей

- •4.1.4.1. Наращенная сумма обычной ренты

- •4.1.4.2. Современная величина обычной ренты

- •4.2. Анализ эффективности реальных инвестиций (капитальных вложений)

- •4.2.1. Принципы принятия инвестиционных решений

- •4.2.1.1. Корректировка на индекс инфляции будущих поступлений

- •4.2.1.2. Корректировка коэффициента дисконтирования

- •4.3. Показатели эффективности инвестиционных проектов

- •4.3.1. Чистый доход

- •4.3.2. Чистый дисконтированный доход (чдд, npv, интегральный эффект)

- •4.3.3. Индекс доходности (рентабельности) инвестиций

- •4.3.4. Внутренняя норма доходности

- •4.3.5. Срок окупаемости инвестиций

- •5. Формирование и оценка инвестиционного портфеля предприятия

- •5.1. Пространственная оптимизация инвестиционного портфеля

- •5.2. Временная оптимизация инвестиционного портфеля

- •6. Оценка устойчивости инвестиционных проектов

- •6.1. Укрупненная оценка устойчивости проекта

- •6.2. Метод расчета уровней безубыточности

- •6.3. Метод вариации параметров (имитационная модель оценки рисков)

- •6.4. Анализ вероятностей

- •6.5. Оценка ожидаемого эффекта с учетом количественных характеристик неопределенности

- •7. Оценка эффективности инвестиционных проектов при различных схемах финансирования

- •7.1. Расчет показателей эффективности инвестиционного проекта без использования кредита

- •7.2. Расчет показателей эффективности инвестиционного проекта с использованием кредита

- •8. Методические указания к выполнению контрольных работ, домашних заданий и варианты задач для самостоятельного решения

- •Задача 2

- •Задача 3

- •Задача 4

- •Задача 5

- •Задача 6

- •Задача 7

- •Задача 8

- •Задача 9

- •Задача 10

- •Задача 11

- •Задача 12

- •Задача 13

- •Задача 14

- •Задача 15

- •Задача 16

- •Задача 17

- •Задача 18

- •Задача 19

- •Задача 20

- •Задача 21

- •Задача 22

- •Задача 23

- •Задача 24

- •Задача 25

- •Задача 26

- •Задача 17

- •Задача 25

- •Задача 26

- •Варианты заданий к третьему домашнему заданию для очников и контрольной работе №2 для заочников Задача

- •Библиографический список

- •Оценка экономической эффективности инвестиций

4.3. Показатели эффективности инвестиционных проектов

4.3.1. Чистый доход

Чистый доход ЧД – это накопленный эффект (сальдо денежного потока за расчетный период).

где

t

– горизонт расчета, год;

лет. Она рассчитывается по формуле

где Rt – результаты от инвестиций за t лет, руб.; Зt – текущие затраты за t лет, руб.; Цt – выручка от реализации продукции за t лет, руб.; Сt – текущие затраты, связанные с производством и реализацией продукции, за t лет, руб.; Фt – финансовые издержки (проценты за кредит) за t лет, руб.; Нt – налог на прибыль, доли ед.; Аt – сумма амортизационных отчислений за t лет, руб.; ЧПt – чистая прибыль за t лет, руб.; tk – год окончания инвестиций; ∑К – общая сумма инвестиций, руб.

Чистый доход характеризует превышение суммарных денежных поступлений над суммарными оттоками средств без учета временной ценности денег. ЧД отражает эффект от использования инвестиций за определенный момент времени, но сравнивать по этому показателю инвестиционные проекты возможно только, если у них примерно равный жизненный цикл и равное количество шагов инвестирования. Поэтому показатели эффективности инвестиционных проектов с различными периодами не сопоставимы как по суммам поступлений, так и по суммам инвестиционных вложений. В этом случае для их оценки используют показатель чистого дисконтированного дохода.

4.3.2. Чистый дисконтированный доход (чдд, npv, интегральный эффект)

ЧДД представляет собой разность между текущей стоимостью денежных притоков и текущей стоимостью денежных оттоков.

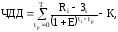

При разовой (одномоментной) инвестиции ЧДД рассчитывается по формуле

где Т – горизонт расчета, год; Ri – результат от инвестиций в году i, руб.; Зi – текущие затраты в году i при условии, что в них не входят инвестиции, руб. К – сумма разовых инвестиций, руб.

Разность Ri - Зi – представляет собой эффект в году i и рассчитывается по формуле

где все показатели аналогичны тем, что рассчитываются в чистом доходе ЧД, только не за весь расчетный период, а в году i. Gi – скидки и компенсации, установленные для недропользователей в году i, руб.; Е – процентная ставка дисконтирования, равная приемлемой для инвестора норме дохода на капитал или ставке ссудного процента, доли ед.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение нескольких лет, то ЧДД рассчитывается по формуле

где tк – последний год инвестирования.

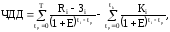

Если

величина годового эффекта (дохода) Эi

остается неизменной в течение Т лет, то

суммарная дисконтированная его величина

определяется по формуле

определяется по формуле

Если после закрытия

проекта останутся объекты, которые

можно продать по остаточной стоимости

Фост

за вычетом затрат на их демонтаж или

реализацию, то это поступление средств

должно быть добавлено к сумме дисконтированных доходов.

Если ЧДД инвестиционного проекта положителен, то проект является эффективным при данной норме дисконта и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект. При отрицательном значении ЧДД проект неэффективен, а инвестор несет убытки.

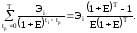

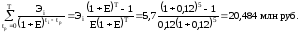

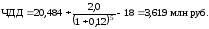

Пример 4.22. Предприятие рассматривает целесообразность приобретения новой технологической линии по цене 18 млн руб. По прогнозам сразу после пуска линии ежегодные поступления после вычета налогов составят 5,7 млн руб. Работа линии рассчитана на 5 лет, ликвидационная ее стоимость – 2 млн руб. (с учетом затрат на демонтаж). Норма прибыли на капитал – 12% годовых. Выгодна ли эта операция?

Решение:

Рассчитаем сумму приведенных доходов. Так как доходы одинаковы, то

Проект выгоден, т.к. ЧДД>0.

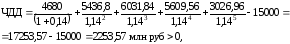

Пример 4.23. Предприятие рассматривает инвестиционный проект – приобретение новой технологической линии стоимостью 15 млн руб. Срок эксплуатации – 5 лет, износ на оборудование начисляется по методу линейной амортизации, т.е. 20% годовых. Суммы, вырученные от ликвидации оборудования в конце срока эксплуатации, покрывают расходы по его демонтажу. Выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс. руб.): 10200, 11000, 12300, 12000, 9000.

Текущие расходы по годам осуществляются следующим образом: 5100 тыс. руб. в первый год эксплуатации, с последующим ежегодным увеличением на 4%; ставка налога на прибыль – 20%; «цена» инвестиционного капитала – 14% годовых. Стартовые инвестиции осуществляются за счет собственных средств. Выгодно ли это приобретение?

Решение:

1. Рассчитаем исходные данные по годам:

|

Показатели |

Годы |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

1. Объем реализации |

10200 |

11000 |

12300 |

12000 |

9000 |

|

2. Текущие затраты |

-5100,0 |

-5304,0 |

-5516,2 |

-5736,8 |

-5966,3 |

|

3. Износ (амортизация) |

-3000,0 |

-3000,0 |

-3000,0 |

-3000,0 |

-3000,0 |

|

4. Налогооблагаемая прибыль(1-2-3) |

2100,0 |

2796,0 |

3783,8 |

3263,2 |

33,7 |

|

5. Налог на прибыль (20% от п.4) |

-420,0 |

-559,2 |

-757,96 |

-653,64 |

-6,74 |

|

6. Чистая прибыль (4-5) |

1680 |

2436,8 |

3031,84 |

2609,56 |

26,96 |

|

7. Чистые денежные поступления (3+7) |

4680 |

5436,8 |

6031,84 |

5609,56 |

3026,96 |

2. Рассчитаем ЧДД

следовательно, проект не является убыточным.

Достоинства показателя ЧДД:

1. Отражает доходы от инвестиций, т.е. превышение поступлений над начальными инвестициями.

2. Учитывает срок жизни инвестиционного проекта и распределение во времени денежного потока.

3. Выражается в стоимостных единицах текущей стоимости, т.е. учитывает влияние фактора времени.

4. Отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия инвестиционного проекта.

К недостаткам показателя ЧДД относятся:

1. Его зависимость от величины нормы дисконта, т.к. проект может быть эффективным при одной норме дисконта и неэффективным при другой.

2. Ставка дисконта Е принимается неизменной для всего горизонта расчета, однако в будущем она может меняться в связи с изменением ситуации.

3. Требует детальных долгосрочных прогнозов.

Несмотря на эти недостатки показатель ЧДД признан наиболее надежным в системе показателей эффективности инвестиций.

ЧДД – это абсолютный показатель эффективности инвестиций, позволяющий выбрать из ряда проектов более эффективный, однако если у двух проектов ЧДД одинаков, то выбрать лучший проект проблематично.

Пример 4.24. Представлено два инвестиционных проекта с показателями

|

Проект |

Капитальные вложения, млн руб. |

Текущая стоимость доходов, млн руб. |

ЧДД, млн руб. |

|

А Б |

10 100 |

15 105 |

5 5 |

В связи с тем, что у проектов одинаков ЧДД, то по этому показателю выбрать лучший проект проблематично. В этом случае для выбора оптимального варианта используют относительные показатели эффективности инвестиций, такие как индекс доходности и внутренняя норма доходности.