- •Введение

- •Универсальная система компьютерной математики mathcad

- •Математический арсенал программы mathcad

- •Интерфейс mathcad

- •Финансовые вычисления и финансовые функции mathcad

- •Основные приемы оценки эффективности инвестиций

- •Простые проценты

- •Сложные проценты (компаундинг)

- •Коэффициенты сложных процентов

- •Рост капитала при сложных процентах

- •Метод дисконтирования

- •Стандартный аннуитет

- •Текущий аннуитет

- •Чистое приведенное значение финансового потока

- •Будущее приведенное значение

- •Внутренняя доходность потока платежей

- •Примеры расчетов инвестиционных проектов

- •Метод компаундинга

- •Размеры чистого дохода двух проектов

- •Расчет будущей стоимости проектов

- •Метод дисконтирования

- •Расчет чистой текущей стоимости проекта

- •Метод стандартного аннуитета

- •Текущий аннуитет, чистый приведенный доход, кумулятивный доход инвестиционного проекта

- •Внутренняя доходность инвестиционного проекта

- •Критерии оценки инвестиционных проектов

- •Чистый приведеннй эффект

- •Индекс рентабельности инвестиций

- •Нормы рентабельности инвестиций

- •Срок окупаемости инвестиций

- •Оценка эффективности инвестиционного проекта по совокупности критериев

- •Оценка эффективности инвестиционного проекта в условиях инфляции

- •Сравнительный анализ инвестиционных проектов

- •Расчет оценок эффективности первого проекта

- •Расчет оценок эффективности второго проекта

- •Расчет оценок эффективности третьего проекта

- •Сравнительный анализ проектов

- •Литература

-

Метод дисконтирования

При оценке инвестиционного проекта в качестве альтернативной процентной ставки, то есть ставки, с которой сравнивают данный инвестиционный проект, принимается ставка банковского процента по депозитам или процент по государственным обязательствам плюс, как правило, надбавка за риск. Эта надбавка может учитывать как риски, связанные с самим проектом, так и риски, обусловленные, например, общей неблагоприятной экономической или политической обстановкой (значительной инфляцией, политической нестабильностью и т.п.).

Рассмотрим пример применения метода дисконтирования для оценки эффективности инвестиционного проекта. Пусть имеется начальный капитал 1000 тыс. руб. Инвестирование его в проект при сроке реализации 4 года дает ежегодный доход 300 тыс. руб. Рассчитаем чистую текущую стоимость доходов, используя коэффициенты дисконтирования (таблица 5).

Расчет чистой текущей стоимости проекта

Таблица 5

|

Годы |

Доход |

Коэффициенты дисконтирования |

PV |

||

|

при r1=10% |

при r2=6% |

10% |

6% |

||

|

0 |

- |

1.000 |

1.000 |

- |

- |

|

1 |

300 |

0.9091 |

0.9434 |

272.37 |

283.02 |

|

2 |

300 |

0.8264 |

0.8900 |

247.92 |

267.00 |

|

3 |

300 |

0.7513 |

0.8396 |

225.40 |

251.88 |

|

4 |

300 |

0.6830 |

0.7921 |

204.92 |

237.62 |

|

Всего |

1200 |

- |

- |

950.96 |

1039.48 |

Из таблицы следует, что при альтернативной процентной ставке 10% проект оказывается неэффективным, так как приведенная к настоящему времени сумма будущих доходов PV=950.96 тыс. руб. меньше требуемых инвестиций. Более выгодным проектом будет помещение капитала на депозит. Если же процентная ставка равна 6%, то приведение будущих доходов по проекту к настоящему времени дает PV=1039.48 тыс. руб., что несколько превышает инвестируемую сумму. Если не учитывать риски (инфляция и др.), то есть смысл инвестировать. Таким образом, оказывается, что выгодность или невыгодность одного и того же проекта зависит от внешних по отношению к проекту факторов.

Проанализируем

предлагаемый инвестиционный проект с

помощью программы Mathcad.

Введем на

рабочий лист объем инвестиций I,

процентные ставки r1

и

r2, число

лет n

от 1 до 4,

величину ежегодного дохода P

и

формулу для вычисления ежегодного

приведенного дохода PD(P,r,n)

как функцию

P, r и n.

Подставим в эту формулу оба значения

процентной ставки и получим таблички

приведенных доходов по годам по м етоду

дисконтирования. Получим результаты,

совпадающие с предыдущими вычислениями

етоду

дисконтирования. Получим результаты,

совпадающие с предыдущими вычислениями

Поставим задачу определения значений параметров задачи при которых проект становится выгодным. Для этого проекта изменим число лет n от 1 до 5 и вычислим сумму PV(P, r, n) приведенных доходов нарастающим итогом и вычислим эти суммы для обеих процентных ставок.

И з

полученных данных, представленных в

графической и табличной форме, следует,

что при ставке r2

=

6% проект

выгоден, а при ставке r1

=

10% сумма

приведенных доходов меньше суммы

инвестиций. При этой ставке приведенные

доходы превысят инвестиции только за

5 лет.

з

полученных данных, представленных в

графической и табличной форме, следует,

что при ставке r2

=

6% проект

выгоден, а при ставке r1

=

10% сумма

приведенных доходов меньше суммы

инвестиций. При этой ставке приведенные

доходы превысят инвестиции только за

5 лет.

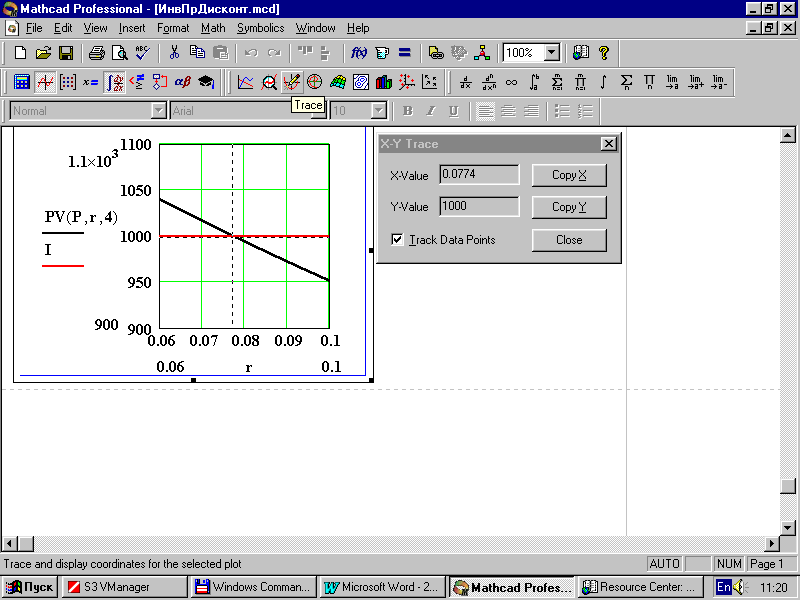

Определим графическим способом предельную процентную ставку, при которой инвестиции оправдают себя за 4 года. Для этого построим график PV(P, r, 4), как функции аргумента r. Подберем приемлемые интервалы изменения функции и масштабы графика по обеим осям. Затем воспользуемся дополнительной возможностью, имеющейся в программе Mathcad для графического анализа, – трассировкой графиков. Активизируем построенный график щелчком мыши и нажмем кнопку Trace в палитре Graph. На экране появится диалоговое окно X-Y Trace. Щелкнем снова на графике, после чего на нем появятся вертикальная и горизонтальная перекрещивающиеся пунктирные линии. Координаты пересечения этих линий отражены в окошках X-Value и Y-Value диалогового окна X-Y Trace. Для того чтобы перекрестье автоматически отслеживало линию графика, поставим флажок в окошке Track Data Points. Переместим мышью перекрестье так, чтобы оно совпало с пересечением линий графика функции PV(P, r, 4) и горизонтальной линии I = 1000. Точность совпадения с последней контролируем по показанию окошка Y-Value (Y = 1000). В окошке читаем значение искомой предельной процентной ставки r = 0.0774 = 7.74%.

Б![]() олее

точное значение предельной процентной

ставки можно получить, решив уравнение

PV(P,

r, 4) –

1000 = 0

относительно неизвестной r

с помощью функции root

(корень).

олее

точное значение предельной процентной

ставки можно получить, решив уравнение

PV(P,

r, 4) –

1000 = 0

относительно неизвестной r

с помощью функции root

(корень).