- •Оглавление

- •Тема 1. Основы построения системы финансового управления компанией 3

- •Тема 2. Финансово-экономический анализ 12

- •Тема 3. Основы финансовых вычислений 19

- •Тема 4. Финансирование бизнеса 31

- •Тема 5. Управление оборотным капиталом 53

- •Тема 1. Основы построения системы финансового управления компанией

- •Понятие финансового менеджмента

- •Задачи финансового менеджмента. Финансовая политика предприятия

- •Финансовая служба предприятия как субъект управления

- •Функции и подразделения фэс компании

- •Базовые концепции финансового менеджмента.

- •Тема 2. Финансово-экономический анализ

- •Тема 3. Основы финансовых вычислений

- •3.1 Операции наращивания и дисконтирования

- •3.2 Понятие простого и сложного процента

- •3.3 Внутригодовые процентные начисления

- •3.4 Начисление процентов за дробное число лет

- •3.5 Эффективная и номинальная ставка процентов

- •3.6 Виды денежных потоков

- •3.7 Оценка денежного потока с неравными поступлениями

- •3.8 Оценка срочных аннуитетов (финансовой ренты)

- •3.9 Планирование погашения задолженности

- •Погашение кредита единовременным платежом;

- •Погашение основного долга равными частями;

- •Погашение кредита равными платежами;

- •Задачи для самостоятельной работы

- •Тема 4. Финансирование бизнеса

- •Классификация источников и форм финансирования деятельности предприятия

- •Общая характеристика заемных источников финансирования бизнеса

- •Банковский кредит По экономическому назначению кредита

- •По форме предоставления кредита

- •По технике предоставления кредита

- •По способу предоставления кредита

- •По времени и технике погашения кредита

- •Принципы банковского кредитования

- •Товарный и коммерческий кредит

- •Факторинг

- •Виды факторинга

- •Функции факторинга

- •Форфейтинг

- •Проектное финансирование

- •Синдицированный кредит

- •Облигационный займ

- •Увеличение уставного капитала

- •Стоимость основных источников капитала

- •Управление структурой капитала (финансовый рычаг)

- •Выбор оптимального источника финансирования

- •Тема 5. Управление оборотным капиталом

- •Понятие и классификация оборотного капитала

- •Политика предприятия в области управления оборотным капиталом

- •Управление запасами

- •2.Норматив оборотных средств в нзп

- •Формулы модели Уилсона

- •Модель планирования экономичного размера партии

- •Формулы модели экономичного размера партии

- •Управление дебиторской задолженностью31

- •Факторинг;

- •Управление денежными активами32

- •1) Оплата сырья и материалов по отсрочке, оплата от покупателей по отсрочке

- •3) Предоплата поставщикам, отсрочка покупателям.

- •Задание на контрольную работу

- •Список литературы

Функции факторинга

1. Финансирование поставок продукции - отгружая товар с отсрочкой платежа, Поставщик имеет возможность получить до 90% от суммы поставки немедленно после отгрузки, не дожидаясь платежа от покупателя. Финансирование автоматически увеличивается по мере роста продаж и таким образом, финансирование в рамках факторинга позволяет избежать возникновения дефицита оборотных средств. Оставшиеся средства (от 10%) Поставщик получает, после того как покупатель оплатил продукцию согласно контракта.

2. Управление дебиторской задолженностью - предусматривает контроль за своевременной оплатой поставок покупателями, прогнозирование сроков инкассации и специальные процедуры работы с покупателями. Состояние дебиторской задолженности отображается в регулярных, подробных и удобных отчетах, которые помогут избавить поставщика от множества текущих проблем, и обеспечат оперативной информацией на самом высоком уровне. В результате этой работы происходит: укрепление платежной дисциплины покупателей, увеличение оборачиваемости дебиторской задолженности, что положительно действует на финансовое состояние предприятия.

3. Покрытие финансовых рисков - Фактор может покрывать риски связанные с поставкой товаров с отсрочкой платежа, в том числе не получения платежа от покупателя в связи с его не платежеспособностью.

4. Оценка платежеспособности покупателей поставщика - в странах, где кредитные бюро и рейтинговые агентства развиты, эта функция факторинговых компаний является не самой востребованной. В странах же с переходной экономикой факторинговые компании могут играть роль кредитных бюро и рейтинговых агентств, аккумулируя информацию о платежной дисциплине компаний. Помимо этого, факторинговые компании могут использовать различные методы оценки платежеспособности потенциальных покупателей поставщика.

Преимущества факторинга:

1. Для факторингового обслуживания не требуется залогов и оформления большого количества документов.

2. При помощи факторинга увеличивается скорость оборота денежных средств

3. При помощи факторинга Поставщик избегает кассовых разрывов.

4. Размер фактического финансирования может увеличиваться по мере роста объема продаж, что позволяет предприятиям увеличивать свои обороты.

5. Факторинговое финансирование предоставляется не зависимо от полученных банковских кредитов.

6. В ходе факторингового обслуживания может быть профинансирована поставка на любую, даже самую незначительную сумму.

Главный недостаток факторинга в том, что его использование обходится предприятию дороже, чем привлечение кредита. Факторинговая комиссия представляет собой общую плату за комплексную услугу и в общем случае складывается из следующих составляющих:

сбор за обработку документов;

собственно Факторинговая комиссия;

проценты за использование денежных средств, предоставленных банком клиенту сразу после отгрузки товара и получения от него товарно-транспортных документов.

Пример 7.

Банк – фактор выкупает у ООО «Омега» платежные требования на сумму 1 000 000 руб. Банк оплачивает 01.02.2009 клиенту 80% = 800 000 руб., а 20% = 200 000 руб. блокирует на специальном счете. Фактор выставляет платежное требование должнику на все 100% (1 000 000 руб.). Должник оплачивает требование 02.04.2009. Фактор оплачивает ООО «Омега» оставшуюся часть за вычетом своей комиссии 1% от суммы платежного требования и 25% годовых за пользование кредитными средствами. Получается, клиент пользовался деньгами 800 000 руб. 59 дней и заплатит за это 800 000 *25%/365*59 = 32 329 руб., комиссионные составят 1 000 000 *1%=10 000 руб. Таким образом, клиент получил 800 000+200 000 – 32 329 – 10 000 = 957 671 руб.

Лизинг

Лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга (ФЗ РФ "О финансовой аренде (лизинге)).

Договор финансовой аренды (договор лизинга) — договор, в соответствии с которым арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей. Арендодатель в этом случае не несет ответственности за выбор предмета аренды и продавца. Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем. (см. статью 665. ГК РФ: «Договор финансовой аренды»).

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятие и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты (Статья 666 ГК РФ), а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Субъектами лизинга являются лизингодатель, лизингополучатель, продавец.

Лизингодатель — физическое или юридическое лицо, которое за счёт привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определённую плату, на определённый срок и на определённых условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингодатели могут быть двух видов:

предприятия — производители объектов лизинга (по законодательству РФ совмещение функций производителя, продавца и лизингодателя объекта лизинга одним юр. лицом невыполнимо);

самостоятельные лизинговые фирмы, для которых эта деятельность является уставной. Такие фирмы достаточно часто создаются при участии банков либо в таком качестве выступают сами банки. В отличие от кредитной деятельности, лизинговая деятельность не требует лицензирования.

Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определённую плату, на определённый срок и на определённых условиях во временное владение и в пользование в соответствии с договором лизинга. Физические лица могут быть лизингополучателями только при условии получения статуса индивидуального предпринимателя и соответствующей государственной регистрации.

Продавец — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. Продавец может одновременно выступать в качестве лизингодателя в пределах одного лизингового правоотношения.

Рис. 4.3 - Схема лизинговой операции

По способу финансирования различают следующие виды лизинга:

Лизинг, финансирующийся за счет собственных средств лизингодателя.

Лизинг, финансирующийся за счет привлеченных средств (средств инвесторов).

Раздельно финансирующийся лизинг, частично финансирующийся лизингодателем.

Лизинг различают по объему обслуживания передаваемого в лизинг имущества:

Чистый лизинг, если все обслуживание передаваемого в лизинг имущества берет на себя лизингополучатель.

Лизинг с полным набором услуг, когда на лизингодателя возлагается полное обслуживание арендуемого имущества.

Лизинг с частичным набором услуг, когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

Лизинг различают по продолжительности:

Краткосрочный лизинг, сроком до 1 года.

Среднесрочный лизинг, сроком от 1 до 3 лет.

Долгосрочный лизинг, сроком более 3 лет.

Лизинг классифицируют по целевому назначению:

Действительный лизинг.

Фиктивный лизинг. Преследуется цель получения большей прибыли за счет налоговых и амортизационных льгот.

Лизинговые операции различают в зависимости от условий амортизации:

Лизинг с полной амортизацией и соответственно с выплатой полной стоимости объекта лизинга.

Лизинг с неполной амортизацией, и, следовательно, с неполной выплатой стоимости арендуемого имущества арендатором.

Лизинг различают - по степени окупаемости:

Лизинг с полной окупаемостью, при котором в ходе срока действия одного договора происходит полная выплата лизингодателю стоимости арендуемого имущества.

Лизинг с неполной окупаемостью, когда в течении срока лизинга окупается только часть арендуемого имущества.

Лизинг классифицируют по характеру взаимодействия участников:

Классический лизинг - трехсторонняя лизинговая операция (поставщик - лизингодатель - арендатор).

Возвратный лизинг. При возвратном лизинге, сталкиваясь с проблемой недостатка финансовых активов, арендатор может передать основные средства в собственность лизингодателю с последующей их арендой. В этом случае арендатор возвращает часть денежных средств, затраченные ранее на приобретение капитальных товаров и в тоже время продолжает ими пользоваться, выплачивая при этом надлежащую арендную плату, включающую стоимость проведения лизинговой операции и часть получаемых в ее ходе налоговых льгот.

Сублизинг, при котором большая (доля по стоимости) сдаваемого в лизинг актива берется в аренду у третьей стороны (инвестора).

Лизинг различают по намерениям участников:

Срочный лизинг - одноразовый (на один срок) лизинг.

Возобновляемый лизинг - продлевающийся по истечении первого срока контракта.

Лизинг различают по составу его участников:

Прямой лизинг, при котором собственник имущества самостоятельно передает его в лизинг. Прямой лизинг может быть только двухсторонним и организуется двумя участниками: лизингодателем и арендатором, однако в большинстве случаев, лизинговые операции являются многосторонними отношениями.

Косвенный лизинг - когда в лизинговой операции помимо лизингодателя и лизингополучателя участвуют другие хозяйственные субъекты. Косвенный лизинг можно классифицировать как:

трехсторонний лизинг; Классическая, трехсторонняя лизинговая операция (поставщик - лизингодатель - арендатор) представляется как передача арендатору предмета лизинга происходит через посредника - лизингодателя. Поэтому, выделяют трех основных участников: лизингодателя, арендатора и продавца передаваемых в лизинг активов. Лизингодатель, приобретает предмет лизинга и предоставляет его в аренду арендатору. Выполнению действий лизингодателя, в большей степени, подчинена организация лизинговой операции. При этом, продавец, продает лизингодателю активы, которые арендатор, получает у лизингодателя в аренду.

многосторонний лизинг - с числом участников от 4 до 7 и более (лизинг с участием внешних инвесторов, субарендаторов и т.д.) В многостороннем лизинге присутствуют второстепенные участники, обслуживающие лизинговые отношения: банк, кредитующий приобретение предметов лизинга лизингодателем и обслуживающий лизинговую операцию; страховая компания, страхующая арендуемое имущество; "внешние инвесторы", финансирующие лизинг; посредники (в том числе и финансовые), предоставляющие дополнительные услуги в подготовке и проведении лизинговой операции. Все они обеспечивают стабильность подготовки и проведения лизинговой операции.

Лизинг различают по платежам

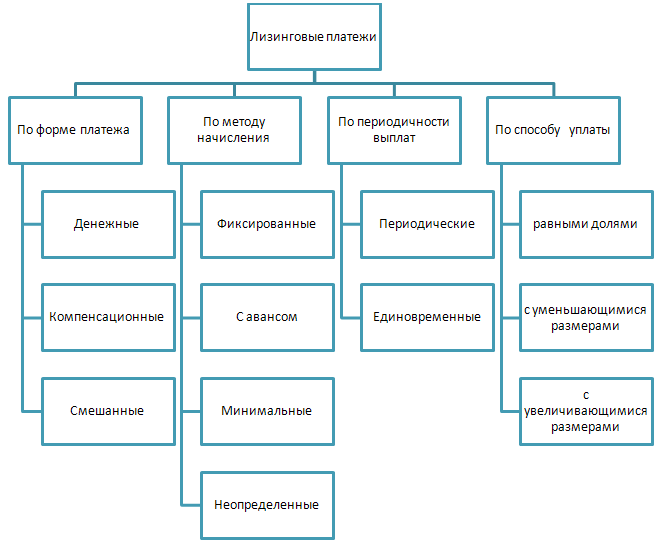

Все производящиеся в ходе проведения лизинговой операции можно разделить на собственно лизинговые платежи и нелизинговые (второстепенные) платежи. Лизинговые платежи - платежи, совершаемые арендатором в пользу лизингодателя за арендуемое имущество. Все лизинговые платежи можно классифицировать по 4 признакам.

Рис. 4.4. – Виды лизинга по платежам