- •Введение.

- •Понятие и задачи бизнес-плана.

- •Методы инвестиционного планирования.

- •Методика разработки инвестиционного бизнес-плана.

- •3. Описание продукции и услуг.

- •Методы оценки эффективности инвестиционных проектов.

- •2.3. Математическое моделирование в инвестиционном планировании.

- •Бизнес-план инвестиционного проекта.

- •3.1. Резюме проекта

- •3.2. Описание предприятия и привязка проекта.

- •3.2.1. Участники проекта.

- •3.2.2. Место реализации проекта

- •3.3. Описание продукции

- •3.4. Маркетинг

- •3.4.1. Рынок готовой продукции. Емкость и цены

- •3.4.2. Система продаж и цены

- •3.4.3. Объем продаж

- •3.5. Производственный план

- •3.5.1. Инвестиционные издержки. Основные фонды

- •Здания и сооружения

- •Основные фонды. Производственное оборудование

- •Основные фонды. Дополнительное оборудование

- •3.5.2.Инвестиции в оборотный капитал

- •3.5.3. Дополнительные издержки инвестиционного этапа

- •3.5.4. Текущие затраты

- •Рынок основного сырья. Поставщики и цены

- •Прямые материальные затраты

- •Затраты на оплату труда

- •Постоянные затраты

- •Амортизационные отчисления

- •3.6. Организационный план

- •3.6.1. Компания, реализующая проект

- •3.6.2. График реализации проекта

- •3.6.3. План по персоналу

- •3.7. Финансовый план

- •3.7.1. Форма, источники и условия финансирования

- •3.7.2. График финансирования

- •3.7.3. Основные условия и допущения

- •Выбор ставки дисконтирования

- •3.7.4. Анализ эффективности вариантов реализации проекта

- •3.7.5. Расчет денежных потоков базового варианта проекта

- •3.8. Оценка эффективности и анализ рисков проекта

- •3.8.1. Расчет показателей эффективности базового варианта проекта

- •3.8.2. Анализ чувствительности базового варианта проекта

- •3.8.3. Анализ безубыточности базового варианта проекта

- •3.8.4. Качественная оценка рисков

- •3.8.5. Вероятностный анализ эффективности проекта

- •Заключение

- •Список литературы

Методы оценки эффективности инвестиционных проектов.

Базовым методом расчета эффективности капитальных вложений в Советской России был метод приведенных затрат, основанный на использовании установленного норматива окупаемости капитальных вложений.

Очевидно, что в условиях рыночных отношений для оценки эффективности инвестиций должны лежать другие критерии и методы. В странах с рыночной экономикой эти методы основаны, преимущественно, на сравнении эффективности (прибыльности) вложений в различные проекты или активы и дисконтировании получаемых денежных потоков. [10]

В настоящее время в России методы оценки эффективности инвестиций описаны в "Методических рекомендациях по оценке эффективности инвестиционных проектов" (№ ВК 477, утвержденных Минэкономики, Минфином и Госстроем Российской Федерации 21.06.99 г.). Эта методика соответствует основным положениям мировых стандартов и адаптирована к современным условиям Российской экономики.

Эффективность инвестиционного проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников.

Различаются следующие показатели эффективности инвестиционного проекта:

показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников;

показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального или местного бюджета, то есть учитывает влияние инвестиционного проекта на расходы (доходы) бюджета;

показатели народнохозяйственной экономической эффективности, учитывающие эффективность инвестиционного проекта с точки зрения всего национального хозяйства в целом и допускающие стоимостное измерение.

Оценка предстоящих затрат и результатов для определения эффективности инвестиционного проекта осуществляется в пределах расчетного периода. Продолжительность этого периода - горизонт планирования принимается с учетом: продолжительности создания, эксплуатации (при необходимости) ликвидации объекта;

средневзвешенного нормативного срока службы основного технологического оборудования;

достижения окупаемости, заданных характеристик прибыли (массы и нормы прибыли и т.д.); требований инвестора.

Горизонт планирования измеряется количеством шагов расчета. Шагом расчета - интервалом при определении показателей эффективности в пределах расчетного периода могут быть: месяц, квартал или год.

Затраты, осуществляемые участниками, подразделяются на первоначальные (капиталообразующие инвестиции), текущие и ликвидационные, которые осуществляются соответственно на стадиях строительной, функционирования и ликвидационной.

Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены.

Базисные, прогнозные и расчетные цены могут выражаться в рублях или устойчивой валюте (доллары США, ЕВРО и т.п.).

При разработке и сравнительной оценке нескольких вариантов инвестиционного проекта необходимо учитывать влияние изменения объемов продаж на рыночную цену продукции и цены потребляемых ресурсов.

Для приведения разновременных затрат, результатов и эффектов к начальному периоду используется дисконтирование. Норма дисконта (Е) равна приемлемой для инвестора норме дохода на капитал.

Дисконтирование - это приведение разновременных экономических показателей к какому-либо одному моменту времени - точке приведения. В качестве точки приведения принят момент окончания первого шага расчета.

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-том шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования t, определяемый для постоянной нормы дисконта E как:

t = 1/(1+E)t

где t - номер шага расчета (t = 0,1,2,...Т), а Т - горизонт планирования.

Дисконтирование показателя, относящегося к t-тому шагу, осуществляется путем умножения его текущего значения на величину t . Путем суммирования дисконтированных значений показателя по всем периодам за время реализации проекта и, вводя при необходимости дефлирующие множители, рассчитываются значения интегральных показателей.

Норма дисконта это существенный показатель для расчета и сравнения экономического эффекта проектов с различным распределением во времени. Поэтому объективный выбор ее величины достаточно важен.

В рыночной экономике эта величина определяется, исходя из депозитного процента по вкладам (в постоянных ценах). На практике она принимается большей его значения за счет инфляции и риска, связанного с инвестициями. Приведенная оценка нормы дисконта справедлива (в рыночной экономике) для собственного капитала. В случае, когда весь капитал является заемным, норма дисконта представляет собой соответствующую процентную ставку, определяемую условиями процентных выплат и погашений по займам.

В общем случае смешанного капитала норма дисконта приближенно может быть найдена как средневзвешенная стоимость капитала - WACC (Weighted Awerage Cost of Capital), рассчитанная с учетом структуры капитала, налоговой системы и др.

Иными словами, если имеется n видов капитала, стоимость каждого из которых (после уплаты налогов) равна Кi, а доля в общем капитале Аi (i=1, 2, ..., n), то норма дисконта приблизительно равна:

n

Е = Кi x Аi

i=1

Однако в нынешнем переходном периоде российской экономики при высокой инфляции депозитный процент по вкладам не определяет реальную цену денег.

В этой ситуации можно использовать два подхода.

1. Для оценки экономической эффективности в народном хозяйстве - подход (разделяемый рядом зарубежных специалистов), в котором норма дисконта должна отражать не только чисто финансовые интересы государства, но и систему предпочтений членов общества по поводу относительной значимости доходов в различные моменты времени, в том числе - и с точки зрения социальных и экологических результатов. В этой связи она является по существу "социальной нормой дисконта" и должна устанавливаться государством как специфический социально - экономический норматив, обязательный для оценки проектов, в которых государству предлагается принять участие.

2. Для оценки коммерческой эффективности - подход, в котором каждый хозяйствующий субъект сам оценивает свою индивидуальную "цену денег", т.е. выраженную в долях единицы реальную (с учетом налогов и риска) норму годового дохода на вложенный капитал с учетом альтернативных и доступных на рынке направлений вложений со сравнимым риском. Корректируя ее с учетом риска, связанного с конкретным проектом, субъект может определить и индивидуальную норму дисконта.

В современных условиях определенным ориентиром при установлении индивидуальной нормы дисконта может служить депозитный процент по вкладам в относительно стабильной иностранной валюте, хотя и здесь следует учитывать инфляцию (рост цен товаров на российском рынке, выраженных в иностранной валюте) и риск банкротства коммерческих банков, которые принимают соответствующие депозиты.

Вычисление Нормы дисконта таким способом, аналогично методу кумулятивного построения, осуществляется по следующей формуле:

Ен = Ег +Ес +Ео,

Где: Ег - гарантированная норма получения дивидендов на вложенный капитал в высоконадёжном банке (в долях от единицы);

Ес - страховая норма, учитывающая риск вложений, а также наличие и полноту страхования инвестиционной деятельности (если предприниматель вообще не страхует свою деятельность, то страховая норма принимается по максимуму, если страховка имеется, то страховая норма в зависимости от полноты страхования уменьшается вплоть до нуля);

Ео - минимальная граница доходности проекта, которая может устроить предпринимателя и поэтому принимается им для себя самостоятельно.

Сравнение различных инвестиционных проектов (или вариантов проекта) и выбор лучшего из них производится с использованием Международных показателей эффективности инвестиций, к которым относятся:

• чистый дисконтированный доход (ЧДД) - чистая приведенная стоимость, интегральный эффект, Net Present Value (NPV);

• индекс доходности (ИД) - индекс прибыльности, Profitability Index (PI);

• внутренняя норма доходности (ВНД) - внутренняя норма прибыли, рентабельности, Internal Rate of Return (IRR);

• срок окупаемости и дисконтированный срок окупаемости.

При использовании этих показателей для сравнения различных инвестиционных проектов (вариантов проекта) они должны быть приведены к сопоставимому виду.

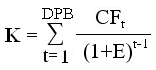

Чистый дисконтированный доход (ЧДД) определяется как сумма текущих показателей чистого дохода за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

где:

CFt - чистый доход на t-том шаге расчета (или временном интервале),

Кt - капитальные затраты, инвестиции осуществляемые на том же шаге,

(CFt - Кt) - чистый поток платежей текущего интервала,

Е - нормы дисконтирования,

Т - горизонт расчета, расчетная продолжительность проекта, или количество интервалов времени в жизненном цикле проекта.

Длительность временного интервала - t устанавливается заранее: месяц, квартал, год.

Чем больше ЧДД, тем эффективнее проект. Отрицательный ЧДД показывает, что инвестиционный проект убыточен в рассматриваемом горизонте, т.е. неэффективен.

При учёте фактора инфляции, значения приведённых эффектов и приведенных капитальных вложений корректируются на коэффициент инфляции в каждом временном интервале путём их умножения на принятый

Расчет ЧДД определяет не только коммерческую эффективность проекта, но и ряд дополнительных показателей. Относительная простота расчетов обеспечили ЧДД широкое распространение, и в настоящее время он является одним из стандартных методов расчета эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком.

Однако корректное использование ЧДД возможно только при соблюдении ряда условий: объем денежных потоков в рамках инвестиционного проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам;

денежные потоки в рамках инвестиционного проекта должны рассматриваться изолированно от остальной производственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта.

Принцип дисконтирования, применяемый при расчете чистого приведенного дохода, с экономической точки зрения подразумевает возможность неограниченного привлечения и вложения финансовых средств по ставке дисконта. Использование метода для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из рассматриваемых вариантов).

Индекс доходности (ИД), индекс прибыльности (PI) представляет собой отношение суммы приведенных доходов к величине всех капиталовложений, инвестиций:

где:

CFt - чистый доход на t-том шаге расчета (или временном интервале),

К - суммарные капитальные затраты, инвестиции,

Е - нормы дисконтирования,

Т - горизонт расчета.

Экономический смысл "индекса доходности" заключается в том, что он характеризует, во сколько раз суммарный, приведённый к началу жизненного цикла проекта доход предприятия больше суммарных инвестиционных вложений.

Индекс доходности тесно связан с ЧДД. Он строится из тех же элементов и его значение связано со значением ЧДД: если ЧДД положителен, то ИД > 1 и наоборот. Если ИД > 1, проект эффективен, если ИД < 1 - неэффективен.

Этот показатель ещё называют показателем рентабельности инвестиций.

Внутренняя норма доходности (ВНД), внутренняя норма рентабельности (IRR) представляет собой некоторую норму дисконта (Евн=IRR), при которой величина приведенных доходов равна суммарным капиталовложениям или чистый приведенный доход ЧДД=0.

Иными словами Евн=IRR (ВНД) является решением вышеописанного уравнения:

где:

CFt - чистый доход на t-том временном интервале,

Кt - капитальные затраты, инвестиции осуществляемые в том интервале,

Т - горизонт расчета.

Внутренняя Норма Доходности (IRR) проекта определяется в процессе расчета и затем сравнивается с требуемой, ожидаемой инвестором нормой дохода на вкладываемый капитал.

В случае, когда ВНД равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправданы, и может рассматриваться вопрос о его принятии. В противном случае инвестиции в данный проект не целесообразны.

Зарубежные экономисты расчет Внутренней Нормы Доходности чаще применяют в качестве первого шага финансового анализа инвестиционных проектов. Для дальнейшего анализа отбирают только те проекты, в которых IRR не ниже некоторого порогового значения, которое зависит от степени риска вложений (15 -25 %).

Величина IRR зависит не только от соотношения суммарных капитальных вложений и доходов проекта, но и от их распределения во времени. Чем больше растянут во времени процесс получения доходов, тем ниже значение Внутренней Нормы Доходности. Поэтому этот показатель позволяет сравнивать разные по длительности проекты.

Срок окупаемости (РВ), период окупаемости - это минимальный временной интервал, от начала осуществления проекта, за пределами которого интегральный эффект (Чистый Дисконтированный Доход) становится положительным. Иными словами, это - период (измеряемый в месяцах, кварталах или годах), за который покрываются первоначальные вложения и другие затраты, связанные с инвестиционным проектом, суммарными результатами его осуществления.

Очень часто при решении вопроса об инвестировании ориентируются на оценку срока окупаемости инвестиций. Так как при использовании заемных средств очень важен срок их возврата.

Срок окупаемости инвестиций можно определить из следующей формулы:

где:

CFt - чистый доход на t-том временном интервале,

К - суммарные капитальные затраты, инвестиции.

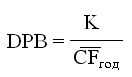

Дисконтированный срок окупаемости, период окупаемости (DPB) рассчитывается аналогично, только с учетом дисконтирования дохода:

Если доход равномерно распределен по годам, при стабильном уровне продаж, то срок окупаемости можно рассчитать делением суммарных инвестиций K на величину среднегодового дохода CFгод по формуле:

.

.

Ни один из перечисленных показателей экономической эффективности сам по себе не является достаточным для анализа и принятия решения о финансировании проекта. Решение об инвестировании принимется с учетом значений всех перечисленных критериев и интересов всех участников инвестиционного проекта. Важную роль в этом решении играет также структура и распределение во времени, привлекаемого для осуществления проекта капитала.