- •ПЕРЕДМОВА

- •РОЗДІЛ 1. ПІДПРИЄМСТВО ЯК СУБ'ЄКТ ГОСПОДАРЮВАННЯ

- •1.5. Роль і місце підприємств в структурованому ринковому середовищі

- •РОЗДІЛ 2. ОСНОВИ ПІДПРИЄМНИЦЬКОЇ ДІЯЛЬНОСТІ

- •2.2. Історія розвитку підприємницької діяльності

- •2.6. Поняття і зміст інтрапренерства

- •2.8. Державна підтримка підприємницької діяльності

- •РОЗДІЛ 3. УПРАВЛІННЯ ПІДПРИЄМСТВАМИ

- •3.2. Функції управління, їх характеристика

- •3.3. Методи і моделі управління підприємством

- •3.5. Принципи ефективної побудови організаційних структур управління виробництвом

- •3.7. Принципи формування ефективної виробничої структури підприємства

- •РОЗДІЛ 4. ПЕРСОНАЛ ПІДПРИЄМСТВА

- •4.4. Визначення потрібної чисельності персоналу на підприємстві

- •4.5. Показники руху персоналу на підприємстві

- •4.6. Кадрова політика підприємства

- •4.7. Створення ефективної системи управління персоналом на підприємстві

- •РОЗДІЛ 5. ПРОДУКТИВНІСТЬ, МОТИВАЦІЯ ТА ОПЛАТА ПРАЦІ

- •5.1. Поняття мотивації праці, її зміст і види

- •5.2. Методи підвищення вмотивованості праці

- •5.3. Теорії мотивації

- •5.5. Особливості організації оплати праці на підприємстві

- •5.6. Тарифна система оплати праці

- •5.7. Форми і системи оплати праці на підприємстві

- •5.8. Особливості оплати праці бригадної роботи

- •5.9. Особливості преміювання працівників

- •5.11. Методи обчислення продуктивності праці, їх переваги та недоліки, сфера застосування

- •5.12. Фактори зростання продуктивності праці та оцінка її динаміки

- •РОЗДІЛ 6. КАПІТАЛ І ВИРОБНИЧІ ФОНДИ ПІДПРИЄМСТВА

- •6.1. Сутність капіталу, його класифікація

- •6.2. Характеристика основних виробничих фондів, їх склад і структура

- •6.8. Напрямки підвищення ефективності використання основних виробничих фондів підприємства

- •РОЗДІЛ 7. НЕМАТЕРІАЛЬНІ РЕСУРСИ ТА АКТИВИ

- •7.1. Поняття нематеріальних ресурсів, їх види та характеристика

- •7.2. Поняття нематеріальних активів та особливості їх обліку

- •7.3. Оцінка нематеріальних активів підприємства

- •7.4. Методи і способи оцінки нематеріальних активів підприємства

- •7.6. Фактори, що запобігають ефективному створенню нематеріальних активів

- •РОЗДІЛ 8. ОБОРОТНІ КОШТИ ПІДПРИЄМСТВА

- •8.3. Оцінка ефективності використання оборотних коштів підприємства

- •8.4. Напрямки підвищення ефективності використання оборотних коштів підприємства

- •РОЗДІЛ 9. ІНВЕСТИЦІЙНІ РЕСУРСИ ПІДПРИЄМСТВА

- •9.2. Джерела фінансування інвестицій

- •9.3. Інвестиційний цикл, його складові елементи

- •9.6. Методи і способи оцінки ефективності інвестиційних проектів

- •9.7. Поняття ризику при здійсненні інвестиційної діяльності підприємством

- •9.8. Методи оцінки ризикованості інвестиційних проектів, їх переваги та недоліки

- •9.9. Особливості управління системою ризиків на підприємстві

- •РОЗДІЛ 10. ІННОВАЦІЙНІ ПРОЦЕСИ НА ПІДПРИЄМСТВІ

- •10.2. Види і напрямки інноваційної діяльності

- •10.3. Інноваційні цикли і показники дифузії новацій на підприємстві

- •10.5. Інноваційний проект: поняття, етапи здійснення, оцінка ефективності з урахуванням ступеня ризику

- •10.6. Напрямки підвищення ефективності здійснення інноваційної діяльності на підприємстві

- •10.7. Особливості державного регулювання інноваційної діяльності

- •РОЗДІЛ 11. ВИТРАТИ І ЦІНИ НА ПРОДУКЦІЮ

- •11.4. Методи калькуляції собівартості продукції на підприємстві

- •11.6. Показники оцінки витратності виробництва

- •11.7. Поняття цін, їх види та функції

- •11.9. Вибір стратегії ціноутворення на підприємстві

- •РОЗДІЛ 12. ОСОБЛИВОСТІ ОРГАНІЗАЦІЇ ВИРОБНИЦТВА

- •12.1. Основні положення теорії організації виробництва

- •12.2. Виробничий процес і принципи його організації

- •12.4. Виробничий цикл і його структура

- •12.5. Методи розрахунку виробничого циклу

- •12.6. Організація потокового виробництва

- •12.7. Організація автоматизованого виробництва

- •12.8. Гнучке інтегроване виробництво

- •РОЗДІЛ 13. РЕЗУЛЬТАТИ ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА ТА ОЦІНКА ЙОГО ЕФЕКТИВНОСТІ

- •13.1. Виробнича програма підприємства і показники оцінки обсягу продукції

- •13.3. Поняття конкурентоспроможності продукції і методи її оцінки

- •13.7. Напрямки підвищення ефективності діяльності підприємств в ринковому середовищі

- •РЕКОМЕНДОВАНА ЛІТЕРАТУРА

Індекс переоцінки (ІПО) визначається діленням справедливої вартості переоцінюваного нематеріального об'єкта (ФСПР(НА)) на його залишкову вартість (ФЗ(НА)) за формулою (7.4):

ІПО |

ФСПР(НА) |

. |

(7.4) |

Ф (НА) |

|||

|

З |

|

|

Якщо залишкова вартість об'єкта нематеріальних активів дорівнює нулю, то його переоцінена залишкова вартість визначається додаванням справедливої вартості цього об'єкта до його первісної (переоціненої) вартості без зміни суми накопиченої амортизації об'єкта.

В результаті переоцінки нематеріальних активів підприємство може здійснити як їх дооцінку, так і уцінку. Сума дооцінки залишкової вартості об'єкта нематеріальних активів відображається у складі додаткового капіталу, а сума уцінки – у складі витрат звітного періоду.

Уразі наявності на дату проведення чергової (останньої) дооцінки об'єкта нематеріальних активів перевищення суми попередніх уцінок об'єкта і втрат від зменшення його корисності над сумою попередніх дооцінок залишкової вартості цього об'єкта

івідновлення його корисності сума чергової (останньої) дооцінки, але не більше зазначеного перевищення, включається до складу доходів звітного періоду, а різниця (якщо сума чергової (останньої) дооцінки більше зазначеного перевищення) спрямовується на збільшення іншого додаткового капіталу.

Уразі наявності (на дату проведення чергової (останньої) уцінки об'єкта нематеріальних активів) перевищення суми попередніх дооцінок об'єкта і відновлення його корисності над сумою попередніх уцінок залишкової вартості цього об'єкта і втрат від зменшення його корисності сума чергової (останньої) уцінки, але не більше зазначеного перевищення, спрямовується на зменшення іншого додаткового капіталу, а різниця (якщо сума чергової (останньої) уцінки більше зазначеного перевищення) включається до витрат звітного періоду.

ПРИКЛАД 7.2. Первісна вартість створеної підприємством корисної моделі організації потокового виробництва складає 24600 грн, її справедлива вартість порівняно з аналогічними моделями, які існують на ринку інтелектуальної власності, складає 20295 грн, а залишкова вартість на кінець звітного періоду – 18450 грн. Необхідно визначити переоцінену вартість даного нематеріального активу підприємства і зробити висновок, який процес (дооцінка чи уцінка) з ним відбувся.

РІШЕННЯ. Спочатку слід віднайти індекс переоцінки за формулою (7.4): ІПО = ФСПР(НА) / ФЗ(НА) = 20295 грн / 18450 грн = 1,1. Тепер можна визначити переоцінену первісну вартість даного нематеріального об'єкта за формулою (7.3) як добуток первісної вартості та індексу переоцінки, тобто ФПО(НА) = ФП(НА) х (ІПО) = 24600 грн х 1,1 = 27060 грн. Відтак, ґрунтуючись на отриманий результат, слід відмітити що відбулася дооцінка створеної підприємством корисної моделі.

7.4. Методи і способи оцінки нематеріальних активів підприємства

Необхідність в оцінці інтелектуальної власності та нематеріальних активів виникає за таких умов:

-у разі купівлі-продажу ліцензій;

-при укладанні договорів на передачу ноу-хау;

-під час передачі прав на об'єкти інтелектуальної власності до статутного фонду підприємств;

-при укладанні договорів про спільну діяльність;

270

-якщо необхідно визначити збитки внаслідок несанкціонованого використання інтелектуальної власності при недобросовісній конкуренції;

-коли встановлюється обґрунтована ринкова вартість підприємства з метою купівлі-продажу майна;

-при отриманні кредитів під заставу;

-під час визначення бази для оподаткування;

-при страхуванні майна;

-при визначенні вартості паїв учасників під час реорганізації чи ліквідації підприємства.

Діяльність з оцінки інтелектуальної власності в Україні регламентується Законом України «Про оцінку майна, майнових прав та професійну оціночну діяльність», а також залежно від мети оцінки: «Стандартами бухгалтерського обліку» – для оцінки з метою бухгалтерського обліку; Законом України «Про господарські товариства» – при створенні господарських товариств; нормативними документами Фонду державного майна України – при приватизації; Законом України «Про інвестиційну діяльність в Україні» – при інвестуванні. Зазначимо, що при іноземному інвестуванні Закон України «Про режим іноземного інвестування» визначає, що вартість іноземної інвестиції має бути підтверджена експертною оцінкою, здійсненою в Україні. Така оцінка здійснюється на підставі Закону України «Про наукову та науково-технічну експертизу». Під час укладання цивільно-правових угод вартість, як правило, визначається за домовленістю сторін.

Основним видом вартості, який розглядається при оцінці нематеріальних активів,

єринкова вартість. У міжнародних стандартах оцінки дається таке її визначення: «Ринкова вартість – це розрахована сума на дату оцінки, за яку інтелектуальна власність обмінюється між покупцем і продавцем за комерційною угодою, під час якої кожна із сторін діяла компетентно, виважено і без примусу». Ринкова вартість визначається як найвірогідніша ціна на ринку на дату оцінки. Це максимальна ціна, яку може отримати продавець, та мінімальна, яку може запропонувати покупець. Вважається, що покупець не заплатить за конкретну інтелектуальну власність ціну більшу, ніж коштує інша, подібна до неї з тими ж самими споживчими якостями. Оцінювач аналізує реальні ринкові угоди і порівнює оцінюваний об'єкт з іншими, які мають аналогічні споживчі якості.

Крім ринкової, визначаються інші види вартості, основними з яких, згідно з міжнародними стандартами, є:

1) споживча;

2) інвестиційна;

3) вартість відтворення об'єкта;

4) вартість заміщення;

5) страхова вартість; 6) вартість для цілей оподаткування майна юридичних та фізичних осіб; 7) ліквідаційна вартість.

Оскільки нематеріальні активи неоднорідні за своїм складом, характером використання чи експлуатації у процесі виробництва та мають різний ступінь впливу на фінансовий стан і результати господарської діяльності підприємства, для їх оцінки неможливо використати традиційні підходи, застосовувані щодо рухомого та нерухомого майна.

Основними факторами, які визначають вартість об'єкта інтелектуальної власності, є:

1)правові (строк дії охоронного документа, його надійність, обсяг прав, що передаються);

2)витратні (витрати на створення об'єкта правової охорони, на реєстрацію прав та підтримку чинності охоронних документів, на маркетинг та рекламу, на страхування ризиків, пов'язаних з об'єктами інтелектуальної власності, на розв'язання право-

271

вих конфліктів, податок на операції, пов'язані з використанням об'єктів інтелектуальної власності, та інфляційний фактор);

3) прибуткові (очікувані ліцензійні платежі та очікуваний економічний ефект від використання об'єктів інтелектуальної власності).

Першим етапом при оцінці нематеріального активу є визначення мети оцінки і, залежно від неї, – виду вартості, яку треба розрахувати. Наступним кроком є вибір методології оцінки, тобто загального підходу та конкретних методів оцінки.

Обираючи метод оцінки, оцінювач повинен керуватися такими основними кри-

теріями:

-достовірність: методи оцінки мають викликати довіру і бути достовірними з практичного і теоретичного погляду;

-об'єктивність: оцінювач має керуватись об'єктивною інформацією;

-універсальність: достовірність зростає, якщо використовуються стандартні підходи для підприємств, галузей промисловості та різних видів нематеріальних витрат;

-грошові витрати: обумовлені результатами оцінки вигоди повинні бути достатніми для виправдання зусиль, витрачених на її проведення;

-послідовність: методики мають послідовно використовуватись протягом періоду оцінки, що полегшить цей процес;

-надійність: оцінка має бути достовірною, такою, щоб інші оцінювачі могли відтворити одержані результати, використовуючи аналогічні підходи;

-адекватність: підходи до оцінки повинні відповідати потребам користувача;

-практичність: використовувані методи та параметри мають бути зрозумілими та відносно простими для їх практичного застосування.

Відповідно до міжнародних стандартів оцінки нематеріальних активів зазвичай використовують три основні підходи:

1) витратний;

2) ринковий;

3) прибутковий.

Кожен з цих підходів передбачає застосування ряду методів, які дають різні значення вартості оцінюваного об'єкта. Тому в процесі практичної оцінки вартості нематеріальних активів застосовується порівняльний аналіз використаних методів, виявляються їх переваги та недоліки, здійснюється узгодження вартості і, таким чином, більш обґрунтовано встановлюється ціна об'єкта.

Витратний підхід ґрунтується на вивченні можливостей інвестора щодо придбання нематеріального об'єкта. Під час застосування цього підходу приймається за аксіому таке: покупець не заплатить за нематеріальний актив більшу суму, ніж та, за яку він може купити аналогічний за своїми споживчими властивостями об'єкт без істотних затримок. Цей метод дає об'єктивні результати, коли є можливість точно оцінити величини витрат на створення аналогічного об'єкта інтелектуальної власності та його зносу за обов'язкової умови відносної рівноваги попиту і пропозиції на ринку. Найчастіше для розрахунку поточної вартості об'єкта інтелектуальної власності застосовуються такі його різновиди, як:

-метод визначення первісних витрат;

-метод вартості заміщення;

-метод вартості відтворення.

Вартість об'єкта інтелектуальної власності, яка розраховується методом визначення первісних витрат, ще називають історичною тому, що вона насамперед ґрунтується на фактичних витратах, інформація про які міститься у бухгалтерській звітності. При цьому первісні витрати збільшуються на підприємницький прибуток, але водночас враховується знос інтелектуальної власності. В обліку нематеріальних активів враховують строковий та моральний знос. Строковий знос залежить від термінів охорони об'єктів інтелектуальної власності, встановлених законодавством Укра-

272

їни, та умов договорів. Цей термін може не збігатися з періодом повної амортизації, адже він не пов'язаний прямо з економічним старінням чи моральним зносом інтелектуальної власності.

При оцінці об'єкта інтелектуальної власності методом вартості заміщення за взірець беруть аналогічний за функціональними можливостями та варіантами використання нематеріальний об'єкт. Максимальна вартість інтелектуальної власності визначається мінімальною ціною, яку потрібно сплатити при купівлі інтелектуальної власності з аналогічними споживчими якостями.

Метод вартості відтворення допомагає визначити витрати, необхідні для розробки чи купівлі точної копії оцінюваного об'єкта інтелектуальної власності.

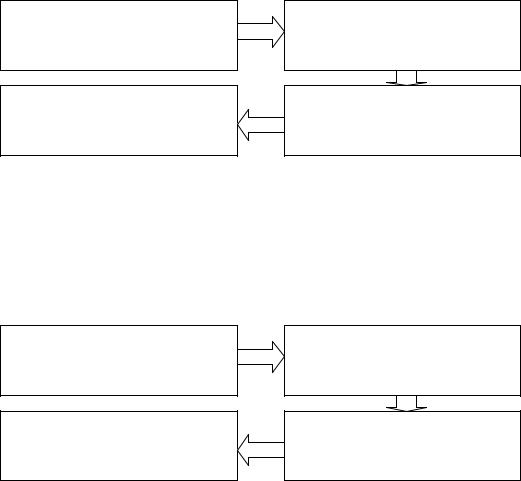

Алгоритм оцінки нематеріального активу за допомогою витратного методу показано на рис. 7.2.

Збір інформації (визначення типу об'єкта інтелектуальної власності, робота з первісними бухгалтерськими документами)

Визначення ринкової вартості об'єкта інтелектуальної власності

Встановлення зносу об'єкта інтелектуальної власності

Визначення вартості відтворення об'єкта інтелектуальної власності

Рис. 7.2. Послідовність оцінки нематеріальних активів витратним методом

Ринковий підхід дає досить об'єктивну характеристику вартості об'єкта інтелектуальної власності за умов достатньої насиченості ринку. При цьому застосовується

метод прямого порівняльного аналізу продажів. Він містить декілька етапів:

спочатку відбувається збір інформації про об'єкти інтелектуальної власності, які були продані на відповідному ринку, потім вносяться корективи щодо можливих відмінностей між оцінюваним об'єктом та об'єктом, використовуваним для порівняння. Тобто цей метод ґрунтується на принципі заміщення.

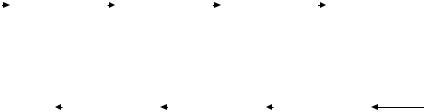

Алгоритм оцінки за цим методом показано на рис. 7.3.

Ретельне дослідження ринку для отримання достовірної інформації про фактори впливу на порівнювані нематеріальні активи

Приведення показників порівнюваних об'єктів до узагальненого показника чи до діапазону ринкових вартостей оцінюваного об'єкта

Відбір одиниць, придатних для порівняння і здійснення порівняльного аналізу

Зіставлення оцінюваного об'єкта з порівнюваними об'єктами, коригування його ціни

Рис. 7.3. Послідовність оцінки нематеріальних активів за допомогою методу прямого порівняльного аналізу продажів

Прибутковий підхід ґрунтується на припущенні, що інвестор, який купує об'єкт інтелектуальної власності, обов'язково розраховує на майбутній прибуток, тобто вартість оцінюваного об'єкта визначається його здатністю приносити прибуток.

273

Оцінка інтелектуальної власності за цим методом представляє собою виявлення залежності поточної вартості інтелектуальної власності від вартості всіх майбутніх прибутків, які можна одержати при її використанні. Майбутні вигоди від використання інтелектуальної власності визначаються методом дисконтування кожної майбутньої вигоди з відповідною нормою віддачі або методом капіталізації прибутків із застосуванням коефіцієнта капіталізації, який відображає послідовність отримання прибутків, зміну вартості інтелектуальної власності та прибутку, а також норму віддачі капіталовкладень. Іншими словами, інвестор купує інтелектуальну власність, яка приносить прибуток сьогодні, в обмін на право одержувати майбутні прибутки від експлуатації цієї власності та її продажу.

Прибутковий підхід оцінки нематеріальних активів включає такі різновиди, як:

-метод дисконтування грошових потоків;

-метод капіталізації прибутків;

-метод звільнення від роялті.

Метод дисконтування найкраще використовувати у випадках, коли мають місце нестабільні потоки прибутків та витрат. В його основу покладені фінансові закони, які можна сформулювати таким чином:

-сьогоднішня грошова одиниця коштує більше, ніж завтрашня;

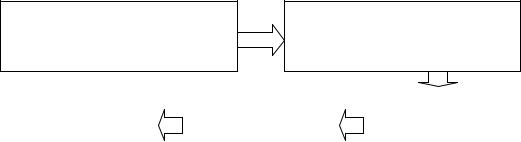

-безризикова грошова одиниця коштує більше, ніж ризикова. Алгоритм методу дисконтування грошових потоків показано на рис. 7.4.

Дослідження |

|

Здійснення |

|

|

Здійснення |

|

Здійснення |

|

Розрахунок |

||||||||

|

аналізу ва- |

|

|

аналізу чис- |

|

аналізу інве- |

|

чистого гро- |

|||||||||

грошового |

|

|

|

того прибу- |

|

|

шового пото- |

||||||||||

|

лових при- |

|

|

|

стицій та їх |

|

|||||||||||

потоку |

|

|

|

тку та ви- |

|

|

ку для кожно- |

||||||||||

|

бутків та їх |

|

|

|

прогноз |

|

|||||||||||

|

|

|

|

|

трат |

|

|

го періоду |

|||||||||

|

|

|

прогноз |

|

|

|

|

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||

|

|

|

|

|

Розрахунок |

|

Розрахунок |

|

Визначення |

|

|||||||

|

Внесення |

|

поточної ва- |

|

залишкової |

|

|

||||||||||

|

коригувань |

|

ртості гро- |

|

вартості не- |

|

ставки дис- |

|

|||||||||

|

|

|

|

|

шового по- |

|

матеріаль- |

|

контування |

|

|||||||

|

|

|

|

|

|

ного активу |

|

|

|

|

|

||||||

|

|

|

|

|

|

току |

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

Рис. 7.4. Послідовність оцінки нематеріальних активів за методом дисконтування грошових потоків

Визначення ставки дисконтування є найвідповідальнішим етапом цього методу оцінки. Існує декілька способів визначення ставки дисконтування. Досить поширеним є шлях кумулятивної побудови ставки. При цьому за основу ставки дисконтування приймається безризикова ставка. Ризик втрати майбутніх доходів вимагає передбачення перевищення ставки ризику над безризиковою ставкою, він також має гарантувати премію за всі види ризику, пов'язані з інвестуванням в оцінювану інтелектуальну власність.

Такими видами ризику є:

-розмір підприємства 0-5%;

-якість менеджменту 0-5%;

-територіальна та виробнича диверсифікованість підприємства 0-5%;

-структура капіталу 0-5%;

-диверсифікованість клієнтури 0-5%;

-стабільність отримання прибутків та ступінь вірогідності їх отримання 0-5%;

-інші можливі ризики 0-5%.

274

Упромислово розвинених країнах безризикова ставка приймається на рівні 3- 4%, що відповідає реальній прибутковості довгострокових урядових облігацій США. До цієї ставки додаються премія за ризик країни та премії за інші можливі ризики. В Україні рекомендується за основу безризикової ставки брати ставку за депозитними вкладами юридичних осіб в найнадійніших банках. Ця ставка включає безризикову ставку та ставку за ризик, пов'язаний з інвестиціями в економіку України.

Уцілому метод дисконтування грошових потоків, який ґрунтується на аналізі цих потоків за весь період використання об'єкта інтелектуальної власності, дає змогу оцінити вартість інтелектуальної власності при нестабільних грошових потоках.

В основі методу капіталізації прибутків лежить капіталізація як процес переведення прибутків від використання майна у його вартість. Істотним припущенням

єте, що прибуток не змінюється у часі. Тому цей метод краще використовувати при оцінці нематеріальних об'єктів, які тривалий час застосовуються на ринку інтелектуальної власності і мають стабільні, легко прогнозовані, величини прибутків та витрат. Поточна вартість об'єкта оцінки визначається шляхом ділення щорічного прибутку від його комерційного використання на коефіцієнт капіталізації.

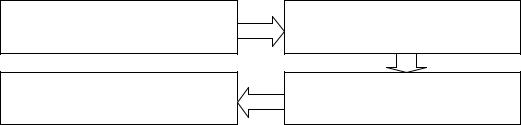

Алгоритм методу капіталізації прибутків наведений на рис. 7.5.

Визначення річного валового прибутку та складення прогнозу його отримання на перспективу

Визначення річних витрат (прямих, непрямих, змішаних), розрахунок резервів їх зменшення та складення прогнозу на перспективу

Розрахунок вартості |

|

Визначення коефіціє- |

|

Визначення майбут- |

|

|

нього операційного |

||

об'єкта капіталізації |

|

нта капіталізації |

|

|

|

|

доходу |

||

|

|

|

|

|

|

|

|

|

|

Рис. 7.5. Послідовність оцінки нематеріальних активів за допомогою методу капіталізації прибутків підприємства

Складним етапом цього методу є вибір коефіцієнта капіталізації, який істотно залежить від стабільності прибутку підприємства. Якщо підприємство має стабільний приріст прибутку, то обирається нижній рівень коефіцієнта капіталізації, який, в свою чергу, приводить до зростання ринкової вартості об'єкта інтелектуальної власності. І, навпаки, при нестабільному прирості прибутку враховують високий рівень коефіцієнта капіталізації. Суттєвим недоліком методу капіталізації є те, що його можна застосувати лише у випадках, коли прибуток стабільний або легко прогнозований. Якщо коефіцієнт капіталізації визначити неможливо, цей метод не використовують.

Досить ефективним є метод звільнення від роялті. Оцінка за цим методом передбачає, що використовувана підприємством інтелектуальна власність йому не належить. Тому частину доходу підприємство повинно сплачувати як винагороду за гіпотетичною ліцензією особам, які мають права на відповідні об'єкти. Вартість інтелектуальної власності визначається як сума майбутніх грошових потоків роялті, приведених до поточної вартості з використанням ставки дисконтування.

Алгоритм застосування методу звільнення від роялті наведений на рис. 7.6. На розмір ставок роялті впливають такі фактори:

-економічна ефективність ліцензії;

-наявність та обсяг патентного захисту;

-обсяг прав, які передаються за ліцензією;

-обсяг документації та ноу-хау, що передаються;

275

-інжиніринговий супровід;

-кон'юнктура ринку;

-конкурентні пропозиції.

Визначення ціни ліцензійної продукції та ставки роялті

Розрахунок вартості ціни ліцензії

Визначення щорічного обсягу ліцензійної продукції за гіпотетичною угодою

Визначення коефіцієнта дисконтування

Рис. 7.6. Послідовність оцінки нематеріальних активів за методом звільнення від роялті

Крім загальних методів, існує ряд таких, що застосовуються в окремих випадках і для певних видів інтелектуальної власності. Наприклад, метод ринкових мультиплікаторів, метод оцінки брендів, а також методи, що ґрунтуються на гібридному базисі.

Порівнюючи розглянуті підходи, можна дійти такого висновку: перевагами прибуткового методу є те, що він враховує майбутні очікування прибутків та видатків підприємства, забезпечує облік економічного старіння, а також орієнтується на ринковий аспект. До його недоліків відносять складність здійснення прогнозу і ярко виражений суб'єктивізм. Ринковий підхід вигідний тим, що ґрунтується в основному на ринкових даних і відображає ринкові реалії між покупцями та продавцями. Його недоліки полягають в складності отримання вихідних даних на порівнюваних підприємствах, необхідності внесення ряду суттєвих поправок. Цей підхід базується на минулих тенденціях і не враховує майбутні вигоди. Що ж до витратного підходу, то його перевагами є те, що він ґрунтується на первісній бухгалтерській документації і дає об'єктивну оцінку витрат. А його недолік полягає в тому, що минулі витрати не завжди відображають можливість приносити прибуток у майбутньому.

Відповідно до міжнародних стандартів оцінки при визначенні ринкової вартості об'єктів інтелектуальної власності повинні виконуватись такі дії:

1.Збір та аналіз правових, фінансових, технічних та інших показників оцінюваного нематеріального об'єкта. При цьому необхідно проаналізувати інформацію про:

- власника об'єкта та його безпосереднє оточення; - юридичний статус об'єкта (вид, форма правової охорони, існування прав вла-

сності чи прав використання об'єкта); - складові частини об'єкта;

- стан ринку стосовно оцінюваного об'єкта.

2.Аналіз основних та альтернативних форм використання оцінюваного нематеріального об'єкта.

3.Збір та аналіз інформації про умови ринкових угод, про угоди з аналогічними об'єктами, які мали місце на ринку інтелектуальної власності в минулому.

Аналізуючи ці дані, треба враховувати істотні відмінності між оцінюваним нематеріальним об'єктом та об'єктами-аналогами, щоб внести відповідні коригування до їх ринкової вартості. Також слід ураховувати відмінності в обсязі прав, що передаються,

вумовах оплати під час продажу об'єктів.

Якщо інформації про факти продажу порівнюваних об'єктів недостатньо, використовують дані стосовно пропозиції щодо продажу таких об'єктів, враховуючи при цьому умови та обмеження, існуючі при використанні подібної інформації для оцінки вартості оцінюваного нематеріального об'єкта.

276

4.Збір та аналіз інформації, необхідної для оцінки складових частин об'єкта.

5.Збір та аналіз інформації щодо фактичних витрат на створення об'єктів, які можуть замінити за своїми споживчими якостями складові частини оцінюваного нематеріального об'єкта.

6.Збір необхідної інформації та визначення наявного зносу (амортизації) оцінюваного нематеріального об'єкта. При цьому враховується функціональний знос (моральне старіння) і можливі втрати вартості, пов'язані з появою на ринку аналогічних об'єктів з кращими техніко-економічними показниками.

7.Збір та аналіз інформації про економічні характеристики оцінюваного нематеріального об'єкта, яка стосується:

- доходів, отримуваних від експлуатації об'єкта (потенційних і фактичних); - витрат, пов'язаних з експлуатацією (використанням) аналогічних об'єктів (при

цьому розробляють, якщо це необхідно, обґрунтований прогноз можливих майбутніх доходів та витрат при експлуатації оцінюваного об'єкта).

8.Збір та аналіз інформації, необхідної для визначення коефіцієнта капіталізації (і/або дисконтування) для оцінки об'єкта.

9.При оцінці ринкової вартості об'єкта враховують вплив строків діючих договорів (опціонів) щодо розробки, продажу і реалізації проектів з використанням оцінюваних об'єктів.

10.Обґрунтоване узгодження розрахованих величин вартості нематеріального об'єкта, отриманих внаслідок використання різних підходів до його оцінки. При цьому кінцевим результатом оцінки може виступати як одна величина, отримана шляхом узгодження обчислених різними способами значень вартості, так і широкий діапазон величин.

|

Нарахування амортизації нематеріаль- |

|

них активів здійснюється протягом строку їх |

7.5. Амортизація |

корисного використання, який встановлюєть- |

ся підприємством при визнанні цього об'єкта |

|

нематеріальних |

активом (при зарахуванні на баланс), але не |

активів |

більше 20 років. |

|

Однак у податковому обліку, відповідно |

|

до пп.8.3.9 ст.8 Закону України «Про оподат- |

|

кування прибутку підприємств» в редакції від |

|

22.05.1997 р. №283/97-ВР зі змінами, внесе- |

|

ними Законом України «Про внесення змін в |

Закон України «Про оподаткування прибутку підприємств» від 24.05.2002 р. №349-IV, термін корисного використання нематеріальних активів не може перевищувати 10 років.

При визначенні строку корисного використання об'єкта нематеріальних активів слід ураховувати:

-строки корисного використання подібних активів;

-передбачуваний моральний знос;

-правові або інші подібні обмеження щодо строків його використання.

Метод амортизації нематеріального активу обирається підприємством самостійно, виходячи з умов отримання майбутніх економічних вигод. Якщо такі умови визначити неможливо, то амортизація нараховується із застосуванням прямолінійного методу. Розрахунок амортизації при застосуванні відповідних методів нарахування здійснюється згідно з Положенням (стандарту) бухгалтерського обліку 7 «Основні засоби».

Під час розрахунку амортизованої вартості ліквідаційна вартість нематеріальних активів прирівнюється до нуля, крім випадків:

- коли існує безвідмовне зобов'язання іншої особи щодо придбання цього об'є- кта наприкінці строку його корисного використання;

277