- •А.Б. Дудка банковский надзор

- •Раздел 1. Коммерческие банки в системе банковского надзора 11

- •Раздел 2. Оценка финансовых показателей и рисков коммерческого банка 118

- •Введение

- •Лекция 2. Основные нормативные требования к деятельности коммерческих банков.

- •Лекция 4. Методика оценки экономического положения коммерческого банка.

- •Раздел 2. Оценка финансовых показателей и рисков коммерческого банка Лекция 5. Оценка величины собственных средств (капитала) банка.

- •Лекция 6. Оценка кредитного риска.

- •Лекция 7. Оценка рыночного риска.

- •Банк России и его статус в системе банковского регулирования и надзора

- •Комитет банковского надзора Банка России

- •Место куратора кредитной организации в системе банковского надзора

- •Контрольные вопросы:

- •1.2 Основания для отзыва у кредитной организации лицензии на осуществление банковских операций

- •2. Несостоятельность (банкротство) кредитных организаций

- •2.1 Понятие и виды банкротства кредитных организаций

- •2.2 Меры по предупреждению банкротства кредитных организаций

- •2.2.1 Меры по финансовому оздоровлению кредитной организации:

- •2.2.2 Назначение временной администрации по управлению кредитной организацией.

- •2.2.3 Реорганизация кредитной организации.

- •3 Меры воздействия, применяемые Банком России в порядке надзора

- •3.1 Предупредительные меры воздействия

- •3.2 Принудительные меры воздействия

- •4) Запреты.

- •Контрольные вопросы:

- •Лекция 3. Требования к участию в системе страхования вкладов. План лекции

- •Критерии соответствия банков требованиям к участию в системе страхования вкладов.

- •Обязательные нормативы банков

- •Показатели оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов

- •Контрольные вопросы:

- •Лекция 4. Методика оценки экономического положения коммерческого банка. План лекции

- •Классификация рисков банковской деятельности, применяемая Банком России в целях исполнения надзорных функций

- •Применение Положения Банка России «Об оценке экономического положения банков»

- •Контрольные вопросы:

- •Методы определения размера капитала банка

- •Особенности оценки достоверности расчета величины собственных средств (капитала) кредитной организацией. Выявление ненадлежащих активов.

- •3.1 Схемы недобросовестной капитализации банка с использованием движения денежных средств от инвестора в банк.

- •3.2 Схемы недобросовестной капитализации банка с использованием операций купли-продажи акций кредитной организации на вторичном рынке.

- •3.3 Схемы недобросовестной капитализации банка с использованием привлечению субординированных кредитов (депозитов).

- •3.4 Схемы недобросовестной капитализации банка в результате манипуляций качеством активов

- •3.5 Регулировочные схемы, направленные на приукрашивание реального экономического положения кредитных организаций и повышение значимости на рынке банковских услуг

- •3.6 «Косметические схемы», осуществляемые в целях повышения значимости кредитной организации на рынке банковских услуг

- •Контрольные вопросы:

- •Лекция 6. Оценка кредитного риска План лекции

- •Понятие ссудной задолженности

- •Оценка кредитного риска и формирование резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, рассматриваемым на индивидуальной основе

- •2.1 Порядок оценки кредитного риска по ссудам, рассматриваемым на индивидуальной основе

- •2.2 Порядок оценки финансового положения заемщика

- •2.3 Порядок оценки качества обслуживания заемщиком долга

- •2.4 Порядок классификации ссуд по категориям качества и определения размера расчетного резерва

- •2.5 Обеспечение по ссуде

- •2.6 Порядок определения минимального размера резерва

- •2.7 Регулирование резерва

- •Оценка кредитного риска и формирование резервов по портфелям однородных ссуд

- •3.1 Понятие портфеля однородных ссуд

- •3.2 Порядок определения минимального размера резерва по портфелям однородных ссудфизическим лицам

- •3.3 Порядок определения минимального размера резерва по портфелям однородных ссудсубъектам малого и среднего предпринимательства

- •Контрольные вопросы:

- •Лекция 7. Оценка рыночного риска План лекции

- •Понятие рыночного риска

- •Стандартный метод оценки рыночных рисков, определенный Банком России

- •2.1 Общий порядок расчета кредитными организациями величины рыночного риска, определенный Банком России

- •2.2 Порядок расчета валютного риска

- •2.3 Порядок расчета фондового риска

- •2.4 Порядок расчета процентного риска (стандартный метод)

- •2.5 Современные международные походы к управлению и надзору за уровнем процентного риска

- •2.5.1 Метод расчета процентного риска с применением гэп-анализа

- •2.5.2 Расчет процентного риска с применением метода дюрации

- •Контрольные вопросы:

- •Лекция 8. Оценка риска потери ликвидности План лекции

- •Коэффициентный метод оценки ликвидности банка

- •Метод оценки «разрывов в ликвидности» банка

- •4) Сравнение установленных предельных значений коэффициентов избытка / дефицита ликвидности с их фактическими значениями.

- •5) Анализ изменения фактических значений коэффициентов избытка / дефицита ликвидности за последние 3 месяца.

- •Контрольные вопросы:

- •Лекция 9. Оценка коммерческой эффективности деятельности банка План лекции

- •Структура прибыли банка

- •Анализ эффективности деятельности банка

- •Контрольные вопросы:

- •Заключение

- •Глоссарий

- •Рекомендуемый библиографический список

Контрольные вопросы:

Назовите основные коэффициенты (показатели), используемые для оценки ликвидности банка.

Как определяются лимиты на «разрывы в ликвидности»?

Какие денежные потоки относятся к «оптовым»?

Какие денежные потоки относятся к «розничным»?

Как определяется коэффициент избытка / дефицита ликвидности?

Лекция 9. Оценка коммерческой эффективности деятельности банка План лекции

Структура прибыли банка.

Анализ эффективности деятельности банка.

Структура прибыли банка

Стабильное получение прибыли, обеспечивающей коммерческому банку рентабельность активов и собственных средств (капитала) на уровне не ниже средних значений данных показателей, сложившихся по группе родственных кредитных организаций, является индикатором ее эффективного функционирования и свидетельством наличия у кредитной организации внутренних источников для поддержания собственных средств (капитала) на уровне, адекватном масштабу бизнеса и отвечающем требованиям Банка России.

Основным информационным источником для анализа коммерческой эффективности банка является банковская отчетность по форме 0409102«Отчет о прибылях и убытках кредитной организации».

В большинстве аналитически коэффициентов коммерческой эффективности банка, установленных Банком России (Положение Банка России №2005-П и Указание Банка России №1397-У) применяется показатель финансового результата кредитной организации (ФР).

ФР - финансовый результат банка, представляет собой показатель «Прибыль до налогообложения» (символ 01000) либо «Убыток до налогообложения» (символ 02000) формы 0409102«Отчет о прибылях и убытках кредитной организации», увеличенный на размер налогов и сборов, относимых на расходы в соответствии с законодательством Российской Федерации (символ26411формы0409102), и величину отрицательной переоценки ценных бумаг, текущая (справедливая) стоимость которых определена банком при отсутствии средневзвешенной цены, раскрываемой организатором торговли на рынке ценных бумаг (расшифровка с кодом обозначения 6102 формы 0409110 «Расшифровки отдельных показателей деятельности кредитной организации» и уменьшенный на величину положительной переоценки указанных ценных бумаг (расшифровка с кодом обозначения 6101 формы 0409110).

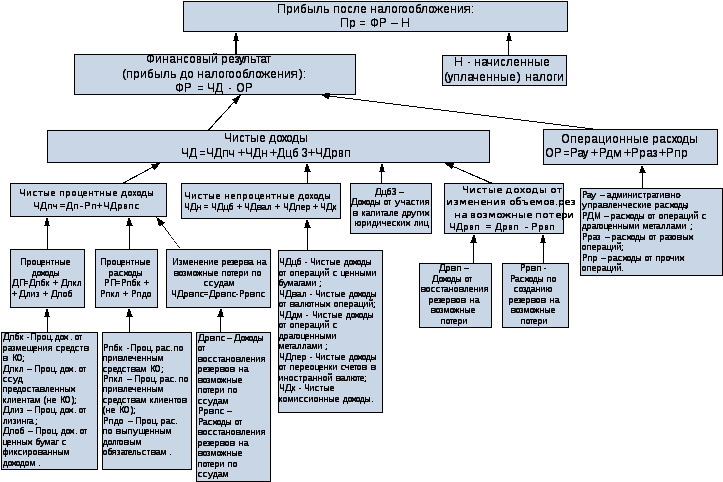

Схема формирования прибыли и финансового результата коммерческого банка представлена на рисунке 20.

Рисунок 20. Схема формирования прибыли и финансового результата коммерческого банка

Анализ эффективности деятельности банка

В рамках системы банковского надзора оценка эффективности деятельности коммерческих банков осуществляется с использованием группы показателей доходности, определенных Указанием Банка России от 16.01.2004 №1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» и Указанием Банка России от 30.04.2008 г. № 2005-У«Об оценке экономического положения банков», которые подробно рассмотрены в рамках лекции 3 и лекции 4.

Помимо формальной оценки доходности коммерческого банка посредством коэффициентов, установленных указанными нормативными документами, с точки зрения оценки «качества» доходов и расходов банка следует:

1) Проанализировать основные источники доходов, изменения их структуры и объемов, провести сопоставление показателей рентабельности деятельности кредитной организации и ее отдельных операций, а также уровня расходов в сравнении с показателями группы родственных кредитных организаций;

2) Обратить внимание на наличие резких колебаний финансового результата, доходов и расходов кредитной организации по отдельным операциям, и значительное отклонение показателей кредитной организации, характеризующих финансовую эффективность ее деятельности (финансовый результат, прибыльность активов, прибыльность капитала), на текущую отчетную дату, от аналогичных показателей прошлого отчетного периода и/или от показателей по группе родственных кредитных организаций, при наличии таковых выявить их причины. Резкие колебания финансового результата могут свидетельствовать о недостоверности отражения финансового результата кредитной организации, использовании недобросовестных схем для корректировки финансового результата;

3) Сопоставить структуру доходов и структуру активов банка. Такое сравнение имеет целью определить степень доходности соответствующих категорий активов и их долю в общем объеме активов, т.е. определить, получен ли доход там, где затрачены ресурсы. Как правило, средства размещаются в инструменты, приносящие наибольший доход и являющиеся наиболее рискованными. При этом важно, чтобы была достигнута сбалансированность между уровнем получаемых кредитной организацией доходов и принимаемых ею рисков;

4) Сопоставить уровень административно-управленческих расходов с уровнем по группе родственных кредитных организаций. В случае, если уровень административно-управленческих расходов кредитной организации значительно ниже, чем по группе родственных кредитных организаций, это может быть следствием использования кредитной организацией так называемых «зарплатных» схем. Последнее требует не только пересмотра оценки коммерческой эффективности кредитной организации, но также предполагает и осуществление мер надзорного реагирования, т.к. такого рода действия банка свидетельствуют о дефектах в управлении и порождают серьезный репутационный и регулятивный риски;

5) Оценить качество доходов банка. Доходы могут быть признаны качественными, если основной удельный вес в операционных доходах банка приходится на чистые доходы от ссудных операций и (или) от инвестиций в ценные бумаги, удерживаемые для погашения. Напротив, о некачественности доходов, а также о возможном низком качестве основных видов активов свидетельствует зависимость банка от одного или двух источников так называемых «специфических» доходов (т.е. от доходов, получаемых от неосновных банковских операций).

Важную информацию о коммерческой эффективности можно получить, проанализировав соотношение источников операционных доходов и операционных расходов. Такое сравнение дает информацию о соотношении между административно - управленческими расходами кредитной организации и потенциалом ее доходности, а также о том, насколько оптимально кредитная организация планирует свою деятельность.

Важно помнить, что результативность операций банка зависит не только от их доходности, но и от цены, по которой приобретаются ресурсы, необходимые для их проведения. Поэтому к числу важнейших задач анализа рентабельности процентных операций банка относится оценка управления спредом, который представляет собой процентную разницу между стоимостью ресурсов и вложений.

Чистый спред (ЧС) - разница между средним уровнем процента, полученного по активным операциям, и средним уровнем процента, выплаченного по пассивным операциям банка.

![]() ,

где:

,

где:

Дп – процентные доходы, тыс. руб.;

СЗср – средняя за период ссудная задолженность, тыс. руб.;

Рп – процентные расходы, тыс. руб.;

Обср – средние за период обязательства, генерирующие процентные выплаты, тыс. руб.

Как правило, в период нестабильности экономической конъюнктуры банки стремятся проводить политику направленную, на увеличение спреда, то есть к опережающему росту доходности активов в сравнении с ростом стоимости ресурсов. При этом банки, нуждающиеся в дополнительных ресурсах, могут в условиях большого положительного гэпа допускать даже отрицательный спред.

Существует следующая взаимосвязь чистых процентных доходов банка (ЧПД) с показателями спреда и GAP-а:

![]() ,

где:

,

где:

СЗср – средний размер ссудной задолженности (работающих активов) в изучаемом периоде, тыс. руб.;

ДХсз – доходность ссудной задолженности (работающих активов), %.

![]() ,

где:

,

где:

СТоб – стоимость обязательств, %.

Тогда, для различных значений GAP-а чистый процентный доход можно определять следующим образом:

При GAP = 0:

![]()

При GAP>0:

![]()

При GAP<0:

![]()

Отношение показателя чистого процентного дохода к среднему за период значению активов определяет показатель чистой процентной маржи банка (ПМ), который характеризует среднюю прибыльность процентных операций и определяется как отношение чистого процентного дохода к средним активам, приносящим доход:

![]() ,

где:

,

где:

ЧДП – чистые процентные доходы, тыс. руб.;

Аср – средняя за период величина активов, тыс. руб.

Значение чистой процентной маржи характеризует среднюю прибыльность процентных операций банка. На показатель ПМ банка воздействуют следующие факторы:

изменение уровня процентных ставок;

изменение спреда;

изменение величины доходных активов;

изменение суммы платных пассивов.

Чистая процентная маржа характеризует как доходность, так и рискованность процентной политики банка. Низкая процентная маржа означает, что банк использует дорогие привлеченные ресурсы для размещения в активы с низким риском и низкой доходностью. Высокое значение чистой процентной маржи говорит о том, что банк привлекает недорогие ресурсы и размещает и в более высокодоходные активы с повышенным риском.

Соотношение между показателями чистой процентной маржи и спреда служит индикатором использования ресурсов банка для получения процентных доходов:

Таблица 36.

Взаимосвязь чистой процентной маржи и спреда

|

ПМ > СПРЕД |

ПМ = СПРЕД |

ПМ < СПРЕД |

|

Часть бесплатных ресурсов используется для получения процентных доходов. |

Нет бесплатных ресурсов, которые могут быть использованы для получения процентных доходов. |

Часть платных пассивов не используется для получения процентных доходов. |

Другим, немаловажным источником прибыли банка являются непроцентные доходы. Зачастую значение чистых непроцентных доходов (показатель ЧДн на схеме), определяемое как разница между непроцентными доходами и расходами, имеет отрицательное значение. В случае, когда ЧДн > 0 значительный интерес представляет доля данного показателя в чистых операционных доходах или в значении финансового результата. Чем она выше, тем выше доходы банка от проведения «нессудных» операций (всевозможных платных услуг), что является положительным признаком, еслиданные операции не заменяют собой основные процентные услуги банка.

В случае, если ЧДн < 0, то есть непроцентные доходы превышают значение непроцентных доходов, возникает ситуация, когда часть затрат банка не покрывается полученными процентными доходами. Для оценки уровня затрат непокрытых процентными доходами используется коэффициент безубыточности (мертвая точка маржи), определяемый как отношение разницы непроцентных расходов и непроцентных доходов к средней сумме активов, приносящих процентный доход:

![]() ,

где:

,

где:

Рн – непроцентные расходы, тыс. руб.;

Дн – непроцентные доходы, тыс. руб.;

Аср – средняя величина активов (равен знаменателю показателя чистой процентной маржи), тыс. руб.

Коэффициент безубыточности (мертвая точка маржи) показывает, нижнее значение чистой процентной маржи банка, при которой еще обеспечивается безубыточность. Чем меньше значение этого коэффициента, тем больше возможностей у банка увеличить прибыль и тем выше его конкурентная способность.

При положительном значении чистых непроцентных доходов (Дн>Рн), Коэффициент безубыточности (мертвая точка маржи) принимает отрицательное значение, это говорит о том, что банк может позволить себе работать с отрицательным значением чистой процентной маржи (до предела коэффициента безубыточности), так как его убытки по процентным операциям в том случае компенсируются более высоким значением чистых непроцентных доходов.

Для такого анализа используется показатель «отрезок доходности», который тем больше, чем выше чистая процентная маржа и ниже коэффициент безубыточности:

![]()

В случае, если отрезок доходности имеет положительное значение, то банк получает балансовую прибыль. При отрицательном значении отрезка доходности банк несет балансовые убытки.