- •А.Б. Дудка банковский надзор

- •Раздел 1. Коммерческие банки в системе банковского надзора 11

- •Раздел 2. Оценка финансовых показателей и рисков коммерческого банка 118

- •Введение

- •Лекция 2. Основные нормативные требования к деятельности коммерческих банков.

- •Лекция 4. Методика оценки экономического положения коммерческого банка.

- •Раздел 2. Оценка финансовых показателей и рисков коммерческого банка Лекция 5. Оценка величины собственных средств (капитала) банка.

- •Лекция 6. Оценка кредитного риска.

- •Лекция 7. Оценка рыночного риска.

- •Банк России и его статус в системе банковского регулирования и надзора

- •Комитет банковского надзора Банка России

- •Место куратора кредитной организации в системе банковского надзора

- •Контрольные вопросы:

- •1.2 Основания для отзыва у кредитной организации лицензии на осуществление банковских операций

- •2. Несостоятельность (банкротство) кредитных организаций

- •2.1 Понятие и виды банкротства кредитных организаций

- •2.2 Меры по предупреждению банкротства кредитных организаций

- •2.2.1 Меры по финансовому оздоровлению кредитной организации:

- •2.2.2 Назначение временной администрации по управлению кредитной организацией.

- •2.2.3 Реорганизация кредитной организации.

- •3 Меры воздействия, применяемые Банком России в порядке надзора

- •3.1 Предупредительные меры воздействия

- •3.2 Принудительные меры воздействия

- •4) Запреты.

- •Контрольные вопросы:

- •Лекция 3. Требования к участию в системе страхования вкладов. План лекции

- •Критерии соответствия банков требованиям к участию в системе страхования вкладов.

- •Обязательные нормативы банков

- •Показатели оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов

- •Контрольные вопросы:

- •Лекция 4. Методика оценки экономического положения коммерческого банка. План лекции

- •Классификация рисков банковской деятельности, применяемая Банком России в целях исполнения надзорных функций

- •Применение Положения Банка России «Об оценке экономического положения банков»

- •Контрольные вопросы:

- •Методы определения размера капитала банка

- •Особенности оценки достоверности расчета величины собственных средств (капитала) кредитной организацией. Выявление ненадлежащих активов.

- •3.1 Схемы недобросовестной капитализации банка с использованием движения денежных средств от инвестора в банк.

- •3.2 Схемы недобросовестной капитализации банка с использованием операций купли-продажи акций кредитной организации на вторичном рынке.

- •3.3 Схемы недобросовестной капитализации банка с использованием привлечению субординированных кредитов (депозитов).

- •3.4 Схемы недобросовестной капитализации банка в результате манипуляций качеством активов

- •3.5 Регулировочные схемы, направленные на приукрашивание реального экономического положения кредитных организаций и повышение значимости на рынке банковских услуг

- •3.6 «Косметические схемы», осуществляемые в целях повышения значимости кредитной организации на рынке банковских услуг

- •Контрольные вопросы:

- •Лекция 6. Оценка кредитного риска План лекции

- •Понятие ссудной задолженности

- •Оценка кредитного риска и формирование резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, рассматриваемым на индивидуальной основе

- •2.1 Порядок оценки кредитного риска по ссудам, рассматриваемым на индивидуальной основе

- •2.2 Порядок оценки финансового положения заемщика

- •2.3 Порядок оценки качества обслуживания заемщиком долга

- •2.4 Порядок классификации ссуд по категориям качества и определения размера расчетного резерва

- •2.5 Обеспечение по ссуде

- •2.6 Порядок определения минимального размера резерва

- •2.7 Регулирование резерва

- •Оценка кредитного риска и формирование резервов по портфелям однородных ссуд

- •3.1 Понятие портфеля однородных ссуд

- •3.2 Порядок определения минимального размера резерва по портфелям однородных ссудфизическим лицам

- •3.3 Порядок определения минимального размера резерва по портфелям однородных ссудсубъектам малого и среднего предпринимательства

- •Контрольные вопросы:

- •Лекция 7. Оценка рыночного риска План лекции

- •Понятие рыночного риска

- •Стандартный метод оценки рыночных рисков, определенный Банком России

- •2.1 Общий порядок расчета кредитными организациями величины рыночного риска, определенный Банком России

- •2.2 Порядок расчета валютного риска

- •2.3 Порядок расчета фондового риска

- •2.4 Порядок расчета процентного риска (стандартный метод)

- •2.5 Современные международные походы к управлению и надзору за уровнем процентного риска

- •2.5.1 Метод расчета процентного риска с применением гэп-анализа

- •2.5.2 Расчет процентного риска с применением метода дюрации

- •Контрольные вопросы:

- •Лекция 8. Оценка риска потери ликвидности План лекции

- •Коэффициентный метод оценки ликвидности банка

- •Метод оценки «разрывов в ликвидности» банка

- •4) Сравнение установленных предельных значений коэффициентов избытка / дефицита ликвидности с их фактическими значениями.

- •5) Анализ изменения фактических значений коэффициентов избытка / дефицита ликвидности за последние 3 месяца.

- •Контрольные вопросы:

- •Лекция 9. Оценка коммерческой эффективности деятельности банка План лекции

- •Структура прибыли банка

- •Анализ эффективности деятельности банка

- •Контрольные вопросы:

- •Заключение

- •Глоссарий

- •Рекомендуемый библиографический список

2.5 Современные международные походы к управлению и надзору за уровнем процентного риска

Надзорный орган (Банк России) предъявляет требование к кредитным организациям по покрытию собственными средствами (капиталом) процентного риска только по финансовым инструментам, по которым кредитной организацией рассчитывается рыночный риск.

Изменение экономической (чистой) стоимости кредитной организации в результате влияния изменения процентных ставок на величину текущей стоимости ожидаемых денежных потоков по финансовым инструментам, по которым не рассчитывается рыночный риск, кредитные организации оценивают самостоятельно. Потребность в капитале для покрытия в том числе принятого процентного риска по данным финансовым инструментам оценивается на постоянной основе и при необходимости кредитной организацией могут проводиться мероприятия по снижению принятого процентного риска или (и) увеличению собственных средств (капитала).

В целях реализации эффективного управления процентным риском коммерческим банком могут устанавливаться лимиты в отношении операций с финансовыми инструментами, чувствительными к изменению процентных ставок.

Лимиты определяются исходя из реального уровня процентного риска и не должны существенно превышать его. При установлении лимитов процентного риска следует учитывать уровень достаточности величины собственных средств (капитала), уровень доходности, качество системы управления процентным риском в кредитной организации.

Лимиты могут быть установлены в разрезе отдельных операций и (или) портфелей финансовых инструментов и (или) подразделений и филиалов кредитной организации. Кроме того, устанавливается общий лимит процентного риска для кредитной организации в целом по всем операциям с финансовыми инструментами, чувствительными к изменению процентных ставок.

Кредитная организация может использовать любые общепринятые в мировой практике методы измерения процентного риска. Базельским комитетом по банковскому надзору для осуществления процедур измерения процентного риска рекомендованы широко используемые в банковской практике методы гэп-анализа и метод дюрации.

Необходимым компонентом оценки процентного риска в случае его существенного уровня является также проведение кредитной организацией стресс-тестирования с достаточной периодичностью.

Независимо от того, какая конкретно система измерения процентного риска используется кредитной организацией, ее эффективность зависит от обоснованности основополагающих допущений и правильности применяемой методики.

2.5.1 Метод расчета процентного риска с применением гэп-анализа

GAP-анализ является самым простым и наглядным методом анализа процентного риска кредитной организации. Использование метода предполагает, что на период оценки процентного риска кредитная организация :

не увеличивает объём активов;

не меняет структуру портфеля;

процентные ставки по активам и пассивам изменяются на одинаковую величину и в одном направлении, т.е. либо увеличиваются, либо уменьшаются.

Для анализа процентного риска все активы и пассивы кредитной организации делятся на две категории: активы и пассивы, чувствительные к изменению процентных ставок, а также активы и пассивы нечувствительные к изменению процентных ставок. К первой категории относятся те активы и пассивы, процентная ставка по которым зависит от движения рыночных процентных ставок.

К активам, чувствительным к изменению процентных ставок, традиционно относят краткосрочные ценные бумаги, межбанковские кредиты, ссуды с плавающими процентными ставками. К пассивам, чувствительным к изменению процентных ставок относятся депозиты и ценные бумаги с установленной плавающей процентной ставкой, межбанковские кредиты.

В результате вычитания объема чувствительных пассивов без учета накопленных по ним процентов из объема чувствительных активов также без учета накопленных по ним процентов возникает GAP (разрыв), который может иметь положительное или отрицательное значение.

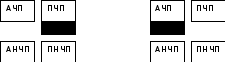

Представим баланс банка графически.

Рисунок 19. Графическое представление баланса банка

АЧП - активы, чувствительные к изменению процентных ставок на рынке, тыс. рублей;

ПЧП - пассивы, чувствительные к изменению процентных ставок на рынке, тыс. рублей;

АНЧП - активы, нечувствительные к изменению процентных ставок на рынке, тыс. рублей;

ПНЧП - пассивы, нечувствительные к изменению процентных ставок на рынке, тыс. рублей.

Заштрихованная часть прямоугольника на левой стороне рисунка 17 соответствует отрицательному GAP-у и показывает, что в рассматриваемом промежутке времени объём пассивов, чувствительных к изменению процентных ставок, больше, чем объём активов. Используя допущение о том, что все ставки одновременно повышаются на одну и ту же величину, становится ясно, что процентные расходы превысят процентные доходы, поскольку больше пассивов переоценивается. Чистый процентный доход, определяемый как сумма полученных процентов по активам за вычетом суммы уплаченных процентов по пассивам, при этом уменьшается. И, наоборот, при допущении о падении процентных ставок, уменьшение процентных расходов превосходит уменьшение процентных доходов, и, следовательно, чистый процентный доход увеличивается.

При положительном GAP-е на правой стороне рисунка 17 абсолютная величина активов, чувствительных к изменению процентных ставок, больше, чем величина пассивов. В этом случае при росте процентных ставок чистый процентный доход увеличивается, а при уменьшении процентных ставок он уменьшается.

Если АЧП=ПЧП, то GAP=0 и движение процентных ставок не повлияет на величину ЧПД.

Таблица 30.

Зависимость чистого процентного дохода от динамики

рыночных ставок и GAP.

|

Вид GAP |

Движение процентных ставок |

Изменение чистого процентного дохода |

|

Положительный |

|

|

|

|

| |

|

Отрицательный |

|

|

|

|

| |

|

Нулевой |

|

Нет влияния |

|

|

Например, в течение недели банк ожидает повышение процентных ставок на 3%, поэтому построила баланс с положительным GAP. Однако, кредитная организация хочет оценить свои потери в случае, если ее ожидания не оправдаются.

До повышения процентных ставок (r), чистые процентные доходы банка складывались на уровне 66,5 млн. рублей:

ЧПД = 1500 ∙ 0,15 + 750 ∙ 0,13 + 800 ∙ 0,11 + 500 ∙ 0,08 + 500 ∙ 0,1 - (2550 ∙ 0,08 + 2000 ∙ 0,07 + 1000 ∙ 0,09) = 500,5 – 434 = 66,5 млн. рублей.

После повышения процентных ставок на 3% значение чистых процентных доходов составило увеличилось на 15 млн. руб. до 81,5 млн. рублей:

ЧПД = 1500 ∙ 0,18 + 750 ∙ 0,16 + 800 ∙ 0,14 + 500 ∙ 0,08 + 500 ∙ 0,1 -(2550 ∙ 0,11 + 2000 ∙ 0,07 + 1000 ∙ 0,09) = 592 – 510,5 = 81,5 млн. рублей.

Изменение чистых процентных доходов ( ЧПД) может быть несколькими способами.

В случае повышения ставок на 3%:

ЧПД = 81,5 – 66,5 = 15 млн. рублей.

ЧПД= GAP ∙ r = 500 ∙ 0,03 = 15 млн. рублей.

В случае снижения ставок на 3%:

ЧПД = 500 ∙ (-0,03)= -15 млн. рублей.

Если ставки не меняются:

ЧПД = 500 ∙ 0 = 0 млн. рублей.

Таблица 31.

Баланс банка с положительным GAP

|

Балансовый показатель |

Сумма, млн. руб. |

Ставки до повышения |

Ставки после повышения |

|

Активы, в том числе: |

|

|

|

|

1500 |

15% |

18% |

|

750 |

13% |

16% |

|

800 |

11% |

14% |

|

500 |

8% |

8% |

|

500 |

10% |

10% |

|

2000 |

|

|

|

Итого активов: |

6050 |

|

|

|

Пассивы, в том числе: |

|

|

|

|

2550 |

8% |

11% |

|

2000 |

7% |

7% |

|

1000 |

9% |

9% |

|

500 |

|

|

|

Итого пассивов: |

6050 |

|

|

|

GAP |

500 |

| |

Таким образом, при GAP равном 500 млн. руб. и реализовавшемся прогнозе роста ставок на 3%, чистые процентные доходы увеличились на 15 млн. рублей. Однако, если бы прогноз кредитной организации не сбылся, и ставки уменьшились на 3%, то кредитная организация при том же GAP потеряла бы 15 млн. рублей. Или, если бы движения ставок не было, банк не имел бы финансовых потерь.

На практике чувствительные активы и пассивы погашаются в разное время. Более того, движение рыночных ставок может происходить несколько раз в году и в разных направлениях. Поэтому для большей точности оценки процентного риска GAP рассчитывают по нескольким временным промежуткам в течение года, и чем их больше, тем точнее оценка процентного риска.

В случае если кредитная организация анализирует процентный риск на нескольких оценочных периодах, активы и пассивы распределяются по периодам в зависимости от срока, оставшегося до их погашения. Активы и пассивы включаются в расчет по их балансовой стоимости. По активам и пассивам с неопределенной датой погашения сроки определяются на основе рекомендаций Базельского комитета по банковскому надзору, согласно которым распределение денежных потоков должно быть ориентировано на наиболее консервативные подходы, базирующиеся на неблагоприятных сценариях. Указанные консервативные подходы предполагают, что входящие потоки (активы) учитываются по наиболее позднему возможному сроку исполнения обязательств контрагентами перед кредитной организацией, исходящие (обязательства) – по наиболее раннему вероятному сроку исполнения кредитной организацией собственных обязательств перед контрагентами.

Банком России в письме от 01.10. 2007 №15-1-3-6/3995 «О международных подходах (стандартах) организации управления процентным риском» рекомендован следующий порядок расчета процентного риска методом GAP-анализа:

В расчет включаются активы и обязательства, чувствительные к изменению процентных ставок. Активы образуют длинные позиции, обязательства - короткие позиции.

Активы и обязательства включаются в расчет по балансовой стоимости.

Активы и обязательства распределяются по временным интервалам в зависимости от срока, оставшегося до их погашения.

Для инструментов с фиксированной процентной ставкой сроки погашения определяются по остаточному сроку обращения инструмента; для инструментов с плавающими процентными ставками - согласно сроку, оставшемуся до очередного пересмотра процентной ставки.

По инструментам с неопределенной датой погашения (по предъявлении) сроки обращения (погашения) определяются на основе профессионального суждения кредитной организации, но не более пяти лет. Профессиональное суждение, в первую очередь, опирается на рыночную практику, а также на предыдущий опыт самой кредитной организации.

Купонные облигации распределяются по временным интервалам в зависимости от остаточного срока погашения текущего купона.

В каждом временном интервале рассчитывается сумма активов и сумма обязательств нарастающим итогом (в пределах 1 года).

В каждом временном интервале рассчитывается величина гэпа (строка 13 таблицы примера) как разность между суммой активов и суммой обязательств.

Рассчитывается коэффициент разрыва путем деления в каждом временном интервале суммы активов на сумму обязательств.

После расчета GAP-а рекомендуется рассчитать возможное изменение чистого процентного дохода посредством применения стресс-тестирования (например, на 400 базисных пунктов) и по состоянию на середину каждого временного интервала. Расчет как правило осуществляется при допущении, что продолжительность календарного года равна 360 дням.