- •Финансы и кредит

- •5. Функция мировых денег

- •1.2 Эволюция форм и видов денег. Бумажные и кредитные деньги: сравнительная характеристика

- •1.3 Выпуск денег в хозяйственный оборот: безналичная, налично-денежная эмиссии

- •(Условные денежные единицы)

- •1.4 Денежный оборот: понятие, структура, показатели. Закон денежного обращения

- •1.5 Принципы организации и формы безналичных расчетов в рф

- •Расчеты платежными поручениями

- •Аккредитивная форма расчетов

- •Расчеты по инкассо.

- •1.6 Денежная система: понятие, элементы, типы. Особенности денежной системы рф

- •Основные черты денежной системы рф:

- •1.7 Инфляция: сущность, формы проявления, причины инфляции спроса и инфляции издержек.

- •1.8 Валютный курс: курсообразующие факторы, виды режима. Валютная конвертируемость, ее типы

- •3 Разновидности конвертируемости:

- •1.9 Сущность и особенности ссудного капитала. Ссудный процент: сущность и факторы, определяющие его уровень

- •1.10 Необходимость и сущность кредиты, его формы и виды

- •1.11 Рынок ссудного капитала: понятие, функции, структура

- •1.12 Банковская система: понятие, типы, структура. Формирование и развитие банковской системы России

- •1.13 Формы организации и функции центральных банков

- •1.14 Денежно-кредитная политика: понятие, цели, методы.

- •1.15 Коммерческие банки: сущность, функции, классификация типов

- •1.16 Пассивные операции коммерческих банков: понятие, значение, характеристика видов

- •1.17 Активные операции коммерческих банков: понятие, значение, характеристика видов

- •1.18 Международные финансово-кредитные институты, характеристика их видов

- •Банк международных расчетов (бмр)

- •Международный валютный фонд (мвф)

- •Всемирный банк (вб)

- •Европейский банк реконструкции и развития (ебрр).

- •Европейский центральный банк (ецб)

- •РазделIiФинансы

- •2.1 Сущность финансов

- •2.2 Финансовая политика государства

- •2.3 Финансовая система

- •2.4 Внебюджетные фонды

- •Тема 2.5 Государственный и муниципальный кредит и долг

- •2.6 Сущность и классификация страхования

- •РазделIiiБюджетная система

- •3.1 Экономическая сущность и функции бюджета государства

- •3.2 Бюджетное планирование, его содержание и значение

- •3.3 Бюджетный процесс, его содержание, этапы и его реформирование в Российской Федерации.

- •Составление проектов бюджетов

- •Рассмотрение и утверждение федерального бюджета

- •Исполнение бюджета в рф

- •3.4 Бюджетное устройство и бюджетная система Российской Федерации

- •Бюджетная система Российской Федерации

- •Принципы построения бюджетной системы рф

- •3.5 Межбюджетные отношения в Российской Федерации. Методы оказания финансовой помощи субъектам рф и муниципальным образованиям

- •3.6 Доходы бюджетной системы рф, их классификация

- •Классификация доходов бюджетов

- •3.7 Расходы бюджетной системы. Бюджетирование, ориентированное на результат

- •Классификация расходов бюджетов

- •РазделIvНалоги и налогообложение

- •Функции налогов и сборов:

- •Классификация налогов

- •Налоговое законодательство Законодательство рф о налогах и сборах состоит из Налогового кодекса рф и принятых в соответствии с ним федеральных законов.

- •Элементы налогообложения

- •Эволюция налоговой системы рф

- •4.2. Участники налоговых отношений

- •4.3. Общие правила исполнения обязанности по уплате налогов и сборов. Налоговая декларация Налоговое обязательство

- •Основания для возникновения, изменения и прекращения налоговой обязанности

- •Исполнение налоговой обязанности

- •Меры принудительного исполнения обязанности по уплате налогов

- •4.4. Налоговый контроль. Налоговое планирование Налоговый контроль

- •Налоговый контроль органов законодательной власти

- •Налоговый контроль органов судебной власти

- •Независимый аудиторский налоговый контроль

- •Внутренний налоговый контроль в организации

- •Общественный налоговый контроль

- •Налоговое планирование

- •4.5. Налоговые правонарушения и ответственность за их совершение. Обжалование актов налоговых органов

- •Налоговые санкции

- •Виды нарушений банком обязанностей по законодательству о налогах и сборах

- •Административная ответственность

- •Уголовная ответственность

- •Обжалование актов налоговых органов

- •Вопросы для самоконтроля

- •4.6. Распределение федеральных налогов и сборов между бюджетами разных уровней

- •Распределение региональных, местных и федеральных налогов между бюджетами разных уровней

- •4.7 Причины применения специальных налоговых режимов, их эволюция, преимущества и недостатки

- •Литература

- •РазделVФинансовый менеджмент

- •5.1 Сущность и функции финансов предприятий

- •5.2 Финансовый менеджмент как система управления. Функции финансового менеджмента

- •Функции финансового менеджмента Различают функции финансового менеджмента

- •5.3 Базовые концепции финансового менеджмента

- •Концепция эффективности рынка капитала. Степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации о состоянии рынка его участникам.

- •5.4 Состав и формирование денежных фондов и резервов

- •5.5 Финансовые ресурсы предприятия, состав и особенности формирования в рыночных условиях

- •5.6 Характеристика денежных потоков предприятия

- •5.7 Затраты на производство и реализацию продукции. Классификация затрат

- •5.8 Эффект операционного рычага в управлении затратами и прибылью предприятия

- •5.9 Управление товарными запасами

- •5.10 Управление оборотным капиталом

- •5.10 Управление дебиторской и кредиторской задолженностью

- •5.11 Формирование и распределение прибыли. Дивидендная политика предприятия

- •Формирование прибыли организации

- •Валовая прибыль (п.1-п.2)

- •5.12 Распределение и использование прибыли

- •1. Временная ценность денег

- •2. Методы учета фактора времени в финансовых операциях

- •РазделViРынок ценных бумаг

- •Раздел VII Банковский менеджмент и маркетинг

- •Тема 1. Структура и основные направления

- •Тема 2. Цели и задачи банковского менеджмента

- •2.1 Общие и специфические цели банковского менеджмента

- •2.2 Стратегия банковского менеджмента

- •2.3 Методы реализации банковской стратегии

- •2.4 Информационное обеспечение банковского менеджмента

- •2.5 Внутрибанковский контроль и принципы его организации

- •Тема 3. Организационные структуры управления

- •Тема 4. Управление ликвидностью банка

- •4.1 Понятие ликвидности банка в мировой практике

- •4.2 Четыре теории управления ликвидностью

- •Тема 5. Управление активными операциями

- •5.1 Сущность и задачи управления активами

- •5.2 Мировая банковская практика управления активами (три метода)

- •Тема 6. Управление пассивами банка

- •Тема 7. Управление процентной политикой банка

- •Тема 8. Инвестиционная стратегия банка

- •Тема 9. Управление портфелем ценных бумаг

- •Тема 10. Особенности банковского менеджмента

- •Тема 11. Сущность и основные направления

- •11.1 Содержание, цели и принципы банковского маркетинга

- •11.2 Маркетинговая политика банка

- •11.3 Понятие «банковские продукты и услуги»

- •11.4 Сегментация рынка банковских продуктов и услуг

- •11.5 Принципы сегментации рынка для населения

- •11.6 Принципы сегментации рынка для юридических лиц

- •11.7 «Переломные точки» маркетинга для физических лиц

- •11.8 «Переломные точки» маркетинга для юридических лиц

- •11.9 Методы продвижения банковских продуктов и услуг

- •11.10 Перекрестный метод реализации банковских продуктов и услуг

- •11.11 Виды и методы рекламы банка

- •11.12 Построение банками целевых рынков для клиентов

- •11.13 Основные направления развития банковского маркетинга в рф

- •11.14 Принципы анализа кредитоспособности юридических лиц

- •Тема 12. Управление материально – технической

- •Раздел VIII Учет и операционная техника в банках

- •Раздел 1 капитал

- •Список используемой литературы

- •Раздел IX Ценные бумаги

- •1. Определение ценных бумаг и их свойства.

- •2. Классификация ценных бумаг

- •3. Акция

- •4. Облигации

- •5. Финансовые инструменты

Формирование прибыли организации

Выручка от продажи товаров, продукции, работ, услуг за вычетом налога на добавленную стоимость, акцизов и т.п. налогов и обязательных платежей (нетто-выручка)

Себестоимость проданных товаров, продукции, работ, услуг (кроме коммерческих и управленческих расходов)

Валовая прибыль (п.1-п.2)

Коммерческие расходы

Управленческие расходы

Прибыль/убыток от продаж (п.3 –п.4 –п.5)

Проценты к получению

Проценты к уплате

Доходы от участия в других организациях

Прочие доходы

Прочие расходы

Прибыль/убыток до налогообложения (п.6 + п.7 – п.8 + п.9 + п.10 –п.11)

Отложенные налоговые активы

Отложенные налоговые обязательства

Текущий налог на прибыль

Чистая прибыль (убыток) отчетного периода (п.12 + п.13 - п.14 - п.15)

Функции прибыли:

Прибыль является критерием и показателем эффективности деятельности организации;

Прибыль обладает стимулирующей функцией (имеет статус цели предпринимательской деятельности, является основным источником прироста собственного капитала, основным источником развития организации, источником выплаты доходов собственникам);

Прибыль является источником формирования налоговых доходов бюджетов всех уровней.

5.12 Распределение и использование прибыли

Прибыль распределяется между государством, собственниками предприятия и самим предприятием. Пропорции этого распределения во многом определяют возможности развития организации, рыночную стоимость предприятия, реализацию принципа заинтересованности собственников в ведении бизнеса, а также формирование налоговых доходов бюджетов.

В бюджет поступает части прибыли коммерческой организации в виде налога на прибыль. Налогообложение прибыли регулируется 25 гл. НК РФ. Объектом налогообложения выступает прибыль, формирование которой осуществляется в соответствии с 25 гл. НК РФ. Прибыль определяется как разница между доходами (доходы от продаж и внереализационные доходы) и расходами (расходы по производству и продажам и внереализационные расходы).

Налоговая ставка по налогу на прибыль установлена в размере 20%. При этом:

сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в федеральный бюджет;

сумма налога, исчисленная по налоговой ставке в размере 18%, зачисляется в бюджеты субъектов РФ.

Отдельные виды доходов облагаются по другим ставкам, например:

9 % - по доходам, полученным в виде дивидендов.

Использование прибыли на накопление включает формирование финансовых резервов (резервных фондов), создание дополнительных внеоборотных и оборотных активов за счет прибыли (использование прибыли на капитальные вложение, инновационные инвестиции, формирование долгосрочных финансовых вложений, пополнение собственных оборотных средств).

Использование прибыли на потребление – это выплата дивидендов.

Существуют три основных теории дивидендных выплат.

Модель Модильяни и Миллера (иррелевантность дивидендов). Модель исходит из допущений, что отсутствует налог на прибыль, отсутствуют расходы по выпуску и размещению акций, дивидендная политика не влияет на стоимость акций и капитализацию компании, инвестиционная политика независима от дивидендной политики компании.

Таким образом, модель Модильяни и Миллера исходит из условий идеальной среды. В реальной практике условия модели не соблюдаются.

Модель Гордона и Линтнера. Авторы этой теории утверждают, что дивидендная политика существенно влияет на прирост капитала. Инвесторы предпочитают текущие дивидендные выплаты, как менее рискованный доход по сравнению с ростом доходов за счет роста курсовой стоимости акций. Взаимосвязь доходности обыкновенных акции и дивидендной доходности выражается следующей зависимостью:

Cоа =(Д/Цоа ) х100 +g ,

Cоа - это доходность обыкновенных акций, %;

Д – текущий дивиденд на одну акцию;

Цоа - рыночная цена обыкновенной акции;

g – темп прироста курсовой стоимости акций, %.

Теория Литценбергера и Рамасвами. Это теория налоговой дифференциации. Авторы утверждают, что на выбор дивидендной политики влияет действующая практика налогообложения доходов акционеров. При наличии налоговых льгот в области инвестирования капитала акционеры могут предпочитать капитализировать прибыль, а не выплату дивидендов.

Основная цель дивидендной политики – это обеспечение эффективных пропорций между потреблением прибыли собственниками и направлением прибыли на развитие, которые бы максимально способствовали росту рыночной цены предприятия.

Различают три основных подхода к формированию дивидендной политики (по соотношению доходности и риска), каждому из которых соответствуют определенные методы выплаты дивидендов.

|

Концепция дивидендной политики |

Методы выплаты дивидендов |

|

Консервативная |

|

|

Умеренная (компромиссная) |

3. Политика минимального стабильного размера дивидендов плюс экстра-дивиденды (считается наиболее рациональной, дает наибольший эффект для предприятий с нестабильной прибылью). Дополнительные дивиденды (экстра-дивиденды) выплачиваются в наиболее благоприятные периоды. |

|

Агрессивная |

4. Политика стабильного уровня дивидендов (предусматривает установление нормативного коэффициента выплаты дивидендов на долгосрочный период). Однако дивиденды могут быть нестабильны, так как прибыль может колебаться, цены на акции могут колебаться, что свидетельствует о повышенных рисках предприятия. Только зрелые и устойчивые компании могут позволить себе такой тип политики выплат дивидендов. 5. Политика постоянно возрастающей выплаты дивидендов (обладает повышенными рисками: постоянно возрастает финансовая напряженность, так как дивиденды с каждым годом растут, однако при росте прибыли курсовая стоимость акций такого предприятия также будет расти). Такая политика возможна лишь для стабильно растущих компаний. |

Особенности распределения прибыли акционерного общества

Прибыль акционерными обществами (как и другими коммерческими организациями) распределяется между государством (налог на прибыль), собственниками (дивиденды) и предприятием (нераспределенная прибыль, резервный фонд).

Порядок распределения прибыли акционерных обществ определен ФЗ от 26 декабря 1995 г. N 208-ФЗ "Об акционерных обществах"

АО создает резервный фонд в размере, предусмотренном уставом общества, но не менее 5 процентов от его уставного капитала.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не может быть менее 5 процентов от чистой прибыли до достижения размера, установленного уставом общества.

Резервный фонд общества предназначен для покрытия убытков, а также для погашения облигаций общества и выкупа акций общества в случае отсутствия иных средств.

Резервный фонд не может быть использован для иных целей.

Уставом общества может быть предусмотрено формирование из чистой прибыли специального фонда акционирования работников общества. Его средства расходуются исключительно на приобретение акций общества, продаваемых акционерами этого общества, для последующего размещения его работникам.

При возмездной реализации работникам общества акций, приобретенных за счет средств фонда акционирования работников общества, вырученные средства направляются на формирование указанного фонда.

Общество вправе по результатам первого квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года принимать решения (объявлять) о выплате дивидендов по размещенным акциям. Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев финансового года может быть принято в течение трех месяцев после окончания соответствующего периода.

Общество обязано выплатить объявленные по акциям каждой категории (типа) дивиденды. Дивиденды выплачиваются денежными средствами, а в случаях, предусмотренных уставом общества, - иным имуществом.

Дивиденды выплачиваются из чистой прибыли общества. Дивиденды по привилегированным акциям определенных типов могут выплачиваться за счет специально предназначенных для этого фондов общества.

Решения о выплате (объявлении) дивидендов, в том числе решения о размере дивиденда и форме его выплаты по акциям каждой категории (типа), принимаются общим собранием акционеров. Размер дивидендов не может быть больше рекомендованного советом директоров (наблюдательным советом) общества.

Список лиц, имеющих право получения дивидендов, составляется на дату составления списка лиц, имеющих право участвовать в общем собрании акционеров, на котором принимается решение о выплате соответствующих дивидендов. Для составления списка лиц, имеющих право получения дивидендов, номинальный держатель акций представляет данные о лицах, в интересах которых он владеет акциями.

Общество не вправе принимать решение (объявлять) о выплате дивидендов по акциям:

до полной оплаты всего уставного капитала общества;

до выкупа всех акций, которые должны быть выкуплены;

если на день принятия такого решения общество отвечает признакам банкротства в соответствии с законодательством РФ или если указанные признаки появятся у общества в результате выплаты дивидендов;

если на день принятия такого решения стоимость чистых активов общества меньше его уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения;

Общество не вправе принимать решение о выплате дивидендов по обыкновенным акциям и привилегированным акциям, размер дивидендов по которым не определен, если не принято решение о выплате в полном размере дивидендов по всем типам привилегированных акций, размер дивидендов по которым определен уставом общества.

Общество не вправе выплачивать объявленные дивиденды по акциям:

если на день выплаты общество отвечает признакам банкротства или если эти признаки появятся у общества в результате выплаты дивидендов;

если на день выплаты стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда и превышения над номинальной стоимостью определенной уставом общества ликвидационной стоимости размещенных привилегированных акций либо станет меньше указанной суммы в результате выплаты дивидендов.

Дивидендная политика предприятия характеризуется:

показателем дивидендной доходности (отношение дивиденда к рыночной стоимости акции, выраженное в процентах);

коэффициентом дивидендных выплат (доля чистой прибыли, направленная на выплату дивидендов).

Основными факторами, определяющими выбор дивидендной политики являются:

планируемые темпы развития, потребность в источниках финансирования инвестиционных программ;

структура капитала предприятия, финансовые риски, стоимость заемных средств;

обеспечение инвестиционной привлекательности акций компании, планирование дополнительных эмиссий акций;

законодательные ограничения на выплаты дивидендов.

Система финансового анализа.

Финансовый анализ – это процесс исследования финансового состояния и результатов финансовой деятельности предприятия, направленный на выявление резервов повышения рыночной стоимости и обеспечения эффективного развития.

Различают следующие основные системы финансового анализа: горизонтальный, вертикальный, сравнительный, анализ финансовых коэффициентов.

Горизонтальный анализ включает:

сравнение финансовых показателей отчетного периода с показателями предшествующего периода и за ряд предшествующих периодов;

сравнение финансовых показателей отчетного периода с показателями аналогичного периода прошлого года (применяется при ярко выраженных сезонных колебаниях);

Вертикальный анализ:

структурный анализ активов;

структурный анализ капитала;

структурный анализ денежных потоков;

структурный анализ доходов и расходов и пр.

Сравнительный анализ (рассчитываются размеры абсолютных и относительных отклонений финансовых показателей):

сравнение со среднеотраслевыми показателями;

сравнение с показателями конкурентов;

сравнение показателей структурных подразделений предприятия (по центрам ответственности);

сравнение отчетных и плановых показателей (этот анализ составляет основу финансового мониторинга и контроля, позволяет выявлять отклонения, их причины и планировать рекомендации по их устранению).

Анализ финансовых коэффициентов.

Наиболее распространены следующие группы финансовых коэффициентов:

коэффициенты платежеспособности и ликвидности;

коэффициенты финансовой устойчивости;

коэффициенты оценки оборачиваемости активов и капитала (деловой активности);

коэффициенты рентабельности (эффективности деятельности).

Анализ платежеспособности и ликвидности

Платежеспособность предприятия – это способность своевременно выполнять свои текущие обязательства за счет самых ликвидных оборотных активов – денежных средств и краткосрочных финансовых вложений.

Ликвидность – это способность предприятия своевременно погашать долговые обязательства за счет имеющихся активов.

Организация обладает ликвидностью, если оборотные активы превышают краткосрочные обязательства. Степень ликвидности и платежеспособности можно оценить на основе анализа ликвидности баланса. Для этого активы и пассивы организации группируют по ликвидности и срочности.

Группировка активов по степени ликвидности:

A1 – наиболее ликвидные активы, включающие денежные средства и краткосрочные финансовые вложения;

А2 – быстро реализуемые активы, включают дебиторскую задолженность (со сроками погашения менее 12 месяцев) и прочие оборотные активы (стр.270 баланса);

А3 – медленно реализуемые активы – запасы и затраты, НДС, дебиторская задолженность (со сроками погашения более 12 месяцев);

А4 - трудно реализуемые активы – внеоборотные активы.

Группировка обязательств по срочности:

П1 – наиболее срочные обязательства – кредиторская задолженность;

П2 – краткосрочные обязательства – краткосрочные кредиты и займы;

П3 – долгосрочные кредиты и займы;

П4 – постоянные обязательства – собственный капитал и расчеты по дивидендам.

Для оценки ликвидности баланса необходимо сопоставить активы и обязательства соответствующих групп. Баланс ликвиден, если соблюдаются следующие неравенства:

Соблюдение первого и второго неравенства характеризует текущую ликвидность, т.е. платежеспособность не текущий период времени. Соблюдение третьего неравенства свидетельствует перспективную ликвидность, т.е. способность гасить обязательства в долгосрочном периоде. Сопоставление активов и пассивов четвертой группы имеет балансирующий характер.

Ликвидность предприятия также оценивается при помощи финансовых коэффициентов.

Коэффициент покрытия (текущей ликвидности) Ктл – это отношение текущих (оборотных) активов к текущим (краткосрочным) обязательствам. Коэффициент показывает, в какой степени краткосрочные обязательства могут быть покрыты оборотными активами. Значение коэффициента в соответствии с нормативными документами РФ должно быть более 2, однако корректным является сравнение с предприятиями аналогами и со среднеотраслевыми показателями.

![]() .

.

Коэффициент абсолютной ликвидности Кал - показывает, какую часть краткосрочных обязательств организация может погасить в текущий момент. Рекомендуемые значения показателя 0,2 – 0,5.

![]() .

.

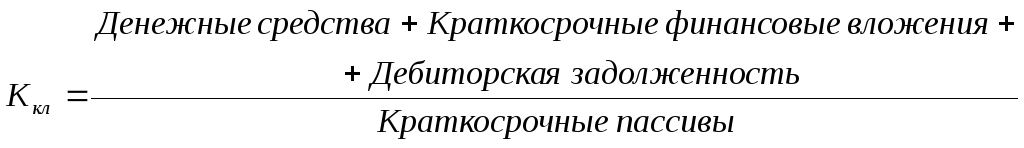

Коэффициент критической ликвидности Ккл - характеризует возможности организации рассчитываться по обязательствам при условии своевременного погашения дебиторской задолженности. Рекомендуемое значение коэффициента 0,8 – 1.

.

.

Показатели финансовой устойчивости.

Финансовую устойчивость характеризуют показатели, которые отражают структуру всех источников средств предприятия. Эти показатели характеризуют возможности организации исполнять свои обязательства в долгосрочном периоде. Рассмотрим основные показатели финансовой устойчивости.

Коэффициент автономии Ка - отражает уровень независимости организации от внешних источников финансирования. Рекомендуемое значение показателя > 0,5.

![]() .

.

Коэффициент финансового рычага (плечо финансового рычага) Кфр – отражает степень зависимости организации от заемных источников финансирования. Рекомендуемое значение < 1.

![]() .

.

Коэффициент обеспеченности запасов и затрат собственными оборотными средствами Коб – показывает уровень финансирования производственных запасов за счет собственных источников средств. Рекомендуемое значение > 0,5.

![]() .

.

Коэффициент маневренности собственного капитала Км – показывает, какая часть собственного капитала вложена в оборотные активы. Рекомендуемые значения 0,2-0,5.

![]() .

.

Коэффициент финансовой зависимости Кфз – характеризует степень зависимости предприятия от кредиторов. Рекомендуемое значение < 2.

![]() .

.

Дополнительно рассчитываются финансовые коэффициенты, отражающие возможность оплачивать проценты по заемным источникам. В частности, коэффициент покрытия процентов за кредит Кпп

![]() .

.

Показатели оценки деловой активности предприятия.

Анализ деловой активности основан на сравнении показателей оборачиваемости, включающих коэффициенты оборачиваемости и периоды оборота.

Коэффициент оборачиваемости активов Коа (ресурсоотдача)- отражает количество оборотов всех активов организации за отчетный период.

![]() .

.

Коэффициент оборачиваемости оборотных средств Коб – характеризует скорость оборота оборотных средств, количество оборотов за отчетный период.

![]() .

.

Коэффициент оборачиваемости производственных запасов Коз – характеризует скорость оборота (количество оборотов) запасов в отчетном периоде, отражает избыток или дефицит запасов.

![]() .

.

Коэффициент оборачиваемости дебиторской задолженности Кодз – показывает скорость оборачиваемости (количество оборотов) дебиторской задолженности в отчетном периоде.

![]() .

.

Коэффициент оборачиваемости кредиторской задолженности поставщикам Кокз – показывает скорость оборота кредиторской задолженности в отчетном периоде.

![]() .

.

Помимо коэффициентов оборачиваемости рассчитывается продолжительность оборота (период оборота) каждого элемента оборотных активов:

![]() .

.

Показатели периода оборота оборотных активов и кредиторской задолженности используются для расчета продолжительности операционного, производственного и финансового циклов. Анализ оборачиваемости осуществляется с целью выявления резервов ускорения оборота на стадиях циклов. Ускорение оборачиваемости оборотных активов приводит к высвобождению средств, но вместе с тем, может увеличивать производственные риски вследствие сокращения запасов.

Показатели эффективности деятельности организации

Совокупность коэффициентов рентабельности позволяет оценить эффективность и качество управления активами, капиталом организации.

Основными показателями рентабельности являются: рентабельность продаж Рпр (ROS), рентабельность активов Ра (ROA), рентабельность собственного капитала Рск (ROE), а также базовая рентабельность активов Рба (BEP).

Рентабельность продаж – показывает сколько прибыли приходится на рубль реализованной продукции.

![]() .

.

Рентабельность активов – показывает сколько прибыли предприятие генерирует на рубль активов.

![]() .

.

Рентабельность собственного капитала – характеризует эффективность использования средств собственников предприятия, показывает, сколько чистой прибыли приходится на рубль собственных средств организации.

![]() .

.

Базовая рентабельность активов – характеризует эффективность деятельности компании до уплаты процентов по заемным средствам.

![]() ,

,

EBIT – прибыль до уплаты процентов по заемным средствам и до уплаты налога на прибыль. Обозначение показателя (EBIT) является общепринятым, в том числе, и в российской практике, и является аббревиатурным обозначением английского названия показателя.

Факторный анализ рентабельности собственного капитала осуществляют при помощи модели Дюпона (Du Pont):

Применение модели Дюпона позволяет оценить влияние факторов эффективности операционной деятельности, деловой активности, структуры капитала на рентабельность собственных средств и выявлять резервы ее роста.

Диагностика вероятности банкротства предприятия.

Федеральной службой России по делам о несостоятельности и финансовому оздоровлению разработаны Методические указания по проведению анализа финансового состояния организации, которые позволяют заранее выявлять риск банкротства. Методические указания включают общие и специальные финансовые показатели:

Общие показатели:

среднемесячная выручка;

доля денежных средств в выручке;

среднесписочная численность работников.

Показатели платежеспособности и финансовой устойчивости:

степень платежеспособности (общая) – частное от деления суммы заемных средств организации на среднемесячную выручку;

коэффициент задолженности по кредитам банков и займам;

коэффициент задолженности другим организациям;

коэффициент задолженности фискальной системе;

коэффициент внутреннего долга;

степень платежеспособности по текущим обязательствам;

коэффициент покрытия текущих обязательств оборотными активами;

собственный капитал в обороте;

доля собственного капитала в оборотных средствах;

коэффициент автономии (финансовой независимости).

Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности):

коэффициент обеспеченности оборотными средствами;

коэффициент оборотных средств в производстве;

коэффициент оборотных средств в расчетах;

рентабельность оборотного капитала;

рентабельность продаж;

среднемесячная выработка на одного работника.

Показатели эффективности использования внеоборотного капитала и инвестиционной активности:

эффективность внеоборотного капитала (фондоотдача);

коэффициент инвестиционной активности.

Показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами:

коэффициенты исполнения текущих обязательств перед бюджетами соответствующих уровней;

коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами;

коэффициент исполнения обязательств перед Пенсионным фондом РФ.

Для оценки угрозы банкротства применяется статистическая модель Альтмана (Z-счет):

Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + 1,0Х5

![]() ,

,

![]() ,

,

![]() ,

,

![]() ,

,

![]() .

.

При отсутствии данных о рыночной стоимости акций показатель Х4 определяется отношением суммы выплачиваемых дивидендов к среднему уровню ссудного процента.

Альтман установил, если показатель Z превышает 2,99, то предприятие является финансово стабильным. Если показатель Z меньше 1,8 – вероятность банкротства очень высокая. Если показатель Z от 1,8 до 2,7, то вероятность банкротства высокая. Если Z-счет от 2,8 до 2,9, то банкротство возможно.

Система финансового планирования и ее роль в управлении организацией.

Финансовое планирование – это процесс разработки системы финансовых планов и нормативных показателей по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его деятельности в предстоящем периоде.

Финансовое планирование включает три взаимосвязанные системы:

Прогнозирование финансовой деятельности (2-3 года);

Текущее планирование (год);

Оперативное планирование (квартал, месяц).

Все системы находятся во взаимосвязи и реализуются в определенной последовательности. Первоначальным этапом является прогнозирование основных направлений и целевых параметров финансовой деятельности посредством разработки общей финансовой стратегии. Финансовые прогнозы определяют задачи и параметры текущего планирования. Текущее планирование является основой для разработки и доведения до непосредственных исполнителей оперативных бюджетов по всем аспектам деятельности предприятия.

Разработка финансовой стратегии включает:

Определение периода формирования финансовой стратегии.

Основным условием выбора периода является предсказуемость развития экономики, конъюнктуры тех сегментов рынка, с которыми связана деятельность предприятия. В современных условиях этот период не может быть более 3 лет. Вместе с тем, крупные компании разрабатывают финансовые прогнозы и финансовые стратегии и на более длительные периоды.

Исследование факторов внешней среды и конъюнктуры рынка.

Формирование стратегических целей деятельности предприятия.

Главная цель финансового менеджмента – повышения благосостояния собственников предприятия. Однако эта цель требует конкретизации. Система стратегических целей формулируется четко и находит отражение в стратегических целевых нормативах. Такими целевыми стратегическими нормативами могут быть:

cреднегодовой темп роста собственных финансовых ресурсов за счет внутренних источников;

минимальная доля собственного капитала в общем объеме капитала;

коэффициент рентабельности собственного капитала;

соотношение оборотных и внеоборотных активов;

минимальный уровень денежных средств;

минимальный уровень самофинансирования инвестиций;

предельный уровень финансовых рисков по основным направления деятельности и т.д.

Разработка финансовой политики предприятия.

Финансовая политика предприятия включает следующие составляющие:

Управления активами:

Политика управления внеоборотными активами (включает политику управления основными средствами, нематериальными активами, политику финансирования внеоборотных активов). Наиболее важной составляющей является обеспечение своевременного воспроизводства основных фондов организации;

Политика управления оборотными активами (включает политику управления запасами, дебиторской задолженностью, денежными средствами, политику финансирования оборотных активов);

Политика управления капиталом:

Управление формированием необходимого объема собственного капитала (обоснование потребности в собственном капитале, оптимизация формирования, распределения и реинвестирования прибыли; эмиссионная политика при дополнительном размещении акций);

Управление структурой капитала (оптимизация соотношения собственных и заемных источников с учетом эффективности использования средств и минимизации финансовых рисков);

Заемная политика организации (обоснование потребности в заемных источниках, выбор наиболее рациональных источников по соотношению стоимости заимствований и рисков, диверсификация кредитного портфеля).

Политика управления денежными потоками

Политика управления операционными, инвестиционными и финансовыми потоками (обеспечение сабалансированного денежного оборота компании, синхронизация и выравнивание поступлений и выплат);

Инвестиционная политика

Политика управления реальными инвестициями (разработка инвестиционных программ и проектов по воспроизводству основных фондов, расширению и развитию операционной деятельности, разработка бизнес-планов, анализ и оценка эффективности инвестиционных проектов, обоснование источников финансирования, реализация и контроль за эффективностью проектов);

Политика управления финансовыми инвестициями (обоснование целей и выбор объектов финансовых вложений, формирование портфелей ценных бумаг)

Политика управления финансовыми рисками включает качественный анализ и выявление рисков, количественную оценку рисков, разработку программ и мероприятий по минимизации рисков с использованием инструментов страхования, самострахования, лимитирования, диверсификации и др.

Политика антикризисного финансового управления реализуется при наличии признаков кризисных явлений и включает

Финансовый анализ и определение причин и глубины кризиса;

Разработку и реализацию планов финансового оздоровления компании с использованием инструментов реструктуризации обязательств, капитала и имущественного комплекса организации.

Финансовая политика воплощается в разработанных формах прогнозной финансовой отчетности (прогнозный баланс, прогнозный отчет о прибылях и убытках, прогнозный отчет о движении денежных средств).

5. Разработка системы организационных мероприятий по обеспечению реализации финансовой стратегии

Предусматривается формирование центров финансовой ответственности, определение прав и обязанностей, мер ответственности руководителей за результаты деятельности, разработка системы стимулирования работников за их вклад в достижение показателей финансовых планов.

6. Оценка эффективности разработанной финансовой стратегии.

На основе прогнозных форм отчетности рассчитываются финансовые коэффициенты и при помощи методов и приемов финансового анализа проводят оценку эффективности деятельности на плановый период. В течение периода осуществляют финансовый мониторинг и контроль за выполнением финансовых планов, координацию и финансовое регулирование.

Система текущего финансового планирования.

Система текущего финансового планирования основывается на разработанной финансовой стратегии и финансовой политике. Разрабатываются конкретные виды финансовых планов, которые позволяют определить источники финансирования развития предприятия на ближайший год, сформировать структуру доходов и расходов, структуру активов и капитала, денежных потоков.

Основные виды текущих финансовых планов:

План доходов и расходов по операционной деятельности;

План доходов и расходов по инвестиционной деятельности;

План денежных потоков по всем видам деятельности (бюджет движения денежных средств);

Балансовый план (баланс активов и пассивов).

Обобщающим финансовым планом является план притоков и оттоков (денежных потоков) по всем направления деятельности предприятия (общий бюджет).

Финансовое планирование реализуется в рамках бюджетирования

Бюджетирование – это комплексное понятие, оно определяется как технология управления финансами, включающее:

планирование;

учет и контроль доходов и расходов, возникающих на всех уровнях управления;

анализ и современную корректировку планов (бюджетов);

разработку системы ответственности за выполнение бюджетов;

создание специальной организационной структуры бюджетного управления;

комптьютеризацию.

Система бюджетирования основана на системе финансового планирования, но в отличие от него в бюджетирование включены:

распределение ресурсов согласно бюджетам по центрам ответственности;

специальная система контроля исполнения бюджетов;

система взаимосвязи финансовых планов с операционными и инвестиционными бюджетами;

охват финансового планирования не только компаний в целом, но и их структурных обществ и подразделений;

принцип непрерывности контроля.

Поэтому бюджетирование выполняет все функции управления финансами: определение цели, планирование, организацию, учет и контроль за исполнением бюджета.

В целях организации бюджетирования на предприятии могут создаваться аналитические, функциональные центры и центры ответственности. В бюджетном регламенте определяются полномочия, обязанности и ответственности центров.

Финансовая структура предприятия - это совокупность аналитических центров, функциональных центров и центров ответственности и распределение полномочий и ответственности между ними по планированию, исполнению и контролю финансово-экономических показателей предприятия.

Аналитический центр – подразделение предприятия, в ведение которого входят вопросы планирования, нормирования, контроля исполнения планов по закрепленным за ним статьям сводного бюджета предприятия, а также анализа возникающих отклонений.

Функциональный центр – обособленный элемент или группа элементов организационной структуры предприятия, осуществляющий «сквозное» управление ключевыми показателями деятельности (КПД) центров ответственности.

Центр ответственности – обособленный элемент или группа элементов организационной структуры предприятия, осуществляющий формирование планов бюджета и их исполнение в рамках установленных аналитическими и функциональными центрами ключевых показателей деятельности и нормативов, а также выполняющая определенный набор хозяйственных операций в соответствии с утвержденными планами.

Аналитические центры создаются для централизованного управления статьями сводного бюджета предприятия. Аналитические центры утверждают ключевые показатели деятельности, устанавливают их целевые значения, устанавливают нормативы по закрепленным за ними статьям бюджета. В целях повышения качества планирования инициируют пересмотр перечня и значений КПД и нормативов, используемых в бюджетном процессе. Аналитические центры устанавливают необходимые процедуры текущего контроля над исполнением закрепленных за ними бюджетных статей, участвуют в координации деятельности функциональных центров и центров ответственности по формированию планов в рамках закрепленных за ними статей бюджета.

Функциональные центры создаются для «сквозного» управления (нормирования, планирования, контроля и анализа возникающих отклонений) статьями сводного бюджета предприятия. Функциональные центры осуществляют обоснование и планирование показателей по закрепленным за ними статьями бюджета, инициируют пересмотр перечня и значений нормативов, используемых в бюджетном процессе, разрабатывают рекомендации руководителям центров ответственности по управлению хозяйственными операциями, влияющими на достижение установленных КПД, нормативов по соответствующим статьям. Функциональные центры организуют процесс нормирования, осуществляют контроль исполнения бюджета по закрепленным за ними статьям, координируют деятельность центров ответственности по исполнению бюджетов.

Центры ответственности непосредственно осуществляют закрепленные за ними хозяйственные операции в соответствии с утвержденными планами, эффективность выполнения данных операций влияет на показатели деятельности предприятия. В рамках бюджетного планирования и контроля ЦО формируют планы бюджета и исполняют их в рамках установленных аналитическими и функциональными центрами ключевых показателей деятельности и нормативов.

Для целей бюджетного планирования и контроля центры ответственности классифицируются по уровню полномочий и ответственности руководителя на:

Центр нормативных затрат – центр ответственности, руководитель которого ответственен за достижение нормативного/планового уровня затрат на производство продукции, работ или услуг. Основными целями центра нормативных затрат является оптимизация относящихся к деятельности центра затрат в пересчете на выпуск продукции, работ или услуг, выполнение плана производства продукции, работ или услуг, а также выполнение установленных ключевых показателей деятельности и нормативов.

Центр управленческих затрат – центр ответственности, руководитель которого ответственен на достижение поставленных целей в рамках абсолютной величины бюджета затрат.

Центр доходов – центр ответственности, основной функцией которого является реализация продукции, и руководитель которого отвечает за формирование доходов в рамках установленной величины затрат, непосредственно связанных с данной деятельностью. Основными целями этого центра являются выполнение плана доходов, маржинальной прибыли или вклада на покрытие, оптимизация относящихся к деятельности этого центра затрат, а также выполнение установленных КПД и нормативов.

Центр прибыли – центр ответственности, основная задача которого состоит в максимизации прибыли и выполнении установленных КПД и нормативов, и руководство которого располагает полномочиями принимать решения, влияющие на прибыль центра, и использует методы управленческих решений, основанные на прибыльности.

Центр инвестиций – центр ответственности, руководитель которого отвечает за эффективность инвестиций и использования активов.

Важную роль в системе бюджетирования предприятия имеет служба казначея, находящаяся в подчинении директора по экономике и финансам компании. Эта служба осуществляет организацию бюджетного процесса предприятия, координацию деятельности аналитических центров и центров ответственности в процессе формирования, исполнения и анализа исполнения бюджета. Служба казначея также осуществляет консолидацию плановой и фактической информации, обеспечивает формирование и исполнение плана финансовой деятельности, формирование и исполнение плана налогов и сборов. Служба казначея имеет полномочия по координации сбора информации в регистрах бухгалтерского и управленческого учета и составлению отчетов об исполнении бюджета, разрабатывает указания по выполнению бюджетных процессов, выступает арбитром между подразделениями-участниками бюджетного процесса по вопросу интерпретации бюджетной информации. Функциями службы казначея в рамках бюджетирования являются обоснование операций, закладываемых в бюджет, и связанных с ними бюджетных показателей для оценки их экономического эффекта, определение правил экономического обоснования принимаемых решений, КПД, нормативов, влияющих на бюджетные показатели для подразделений предприятия и их соблюдения для представления руководству на утверждение.

Генеральный директор предприятия – осуществляет руководство деятельностью компании и несет ответственность перед Правлением за достижение установленных ключевых показателей деятельности организации и исполнение годового бюджета.

Бюджетно-инвестиционный комитет - коллегиальный орган, в ведение которого входит рассмотрение вопросов, связанных с согласованием и принятием бюджета компании, регулирования бюджета, а также мониторинг результатов его исполнения.

Правление – орган управления предприятия, устанавливающий от имени собственников перечень и значения ключевых показателей деятельности для предприятия в целом, утверждающий годовой бюджет и контролирующий ход его исполнения.

Исполнение бюджета заключается в осуществлении центром ответственности в течение бюджетного периода систематической хозяйственной деятельности, направленной на достижение производственно-финансовых результатов в соответствии с показателями утвержденного бюджета (КПД, нормативы, лимиты).

Контроль исполнения бюджета включает систему правил и процедур, осуществляемых в течение бюджетного периода и после его завершения, обеспечивающих соблюдение (достижение) показателей бюджета в ходе его исполнения.

Контроль исполнения бюджета включает в себя следующие виды:

Текущий (предварительный) контроль – проверка соответствия планируемой хозяйственной операции параметрам утвержденного бюджета, соблюдения установленных правил и процедур, до совершения операции.

Последующий контроль – проведение после завершения бюджетного периода проверок выполнения установленных правил и процедур, а также достоверности предоставляемой информации об исполнении бюджета.

Анализ исполнения бюджета производится по завершении бюджетного периода на основании фактической отчетности, данных о значениях финансовых и нефинансовых показателей деятельности, показателей внешней среды, исходя из которых формировался бюджет, и иной информации с целью выявления причин отклонений и принятия корректирующих управленческих решений.

Результаты проводимых проверок (в том числе выявляемые нарушения) служат основанием для принятия решений по применению мер управляющего воздействия, а также для принятия решений по изменению параметров утвержденного бюджета, изменению правил и процедур.

В систему бюджетирования включаются различные виды бюджетов, которые группируются по различным признакам. В зависимости от направлений деятельности компании формируются операционные, инвестиционные и финансовые бюджеты. К операционным относятся бюджеты, в которых планируются показатели текущей деятельности про производству и продажам продукции, работ, услуг:

Бюджет продаж – предназначен для планирования доходов (выручки) от продаж. Разработка бюджета продаж основывается на исследованиях конъюнктуры рынка и его сегментов, спроса на продукцию предприятия, обосновании ценовой политики;

Бюджет производства – предназначен для планирования стоимости продукции, которая будет произведена в плановом периоде в зависимости от планируемых объемов реализации;

Бюджет прямых материальных затрат содержит плановые показатели стоимости материальных ресурсов, потребляемых в процессе производства. При составлении этого бюджета используется информация бюджета производства, планируемые цены на используемые сырье, материалы, а также обоснованные нормативы расходования материальных ресурсов;

Бюджет прямых затрат на оплату труда производственных рабочих – предназначен для планирования стоимости трудовых ресурсов в процессе производства продукции, относящихся к конкретному виду продукции. При составлении бюджета используются нормативы расходования трудовых ресурсов;

Бюджет общепроизводственных расходов предназначен для планирования косвенных расходов (амортизация основных производственных фондов, содержание производственных помещений, обслуживание оборудования, заработная плата ИТР, вспомогательного производственного персонала и др.);

Бюджет общехозяйственных (управленческих и коммерческих) расходов;

Бюджет закупок;

Бюджет прочих доходов и расходов;

План отчета о прибылях и убытках (бюджет доходов и расходов) содержит планируемые показатели выручки, себестоимости продукции, а также планируемые финансовые результаты, т.е. показатели валовой прибыли, прибыли от продаж, прибыли до налогообложения, чистой прибыли.

Инвестиционные бюджеты предназначены для планирования инвестиционных затрат и источников их финансирования. Примером является бюджет капитальных вложений, в котором планируют капитальные затраты на осуществление инвестиционных проектов (на разработку инвестиционных проектов, строительно-монтажные работы, закупки оборудования и др.), а также собственные и привлеченные финансовые ресурсы для их финансирования.

Финансовые бюджеты включают:

Бюджет движения денежных средств – предназначен для планирования положительных, отрицательных и чистых денежных потоков по операционной, инвестиционной и финансовой деятельности. БДДС является инструментом планирования регулирования денежного оборота предприятия.

Прогнозный баланс активов и пассивов – предназначен для планирования стоимости имущественного комплекса (внеоборотных и оборотных активов) и источников формирования активов. На основе прогноза баланса активов и пассивов можно планировать уровень финансовой устойчивости, ликвидности организации.

По номенклатуре затрат различают функциональные и комплексные бюджеты.

Функциональный бюджет разрабатывается по одной статье затрат (например, бюджет расходов на рекламу).

Комплексный бюджет разрабатывается по широкой номенклатуре затрат (например, бюджет административно-управленческих расходов).

По методам разработки различают стабильный и гибкий бюджеты.

Стабильный бюджет не изменяется при изменении объемов производства (например, бюджет расходов на охрану предприятия).

Гибкий бюджет предусматривает установление плановых показателей не в твердо фиксированных суммах, а в виде нормативов, привязанных к соответствующим объемным показателям деятельности.

При разработке системы бюджетов следует учитывать необходимость единства методики учета и планирования показателей. Это необходимо для мониторинга и контроля фактических и планируемых показателей по отклонениям (план-факт), своевременного выявления отклонений и разработке действий по их устранению.

Процесс бюджетирования имеет непрерывный или скользящий характер. Скользящий процесс бюджетирования является основой для обеспечения функционирования системы планирования и обеспечения постоянного контроля за результатами деятельности.

Сущность и виды финансового риска. Методы их оценки

Риск – это вероятность возникновения потерь, убытков, неполучения планируемых доходов, прибыли.

Риски и неопределенности можно разделить на следующие основные группы:

отраслевые и операционные риски;

страновые и региональные риски;

финансовые риски;

правовые риски;

прочие риски.

Отраслевые и операционные риски - это риски и неопределенности, связанные с ценовыми колебаниями и снижением спроса (а соответственно объемов продаж) на продукцию предприятий. В условиях текущего кризиса эти риски реализовались для многих российских компаний, в том числе экспортирующих нефть, нефтепродукты, продукты нефтехимии, металлы, пиловочник, пиломатериалы и др. Мировые цены на сырьевые ресурсы подвержены значительным колебаниям, которые зависят от множества факторов.

Компании не могут влиять на факторы, определяющие цены и спрос на их продукцию. И при неблагоприятной ценовой конъюнктуре осуществляют перераспределение товарных потоков, проводят мероприятия по снижению текущих издержек, пересматривают свои инвестиционные проекты, ускоряют продажу малоэффективных активов, что в значительной мере позволяет снизить негативный эффект от снижения цен и выполнять свои обязательства.

Риски, связанные с ценой закупаемых товаров, работ и услуг – это риски увеличения затрат предприятий, удорожания стоимости потребляемых материальных, энергетических, а также трудовых ресурсов. Рост затрат способен оказать существенное влияние на снижение финансовых результатов компаний, особенно в условиях роста темпов инфляции (что также является характерным признаком кризисного периода в РФ).

Риски инвестиционных проектов

Для достижения целей и задач долгосрочного развития предприятия осуществляют инвестиционную деятельность и реализуют инвестиционные проекты по обновлению основных фондов, расширению производства и другие.

При реализации данных проектов предприятия сталкиваются со следующими рисками:

возможные задержки с вводом новых мощностей;

существенное превышение фактических капитальных затрат относительно первоначально запланированного уровня,

потери вложенных средств, в случае обстоятельств, приводящих к отказу от проекта;

Риски, связанные с конкуренцией

Появление новых технологий, продуктов или услуг может потребовать крупных капиталовложений на переоборудование имеющихся производств или создание новых. Необходимость внедрять новые технологии и производства связана с увеличением потребности в дополнительных внешних финансовых ресурсах, что может дополнительно увеличить долговую нагрузку предприятия и генерировать риски снижения финансовой устойчивости и независимости.

Экологические и технологические риски

Деятельность многих промышленных предприятий сопряжена с опасностями загрязнения окружающей среды, возможного причинения вреда другим хозяйствующим субъектам. В случае реализации подобных рисков возникают дополнительные судебные издержки, а также штрафы и необходимость возмещения причиненного ущерба.

Страновые и региональные риски

Политические риски:

возможность смены внешне- или внутриполитического курса руководством страны, которая может существенно сказаться на инвестиционной привлекательности страны в целом и ограничить возможности предприятий по привлечению финансирования;

вероятность негативного изменения законодательства, в том числе налогового, направленного на максимизацию бюджетных доходов:

в процессе реформирования органов государственной власти возможно упразднение, а также создание новых различных министерств и ведомств, регулирующих деятельность компаний, что может привести к отсутствию или задержке утверждения нормативных документов, влияющих на деятельность;

террористические и криминогенные риски.

Экономические риски:

недостаточная стабильность российской финансовой системы может ухудшить условия заимствования;

Экономика России слабо диверсифицирована и существенно зависит от мировых цен на сырьевые товары. Значительное и продолжительное падение мировых цен на сырье может привести к падению прибыли сырьевых компаний, а в дальнейшем и экономическому спаду всей российской экономики;

Финансовые риски

Риски, связанные с банковской системой

Российская банковская система недостаточно развита и подвержена кризисным явлениям (риски доверия и ликвидности, проявившиеся в условиях финансового кризиса).

Инфляционные риски

Ускорение темпов инфляции оказывает негативный эффект на финансовые результаты предприятий. Для минимизации влияния данного фактора риска предприятия осуществляют мониторинг последствий роста инфляции и поиск возможностей сокращения издержек.

Валютные риски

Предприятия в значительной степени подвержены рискам неблагоприятного изменения валютных курсов, основным из которых является риск девальвации рубля. Этот риск также реализовался в условиях текущего финансово-экономического кризиса. С одной стороны, девальвация национальной валюты благоприятна для предприятий-экспортеров. Но, с другой стороны, происходит удорожание импорта, рост затрат, связанных с увеличением стоимости импортного сырья, комплектующих и т.д. Для снижения влияния валютных рисков предприятия используют механизмы хеджирования.

Процентные риски

Большинство промышленных российских компаний в период до 2008 г. активно развивались и привлекали заемные источники финансирования своей деятельности. Крупные компании выступали заемщиками, как на мировом, так и на внутреннем рынках капитала.

В условиях кризиса компании столкнулись с риском увеличения стоимости заемных источников, увеличением расходов на выплату процентов (в случаях плавающей ставки по договору), а также ростом стоимости последующих заимствований.

Кроме того, привлечение средств и стоимость привлекаемых ресурсов на международных рынках капитала зависят от кредитного рейтинга компаний, который может быть понижен из-за снижения кредитоспособности в условиях кризиса. Для снижения процентного риска используют следующие действия:

оптимизация портфеля заимствований с учетом изменившихся рыночных индикаторов (в том числе, диверсификация инструментов привлечения средств: банковские кредиты, облигационные займы, коммерческие кредиты, лизинг для воспроизводства и обновления основных фондов);

увеличение доли инструментов с фиксированной ставкой;

расширение круга банков-партнеров, прежде всего, за счет институтов, наименее пострадавших от текущего мирового финансового кризиса;

более масштабное использование инструментов торгового финансирования (аккредитивов, гарантий), позволяющих снизить зависимость от базовых процентных ставок и роста стоимости фондирования международных банков.

Риски платежеспособности, ликвидности, финансовой неустойчивости и зависимости

В условиях кризисной экономики высока вероятность увеличения рисков, связанных с недостатком ликвидных активов для своевременного исполнения обязательств предприятия. Подобные явления возможны как результат сокращения положительных денежных потоков (прежде всего – выручки), накопления дебиторской задолженности покупателей. Кроме того, в текущих условиях реальный сектор сталкивается с затовариванием готовой продукцией и незавершенным производством вследствие сокращения спроса. Все эти явления приводят к усилению рисков неисполнения обязательств, зависимости от кредиторов. Для предприятий с высокой долей заемного капитала, не имеющих собственных оборотных средств, риски ликвидности и финансовой устойчивости могут привести к рискам банкротства или поглощения.

Кредитные риски

Компании подвержены рискам неисполнения контрагентами обязательств по оплате поставленной продукции. Для снижения этого риска предприятия ориентируются на сотрудничество с контрагентами, имеющими устойчивое финансовое состояние, кроме того, применяется ограничение максимальной величины рисков на контрагента. По сомнительным долгам формируют резерв с учетом степени вероятности погашения дебиторской задолженности. Для снижения кредитных рисков используются аккредитивы и гарантии первоклассных банков, поручительства, в ряде случаев требуют предварительной оплаты поставляемой продукции.

Кредитные риски находят проявление и в рисках требования досрочного погашения обязательств и рисках рефинансирования задолженности.

Досрочное требование погашения обязательств (margin call) может возникнуть, например, в случае снижения стоимости залога по кредитному договору. С этой проблемой столкнулись отдельные российские компании в период резкого обвала российского фондового рынка летом и осенью 2008 г., так как объектом залога являлись существенно потерявшие в стоимости финансовые инструменты (акции и облигации).

Риск рефинансирования задолженности связан с необходимостью возобновить заимствования после погашения предшествующих займов. В условиях кризиса ужесточаются условия кредитования банками, а также условия размещения новых выпусков облигаций не будут столь привлекательны для эмитентов. Риск рефинансирования усиливается, если основную долю долгов компании нужно будет погасить в 2009-2010 гг.

Правительство РФ, сознавая существующие финансовые проблемы в реальном секторе экономики, в декабре 2008 г. опубликовало список системообразующих предприятий (более 200), которые могут рассчитывать на финансовую поддержку государства в кризисной ситуации. Но, очевидно, что поддержку получат далеко не все, и она будет оказываться на основе тщательного анализа целесообразности.

Правовые риски включают следующие виды:

Риски, связанные с изменениями валютного регулирования;

Риски, связанные с изменением правил таможенного контроля и пошлин;

Риски, связанные с законодательством, регулирующим деятельность компаний, изменениями условий лицензирования видов деятельности и т.д. ;

Риски, связанные с изменением налогового законодательства;

Российское налоговое законодательство имеет не такую долгую историю существования по сравнению с налоговым законодательством стран с более развитой рыночной экономикой, поэтому практика применения налогового законодательства государством бывает нередко неясна и противоречива. Это приводит к наличию в России более существенных налоговых рисков, чем в какой-либо стране с более развитой системой налогообложения.

Риски несоответствия требованиям на рынках капитала

Если ценные бумаги компаний обращаются на российских и зарубежных биржевых площадках, то предприятие должно соблюдать значительное число нормативных требований на российском и зарубежных рынках капитала. В случае несоблюдения таких требований возможны санкции со стороны регулирующих органов.

Таким образом, в связи с усилением рисков в условиях кризиса повышается значение организации эффективной системы риск-менеджмента предприятия.

В крупных компаниях формируются обособленные структурные подразделения, которые централизованно руководят и координируют процесс управления рисками всего предприятия. Целью управления финансовым риском является снижение потерь, связанных с данным риском до минимума.

Важной составляющей процесса управления финансовыми рисками является процесс оценки рисков.

Методы оценки рисков

Экономико-статистические методы.

Изучается статистика потерь и прибылей, имевших место на данном или аналогичном производстве, устанавливаются величина и частотность получения доходности операций, составляется наиболее вероятный прогноз на будущее. К числу основных расчетных показателей оценки риска относят:

Уровень финансового риска.

УР = ВР×РП

УР – уровень финансового риска;

ВР – вероятность возникновения данного финансового риска;

РП – размер возможных финансовых потерь при реализации данного риска.

Дисперсия. Она характеризует степень колеблемости изучаемого показателя (в данном случае – ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине. Расчет дисперсии осуществляется по следующей формуле:

![]()

где σ² - дисперсия;

Ri – значение возможных вариантов ожидаемой доходности по рассматриваемой финансовой операции;

![]() -

среднее ожидаемое значение дохода по

рассматриваемой финансовой операции;

-

среднее ожидаемое значение дохода по

рассматриваемой финансовой операции;

Pi – возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции;

n – число наблюдений.

Среднее квадратичное (стандартное) отклонение. Этот показатель так же как и дисперсия определяющий степень колеблемости доходности операций:

![]()

где σ – среднеквадратическое отклонение.

Коэффициент вариации. Он позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Расчет коэффициента вариации осуществляется по следующей формуле:

![]()

CV— коэффициент вариации, %;

Чем выше значение коэффициента вариации, тем сильнее колеблемость (следовательно, риск) и, наоборот, чем он меньше, тем меньше риск. На практике установлена следующая качественная оценка значений коэффициента вариации: до 10% — слабая колеблемость; 10 — 25% — умеренная колеблемость; свыше 25% — высокая колеблемость.

Бета-коэффициент - позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги.

Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов:

ß=1 – средний уровень;

ß>1 – высокий уровень;

ß<1 – низкий уровень.

Преимуществом метода статистической оценки риска является несложность математического аппарата, а недостатком — необходимость большого количества и высокого качества исходной информации.

Метод экспертных оценок.

Данный метод предполагает сбор и изучение оценок вероятностей возникновения различных уровней потерь, сделанных различными специалистами,. В целях получения развернутой характеристики уровня риска по рассматриваемой операции опрос следует ориентировать на отдельные виды финансовых рисков, идентифицированные по данной операции (процентный, валютный, инвестиционный и т.п.).

В процессе экспертной оценки каждому эксперту предлагается оценить уровень возможного риска, основываясь на определенной балльной шкале (метод балловых оценок), например:

- риск отсутствует 0 баллов

- риск незначительный 10 баллов

- риск ниже среднего уровня 30 баллов

- риск среднего уровня 50 баллов

- риск выше среднего уровня 70 баллов

- риск высокий 90 баллов

- риск очень высокий свыше 90 баллов.

3) Аналитический способ.

Чаще используется разновидность аналитического метода – анализ чувствительности модели.

Анализ чувствительности модели состоит из следующих шагов: выбор ключевого показателя, относительно которого и производится оценка чувствительности (например, ROE, NPV инвестиционного проекта); выбор факторов риска (объем продаж, цены, затраты и др.); расчет значений ключевого показателя на различных этапах осуществления проекта и при различных значениях факторов риска. Чем больше колеблемость ключевого показателя при изменениях факторов риска, тем больше риск.

Экономическая защита от рисков заключается в прогнозировании уровня дополнительных затрат, оценке тяжести возможного ущерба, использовании всего финансового механизма для ликвидации угрозы риска или его последствий. Компании осуществляют мониторинг возможных рисковых событий при реализации текущих операций и инвестиционных проектов. В системе финансового риск-менеджмента применяют следующие основные способы снижения рисков:

уклонение от риска – отказ от рискованного проекта;

сокращение риска – проведение превентивных мероприятий с целью либо полного устранения риска, либо снижения возможных убытков и уменьшения вероятности их наступления;

перераспределение риска – хеджирование, диверсификация, страхование, поручительства, гарантии, вовлечения партнеров в проект, уменьшение доли компании в проекте;

принятие риска – создание финансового резерва для покрытия незначительных убытков за счет собственных средств.

Микитюк

Структура и стоимость капитала предприятия. Средневзвешенная стоимость и предельная цена капитала.

Под общим понятием «капитал предприятия» понимаются самые различные его виды, характеризуемые в настоящее время несколькими десятками терминов. Все это требует определенной систематизации используемых терминов (рис.1).

Рисунок 1. Систематизация видов капитала предприятия по основным классификационным признакам

Структура капитала (Саpital structure Gearing) – соотношение доли собственных и заемных средств финансирования компании. Структура капитала включает три составные части капитала по способам финансирования и их оценки: собственный капитал в виде обыкновенных акций и накопленной прибыли, сумма средств, привлеченных за счет продажи привилегированных акций, заемный капитал в виде долгосрочного банковского кредита и выпуска облигаций. Политика структуры капитала связана с выбором соотношений доходности инвестиций и риска: использование заемных средств увеличивает степень риска компании, что приводит к более высоким уровням ожидаемой доходности. Оптимальная структура капитала – структура, позволяющая добиться сбалансированности риска и доходности и, следовательно, максимального курса акций компании.

Структуру капитала можно выразить формулой:

|

|

|

(1) |

Где Е (eguity)- собственный капитал;

L(liabilities) – обязательства.

Теория структуры капитала основывается на возможности и ее оптимизации с целью сбалансирования риска и доходности.

Общая стоимость средств, которые нужно заплатить за использование определенного объема финансовых ресурсов, выраженное в % к этому объему называется ценой (стоимостью) капитала.

Стоимость капитала имеет важное значение для финансового менеджмента исходя из следующих положений:

Стоимость собственного капитала представляет собой отдачу на вложенный инвесторами в деятельность фирмы капитал и может быть использована для определения рыночной оценки собственного капитала, прогнозирование возможного изменения повышения цен на акции компании в зависимости от изменения значений прибыли и дивидендов.

Стоимость заемных средств влияет на сумму выплачиваемую в процентах, поэтому важно выбирать наилучший вариант для привлечения заемных средств.

Максимизация рыночной стоимости фирмы достигается за счет ряда факторов в т.ч., за чет минимизации стоимости всех используемых источников

Стоимость капитала является ключевым фактором при анализе инвестиционных проектов.

Стоимость каждого вида источника является различной величиной и расчет цены капитала осуществляется в следующей последовательности:

идентификация основных источников формирования капитала

определение цены каждого источника в отдельности

определение средневзвешенной цены капитала на основании удельного веса каждого компонента в общей сумме капитала

разработка мероприятия по оптимизации структуры капитала

Общая цена капитала представляет собой среднее значение цен каждого источника в общей сумме.

Показатель характеризующий относительный уровень общей суммы расходов по обеспечению каждого источника финансирования представляет собой средневзвешенную цену (стоимость капитала).

Средневзвешенная цена капитала является относительно стабильной величиной и отражает сложившуюся, а значить оптимальную структуру капитала.

Средневзвешенная определяется по формуле средней арифметической взвешенной:

|

|

|

|

где

![]() -

стоимость

-

стоимость![]() -го

источника средств;

-го

источника средств;

![]() -удельный

вес

-удельный

вес

![]() -го

источника средств общей их сумме.

-го

источника средств общей их сумме.

Экономический смысл данного показателя заключается в том, что компания может принимать любые решения, в т.ч. решения инвестиционного характера, если уровень их рентабельности не ниже WACC.

Предельная цена капитала – это сумма выраженная в % к вновь привлекаемому источнику при сложившейся ситуации на финансовом рынке.

Эффективность менеджмента будет достигаться в том случае (по управлению структурой капитала) если соотношение стоимости отдельных источников будет соответствовать следующему неравенству:

Кз<Кобл<Кприв<Кн/расп<Кобыкн

Кз – цена заемного капитала

Кобл – цена облигационного займа

Кприв – цена привилегированного капитала

Кн/расп – цена нераспределенной прибыли

Кобын – цена обыкновенного акционерного капитала

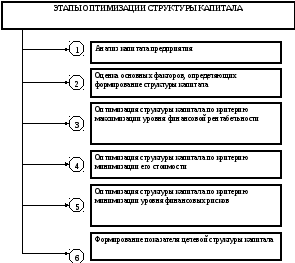

Процесс оптимизации структуры капитала предприятия осуществляется по следующим этапам (рис. 3.).

Рисунок 3. Содержание основных этапов процесса оптимизации структуры капитала предприятия.

Управление собственным капиталам. Факторные модели расчета показателя рентабельности собственного капитала

Финансовую основу предприятия представляет сформированный им собственный капитал. Под собственным капиталом понимается общая сумма средств, принадлежащих предприятию на правах собственности и используемых им для формирования активов. Стоимость активов, сформированных за счет инвестированного в них собственного капитала, представляет собой «чистые активы предприятия».

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие; и накопленный капитал - капитал, созданный на предприятии сверх того, что было первоначально авансировано собственниками.

Рис.1. Формы функционирования собственного капитала предприятия.

Основными задачами управления собственным капиталом являются1:

определение целесообразного размера собственного капитала;

увеличение, если требуется, размера собственного капитала за счет нераспределенной прибыли или дополнительного выпуска акций;

определение рациональной структуры вновь выпускаемых акций;

определение и реализация дивидендной политики.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим основным этапам.

Основные этапы процесса управления

формирования собственных финансовых

ресурсов

Анализ формирования собственных

финансовых ресурсов в предплановом

периоде

Определение общей потребности в

собственных финансовых ресурсах

Оценка стоимости привлечения собственного

капитала из различных источников

Обеспечение максимального объема

привлечения собственных финансовых

ресурсов за счет внутренних источников

Обеспечение

необходимого объема привлечения

собственных финансовых ресурсов из

внешних источников

Оптимизация соотношения внутренних и

внешних источников формирования

собственных финансовых ресурсов

Рисунок 5 Основные этапы разработки политики формирования собственных финансовых ресурсов

1. Анализ формирования собственных финансовых ресурсов предприятия в предшествующем периоде. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствия темпам развития предприятия.

На первом этапе анализа изучаются общий объем формирования собственных финансовых ресурсов, соответствие темпов прироста собственного капитала темпам прироста активов и объема реализуемой продукции предприятия, динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов в предплановом периоде.

На втором этапе анализа рассматриваются источники формирования собственных финансовых ресурсов. В первую очередь изучается соотношение внешних и внутренних источников формирования собственных финансовых ресурсов, а также стоимость привлечения собственного капитала за счет различных источников.

На третьем этапе анализа оценивается достаточность собственных финансовых ресурсов, сформированных на предприятии в предплановом периоде.

2. Определение общей потребности в собственных финансовых ресурсах. Эта потребность определяется по следующей формуле:

ПСФР = (Пк * УСК) / 100 – СКн + Пр, (3)

где ПСФР – общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

Пк – общая потребность в капитале на конец планового периода;

УСК – планируемый удельный вес собственного капитала в общей его сумме;

СКн – сумма собственного капитала на начало планируемого периода;

Пр – сумма прибыли направляемой на потребление в плановом периоде.

Рассчитанная общая потребность охватывает необходимую сумму собственных финансовых ресурсов формируемых как за счет внутренних, так и за счет внешних источников.

3. Оценка стоимости привлечения собственного капитала из различных источников. Такая оценка проводится в разрезе основных элементов собственного капитала формируемого за счет внутренних и внешних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников формирования собственных финансовых ресурсов, обеспечивающих прирост собственного капитала предприятия.

4. Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. До того, как обращаться к внешним источникам формирования собственных финансовых ресурсов, должны быть реализованы все возможности их формирования за счет внутренних источников. Так как ровными планируемыми внутренними источниками формирования собственных финансовых ресурсов предприятия являются сумма чистой прибыли и амортизационных отчислении, то в первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов.

5. Обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов из внешних источников призван обеспечить ту их часть, которую не удалось сформировать за счет внутренних источников финансирования. Если сумма привлекаемых за счет внутренних источников собственных финансовых ресурсов полностью обеспечивает общую потребность в них в плановом периоде, то в привлечении этих ресурсов за счет внешних источников нет необходимости.