- •1. Понятие банковского менеджмента.

- •2. Функции банковского менеджмента.

- •3. Сущность, содержание и виды мисменеджмента.

- •Технический

- •4. Содержание финансового менеджмента в коммерческом банке.

- •5. Классификация банковских рисков.

- •6. Система управления банковскими рисками.

- •7. Модель декомпозиционного анализа пнк.

- •8. Вертикальный и горизонтальный анализ основных показателей деятельности банка.

- •9. Факторный анализ прибыли на капитал.

- •10. Рейтинговая система анализа camels.

- •11.Цели и задачи внутреннего контроля банка.

- •12.Методы проведения внутреннего контроля в банке.

- •13.Организация системы внутреннего контроля в банке.

- •14. Основные элементы управления активами и пассивами банка.

- •15. Модель дисбаланса (gap).

- •16. Правила управления дисбалансом (gap).

- •17. Классификация ситуаций по gap.

- •18. Модель длительности.

- •19. Управление рыночной стоимостью капитала с помощью временного разрыва (dgap).

- •20. Сравнительная характеристика моделей gap и dgap.

- •21. Трансфертное ценообразование в банке.

- •22.Основные подходы к управлению ресурсами банка. 23.Структура управлению банковскими ресурсами. (2 в 1)

- •I. Управление собственными средствами:

- •III. Недепозитные операции:

- •24.Управление собственным капиталом банка.

- •25.Управление собственными и заемными ресурсами.

- •26. Понятие ликвидности, ее значимость для банка.

- •27. Проблема ликвидность-доходность для российских коммерческих банков.

- •28. Основные подходы к управлению ликвидностью

- •29. Портфельные методы управления ликвидностью.

- •30. Оперативное управление (оу) ликвидностью.

- •31. Кредитный риск (кРиск) в деятельности банка.

- •32. Оптимизация параметров доходности и рискованности банковских операций.

- •33. Факторы кредитного риска.

- •34. Структура риск-менеджмента кредитного портфеля банка

- •35. Методы дифференциации ссудозаемщиков.

- •36.Диверсификация кредитных вложений банка.

- •37.Методы управления кредитным риском.

- •38.Регулированиеоткрытой валютной позиции банка

- •39.Хеджирование валютных рисков

- •40.Использованиесделок своп для хеджирования валютных рисков

- •41.Использование форвардов, фьючерсов и опционов для хеджирования валютных рисков (3 в 1)

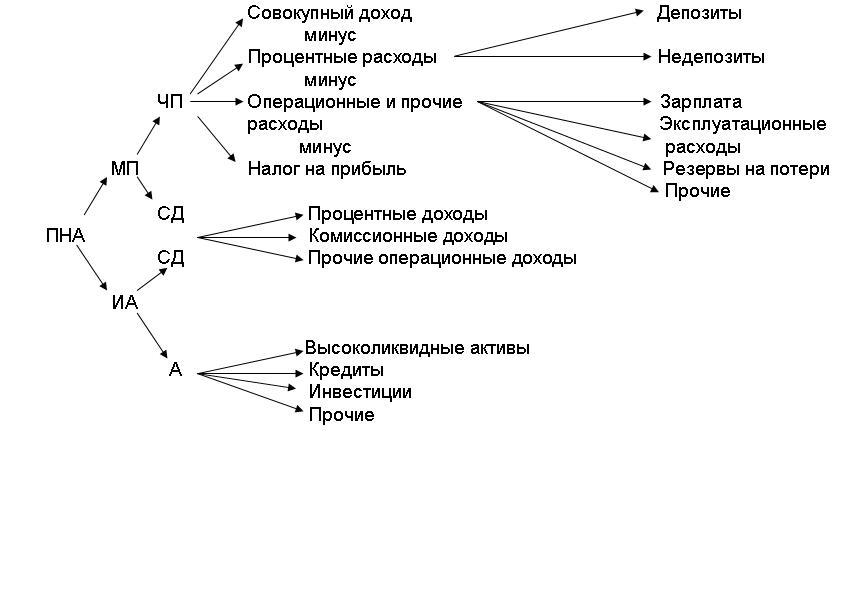

7. Модель декомпозиционного анализа пнк.

Цель: выявление причин изменения прибыли банка в зависимости от состояния и динамики основных показателей деятельности банка.

В качестве базового показателя: ПНК=ЧП/СК, ЧП (чистая прибыль); СК (собственные средства (капитал)).

I стадия анализа: ПНК = ПНАМК: ПНА = ЧП/А; МК (мультипликатор капитала) = А/СК, показывает способность банка привлекать ресурсы, не нарушая устойчивой и доходной работы. Заключается в привлечении и эффективном использовании платных денежных ресурсов.

II стадия: ПНА = МПИА: МП (маржа прибыли) = ЧП/СД (совокупный доход), ИА (использование активов) = СД/А.

Таким образом: ПНК = МПИАМК. Экономический смысл: Отдача собственного капитала = эффективность контроля над расходами эффективность управления активами эффективность управления ресурсами.

При сравнении изменений параметров, входящих в состав ПНК, по структуре изменений (вертикальный анализ) и в динамике (горизонтальный анализ) выясняется, за счет каких факторов произошли изменения. Для этого необходимо построить модель:

ПНК = ПНК1 – ПНК0

ПНК(МП) = (МП1 – МП0) ИА0МК0

ПНК(ИА) = МП1 (ИА1 – ИА0) МК0

ПНК(МК) = МП1ИА1 (МК1 – МК0)

Абсолютные показатели используются для оценки динамики одного банка. Для сравнения двух банков используются относительные показатели:

iПНК = ПНК1 / ПНК2

iМП = МП1 / МП2

iИА = ИА1 / ИА2

iМК = МК1 / МК2.

III стадия детальный анализ показателей МП и ИА:

Отдельные компоненты исследуются по отношению к совокупному доходу или активам.

8. Вертикальный и горизонтальный анализ основных показателей деятельности банка.

ПНА = МП * ИА,

где МП – маржа прибыли,

![]() ,

,

где СД – совокупный доход банка;

ИА – использование активов,

![]() .

.

Таким образом,

ПНК = МП * ИА * МК.

Экономический смысл этой формулы заключается в следующем:

Отдача собственного капитала = эффективность контроля над расходами * эффективность управления активами * эффективность управления ресурсами.

При сравнении изменений параметров, входящих в состав ПНК, по структуре изменений (вертикальный анализ) и в динамике (горизонтальный анализ) выясняется, за счет каких факторов произошли изменения. Для этого необходимо построить следующую модель:

DПНК = ПНК1 – ПНК0

DПНК(МП) = (МП1 – МП0) * ИА0 * МК0

DПНК(ИА) = МП1 * (ИА1 – ИА0) * МК0

DПНК(МК) = МП1 * ИА1 * (МК1 – МК0)

Абсолютные показатели используются для оценки динамики одного банка. Для сравнения двух банков используются относительные показатели:

iПНК = ПНК1 / ПНК2

iМП = МП1 / МП2

iИА = ИА1 / ИА2

iМК = МК1 / МК2.

9. Факторный анализ прибыли на капитал.

10. Рейтинговая система анализа camels.

Американская рейтинговая система, используемая зарубежными банковскими аналитиками. Деятельность банка определяется по критериям:

-

Достаточность капитала (Capital);

-

Качество активов (Assets);

-

Управление (Management);

-

Доходность (Earnings);

-

Ликвидность (Liquidity);

-

Чувствительность к рыночным рискам (sensitivity).

Достаточность кап. Оценивается исходя из объемов рискованных активов, объема критических и некачественных активов, ожидаемого роста банка, качества управления в отношении активов и роста банка:

С1 = Осн. кап. банка/А, взвешенные с учетом риска>4%

Показ.: соотношение СС банка и активов, потеря кот. (непогашенные ссуды, банкротство заемщиков) будет погашаться капиталом. Активы берутся с учетом риска, т.к. активы, своб. от риска (ден. активы), в расчете не участвуют.

С2 = Совокупный капитал банка / А, взвешенные с учетом риска>8%

С3 = Основной капитал банка / А > 1,5%

Эко. смысл: как у C1, но без учета риска в активах – все активы считаются 100 риск.

С4.1 = Общая величина иммобилизации / А

Общая иммоб.: мат. активы минус износ; финансирование капитальных вложений сверх выделенных источников; просрочка по кредитам сверх созданного резерва; фонды обязательных резервов, депонируемых в ЦБ. Показ. степень иммоб-ции средств банка.

C4.2 = (ОК – Общая величина иммобилизации) / ОК Показ. уд. вес “свободного” неиммобилизованного кап.

C5 = Кап. банка / Депозиты банка Показ., наск. банк вып. функцию гаранта средств вкладчиков своим кап.

С6 = (Кап. банка + Резервы банка – “Некачественные активы”) / А Для определения С6 активы на группы: ликвидные; низколиквидные (нарушены хоть раз сроки погашения кредита или %-ов); сомнительные (хоть одна пролонгация кредита или отсрочка %-ов); безнадежные (невыплата в срок части кредита, %-ов, более одной пролонгация кредита).

Показ. достаточность капитала с учетом выявленных “некачественных” активов.

Вывод:Банк может обладать капиталом: достаточным; недостаточным; избыточным. Размер капитала может: возрастать; снижаться. Степень иммобилизации капитала может быть: высокая; средняя; низкая.

Качество активов. Для выявления влияния качества активов банка на банковский риск при имеющейся достаточности капитала: Коэф. эф. использования активов:

А1 = А, приносящие доход / А Не все активы приносят доход, но они необходимы для процесса производства в банке. Прибыльность банка напрямую связана с размером доходных активов.Доля кредитного портфеля: А2 = Кредиты / А

Характеризует кредитную активность банка.

Доля портфеля ц.б.: А3 = Ц.бум./ А Характеризует активность банка на рынке ц.б.

Коэффициенты качества кредитного портфеля:

А4.1 = Величина кредитов банкам / Общий объем кредитов

А4.2 = Величина кредитов юр. лицам / Общий объем кредитов

A4.3 = Величина просроченных кредитов / Общий объем кредитов

Коэффициенты качества инвестиционного портфеля:

A5.1 = Величина портфеля акций / Общий объем инвестиций

A5.2 = Государственные бумаги / Общий объем инвестиций

A5.3 = Ценные бумаги в рублях / Общий объем инвестиций

A5.5 = Ценные бумаги в валюте / Общий объем инвестиций

Коэффициент отношения просроченных кредитов к капиталу: А6 = Кредиты просроченные / Осн.Кап. банка Характеризует степень критического состояния банка.

Коэффициент рискованности кредитного портфеля: А7 = Резерв на возможные потери по ссудам / Общий объем кредитов Характеризует качество ссудного портфеля.

Вывод: Кредитная политика банка является: агрессивной; активной; умеренной; слабой; пассивной. Качество кредитного портфеля банка: отличное; хорошее; удовлетворительное; плохое. Инвестиционная политика банка является: агрессивной; активной; умеренной; слабой; пассивной.

Менеджмент банка. Формирование резерва на возможные потери по ссудам: М1 = РВПС / Просроченная задолженность Формирование резерва под обесценение ценных бумаг: М2 = Резервы по ценным бумагам / Вложения в ценные бумаги

Полнота формирования резервного фонда: М3 = Резервный фонд / Уставный капитал

Степень износа основных фондов банка: М4 = Износ фондов / Фонды банка

Показывает возможные предстоящие затраты на обновление основных фондов банка.

Определение неденежной части уставного капитала: М5 = Неденежная часть уставного капитала / Уставный капитал Доля управленческих расходов во всех расходах: M6 = Расходы на аппарат управления / Расходы банка Доля расходов на управление в прибыли: M7 = Расходы на аппарат управления / Прибыль банка

Удельный вес выданных гарантий в активах: М8 = Выданные гарантии / А

Определяет дополнительный риск банка, вынесенный за баланс.

Вывод: руководство банка реализует свои управленческие способности с той или иной степенью эффективности.

Прибыльность банка. Рентабельность активов: E1 = Прибыль / А Показывает, сколько прибыли принес каждый рубль актива баланса.

Рентабельность доходных активов: E2 = Прибыль / Доходные активы банка

Показ., сколько прибыли принес каждый рубль из работающих активов банка.

Рентабельность капитала: E3 = Прибыль / Кап. банка Характ.сколько прибыли принес каждый рубль капитала банка. Норма операционной маржи: E4 = (Дох. операционные – Расх. операционные) / (Дох. банка – Расх. банка) Отражает долю прибыли от основной деятельности банка. Доля операционных доходов: E5 = Дох. операционные / Дох. банка Показывает долю доходов от основной деятельности банка.Вывод: Рентабельность банка: высокая; средняя; низкая. Прибыль банка: увеличивается; снижается; имеется убыток. Прибыльность банка: устойчивая; неустойчивая.

Ликвидность баланса. Доля обязательств до востребования в активах: L1 = Обязательства до востребования / А Показ., в какой части активы банка сформированы за счет наиболее неустойчивых пассивов. Доля обязательств до востребования должна иметь у банка снижающийся тренд для роста устойчивости ресурсной базы банка.

Доля привлеченных межбанковских кредитов: L2 = Межбанковские кредиты / А

Характеризует, в какой доле активы банка сформированы за счет межбанковских кредитов. L1 + L2 показ., в какой доле баланс банка сформирован за счет наиболее неустойчивых пассивов. Покрытие обязательств до востребования денежными активами: L3 = Денежные активы / Обязательства до востребования Обязательства до востребования должны выплачиваться банком незамедлительно. Для мгновенной выплаты банк реально располагает денежными активами.Покрытие обязательств до востребования ликвидными активами: L4 = Ликвидные активы / Обязательства до востребования

Эк. смысл: как у L3, только со сроком в течение месяца.Вывод: Ресурсная база банка: устойчивая; неустойчивая. Банк в краткосрочной перспективе: ликвиден; неликвиден.

Чувствительность к рыночным рискам. Оценивается влияние рыночных рисков на прибыльность и капитал банка, включая в себя оценку рыночных рисков и оценку системы управления ими.

По всем шести критериям банку выставляются баллы от 1 (высший) до 5.В результате банки получают рейтинг: многокритериальный q = (q1, q.2, q3, q4, q5, q6)

сводный Q = ƒ(q1, q.2, q3, q4, q5, q6), в котором каждому элементу присваивается определенный вес в зависимости от его значимости.

Заверш. этап: сводная оценка фин. устойчивости с учетом конкретных оценок, не явл. ср. арифметич. всех оценок. Характеристики классификационных групп банка:

сводный рейтинг (СР) 1 (высший: 1 - 1,4): банк здоров, устойчив по отношению к внешним потрясениям, можно не менять систему управления, нет необходимости во вмешательстве органов надзора; СР 2 (удовлетв.: 1,5 - 2,4): банк практически здоров, имеющиеся недостатки несущественны, управление рисками удовлетворительно, возможно вмешательство органов надзора в наиболее уязвимую область; СР 3 (посредственный: 2,5 - 3,4): у банка существуют определенные проблемы, уязвим при неблагоприятных изменениях внешней среды, необходимы эффективные меры по преодолению недостатков и вмешательство органов надзора; СР 4 (критический: 3,5 - 4,4): у банка серьезные проблемы, большая вероятность разорения, проблемы не контролируются со стороны руководства банка, необходим контроль соответствующих органов за выполнением комплексного плана преодоления; СР 5 (неудовлетв.: 4,5 - 5,0): большая вероятность разорения в ближайшее время, убыточная деятельность и неудовлетв. менеджмент, необходима срочная поддержка акционеров, т.к. без них банк будет преобразован (слит, ликвидирован и т.д.).