- •Океанова з.К. Экономическая теория

- •Содержание

- •Раздел I. Введение в курс. Общие основы Экономической теории

- •Раздел II. Микроэкономика. Основы рыночной экономики

- •Раздел III. Макроэкономика. Система взаимосвязей и механизмы регулирования в макроэкономике

- •Раздел IV. Развитие глобальной экономики

- •Введение в проблему

- •1.2. Производство и потребности Сущность и классификация потребностей

- •Закон возвышения потребностей

- •1.3. Предмет и метод экономической теории Формирование научного подхода

- •Система экономических отношений. Предмет экономической теории

- •Функции экономической теории

- •Методология экономической теории

- •1.4. Основные направления экономической мысли

- •Меркантилизм

- •Классическая политическая экономия

- •Неоклассическое направление

- •Основные термины и понятия

- •Контрольные вопросы

- •2.1. Собственность: понятие, проблемы эффективного использования Понятие собственности

- •Объекты собственности

- •Субъекты права собственности

- •Содержание права собственности

- •2.2. Классификация собственности

- •Формы собственности

- •2.3. От монополизма к многообразию форм собственности Эволюция собственности на Западе

- •Основные термины и понятия

- •Контрольные вопросы

- •Раздел II микроэкономика. Основы рыночной экономики

- •Глава 3. Возникновение и сущность рыночной экономики

- •3.1. Путь к рыночной экономике

- •3.1.1. Диалектика натурального и товарного производства

- •Сущность и функции денег

- •3.2. Рыночная система: сущность, характерные черты

- •Роль рынка в экономике

- •Рыночная сделка

- •Зоны рыночного пространства

- •Система рынков

- •Правовое регулирование

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 4. Рынок совершенной конкуренции. Механизм взаимосвязей на товарном рынке

- •4.2. Взаимодействие цены, спроса и предложения. Теория потребительского поведения

- •Взаимосвязь предложения и цены

- •Взаимосвязь спроса и цены

- •Ценовая эластичность спроса

- •Ценовая эластичность предложения

- •Теория потребительского поведения

- •4.3. Ограниченность механизма и пределы рынка совершенной конкуренции

- •Ограниченность и пределы рынка совершенной конкуренции

- •Контрольные вопросы

- •Глава 5. Монополия. Рынки олигополии и монополистической конкуренции

- •5.1. Рынок несовершенной конкуренции: понятие, экономические формы

- •Рыночная власть

- •Легальная монополия

- •5.2. Механизм господства и предел экономической эффективности монополий Механизм монопольных цен

- •5.3. Антимонопольное законодательство. Синтез монополии и конкуренции

- •Контрольные вопросы

- •Р а з д е л III

- •6.1. Предпринимательство: сущность, современные формы Сущность, цепи предпринимательства

- •Функции

- •Личность предпринимателя

- •Коммерческий расчет и его принципы

- •6.2. Факторы и издержки производства, их современная структура Факторы производства

- •Издержки производства

- •Труд как фактор производства

- •Капитал как фактор производства

- •Организационный фактор

- •Экологический фактор

- •6.3. Простое и расширенное воспроизводство индивидуального капитала

- •6.3.1. Простое воспроизводство индивидуального капитала

- •Простое воспроизводство

- •Кругооборот капитала, его стадии, функциональные формы

- •Основной и оборотный капиталы

- •Амортизация основного капитала

- •6.3.2. Расширенное воспроизводство индивидуального капитала

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 7. Конкурентные рынки труда, капитала, земли и "факторные" доходы

- •7.1. Факторы производства и "факторные" доходы: введение в проблему

- •7.2. Конкурентные рынки труда, капитала, земли и "факторные" доходы

- •7.2.1. Рынок труда и заработная плата Рынок труда — содержание понятия

- •Формы заработной платы

- •Тарифная система

- •7.2.2. Рынок капитала и прибыль

- •Прибыль в традиционной экономике

- •Норма прибыли

- •Процент, норма процента

- •Временное предпочтение

- •7.2.3. Рынок земли и рента

- •Рентные отношения

- •Абсолютная рента

- •Основные термины и понятия

- •Контрольные вопросы

- •Раздел III

- •8.1. Сущность, основные черты макроэкономики

- •8.2. Система показателей макроэкономики

- •Дефлятор внп

- •Международные сопоставления ввп

- •8.3. Национальные счета

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 9. Макроэкономическое равновесие и макроэкономическое регулирование национальной экономики

- •9.1. Частичное и общее равновесие рыночной системы Введение в проблему

- •1. Изменения в потребительских расходах:

- •2. Изменения в инвестиционных расходах:

- •5. Поведенческие факторы:

- •Ограниченность и пределы рыночного саморегулирования

- •9.2. Государственное регулирование национальной экономики

- •9.2.1. Направления и механизмы государственного регулирования

- •Методы регулирования

- •9.2.2. Кейнсианская модель Обусловленность формирования

- •Ориентация на "эффективный спрос"

- •Парадокс бережливости

- •9.2.3. Модель командно-административного управления экономикой

- •9.3. Современные модели макроэкономического регулирования Обусловленность синтеза рыночного и государственного механизмов

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 10. Структура макроэкономики, ее воспроизводственная динамика. Структурные кризисы

- •10.1. Структура макроэкономики, ее воспроизводственная динамика

- •I. Производство средств производства

- •Военно-промышленный комплекс

- •10.2. Структурные кризисы

- •Диспропорции современного развития

- •Глава 11. Нестабильность макроэкономического развития

- •11.1. Циклы экономической конъюнктуры: причины, характерные черты

- •Фазы цикла

- •Депрессия

- •Оживление

- •Концепция "длинных волн"

- •11.2. Антикризисное регулирование Западный опыт

- •Антикризисная политика в России

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 12. Экономический рост

- •12.1. Понятие и факторы экономического роста Понятие экономического роста

- •Показатели

- •Факторы экономического роста

- •12.2. Типы экономического роста Экстенсивный экономический рост

- •Ограниченность и пределы

- •12.3. Модели экономического роста, современные проблемы и тенденции

- •12.4. Инвестиционный процесс в современной России

- •Финансовые, реальные инвестиции

- •Иностранные инвестиции

- •Сегодняшние проблемы

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 13. Занятость и безработица

- •13.1. Сущность и показатели безработицы Причины, сущность, безработицы. Критерии занятости

- •13.2. Основные формы безработицы

- •Скрытая безработица

- •Застойная безработица

- •Закон Оукена

- •13.3. Политика занятости Политика занятости на Западе

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 14. Кредитно-денежная система и политика кредитно-денежного регулирования

- •14.1. Денежное обращение и проблема равновесия на денежном рынке

- •14.2. Современные

- •Валютное регулирование

- •Уровень инфляции

- •Инфляция и занятость

- •Кривая Филлипса

- •Антиинфляционное регулирование

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 15. Финансовая система и финансовое регулирование

- •15.1. Финансовая система и фискальная политика

- •Финансовая политика

- •Кривая Лаффера

- •15.2. Государственный бюджет и его сбалансированность

- •Доходы государственного бюджета

- •Расходы государственного бюджета

- •Проблема государственного долга

- •Стабилизационный фонд

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 16. Рынок ценных бумаг, экономическая роль, механизмы

- •16.1. Рынок ценных бумаг, обусловленность формирования, роль в экономике

- •16.2. Сущность и виды ценных бумаг

- •Акции, курс акций

- •Облигации

- •Векселя

- •Приватизационные чеки

- •16.3. Механизмы рынка ценных бумаг

- •Фондовые индексы

- •Основные термины и понятия

- •Контрольные вопросы

- •Глава 17. Социальная политика

- •17.1. Неравенство распределения доходов в либеральной рыночной экономике

- •Кривая Лоренца

- •Коэффициент Джини

- •17.2. Социальная справедливость и система социальных амортизаторов

- •Основные термины и понятия

- •Контрольные вопросы

- •Раздел IV развитие глобальной экономики

- •Глава 18. Обусловленность формирования, тенденции,

- •От «замкнутости» к «открытости» экономик

- •К "глобализации" экономики

- •18.2. Интернациональные экономические отношения

- •Экспорт, импорт, платежный баланс

- •Протекционизм

- •Фритредерство

- •Международная миграция капитала

- •Предпринимательский капитал

- •Миграция ссудного капитала

- •Новые формы заимствования

- •18.3. Противоречия и проблемы мировой экономики

- •Продовольственная проблема

- •Глобальная экологическая проблема

- •Проблема экономической отсталости

- •Основные термины и понятия

- •Контрольные вопросы

- •Раздел V проблемы переходной экономики

- •Глава 19. Основные направления экономической реформы в России

- •19.1. Концепция реформирования и программа рыночных преобразований в России Предпосылки реформирования

- •Программа рыночных преобразований

- •19.2. Основные направления и результаты реформирования, сегодняшние проблемы Дискутируемые варианты

- •Приватизация

- •Реформа цен

- •Социальные проблемы

- •Либерализация внешней торговли

- •Основные термины и понятия

- •Контрольные вопросы

- •Литература

Инфляция и занятость

Инфляция оказывает серьезное влияние на занятость.

Профессор Лондонской экономической школы Албан Филлипе (1914-1975) установил, что в условиях приближения к экономическому потенциалу возникает альтернатива между ростом занятости и уровнем инфляции.

С ростом производства увеличивается спрос на факторе производства, в том числе рабочую силу. Вместе с тем ограниченность ресурсов ставит предел их использованию. В этих условиях актуализируется проблема роста ставки заработной платы и цен на инвестиционные товары. При этом рост производства и занятости сопровождается ростом цен и инфляции.

Снижение инфляции может быть достигнуто за счет сокращения производства и ограничения занятости, т. е. увеличения безработицы. Следовательно, безработица и инфляция находятся между собой в обратной зависимости: чем ниже уровень инфляции, тем выше уровень безработицы, и наоборот.

С повышением уровня безработицы уменьшается покупательная способность населения. Уровень инфляции снижается.

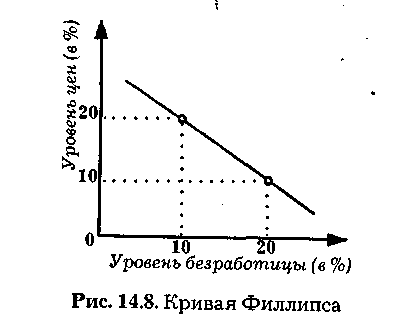

Кривая Филлипса

Характеризуемая зависимость, по имени исследователя получившая название кривой Филлипса, может быть представлена графически (рис. 14.8).

Кривая Филлипса представляет два альтернативных варианта сочетания взаимозависимых величин:

низкой безработицы и высокой инфляции;

низкой инфляции и высокой безработицы. Взаимосвязь между безработицей и инфляцией кривая

Филлипса отражает только в коротком периоде. В долгом периоде она не срабатывает, поскольку начинает действовать дополнительный фактор инфляции издержек, при котором инфляция развивается параллельно безработице, в этих условиях борьба с инфляцией имеет более высокую "цену".

Определяя цену инфляции в связи со значительными потерями в экономике, обусловленными ростом безработицы и спадом производства, исследователи подсчитали, что снижение инфляции на 1% требует поддержания безработицы в течение года на 2% выше своего естественного уровня, при этом ВНП уменьшается на 4% по сравнению с потенциальным.

Сформулированные на базе кривой Филлипса закономерности динамики безработицы и инфляции могут учитываться правительствами стран при выборе комбинаций уровней безработицы и инфляции, наиболее соответствующих конкретной ситуации. Их противоречивая направленность заставляет выбирать наиболее приемлемую "комбинацию" из двух очень сложных в социальном отношении вариантов.

Компромисс между инфляцией и безработицей — одна из важнейших проблем макроэкономического регулирования.

Наряду с ней, возникают смежные проблемы, в том числе являющиеся их причиной или следствием, которые также требуют учета при их регулировании.

Антиинфляционное регулирование

С учетом многообразия причин и факторов инфляции определяется антиинфляционная политика. При этом каждое из проявлений обусловливает соответствующие контрмеры.

Как отмечалось, существуют различные подходы к определению причин инфляции.

Монетаристы связывают причину инфляции с количеством денег в обращении. Они считают, что цены товаров зависят только от количества денег в обращении. Избыток денег порождает инфляцию. Вся ответственность за инфляцию возлагается ими на государство, допускающее чрезмерную эмиссию денег.

Это противоречит позициям классической школы, считающей, что цены товаров зависят исключительно от стоимости, а не от количества денег. Соответственно, классики исходят из того, что количество денег в обращении должно быть адекватно сумме стоимостей товаров.

И тот, и другой подходы в отдельности являются односторонними, не выражающими достаточно полно и объективно реальной причины инфляции.

В действительности причины инфляции — и в реальном секторе экономики, и в денежной сфере..;]

Как правило, изменения в денежной сфере являются следствием изменений в реальном секторе экономики. Нарушение стабильности в производственной сфере по цепочке затрагивает все остальные сферы. Развитие ВПК деформирует экономикой т. д.

В условиях нестабильности и неопределенности в реальном секторе экономики денежные потоки также теряют управляемость. Дополнительные выбросы денег в обращение без должного обоснования развивают и усиливают инфляционные процессы.

Поэтому проблемы инфляции — это не только и не столько проблемы регулирования и контроля за денежной массой, сколько проблемы, связанные с воспроизводственными процессами и воспроизводственной политикой в реальном секторе' экономики. Денежные потоки в значительной мере зеркально отражают эти процессы, хотя и не исключают в известной мере их самостоятельного движения в соответствии с реализующей их государственной политикой.

Можно выделить факторы инфляции, находящиеся и на стороне спроса, и на стороне предложения.

Факторы инфляции на стороне предложения денег:

чрезмерная эмиссия денег, осуществляемая Центробанком для покрытия возросших нужд государства в связи с проводимой политикой превышения расходов над доходами;

осуществляемая Центробанком политика по увеличению предложения денег;

кредитная экспансия банков, обусловленная эффектом мультипликатора.

Факторы инфляции на стороне спроса:

потребности государства в связи с политикой превышения расходов над доходами, в том числе расходы на ВПК и военные действия и т. д.;

потребность в дополнительных деньгах в связи с обменом национальной валюты на иностранную и выходом значительной части ее из сферы обращения;

спрос на деньги со стороны активов и населения, связанный с инвестированием в производственную или другие сферы, в том числе направленный на структурные преобразования экономики, необходимый для обменных операций и т. д.

Наряду с перечисленными на инфляцию могут оказать влияние внешние факторы, корректирующие динамику между денежными и товарными потоками, например изменение цен на международном рынке, факторы, связанные с международной нестабильностью, войнами и т. д.

Вместе с тем важнейшими обусловливающими инфляцию факторами выступают механизмы государственного управления, не сориентированные на сбалансированность денежных и товарных потоков.

Поэтому непременным условием антиинфляционных процессов является обоснованная, соответствующая прогрессивным тенденциям общественного развития правительственная политика.

В ее рамках возможно выделение двух важнейших направлений:

регулирование структуры и пропорций воспроизводства;

проведение эффективной денежно-кредитной и финансовой политики.

В условиях нормально функционирующей экономики целесообразно минимизировать вмешательство государства в процессы денежного регулирования, осуществляемые Центробанком. В условиях же инфляции такое вмешательство необходимо.

Некоторые исследователи поднимают проблему определения "цены инфляции", т. е. конечных результатов ее воздействия на доходы общества. При этом выделяют три уровня: позитивный, нулевой и негативный.

Позитивный — определяется выигрышем государства от печатания дополнительных денег, которые являются источником покрытия бюджетного дефицита, а также выигрышем, получаемым коммерческими банками, промышленными и торговыми монополиями. Вместе с тем сама постановка вопроса о позитивном значении инфляции для общества представляется не вполне понятной, а факторы, на основании которых дается позитивная оценка цены инфляции, сомнительными.

Нулевой вариант — довольно редкое явление, имеющее место при "автоматической" индексации денежных доходов соответственно росту цен. При этом по мере удорожания товаров и услуг в том же масштабе возрастают заработки. Представляется, что это вариант отсутствия инфляции, при котором нет необходимости определять ее цену.

Негативный вариант возникает чаще всего. В большинстве случаев он затрагивает фирмы и домашние хозяйства. Он определяется:

потерями от хранения наличных денег дома. При этом "цена инфляции" определяется тем количеством дополнительных денег, которые можно было бы получить при хранении денег в банке. Вместе с тем довольно типичны ситуации, когда величина процента не компенсирует инфляционных потерь;

издержками меню, связанными с ростом цен в магазинах, кафе, на транспорте и т. д.;

издержками, порождаемыми несовершенством юридической практики, если, например, в договорах не предусмотрена динамика цен в связи с происходящей инфляцией;

потерями из-за несовершенства налогового законодательства, которое, как правило, составляется без учета воздействия инфляции на величины получаемых доходов;

издержками из-за неверных инфляционных ожиданий, которые возникают, если люди не предвидели роста цен или неправильно определили уровень (ход) инфляции.

Представленные исследования важны с точки зрения конкретики инфляционной динамики, вместе с тем не ориентируют на методологические подходы, связанные с ее сущностью и регулированием.

Упорядочение денежного обращения, денежные реформы

Как правило, большинство государств осуществляют политику "подавления" инфляции.

Наиболее важными направлениями являются:

проведение государством политики доходов, сдерживающей инфляцию издержек, предполагающей контроль за ценами, уровнем заработной платы и т. д.;

проведение Центробанком политики кредитно-денежного регулирования с помощью процентной ставки, кредитов и т. д.

В ситуации, когда характеризуемыми способами не удается добиться желаемого результата, проводятся денежные реформы, как правило имеющие целью упорядочение и укрепление денежной системы. Вместе с тем они могут сводиться к частичному изменению денежной системы или переходу от одной денежной единицы к другой.

Стабилизация или упорядочение денежного обращения могут осуществляться различными методами. Наиболее типичными являются:

дефляция — изъятие из обращения части избыточной денежной массы, выпущенной в период инфляции;

деноминация — укрупнение денежной единицы страны в целях упрощения и облегчения платежного оборота и придания большей полноценности национальной валюте;

нуллификация — объявление государством резко обесценившихся бумажных денег недействительными, изъятие потерявших силу бумажных денег с целью перехода от инфляционного к устойчивому денежному обращению, один из методов j стабилизации валюты;

девальвация — понижение стоимости национальной денежной единицы и официального курса валюты данной страны по отношению к иностранной валюте;

ревалоризация (то же, что и ревальвация) — повышение стоимости валюты, выражающееся в росте ее валютного курса по отношению к валютам других стран, оказывает серьезное; влияние на платежный и торговый баланс страны, ее конкурентоспособность и др.

Представленные эволюционно-революционные механизмы регулирования имеют свою обусловленность и могут быть применимы при соответствующих их природе обстоятельствах. Некоторые из них требуют значительных издержек.

Сохранение действующей денежной единицы в условиях инфляции — довольно сложный процесс, требующий проведения государственной политики многостороннего макроэкономического регулирования как в реальном секторе экономики, так и в денежной сфере.

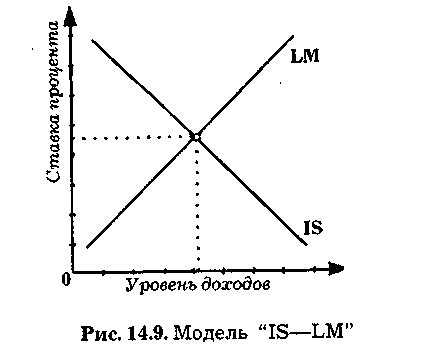

Проблема комплексной сбалансированности на реальном (товарном) и денежном рынке исследована известным английским ученым Джоном Хиксом (1904-1989), который на базе кейнсианской модели создал "объединенную" модель макроэкономического равновесия. Составляющими анализа выступили четыре элемента, объединенных в модели "IS—LM", где I — инвестиции, S — сбережения, L — ликвидность, М — деньги, которые балансируются при двух переменных: уровня доходов и ставки банковского процента.

В своем анализе он соединяет две кривые:

кривую равновесия на товарном рынке (кривая IS);

кривую равновесия на денежном рынке (кривая LM). Кривая IS уравновешивает различные комбинации ставки процента и реального дохода, показывает возможные состояния, при которых рынок товаров находится в равновесии. При этом выражает зависимость: чем меньше уровень реального дохода, тем выше должна быть ставка процента, позволяющая достичь точки равновесия.

Кривая LM характеризует равновесие в денежном секторе экономики. Она показывает возможные состояния ставки процента и реального дохода, при которых денежный рынок находится в равновесии, т. е. обеспечивается равенство спроса и предложения на деньги. При этом равновесие на денежном рынке возможно, если увеличение реального дохода будет соответствовать росту ставки процента (рис. 14.9).

Из графика очевидно, что одни и те же факторы в зависимости от специфики "проявляют" себя по-разному: изменяются в одном случае — в одном направлении, в другом — в противоположном.

В конкретной ситуации правительства должны ориентироваться на наиболее целесообразные тенденции, связанные с увеличением или сокращением государственных расходов на занятость, инвестиций, определять наиболее эффективный в конкретной ситуации уровень процентной ставки и т. д.

В частности, исследования показали, что в условиях низкой процентной ставки денежный рынок может находиться в состоянии равновесия практически при любом уровне дохода. На этом уровне неэффективна монетарная политика правительства. Единственным выходом из тупикового состояния на этом уровне могут стать меры фискального характера, предпринимаемые правительством, позволяющие преодолеть кризис.

В период "шоков" правительство должно решить вопрос о предпочтительности развития производства или снижения инфляции и т. д.

Позитивные результаты может дать комбинированная политика, сочетающая механизмы кредитно-денежной и фискальной политики.

При этом, как отмечалось, кредитно-денежная политика ориентируется на:

изменение величины реального предложения денег в результате проведения соответствующей политики Центральным банком;

изменение ставки процента на денежном рынке, приводящее, в свою очередь, к определенного рода цепной реакции:

изменению совокупных расходов (в особенности инвестиционных), как реакцию на динамику ставки процента;

изменению объема выпуска и совокупных доходов в ответ на изменение совокупных расходов.

В современных условиях усиливается роль безналичного денежного оборота, оказывающего позитивное влияние на сбалансированность макроэкономического развития.