- •Вопрос лекции 1. Информационные технологии и системы автоматизации управления в масштабах организации (предприятия).

- •Вопрос лекции 2. Аппаратное и программное обеспечение информационных технологий для решения профессиональных задач в сфере учёта, контроля, анализа и управления.

- •Вопрос лекции 3. Обзор программных продуктов семейства 1с:Франчайзи.

- •Вопрос лекции 4. Технология "Клиент-сервер" и модели ее реализации: файловый сервер, удаленный доступ к данным; сервер базы данных; сервер приложений.

- •Вопрос лекции 5. Облачные технологии (Cloud Computing) 1c:Предприятия. Сценарии использования облачных технологий. Варианты работы системы (System Operation Variants).

- •Облако внутри организации позволяет:

- •Облако внутри холдинга

- •Облако для клиентов

- •Работа в модели сервиса

- •Вопрос лекции 1. Типы сетевых систем.

- •Понятие сетевой технологии.

- •Типовые топологии сетей.

- •Стек протоколов tcp/ip.

- •Интернет и интранет.

- •Вопрос лекции 1. Понятие и виды учетной политики организации.

- •Учетная политика и ее составляющие.

- •Изменение учетной политики.

- •Способы применения измененной учетной политики.

- •Раскрытие изменений учетной политики в отчетности.

- •Правила исправления ошибок в отчетности.

- •Элементы учетной политики организации

- •Вопрос лекции 1. Порядок отражения операций с наличными и безналичными денежными средствами.

- •Учет кассовых операций

- •Кассовые операции

- •Пример.

- •Пример.

- •Приходный кассовый ордер.

- •Расходный кассовый ордер.

- •Кассовая книга

- •Организации:

- •Учет денежных средств на расчетном счете.

- •Учет денежных средств на валютных счетах

- •Вопрос лекции 2. Учет товарно-материальных ценностей.

- •1. Классификация производственных запасов и их оценка.

- •Классификация материально-производственных запасов

- •Фактической себестоимости.

- •К фактическим затратам на приобретение материально-производственных запасов относятся:

- •Затратами, включаемыми в фактическую себестоимость запасов, которые организация получает безвозмездно, считается справедливая стоимость этих запасов.

- •Учет поступления материально-производственных запасов.

- •Пример.

- •Учет отпуска материально-производственных запасов.

- •Пример 1. Списание материалов по себестоимости каждой единицы

- •Пример 2. Списание материалов по средней себестоимости

- •Пример 3. Списание материалов по методу фифо (от англ. First In First Out)

- •Прочее выбытие (списание, безвозмездная передача) материалов

- •Учет материалов в 1с 8.3 Бухгалтерия 3.0

- •Поступление материалов в 1с 8.3

- •Списание материалов в производство

- •Реализация материалов

- •Вопрос лекции 3. Учет расчетов с подотчетными лицами.

- •Особенности расчетов с подотчетными лицами.

- •Учет расчетов с подотчетными лицами в программе "1c бухгалтерия 8"

- •Лекция №11

- •Тема 7. Учётно-аналитическое обеспечение процесса управления затратами и выпуска готовой продукции.

- •Вопрос лекции 1. Первичные документы по учету готовой продукции.

- •Учет готовой продукции на складе

- •Вопрос лекции 2. Формирование себестоимости продукции, выпуск готовой продукции и ее оценка.

- •Состав затрат, формирующих фактическую производственную себестоимость продукции (работ, услуг).

- •Определение полной себестоимости

- •Пример:

- •Пример:

- •Оценка готовой продукции

- •Учет выпуска готовой продукции

- •Вопрос лекции 1. Учет уставного капитала.

- •Пример. Формирование уставного капитала

- •Решение.

- •Уставный капитал в 1с 8.3 пошаговая инструкция

- •Вопрос лекции 2. Учет резервного и добавочного капитала.

- •Пример. Формирование резервного капитала

- •Решение.

- •Пример. Формирование добавочного капитала при переоценке основных средств

- •Решение.

- •Вопрос лекции 3. Учет нераспределенной прибыли и непокрытого убытка.

- •Решение.

- •Распределение прибыли в программе 1с

- •Вопрос лекции 4. Учет долгосрочных и краткосрочных обязательств.

- •Учет кредитов банка

- •Пример. Учет расчетов с поставщиками.

- •Решение.

- •Пример. Учет расчетов с подрядчиками.

- •Пример. Учет полученного кредита

- •Решение.

- •Учет полученного займа и процентов в 1с

- •Долгосрочные и краткосрочные обязательства

Элементы учетной политики организации

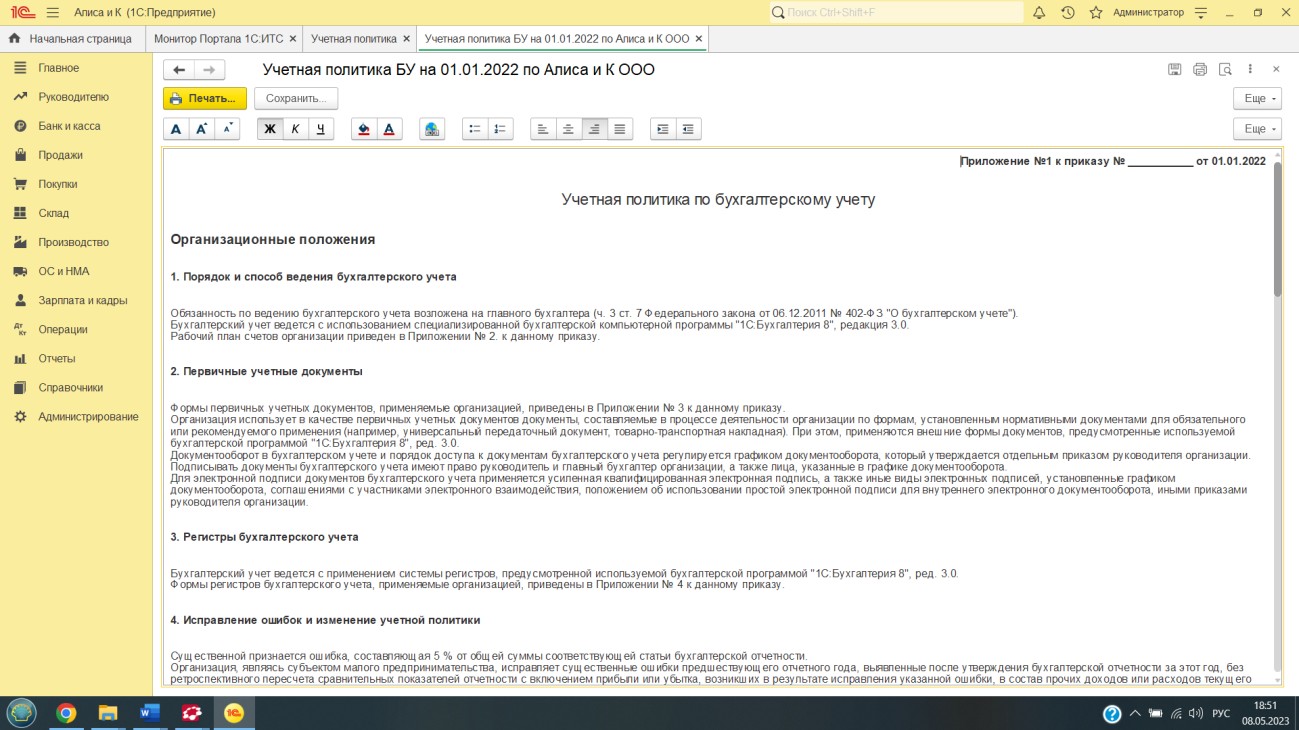

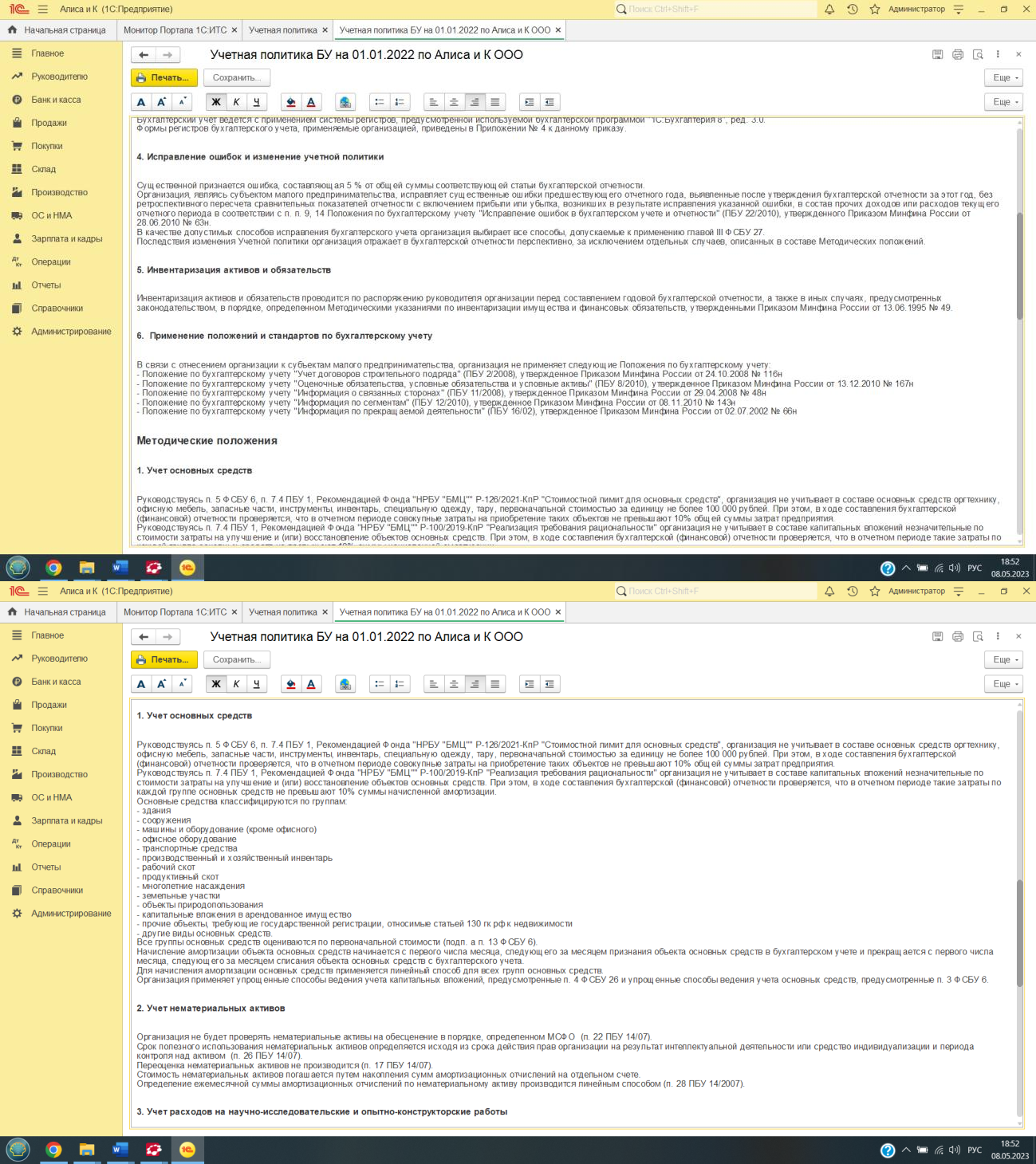

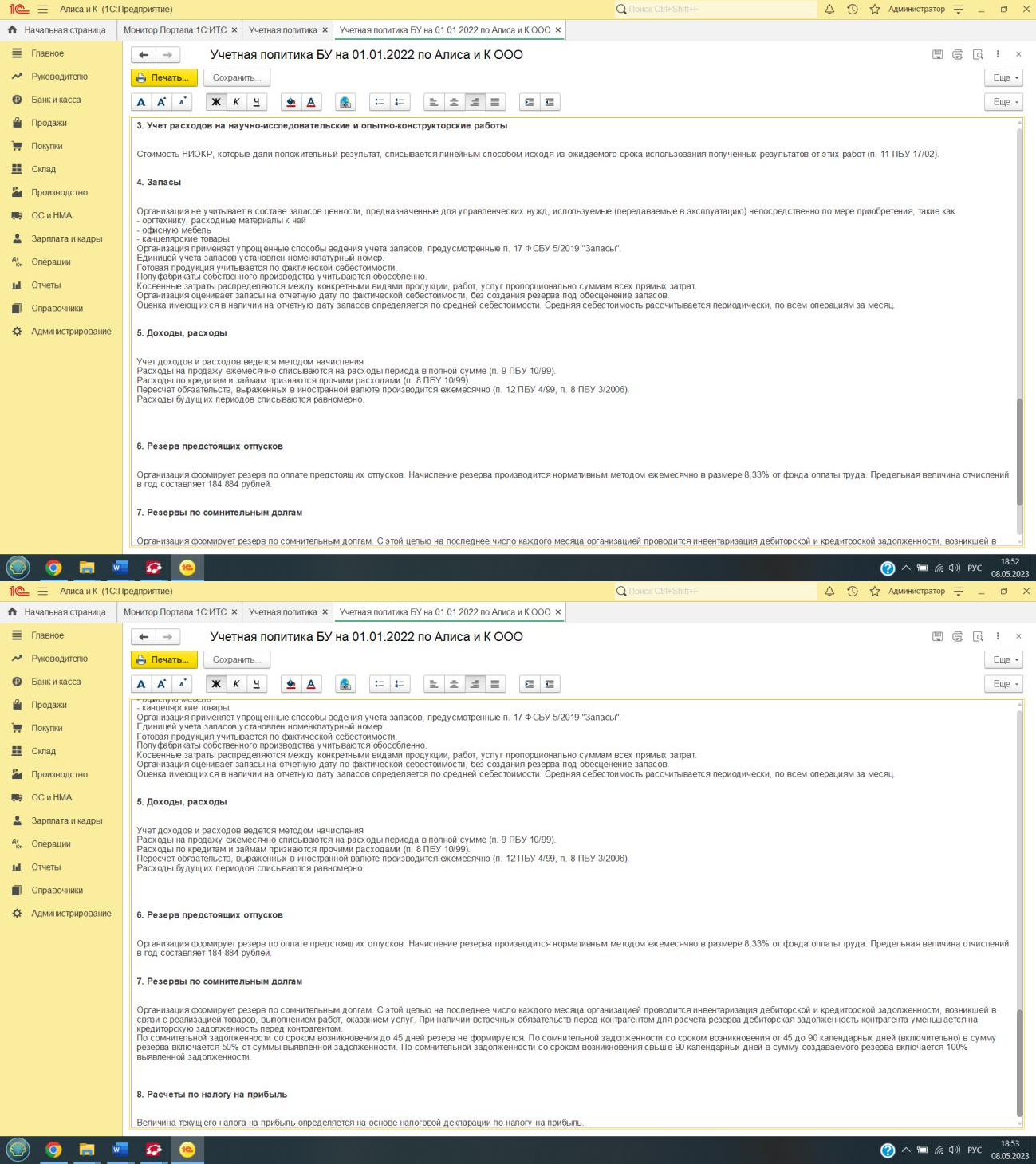

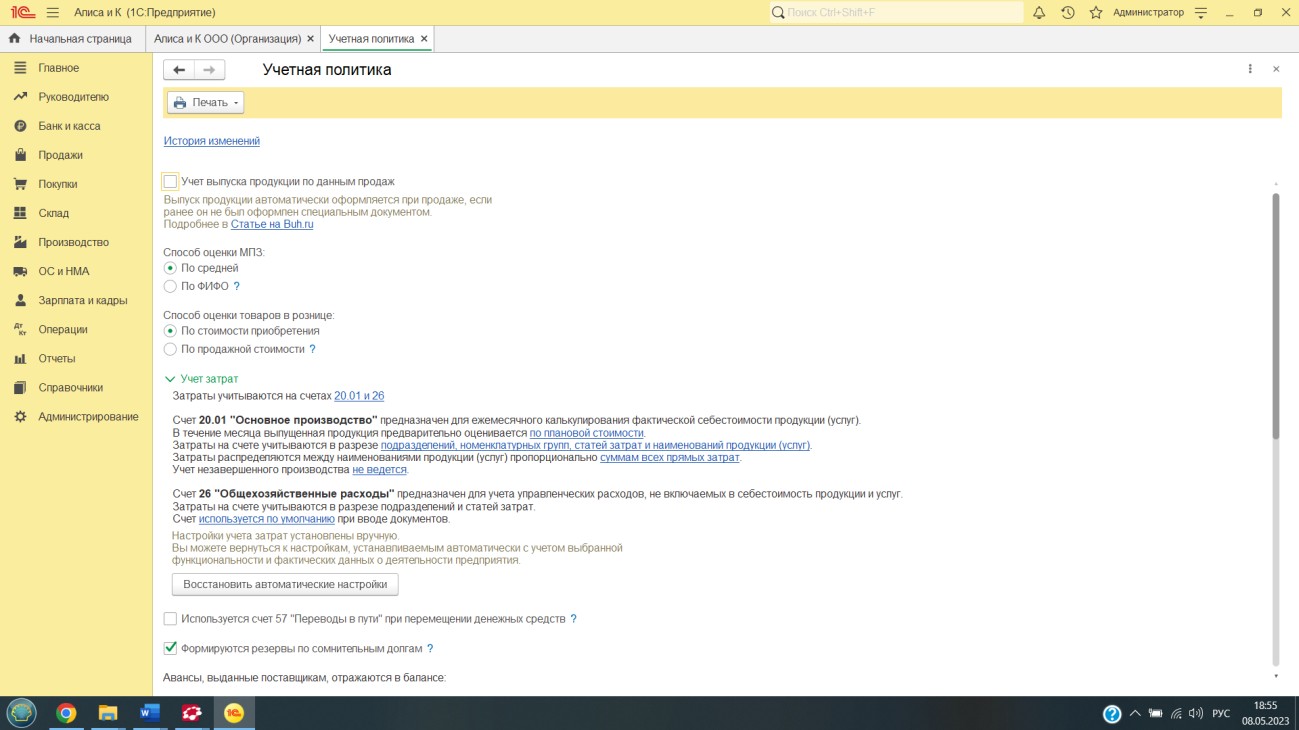

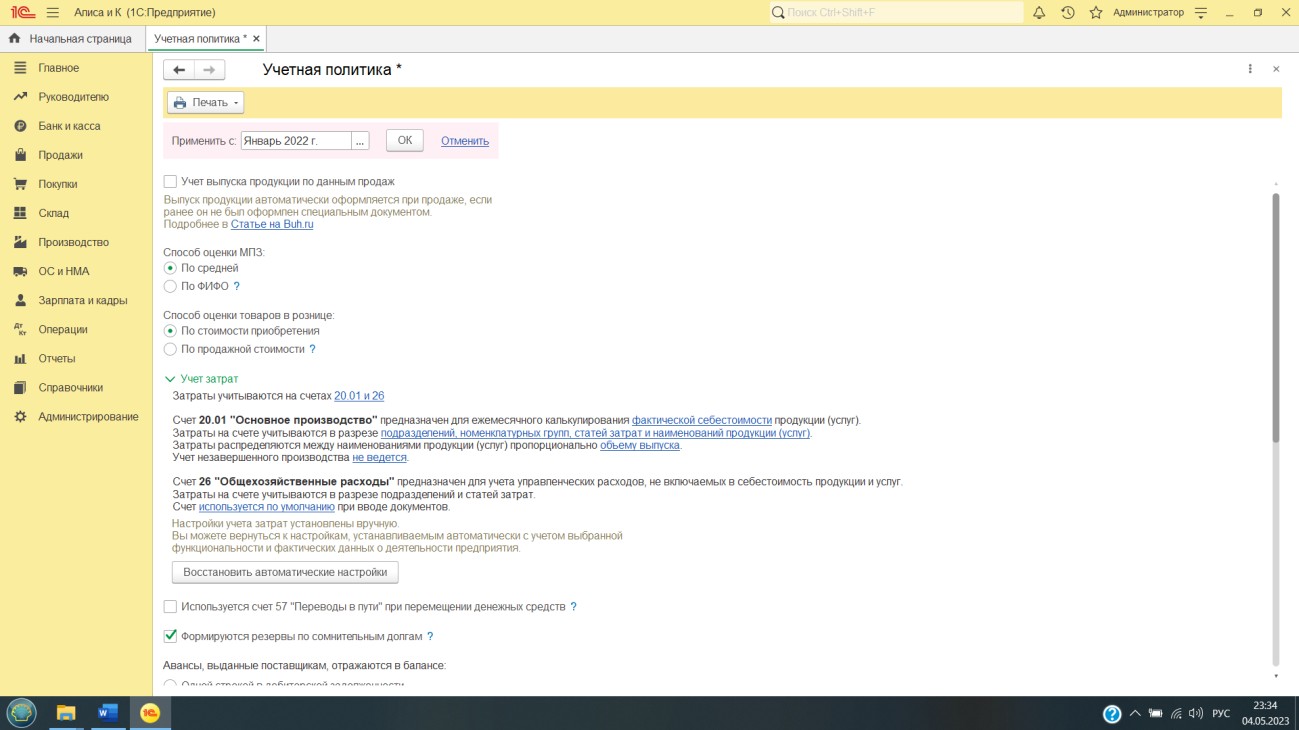

Вопрос лекции 2. Механизм настройки учетной политики в конфигурации 1С: Бухгалтерия 8.

Специфика учета каждой организации представлена в ее учетной политике.

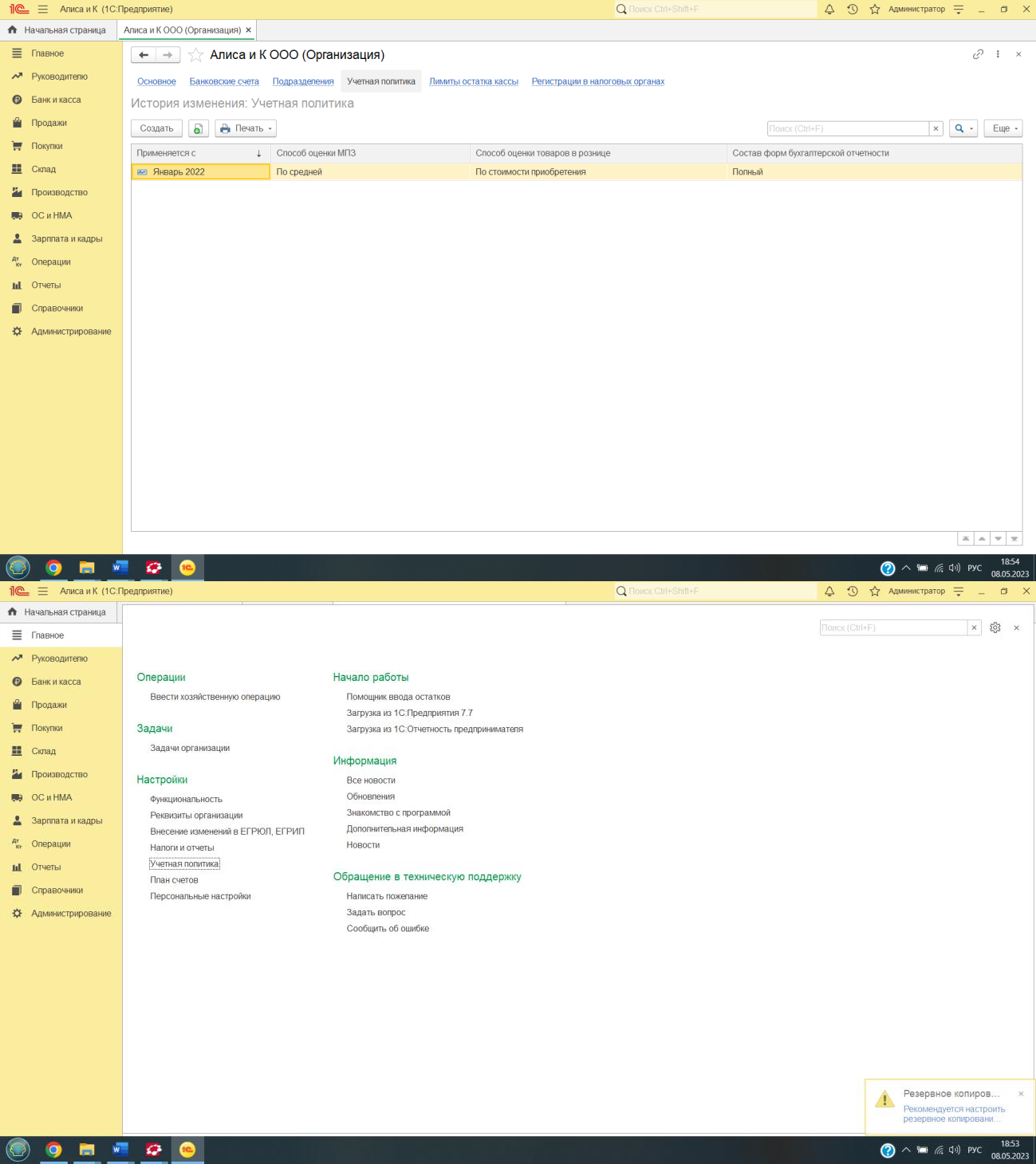

В конфигурации "Бухгалтерия предприятия" параметры учетной политики организации представлены в регистре сведений.

Обратиться к регистру сведений "Учетная политика" можно из формы окна справочника "Организации", обратившись к гиперссылке "Учетная политика".

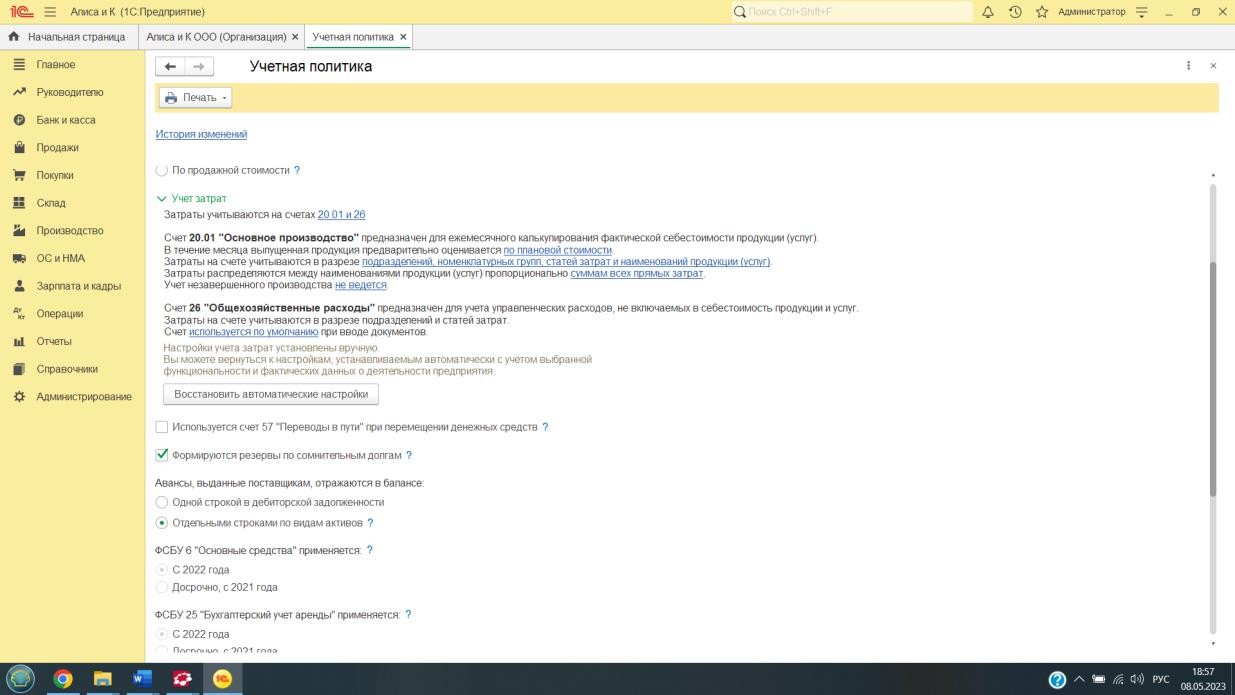

Регистр сведений. "Учетная политика" представлен разделами: "Учет выпуска продукции по данным продаж", "Способ оценка МПЗ", "Способ оценки товаров в рознице", "Виды деятельности, затраты по которым учитываются на счете 20 "Основное производство"", "Себестоимость выпуска", "Используется счет 57 "Переводы в пути" при перемещении денежных средств", "Формируются резервы по сомнительным долгам", "Авансы, выданные поставщикам, отражаются в балансе", "ФСБУ 6 Основные средства применяется", "ФСБУ 25 Бухгалтерский учет аренды применяется", "Учет отложенных активов и обязательств ПБУ 18 "Учет расчетов по налогу на прибыль организации"" и "Состав бухгалтерской отчетности". Перечисленные разделы отвечают за учетную политику для целей бухгалтерского учета. Для заполнения данных по налоговому учету следует обратиться к регистру "Настройки налогов и отчетов".

Для регистра установлена периодичность "Месяц" и его история ведется в разрезе организаций. Параметры учетной политики будут применяться в организации с того момента, который указан в реквизите "Период". И если в последующих годах учетная политика будет меняться, то в регистр сведений "Учетная политика" этой организации следует ввести новую запись, установив дату, с которой применяется это изменение.

В форме "Учетная политика" можно так настроить упрощенный выпуск продукции. Организации достаточно просто отгружать продукцию, а выпуск программа будет оформлять автоматически. Это может понадобиться тем компаниям, которые выпускают продукцию под заказ. У них не бывает запаса продукции, а все, что выпущено, сразу же продается. При этом продукция однотипная, и расход материалов для ее выпуска соответствует нормам. Для таких компаний в "1С:Бухгалтерии 8" начиная с релиза 3.0.96 упрощен учет выпущенной продукции по данным продаж. Описание возможностей можно увидеть в меню "Панель разделов/Главное/Панель

В форме "Учетная политика" необходимо выбрать один из способов денежного измерения стоимости запасов при выбытии:

По средней стоимости;

По ФИФО.

При выборе способа "По средней стоимости" при проведении документов стоимость списания запасов рассчитывается по средней скользящей. При проведении регламентной операции "Корректировка стоимости номенклатуры" она корректируется до средней взвешенной стоимости. Это тот способ, который мы будем рассматривать в материале.

Способ денежного измерения по стоимости запасов "ФИФО" предполагает ведение учета запасов по партиям. К счетам учета ТМЦ подключается субконто "Партии". При проведении документов стоимость списания запасов рассчитывается по стоимости первых по времени приобретения запасов.

При розничной торговле, есть возможность выбрать способ денежного измерения товаров:

По стоимости приобретения;

По продажной стоимости.

Если выбрать способ денежного измерения по продажной стоимости, то в настройках параметра учета на закладке "Торговля" можно указать дополнительные настройки:

По номенклатуре (обороты);

По ставкам НДС.

Если при розничной торговле выбран способ денежного измерения товаров "По продажной стоимости", то при выполнении регламентной операции "Расчет торговой наценки по проданным товарам" производится расчет и списание торговой наценки, приходящейся на реализованные товары, учитываемые в продажных ценах. Расчет стоимости реализованных товаров производится исходя из суммы выручки или среднего процента торговой наценки для целей бухгалтерского и налогового учета. Величина прямых расходов от реализации розничных товаров для целей налогового учета определяется по стоимости приобретения.

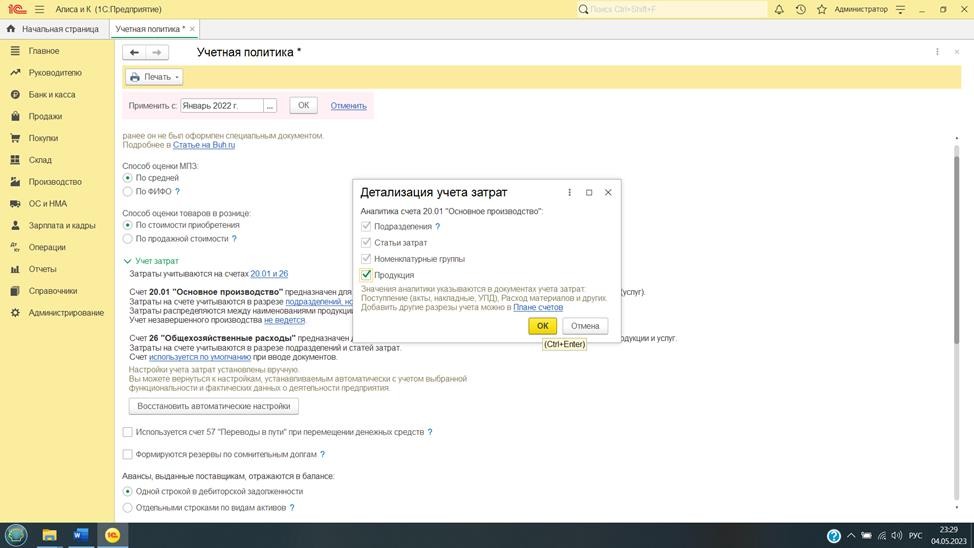

В форме окна "Учетная политика" следует определиться с тем, ведется ли организацией производственная деятельность. Если затраты по выпуску продукции отражаются на счете 20 "Основное производство", то флаг "Выпуск продукции" должен быть установлен.

Если выполняются работы или оказываются услуги, и затраты также должны отражаться на счете 20 "Основное производство", то флаг "Выполнение работ, оказание услуг заказчикам" должен быть установлен.

Если затраты на оказание услуг не учитываются на счете 20 "Основное производство", то флаг "Выполнение работ, оказание услуг заказчикам" нужно снять.

Далее следует определиться, как дальше затраты будут списываться со счета 20 "Основное производство", если выпускается продукция, оказываются услуги (выполняются работы). Программа предлагает три варианта:

Без учета выручки;

С учетом всей выручки;

С учетом выручки только по производственным услугам.

Первый вариант используют те организации, которые оказывают услуги, их ведут на счете 20 "Основное производство", и списывают эти затраты без учета выручки от выполнения работ (оказания услуг). Данные организации не выпускают продукцию и не предъявляют особых требований к учету затрат. Первый вариант позволяет упростить закрытие счетов затрат. Но если компания выпускает продукцию и оказывает услуги, то при выборе этого варианта затраты списываются в бухгалтерском и налоговом учетах по всем номенклатурным группам, независимо от выручки. У таких организаций НЗП на конец Если требуется рассчитывать себестоимость каждого наименования услуги, то реализация таких услуг отражается документами "Оказание производственных услуг" или

"Выпуск продукции".

Если себестоимость каждой услуги не нужна, то используются документы: "Реализация (акт, накладная, УПД)" и "Оказание производственных услуг".

Если требуется часть затрат по какому-то виду работ оставить в качестве "незавершенки", то используется документ "Инвентаризация НЗП", в котором указать сумму бухгалтерскую и сумму налоговую по номенклатурным группам (которые не выполнены).

Второй вариант используют те организации, которые оказывают услуги, их ведут на счете 20 "Основное производство", и списывают затраты только по тем видам услуг (номенклатурным группам), по которым отражена выручка от оказания услуг. Остальные затраты не списываются со счета 20 "Основное производство", а учитываются в составе незавершенного производства. Документ "Инвентаризация НЗП" в этом случае создавать не нужно. При таком способе легко сопоставить расходы и выручку. Применяют этот варианг при длительном производственном цикле.

Третий вариант используют те организации, которые оказывают услуги, их ведут на счете 20 "Основное производство", и списывают затраты только по производственным услугам. Оказание таких услуг им придется вести при помощи документа "Оказание производственных услуг" (см. рис. 6.4.10.2). При таком варианте может быть незавершенное производство, если отсутствовала выручка по услугам. Но документ "Инвентаризация H3IT в этом случае создавать не нужно. Данный вариант подходит тем, у кого есть услуги и затраты на оказание которых не учитываются на счете 20 "Основное производство".

Общехозяйственные расходы с 2021 года (счет 26) представляют собой управленческие расходы, и по мере появления, включаются в состав расходов - счет 90,08 сразу, они не включаются в себестоимость продукции. Основанием для этого утверждения является ФОБУ 5/2019 "Запасы", утвержденный Приказом Минфина РФ №180 от 15.11.2019 года. Если это расходы на рекламу, хранение, ненадлежащие потери, которые за пределами технологии, то это относится на финансовый результат сразу, по мере их появления. Примерами затрат, не включаемых в себестоимость запасов и признаваемых в качестве расходов в период возникновения, являются:

сверхнормативные потери сырья, затраченного труда или прочих производственных затрат;

затраты на хранение, если только они не требуются в процессе производства для перехода к следующей стадии производства;

» административные накладные расходы, которые не способствуют обеспечению текущего местонахождения и состояния запасов;

затраты на продажу.

Если счет 26 "Общехозяйственные расходы" компания использует для учета всех затрат, то в бухгалтерском учете их можно отнести на дебет счета 90.02 "Себестоимость продаж по деятельности с основной системой налогообложения", а учетную политику настроить так, как показано на рисунке 6.4.10.3. Закрытие месяца будет делать проводку: Д 90.02 К 26.

Для расчета налога на прибыль затраты делят на прямые и косвенные исходя из перечня прямых расходов, заданного организацией в настройках по налогу на прибыль (об этом будет рассказано чуть позже).

Прямые затраты (учитываются на счете 20 "Основное производство" и их можно соотнести с конкретными наименованиями продукции) включаются в стоимость НЗП и продукции, и они обусловлены технологией, применяемой на данном предприятии - это:

Затраты на покупку и доставку сырья;

Затраты на оплату труда рабочих, которые выпускают продукцию и НЗП;

Затраты на амортизацию оборудования, работающего в цехах;

Затраты на услуги подрядчиков.

На счете 20 "Основное производство" могут учитываться и косвенные расходы (часть их). С 2021 года косвенными считаются затраты, которые не могут быть прямо отнесены к конкретной продукции, работе, услуге (п.24, 25 ФОБУ 5/2019 "Запасы"). Это затраты подразделений, которые обслуживают производство, но не выпускают продукцию, не выполняют работы, услуги. Затраты таких подразделений распределяются между подразделениями, которые выпускают продукцию, выполняют работы, оказывают услуги (п.25 ФСБУ 5/2019 "Запасы"). Например, у ООО "Алиса и К" есть оборудование, которое выпускает несколько видов продукции "Куклы", но не используется для производства детской мебели. Вот такие затраты, на обслуживание этого оборудования, называют косвенные, их нужно делить между этими несколькими видами продукции "Куклы". Остальная часть расходов учитывается на счете 25 "Общепроизводственные расходы". В программе для учета таких косвенных затрат следует выбрать базу распределения.

"Объем выпуска", то распределение происходит пропорционально объему выпущенной в текущем месяце продукции, выполненных работ и оказанных услуг, выраженному в количественных измерителях;

"Плановая себестоимость выпуска", то распределение выполняется пропорционально плановой себестоимости, выпущенной в текущем месяце продукции, выполненных работ и оказанных услуг;

"Оплата труда", то распределение выполняется пропорционально суммам прямых затрат по статьям с видом "Оплата труда";

"Материальные затраты", то распределение выполняется пропорционально суммам прямых затрат по статьям с видом "Материальные расходы";

"Выручка", то распределение выполняется по номенклатурным группам пропорционально выручке от реализованной продукции, выполненных работ, услуг;

"Прямые затраты", то распределение выполняется пропорционально суммам прямых затрат, отраженных на счетах 20 и/или 23. Для целей налогового учета из базы распределения исключаются косвенные расходы, отраженные на счетах 20, 23 и 25.

Для косвенных затрат (счета 20, 23, 25) можно устанавливать особые правила распределения с детализацией до подразделения и статьи затрат. Это может потребоваться в случае, когда для разных видов расходов необходимо применение разных способов распределения.

При необходимости изменить способ распределения расходов в регистр сведен вводится новая запись, в которой указывается новый способ распределения и дата, начина которой следует применять новый способ.

Если выбрана база распределения:

"Отдельные статьи прямых затрат", то распределение происходит пропорционально суммам прямых затрат по статьям, указанным в поле "Список статей затрат".

"Не распределяется", то автоматическое распределение косвенных расходов производится.

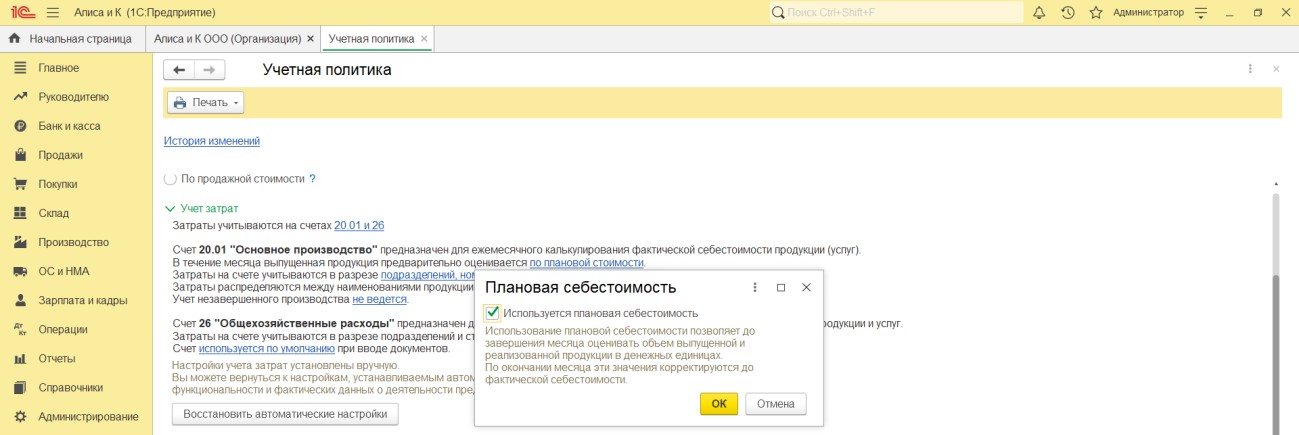

Незавершенное производство и готовую продукцию в массовом и серийном производстве допускается оценивать:

в сумме прямых затрат без включения косвенных затрат;

в сумме плановых (нормативных) затрат.

Плановые (нормативные) затраты устанавливаются организацией исходя из нормальных (обычно необходимых) объемов использования сырья, материалов, топлива, энергии, трудовых и других ресурсов в условиях нормальной загрузки производственных мощностей; подлежат регулярному пересмотру в соответствии с текущими условиями производства.

В течение месяца готовая продукция и оказанные услуги оцениваются по плановой стоимости, а в конце месяца рассчитывается их фактическая себестоимость. При этом, плановая себестоимость используется как база распределения затрат между отдельными позициями одной номенклатурной группы. В конце месяца себестоимость выпущенной готовой продукции и полуфабрикатов корректируется с учетом фактически понесенных расходов записями в дебет счета 43 и кредит 20.01 (с кредита счетов производственных затрат на разницу между фактической и плановой стоимостью выпущенной продукции: со знаком "минус", когда факт оказался меньше плана, и наоборот). В этом случае нужно установить флаг "Используется плановая себестоимость выпуска".

В программе выпуск продукции предлагается осуществляться по плановым ценам (через счет 43 "Готовая продукция", игнорируя счет 40 "Выпуск продукции (работ, услуг)"), но существует возможность вести учет услуг производственного характера без использования плановых цен. Суть сводится к следующему. Если предполагается себестоимость услуги производственного характера не отражать в плановых ценах, то тогда, реализацию услуги надо оформлять документом "Реализация услуги (акт, УПД)". Если предполагается учет оказанных услуг с одновременным списанием их себестоимости в плановых ценах, то тогда реализация должна отражаться документом "Оказание производственных услуг".

Если пользователю необходимо учитывать отклонения фактической себестоимости от плановой на счете 40 "Выпуск продукции (работ, услуг)", то следует установить флаг "Включается в себестоимость продукции".

Если используется плановая себестоимость выпуска, то используется только 43 счет

«Готовая продукция».

Если отклонения от плановой себестоимости включаются в себестоимость продукции, то появляется 40 счет.

Если организация осуществляет выпуск полуфабрикатов, и после их изготовления они поступают на склад, а затем передаются в производство, то следует установить флаг "Рассчитывается себестоимость полуфабрикатов".

Если подразделения основного и вспомогательного производства оказывают услуги другим подразделениям, то следует установить флаг "Рассчитывать себестоимость услуг собственным подразделениям".

Перед тем как рассчитать себестоимость продукции, необходимо рассчитать себестоимость полуфабрикатов. Счета учета производственных затрат по подразделениям и номенклатурным группам закрываются с учетом особого порядка:

1 и бухгалтерия a . Практическое освоение бухучета с самого начала. Редакция 3.0

В первую очередь рассчитывается себестоимость выпуска тех операций, в составе затрат которых отсутствует выпуск других этапов. Это первый передел;

Во вторую очередь рассчитывается себестоимость выпуска тех операций, в составе затрат которых включены такие полуфабрикаты, которые были выпущены на первом переделе. Это второй передел;

И так далее.

Передел - это этап выпущенной каким-либо подразделением продукции. Передел может быть отправлен в другое подразделение (этап производства) или реализован.

В программе последовательность переделов можно определять автоматически или вручную. Но здесь есть особенности. Последовательность переделов можно определять автоматически только в том случае, если способ учета выпуска "Без использования счета 40". Если же способ учета выпуска "С использованием счета 40", то последовательность переделов задается вручную. При автоматическом расчете программа определяет порядок переделов по указанному выше алгоритму и автоматически сопоставляет выпуск и затраты на его производство. Рекомендуется применять автоматический расчет переделов, т.к. этот способ способствует сокращению количества ошибок ввода данных.

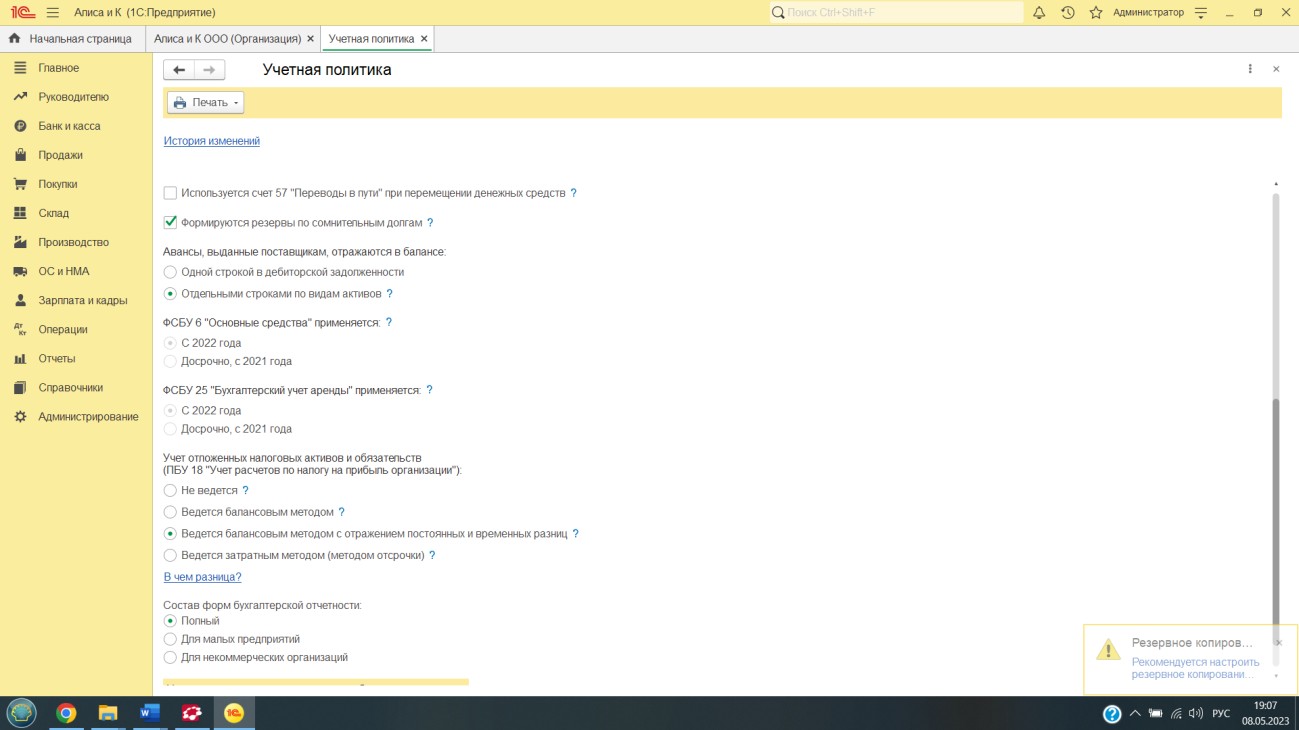

В программе существует возможность отражать транзит денежных средств между банком и кассой организации при помощи использования счета 57 "Переводы в пути". При установке флага "Использовать счет 57 "Переводы в пути" при перемещении денежных средств", данный счет является транзитным между счетами:

50 "Касса организации" и 51 "Расчетные счета";

51 "Расчетные счета" и 51 "Расчетные счета".

Находясь в форме окна "Учетная политика" следует установить флаг "Формируются резервы по сомнительным долгам". В этом случае, если срок возникновения задолженности больше 45 календарных дней, то начисляется резерв в размере 50% от суммы остатков на счетах 62 и 76.06. Если срок возникновения задолженности больше 90 календарных дней, то начисляется резерв в размере 100%. В бухгалтерском учете резервы создавать надо обязательно (ПБУ 21/2008).

Сомнительной считается дебиторская задолженность:

Не погашенная или с высокой степенью вероятности не будет погашена в сроки, установленные договором;

Не обеспечена соответствующими гарантиями (п.70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ).

В бухгалтерском и налоговом учетах размер отчислений в резерв рассчитывается в процентах от суммы сомнительной задолженности в зависимости от срока ее возникновения.

Дебиторская задолженность отражается по дебету счетов:

62 "Расчеты с покупателями и заказчиками";

76 "Расчеты с разными дебиторами и кредиторами";

60 "Расчеты с поставщиками и подрядчиками";

58.03 «Предоставленные займы».

Сомнительная задолженность корректируется встречной кредиторской задолженностью (любая непогашенная задолженность перед данным контрагентом, отраженная по кредиту счетов):

60.01 "Расчеты с поставщиками и подрядчиками";

66 "Расчеты по краткосрочным кредитам и займам";

67 "Расчеты по долгосрочным кредитам и займам";

76 "Расчеты с разными дебиторами и кредиторами".

Срочная дебиторская задолженность (в пределах срока, установленного в договоре) и сомнительная (просроченная) дебиторская задолженность (свыше срока, установленного договором и до истечения срока исковой давности) в программе определяются автоматически. Безнадежная дебиторская задолженность (свыше 3 лет с момента окончания срока исполнения) определяется и списывается пользователем программы самостоятельно (вручную) записями в дебет счета 63 "Резервы по сомнительным долгам" и в кредит счетов

62 ($8, 60, 76), с обязательным формированием забалансовой проводки, где 5 лет будет учитываться данная сумма задолженности.

Пункт 45 ФСБУ "Запасы" и п.23 ФОБУ 26/2020 "Капитальные вложения" уточнили требования к раскрытию информации о запасах в бухгалтерской отчетности организации, в частности, введено обязательное включение в бухгалтерскую отчетность сверки остатков запасов на начало и конец отчетного периода и движения запасов за отчетный период (в разрезе фактической себестоимости и обесценения). В результате, в программе 1С:Бухгалтерия 8 в учетной политике с 2021 года появилась возможность отражения выданных авансов в бухгалтерском балансе по разным строкам. В какую строку включается аванс, зависит от актива, который организация ожидает получить от поставщика. Показатели баланса на все отчетные даты заполняются исходя из актива, указанного в договоре с поставщиком (п.15 ПБУ 1/2008 "Учетная политика организации").

Обратите внимание на то, что информацию по авансовым платежам в договоре нужно указывать только в тех договорах, которые к концу года оказались не закрыты. Для того, чтобы это понять, в конце года оформляют отчет "Остатки товаров по срокам хранения", к которому можно обратиться при помощи меню "Панель разделов/Руководителю/Панель навигации/Склад/Остатки товаров по срокам хранения". Данный отчет позволяет формировать информацию о том, сколько времени запасы хранятся на складах. Отчет позволяет сравнивать фактические сроки хранения с предельным сроком, установленным в учетной политике организации в качестве критерия обесценения (например, 90 дней).

Находясь в форме окна "Учетная политика" необходимо определиться с применение ПБУ 18/02. В программе есть четыре варианта ведения разниц:

в ПБУ 18/02 не применяют банки, страховые организация, организации секто] государственного управления, малые предприятия (которые ведут упрощеннь способы ведения бухгалтерского учета).

в ПБУ 18/02 ведется балансовым методом без отражения в учете постоянных (ГЕ и временных разниц (ВР). Рекомендация № Р-102/2019-КпР, выпущен» методическим центром (утв. Фондом «НРБУ "БМЦ" 26.04.2019) предлагав отражать суммы текущего налога на прибыль и отложенного налога на прибыль на отдельных субсчетах счета 99 "Прибыли и убытки" (см. п. п. 3 Рекомендации № Р-102/2019-КпР). При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Если следовать рекомендации БМЦ № Р-102/2019-КпР, то отпадает необходимость детально: учета ПР и ВР. При применении балансового метода (без отражения в учете ПР ВР) показатели ПР и ВР в стандартных отчетах недоступны.

ПБУ 18/02 ведется балансовым методом с отражением ПР и ВР. Аналитический учет ПР и ВР ведется с использованием регистра бухгалтерии, г. предусмотрены специальные ресурсы ПР и ВР отдельно для счета дебета и счета кредита (только на тех счетах, где предусмотрен налоговый учет).

ПБУ 18/02 ведется затратным методом, который все организации использовали до 2020 года.

Применение ПБУ 18/02 требует в программе применения сервиса "Закрытия месяца", о котором будет рассказано в конце методического пособия. Более подробная информация о ПБУ 18/02 представлена в разделах 17.3.1.

Состав форм бухгалтерской отчетности может быть:

Полным;

Для малых предприятий;

Для некоммерческих организаций.

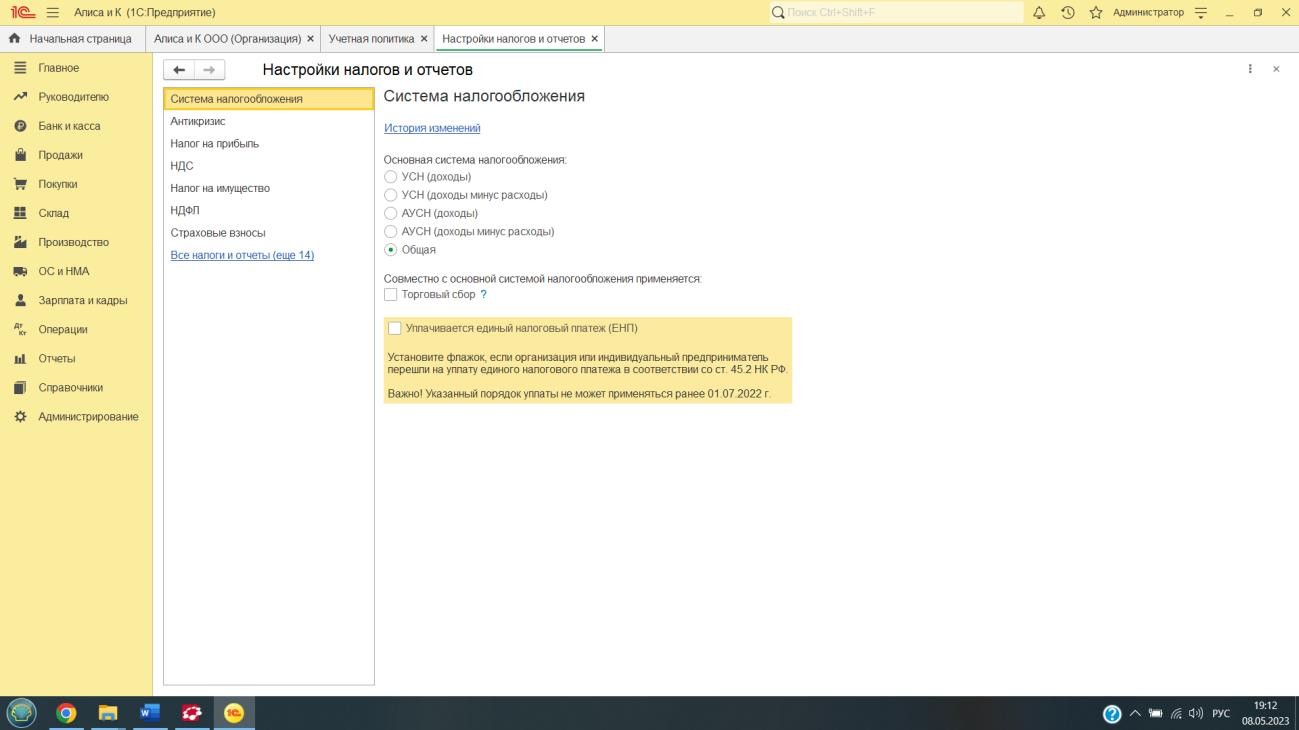

Перейдем к налоговому учету, гиперссылке "Настройка налогов и отчетов" ("Панель разделов/Главное/Панель навигации/Настройки/Налоги и отчеты").

Для целей налогового учета в программе при определенных настройках система налогообложения может принимать следующие виды (ссылка "Общая"):

Общая (в этом случае налогоплательщик платит налог на прибыль, НДС, НДФЛ, налог на имущество и другие налоги);

Упрощенная система налогообложения (ставка 6% и 15%);

Патент;

Торговый сбор.

Обратите внимание на тот факт, что в нашей базе автоматически указана система налогообложения "Общая". Вы вправе изменить эту настройку. Если указана система налогообложения "Общая", то организация, кроме налога на прибыль пользователь будет платить и другие налоги: НДС, НДФЛ и пр.

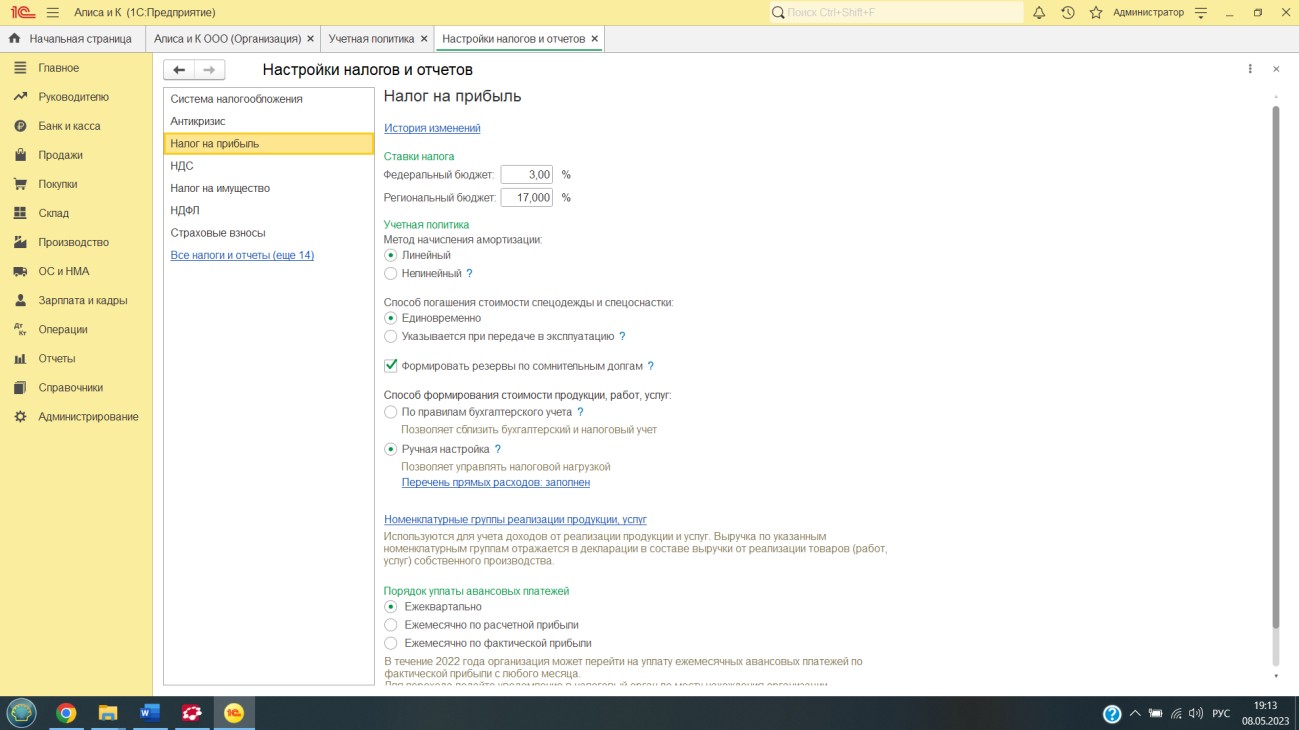

Специфика учета доходов и расходов для целей налогообложения отражается на гиперссылке "Налог на прибыль".

Здесь надо отразить особенности учета доходов и расходов в целях налогообложения прибыли:

Определиться с методом начисления амортизации;

Определиться с формированием резерва по сомнительным долгам в НУ;

Указать перечень прямых расходов производства в НУ;

Указать номенклатурные группы реализации продукции, услуг;

Указать порядок уплаты авансовых платежей.

Федеральным законом от 30.11.2016 № 401-ФЗ установлены ставки налога на прибыль в размере 3% в федеральный и 17% в бюджет субъекта РФ.

Если организация относится к категориям налогоплательщиков, для которых ставка налога на прибыль может быть понижена, исходя из положений статьи 284 "Налоговые ставки" Налогового кодекса, ее следует указать при помощи панели разделов "Главное/Панель навигации/Настройки/Налоги и отчеты/Налог на прибыль.

Федеральный закон от 27.11.2017 г. № 348-ФЗ установил, что с 2018 года резиденты особых экономических зон платят налог на прибыль в федеральный бюджет 2%, а в региональный -не выше 13,5%.

Для правильного определения налога на прибыль необходимо выбрать один из методов начисления амортизации для целей налогового учета:

Линейный;

Нелинейный.

С 2021 года стоимость спецодежды и специальной оснастки, признанных запасами, подлежит только единовременному списанию на расходы при передаче в эксплуатацию.

Резервы по сомнительным долгам ведутся в налоговом учете в соответствии со статьей 266 НК РФ. Сомнительным долгом для целей налогового учета признается задолженность, которая:

Связана с реализацией покупателю товаров, готовой продукции, услуг, работ;

Не погашена в сроки, установленные договором;

Не обеспечена залогом, поручительством, банковской гарантией (п. 1 ст. 266 НК

РФ).

Суммы резервов определяются по результатам инвентаризации дебиторской

задолженности на последнее число отчетного (налогового) периода.

Правила формирования резерва по сомнительным долгам в налоговом учете немного отличаются от бухгалтерского. Если срок возникновения задолженности больше 45 календарных дней, то начисляется резерв в размере 50% от суммы остатков на счетах 62 к 76.06, но не более 10% от выручки. Если срок возникновения задолженности больше 9С календарных дней, то начисляется резерв в размере 100%, но не более 10% от выручки Сумма резерва, превышающая эту норму, отражается как постоянная разница.

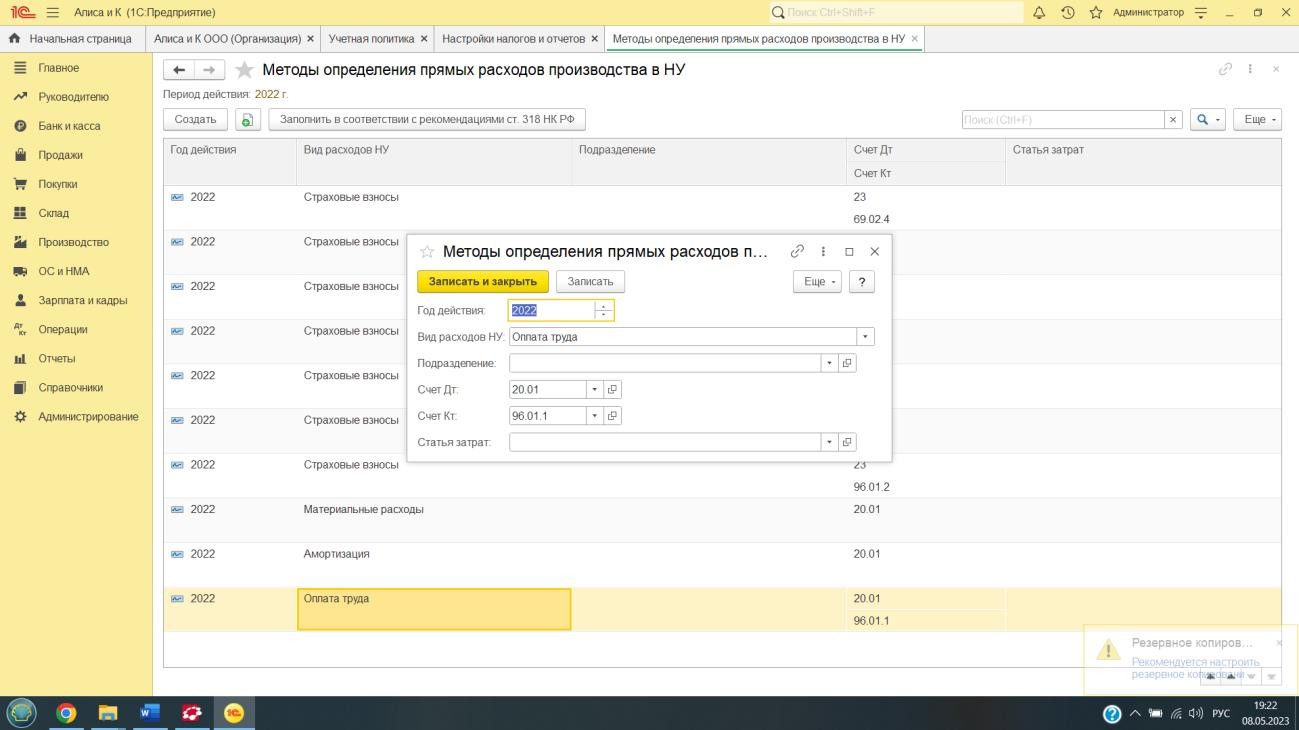

В программе бухгалтерские и налоговые данные хранятся с одинаковой детализацией на одном плане счетов - "План счетов бухгалтерского учета". Поэтому деление расходе налоговом учете на прямые и косвенные выполняется с помощью таблицы правил регистр сведений "Методы определения прямых расходов производства в НУ".

Обязательных полей в этой таблице три:

Год действия;

Организация;

Вид расхода НУ (реквизит справочника "Статьи затрат").

В самой таблице можно указать условия, при которых сумма проводки будет относиться к прямым расходам. При первом обращении к данному регистру программа предлагает автоматически заполнить перечень прямых расходов. Если больше в таблице ничего не заполнять и не детализировать, тем большее количество проводок подпадет под это правило. Если по одному виду расхода указать свои подразделения, счета затрат, номенклатурную группу, то проводки полностью будут подпадать под указанное правило. В таблице можно уточнять подразделения, счета затрат по дебету и кредиту, статьи затрат. В методическом пособии будут рассматриваться примеры по начислению резервов предстоящих расходов на оплату отпусков. Ст. 31В НК РФ (с учетом положений статей 255 и 324.1 НК РФ) дают налогоплательщику право включать суммы этих резервов либо в состав прямых, либо в состав косвенных расходов. Исходя из норм статей 255, 318, 324.1 НК РФ все расходы в виде отчислений в резерв на предстоящую оплату отпусков персонала, участвующего в процессе производства товаров рекомендуется включить в состав прямых расходов. Для этого следует в учетной политике, в списке "Методы определения прямых

расходов производства в НУ" добавить запись так, как это представлено на рисунке:

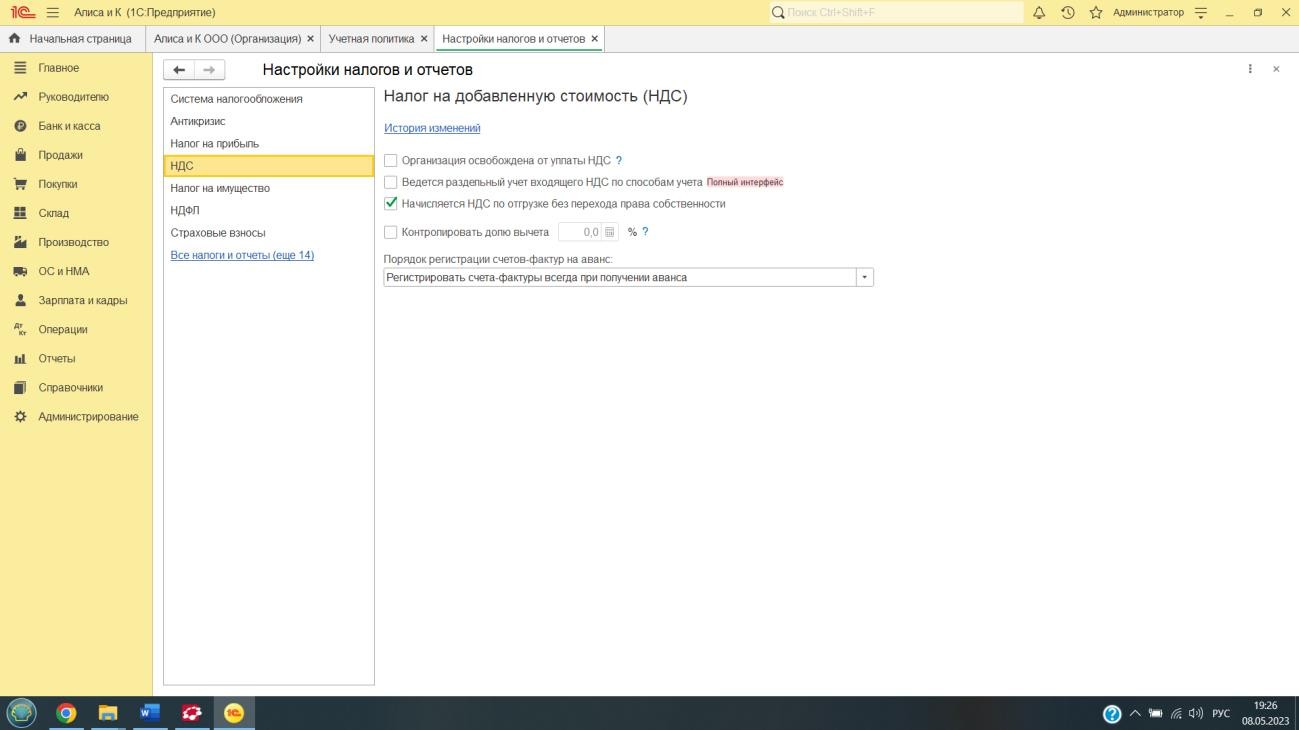

Специфика учета НДС отражается на гиперссылке "НДС". Налоговый кодекс РФ допускает освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, в следующих случаях:

Освобождение организаций и индивидуальных предпринимателей, если их выручка от реализации не превышает 2 млн. рублей (ст. 145 НК РФ). Выручка должна считаться за каждые три последовательных месяца подряд. Для льготы нужно подать в ИФНС уведомление об освобождении от налога.

Освобождение организаций, получивших статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 года № 244-ФЗ "Об инновационном центре Сколково" (ст. 145.1 НК РФ).

С 2020 года освобождение организаций и ИП, применяющих ЕСХН, если доход от реализации товаров, работ и услуг за 2019 год не превысит 90 млн. руб. (без учета налога) (п.1 ст. 145 НК РФ).

Если флаг "Организация освобождена от уплаты НДС" установлен, то при проведении документа "Реализация (акты, накладные)" автоматически устанавливается ставка "Без НДС" в табличной части документа. При этом в счетах-фактурах делается надпись или проставляется штамп "Без налога (НДС)", и соответственно сумма НДС не выделяется (п. 5 ст. 168 НК РФ).

Установка флага "Ведется раздельный учет входящего НДС по способам учета" позволяет вести отдельный партионный учет по приобретенным материальным объектам при реализации без НДС или с НДС по ставке 0%. Как только данный флаг будет установлен, программа сообщит "... оценка стоимости запасов при выбытии будет возможна только методом ФИФО". Обратите внимание, что сообщение будет выдано только в том случае, если метод "ФИФО" не был установлен ранее.

В программе поддерживается методика раздельного учета, при которой способ учета НДС по материалам, товарам, основным средствам и нематериальным активам определяется в момент поступления. В случае раздельного учета НДС на счете 19 "НДС по приобретенным ценностям" ведется аналитический учет с помощью третьего субконто "Способы учета НДС". Субконто служит для указания способа учета НДС, исходя из предполагаемого использования ценностей, и может принимать одно из значений:

Принимается к вычету;

Учитывается в стоимости;

Блокируется до подтверждения 0%;

Распределяется.

Распределение НДС происходит в конце налогового периода с помощью регламентной операции «Распределение НДС».

При указании способа учета НДС руководствуются следующими правилами:

Если ТМЦ приобрели для облагаемой НДС деятельности по ставкам 20% и 10%, и не сырьевых товаров - выбирается способ "Принимается к вычету";

Если ТМЦ приобрели для использования в деятельности не облагаемой НДС - выбирается способ "Учитывается в стоимости";

Если ТМЦ приобрели для выполнения работ по ставке 0% - выбирается способ "Блокируется до подтверждения 0%";

Если ТМЦ приобрели для использования в различных видах деятельности - выбирается способ "Распределяется".

Если установлен флаг "Начисляется НДС по отгрузке без перехода права собственности", то будет производиться начисление НДС при отгрузке документом "Реализация (акты, накладные, УПД)" с видом операции "Отгрузка без перехода права собственности".

Если флаг снят, то начисление НДС производится позже, после проведения документа "Реализация отгруженных товаров". Начислять НДС по отгрузке, без перехода права собственности, возможно начиная с 2006 года.

С 2021 года продолжает действовать основная ставка НДС 20%, льготные ставки сохраняются (Федеральный закон от 03.08.2018 № ЗОЗ-ФЗ).

При получении предварительной оплаты от покупателя поставщик должен выставить счет-фактуру на аванс. Из разъяснений Минфина РФ следует, что выписывать счета- фактуры на аванс можно не сразу, а по прошествии некоторого времени с момента получения аванса, в течение которого не наступит исполнение обязательств по договору. Указать порядок регистрации счетов-фактур на авансы, принятый в организации, можно нажав кнопку выбора «Регистрировать счета-фактуры всегда при получении аванса».

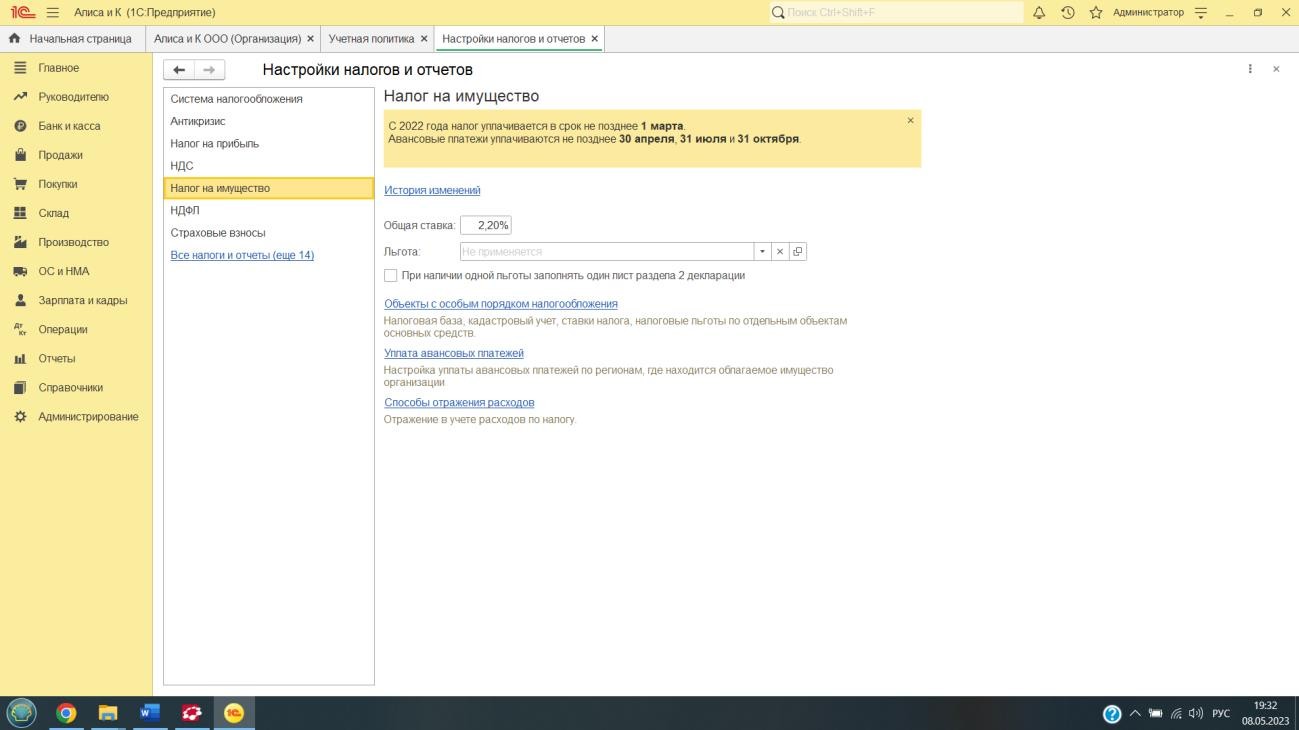

По поводу налога на имущество. С 2020 году отменены ежеквартальные авансов] расчеты по налогу на имущество организаций. С 2022 года компании должны заплати налог на имущество за год до 1 марта следующего года. Во всех регионах авансовые плате) нужно перечислять не позднее последнего числа месяца, следующего за отчетным период!

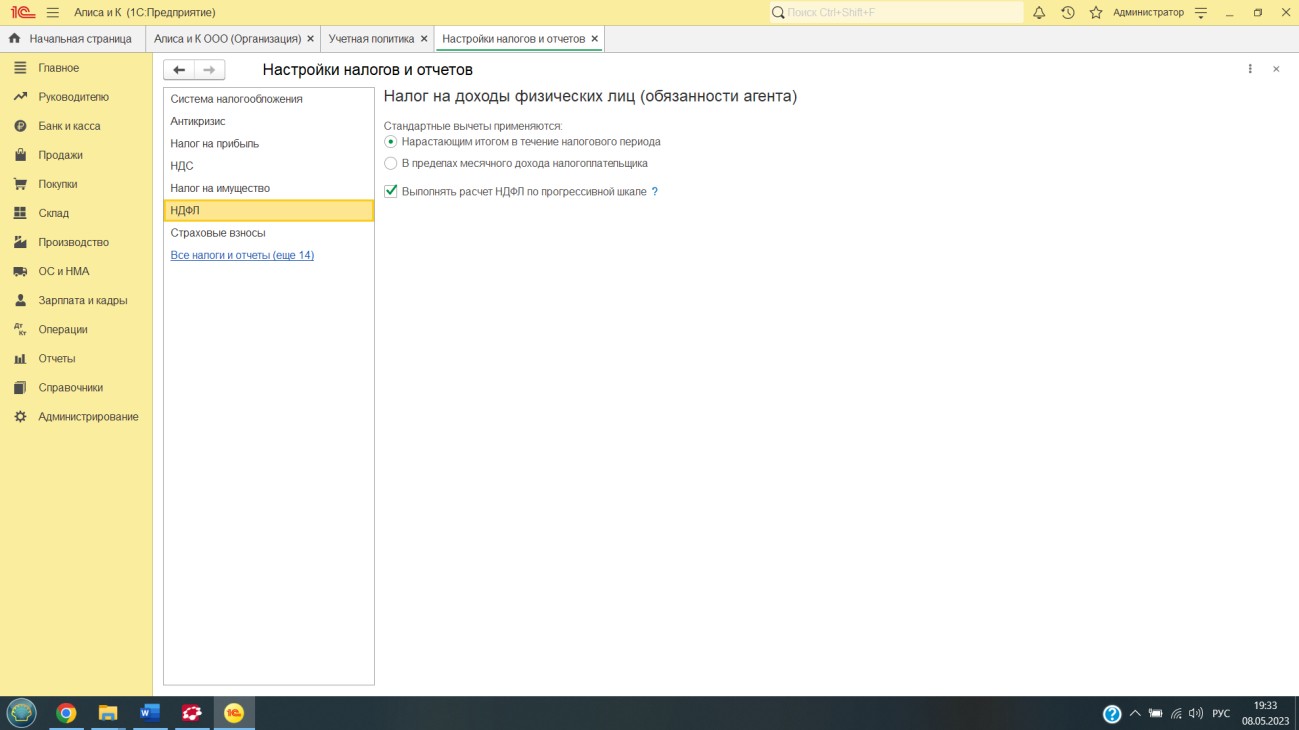

По ссылке "НДФЛ" следует определиться с начислением НДФЛ. Предлагается два варианта:

Стандартные вычеты применяются нарастающим итогом в течение налогового периода;

Стандартные вычеты применяются в пределах месячного дохода налогоплательщика.

Если выбрать первый вариант, когда стандартные вычеты применяются нарастающим итогом в течение налогового периода - в этом случае вычеты, на которые имеет право налогоплательщик (работник) с начала года по месяц исчисления налога, применяются к налоговой базе, исчисленной нарастающим итогом за год.

Если выбрать второй вариант, когда стандартные вычеты применяются в пределах месячного дохода налогоплательщика в этом случае вычеты, на которые имеет право

налогоплательщик (работник) в каждом месяце налогового периода, применяются к налоговой базе, исчисленной за этот месяц.

Из формы учетной политики по кнопке "Печать" можно распечатать приказ об учетной политике и приложения к нему.

Состав разделов учетной политики для целей бухгалтерского и налогового учета зависит от используемой функциональности программы и настроек учетной политики.

При необходимости все созданные макеты печатных форм можно отредактировать помощью встроенного в программу текстового редактора и сохранить в любом предложенных пользователю форматов, вывести на печать или отправить по электронной почте.

17. Порядок отражения операций с наличными денежными средствами в конфигурации 1С:Бухгалтерия 8.

18. Порядок отражения операций с безналичными денежными средствами в конфигурации

1С: Бухгалтерия 8.