- •Раздел I. Предмет и история экономической науки

- •Тема 1.1. Предмет, структура, методология и функции экономической теории

- •Тема 1.2. История развития экономической теории План

- •Литература:

- •Классификация методов

- •Литература:

- •Основные фазы общественного воспроизводства

- •Тема 2.4. Экономические системы, их основные типы. План:

- •Литература:

- •Вопрос 2. Переходная экономика – переход страны от экономики одного типа к другому. В этот период происходят изменения, которые носят неизбежный характер:

- •Раздел III. Микроэкономика Содержание

- •Введение

- •Тема 3.1. Сущность рынка. Основные элементы рынка. Теория спроса и предложения. План

- •Литература:

- •Вопрос 4. Предложение – это количество продукта, который производитель готов и в состоянии предложить по некоторой цене из возможных цен в течении определенного периода времени.

- •Вопрос 6. В теме «Спрос и предложение» были рассмотрены качественные взаимосвязи спроса и предложения с ценовыми и неценовыми факторами.

- •Реакция покупателей на изменение цены

- •Вопрос 7. Перекрестная эластичность спроса по цене (пэс) – измеряет процентные изменения в количестве купленного товара х в ответ на каждое 1 % изменение в цене какого-то другого товара у.

- •Вопрос 9. Понятие эластичности, особенно эластичности спроса, имеет практическое значение.

- •Вопросы и задания для самоконтроля

- •Тема 3.2. Рынок как регулятор производства товаров. План:

- •Литература:

- •Вопрос 1. В предыдущих темах были рассматрены вопросы, посвященные характеристике теории спроса и предложения, основных инструментов микроанализа.

- •Вопрос 2. Первая модель – рынок совершенной конкуренции. Признаки рынка:

- •Вопрос 3. Выведем условия равновесия фирм (т.Е. Определим цену и объем) в краткосрочном и долгосрочном периоде на рынке чистой конкуренции. /См. Т. 2.4 – 3,4 вопрос/.

- •Причины образования монополии

- •Формы монополий

- •I. Организационные

- •Вопрос 5. Признаки рынка чистой монополии.

- •Вопрос 6. Условия равновесия монопольной фирмы вводятся из признаков рынка чистой монополии.

- •Графическая модель долгосрочного равновесия на рынке монополистической конкуренции.

- •Вопрос 10. В данном вопросе характеризуется поведение олигополистических фирм. Особенностью этого рынка является то, что, он представлен несколькими рыночными ситуациями.

- •Вопрос 11. Экономическая эффективность олигополии оценивается двояко:

- •Вопросы и задания для самоконтроля:

- •Тема 3.3. Теория поведения потребителя План

- •Литература:

- •Вопрос 2. Ординалистская версия полезности.

- •Вопросы и задания для самоконтроля

- •Тема 3.4. Рынки производственных ресурсов План

- •Литература

- •Вопрос1.

- •Вопрос 2 Специфика спроса на ресурсы.

- •Вопрос 3

- •Равновесие на отраслевом рынке труда выглядит так:

- •Вопрос 4 Заработная плата – цена, выплачиваемая за использование труда наемного работника .

- •Структура рынка труда и ее влияние на уровень заработной платы и занятости в экономике1

- •Вопрос 6

- •Вопрос 7

- •Вопрос 8

- •Вопрос 9.

- •Кривые общих, средних и предельных издержек в краткосрочном периоде

- •Виды изменений:

- •Вопросы для самоконтроля и проверки

- •Раздел IV. Макроэкономика

- •Тема 4.1. Общие понятия о макроэкономике. Основные макроэкономические показатели План

- •Литература:

- •Тема 4.2. Макроэкономическое равновесие и экономическая динамика. Модели макроравновесной динамики Введение.

- •План лекции.

- •Тема 4.3. Экономический рост и его типы План

- •Тема 4.4. Цикличность развития рыночной экономики

- •Раздел V. Механизм макроэкономического регулирования

- •Тема 5.1. Содержание, формы и методы регулирования экономики на макроуровне План

- •1 Вопрос

- •2 Вопрос

- •3 Вопрос:

- •4 Вопрос:

- •Тема 5.2. Денежный (финансовый) рынок как регулятор экономики План

- •Тема 5.3. Денежно-кредитная и бюджетно-налоговая политика государства План

- •1.Бюджетно-налоговая политика государства

- •Государственный внешний и внутренний долг

- •2. Денежно-кредитная политика (дкп).

- •Тема 5.4. Инфляция и антиинфляционная политика

- •1) По типу инфляционного процесса:

- •Тема 5.5. Доходы, проблемы социальной политики государства в рыночной экономике План

- •Вопрос 1.

- •Вопрос 2.

- •Вопрос 3.

- •Тема 5.6. Безработица. Государственная политика занятости и регулирования безработицы

- •Если фактический уровень безработицы превышает естественный уровень на 1%, то фактический уровень ввп будет отставать от потенциального уровня ввп на 2,5%.

- •Тема 5.8. Основные формы международных экономических отношений План

- •Литература.

- •Литература Основная

- •Дополнительная

Тема 5.3. Денежно-кредитная и бюджетно-налоговая политика государства План

1. Бюджетно-налоговая политика государства (БНП)

2. Денежно-кредитная политика (ДКП)

1.Бюджетно-налоговая политика государства

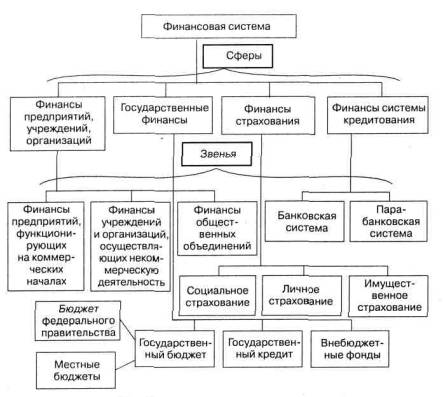

Финансы – это экономические (денежные) отношения, связанные с формированием, распределением, перераспределением и использованием централизованных и децентрализованных фондов денежных средств.

Функции:

Распределительная. Через нее реализуется общественное назначение финансов - обеспечение каждого хозяйствующего субъекта необходимыми ему финансовыми ресурсами, формируются: доходы, накопления и отчисления. Также, образуются денежные фонды целевого назначения, предназначенные для удовлетворения общественных потребностей.

Контрольная. Через эту функцию проявляется способность финансов количественно отображать ход воспроизводственного процесса и контролировать складывающиеся стоимостные пропорции. Проявляется в контроле над распределением ВВП по соответствующим фондам по их целевому назначению.

Стимулирующая. Проявляется в финансовых стимулах, под которыми понимаются приоритетные и наиболее эффективные направления инвестирования финансовых ресурсов, в том числе бюджетные стимулы, налогооблагаемые

Финансовая система – является неотъемлемым элементом общественного производства на всех уровнях хозяйствования. Охватывает многочисленные институты государственных и частных финансов, действующих в тесном взаимодействии с кредитными институтами различного назначения.

Различают финансы:

- Предприятий. Это совокупность финансовых связей между юр.лицами, между юр.лицом и государством, между юр. и физ.лицом.

- Населения. Доходную часть населения образуют доходы семей, а расходную - различные виды расходов.

- Государственный бюджет. Это основной показатель экономических возможностей и устойчивости государства за счет гос. финансов решаются такие программы как: защита окр. среды, создание земельного кадастра, а также соц. вопросы: помощь инвалидам и ветеринарам.

Внебюджетные фонды - это денежные средства, имеющие целевое назначение. Они не всегда включаются в состав бюджета, но по принципу распределения и использования они равнозначны государственным бюджетным расходам. Эти фонды создаются за счет специальных налогов, займов, субсидий из бюджета. Число их постоянно увеличивается по мере усложнения экономических и социальных связей. Так, в рамках федерального бюджета США насчитывается более 800 подобных фондов. В переходной экономике России численность их невелика, но роль значительна. Посредством их государство сглаживает остроту бюджетного дефицита, оказывает помощь в развитии северных регионов, стимулирует инвестиционные процессы в областях и республиках.

Структура бюджета страны зависит прежде всего от ее государственного устройства. В странах, имеющих унитарное устройство, бюджетная система имеет как бы двухъярусное построение - государственный и местные бюджеты. В странах с федеративным государственным устройством (Российская Федерация, США, ФРГ) имеется промежуточное звено - бюджеты субъектов федерации, штатов, земель и соответствующих им административных образований.

Важной составной частью финансовой системы государства являются местные бюджеты. За счет их расходов финансируются в первую очередь объекты коммунальной собственности, строительство дорог, школ, развитие средств связи, а также жилищное строительство. Бюджеты местных органов власти используются также на содержание местной администрации, органов правопорядка, суда и прокуратуры, а также на социально-культурные нужды и поддержание экономического равновесия.

Государственный бюджет представляет собой централизованный фонд денежных ресурсов, которым располагает правительство страны для содержания государственного аппарата, вооруженных сил, а также выполнения необходимых социально-экономических функций.

2. Политика доходов и расходов.

Все бюджеты состоят из доходной и расходной части.

Гос. доходы – исчисленные в денежной форме доходы государства, за счет взимания налогов, пошлин, платежей, оплаты, услуг гос. аппарата, внешнеторговых операций, иностранных кредитов, иностранной помощи.

Собственные доходы – доходы, закрепленные на постоянной основе, полностью или частично за соответствующими бюджетами.

Регулирующие доходы – это федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений в бюджеты субъектов или в местные бюджеты на очередной финансовый год.

Гос. расходы – денежные затраты государства, состоявшие из закупок товаров, услуг и трансфертов.

Расходы Затраты на социальные услуги: здравоохранение, образование, социальные пособия , субсидии бюджетам местных властей на эти цели |

Затраты на хозяйственные нужды: капиталовложения в инфраструктуру, дотации госпредприятиям, субсидии сельскому хозяйству, расходы на осуществление государственных программ |

Расходы на вооружение и материальное обеспечение внешней политики, включая содержание дипломатических служб и займы иностранным государствам |

Административно-управленческие расходы: содержание правительственных органов , полиции, юстиции и протч. |

Платежи по государственному долгу |

Доходы |

Налоги (в том числе акцизные сборы и таможенные пошлины, гербовый сбор) |

Неналоговые поступления: доходы от государственной собственности, государственного сектора в экономике, государственной торговли Взносы в государственные фонды социального страхования, пенсионный, страхования от безработицы. |

Налог - это принудительно изымаемые государством или местными властями средства с физических и юридических лиц, необходимые для осуществления го Чрезвычайно важно помнить, что налоги - это платежи, не предполагающие встречного исполнения обязательств за какую-либо услугу. Безэквивалентность налога не означает, что налогоплательщик вовсе не получит каких-либо благ от государства. Подобная компенсация может быть в форме организации государством бесплатного обучения, медицинской помощи и т.д. Он может взиматься только на установленных законодательством основаниях.

Прямые - это налоги на доход или имущество налогоплательщика. В свою очередь, прямые налоги подразделяются на реальные и личные.

Косвенные налоги включают акцизы, налог на добавленную стоимость, налог с продаж, налог с оборота, таможенные пошлины.

Налоговый мультипликатор.

Как известно, существуют так называемые мультипликационные эффекты в экономике. Суть эффекта мультипликатора - множителя в рыночной экономике состоит в увеличении инвестиций или расходов и приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост инвестиций или расходов.

С учетом налогообложения дохода модель мультипликатора примет следующий вид:

![]()

где МРС - предельная склонность к потреблению; t - предельная налоговая ставка.

Подобно инвестициям и государственным расходам, налоги также приводят к возникновению мультипликационного эффекта. Мультипликативное воздействие на равновесный уровень оказывает и изменение налогов ΔT(рис. 15.7).

Если налоговые

отчисления снижаются на ΔT,

то располагаемый доход

Yd

(Yd

= Y-T)

возрастает на величину ΔТ.

Потребительские расходы

соответственно увеличиваются на ΔT*МРС,

что сдвигает вверх кривую

планируемых расходов и увеличивает

равновесный объем производства У1

до Y2:

![]()

Выражение

![]() и

есть мультипликатор налогов.

и

есть мультипликатор налогов.

Рис. 1. Мультипликативное влияние

изменения налогов на равновесный уровень дохода

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в госбюджет и суммой выплаченных правительством трансфертов.

Налоговая функция имеет вид

![]()

где Та - автономные налоги, не зависящие от величины дохода У (например, налоги на недвижимость, наследство и т.д.); t - предельная налоговая ставка.

Налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов - к его росту. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей означает рост их доходов и соответственно рост их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и вызывает рост спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это следствие более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

В случае, когда государственные расходы и налоговые отчисления возрастают на одну и ту же величину, равновесный объем производства возрастает на ту же величину. При этом мультипликатор сбалансированного бюджета всегда равен единице.

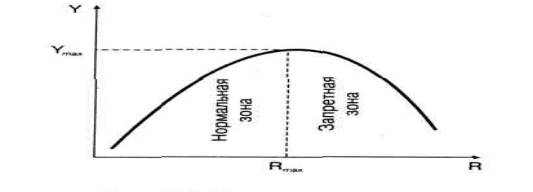

Кривая Лаффера.

Экономические процессы в обществе регулируются при помощи налоговых ставок и налоговых льгот. Налоговые ставки устанавливаются в виде процента, определяющего долю изымаемого дохода. Чтобы как-то смягчить налоговый пресс для отдельных налогоплательщиков, применяются налоговые льготы - форма снижения налоговых ставок или, в предельном случае, освобождение от уплаты налогов. Иногда налоговые льготы используются как средство стимулирования, основанное на том, что уменьшение налога адекватно предоставлению налогоплательщику дополнительных средств на величину, равную сумме снижения. Проблема выбора и назначения рациональных налоговых ставок стоит перед любым государством. Здесь необходимо основываться на зависимости доходов государства от величины налоговой ставки. Графическое изображение подобной зависимости называется кривой А. Лаффера по имени американского экономиста (рис. 15.3).

Рис. 2. Кривая А. Лаффера:

У- общий объем поступлений (в виде налогов) в бюджет; R - процентная ставка налога; Ymax - максимальный объем бюджетных доходов от налогов; Rmax - максимальная налоговая ставка, последующее увеличение которой ведет к снижению поступлений в бюджет.

И действительно, до определенной повышения ставки налога доходы растут, но затем начинают снижаться. По мере роста ставки налога стремление предприятий поддерживать высокие объемы производства начнет уменьшаться, снизятся доходы предприятий, а с ними и налоговые доходы предприятий. Следовательно, существует такое значение налоговой ставки, при котором поступления от налогов в государственный бюджет достигнут максимальной величины. Государству целесообразно установить налоговую ставку на данном значении. Теоретически установить оптимальное значение налоговой ставки не удается, но практика показывает, что суммарные налоговые изъятия из валового дохода предприятий, превышающие 35-40% его величины, нецелесообразны с позиций поддержания интереса предприятий к наращиванию производства. Однако во многих государствах ставки налогов значительно выше, и это объясняется действием других факторов, не учитываемых в теоретической модели. Например, в странах, тяготеющих к сильному государственному регулированию, будет преобладать стремление к увеличению бюджета через доходную часть. Налоговые ставки в таких странах высоки. И наоборот, если страна тяготеет к либеральному рыночному устройству, к минимальному государственному вмешательству в экономику, налоговые ставки будут ниже. Кроме того, стремление иметь социально ориентированную экономику и направлять значительную часть бюджетных ассигнований на социальную помощью не позволяет сильно снижать налоговые ставки во избежание недостатка бюджетных средств для социальных нужд. Высокие налоговые ставки в российской экономике обусловлены прежде всего бюджетным дефицитом, нехваткой государственных средств для осуществления социально-экономических программ и слабой надеждой на то, что снижение налоговых ставок приведет к росту производства и подъему экономики.

Налоговые льготы как элемент регулирования экономики должны иметь четко выраженную функциональную, социальную, структурную направленность.

Принципы налогообложения:

Принцип справедливости предусматривает возможность равноценного изъятия налоговых средств у различных категорий физических и юридических лиц, не ущемляя интересов каждого плательщика и в то же время обеспечивая достаточными средствами бюджетную систему.

Принцип простоты предполагает построение налоговой системы с использованием набора функциональных инструментов определения облагаемого дохода, налоговой ставки и величины налога, понятных налогосборщикам и налогоплательщикам.

Современные принципы налогообложения таковы:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов. Налог с дохода должен быть прогрессивным. Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально.

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого ВВП

Государственные расходы

Расходы показывают направление и цели бюджетных ассигнований и выполняют функции политического, социального и экономического регулирования. Они всегда носят целевой и, как правило, безвозвратный характер. Безвозвратное предоставление государственных средств из бюджета на целевое развитие называется бюджетным финансированием. Надо заметить, что безвозвратность предоставления финансовых ресурсов не означает произвольности в их использовании. Всякий раз при применении финансирования государство разрабатывает порядок и условия использования денег для целевого направления и обеспечения общего экономического роста и улучшения жизни населения.

Структура государственных расходов в каждой стране имеет свои особенности. Они обусловлены не только национальными традициями, организацией образования и здравоохранения, но главным образом характером административной системы, структурными особенностями экономики, развитием оборонных отраслей, численностью армии и др.

К числу важнейших статей государственных расходов относятся затраты, связанные с созданием наиболее благоприятных предпосылок для функционирования производственных секторов экономики. Государство выступает катализатором развития НТП: инновационных технологий, повышения конкурентоспособности национальной продукции на внешних рынках.

Во многих странах особое значение приобретают расходы на развитие аграрного производства, изменение его социального статуса и роли в обеспечении хозяйства сырьем и продовольствием. Характер этой безвозмездной помощи различен. В развитых странах, например в США, государство выплачивает премии фермерам за сокращение производства зерна и некоторых других видов сельхозпродукции.

В переходной экономике России аграрные субсидии государства направлены на поддержание фермерских хозяйств, их техническое оснащение и защиту.

Значительный удельный вес по-прежнему у военных расходов. Определенное место в расходных статьях бюджета отводится на расходы по обслуживанию внутреннего и внешнего государственного долга, материальное обеспечение внешнеполитических связей и содержание аппарата управления.

Расходы бюджета на кредитование экспорта, страхование экспортных кредитов и иностранного инвестирования, ввозимого и вывозимого капитала, стимулируют экспорт на долгосрочную перспективу, оптимизируют сальдо платежного баланса страны, открывают возможность освоения новых зарубежных рынков, способствуют повышению авторитета и укреплению национальной валюты.

Расширение функций государства сопровождается тем, что масштабы государственных расходов увеличиваются темпами, значительно превышающими темпы роста ВНП. Например, в США государственные расходы в XX столетии выросли более чем в 350 раз.

Мультипликатор гос. расходов

Гос. расходы оказывают непосредственное влияние на объемы национального производства и занятость населения. Подобно инвестициям они обладают мультипликационным эффектом, порождая цепочку вторичных, третичных и т.д. потребительских расходов, а также приведет к множительному эффекту самих инвестиций.

Мультипликатор гос. расходов показывает приращение ВНП в результате приращения гос. расходов, потраченных на закупку товаров и услуг

![]() ,где

,где

![]() -

мультипликатор гос. расходов;

-

мультипликатор гос. расходов;

![]() -

приращение валового национального

продукта;

-

приращение валового национального

продукта;

![]() -

приращение гос. расходов

-

приращение гос. расходов

Изменение объема гос. расходов приводит в процесс мультипликации нац. дохода, идентичный тому, который осуществляется при изменении инвестиций. Из этого следует, что расходная и доходная части бюджета могут находиться под непосредственным воздействием и регулирование ресурсов со стороны государства. К сожалению, механизм этого регулирования не достаточно отлажен, а его осуществление на практике наталкивает на многие преграды, связанные с ростом цен, изменением курса валюты, динамикой ссудного процента. И все же подобный механизм влияния гос. закупок на выпуск продуктов предполагает, что во время спада гос. закупки могут быть использованы для того, чтобы увеличить выпуск продукции. И наоборот, в период бума правительство может снизить уровень своих расходов, сократив тем самым объем совокупного спроса и выпуска продукции.

Бюджетно-налоговая политика государства

Бюджетно-налоговая политика - это совокупность мер правительства по регулированию государственных расходов и налогообложения, направленных на обеспечение полной занятости и производство равновесного ВНП.

Рис. 3. Структурные элементы финансовой политики

Бюджетно-налоговая политика является частью финансовой политики - совокупности финансовых мероприятий, осуществляемых правительственными органами через звенья и элементы финансовой системы.

Фундаментальная цель фискальной (дискреционной ) политики состоит в том, чтобы ликвидировать безработицу и инфляцию. В период спада возникает вопрос о стимулирующей фискальной политике. Она включает: увеличение гос. расходов или снижение налогов. И наоборот, если в экономике имеет место вызванная избыточным спросом инфляции, этому случаю соответствует сдерживающая фискальная политика. Она включает: уменьшение правительственных расходов или увеличение налогов.

Необходимые изменения в относительные уровни гос. расходов и налогов вводятся автоматически. Встроенный стабилизатор – это любая мера, которая имеет тенденцию увеличить дефицит гос. бюджета в период спада.

И дискреционная, и автоматическая фискальная политика играют важную роль в стабилизационных мероприятиях государства, однако ни та, ни другая не являются панацеей от всех экономических бед. Что касается автоматической политики, то присущие ей встроенные стабилизаторы могут лишь ограничить размах и глубину колебаний экономического цикла, но полностью устранить эти колебания они не в состоянии.

Еще больше проблем возникает при проведении дискреционной фискальной политики. К ним можно отнести:

• наличие временного лага между принятием решений и их воздействием на экономику;

• административные задержки;

• пристрастие к стимулирующим мерам (сокращение налогов - популярное в политическом плане мероприятие, а вот увеличение налогов может стоить парламентариям карьеры).

Рис. 4. Типы, виды и инструменты фискальной политики

Тем не менее максимально разумное применение инструментов и автоматической, и дискреционной политики может существенно влиять на динамику общественного производства и занятости, снижение темпов инфляции и решение других экономических проблем.

Основной рычаг фискальной политики государства - изменение налоговых ставок в соответствии с целями правительства. Влияние налогов на объем ВНП осуществляется через механизм налогового мультипликатора. Вторая составляющая фискальной политики - изменение государственных расходов. Государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и, подобно инвестициям, обладают мультипликационным эффектом (см. подробнее гл. 14).

В основе бюджетной политики государства могут лежать различные концепции: концепция ежегодно балансируемого бюджета; концепция балансирования бюджета в ходе экономического цикла; концепция функциональных финансов.

Бюджет и его строение.

Проблемы бюджетного дефицита (профицита).

Идеальное исполнение государственного бюджета - это полное покрытие расходов доходами и образование остатка средств, т.е. превышение доходов над расходами.

Доходы государственного бюджета на 85% формируются за счет налоговых поступлений, прибыли казенной промышленности, поступлений от приватизации собственности и т.д.

Превышение расходов над доходами ведет к образованию бюджетного дефицита.

Виды бюджетного дефицита:

Циклический дефицит – не является результатом предпринимаемых фискальных антициклических шагов правительства, скорее это побочный продукт фискального бездействия, вызванного скатыванием экономики к спаду.

Структурный дефицит - происходит при активном вмешательстве государства в рыночную экономику, провоцирует состояние дефицита.

Бюджетный дефицит по установившимся международным стандартам не должен превышать 5% ВВП. Покрывается он внутренними и внешними государственными займами в виде продаж государственных ценных бумаг, займов у внебюджетных фондов (фондов страхования по безработице, пенсионного фонда), а также путем дополнительной эмиссии денег. К последнему средству правительства прибегают особенно часто в критических ситуациях - во время войны, длительного кризиса. Широко практикуется избыточная эмиссия денег в развивающихся странах, особенно в ряде государств Латинской Америки и Африки, а в последнее время в России и других странах СНГ.

Последствия такой эмиссии общеизвестны. Развивается неконтролируемая инфляция, подрываются стимулы для долгосрочных инвестиций, раскручивается спираль «цены - заработная плата», обесцениваются сбережения населения, воспроизводится бюджетный дефицит.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

Государственные займы менее опасны, чем эмиссия, но они оказывают негативное воздействие на экономику страны еще и тем, что ведут к государственному долгу и последующему нарастанию долговых последствий.