- •Оглавление

- •Введение

- •1 Теоретические основы анализа кредитоспособности заемщика и оценки кредитного риска

- •1.1 Сущность финансового анализа коммерческого банка

- •1.2 Экономическая сущность, понятие и необходимость осуществления анализа кредитоспособности заемщика и методы оценки кредитного риска

- •1.3 Кредитный риск и его источники

- •Сравнительная характеристика методик оценки кредитного риска

- •1.5 Нормативно-правовое регулирование кредитных рисков и оценки кредитоспособности заемщика коммерческого банка

- •2 Анализ кредитоспособности заемщика и оценка кредитного риска

- •2.1 Структурно-логическая схема анализа кредитоспособности заемщика и оценки кредитного риска Банк «Финансы и Кредит»

- •2.2 Структурно-динамический анализ кредитного портфеля оао Банк «Финансы и Кредит»

- •2.3 Анализ кредитного риска портфеля оао Банк «Финансы и Кредит»

- •2.4 Анализ формирования резерва на возможные потери по ссудам в оао Банк «Финансы и Кредит»

- •2.5 Методы оценки кредитоспособности заемщика используемые в оао Банк «Финансы и Кредит»

- •3 Политика управления кредитным риском и методами оценки кредитоспособности заемщика

- •3.1. Методы управления кредитным риском

- •3.2. Кредитная политика банка как основа управления кредитным риском

- •3.3. Пути совершенствования управления кредитным риском

- •Заключение

- •Список использованных источников

- •Приложение е Отчет о Финансовых результатах оао Банк «Финансы и Кредит»

- •Приложение ж Анализ структуры актива Баланса Банка «Финансы и Кредит»

- •Приложение з Структура кредитного портфеля банка оао Банк «Финансы и Кредит», за 2007, 2008 гг. , анализ динамики.

- •Приложение к

- •На ____31 декабря____ 2008_ р.

- •Приложение л

- •Звіт про фінансові результати

- •1. Фінансові результати

2.3 Анализ кредитного риска портфеля оао Банк «Финансы и Кредит»

После изучения структуры кредитных вложений их следует проанализировать с качественной; а именно: с точки зрения степени кредитного риска, уровня обеспеченности кредитов и эффективности кредитной деятельности, в целом.

Кредитный риск, или риск невозврата долга, может быть промышленным (связанный с вероятностью спада производства или спроса на продукцию определенной области); риск, обусловленный невыполнением по определенным причинам договорных условий; риск, связанный с трансформацией видов ресурсов (чаще всего по сроку), и риск форс-мажорных обстоятельств.

Особое внимание уделяют качеству кредитного портфеля, защищенности его от кредитного риска, который представлен в таблице 2.7.

Таблица 2.7 - Структура кредитного портфеля по степени риска

|

Группы кредитов по степени риска |

2007 |

2008 |

Оклонения |

|||

|

тыс.грн. |

Уд. вес., % |

тыс.грн. |

тыс.грн. |

Уд. вес., % |

Структу-ра,% |

|

|

1.Стандартные |

1450704 |

24,4 |

2675897 |

23,4 |

1225193 |

-1 |

|

2.Под контролем |

1236666 |

20,8 |

2824558 |

24,7 |

1587892 |

3,9 |

|

3.Субстандартные |

2943026 |

49,5 |

5351793 |

46,8 |

2408767 |

-2,7 |

|

4.Сомнительные |

315112 |

5,3 |

583208 |

5,1 |

268096,3 |

-0,2 |

|

5.Безнадежные |

0 |

0 |

0 |

0 |

0 |

0 |

|

Всего |

5945508 |

100 |

11435456 |

100 |

5489948 |

х |

Из таблицы видно, что структура кредитного портфеля улучшилась. Уровень кредитов под контролем возрос на 3,9 %, уровень сомнительных кредитов снизился на 0,2 % , это говорит о снижении кредитного риска для банка.

Качественное оценивание кредитного портфеля имеет цель, прежде всего, максимально снизить риск невозврата кредита, который ведет к значительным потерям для банков и может привести его к банкротству.

Для оценивания качества кредитного портфеля с точки зрения кредитного риска применяются такие показатели:

- коэффициент покрытия классифицированных кредитов;

- удельный вес взвешенных классифицированных кредитов;

- коэффициент удельного веса проблемных кредитов;

- коэффициент удельного веса убыточных кредитов.

Перечисленные показатели нужно проанализировать в динамике, выявить тенденцию к их изменению и причине их ухудшения. Расчет этих коэффициентов помогает определить тенденции ухудшения финансового состояния и пути увеличения экономической эффективности кредитных операций.

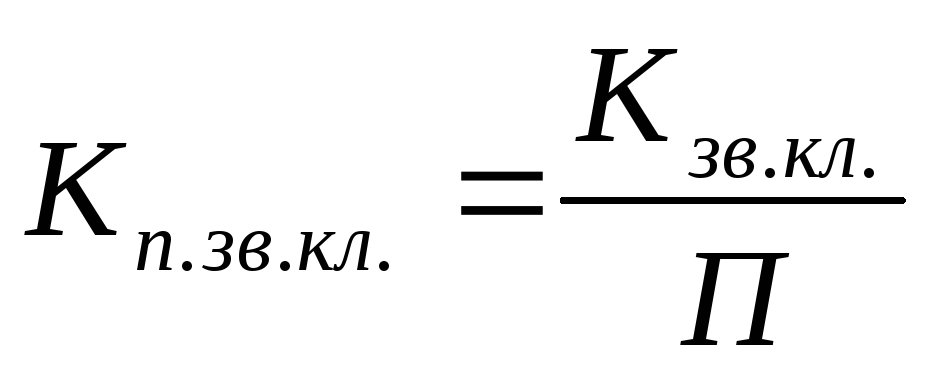

Коэффициент покрытия классифицированных кредитов (Кпкк) рассчитывается как отношение взвешенных классифицированных кредитов (Квз.кл) к капиталу (К) банка:

![]() (2.6)

(2.6)

Этот показатель комплексно характеризует качество кредитного портфеля с точки зрения риска в совокупности с его защищенностью собственным капиталом. Повышение этого коэффициента в динамике считается отрицательным явлением и свидетельствует о повышении вероятности убытка в будущем.

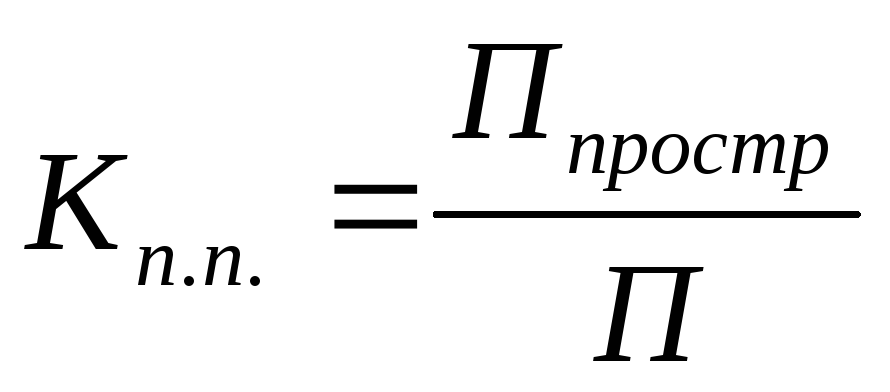

Коэффициент удельного веса взвешенных классифицированных кредитов (Кп.вв.кл.) рассчитывается как отношение взвешенных классифицированных кредитов (Кзв.кл.) к общей сумме займов (П).

(2.7)

(2.7)

Взвешенные классифицированные кредиты рассчитываются умножением суммы кредитов определенной группы риска на соответствующий коэффициент.

Коэффициент просроченных кредитов (Кпк) рассчитывается как отношение кредитов с просроченной выплатой процентов и основной суммы долга (Ппроср.) к общему объему кредитов (П):

(2.8)

(2.8)

Этот коэффициент указывает на ту часть кредитов, в портфеле банка, выплаты по которым были несвоевременно погашены, и на те, которые не были погашены вообще. Высокий процент свидетельствует об ухудшении кредитной деятельности банка. Значительный прирост за анализируемый период свидетельствует о возможных значительных убытках в перспективе.

Коэффициент убыточности займов (Куб) рассчитывается как соотношение убытка по кредитам, полученным за анализируемый период (Ук) к среднему общему объему кредитов (КП), или к общему объему кредитов.

![]() (2.9)

(2.9)

Коэффициент убыточности определяет часть кредитов, которые за определенный период привели к убытку. Рост этого показателя может свидетельствовать об ухудшении политики соблюдения допустимого уровня риска.

Для расчета этих показателей сначала необходимо рассчитать сумму классифицированных кредитов (табл. 2.8.)

Таблица 2.8 - Классификация кредитов, тыс.грн.

|

Группа риска кредитов |

2007 |

2008 |

||||

|

Тыс.грн. |

Коэффициент риска |

Взвеш. на коэфф. риска |

Тыс.грн. |

Коэффици ент риска |

Взвеш. на коэфф риска |

|

|

1.Стандартные |

1450704 |

0,01 |

14507,0 |

2675897 |

0,01 |

26759,0 |

|

2.Под контролем |

1236666 |

0,05 |

61833,3 |

2824558 |

0,05 |

141227,9 |

|

3.Субстандартные |

2943026 |

0,2 |

588605,3 |

5351793 |

0,2 |

1070358,7 |

|

4.Сомнительные |

315112 |

0,5 |

157556,0 |

583208 |

0,5 |

291604,1 |

|

5.Безнадежные |

0 |

1 |

0,0 |

0 |

1 |

0,0 |

|

Итого |

5945508 |

х |

822501,6 |

11435456 |

х |

1529949,7 |

Возросла сумма взвешенных кредитов по степени риска в отчетном периоде и составляет 1529949,7 тыс.грн. против 822501,6 тыс.грн. в базовом периоде.(186,01 %). Однако это нельзя назвать негативной тенденцией, так как это вызвано в большей степени увеличением кредитного портфеля, динамика которого в свою очередь составила – 192,34 % .

Рассчитаем коэффициенты качества кредитного портфеля:

-

Коэффициент удельного веса взвешенных классифицированных кредитов (коэффициент качества кредитного портфеля) в отчетном периоде представлял:

На 01.01.2008. – 822501,6 / 7340279 = 0,112

На 01.01.2009. – 1529949,07 / 14634431 = 0,105

Коэффициент качества кредитного портфеля стал лучше на 0,008.

-

Коэффициент покрытия взвешенных классифицированных кредитов собственным капиталом:

На 01.01.2008. – 822501,6 / 697985 = 1,178

На 01.01.2009. – 1529949,07 / 1785333 = 0,857

Коэффициент свидетельствует об ухудшении защитной функции капитала банка.

Рассмотренные методики анализа кредитного портфеля предусматривают комплексный подход к его изучению, дают возможность оценить его структуру и динамику по всем возможным направлениям, провести качественное оценивание кредитного портфеля, с целью максимально снизить кредитный риск, наметить основные пути усовершенствования управления кредитным портфелем банка.