- •Министерство образования и науки российской федерации

- •Тема 1. Мировоззренческие и регулятивные основы исламской экономики (2 часа)

- •Тема 2. Регулятивные нормы исламского права в финансовых

- •Тема 3. Методы финансирования в практике исламских финансовых институтов (4 часа)

- •Тема 4. Основные виды исламских финансовых институтов (4 часа)

- •1. Исламские коммерческие банки

- •2. Исламские инвестиционные банки

- •3. Исламские инвестиционные фонды

- •3.1. Паевые инвестиционные фонды

- •3.2. Индексные инвестиционные фонды

- •3.3. Инвестиционные трасты недвижимости

- •3.4. Фонды прямых инвестиций

- •Тема 5. Оценка исламских финансовых активов (2 часа)

- •Модель оценки долгосрочных активов в деталях

- •Формула модели оценки долгосрочных активов

- •Пример применения модели оценки долгосрочных активов

Тема 3. Методы финансирования в практике исламских финансовых институтов (4 часа)

Как было разъяснено в предыдущей теме, исламские финансовые институты имеют ряд серьёзных ограничений в своей деятельности, одним из основных среди которых является запрет на ссудно-процентные отношения. В качестве альтернативы исламские финансовые институты используют целый набор финансовых механизмов, посредством которых осуществляется как привлечение финансовых ресурсов (пассивные операции), так и предоставление финансирования контрагентам (активные операции). Существенным моментом является так же ещё и то, что все эти механизмы представляют из себя по сути различные виды контрактов исламского права, что означает определённую специфику и отличия от договорных отношений распространённых в системе западного права.

Таблица 1.

Механизмы используемые исламскими финансовыми институтами

|

Тип механизма |

Арабское название |

Сущность |

|

Долевое финансирование |

Мудараба |

Доверительное управление капиталом |

|

Мушарака |

Различные виды совместной коммерческой деятельности | |

|

Совместная собственность на имущество между клиентом и финансистом, в рамках которой предполагается что клиент постепенно выкупает долю финансиста | ||

|

Долговое финансирование |

Мурабаха |

Покупка финансистом определённого клиентом товара, с последующей его продажей клиенту в рассрочку (с определённой наценкой). |

|

Иджара |

Финансовая аренда | |

|

Салам |

Авансовое финансирование поставки товара | |

|

Истисна' |

Авансовое финансирование производства товара | |

|

Кард-хасан |

Беспроцентный заём |

Механизмы долевого финансирования, основанные на модели участия финансиста в капитале или собственности клиента

По мнению идеологов и авторитетных экспертов индустрии исламских финансов эта группа механизмов является наиболее предпочтительной для использования, с точки зрения того, что они в большей степени соответствуют принципам Ислама. Более подробно мы рассмотрим данное мнение после разъяснения сути данных операций.

«Мудараба» – по своей сущности является доверительным управлением капиталом. В соответствии с механизмом мудараба осуществляется передача капитала одной стороны под управление другой стороне, при котором в случае положительного финансового результата прибыль делится в заранее оговорённых соотношениях, а в случае отрицательного - собственник капитала несёт убытки, а управляющий остаётся без вознаграждения за свой труд. Необходимо отметить два существенных условия данного контракта:

Собственник капитала не должен вмешиваться в управление, хотя может поставить условия, в рамках которых оно должно осуществляться.

Ответственность собственника ограничена размером его вклада.

Посредством данного механизма исламские финансовые институты осуществляют как привлечение вкладов, так и вложение мобилизованных средств. Привлекая финансовые ресурсы посредством мудараба финансовый институт выступает в качестве управляющего, а вкладчик в роли собственника капитала. Прибыль полученная в результате управления капиталом делится между финансовым институтом и вкладчиком в заранее определённом соотношении, которое должно оговариваться в рамках договора вклада.

В активных операциях же исламские финансовые институты используют данную модель предоставляя капитал своим контрагентам на реализацию какого-либо коммерческого проекта. В связи с тем, что, как было отмечено ранее, существенным условием данного контракта является то, что собственник капитала не имеет права вмешиваться в управление капиталом, его использование ограничено. Как правило оно применяется при финансировании оборотного капитала производственных или торговых предприятий, когда на полученные деньги предприятие закупает сырьё, материалы или товары, которые в последующем используются для производства конечного продукта или перепродажи. Полученная в результате данной деятельности прибыль делится в заранее оговорённом соотношении между финансовым институтом и предприятием. В случае неудачной реализации данной деятельности в силу объективных обстоятельств (как например изменение рыночных цен на производимый/реализуемый товар, падение спроса и т.п.), убытки принимает на себя финансист соразмерно сумме вложенного капитала. Однако если же убытки были получены в результате недобросовестного или халатного поведения со стороны предприятия, то убытки должны быть отнесены на его счёт.

Что касается финансирования уставного/акционерного капитала, то в данном случае исламские финансовые институты предпочитают использовать другие механизмы финансирования, речь о которых пойдёт ниже.

«Шарикат аль-'акд», или «мушарака» – долевое партнёрство, которое может быть представлено различными вариантами: совместное участие в капитале, простое товарищество, трудовое товарищество, торговое товарищество. В рамках деятельности исламских финансовых институтов как правило, используется модель совместного участия в капитале предприятия. В этом случае банк, совместно с клиентом вкладывается в капитал коммерческого предприятия на условиях распределения между собой прибылей и убытков. Необходимым условием является заранее определённое соотношение в распределении прибыли, которое основывается на размере вклада капитала и труда. Исламские финансовые институты могут выступать в качестве пассивных партнёров, вкладывая лишь капитал, а управление передавая клиентам, которые таким образом вкладывают как капитал, так и труд. В этом случае, по мнению ряда исламских учёных-правоведов, доля исламского банка в прибыли не должна превышать его долю в капитале. Так же исламский финансовый институт может выступать и в качестве активного партнёра, принимая участие в бизнесе не только посредством вложения капитала, но и участием в управлении, используя накопленные знания и навыки. Распределение же убытков в любом случае должно происходить соразмерно вкладу каждого из партнеров в капитал.

Как правило, исламский финансовый институт осуществляя вложения посредством данного механизма, предполагает для себя постепенный выход из финансируемого им проекта. Поэтому он берёт одностороннее обязательство с предпринимателя по выкупу своей доли, либо же продаёт её третьим лицам (посредством размещения акций на фондовом рынке или продаже крупному инвестору). В случае, если выход инвестора из проекта осуществляется посредством обязательства выкупа со стороны предпринимателя, существенным условием является то, что цена по которой будет осуществляться выкуп не может оговариваться заранее (на момент заключения договора финансирования), так как в этом случае финансист получает возможность переложить с себя риски данного проекта на предпринимателя, заложив в выкупную цену желаемый для себя возврат капитала.

По сути данная форма шарикат аль-'акд на сегодняшний день имеет очень близкий аналог в традиционных финансовых отношениях, а именно прямые инвестиции. Отличие может заключаться лишь в некоторых условия контракта, как например упомянутый запрет на установление выкупной цены долей финансового института в момент заключения договора финансирования.

Как уже отмечалось выше, ключевые идеологи и эксперты отрасли считают, что с точки зрения Ислама подобные (долевые) модели финансирования бизнеса являются наиболее предпочтительными. Это суждение имеет основу как в прямом доводе из Сунны, так и в производных доводах «аль-масалих аль-мурсаля». В священном хадисе приводится, что Пророк передал слова Всевышнего:

«Если двое людей становятся деловыми партнерами, то Я становлюсь третьим и остаюсь с ними до тех пор, пока один из них не совершит мошенничество против другого. Если же один из них совершает мошенничество, то Я покидаю их».

Партнёрство подразумевает взаимную ответственность партнёров за результаты ведения бизнеса и кооперацию в его реализации, что однозначно соответствует принципам долевого финансирования.

С точки зрения же принципа «аль-масалих аль-мурсаля» выдвигаются следующие доводы в приоритетности долевого финансирования:

1. Долевое финансирование означает для финансиста разделение прибылей и убытков предпринимателя, то есть принятия на себя рисков, связанных с его бизнесом. Предприниматель же несёт лишь риск потери вложенного в дело труда и собственных финансовых вложений (если они имеются). Таким образом, в случае убытка предприниматель не попадает в долговую каббалу и не ставится перед необходимостью расплачиваться по долгам либо имуществом предприятия, разрушая таким образом бизнес, либо собственным имуществом.

2. Устанавливается прямая связь между финансовым и реальным сектором экономики. Доходы финансового сектора напрямую определяются исходя из доходов реального, и, в случае спада экономического цикла, последствия для реального сектора оказываются не столь трагичными.

3. При долевом финансировании вложение финансовых ресурсов осуществляется исходя из перспективности бизнеса, а не уровня его текущей платёжеспособности. Это означает два важных последствия что финансирование должно будет осуществляться в наиболее перспективные проекты и сектора экономки, так как успех финансового института напрямую зависит от его умения оценивать перспективность бизнеса.

4. Создаются равные возможности участия в предпринимательской деятельности для всех членов общества, вне зависимости от их текущего достатка. При долевом финансировании такой фактор как залоговое обеспечение играет весьма незначительную роль, так как его условия не предполагают наличия долговых обязательств в случае неисполнения которых предполагается взыскание залога. Это означает появление доступа к возможности получения финансирования для более широких слоёв общества, а не лишь для узкой группы людей, которые уже имеют достаточно богатства, чтобы покрыть платежи по коммерческому займу.

5. Стимулируется развитие кооперации и взаимопомощи между финансистом и предпринимателем. Модель долевого финансирования означает для финансиста прямую заинтересованность в успехе финансируемого им бизнеса. Поэтому у него появляется однозначный стимул в содействии развития финансируемого бизнеса — в результате самыми успешными финансистами становятся те, кто вкладывается в наиболее перспективный бизнес и вносит наилучший вклад его развитие.

Другим видом долевого финансирования является «мушарака аль-мутанакисах». Его смысл заключается в том, что клиент и финансовый институт совместно покупают какой-либо базовый актив (недвижимость, машины, оборудование) становясь совместными собственниками на него. Клиент пользуется этим активом, за что осуществляет арендную плату финансовому институту соразмерно его доле в этом активе. Параллельно клиентом осуществляется выкуп доли финансиста в базовом активе на периодической основе, в результате чего размер арендной платы постоянно уменьшается соразмерно уменьшению доли финансиста в базовом активе, до тех пор пока клиент полностью не выкупит долю финансиста. Таким образом этот механизм осуществляется в несколько этапов:

Клиент и финансовый институт совместно приобретают имущество, которое переходит к ним на правах долевой собственности.

Финансовый институт сдаёт в аренду клиенту свою долю в этом имуществе.

Клиент параллельно выкупает по частям долю финансового института в заранее оговоренном порядке.

Данный метод в основном распространён в жилищном финансировании и получил широкое распространение среди исламских финансовых институтов западных стран (Англия, Канада и США). Что примечательно, считается что впервые данный метод был использован в жилищном финансировании именно на Западе, в Канаде, в созданном мусульманами-эмигрантами жилищном кооперативе Islamic Co-Operative Housing Corporation.

Долговые методы финансирования

Другой группой методов финансирования являются методы долгового финансирования. Данные модели, в большинстве своём, используют в своей основе контракты исламского права, которые были сформулированы, а точнее преобразованы из уже существующих, относительно недавно — по прошествии середины прошлого столетия. В отношении данных контрактов имеет место критика на предмет соответствия исламскому праву.

«Мурабаха лиль амир биш-шира'» или «мурабаха», что является наиболее её распространённым названием. Согласно этому контракту финансовый институт покупает по заказу клиента базовый актив, а затем перепродаёт его клиенту с заранее оговорённой наценкой в рассрочку. Реализация данного механизма состоит из нескольких этапов:

Клиент осуществляет заказ на покупку базового актива.

Финансовый институт покупает базовый актив на своё имя.

Финансовый институт продаёт базовый актив клиенту с определённой наценкой в рассрочку.

По своей экономической сути, данный механизм имеет много общего с целевым кредитованием в традиционных банках, когда финансовый институт выдаёт кредит под покупку определённого базового актива и на первый взгляд разница между ними лишь формально-правовая. Однако существуют и определённые сущностные отличия, наиболее значимые из которых перечислены ниже:

Данное финансирование возможно осуществлять лишь в отношении материальных активов. Основой же процентного кредитования являются исключительно денежные отношения: деньги сейчас за деньги в последующем. Исходя из этого идеологи исламской экономики утверждают, что подобный метод финансирования позволяет сохранять нормальный торгово-денежный баланс в экономике и не приводит к избытку денежного предложения по сравнению с товарным.

Сумма оплаты за товар должна быть фиксированной и неизменной с момента заключения договора, так как одним из основных условий в соответствии с исламским правом к контрактам продажи является определённость и неизменность цены, что уже было рассмотрено в предыдущей теме. Это означает, что долг клиента финансовому институту не может увеличиваться, как это происходит при процентном кредитовании, когда процентная ставка не является фиксированной, а привязана к какому-либо внешнему показателю (LIBOR, ставка рефинансирования).

Отсутствие возможности у финансиста осуществлять денежные штрафы в свою пользу за просрочку оплаты. Это условие вытекает из запрета на ростовщичество, упомянутого в предыдущей теме данного курса, так как фактически происходит увеличение долга и финансист зарабатывает на отсрочке долга, что полностью подпадает под определение ростовщичества. И хотя с одной стороны это ставит клиентов исламских финансовых институтов в значительно более мягкие условия, нежели условия которые имеют традиционные банки, - с другой стороны это означает дополнительные риски для финансиста. И несмотря на то, что с точки зрения Ислама халатное отношение к долгу является очень большим грехом, - вплоть до того, что в хадисах приводится, что Пророк отказывался читать погребальную молитву за должников не расплатившихся со своими долгами, - современная практика такова, что многие клиенты исламских банков (среди которых могут быть как мусульмане, так и не мусульмане) могут недобросовестно относиться к оплате своего долга. Поэтому для того, чтобы иметь инструмент воздействия на недобросовестных должников, исламские правоведы придумали альтернативу — брать с клиента обязательство о выплате штрафа в случае просрочки, однако не в пользу финансиста, а на благотворительные цели. Таким образом, с одной стороны создаётся стимул для клиента по своевременной выплате долга, а с другой стороны финансист лишается возможности получать прибыль за счёт чужой неплатёжеспособности. Поэтому в практике исламских финансовых институтов наложение штрафов за просрочку платежа как правило осуществляется не по факту, а исходя из каждого отдельного взятого случая индивидуально — если просрочка платежа произошла в действительности в результате халатности клиента, а не объективных обстоятельств. Это достигается за счёт того, что у финансиста отсутствует прямая финансовая выгода от наложения штрафа, и на первое место выходит цель своевременного получения долга.

Покупая товар на своё имя, финансовый институт принимает на себя все риски, связанные с его владением на период пока он не продаст его клиенту.

Другой разновидностью долгового финансирования, используемой исламскими финансовыми институтами является так называемая «иджара уа иктина». С точки зрения исламского права «иджара» означает предоставление в пользование на возмездной основе какого-либо актива, то есть аренду. «Иджара уа иктина» же является по своей сути финансовой арендой, с той лишь спецификой что её условия должны соответствовать нормам исламского права.

Процесс реализации механизма состоит из нескольких этапов:

Клиент обращается к банку с заказом на аренду базового актива.

Банк покупает базовый актив.

Банк сдаёт в аренду базовый актив клиенту.

По окончанию договора аренды, клиент выкупает актив по остаточной стоимости у банка.

Основные и наиболее значимые положения исламского права применительно к данному механизму, которые могут иметь отличия с традиционным финансовым лизингом, представлены ниже:

- Так как в собственником передаваемого в финансовую аренду актива является финансовый институт, то вся ответственность за любой вред причиненный имуществу в ходе его стандартного и добросовестного использования в результате независимых от арендатора обстоятельств приходится на арендодателя (в лице финансового института);

- Требование определённости к сумме оплаты. В традиционной финансовой аренде зачастую размер будущих арендных платежей привязывают к ставкам, которые не имеют определённого значения в будущем, как например ставки межбанковского кредитования или ставка рефинансирования;

- Запрет на штрафные санкции за просрочку долга в пользу финансиста (этот вопрос уже был разъяснён выше в отношении «мурабаха»)

- Арендные платежи могут взыскиваться только за период пользования базовым активом.

Запрет на две сделки в одном контракте. Контракт «иджара» не может включать в себя условие продажи или передачи базового актива клиенту по истечению его срока. В качестве альтернативы используется одностороннее обязательство со стороны арендодателя (финансового института) о продаже/ передаче базового актива по остаточной стоимости клиенту, от которого клиент может отказаться.

Следует отметить, что перечисленные методы финансирования подвергаются серьёзной критике со стороны ключевых идеологов отрасли, как то учёных-правоведов и исламских экономистов. Обусловлено это тем, что, по их словам, они «соответствуют Исламу по форме, но не по духу», так как имеют ряд негативных черт традиционного ссудно-процентного финансирования. Так один из ведущих современных исламских правоведов, председатель шариатского совета Организации по Учёту и Аудиту в Исламских Финансовых Институтах (AAOIFI), Мухаммад Таки Усмани говорит следующее об этих контрактах:

«Шариатские Наблюдательные Советы единогласны в том, что эти методы финансирования («мурабаха» и «иджара») не являются идеальными моделями финансирования, и должны использоваться только в крайних случаях с полным учетом всех условий, предписанных исламским правом».

Так же отмечается, что по сути данные методы финансирования были разработаны в качестве временной меры, так как исламские финансы относительно новое явление и им требуется определённый период для того, чтобы «встать на ноги». Об этом к примеру свидетельствуют следующие высказывания Усмани:

«Ислам, будучи всеобъемлющем образом жизни, имеет две основные категории правил; первая категория правил основана на идеальных целях исламского права и применяется при нормальных обстоятельствах, вторая же категория правил предполагает некоторые послабления, которые дозволяются лишь в исключительных случаях. Настоящий исламский порядок основывается на первой категории правил, в то время как вторая категория является исключением и может применяться лишь в случае крайней необходимости, однако она не отражает картины настоящего исламского порядка. Существуя в условиях ряда ограничений (налоговых, законодательных и т.п.), исламские банки в основном действуют в рамках второй категории правил».

Некоторые же правоведы вообще считают запрещёнными подобные методы финансирования как мурабаха.

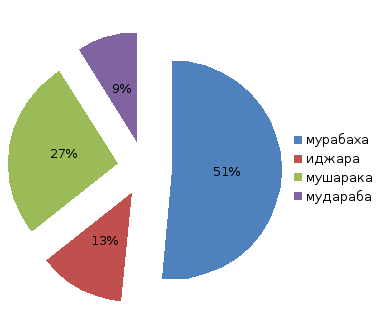

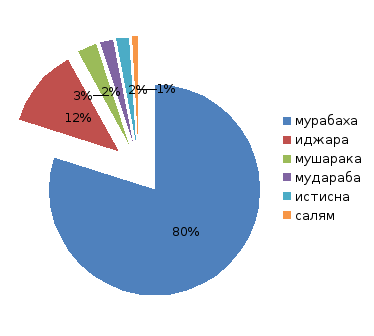

Однако современная практика такова, что именно такие методы финансирования как «мурабаха» и «иджара» получили наибольшее распространение в практике исламских финансовых институтов. И хотя подобная ситуация подвергается серьёзной критике со стороны идеологов исламской финансовой индустрии, на текущий момент трудно выделить тренд, который бы свидетельствовал в пользу снижения использования «мурабаха» и «иджара». Напротив, ситуация такова, что доля данных методов финансирования в портфеле исламских финансовых институтов год от года лишь увеличивается, что представлено на рисункеах 1 и 2:

Рис. 1. Доли исламских финансовых инструментов

Рис. 2. Доли исламских финансовых инструментов

Однако на наш взгляд, существуют серьёзные основания полагать, что попытки перемены данного тренда будут предприниматься постоянно. Нечто подобное уже имело место на рынке исламских ценных бумаг, когда упомянутый выше Мухаммад Таки Усмани сделал публичное заявление о том, что порядка 85% исламских инвестиционных сертификатов не являются соответствующими исламскому праву, а следовательно, являются запрещёнными, после чего глобальная подписка на исламские инвестиционные сертификаты упала почти в четыре раза.

Другим видом долгового финансирования в исламских финансах является «салам». «Салам» - это продажа посредством которой продавец берёт на себя обязательство по поставке определённого вида товара покупателю на будущую дату в обмен на немедленно уплаченный авансовый платёж. При использовании данного контракта исламский финансовый институт в большей степени выступает в качестве торговой организации.

В соответствии с данным контрактом одна сторона (финансовый институт) предоставляет другой стороне (исполнителю) определённую сумму (покупную стоимость товара), а тот в свою очередь берёт на себя обязательство поставить определённый товар в соответствии с согласованной спецификацией. Таким образом финансовый институт выступает в роли заказчика, а клиент в роли подрядчика. Не имеет значения будет ли товар произведён самостоятельно или же будет приобретён клиентом у третьего лица, основным условием является соблюдение спецификации, количества и срока. Однако чаще всего данный метод финансирования используется в отношении сельскохозяйственной продукции, когда фермеры получают финансирование для своих нужд под условие будущей поставки урожая в определённый срок, в соответствии с оговоренным количеством и спецификацией.

С точки зрения традиционного финансиста, данный метод является не совсем понятным, так как вместо денег возврат от инвестиций выражается в товарах. Однако одной из важнейших особенностей исламского финансирования является то, что оно всегда основано на материальных активах или участии в коммерческой деятельности. Финансовая деятельность не может осуществляться исключительно посредством денежных операций и быть оторванной от реального сектора экономики, так как существует серьёзные ограничения по ростовщичеству. Поэтому в моделях долгового коммерческого финансирования исламский финансовый институт зачастую берёт на себя роль торговой организации. Прибылью финансиста в данном случае является разница между ценой покупки (авансом) и ценой продажи товара, которая может быть осуществлена различными путями, как то продажа за наличные, в рассрочку, или же посредством заключением параллельного контракта «салам» до того момента, как товар ещё был поставлен клиентом.

Ещё одним методом финансирования в практике исламских финансовых институтов является «истисна'». По сути, так же как и «салам», это вид продажи товара до того, как он ещё получит своё существование. Подразумевается, что покупатель делает заказ у изготовителя на производство определенного товара. Если изготовитель берет на себя обязательства произвести товар для клиента, обеспечив себя необходимым сырьем, то сделка считается заключённой. Для действительности договора истисна' является обязательным условие определённости цены товара, которая была согласованна между сторонами, а также, условие определения необходимой спецификации товара (который предполагается изготовить), которая была бы досконально оговорена между сторонами.

Существуют следующие отличия между контрактами «истисна'» и «салам»:

1. Субъектом договора истисна' всегда является товар, который нуждается в предварительном изготовлении, в то время как договор салам может быть осуществлен для любого товара, независимо от того, требует он предварительного производства или нет.

2. По договору салам является обязательным, чтобы платеж был осуществлен предварительно в полном объеме, однако, это не является необходимым условием в договоре истисна'.

3. Уже заключённый контракт салам, не может быть расторгнут в одностороннем порядке, в то время как контракт истисна' может быть расторгнут до того момента, как начались осуществляться работы по созданию товара.

Данные отличия послужили причиной того, что в практике исламских финансов «истисна'» в отличие от «салам» используется таким образом, что поставщиком товара выступает финансовый институт, а не клиент. Получив заказ от клиента на производство или создание чего-либо, финансовый институт как правило передаёт его исполнение третьему лиц (какой-либо специализированной организации) и оплачивает его за свой счёт. Осуществляя исполнение заказа финансист как правило получает периодические выплаты от клиента, срок которых может быть продлён и за пределы сдачи производимого или создаваемого товара. Прибылью финансиста в этом случае является разница между ценой получаемой от клиента и ценой уплачиваемой им конечному исполнителю.

В современной практике «истисна'» в основном применяется в сфере финансирования промышленных проектов или создания крупного оборудования (самолётов, кораблей и т.п.), а так же финансировании жилищного строительства.

Следующим методом долгового финансирования является «кард аль-хасан», который представляет из себя беспроцентный займ. Данный метод финансирования является абсолютно некоммерческим, а потому не имеет очень широкого применения. «Кард аль-хасан» предоставляется коммерческими исламскими финансовыми институтами скорее в порядке исключения, нежели правила, и его использование в основном осуществляется в рамках специализированных кооперативных организаций, вроде кредитных союзов. Так же его применяют различные исламские финансовые институты, чьи цели выходят за рамки коммерческих, как например программа Исламского Банка Развития по беспроцентному кредитованию для получения высшего образования.

Литература:

1. Беккин Р.И. Исламская экономическая модель и современность. М.: ИД Марджани, 2009 – 337с.

2. Исламские финансово-кредитные институты в экономике зарубежных стран. Беккин Р.И., Вахитов Р.Р., Гафурова Г.Т. и др. под редакцией Тимирясова В.Г. Казань: Издательство «Познание» Института экономики управления и права, 2011. – 236 с.

3. Трунин П., Каменских М., Муфтяхетдинова М. Исламская финансовая система: современной состояние и перспективы развития. М.: Институт Экономики Переходного Периода, - 2009 — 88с.

4. Usmani M.T. «An Introduction to Islamic Finance». CQ Press, U.S., 2001 – с.169.

5. Журавлев Ю.А. Концептуальные принципы исламской экономики. Исламские финансы в современном мире: экономические и юридические аспекты /Под ред. Р. Беккина. - М.: Андалус, 2004. – 283 с.