- •Экзаменационный билет № 1

- •4. Стадия: острый непреодолимый кризис

- •2. Комплексный анализ с использованием специальных методов оценки влияния факторов на кризисное финансовое развитие.

- •Вопрос 1

- •Вопрос 2

- •Типы и классификация кризисов.

- •Понятие и виды организационных процедур в условиях антикризисного управления.

- •Экзаменационный билет № 5

- •Предупреждение банкротства: сущность, механизм, особенности стратегии и тактик

- •1. Стадия: потенциальный кризис

- •2. Стадия: латентный/скрытый кризис

- •Вопрос 2.

- •Сущность явления банкротства и его законодательная база.

- •2. Реструктуризация долгов и обязательств организации.

- •Положительные и отрицательные черты банкротства.

- •Процедура наблюдения: сущность, цели, содержание.

- •Виды банкротства.

- •2) Процедура финансового оздоровления: сущность, цели, содержание.

- •Процедура финансового оздоровления: сущность, цели, содержание.

- •Процедура внешнего управления: сущность, цели, содержание.

- •Подсистемы антикризисного менеджмента.

- •Процедура конкурсного производства: сущность, цели, содержание.

- •Вопрос 1-Понятие финансового состояния и содержание анализа.

- •Вопрос 2. Особенности формирования антикризисной маркетинговой стратегии.

- •Экзаменационный билет № 18

- •Построение аналитического баланса. Вертикальный и горизонтальный анализ.

- •Сущность и содержание финансовой политики неплатежеспособной организации.

- •Экзаменационный билет № 19

- •Характеристика основных показателей финансовой устойчивости предприятия.

- •Особенности политики управления персоналом в условиях смены стратегии развития предприятия.

- •Экзаменационный билет № 20

- •Характеристика основных показателей ликвидности.

- •Организационные аспекты деятельности арбитражного управляющего и членов его команды.

- •Понятие финансового состояния и содержание анализа

- •Мировое соглашение как процедура банкротства

- •Процедура внешнего управления: сущность, цели, содержание.

- •Эффективность антикризесного менеджмента!(взято не только с лекций)

- •2. Процедура наблюдения: сущность цели содержание

Типы и классификация кризисов.

В литературе по экономике предприятия виды кризисов излагаются по-разному, различными способами и учитывая различные критерии. Кризисы можно классифицировать по различным критериям. Можно использовать следующую классификацию:

кризис стратегического развития предприятия;

кризис на стадии жизненного цикла предприятия;

основные причины кризисов;

агрегированное состояние кризиса;

степень угрозы целям предприятия.

Кризис стратегического развития предприятия. Здесь может идти речь о кризисе роста, стагнации или упадка.

Кризис на стадии жизненного цикла предприятия. В этом смысле возможно разделение на кризис основания, роста и старости.

Основные причины кризисов. Здесь возможно грубое разделение причин на экзогенные и эндогенные.

Агрегированное состояние кризиса. Различают латентный и острый кризисы.

Степень угрозы целям предприятия. Обязательными предпосылками нормального состояния предприятия является:

а) поддержание платежеспособности,

б) исключение обременения предприятия долгами/т.е. превышения пассивов над активами. С учетом системных целей возможно определение видов кризисов как кризисы стратегии, достижений (результатов) и ликвидности.

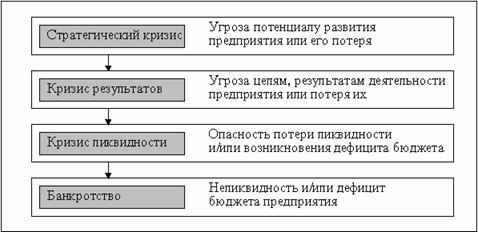

Рис. 2.2. Виды кризисов по целям предприятия, находящимся под угрозой

О кризисе стратегий/стратегическом кризисе речь идет тогда, когда потенциал развития предприятия (инновационный потенциал), который мог бы быть использован в течение продолжительного времени, существенно поврежден, исчерпан и/или нет возможности создать новый. Причины стратегического кризиса различны, к примеру это упущенное технологическое развитие, или отставание от него, неадекватная изменяющимся требованиям рынка стратегия маркетинга.

Кризис результатов/результативный кризис (оперативный кризис) описывает состояние, при котором предприятие имеет убытки и из-за постоянного уменьшения собственного капитала движется к ситуации дефицита баланса/превышения пассивов над активами. Причины: потери, как последствие отсутствия потенциала развития предприятия (инновационного потенциала), недостаточная эффективность оперативных мероприятий или менеджмента, который не в состоянии в достаточной мере использовать для повышения доходов потенциал развития предприятия.

При кризисе ликвидности из-за увеличивающихся убытков предприятию грозит потеря платежеспособности или платежеспособность уже отсутствует. В дополнении к этому предприятию грозит опасность дефицита баланса/превышения пассивов над активами.

Понятие и виды организационных процедур в условиях антикризисного управления.

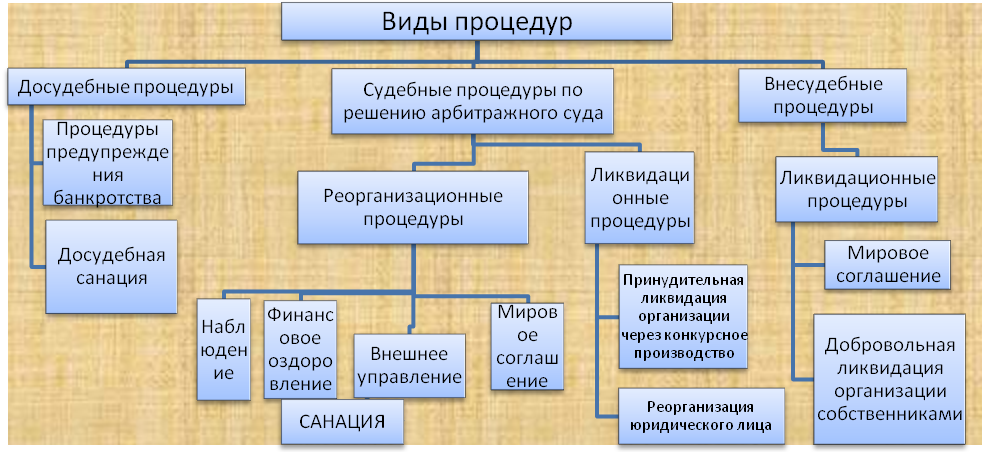

В зависимости от стадии финансовой несостоятельности предприятия (кризиса), масштабов кризиса, взаимоотношений между собственником, руководителями, кредиторами и других обстоятельств, могут быть реализованы различные организационные процедуры антикризисного управления:

Предупреждение банкротства - мероприятия по восстановлению платежеспособности и предупреждению банкротства представляют собой досудебную санацию.

Санация представляет собой систему мероприятий, направленных на оздоровление финансового состояния должника с целью предотвращения банкротства или ликвидации.

Основными этапами антикризисного управления в этом случае являются:

Разработка бизнес-плана на основе диагностики финансового состояния фирмы.

Выбор и реализация антикризисных процедур.

Наблюдение – это процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника и проведения финансового анализа состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов.

Особенностью данной процедуры является: деятельность предприятия не останавливается; в этой процедуре не возможна ликвидация и реорганизация, не возможен выпуск ценных бумаг и выплата дивидендов; ряд сделок возможны только с разрешения временного управляющего, который назначается арбитражным судом.

Временный управляющий проводит анализ финансового состояния должника, составляет реестр кредиторов, проводит экспертизу наличия (отсутствия) признаков фиктивного или преднамеренного банкротства, контролирует сохранность имущества должника.

Процедура наблюдения заканчивается с момента признания должника банкротом и введения конкурсного производства или введения процедуры финансового оздоровления или внешнего управления или утверждения мирового соглашения.

Финансовое оздоровление – это процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с разработанным графиком. В общем случае срок финансового оздоровления – 2 года. Особенности:

Руководителем должника осуществляется оздоровление предприятия в соответствии с планом финансового оздоровления, одновременно производится погашение задолженности в соответствии с графиком, утвержденным арбитражным судом.

Сделки с имуществом, величиной больше 5% балансовой стоимости активов, выдача займов, кредитов, поручительств, гарантий осуществляется только с согласия собрания кредиторов.

Реорганизация осуществляется только с согласия собрания (комитета) кредиторов.

Сделки, связанные с увеличением кредиторской задолженности более чем на 5%, продажей имущества (кроме продажи продукции и услуг), уступка прав требований, перевод долга, получение займов, кредитов – осуществляются только с согласия административного управляющего.

Окончанием процедуры финансового оздоровления считается :

Вынесенное арбитражным судом объявление о прекращении судом судебного разбирательства.

Вынесение арбитражным судом определения о введении внешнего управления.

Принятие арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства.

На любой стадии арбитражного управления может быть заключено мировое соглашение.

Внешнее управление – это процедура банкротства, применяемая к должнику в целях восстановления платежеспособности.

Срок внешнего управления – не более 18 месяцев, с продлением по решению суда не более чем еще на 6 месяцев. Совокупный срок финансового оздоровления и внешнего управления может быть не более 2х лет.

Особенности:

Внешний управляющий проводит мероприятия по восстановлению платежеспособности должника на основе плана внешнего управления.

Вводится мораторий на долги со сроками до внешнего управления; эти долги замораживаются, на них не начисляются штрафы, пенни, неустойки.

органы управления должника прекращают свои полномочия, а руководитель должника отстраняется от должности на время управления внешним управляющим.

Конкурсное производство – это процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

Срок конкурсного производства – не более 1 года, с возможностью продления еще на 6 месяцев по ходатайству лица, участвующего в деле.

Орган управления – конкурсный управляющий.

Особенности данной процедуры: всё имущество должника образует конкурсную массу, которая подлежит продаже на торгах. Сумма, вырученная от продажи конкурсной массы, направляется на удовлетворение требований кредиторов в порядке очередности.

Мировое соглашение – процедура банкротства, применяемая на любой стадии. Прекращение дела о банкротстве, в целях прекращения производства по делу о банкротстве путём достижения соглашения между должником и кредитором. В мировом соглашении в обязательном порядке должны быть установлены размеры, порядок и сроки исполнения обязательств.

В практике заключение мировых соглашений используется такие виды реструктуризации задолженности:

Отсрочка или рассрочка.

Уступка прав требований должника.

Исполнение обязательств 3ими лицами.

Предоставление отступного.

Скидка с долга.

Прощение долга.

Обмен требований на акции, на долю в уставном капитале и другие ценные бумаги.

Другое.