- •Оглавление:

- •7.1. Общая характеристика. 12

- •10.1. Общая характеристика. 16

- •Глава 1. Сущность ценных бумаг.

- •1.1. Понятие ценных бумаг.

- •1.2. Классификация ценных бумаг.

- •Глава 2. Акции.

- •2.1. Акции – общая характеристика.

- •2.2. Виды акций.

- •2.3. Дивиденд.

- •2.4. Доходность акций.

- •Глава 3. Облигации.

- •3.1. Общая характеристика.

- •3.2. Стоимостная оценка облигаций.

- •3.3. Дисконт и процентный доход по облигации.

- •3.4. Доходность облигаций.

- •Глава 4. Ценные государственные бумаги.

- •4.1. Виды государственных ценных бумаг.

- •Глава 5. Основные государственные ценные бумаги в России.

- •5.1. Государственный республиканский внутренний займ рсфср 1991 г.

- •5.2. Облигации внутреннего валютного займа 1993г.

- •5.3. Государственные краткосрочные бескупонные облигации (гко).

- •5.4. Облигации федерального займа (офз).

- •5.5. Облигации государственного сберегательного займа.

- •5.6. Муниципальные ценные бумаги.

- •Глава 6. Вексель.

- •6.1. Понятие о векселе.

- •6.2. Простой переводной вексель.

- •6.3. Индоссамент.

- •Глава 7. Депозитные и сберегательные сертификаты коммерческих банков.

- •7.1. Общая характеристика.

- •7.2. Условия выпуска депозитных и сберегательных сертификатов.

- •Глава 8. Чек, коносамент, другие ценные бумаги.

- •8.2. Коносамент.

- •8.3. Ценные бумаги, отсутствующие в российском законодательстве.

- •Глава 9. Понятие о рынке ценных бумаг.

- •9.1. Определение рынка ценных бумаг и его виды.

- •9.2. Место рынка ценных бумаг.

- •9.3. Функции и составные части рынка ценных бумаг.

- •Г Рис. 9.1. Участники рынка ценных бумаг лава 10. Эмитенты и инвесторы.

- •10.1. Общая характеристика.

- •10.2. Эмитенты.

- •10.3. Инвесторы.

- •Глава 11. Участники рынка ценных бумаг, обеспечивающие его нормальное функционирование.

- •11.1. Управляющие компании и деятельность по управлению ценными бумагами, фондовые брокеры и дилеры.

- •11.2. Коммерческие банки на рынке ценных бумаг, регистраторы, депозитарии.

- •11.3. Расчетно-клиринговые организации.

- •11.4. Инвестиционный фонд – участник рынка ценных бумаг.

- •Глава 12. Фондовая биржа и организаторы внебиржевого рынка.

- •12.1. Задачи и функции фондовой биржи.

- •12.2. Члены фондовой биржи.

- •12.3. Органы управления биржей.

- •12.4. Внебиржевые фондовые рынки.

- •Глава 13. Рынок ценных бумаг и его регулирование.

- •13.1. Цели и принципы регулирования рынка ценных бумаг.

- •13.2. Государственное регулирование российского рынка ценных бумаг.

- •13.3. Саморегулируемые организации рынка ценных бумаг.

- •Глава 14. Эволюция и тенденции развития российского и мирового рынков ценных бумаг.

- •14.1. Фондовые биржи России.

- •14.2. Российский рынок государственных и корпоративных ценных бумаг.

- •14.3. Тенденции развития современного мирового рынка ценных бумаг.

- •Глава 15. Первичный рынок ценных бумаг.

- •15.1. Цикл жизни ценных бумаг.

- •15.2. Особенности эмиссии ценных бумаг, выпускаемых коммерческими банками.

- •15.3. Андеррайтинг.

- •Глава 16. Вторичный рынок ценных бумаг.

- •16.1. Брокерское обслуживание клиентов.

- •16.2. Организация торгов на биржевом и внебиржевом рынках.

- •Глава 17. Общая характеристика производных ценных бумаг.

- •17.1. Понятие производных ценных бумаг.

- •17.2. Фьючерсный контракт.

- •17.3. Свободно обращающийся, или биржевой, опцион.

- •Глава 18. Виды фьючерсных и опционных контрактов на фондовом рынке.

- •18.1. Краткосрочные и долгосрочные процентные фьючерсы.

- •18.2. Фьючерсные контракты на индексы фондового рынка.

- •18.3. Валютные фьючерсы.

- •18.4. Виды биржевых опционных контрактов.

- •Глава 19. Ценообразование на производные ценные бумаги.

- •19.1. Ценообразование на фьючерсные контракты.

- •19.2. Ценообразование на биржевые опционы.

- •Глава 20. Стратегии торговли фьючерсными контрактами и биржевыми опционами.

- •20.1. Основные виды биржевых стратегий: хеджирование и биржевая спекуляция.

- •20.2. Биржевые стратегии на рынке фьючерсных и опционных контрактов.

- •Глава 21. Сделки и расчеты на рынке ценных бумаг.

- •21.1. Виды сделок с ценными бумагами.

- •21.2. Клиринг и расчеты по сделкам с ценными бумагами.

- •Глава 22. Анализ фондового рынка.

- •22.1. Основы инвестиционного анализа на рынках ценных бумаг.

- •22.2. Основы портфельного инвестирования.

- •Список используемой литературы:

- •Список рекомендуемой литературы:

3.2. Стоимостная оценка облигаций.

Облигации имеют нарицательную цену (номинал) и рыночную цену. Номинальная стоимость облигации напечатана на самой облигации и обозначает сумму, которая берется взаймы и подлежит возврату по истечению срока облигационного займа. Рыночная цена в момент эмиссии может быть ниже номинала, равна номиналу и выше номинала. В дальнейшем рыночная цена облигаций определяется исходя из ситуации, сложившейся на рынке облигаций и финансовом рынке в целом к моменту продажи, а также двух главных элементов самого облигационного займа. Этими элементами являются:

-

перспектива получить при погашении номинальную стоимость облигации;

-

право на регулярный фиксированный доход (чем выше доход, приносимый облигацией, тем выше ее рыночная стоимость).

Курсом облигации называется значение рыночной цены облигации, выраженное в процентах к ее номиналу:

![]()

где К0 - курс облигаций;

Кр - рыночная цена облигации;

Н - номинальная цена облигации.

3.3. Дисконт и процентный доход по облигации.

Облигации, являясь, как и другие ценные бумаги, объектом инвестирования на фондовом рынке, приносят своим держателям доход. Общий доход от облигации складывается из следующих элементов:

-

периодически выплачиваемых процентов (купонного дохода);

-

изменения стоимости облигации за соответствующий период;

-

дохода от реинвестиций полученных процентов.

Рассмотрим в отдельности каждый элемент.

Облигация, в отличие от акции, приносит владельцу фиксированный текущий доход. Этот доход представляет собой постоянный аннуитет - право получать фиксированную сумму ежегодно в течение ряда лет. Аннуитет также определяют как «серию платежей, произведенных в фиксированные интервалы времени за определенное количество периодов». Как правило, проценты по облигациям выплачиваются 1-2 раза в год.

Существует зависимость между процентным доходом и сроком обращения облигации: чем больше отдален срок погашения, тем выше должен быть процент, и наоборот.

Говоря о второй составляющей дохода, приносимого облигацией, мы имеем в виду облигации, купленные по цене ниже номинала, то есть с дисконтом. Доход по ним образуется как разница между ценой, по которой они продаются, и номиналом облигации. При покупке и продаже облигаций с дисконтом важным моментом является определение цены продажи облигации.

Подсчет этой цены называется дисконтированием, а сама цена - сегодняшней стоимостью будущей суммы денег.

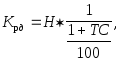

Дисконтирование осуществляется по

формуле

где Крд - цена продажи облигации с дисконтом, руб.;

Н - номинальная цена облигации, руб.;

Т - число лет, по истечении которых облигация будет погашена;

С - норма ссудного процента (или ставка рефинансирования), %;

дисконтный множитель, показывающий,

какую долю составляет цена продажи

облигации в ее номинальной цене.

дисконтный множитель, показывающий,

какую долю составляет цена продажи

облигации в ее номинальной цене.

Разность (Н-Крд) является дисконтом и представляет собой доход по данному виду облигации.

Последний элемент совокупного дохода - доход от реинвестиций полученных процентов - присутствует лишь при условии, что полученный в виде процентов текущий доход по облигации постоянно реинвестируется.

Общий доход по облигациям обычно ниже, чем по другим ценным бумагам.