- •Экономическая оценка инвестиций

- •Введение

- •Тема 1. Инвестиции в россии: динамика, структура, перспективы

- •Тема 2. Концепция временной стоимости денег

- •Примеры расчета типовых задач

- •Задачи для самостоятельного решения

- •Тема 3. Определение стоимости источников капитала. Средневзвешенная стоимость капитала

- •Примеры расчета типовых задач

- •Задачи для самостоятельного решения

- •Тема 4. Простые методы оценки эффективности инвестиций

- •Примеры расчета типовых задач

- •Задачи для самостоятельного решения

- •Тема 5. Динамические методы оценки эффективности инвестиций

- •Примеры расчета типовых задач

- •Задачи для самостоятельного решения

- •Тема 6. Учет влияния инфляции при оценке эффективности инвестиций

- •Примеры расчета типовых задач

- •Задачи для самостоятельного решения

- •Тема 7. Учет неопределенности и риска при оценке эффективности инвестиционного проекта

- •Примеры расчета типовых задач

- •Задачи для самостоятельного решения

- •Задачи для самостоятельного решения

- •Реферат

- •Библиографический список

- •Содержание

Примеры расчета типовых задач

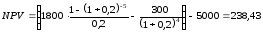

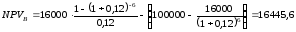

Задача 1. Руководство предприятия собирается внедрить новую машину, которая выполняет операции, производимые в настоящее время вручную. Машина стоит вместе с установкой 5000 тыс. рублей со сроком эксплуатации 5 лет и нулевой ликвидационной стоимостью. По оценкам финансового отдела предприятия внедрение машины за счет экономии ручного труда позволит обеспечить дополнительный денежный поток в размере 1800 тыс. рублей в год. На четвертом году эксплуатации машина потребует ремонт стоимостью 300 тыс. рублей. Экономически целесообразно ли внедрять новую машину, если стоимость капитала предприятия составляет 20%.

Решение

|

|

Очевидно, что сумма 238,43 тыс. рублей представляет собой некоторый «запас прочности», призванный компенсировать возможную ошибку при прогнозировании денежных потоков.

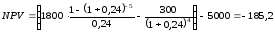

В рамках данного примера ответим на вопрос, что если показатель доходности инвестиций (стоимость капитала предприятия) станет больше. Как должно измениться значение NPV?

Расчет показывает, что при r=24%, NPV=(-185,20$), то есть критерий является отрицательным и проект следует отклонить.

|

|

Отрицательное значение NPV говорит о том, что исходная инвестиция не окупается, т.е. положительные денежные потоки, которые генерируются этой инвестицией, не достаточны для компенсации, с учетом стоимости денег во времени, исходной суммы капитальных вложений.

Стоимость собственного капитала компании – это доходность альтернативных вложений своего капитала, которое может сделать компания. При r = 20% компании более выгодно вложить деньги в собственное оборудование, которое за счет экономии генерирует денежный поток 1800 тыс. рублей в течение ближайших пяти лет; причем каждая из этих сумм в свою очередь инвестируется по 20% годовых.

При r = 24% компании более выгодно сразу же инвестировать имеющиеся у нее 5000 тыс. рублей под 24% годовых, нежели инвестировать в оборудование, которое за счет экономии будет «приносить» денежный доход 1800 тыс. рублей, который в свою очередь будет инвестироваться под 24% годовых.

Общий вывод таков: при увеличении нормы доходности инвестиций (стоимости капитала инвестиционного проекта) значение критерия NPV уменьшается.

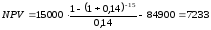

Задача 2. Предприятие требует как минимум 14 % отдачи при инвестировании собственных средств. В настоящее время предприятие располагает возможностью купить новое оборудование стоимостью 84900 тыс. рублей. Использование этого оборудования позволит увеличить объем выпускаемой продукции, что в конечном итоге приведет к 15000 тыс. рублей дополнительного годового денежного дохода в течение 15 лет использования оборудования. Необходимо вычислить чистое современное значение проекта, предположив нулевую остаточную стоимость оборудования через 15 лет.

Решение

|

|

|

Чистое современное значение оказалось положительным, что свидетельствует в пользу принятия проекта.

Решение

|

|

|

Таким образом, чистый выигрыш фирмы от такой инвестиции составит 114,46 млн. рублей. Именно на эту сумму в современном денежном выражении ее ценность возрастет благодаря тому, что приток денежных средств за срок жизни инвестиционного проекта (10 лет) окажется большим, чем затраты на его реализацию.

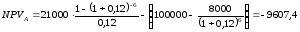

Задача 4. Предприятие имеет два варианта инвестирования имеющихся у него 100 000 рублей. В первом варианте предприятие вкладывает в основные средства, приобретая новое оборудование, которое через 6 лет (срок инвестиционного проекта) может быть продано за 8 000 рублей; чистый годовой денежный доход от такой инвестиции оценивается в 21 000 рублей.

Согласно второму варианту предприятие может инвестировать деньги в рабочий капитал (товарно-материальные запасы, увеличение дебиторских счетов) и это позволит получать 16 000 рублей годового чистого денежного дохода в течение тех же 6 лет. Необходимо учесть, что по окончании этого периода рабочий капитал высвобождается (продаются товарно-материальные запасы, закрываются дебиторские счета). Какой вариант следует предпочесть, если предприятие рассчитывает на 12 % отдачи на инвестируемые им денежные средства? Воспользоваться методом чистой приведенной стоимости.

Решение

|

|

|

|

Предпочтительнее проект В: инвестирование в товарно-материальные ценности, так как чистая приведенная стоимость у него выше.

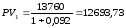

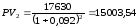

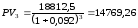

Задача 5. Рассмотрим расчет дисконтированного срока окупаемости инвестиций на небольшом примере. Исходные данные:

размер инвестиции 49 450,0

доходы от инвестиций:

в первом году 13 760,0

во втором году 17 630,0

в третьем году 18 812,5

в четвертом году 16 447,5

размер барьерной ставки 9,2%

Решение. Определим дисконтированный срок окупаемости инвестиционного проекта.

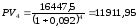

Пересчитаем будущие денежные потоки в вид текущих стоимостей:

|

|

|

|

|

|

|

|

Определим период, по истечении которого инвестиция окупается.

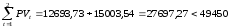

Сумма дисконтированных доходов за два первых года:

|

|

Сумма дисконтированных доходов за два года меньше суммы вложений.

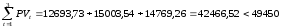

Сумма дисконтированных доходов за три года составит:

|

|

что также меньше суммы первоначальных инвестиций.

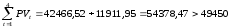

Сумма дисконтированных доходов за четыре года составила:

|

|

что больше размера инвестиций и это значит, что возмещение первоначальных инвестиционных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течение всего периода (по умолчанию предполагается, что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года:

|

|

Дисконтированный срок окупаемости инвестиций равен 3,59 года.

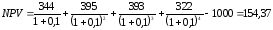

Задача 6. Величина инвестиций – 1 млн. руб.; прогнозная оценка генерируемого по годам дохода (тыс. руб.): 344; 395; 393; 322. Рассчитайте значение показателей IRR, если цена капитала 10%.

Решение. Пусть IRR равна 10%, тогда:

|

|

|

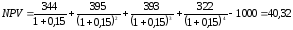

Пусть IRR равна 15%, тогда:

|

|

|

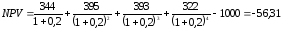

Пусть IRR равна 20%, тогда:

|

|

|

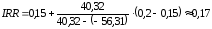

Функция NPV меняет знак в интервале от 15 до 20%, следовательно, IRR принадлежит этому отрезку. По формуле Ньютона-Рафсона:

|

|

|

При цене капитала в 10% IRR cоставила 17%. Таким образом, у проекта есть запас финансовой прочности: он может привлекать финансирование при цене до 17% и давать дополнительный выигрыш.

тыс.

рублей.

тыс.

рублей. тыс.

рублей.

тыс.

рублей. тыс.

рублей.

тыс.

рублей. млн.

рублей.

млн.

рублей. рублей.

рублей. рублей.

рублей. тыс.

рублей,

тыс.

рублей, тыс.

рублей,

тыс.

рублей, тыс.

рублей,

тыс.

рублей, тыс.

рублей.

тыс.

рублей. тыс.

рублей.

тыс.

рублей. тыс.

рублей,

тыс.

рублей, тыс.

рублей,

тыс.

рублей, года.

года. .

. .

. .

. или

17%.

или

17%.