- •Московская академия экономики и права

- •Содержание

- •Введение

- •Организационно-методическая часть

- •Тема 1. Сущность и финансово-экономическое содержание инвестиций.

- •1. Природа инвестиционного процесса.

- •2.Этапы развития инвестиционной теории.

- •Тема 2. Классификация и структура инвестиций.

- •1. Виды инвестиций.

- •Реальные

- •2. Структура инвестиций в основной капитал.

- •Тема 3. Источники финансирования инвестиций.

- •1. Сущность и классификация источников финансирования инвестиций.

- •Кредитование капитальных вложений

- •2. Виды инвестиционных ресурсов.

- •Классификация инвестиционных ресурсов

- •Тема 4. Содержание инвестиционной деятельности.

- •1. Понятие инвестиционной деятельности.

- •2. Содержание инвестиционного механизма.

- •Тема 5. Инвестиционная политика. Государственное регулирование инвестиционной деятельности.

- •1. Цели и задачи инвестиционной политики.

- •2. Государственное регулирование инвестиционной деятельности.

- •Тема 6. Финансовые инвестиции. Понятие инвестиционного портфеля.

- •1. Особенности и формы осуществления финансовых инвестиций на предприятии.

- •2. Понятие портфеля финансовых инвестиций. Виды портфеля.

- •Тема 7. Особенности и формы осуществления реальных инвестиций на предприятии.

- •1. Реальное инвестирование: сущность и формы.

- •2. Управление реальными инвестициями.

- •Тема 8. Инвестиционный проект: сущность, содержание, классификация.

- •1. Сущность и классификация инвестиционных проектов.

- •По функциональной направленности

- •2. Бизнес-план инвестиционного проекта.

- •Общие требования к составлению и оформлению бизнес-планов.

- •Раздел 1. Общая характеристика предприятия.

- •2. Управление инвестиционными рисками.

- •2. Обеспечение нейтрализации проектных рисков.

- •Тема 10. Методология оценки инвестиций.

- •Дисконтирование

- •2. Этапы оценки инвестиций.

- •Заключение

- •Литература по курсу Основная:

- •Дополнительная:

Тема 10. Методология оценки инвестиций.

Вопросы:

1. Понятие эффективности инвестиций.

2. Этапы оценки инвестиций.

1. Понятие эффективности инвестиций.

Финансово-экономическая оценка инвестиций занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными и финансовыми активами.

На рис. 3 представлены некоторые из методов оценки инвестиций. Ниже они будут подробно рассмотрены.

Коммерческая

оценка инвестиционного проекта

ФИНАНСОВАЯ

ОЦЕНКА (ФИНАНСОВАЯ СОСТОЯТЕЛЬНОСТЬ)

ЭКОНОМИЧЕСКАЯ

ОЦЕНКА (ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИЙ)

Отчет о прибыли Отчет о движении

денежных средств Баланс

Простые (статические)

методы

Методы дисконтирования

Коэффициенты

финансовой оценки

Простая норма

прибыли

(ROI)

Срок окупаемости

(PP)

Текущая стоимость

проекта

(NPV)

Внутренняя норма

прибыли

(IRR)

Рентабельность

инвестиций

(PI)

Рис. 3. Методы оценки инвестиционных проектов.

Оценка коммерческой состоятельности - заключительное звено проведения предынвестиционных исследований. Она должна основываться на информации, полученной и проанализированной на всех предшествующих этапах работы. Коммерческая оценка олицетворяет собой интегральный подход к анализу инвестиционного проекта. Как следствие, информация именно этого раздела бизнес-плана является ключевой при принятии потенциальным инвестором решения об участии в проекте.

Каковы же общие критерии коммерческой привлекательности инвестиционного проекта? Этих критериев два. Кратко их можно обозначить как "финансовая состоятельность" (финансовая оценка) и "эффективность" (экономическая оценка).

Оба указанных подхода взаимно дополняют друг друга. В первом случае анализируется ликвидность (платежеспособность) проекта в ходе его реализации. Во втором - акцент ставится на потенциальной способности проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темп их прироста.

Методы экономической оценки инвестиций, основанные на дисконтировании денежных поступлений.

Дисконтирование

Понятие «дисконтирование» относится к числу ключевых в теории инвестиционного анализа. Буквальный перевод этого слова с английского ("discounting") означает «снижение стоимости, уценка».

Дисконтированием называется операция расчета современной ценности (английский термин «present value» может переводиться также как «настоящая ценность», «приведенная стоимость» и т.п.) денежных сумм, относящихся к будущим периодам времени.

Противоположная дисконтированию операция - расчет будущей ценности («future value») исходной денежной суммы - называется наращением или компаундированием и легко иллюстрируется примером увеличения со временем суммы долга при заданной процентной ставке:

![]() ,

где

F

- будущая, а P

- современная ценность (исходная величина)

денежной суммы, r

- процентная ставка (в десятичном

выражении), N

- число периодов начисления процентов.

,

где

F

- будущая, а P

- современная ценность (исходная величина)

денежной суммы, r

- процентная ставка (в десятичном

выражении), N

- число периодов начисления процентов.

Трансформация вышеприведенной формулы в случае решения обратной задачи выглядит так:

![]() .

.

Методы дисконтирования используются в случае необходимости сопоставления величин денежных поступлений и выплат, разнесенных во времени. В частности, ключевой критерий эффективности инвестиций - чистая современная ценность (NPV) - представляет собой сумму всех денежных потоков (поступлений и платежей), возникающих на протяжении рассматриваемого периода, приведенных (пересчитанных) на один момент времени, в качестве которого, как правило, выбирается момент начала осуществления инвестиций.

Как вытекает из всего сказанного выше, процентная ставка, используемая в формуле расчета современной ценности, ничем не отличается от обычной ставки, отражающей, в свою очередь, стоимость капитала. В случае использования методов дисконтирования эта ставка, тем не менее, обычно называется ставкой дисконтирования (возможные варианты: «ставка сравнения», «барьерная ставка», «норма дисконта», «коэффициент приведения» и др.).

От выбора ставки дисконтирования во многом зависит качественная оценка эффективности инвестиционного проекта. Существует большое количество различных методик, позволяющих обосновать использование той или иной величины этой ставки. В самом общем случае можно указать следующие варианты выбора ставки дисконтирования:

Минимальная доходность альтернативного способа использования капитала (например, ставка доходности надежных рыночных ценных бумаг или ставка депозита в надежном банке).

Существующий уровень доходности капитала (например, средневзвешенная стоимость капитала компании).

Стоимость капитала, который может быть использован для осуществления данного инвестиционного проекта (например, ставка по инвестиционным кредитам).

Ожидаемый уровень доходности инвестированного капитала с учетом всех рисков проекта.

Перечисленные выше варианты ставок различаются между собой главным образом степенью риска, являющегося одной из компонент стоимости капитала. В зависимости от типа выбранной ставки дисконтирования должны интерпретироваться и результаты расчетов, связанных с оценкой эффективности инвестиций.

1. Метод определения чистой текущей стоимости. Метод анализа инвестиций, основанный на определении чистой текущей стоимости, на которую может прирасти рыночная стоимость фирмы в результате реализации инвестиционного проекта, исходит из двух предпосылок:

- любая организация стремится к максимизации своей рыночной стоимости;

- разновременные затраты имеют неодинаковую стоимость.

Чистая текущая стоимость - NPV (англ, net present value) - это разница между суммой денежных поступлений от реализации проекта, приведенных к нулевому моменту времени, и суммой дисконтированных затрат, необходимых для реализации этого проекта.

Символом I

о

(англ. investment)

мы обозначим первоначальное вложение

средств, a

CF

(англ, cash

flow)

- поступления денежных средств (денежный

поток) в конце периода t.

Тогда формула расчета чистой текущей

стоимости примет вид:

![]() (10.1)

(10.1)

Если чистая текущая стоимость проекта положительна, то это будет означать, что в результате реализации такого проекта стоимость фирмы возрастет и, следовательно, инвестирование пойдет ей на пользу, то есть проект может считаться приемлемым.

В реальной действительности, однако, инвестор может столкнуться с ситуацией, когда проект предполагает не «разовые затраты - длительную отдачу» (что, собственно, и предполагается в формуле (10.1)), а «длительные затраты - длительную отдачу», то есть более привычную для России ситуацию, когда инвестиции осуществляются не одномоментно, а по частям - на протяжении нескольких месяцев или даже лет.

В этом случае формула (10.1) принимает несколько иной вид:

![]() (10.2)

(10.2)

где It - инвестиционные затраты в период t.

Ставка дисконтирования k в формулах 10.1 и 10.2 - это ожидаемая прибыльность (рентабельность) инвестиционного проекта. На практике часто при оценке k используется ставка по альтернативным вложениям капитала, то есть уровень доходности инвестируемых средств, который может быть обеспечен при помещении их в общедоступные финансовые институты (банки, финансовые компании и т. д.)

Широкая распространенность метода оценки приемлемости инвестиций на основе NPV обусловлена тем, что этот критерий обладает достаточной устойчивостью при разных комбинациях исходных условий, позволяя во всех случаях находить экономически рациональное решение.

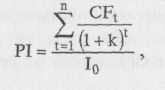

Метод расчета рентабельности инвестиций

Рентабельность инвестиций - PI (англ, profitability index) - это показатель, позволяющий определить, в какой мере возрастает стоимость фирмы (богатство инвестора) в расчете на 1 руб. инвестиций. Расчет этого показателя рентабельности производится по формуле:

(10.3)

(10.3)

где Io - первоначальные инвестиции, a CF - денежные поступления в году t, которые будут получены благодаря этим инвестициям.

Аналогично рассмотренной выше ситуации с показателем NPV для случая «длительные затрат - длительная отдача» эта формула будет иметь несколько иной вид:

(10.4)

(10.4)

где It - инвестиции в году t.

В такой модификации показатель рентабельности инвестиций иногда называют коэффициентом "доход-издержки ", BCR (англ. benefit-cost-ratio).

Очевидно, что если NPV положительна, то и PI будет больше единицы, и наоборот. Таким образом, если расчет дает нам PI больше единицы, то такая инвестиция приемлема.

Необходимо обратить внимание на то, что PI, выступая как показатель абсолютной приемлемости инвестиций, в то же время предоставляет аналитику возможность для исследования инвестиционного проекта еще в двух аспектах.

Во-первых, с его помощью можно нащупать что-то вроде "меры устойчивости" такого проекта. Действительно, если мы рассчитали, что PI равен, допустим, 2, то нетрудно сообразить, что рассматриваемый проект перестанет быть привлекательным для инвестора лишь в том случае, если его выгоды (будущие денежные поступления) окажутся меньшими более чем в 2 раза (это и будет "запас прочности" проекта, обеспечивающий справедливость выводов аналитиков даже при некотором излишнем оптимизме оценки ими выгод проекта).

Во-вторых, PI дает аналитикам инвестиций надежный инструмент для ранжирования различных инвестиций с точки зрения их привлекательности.

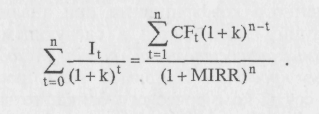

Метод расчета внутренней нормы прибыли

Внутренняя норма прибыли, или внутренний коэффициент доходности инвестиций - IRR (англ, internal rate of return) - представляет собой, по существу, уровень доходности средств, направленных на цели инвестирования.

Если вернуться к описанным выше уравнениям (10.1) и (10.2), то IRR-это то значение k в этих уравнениях, при котором NVP будет равно нулю.

Смысл расчета данного коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть связаны с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т. п., то есть несет некоторые обоснованные расходы на поддержание своего экономического потенциала.

Показатель, характеризующий относительный уровень этих расходов, можно назвать ценой авансированного капитала (СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность, и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

если: IRR > СС, то проект следует принять;

IRR < СС, то проект следует отвергнуть;

IRR = СС, то проект ни прибыльный, ни убыточный.

Так как показатель IRR является корнем уравнения NPV = 0, а функция

NPV =f(k) представляет собой алгебраическое уравнение k-ой степени, где k - число лет реализации проекта, для расчета IRR на практике используется либо специализированные финансовые калькуляторы, либо финансовые функции электронных таблиц Excel, Lotus, SUPERCALC.

Недостатком критерия IRR является то, что он не может использоваться при анализе инвестиционных проектов с неординарными потоками платежей. В ординарном инвестиционном проекте один или несколько оттоков сменяются серией поступлений денежных средств. Если же в проекте предполагается отток денежных средств в ходе его реализации или по окончании, этот поток называется неординарным.

Наиболее распространенная проблема при анализе неординарного проекта - множественность IRR, так как уравнение NPV= 0 - это многочлен n-ой степени, который может иметь п различных корней.

Поэтому в качестве критерия эффективности неординарных потоков используется показатель MIRR (англ, modified IRR).

MIRR определяется из уравнения:

Если все инвестиции имеют место при t = 0, а первый приток происходит при t= 1, это уравнение принимает следующий вид:

Статические методы оценки инвестиций

Те методы анализа инвестиций, о которых пойдет речь ниже, относятся к числу наиболее старых, которые широко использовались еще до того, как концепция дисконтирования денежных поступлений и затрат приобрела всеобщее признание в качестве способа получения самой точной оценки приемлемости инвестиций.

Однако и по сей день эти методы остаются в арсенале разработчиков и аналитиков инвестиционных проектов. Причиной тому — возможность получения с помощью такого рода методов некоторой дополнительной информации. А это никогда не вредно при оценке инвестиционных проектов, так как позволяет снижать риск неудачного вложения денежных средств.

Метод расчета периода окупаемости инвестиций. Метод расчета периода (срока) окупаемости РР (англ, payback period) инвестиций состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если величины денежных поступлений примерно равны по годам, формула расчета периода окупаемости имеет вид:

![]() (10.5)

(10.5)

где РР - период окупаемости (лет); Io - первоначальные инвестиции;

CFt - среднегодовая сумма денежных поступлений от реализации инвестиционного проекта.

Пример. Если мы имеем дело с инвестиционным проектом, предполагающим инвестирование 600 млн. руб. и получение затем в течение 8 лет денежных поступлений в размере 150 млн. руб. ежегодно, то нетрудно подсчитать, что период окупаемости составит:

600 : 150 = 4 года.

Следовательно, сумма первоначальных инвестиций будет возмещена за 4 года, а потом - еще 4 года - инвестор будет получать чистый доход от такой инвестиции.

Если поток доходов неравномерный, расчет показателя РР предполагает определение величины денежных поступлений от реализации проекта нарастающим итогом, то есть как кумулятивной величины. Чтобы лучше понять это, вновь обратимся к примеру.

Пример. Возьмем тот же инвестиционный проект, что мы рассматривали выше, но предположим, что денежные поступления по нему существенно различаются, нарастая со временем, так что по годам они составляют:

1-й год - 50 млн. руб., 2-й год - 100 млн. руб., 3-й год - 200 млн. руб., 4-й год - 250 млн. руб., 5-й год - 300 млн. руб. и т. д.

Тогда расчет периода окупаемости будет предполагать пошаговое (c шагом в год или иной расчетный период, принятый для анализа данного проекта инвестиций суммирование годичных сумм денежных и поступлений до тех пор, пока результат не станет равным сумме инвестиций).

Так, в нашем примере нетрудно подсчитать, что период окупаемости инвестиций составит 4 года, так как именно за этот период денежные поступления (50 + 100 + 200 + 250) достигнут величины первоначальных инвестиций в 600 млн. руб.

Если период окупаемости рассчитывается на основе нарастающей суммы денежных поступлений, то может возникнуть ситуация, когда срок накопления суммы, равной первоначальным инвестициям, не кратен целому числу лет (как удачно получилось в приведенном выше примере). Как определить длительность периода окупаемости в этом случае?

Допустим, например, что в том же рассмотренном нами выше проекте инвестирования денежные поступления по годам сложатся по-другому:

1-й год — 100 млн. руб.,

2-й год - 150 млн. руб.,

3-й год — 200 млн. руб.,

4-й год — 300 млн. руб.,

5-й год — 350 млн. руб. и т. д.

Легко подсчитать, что в этом случае кумулятивная сумма денежных поступлений за 3 года меньше величины инвестиций, а за 4 года — больше. Чтобы определить в такой ситуации точный период окупаемости инвестиций, надо:

1) найти кумулятивную сумму денежных поступлений за целое число периодов, при котором такая сумма оказывается наиболее близкой к величине инвестиций, но меньше ее (в нашем примере это 3 года, так как сумма за 4 года больше величины инвестиций);

2) определить, какая часть суммы инвестиций осталась еще непокрытой денежными поступлениями (в нашем примере это будет 150 млн. руб. [600 - (100 + 150 + 200)]);

3) поделить этот непокрытый остаток суммы инвестиций на величину денежных поступлений в следующем целом периоде, чтобы определить, какую часть остаток составляет от этой величины. Полученный результат будет характеризовать ту долю данного периода, которая в сумме с предыдущими целыми периодами и образует общую величину периода окупаемости.

Так, в нашем примере 150 млн. руб. составляют 0,5 суммы денежных поступлений в 4-м году реализации инвестиционного проекта, и, следовательно, общий срок окупаемости будет равен здесь трем с половиной годам.

Следует заметить, что некоторые экономисты при расчете показателя РР все же рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю цена авансированного капитала. Очевидно, что срок окупаемости увеличивается.

Метод определения бухгалтерской рентабельности инвестиций. Показатель бухгалтерской рентабельности инвестиций ROI (англ, return on investment) иногда в литературе носит название средней нормы прибыли на инвестиции ARR (англ, average rate of return) или расчетной нормы прибыли ARR (англ, accounting rate of return). Но, как его ни называть, суть от этого не меняется: данный показатель ориентирован на оценку инвестиций на основе не денежных поступлений, а бухгалтерского показателя - дохода фирмы.

Как можно догадаться из самих его названий, этот показатель представляет собой отношение средней величины дохода фирмы по бухгалтерской отчетности к средней величине инвестиций. При этом расчет бухгалтерской рентабельности инвестиций ведется на основе дохода до процентных и налоговых платежей - EBIT (англ, earnings before interest and tax), или дохода после налоговых, но до процентных платежей, равного произведению EBIT и разности между единицей и ставкой налогообложения Н: EBIT (1 - Н).

Чаще, однако, используется величина дохода после налогообложения, так как она лучше характеризует ту выгоду, которую получают владельцы фирмы и инвесторы. Соответственно, используя ROI при подготовке или анализе инвестиционного проекта, необходимо оговаривать или выяснять, по какой методике этот показатель рассчитывается.

Что касается величины инвестиций, по отношению к которой определяется рентабельность, то ее находят как среднее между учетной стоимостью активов Са на начало и конец рассматриваемого периода. Отсюда формула расчета бухгалтерской рентабельности инвестиций имеет вид:

![]()

Чтобы лучше понять процедуру расчета бухгалтерской рентабельности инвестиций, рассмотрим пример.

Пример. Предположим, что АО "Туладизель" планирует закупить новую линию по производству деталей двигателя стоимостью 1 млрд. руб., имеющую расчетный срок эксплуатации 10 лет. По расчетам, это обеспечит АО экономию затрат и, соответственно, дополнительную ежегодную прибыль в размере 200 млн. руб. (без вычета налогов и процентов за кредит). При ставке налогообложения на уровне, допустим, 40% величина годового бухгалтерского дохода за вычетом налогов составит в расчете:

200 X (1 - 0,40) = 120 млн. руб.

Продажу линии по остаточной стоимости после истечения срока ее эксплуатации АО не планирует, а значит, за 10 лет ее стоимость должна быть полностью списана в амортизацию, и, следовательно, конечная стоимость этих активов должна быть нами принята нулевой. Тогда ROI для данного проекта составит:

![]()

Применение показателя ROI основано на сопоставлении его расчетного уровня со стандартными для организации уровнями рентабельности, например, средним уровнем рентабельности к активам или стандартным уровнем рентабельности инвестиций (если организация для себя таковой установила в каком-либо программном документе). Соответственно рассматриваемый проект оценивается на основе ROI как приемлемый, если для него расчетный уровень этого показателя превышает величину рентабельности, принятую инвестором как стандарт.

Широкое использование ROI по сей день во многих организациях и странах мира объясняется рядом неоспоримых достоинств этого показателя.

Расчет денежных потоков

Базой для расчета всех показателей эффективности инвестиционных проектов является вычисление чистого потока платежей (англ, cash flow). В наиболее общем виде денежный поток состоит из двух элементов: требуемых инвестиций (отток средств) и поступления доходов от продаж за вычетом текущих расходов (приток средств).

С финансовой точки зрения потоки текущих доходов и расходов, а также чистый поток платежей полностью характеризуют инвестиционный проект. Поэтому вычисление этой характеристики инвестиционного проекта крайне важно. В этом разделе представлены алгоритм и основные формулы для расчета чистого потока платежей.

Чистый поток платежей CF, во временном интервале t равен:

![]() (10.6)

(10.6)

где t = О, 1, 2, ..., п;

ЧПt - чистая прибыль;

Аt - амортизационные отчисления;

Kt - капитальные вложения;

IIOK t - прирост оборотного капитала.

Чистая прибыль определяется по формуле:

![]() (10.7)

(10.7)

где Д t - общий объем продаж t-то периода (за вычетом НДС);

ИПt - издержки производства в t-ом периоде;

Ht - налог на прибыль в t-ом периоде.

Издержки производства включают следующие затраты:

где![]()

Ct - затраты на сырье;

Mt - затраты на материалы;

KИt - затраты на покупку комплектующих изделий;

Эt - затраты на топливо, тепло, пар и т. п.;

PСt - расходы на оплату производственного персонала, включая отчисления на социальные нужды;

PMt - затраты на обслуживание и ремонт оборудования (без зарплаты);

ЗЧt - затраты на запасные части для ремонта основного и вспомогательного оборудования;

3HPt - заводские накладные расходы;

AHPt - административные накладные расходы;

СБt - издержки сбыта и распределения;

Аt- амортизационные отчисления.

Иногда из издержек производства выделяются для дальнейшего анализа и расчетов еще две группы издержек — заводские издержки и эксплуатационные затраты:

![]()

где 3Ht - заводские издержки.

![]()

где Э3t - эксплуатационные затраты.

Налоги могут оказывать существенное воздействие на оценку денежных потоков. Во многих случаях влияние налогов может стать определяющим в том, состоится проект или нет.

Особое место среди производственных издержек занимают амортизационные отчисления. Поскольку при исчислении прибыли амортизация вычитается, увеличение амортизационных отчислений уменьшает налогооблагаемую базу. Однако амортизация не вызывает оттока денежных средств, не затрагивает денежных потоков. Это учтено в формуле. Следует сказать, что наличие амортизации является благоприятным фактором, поскольку увеличение амортизации приводит к уменьшению налога на прибыль, а, следовательно, к увеличению сальдо денежного потока.

Наряду с инвестициями в основной капитал (здания, машины и т. д.) при финансовом анализе большое внимание уделяется определению потребности создаваемого производства в оборотном капитале и ее изменениям с изменением масштабов производства и других факторов. На величину оборотного капитана влияют продолжительность производственного цикла, сложившаяся практика оплаты счетов поставщиков и потребителей, планируемые запасы сырья, материалов, готовой продукции и т. д.

В этом разделе приводятся основные расчетные формулы для оценки величины оборотного капитала, необходимого для реализации инвестиционного проекта.

Величина чистого оборотного капитала в году t определяется следующей формулой:

где t

= О, 1, 2, ..., п;![]() (10.8)

(10.8)

OKt - величина чистого оборотного капитала;

AKt- текущие активы;

ПOCt- подлежащие оплате счета.

В свою очередь, текущие активы равны

![]()

где Д3t - дебиторская задолженность;

3Сt, 3Mt, 3КИt, ЗЭt, 33Чt- стоимость запасов сырья, материалов, комплектующих изделий, энергии и топлива, запчастей;

НПt - стоимость незавершенного производства;

ГПt - стоимость запасов готовой продукции;

KHt - кассовая наличность.

В расчете потребности

в оборотном капитале существенную роль

играет минимальное число дней запаса.

Минимальное число дней запаса

соответствующего элемента рассчитывается

по нормам, задается из практики или

определяется экспертным путем. Число

годовых оборотов соответствующего

вида запасов рассчитывается по формуле:

![]()

где Пj - число оборотов j-го вида запасов;

ДНj - минимальное число дней запасов j-го вида.

Объем кассовой

наличности оценивается

по формуле:

![]()

где PСt - расходы на оплату производственного персонала (включая отчисления);

К3 и Кa - доли заработной платы в заводских и административных накладных расходах.

Подлежащие оплате

счета (кредиторская

задолженность) определяются

по формуле:

![]()

где ПОСt - число оборотов кредиторской задолженности за год.

Приведенные в этом разделе формулы служат предварительной оценке величины оборотного капитала, которая должна быть уточнена в результате проведения проектных работ по инвестиционному проекту.

При расчетах чистого потока платежей во внимание принимается изменение величины оборотного капитала в последующем периоде по сравнению с предыдущим:

![]()

Если среднегодовой уровень оборотных средств увеличивается, это вызывает отток средств с предприятия, если уменьшается - приток.