- •453 Прогноз социально-экономического развития российской федерации на 2014 год и на плановый период 2015 и 2016 годов

- •1. Основные тенденции социально-экономического развития в 2013 году

- •2. Факторы и условия социально-экономического развития российской федерации в 2014 - 2016 годах

- •2.1. Мировая экономика

- •2.2. Основные приоритеты социально-экономического развития Российской Федерации в 2014 - 2016 годах

- •2.3. Условия экономического развития

- •2.4. Факторы экономического роста

- •2.5. Инвестиции в основной капитал

- •2.6. Демографические тенденции и социальное развитие

- •2.7. Макроэкономическая устойчивость

- •2.8. Риски базового варианта прогноза

- •3. Параметры инфляции. Цены производителей. Цены и тарифы на продукцию (услуги) компаний инфраструктурного сектора

- •3.1. Прогноз параметров инфляции

- •3.2. Прогноз роста цен (тарифов) на продукцию (услуги) инфраструктурных компаний и тарифов организаций жкх

- •4. Структурная политика: развитие отраслей экономики и социальной сферы

- •4.1. Научно-техническая и инновационная сферы

- •4.2. Промышленность

- •4.3. Агропромышленный комплекс

- •4.4. Рыбохозяйственный комплекс

- •4.5. Транспорт

- •4.6. Связь

- •4.7. Торговля (потребительский рынок)

- •4.8. Малое и среднее предпринимательство

- •4.9. Отрасли социальной сферы

- •4.10. Охрана окружающей среды и использование природных ресурсов

- •5. Институциональные преобразования в экономике. Посткризисные и модернизационные процессы

- •6. Внешнеэкономическая деятельность

- •7. Социально-экономическое развитие субъектов российской федерации

- •8. Основные показатели системы национальных счетов

2.3. Условия экономического развития

Реформирование налоговой политики

В части мер налогового стимулирования планируется внесение изменений в законодательство о налогах и сборах по следующим направлениям:

1. Поддержка инвестиций и развитие человеческого капитала.

В среднесрочный период будет применяться действующая система налогообложения доходов физических лиц с единой ставкой для большинства видов доходов в размере 13 процентов.

В Государственной Думе рассматриваются внесенные Правительством Российской Федерации проекты федеральных законов, предусматривающие предоставление налоговых вычетов родителям, усыновившим (удочерившим) ребенка, оставшегося без попечения родителей, в том числе ребенка-инвалида, а также направленные на систематизацию ряда предоставляемых в настоящее время освобождений от налогообложения в отношении социально значимых выплат (доходов).

В качестве наиболее значимого изменения следует предусмотреть переход от действующего в настоящее время принципа предоставления имущественного налогового вычета по НДФЛ (предоставляемого при приобретении жилья) применительно только к одному приобретаемому объекту имущества к предоставлению данного вычета применительно к нескольким объектам недвижимости.

Будет также проводиться работа, направленная на выравнивание налоговых условий для различных видов инвестиций физических лиц.

2. Совершенствование налогообложения финансовых инструментов в рамках создания Международного финансового центра (более подробная информация изложена в приложении).

3. Упрощение налогового учета и его сближение с бухгалтерским учетом.

Упрощение налогового учета предлагается осуществлять путем выявления и корректировки норм налогообложения прибыли организаций, вызывающих сложности при ведении учета, а также ограничивающих возможности использования одинаковых правил налогового и бухгалтерского учета, при сохранении действующего подхода к определению налоговой базы по налогу на прибыль организаций.

В целях реализации указанных мероприятий Минфином России в 2013 году будет подготовлен проект федерального закона, предусматривающий, в частности:

уточнение методов списания в расходы стоимости материально-производственных запасов в целях налогообложения прибыли организаций для обеспечения возможности ведения единого учета таких запасов в бухгалтерском и налоговом учете;

возможность амортизации в налоговом учете малоценного имущества в зависимости от применяемой налогоплательщиком учетной политики;

принятие к налоговому учету безвозмездно полученного имущества по рыночной стоимости, определенной на дату получения такого имущества;

признание убытков от уступки прав требования после наступления срока платежа единовременно на дату уступки права требования;

изменение в налоговом учете порядка переоценки обязательств и требований, выраженных в иностранной валюте, а также учета доходов и расходов в виде суммовых разниц.

4. Создание благоприятных налоговых условий для осуществления инвестиционной деятельности на отдельных территориях.

Для обеспечения адресности предоставления налоговых преференций по налогу на прибыль организаций предполагается введение в законодательство Российской Федерации новой категории - участник инвестиционного проекта, реализуемого на территориях Дальневосточного федерального округа, Забайкальского края, Республики Бурятия или Иркутской области.

Предполагается, что организация может быть признана участником инвестиционного проекта в случае соответствия определенным критериям.

5. Совершенствование налогообложения торговой деятельности.

В Налоговом кодексе Российской Федерации предполагается предусмотреть условия, при соблюдении которых потери по основаниям, отличным от потерь в результате естественной убыли товаров, а также потерь, относимых на виновных лиц, признаются в составе расходов организаций, осуществляющих розничную торговлю с открытым доступом покупателей к товарам.

Будет проделана работа, направленная на определение порядка учета бонусов и скидок.

6. Налогообложение добычи природных ресурсов.

6.1. В части НДПИ при добыче нефти и природного газа предлагается следующее:

завершение работы по изменению системы налогообложения добычи газа горючего природного и газового конденсата путем установления порядка исчисления НДПИ при их добыче на основе формульного подхода с привязкой соответствующих ставок НДПИ к стоимости корзины добытого углеводородного сырья;

завершение работы по подготовке нового режима налогообложения добычи углеводородного сырья при разработке новых морских месторождений углеводородного сырья, расположенных в границах внутренних морских вод, территориального моря, на континентальном шельфе Российской Федерации и в Каспийском море, путем установления специальной системы налогового и таможенно-тарифного регулирования деятельности, связанной с освоением новых морских месторождений углеводородов;

завершение разработки специального режима налогообложения нефти, добываемой из трудноизвлекаемых запасов.

6.2. В части НДПИ при добыче твердых полезных ископаемых предлагается следующее:

провести оценку целесообразности установления специфических ставок НДПИ по иным, кроме угля, видам твердых полезных ископаемых, а также проработка вопроса об установлении ставки НДПИ при добыче твердых полезных ископаемых с учетом мировых цен на соответствующие полезные ископаемые;

проведение анализа влияния принятых в 2011 - 2012 гг. и планируемых к принятию в 2013 - 2014 гг. мер по совершенствованию законодательства о налогах и сборах на экономику добычи твердых полезных ископаемых, в том числе в труднодоступных и отдаленных местностях, по результатам которого в случае необходимости будет проработан вопрос о подготовке соответствующих предложений с рассмотрением возможности установления налоговых преференций по НДПИ при добыче некоторых видов твердых полезных ископаемых на отдельных территориях Российской Федерации, в том числе на территории Дальневосточного федерального округа;

проработка вопроса и в случае необходимости подготовка соответствующих предложений об изменении существующих подходов к определению основных элементов налогообложения НДПИ добычи драгоценных металлов и многокомпонентных комплексных руд;

рассмотрение целесообразности передачи региональным органам власти полномочий по установлению ставок НДПИ по видам полезных ископаемых, относящимся к общераспространенным полезным ископаемым.

Водный налог.

Будет продолжена работа по приведению положений Налогового кодекса в соответствие с законодательством Российской Федерации в области использования подземных водных объектов в части уточнения порядка налогообложения водным налогом пользования подземными водными объектами (после вступления в силу в 2007 году новой редакции Водного кодекса Российской Федерации от 3 июня 2006 г. № 74-ФЗ).

В части мер, предусматривающих повышение доходов бюджетной системы Российской Федерации, планируется внесение изменений в законодательство о налогах и сборах по следующим направлениям:

1. Совершенствование налогообложения недвижимого имущества для физических лиц.

В настоящее время подготовлен проект федерального закона "О внесении изменений в Бюджетный кодекс Российской Федерации, части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации", предусматривающий включение в налоговую систему Российской Федерации налога на недвижимое.

2. Совершенствование налогообложения недвижимого имущества организаций.

Важным направлением налоговой политики Российской Федерации до 2018 года является переход к налогу на недвижимое имущество не только для физических лиц, но и для организаций. Предполагается, что как и в отношении физических лиц новым налогом будет облагаться только недвижимое имущество, находящееся у организаций на праве собственности (хозяйственного ведения или оперативного управления). При этом предполагается, что новый налог будет отнесен к региональным налогам с передачей части поступающих сумм в местные бюджеты.

3. Акцизное налогообложение.

В части налогообложения акцизами в плановый период будет осуществляться индексация ставок акцизов с учетом реально складывающейся экономической ситуации. При этом на 2014 и 2015 годы, за некоторым исключением, предусматривается сохранение размеров ставок акцизов, установленных действующим на сегодняшний день законодательством о налогах и сборах (более подробная информация изложена в приложении).

4. Противодействие уклонению от налогообложения с использованием низконалоговых юрисдикций.

В целях противодействия уклонению от налогообложения с использованием низконалоговых юрисдикций планируется подготовить предложения по внесению в законодательство Российской Федерации положений о контролируемых иностранных компаниях и конечных получателях дохода (выгодоприобретателях).

5. Совершенствование налогового администрирования.

В рамках совершенствования налогового администрирования будет проделана работа по следующим направлениям:

совершенствование контроля за исполнением банками обязанностей, установленных законодательством Российской Федерации о налогах и сборах;

обеспечение привлечения к налогообложению лиц, уклоняющихся от исполнения обязанностей налогоплательщика, в том числе посредством использования схем с участием "фирм-однодневок".

В период 2010-2012 годов наблюдался рост налоговой нагрузки. В 2010 году она составляла 28,9% ВВП, в 2011 году - 30,9% ВВП, в 2012 году - 30,7% ВВП. По оценке 2013 года налоговая нагрузка оценивается на уровне 28,8% ВВП. В прогнозный период 2014 - 2016 годов также наблюдается небольшое снижение этого показателя. В 2014 году он составит 28,5% ВВП, в 2015 году - 28,3% ВВП и 28,5% ВВП в 2016 году.

Основная доля приходится на НДС (5,4% - в 2014 году, 5,5% - в 2015 году, 5,6% - в 2016 году), экспортные пошлины (5,4%, 5,3, 4,8% соответственно), НДФЛ (3,7% ВВП в 2014 - 2016 годах), налог на прибыль (3,3%, 3,2%, 3,3% ВВП соответственно), НДПИ (3,6%, 3,3%, 3,1% соответственно).

Таможенно-тарифная политика

В 2014 - 2016 гг. реализация таможенно-тарифной политики будет увязана с решением приоритетных задач в сфере модернизации и диверсификации экономики, повышения конкурентоспособности и эффективности отечественных производств, что необходимо для успешной работы на глобальном рынке.

Среди задач и мер по адаптации экономик государств-членов Таможенного союза к условиям членства в ВТО и функционирования в рамках Единого экономического пространства необходимо выделить следующие:

1. Содействие диверсификации российской экономики

Реализация таможенно-тарифной политики должна быть нацелена на достижение результатов по диверсификации экономики, привлечению в нее высоких технологий и ускоренному развитию экспортноориентированных промышленных производств;

2. Либерализация импортного режима в рамках выполнения обязательств России и Таможенного союза перед ВТО.

Определяющее влияние на таможенно-тарифное регулирование импорта Таможенного союза будут оказывать обязательства России в ВТО. Средневзвешенный уровень тарифной защиты, зафиксированный в ЕТТ ТС, по промышленным товарам снизится с 8,5 до 6%, а по продовольственным - с 11,2 до 8,7% в среднем до 2016 года.

Ежегодно, начиная с 2013 года, будет проводиться процедура приведения к равному уровню адвалорных и специфических составляющих комбинированных ставок пошлин, как это предусматривается параграфом 313 Доклада Рабочей группы по присоединению Российской Федерации к ВТО. Первый этап такой работы будет закончен в конце 2013 года.

В случае подтверждения фактов оказания негативного влияния роста импорта на состояние товаропроизводителей в Таможенном союзе по их инициативе могут быть начаты процедуры применения мер защиты внутреннего рынка Таможенного союза;

3. Совершенствование Единой системы преференций Таможенного союза

Действующий в соответствии с Протоколом о единой системе тарифных преференций в Таможенном союзе от 12 декабря 2008 г. и Решением Коллегии ЕЭК от 16 мая 2012 г. № 46 преференциальный режим применяется в отношении импорта отдельных промышленных и сельскохозяйственных товаров, происходящих из 151 развивающихся и наименее развитых стран дальнего зарубежья, и распространяется на импорт товаров, классифицируемых по 300 товарным линиям ТН ВЭД ТС на уровне 4-го знака;

4. Заключение соглашений о преференциальной торговле.

Одно из главных направлений торговой, в том числе в таможенно-тарифной политике Таможенного союза в среднесрочной перспективе - совершенствование позиционирования Таможенного союза в международной торговой системе для получения преимуществ от расширения торговли и улучшения доступа на внешние рынки.

В рассматриваемый период предстоит завершить консультации о присоединении к Договору о свободной торговле СНГ Узбекистана, в результате чего зона свободной торговли СНГ охватит свыше 95% взаимной торговли стран Содружества. Реализация Договора о свободной торговле СНГ станет основой для постепенной либерализации других сфер экономического сотрудничества государств Содружества, включая торговлю услугами;

5. Адаптация будущих тарифных обязательств Казахстана перед ВТО в законодательство Таможенного союза;

Договоренности Республики Казахстан отличаются от договоренностей, достигнутых Российской Федерацией при присоединении к ВТО. Из 4 116 ставок начального уровня связывания по 1 885 тарифным линиям обязательства Казахстана являются более либеральными, из 5 032 ставок конечного уровня связывания аналогичная ситуация складывается по 2 490 тарифным линиям. Этот фактор может привести к снижению средневзвешенного уровня тарифа Таможенного союза.

По итогам 2012 года средневзвешенная ставка импортного тарифа, рассчитанная исходя из объема налогооблагаемого импорта из стран дальнего зарубежья (под процедурой выпуска для внутреннего потребления), составила 9,14%. В дальнейшем она будет постепенно снижаться с учетом выполнения обязательств в связи с присоединением к ВТО: на 0,91 процентного пункта в 2013 году (в среднем до 8,23%), на 0,63 процентного пункта в 2014 году (в среднем до 7,6%), на 0,54 процентного пункта в 2015 году (в среднем 7,06%) и на 0,44 процентного пункта в 2016 году (в среднем 6,62%).

Анализ средневзвешенных ставок в разных отраслях промышленности показывает, что наиболее высокий уровень тарифной защиты сохранится в ближайшие годы для продовольственной и металлургической продукции (7-10%), наиболее низкий - в отношении импорта машиностроительной продукции (6-8%). При этом ежегодное снижение по большинству позиций составит до 1 процентного пункта.

В сфере тарифного регулирования экспорта в 2013 и последующих годах продолжится постепенное снижение ставок вывозных таможенных пошлин в соответствии с обязательствами Российской Федерации в ВТО. Так, предусмотрена полная отмена экспортных пошлин по 495 тарифным линиям по истечении переходных периодов в 1-5 лет на все товары, облагаемые действующими вывозными пошлинами, за исключением:

минерального топлива (нефть, нефтепродукты, газ);

лесоматериалов необработанных и некоторых видов обработанных лесоматериалов из ценных пород древесины;

лома черных и цветных металлов;

семян масличных культур, необработанных шкур и выделанной кожи;

осей железнодорожных локомотивов.

По этим товарам (кроме топливно-энергетической группы) пошлины либо остаются на начальном уровне связывания, либо снижаются, но не до нуля. По товарам, не вошедшим в закрытый перечень тарифных обязательств по экспортным пошлинам, Российская Федерация в целом сохраняет автономность в регулировании экспортного тарифа.

Бюджетная политика

Развитие бюджетной системы в среднесрочной перспективе будет характеризоваться:

относительно стабильным уровнем доходов (в процентах к ВВП). При этом доходы федерального бюджета будут снижаться к 2016 году в процентах к ВВП, что обусловлено в основном сокращением нефтегазовых доходов, которое не будет в полном объеме компенсироваться расширением налоговой базы и собираемости основных ненефтегазовых налогов. Поддержание доходной части бюджетной системы на стабильном уровне будет осуществляться за счет возобновления роста доходов региональных бюджетов с 2014 года;

значительными изменениями в структуре расходов бюджетной системы, обусловленными финансированием расходов, направленных на реализацию указов Президента Российской Федерации от 7 мая 2012 г;

поддержанием устойчивости бюджетной системы за счет использования бюджетного правила и ограничения в рамках него уровня расходов федерального бюджета;

сохранением безопасного уровня государственного долга и расходов по его обслуживанию;

увеличением объемов нефтегазовых фондов при вовлечении значительной части средств Фонда национального благосостояния в инвестиции внутри страны для реализации долгосрочных капиталоемких стратегических проектов на возвратной основе;

обеспечением сбалансированности консолидированных бюджетов регионов в среднесрочной перспективе, в том числе за счет значительного потенциала, связанного с оптимизацией и повышением эффективности расходования средств. Среди основных направлений оптимизации - бюджетные субсидии и расходы на жилищно-коммунальное хозяйство;

незначительным увеличением доходов государственных (территориальных) внебюджетных фондов (в процентах к ВВП). Вместе с этим эффективность планируемой к внедрению с 2015 года пенсионной реформы является не только важнейшим приоритетом долгосрочного социально-экономического развития, но и первоочередным условием достижения среднесрочной сбалансированности федерального бюджета.

Прогноз доходов бюджетной системы на 2014 - 2016 годы

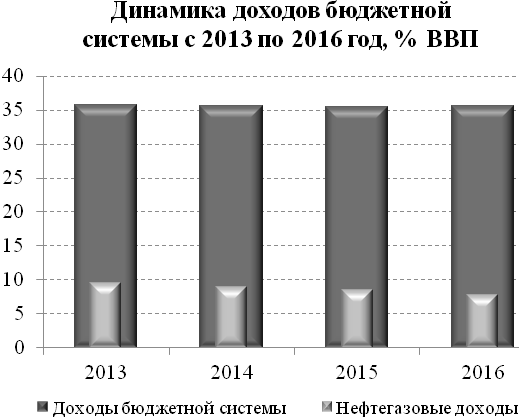

Д оходная

часть бюджетной системы в целом в

среднесрочной перспективе будет

оставаться относительно стабильной на

уровне 35,7 - 35,8% ВВП, при этом структура

доходов существенно изменится.

Нефтегазовые доходы бюджета, снижаются

с 9,5% ВВП в 2013 году до 7,8% ВВП в 2016 году.

Ненефтегазовые доходы бюджета, напротив,

будут увеличиваться с 26,2% ВВП в 2013 году

до 27,8% ВВП в 2016 году.

оходная

часть бюджетной системы в целом в

среднесрочной перспективе будет

оставаться относительно стабильной на

уровне 35,7 - 35,8% ВВП, при этом структура

доходов существенно изменится.

Нефтегазовые доходы бюджета, снижаются

с 9,5% ВВП в 2013 году до 7,8% ВВП в 2016 году.

Ненефтегазовые доходы бюджета, напротив,

будут увеличиваться с 26,2% ВВП в 2013 году

до 27,8% ВВП в 2016 году.

Положительная динамика ненефтегазовых доходов обеспечена восстановлением после снижения в 2013 году поступлений по налогу на добавленную стоимость и налогу на прибыль. Также продолжится опережающий рост поступлений по налогу на имущество и акцизам.

Вместе с тем существуют риски сокращения доходов бюджетной системы в среднесрочной перспективе в случае распространения негативных факторов, связанных со снижением экономической активности компаний и предприятий в 2013 году, на среднесрочную перспективу.

Структура расходов бюджетной системы в 2014 - 2016 годы

Структура расходов в базовом варианте макроэкономического прогноза определяется бюджетным правилом при финансировании задач модернизации армии, повышения национальной безопасности, реализации пенсионной реформы, обеспечения реализации указов Президента Российской Федерации от 7 мая 2012 г. Кроме того, данный вариант предполагает существенное повышение эффективности расходов бюджетов бюджетной системы, в том числе путем более тщательного подхода к планированию бюджетных обязательств на основе программных инструментов.

Расходы бюджетной системы в 2013 - 2016 гг. (вариант 1), % к ВВП

|

|

2013 год - оценка |

2014 год |

2015 год |

2016 год |

|

прогноз | ||||

|

|

|

|

|

|

|

Всего расходов по направлениям государственной политики |

36,7 |

36,6 |

36,7 |

36,1 |

|

из них: |

|

|

|

|

|

Социальная политика и пенсионное обеспечение |

12,8 |

13,0 |

12,9 |

12,5 |

|

Социальная политика** |

3,2 |

3,1 |

2,9 |

2,8 |

|

Пенсионное обеспечение |

9,2 |

9,5 |

9,6 |

9,3 |

|

Экологическая политика |

0,1 |

0,1 |

0,1 |

0,1 |

|

Развитие физической культуры, спорта, туризма и молодежная политика** |

0,3 |

0,3 |

0,3 |

0,3 |

|

Развитие человеческого капитала |

8,3 |

8,0 |

7,8 |

7,6 |

|

Развитие здравоохранения** |

3,4 |

3,4 |

3,3 |

3,3 |

|

Развитие образования** |

4,0 |

3,8 |

3,7 |

3,5 |

|

Развитие культуры** |

0,7 |

0,6 |

0,6 |

0,6 |

|

Развитие рынка труда |

0,2 |

0,2 |

0,2 |

0,2 |

|

Развитие отраслей и модернизация экономики** |

5,7 |

5,6 |

5,3 |

5,2 |

|

Жилищно-коммунальная политика |

1,3 |

1,3 |

1,2 |

1,1 |

|

Транспортная инфраструктура |

2,5 |

2,5 |

2,5 |

2,4 |

|

Развитие отраслей экономики и инфраструктуры |

1,9 |

1,8 |

1,7 |

1,6 |

|

Наука и инновационное развитие* |

1,0 |

1,0 |

1,0 |

0,8 |

|

Обеспечение обороны и безопасности** |

6,1 |

6,2 |

6,6 |

6,4 |

|

Обеспечение общественной безопасности и защита населения |

3,1 |

2,9 |

2,8 |

2,6 |

|

Обеспечение национальной безопасности |

3,0 |

3,3 |

3,7 |

3,8 |

|

Эффективное государство** |

2,8 |

2,8 |

2,7 |

2,7 |

_____________________

* С учетом расходов на науку в сфере обеспечения обороны и безопасности.

** Без учета расходов на науку и инновационное развитие.

Предполагается, что общий объем расходов бюджетной системы в среднесрочной перспективе будет незначительно снижаться с 36,5 % ВВП в 2012 году до 36,1% ВВП в 2016 году, что обусловлено применением бюджетного правила.

Расходы бюджетной системы на социальную политику и пенсионное обеспечение сохраняются примерно на одном уровне в течение всего прогнозного периода (около 12,5 - 12,9% ВВП), что обусловлено необходимостью выполнения взятых Правительством Российской Федерации публичных нормативных обязательств, обеспечением сбалансированности внебюджетных фондов, а также обязательствами по выплаты пенсий и пособий.

Расходы на развитие человеческого капитала снижаются в среднесрочной перспективе на 0,7% ВВП по сравнению с уровнем 2013 года, что в основном обусловлено существенным сокращением в номинальном выражении финансирования расходов на образование и здравоохранение на федеральном уровне. При этом финансирование дополнительных расходов, направляемых на реализацию указов Президента Российской Федерации от 7 мая 2012 г., обеспечивается в основном за счет мер по повышению эффективности и оптимизации расходов.

Расходы на развитие отраслей и модернизацию экономики снижаются на 0,6% ВВП по сравнению с объемом расходов в 2013 году. Данное снижение обусловлено сокращением расходов, направляемых на развитие отраслей и транспортной инфраструктуры (-0,2 п.п.) и ЖКХ (-0,3 п. пункта).

Расходы на науку и инновационное развитие сокращаются с 1,1% ВВП до 0,9% ВВП. Данное сокращение обусловлено снижением в номинальном выражении расходов федерального бюджета на фундаментальные исследования и прикладные научные исследования.

Расходы на оборону и безопасность к 2016 году вырастут с 6% ВВП в 2013 году до 6,4% ВВП в 2016 году. Данные расходы рассчитаны исходя из необходимости реализации принятой Президентом Российской Федерации Государственной программы вооружения на 2011 - 2020 годы. Вместе с тем бюджетные расходы на оборону и безопасность уменьшены за счет использования в 2014 - 2016 гг. кредитных ресурсов на финансирование мероприятий вышеуказанной программы. Вместе с тем в части денежного довольствия военнослужащих и приравненных к ним лиц в 2014 году не предусмотрена индексация на темп роста инфляции, что вызвано необходимостью обеспечения сбалансированности федерального бюджета в среднесрочный период. Однако после 2014 года предусматривается индексация денежного довольствия военнослужащих и приравненных к ним лиц на инфляцию с 1 октября ежегодно.

Расходы на создание эффективного государства в среднесрочный период также будут сохраняться примерно на одинаковом уровне 2,6 - 2,7% ВВП. Данные расходы в основном включают расходы на содержание госаппарата, расходы на оплату труда госслужащих, расходы на обслуживание государственного долга Российской Федерации, содержание судебной системы, обеспечение международных обязательств.

Вышеописанная динамика расходов приведет к снижению доли инвестиционных расходов в общем объеме расходов бюджетной системы. Данное снижение в основном обусловлено динамикой инвестиционных расходов федерального бюджета. При этом темпы роста расходов бюджетной системы на потребление на протяжении всего прогнозного периода также останутся положительными.

Государственный долг Российской Федерации по данному варианту будет увеличиваться и к концу 2016 году составит около 16 - 17% ВВП.

Кроме того, в период 2013 - 2016 гг. планируется пополнение Резервного фонда за счет средств нефтегазовых доходов, однако в 2015 году возможно незначительное расходование средств фонда на обеспечение сбалансированности федерального бюджета.

Таким образом, совокупный объем Резервного фонда и Фонда национального благосостояния к 2016 году составит 7,1 - 7,4% ВВП.