- •2.1. Загальне ознайомлення з ат «Ощадбанк»

- •2.2. Інформаційна система «Операційний день банку»

- •2.3. Фінансова робота банку та характеристика його ресурсів

- •2.4. Грошові розрахунки за банківськими та клієнтськими операціями

- •2.5. Прогнозування грошових потоків за пасивними операціями та їх ефективних вкладень в активні операції

- •Прогнозування грошових ресурсів за активними операціями банку та їх подальше розміщення

- •Фінансово-інвестиційна діяльність ат «Ощадбанк»

- •Прогнозування прибутку банку, порядок його розподілу і використання

- •Динаміка прибутку ат «Ощадбанк»

- •2.9. Регулювання фінансово-господарської діяльності банку за допомогою економічних нормативів.

- •2.10. Оподаткування банківської установи та його специфічні особливості

- •2.11. Взаємозв’язок банку з державними фінансовими інститутами

- •2.12. Аналіз фінансового стану банку

- •Список використаної літератури

2.9. Регулювання фінансово-господарської діяльності банку за допомогою економічних нормативів.

У світовій практиці банківської справи спостерігається стійка тенденція до уніфікації системи банківського регулювання та нагляду. Ця тенденція передусім пов’язана з діяльністю Міжбанківського комітету з банківського нагляду (Базельський комітет з банківського нагляду). Комітет на базі власного досвіду розробляє рекомендації щодо регулювання банківської діяльності, які не мають директивного характеру, але активно використовуються центральними банками більшості країн світу з метою зближення національних та створення уніфікованої системи банківського регулювання та нагляду.

Одним із основних напрямів банківського регулювання та нагляду Базельський комітет визначає необхідність установлення та контроль за дотриманням банками економічних нормативів, що регулюють банківську діяльність.

Закон України «Про банки і банківську діяльність» передбачає необхідність дотримання комерційними банками економічних нормативів, що їх встановлює Національний банк України. Національний банк України як орган регулювання та нагляду за банківською діяльністю дотримується рекомендацій Базельського комітету з урахуванням національної специфіки розвитку банківської системи та економіки. Відповідно до чинного законодавства та інструкції «Про порядок регулювання діяльності банків в Україні», затвердженої постановою Правління НБУ від 28 серпня 2001 р. № 368, НБУ встановив ряд обов’язкових економічних нормативів, які за напрямом регулювання групують таким чином:

група 1 — нормативи капіталу;

група 2 — нормативи ліквідності;

група 3 — нормативи кредитного ризику;

група 4 — нормативи інвестування;

група 5 — нормативи відкритої валютної позиції.

До групи нормативів, що регулюють капітальну базу банків, включено три нормативи: норматив мінімального розміру регулятивного капіталу Н1 (норматив адекватності регулятивного капіталу),Н2 (норматив платоспроможності) та Н3 (норматив адекватності основного капіталу).

Через норматив мінімального розміру регулятивного капіталу Н1 центральний банк реалізує вимоги до обсягу банківського капіталу на момент створення банку, а далі — протягом усього періоду їх функціонування. Призначення регулятивного капіталу — покриття негативних наслідків різноманітних ризиків, забезпечення захисту інтересів вкладників, фінансової стійкості та стабільності діяльності банків. Саме тому при розрахунку регулятивного капіталу за установленою методикою враховують не всі позиції або неповну вартість фінансового капіталу банку. З цією метою банківський капітал залежно від стабільності вартості окремих його складових поділяють на дві частини: основний і додатковий.

Основний капітал, або капітал першого рівня, — це найбільш стабільна частина фінансового капіталу банку, яка не підлягає передаванню, перерозподілу. Додатковий капітал, або капітал другого рівня, — це та частина фінансового капіталу банку, обсяг якої, навпаки, піддається змінам.

Розмір регулятивного капіталу розраховується за формулою:

Регулятивний капітал (РК) = Основний капітал (ОК) + + Додатковий капітал (ДК) – Кошти, вкладені (КВ).

За методикою НБУ до складу основного капіталу включають фактично сплачений зареєстрований статутний капітал, розмір якого може бути змінений лише за рішенням вищої управлінської ланки банку, та розкриті резерви. Розкритими резервами вважаються оприлюднені банком у фінансовій звітності резерви, що створені за рахунок нерозподіленого прибутку. Це можуть бути:

емісійний дохід;

реінвестовані дивіденди;

кошти резервного фонду;

прибутки минулих років.

Обсяг усіх перерахованих складових фінансового капіталу може бути змінений лише за результатами фінансового року, саме тому об’єктивним є їх урахування у складі основного капіталу.

Основний капітал зменшується на суму нематеріальних активів за вирахуванням зносу та на суму капітальних вкладень у нематеріальні активи; на величину збитків поточного та минулих років, а також на суму недосформованих резервів під можливі втрати за активними операціями.

Додатковий капітал, на відміну від основного, має менш постійний характер і до його складу включають:

резерви під стандартну заборгованість за кредитними операціями інших банків та клієнтів;

результати переоцінки основних засобів;

прибуток поточного року;

субординований капітал.

У розрахунок величини регулятивного капіталу додатковий капітал включається у розмірі, що не перевищує основного капіталу, а субординований капітал — у розмірі, що не перевищує половини основного капіталу. Крім того, первинний розмір субординованого капіталу за угодою останні п’ять років до настання терміну погашення боргу щорічно зменшується на 20 % при включенні його вартості у додатковий капітал.

Підрахована вартість регулятивного капіталу зменшується на кошти, вкладені в балансову вартість таких активів:

акції та інші цінні папери з нефіксованим прибутком емітовані банками у торговому портфелі банку та портфелі на продаж;

інвестиції в дочірні та асоційовані компанії;

істотна участь у статутному капіталі інших установ;

кошти, вкладені в інші банки на умовах субординованого боргу.

Вкладення в акції інших банків виключаються із суми основного й додаткового капіталу з метою уникнення ситуації, коли банки купуватимуть акції один одного для штучного збільшення статутного капіталу. Відрахування вартості боргових цінних паперів проводиться з метою упередження ланцюгового банкрутства банків. Інвестиції в дочірні та асоційовані компанії та істотна участь у статутному капіталі інших установ вважаються найбільш ризикованими інвестиціями. Тому регулятивний капітал розраховується виходячи із припущення, що вони є збитковими. Це спонукає банки залучати більше капіталу для проведення таких операцій.

1.Мінімальний розмір регулятивного капіталу Н1 за Законом «Про банки і банківську діяльність» має перевищувати розмір статутного капіталу банку.

Станом на 31.12.2010 року розмір регулятивного капіталу АТ «Ощадбанк» становив 17 437 448тис.грн. при номативному значенні не менше, ніж 120 000 тис.грн., на 31.12.2011 року розмір регулятивного капіталу становив 18 383 058 тис.грн. Отже, протягом 2010-2011 років АТ «Ощадбанк» дотримувався нормативу Н1.

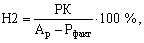

2.Норматив адекватності регулятивного капіталу (платоспроможності) Н2 розраховується за формулою:

де Ар — активи та певні позабалансові зобов’язання банку, зважені за ступенем ризику за шкалою НБУ;

Рфакт — фактично створені резерви за активними операціями.

Нормативне значення нормативу Н2 діючих банків з 01.03.2004 має бути не меншим, ніж 10 відсотків

Станом на 31.12.2010 року норматив Н2 АТ «Ощадбанк» становив 40,41%, на 31.12.2011 року становив 30,54%

Отже, протягом 2010-2011 років АТ «Ощадбанк» дотримувався нормативу Н2.

3. Норматив адекватності основного капіталу Н3 розраховується за формулою:

НЗ=ОК/ЗА*100%

де ОК — основний капітал;

ЗА — загальна сума активів банку за балансом.

Рівень адекватності основного капіталу комерційного банку має бути не меншим 9 %, тобто загальна вартість активів, зменшених на величину фактично створених відповідних резервів для покриття збитків, повинна не більше ніж у 25 разів перевищувати вартість основного капіталу.

Значення нормативу в АТ «Ощадбанк» на 31.12.2010 року становив 26,42%, на 31.12.2011 року – 21,77%.

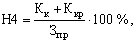

4. Норматив миттєвої ліквідності (Н4) характеризує спроможність банку погашати свої зобов’язання за поточними рахунками за рахунок активів первинної ліквідності (грошових коштів у касі банку та на кореспондентських рахунках НОСТРО) і розраховується за формулою:

де Кк — кошти в касі банку;

Ккр — кошти на кореспондентських рахунках даного банку, відкритих в інших банках;

Зп.р— зобов’язання банку, що обліковуються за поточними рахунками.

За вимогами НБУ граничне значення Н4 має бути не менше 20 %, тобто щонайменше п’ята частина всіх зобов’язань банку за поточними рахунками клієнтів має бути забезпечена активами первинної ліквідності.

5. Норматив поточної ліквідності (Н5) характеризує спроможність банку погашати свої поточні зобов’язання за рахунок активів первинної та вторинної ліквідності, до яких, крім абсолютно ліквідних активів, відносять активи зі строками повернення до одного місяця. Цей норматив розраховується за формулою:

де Апот — поточні активи — всі активи первинної та вторинної ліквідності із кінцевим строком повернення до 30 днів;

Зпот — поточні зобов’язання банку з кінцевим строком повернення до 30 днів.

Вимоги НБУ щодо граничного значення Н5 — не менше 40 %. Отже, на сьогодні поточні зобов’язання банку можуть не більше ніж у 2,5 раза перевищувати його поточні активи.

Норматив Н5 на 31.12.2010 року становив 61,62%, на 31.12.2011 року – 73,29%. – нормативи дотримувались протягом 2-х років.

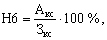

6. Норматив короткострокової ліквідності (Н6) характеризує спроможність банку погашати свої короткострокові зобов’язання за рахунок короткострокових активів. Короткостроковими вважаються активи та зобов’язання банку з кінцевим строком повернення до одного року. Розраховується норматив короткострокової ліквідності за формулою:

де Акс — короткострокові активи банку;

Зкс — короткострокові зобов’язання банку.

7. Норматив максимального розміру кредитного ризику на одного контрагента (Н7) розраховується за формулою:

де З1к — сукупна заборгованість за всіма виданими кредитними операціями щодо одного клієнта (включаючи враховані векселі, позабалансові зобов’язання та зобов’язання з кредитування) чи банку-контрагента (включаючи розміщені депозити), а також дебіторську заборгованість;

РК — регулятивний капітал.

Нормативне значення Н7 не більше 20 %, тобто видача кредитів «в одні руки» не повинна перевищувати четвертої частини його регулятивного капіталу.

Норматив Н7 в ПТ «Ощадбанк» в 2010 році становив – 19,11%, в 2011 році 19,24%.Отже,на протязі цих років цей норматив не перевищував своїх нормативних значень.

8. Норматив великих кредитних ризиків (Н8) розраховується за формулою:

де Звел. 1к — сукупний розмір усіх зобов’язань, що складають великий кредитний ризик одного контрагента або групи пов’язаних контрагентів (із урахуванням забалансових зобов’язань).

За вимогами НБУ сукупний розмір великих кредитних ризиків не повинен більше ніж у 8 разів перевищувати регулятивний капітал банку, тобто нормативне значення Н8 має бути не більшим за 800 %.

Норматив великих кредитних ризиків становив відповідно: у 2010 році – 147,83%, в 2011 році – 202,33%.

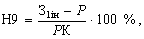

9. Норматив максимального розміру кредитів, гарантій, порук, виданих одному інсайдеру (Н9), обмежує видачу банком внутрішніх кредитів «в одні руки».

Розраховується Н9 за формулою:

де З1ін — сукупний розмір кредитів, гарантій, порук, урахованих банком векселів і забалансових вимог щодо одного інсайдера.

Нормативне значення Н9 установлено на рівні не більше 2 %.

Значення даних нормативів були такими в 2010 році – 0,08%, в 2011 році – 0,08%.Отже,вони виконуються.

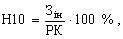

10. Норматив максимального сукупного розміру всіх кредитів, гарантій, порук, виданих усім інсайдерам банку (Н10), обмежує загальний ризик за внутрішніми кредитами. Розраховується Н10 за формулою:

де Зін — сукупний розмір кредитів, гарантій, порук, урахованих банком векселів і забалансових вимог щодо всіх інсайдерів банку.

НБУ встановив нормативне значення Н9 на рівні не більше 20 %.

З 2010-2011 років в АТ «Ощадбанк» значення нормативів були такі : 0,26% та 0,20% відповідно.

11. Розраховується Н11 за формулою:

![]()

де Кін 1уст — кошти, які інвестовані на придбання акцій та інших цінних паперів з нефіксованим прибутком (часток, паїв) окремо за кожною установою в портфелі банку;

КВ — кошти, вкладені банками у балансову вартість акцій та інших цінних паперів з нефіксованим прибутком, емітованих іншими банками, у портфелі даного банку, а також інвестиції в дочірні компанії та істотна участь у статутному капіталі інших установ.

Нормативне значення Н11 встановлено на рівні не більше 15 %. Отже, комерційний банк може вкладати в цінні папери однієї окремо взятої установи не більше 15 % регулятивного капіталу.

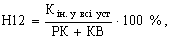

12. Норматив загальної суми інвестування Н12 розраховується за формулою:

де Кін. у всі уст — кошти, інвестовані в акції та інші цінні папери з нефіксованим прибутком у портфелі банку, що випущені банками, фінансовими установами та іншими емітентами;

вкладення в асоційовані та дочірні компанії.

Нормативне значення Н12 установлено на рівні не більше 60 %, тобто всі інвестиції банку не можуть перевищувати 60 % його регулятивного капіталу. Слід звернути увагу на те, що регулятивний капітал при розрахунку нормативів інвестування збільшується на вартість коштів, інвестованих банком в інші банківські установи, дочірні компанії та ті, що мають істотну участь. Оцінюючи ризикованість інвестицій, у розрахунок слід брати весь основний і додатковий капітал, у тому числі і ці високоризиковані позиції, які віднімались від основного і додаткового капіталу при розрахунку регулятивного капіталу.

Валютний ризик впливає на діяльність банківських установ, які мають генеральну ліцензію і здійснюють операції з іноземною валютою чи банківськими металами. З метою мінімізації валютного ризику НБУ встановив для вітчизняних банків обов’язкові нормативи валютної позиції:

норматив ризику загальної відкритої (довгої/короткої) валютної позиції (Н13);

норматив загальної довгої відкритої валютної позиції (Н13/1);

норматив загальної короткої відкритої валютної позиції (Н13/2).

Під валютною позицією розуміють співвідношення між сумою балансових та позабалансових вимог банку та сумою його балансових та позабалансових зобов’язань у певній іноземній валюті. Коли вимоги і зобов’язання в певній іноземній валюті збігаються за обсягом, валютну позицію називають закритою. Банк, який має закриту валютну позицію в певній валюті, не наражається на валютний ризик у цій валюті, оскільки незалежно від напряму зміни курсу цієї валюти обсяги вимог і зобов’язань однакові.

Валютна позиція вважається відкритою, коли сума балансових та позабалансових вимог банку не збігається із сумою його балансових та позабалансових зобов’язань у певній іноземній валюті. Оскільки така ситуація можлива за двох умов, то розрізняють відкриту валютну позицію довгу і коротку. Валютна позиція є відкритою довгою, коли вимоги банку перевищують його зобов’язання в певній іноземній валюті. Коли ж зобов’язання в певній іноземній валюті перевищують вимоги банку у цій валюті, відкрита валютна позиція є короткою. При розрахунку відкрита довга валютна позиція позначається знаком «плюс», а коротка — знаком «мінус».

Валютним операціям притаманний валютний ризик за умови наявності відкритої валютної позиції. Якщо у банку відкрита довга валютна позиція у певній валюті, то він зазнає збитків у разі падіння курсу цієї валюти щодо національної. Якщо ж наявна коротка відкрита валютна позиція у певній валюті, то банк зазнає втрат у разі підвищення курсу цієї валюти.

Нормативи валютної позиції, встановлені НБУ, визначають верхню межу допустимого валютного ризику.

13. Норматив ризику загальної відкритої (довгої/короткої) валютної позиції (Н13) розраховується за формулою:

де ЗВВПгрн — загальна відкрита валютна позиція за всіма балансовими та позабалансовими активами і зобов’язаннями банку за всіма іноземними валютами у гривневому еквіваленті. Розраховується як алгебраїчна сума всіх довгих і коротких валютних позицій у гривневому еквіваленті без урахування знаку.

Нормативне значення величини допустимого ризику загальної відкритої валютної позиції не більше 35 %.

14. Норматив ризику відкритої довгої валютної позиції (Н13/1) розраховується за формулою:

де +ВВП — загальна довга відкрита валютна позиція за іноземними валютами у гривневому еквіваленті.

Нормативне значення величини довгої відкритої валютної позиції не більше 20 %.

15. Норматив ризику відкритої короткої валютної позиції (Н13/2) розраховується за формулою:

де –ВВП — загальна коротка відкрита валютна позиція за іноземними валютами у гривневому еквіваленті.

Нормативне значення Н13/2 не більше 10 %.

Контроль за дотриманням економічних нормативів здійснюється територіальними управліннями НБУ та підрозділами департаменту банківського нагляду на щоденній, щодекадній та щомісячній основі.