- •2. Финансовый план предприятия

- •Структура финансового плана

- •Взаимосвязь доходов и расходов

- •3. Балансовый отчет предприятия

- •4. Безубыточность работы предприятия, точка безубыточности

- •5. Финансовая устойчивость предприятия, леверидж

- •6. Система показателей эффективности производства и финансового состояния предприятия

Тема 17. ОРГАНИЗАЦИЯ ФИНАНСОВ И ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ РАБОТЫ ПРЕДПРИЯТИЯ

Финансы предприятия. Управление финансами

Финансовый план предприятия

Балансовый отчет предприятия

Безубыточность работы предприятия, точка безубыточности

Финансовая устойчивость предприятия, леверидж

Система показателей эффективности производства и финансового состояния предприятия

1. Финансы предприятия. Управление финансами.

Оценка эффективности хозяйственной деятельности предприятия является необходимым условием грамотного принятия управленческих и предпринимательских решений. Основная цель предприятия – получение максимальной прибыли – может быть достигнута при условии обеспечения устойчивого финансового состояния. Правильное определение финансового состояния предприятия имеет большое значение не только для него самого, но и для акционеров и потенциальных инвесторов предприятия. Для его оценки проводится финансовый анализ. В ходе проведения анализа рассчитывается комплекс показателей, основная информация для расчета которых черпается из форм бухгалтерской отчетности предприятия.

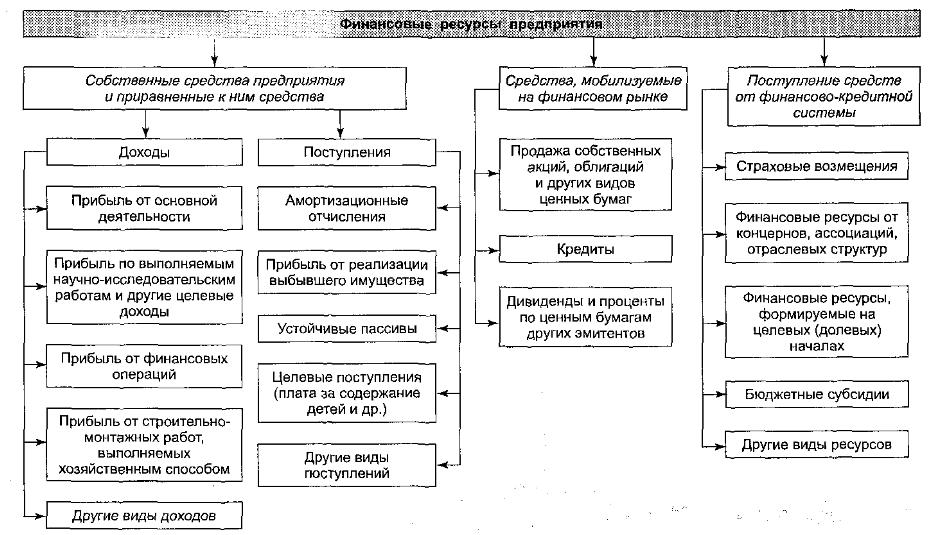

Рис.1. Финансовые ресурсы предприятия

Финансовый механизм, или финансовый менеджмент – это система управления финансами предприятия, направленная на достижение стратегических и тактических целей функционирования данного предприятия на рынке.

Таким образом, если финансы – объективная экономическая категория, отражающая объективно существующие денежные отношения, то финансовый механизм, или финансовый менеджмент, — это система управления финансами (рис. 2).

Управление финансами осуществляется с помощью финансового механизма – совокупности форм и методов организации, планирования и стимулирования процесса формирования и использования финансовых ресурсов.

Финансовый механизм включает:

финансовые методы — планирование, прогнозирование, кредитование, страхование, инвестирование, налогообложение и т. д.;

финансовые методы — это методы финансового управления, к которым также относятся финансовый учет, анализ, финансовый контроль, финансовое регулирование, система расчетов, материальное стимулирование и ответственность и т. п.

финансовые рычаги — цены, процентные ставки, формы расчетов, виды кредитов и др.;

обеспечение — правовое (законы РФ, указы Президента РФ, постановления Правительства РФ и др.), нормативное (инструкции, нормативы и методические указания), информационное (любая информация о предприятии, рынке, посредниках и т. п.), кадровое, техническое и программное;

финансовые инструменты — краткосрочные и долгосрочные активы, торговля которыми осуществляется на финансовых рынках (денежные средства, ценные бумаги, опционы, форвардные контракты, фьючерсы и пр.). Под финансовым инструментом в самом общем виде понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одной фирмы и финансовых обязательств другой. Таким образом, финансовые инструменты — это документы, имеющие денежную стоимость (или подтверждающие движение денежных средств), с помощью которых осуществляются операции на финансовом рынке.

Рис. 2. Система управления финансами предприятия

Основными финансовыми документами фирмы являются:

1) баланс предприятия;

2) сводный отчет о прибылях и убытках (счет прибылей и убытков);

3) отчет о полученной прибыли к распределению;

4) отчет о фондах и их использовании;

5) счет финансирования.

Финансовая отчетность является основой определения платежеспособности и прибыльности.

Платежеспособность — это способность фирмы погасить долги при наступлении срока платежа. Информация о задолженности отражается в балансе, который показывает финансовое положение фирмы на определенный, как правило, последний день месяца (квартала, года).

2. Финансовый план предприятия

Финансовое планирование - это планирование действий по формированию и использованию финансовых ресурсов, которые обеспечивают взаимосвязь доходов и расходов на основании взаимоувязки показателей развития предприятия с источниками финансирования и способствуют повышению эффективности финансов. Цель финансового планирования – обеспечение воспроизводственного процесса соответствующими по объему и структуре финансовыми ресурсами.

В ходе финансового планирования выполняются следующие расчеты:

планирование прибыли (доходов) и расходов предприятия;

расчет потребности в собственных оборотных средствах;

анализ и планирование денежных потоков;

расчет необходимых финансовых ресурсов, а именно, объема и структуры внутреннего и внешнего финансирования, резервов и объема дополнительного финансирования, потребности в кредитных ресурсах;

составление баланса доходов и расходов предприятия.

Финансовое планирование является составной частью стратегического, текущего и оперативного планирования.

Оперативное финансовое планирование заключается в составлении платежного календаря, кассового плана и расчете потребности в краткосрочном кредите.

Основой текущего финансового планирования является баланс доходов и расходов, план движения денежных средств, а также план прибылей и убытков.

Финансовый план разрабатывается на основе других разделов плана экономического и социального развития предприятия. В свою очередь разработка финансового плана оказывает существенное влияние на формирование плана себестоимости, использование материальных и других ресурсов. При составлении финансового плана непременно должны учитываться имеющиеся резервы производства, так как в нем устанавливаются задания по улучшению использования ресурсов, повышению рентабельности производства. Поэтому перед разработкой финансового плана необходимо всесторонне проанализировать имеющиеся отчетные и другие материалы по выполнению производственного плана.

Структура финансового плана

Финансовый план составляется в виде баланса доходов и расходов, который выражает в денежной форме результаты хозяйственно-финансовой деятельности, взаимоотношения с бюджетом, банками, вышестоящими организациями.

Финансовый план (баланс доходов и расходов) предприятия состоит из четырех разделов:

доходы и поступления средств,

расходы и отчисления,

кредитные взаимоотношения,

взаимоотношения с бюджетом.

Размер плановых доходов и расходов определяется на основе обоснованных расчетов, которые составляются по каждой статье баланса.

В разделе «Доходы и поступления средств» отражается доход в виде прибыли, амортизационных отчислений, других внутренних доходов предприятия, а также разного рода поступлений из внешних источников. В составе прибыли основную часть занимает прибыль от реализации товарной продукции. В общую балансовую прибыль предприятия входит прибыль от реализации прочей продукции и услуг непромышленного характера. Планирование амортизационных отчислений осуществляется по каждому виду или группе основных фондов, числящихся на балансе предприятия. Сумма амортизационных отчислений определяется умножением среднегодовой стоимости этих фондов на соответствующие нормы амортизационных отчислений.

В разделе «Расходы и отчисления средств» предусматриваются централизованные капитальные вложения, затраты на капитальный ремонт, расходы на прирост норматива собственных оборотных средств, убытки от эксплуатации жилищно-коммунального хозяйства, расходы на содержание зданий и сооружений, отчисления на образование фондов экономического стимулирования расходы на НИОКР, подготовку кадров и премирование работников за создание и внедрение новой техники, для оказания финансовой помощи, другие расходы и отчисления.

Примерное содержание разделов финансового плана можно представить следующими основными статьями доходов и расходов.

I. Доходы и поступления средств

1. Прибыль от реализации продукции, работ, услуг.

2. Прибыль от прочей реализации (основных средств, других активов).

3. Планируемые внереализационных доходы, в том числе:

• доходы от долевого участия в уставном капитале других предприятий;

• доходы, полученные от ценных бумаг;

• доходы от хранения денежных средств на депозитных счетах в банках и других финансово-кредитных учреждениях;

• доходы от сдачи имущества в аренду.

4. Амортизационные отчисления на полное восстановление основных фондов и нематериальных активов.

5. Поступления средств от других предприятий.

II. Расходы и отчисления средств

1. Налоги, уплаченные из прибыли (по видам налогов).

2. Распределение чистой прибыли, в том числе:

• на накопление (по направлениям использования);

• на потребление (по направлениям использования).

3. Долгосрочное инвестирование (по формам инвестиций), в том числе:

• за счет амортизационных отчислений;

• за счет других источников финансирования (по видам источников).

4. Прочие расходы.