- •2.Показатель npv. Сущность способ расчета, использование

- •3.Информационная база финансового менеджмента

- •4.Анализ деловой активности (Операционный и финансовый циклы).

- •5.Базовые принципы и концепции финансового менеджмента.

- •8)Концепция альтернативного дохода.

- •6. Показатель wacc, характеристика

- •7. Финансовый анализ.

- •8. Особенности создания на предприятии резерва по сомнительным долгам.

- •9. Концепция временной стоимости денег, сущность.

- •10. Операционный и финансовый циклы: анализ и управление

- •11. Концепция альтернативного дохода, сущность.

- •12. Рентабельность собственного капитала. Факторная модель Дюпона.

- •13. Концепция стоимость капитала, сущность.

- •14. Бухгалтерский баланс, структура, содержание

- •15. Основные финансовые показатели деятельности компании

- •16. Критерий принятия инвестиционного проекта на основе npv.

- •17. Рентабельность: понятие, основные показатели и их взаимосвязь. Формула Дюпона.

- •18. Структура источников финансирования.

- •19. Ликвидность: понятие, основные показатели и их взаимосвязь

- •20. Состав и структура активов предприятия

- •21.Взаимосвязь риска и рентабельности по факторной модели Дюпона.

- •22.Структура капитала, направления ее влияния

- •23.Отчёт о финансовых результатах, состав, структура

- •24.Концепция компромисса между риском и доходностью

- •25.Оценка риска, обуславливаемого структурой капитала.

- •26. Основные финансовые показатели деятельности компании.

- •1) Коэффициент рентабельности продаж %

- •2)Коэффициент рентабельности собственного капитала , %

- •27. Анализ финансовой устойчивости.

- •28. Финансовый риск в деятельности предприятия. Методы его оценки

- •29. Оборачиваемость и рентабельность текущих активов.

- •30. Информационная база финансового анализа.

- •31.Преимущества и недостатки различных источников финансирования деятельности компании.

- •32.Формирование прибыли на предприятии

- •33.Структура и сущность операционного менеджмента.

- •34.Формирование прибыли на предприятии.

- •35.36.Направления распределения прибыли.

- •37. Ликвидность: понятие, основные показатели и их взаимосвязь

- •38.Определение и структура оборотных средств предприятия.

- •39. Информационная база финансового менеджмента

- •40. Стоимость капитала: понятие, сущность, направление использования.

- •41. Ликвидность: понятие, основные показатели и их взаимосвязь.

- •42. Основные финансовые показатели деятельности компании.

- •1) Коэффициент рентабельности продаж %

- •2)Коэффициент рентабельности собственного капитала , %

- •43.Выработка рациональной структуры источников средств предприятия.

- •44. Рентабельность: понятие, основные показатели и их взаимосвязь. Формула Дюпона.

- •45. Цена и стоимость финансовых активов. Закон приведенной стоимости.

- •46. Операционный и финансовый циклы: анализ и управление.

- •47. Методы финансирования оборотных активов предприятия.

- •48. Понятие валовой маржи. Сущность расчета, направление использования.

42. Основные финансовые показатели деятельности компании.

К основным финансовым показателям деятельности компании относятся:

Коэффициенты ликвидности

Показатели структуры капитала (коэффициенты устойчивости)

Коэффициенты рентабельности

1) Коэффициенты ликвидности дают возможность выявить финансовое состояние с точки зрения ее возможностей в определенные сроки покрыть принятые краткосрочные долговые обязательства.

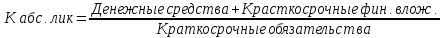

1. Коэффициент абсолютной ликвидности (Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. практически абсолютно ликвидных активов.)

[0.2

- 0.5] - норма

[0.2

- 0.5] - норма

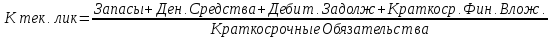

2. Коэффициент быстрой ликвидности. (Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам.)

более 1 - норма

3. Коэффициент текущей ликвидности (Рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств)

Рекомендуемые значения: более 2 - норма

2) Коэффиценты финансовой устойчивости характеризуют зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности.

2.1.К автономии = СК/ Итог Баланса ( более или равно 0,5)

2.2. К фин.зависимости = Итог Баланса /СК

2.3. К обеспечи.запасов и затрат = СОС /ЗЗ ( где СОС – собств.оборот.средства,

ЗЗ – запасы и затраты ( более или равно 0,5)

2.4. К маневренности капитала = СОС/СК ( от 0,2 до 0,5)

2.5. Кфин.рычага = ЗК/СК ( Более 1), гле ЗК – заемный капител

2.6. К финансирования = СК/ЗК ( более 1)

3) Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании.

Коэффицент рентабельности основного капиталла

Коэффицент рентабельности основного капитала = Чистая прибыль / Итог баланса

1) Коэффициент рентабельности продаж %

Демонстрирует долю чистой прибыли в объеме продаж предприятия.

Рассчитывается

по формуле:

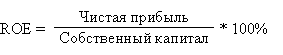

2)Коэффициент рентабельности собственного капитала , %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рассчитывается

по формуле:

43.Выработка рациональной структуры источников средств предприятия.

При формировании рациональной структуры оборотных средств предприятия, помимо расчета количественных показателей, необходимо учитывать качественные факторы, в том числе: ‑ стабильность динамики оборота. Предприятие со стабильным оборотом может позволить себе больший удельный вес заемных средств в пассивах и более значительные постоянные расходы; ‑ темпы наращивания оборота оборотных средств предприятия. Повышенные темпы роста оборота требуют соответствующего финансирования. Это связано с возрастанием переменных, а зачастую и постоянных затрат, увеличением дебиторской задолженности, а также с множеством других причин, в том числе с инфляцией издержек; ‑ уровень и динамика рентабельности. Наиболее рентабельные предприятия имеют относительно низкую долю долгового финансирования в среднем за длительный период; ‑ структура активов. Компании с большой долей высоколиквидных активов могут себе позволить иметь повышенный уровень эффекта финансового рычага, а узкоспециализированные в технико-экономическом отношении предприятия пользуются в основном собственными средствами; ‑ отношение кредиторов к предприятию. Игра спроса и предложения на финансовом рынке определяет средние условия кредитования, но конкретные условия зависят от финансово-хозяйственного положения предприятия; ‑ тяжесть налогообложения. Чем выше налог на прибыль, чем меньше налоговых льгот и возможностей использовать ускоренную амортизацию, тем притягательнее предприятию долговое финансирование из-за отнесения части процентов за кредит на себестоимость. Чем тяжелее налоги, тем больше предприятие ощущает недостаток средств и оно вынуждено обращаться к кредиту; ‑ подходы и мнения консультантов и рейтинговых агентств, способных давать объективную оценку и оказывать влияние на ситуацию; ‑ приемлемая степень риска для руководителей предприятия. Большая или меньшая консервативность в смысле определения допустимого риска при принятии финансовых решений; ‑ стратегические целевые финансовые установки предприятия в контексте его реально достигнутого финансово-хозяйственного положения; ‑ состояние рынка кратко- и долгосрочных капиталов. При неблагоприятной конъюнктуре на рынке денег и капиталов зачастую приходится просто подчиняться обстоятельствам, откладывая до лучших времен формирование рациональной структуры источников средств; ‑ финансовая гибкость предприятия. Случается, что предприятия зачастую отказываются от многообещающих сделок из-за отсутствия средств.

Таким образом, в формировании рациональной структуры источников оборотных средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором рыночная стоимость активов предприятия будет наивысшей. Это, в свою очередь, становится возможным при достаточно высоком, но не чрезмерном эффекте финансового рычага. Уровень задолженности служит для инвестора чутким рыночным индикатором благополучия предприятия. Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о снижении финансовой устойчивости, и, соответственно, повышенном риске банкротства. Необходимо сохранять резерв финансовой гибкости, чтобы всегда иметь возможность привлекать кредиты и займы на оптимальных условиях.