- •2.Показатель npv. Сущность способ расчета, использование

- •3.Информационная база финансового менеджмента

- •4.Анализ деловой активности (Операционный и финансовый циклы).

- •5.Базовые принципы и концепции финансового менеджмента.

- •8)Концепция альтернативного дохода.

- •6. Показатель wacc, характеристика

- •7. Финансовый анализ.

- •8. Особенности создания на предприятии резерва по сомнительным долгам.

- •9. Концепция временной стоимости денег, сущность.

- •10. Операционный и финансовый циклы: анализ и управление

- •11. Концепция альтернативного дохода, сущность.

- •12. Рентабельность собственного капитала. Факторная модель Дюпона.

- •13. Концепция стоимость капитала, сущность.

- •14. Бухгалтерский баланс, структура, содержание

- •15. Основные финансовые показатели деятельности компании

- •16. Критерий принятия инвестиционного проекта на основе npv.

- •17. Рентабельность: понятие, основные показатели и их взаимосвязь. Формула Дюпона.

- •18. Структура источников финансирования.

- •19. Ликвидность: понятие, основные показатели и их взаимосвязь

- •20. Состав и структура активов предприятия

- •21.Взаимосвязь риска и рентабельности по факторной модели Дюпона.

- •22.Структура капитала, направления ее влияния

- •23.Отчёт о финансовых результатах, состав, структура

- •24.Концепция компромисса между риском и доходностью

- •25.Оценка риска, обуславливаемого структурой капитала.

- •26. Основные финансовые показатели деятельности компании.

- •1) Коэффициент рентабельности продаж %

- •2)Коэффициент рентабельности собственного капитала , %

- •27. Анализ финансовой устойчивости.

- •28. Финансовый риск в деятельности предприятия. Методы его оценки

- •29. Оборачиваемость и рентабельность текущих активов.

- •30. Информационная база финансового анализа.

- •31.Преимущества и недостатки различных источников финансирования деятельности компании.

- •32.Формирование прибыли на предприятии

- •33.Структура и сущность операционного менеджмента.

- •34.Формирование прибыли на предприятии.

- •35.36.Направления распределения прибыли.

- •37. Ликвидность: понятие, основные показатели и их взаимосвязь

- •38.Определение и структура оборотных средств предприятия.

- •39. Информационная база финансового менеджмента

- •40. Стоимость капитала: понятие, сущность, направление использования.

- •41. Ликвидность: понятие, основные показатели и их взаимосвязь.

- •42. Основные финансовые показатели деятельности компании.

- •1) Коэффициент рентабельности продаж %

- •2)Коэффициент рентабельности собственного капитала , %

- •43.Выработка рациональной структуры источников средств предприятия.

- •44. Рентабельность: понятие, основные показатели и их взаимосвязь. Формула Дюпона.

- •45. Цена и стоимость финансовых активов. Закон приведенной стоимости.

- •46. Операционный и финансовый циклы: анализ и управление.

- •47. Методы финансирования оборотных активов предприятия.

- •48. Понятие валовой маржи. Сущность расчета, направление использования.

34.Формирование прибыли на предприятии.

Прибыль – это основная цель деятельности предпринимателя, коммерческой организации и вообще любого бизнеса. Прибыль - разность между доходом (выручкой) и расходами предприятия. При расходах, превышающих выручку, предприятие терпит убытки (отрицательный финансовый результат), что может повлечь за собой банкротство.

Прибыль предприятия формируется как сумма финансовых результатов по следующим видам его деятельности:

– основной (обычной) (отражает результат той основной деятельности, которая зафиксирована в уставе предприятия);

– операционной (финансовой) (отражает результат финансовой деятельности и определяет, как разность между операционными доходами и операционными расходами);

– внереализационным операциям (определяется как разность между внереализационными доходами и внереализационными расходами);

– от действия чрезвычайных обстоятельств (определяется как разность между чрезвычайными поступления и чрезвычайными расходами).

Формирование прибыли характеризует экономическую эффективность деятельности предприятия. Необходимость уплаты налоговых платежей сокращает возможности развития предприятием своего потенциала.

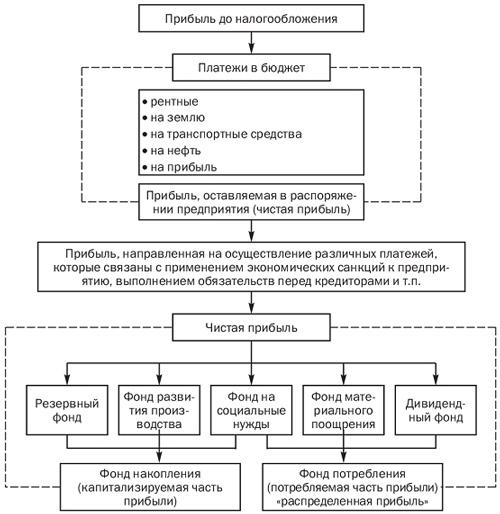

35.36.Направления распределения прибыли.

Главное требование, которое предъявляется сегодня к системе распределения прибыли, остающейся на предприятии, заключается в том, что она должна обеспечить финансовыми ресурсами потребности расширенного воспроизводства на основе установления оптимального соотношения между средствами, направляемыми на потребление и накопление.

При распределении прибыли, определении основных направлений ее использования прежде всего учитывается состояние конкурентной среды, которая может диктовать необходимость существенного расширения и обновления производственного потенциала предприятия. В соответствии с этим определяются масштабы отчислений от прибыли в фонды производственного развития, ресурсы которых предназначаются для финансирования капитальных вложений, увеличения оборотных средств, обеспечения научно-исследовательской деятельности, внедрения новых технологий, перехода на прогрессивные методы труда и т.п.

Общая схема распределения прибыли предприятия

Важным аспектом распределения прибыли является определение пропорции деления прибыли на капитализируемую и потребляемую части, которая устанавливается в соответствии с учредительными документами, интересами учредителей, а также определяется в зависимости от стратегии развития бизнеса.

37. Ликвидность: понятие, основные показатели и их взаимосвязь

Ликвидность предприятия - это возможность предприятия покрыть свои платежные обязательства за счет собственных средств (перевод активов в денежную наличность) и за счет привлечения заемных средств со стороны. Основным признаком ликвидности, служит формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности.

Оценку ликвидности предприятия выполняют с помощью системы финансовых коэффициентов, которые позволяют сопоставить стоимость текущих активов, имеющих различную степень ликвидности, с суммой текущих обязательств. К ним относятся:

1) Коэффициент абсолютной ликвидности L2 = (ДС + КФВ) / КО. Диапазон - (0,2;0,5). Показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств;

3) Коэффициент быстрой ликвидности) L3 = (ДС + ДЗ+ КФВ) / КО. Диапазон - (0,8;1). Он показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам;

4) Коэффициент текущей ликвидности L4 = (З+ ДС + ДЗ+ КФВ) / КО. Оптимальный коэффициент >2.Минимально допустимый коэффициент равен 1. Ктл < 1 означает, что на сегодняшний момент фирма определенно является неплатежеспособной, т.к. находящиеся в ее распоряжении ликвидные средства недостаточны для покрытия текущих обязательств.Если соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанном с тем, что организация не в состоянии оплатить свои счета;

Коэффициенты, взятые за ряд временных интервалов, достаточно полно характеризуют работу предприятия в период реализации проекта, на который составлен бизнес-план.