- •Оглавление

- •Введение

- •1. Теоретические аспекты функционирования рынка банковских услуг

- •1.1 Сущность, задание и структура рынка банковских услуг

- •1.2 Понятие, суть и классификация банковских услуг современного банка

- •1.3 Продуктовая политика современного банка

- •2 Рынок банковских услуг Украины

- •2.1 Динамика показателей рынка банковских услуг Украины

- •2.2 Основные тенденции развитие рынка банковских услуг Украины в посткризисном периоде

- •3 Перспективы развития рынка банковских услуг Украины

- •3.1 Рекомендации повышения эффективности работы банковского сектора Украины и перспективы его развития

- •3.2 Управление продуктовым портфелем современного банка как основа развития рынка банковских услуг

- •3.3 Роль банковского имиджа в стимулировании сбыта банковских услуг

- •Заключение

- •Список использованных источников

- •Приложение а Классификация банковских услуг

3 Перспективы развития рынка банковских услуг Украины

3.1 Рекомендации повышения эффективности работы банковского сектора Украины и перспективы его развития

Таким образом, в ходе анализа состояния банковского сектора Украины на сегодня были установлены следующие проблемы:

- низкий уровень капитализации банков, что не обеспечивает должным образом их стабильность;

- высокий уровень зависимости ресурсной базы от внешних займов и значительная доля иностранного капитала в структуре капитала банковской системы;

- снижение ликвидности банков;

- потеря банками доверия населения;

- недостаток резервирования и некачественное долгосрочное планирование;

- временной разрыв в структуре кредитования.

Чтобы решить эти проблемы, специалисты предлагают:

- усовершенствовать порядок капитализации банков с помощью государственных программ, создать государственную структуру для работы с проблемными активами банков;

- усовершенствовать регулирование внешних займов банков и участия иностранного капитала в уставном капитале банков Украины, сделать невозможным вхождение ненадежного капитала, кредитования экономики и населения за счет краткосрочных иностранных инвестиций;

- усилить банковский надзор за состоянием ликвидности банковских учреждений, уровнем и качеством капитала и эффективностью и результативностью управления рисками банков, создать так называемую "подушку ликвидности";

- вернуть доверие клиентов банков путем повышения уровня прозрачности деятельности финансовых учреждений Украины и улучшения информированности клиентов банков о финансовом состоянии и стресс-устойчивость всех банковских учреждений для оптимизации системы страхования депозитов, разработать новые долгосрочные депозитные программы с параллельным обеспечением гарантий;

- применить динамическое резервирование, в котором учитывались бы расходы не только текущие, но и долгосрочные.

Проанализировав современное состояние банковского сектора Украины и учтя все предположения исследователей и аналитиков, можно надеяться, что общая ситуация и показатели 2011 г. улучшаться.

По результатам 2011 г. можно прогнозировать рост прибылей банков благодаря оживлению кредитования и сокращению уровня проблемной задолженности.

Увеличение депозитов, накопления ликвидности и доступ на внешние рынки поможет банкам Украины нарастить свою кредитную активность, которая снова будет направляться на кредитование корпоративного сектора. Улучшение финансовых показателей предприятий и увеличение доходов населения также будет способствовать росту кредитования.

3.2 Управление продуктовым портфелем современного банка как основа развития рынка банковских услуг

Деятельность банка по разработке портфельной стратегии, как ключевой составляющей его общей стратегии, охватывает такие направления как формирование, реструктуризация, ликвидация портфеля, обеспечивая банку рост накоплений за счет внешних субъектов вложений. Изменение состава портфеля, введение или исключение ненужных услуг осуществляется на основании максимизации потребительской привлекательности.

Состав портфеля следует фиксировать по мере роста его потребительской привлекательности портфельного подхода при кластеризации и формировании пакетов услуг для различных групп клиентов. Главная цель портфельного подхода коммерческого банка заключается в формировании совокупности портфелей услуг, каждый из которых представляет собой диверсифицированную совокупность услуг различного типа. В работе показано, что формирование портфелей должно быть четко увязано с портфельной стратегией банка.

Алгоритм формирования портфеля следующий: формируется общий перечень услуг; оценивается предварительная потребительская привлекательность; поочередно выводится одна из услуг; проверяется потребительская привлекательность; если она возрастает, то состав портфеля фиксируется, если не возрастает (уменьшается или остается неизменной), то данная услуга возвращается в портфель. Для нового состава портфеля данный алгоритм повторяется. В результате повторения алгоритма формируется портфель, имеющий максимальную потребительскую привлекательность. Интересы и конечная цель банка состоят в наполнении портфеля таким набором услуг, совокупность которых обеспечивают безопасность размещения активов, привлекательность для клиентов, способность приносить доход и чувствительность к управляющему воздействию.

Ни один из элементов портфеля не обладает всеми перечисленными выше свойствами в равной мере. Поэтому неизбежен компромисс. Например, если элемент в безопасности, значит, он недостаточно эффективно используется, либо принимает участие в деятельности, но его использование небезопасно. Рассматривая вопрос о формировании портфеля услуг, коммерческий банк должен определить для себя параметры оценки безопасности и эффективности услуг, которые будут использоваться для принятия решений. Иными словами, соответствующий набор элементов портфеля призван максимально реализовать портфельный потенциал коммерческого банка.

Одним из методов повышения эффективности конкретного клиентского портфеля для коммерческого банка является диверсификация этого портфеля. По мнению автора, диверсификация уменьшает риск банка путем компенсации низкой доходности по одним видам услуг высокими доходами по другим их видам. При этом дополнительно снижаются риски, поскольку в портфель включаются услуги разных групп, снижая вероятность синхронизации циклических колебаний на рынках этих услуг. Для наиболее эффективного перераспределения услуг может использоваться методика диверсификации портфеля.

Для проведения грамотной политики диверсификации портфеля услуг коммерческого банка используются методы, которые позволяют оценить степень взаимной зависимости условий оказания услуг на основе анализа показателей, описывающих доходность и рискованность услуг. В частности, применяется кластерный анализ, позволяющий по набору различных исходных данных прошлых периодов строить кластеры услуг на основе их множественной корреляции и прогнозировать будущее поведение условий оказания услуг коммерческого банка. Исходными параметрами для расчета корреляционной зависимости служат следующие критерии: ассортимент услуг коммерческого банка; упорядоченный набор показателей, характеризующих услуги, и значения этих показателей в ретроспективе за выбранный период времени.

Борьба с рисками побуждает периодически менять состав портфеля услуг банка. Делать это банк вынужден в том случае, если разница между поступившими и ожидаемыми доходами, полученными в результате принятого решения или из-за изменения рыночных условий, становится отрицательной. Формальная постановка задачи следующая. Допустим, что существует n возможных клиентов. Тогда ожидаемый доход для рассматриваемого варианта портфеля услуг равен средневзвешенной ожидаемых доходов от каждого из клиентов, а весами служат доли расходов:

![]() (3.1)

(3.1)

где E – ожидаемый доход смешанного продуктового портфеля;

I – количество клиентов смешанного продуктового портфеля;

Еj – ожидаемый доход, полученный от i-го клиента;

Xi – доля средств, потраченных банком на оказание услуг (объем выданных кредитов, резервы под предстоящие расходы и т.п.).

Согласно данной концепции, при наличии двух вариантов распределения элементов портфеля менее рискованным считается тот, который характеризуется меньшими колебаниями дохода. Таким образом, если риск определяется изменчивостью ожидаемой величины дохода, то количественной оценкой рискованности вложения средств в услуги конкретному клиенту является дисперсия возможной величины дохода от оказания услуг. Если Сij обозначает вариацию доходов, полученных в результате оказания услуг i-му и j-му клиенту, то риск для структуры портфеля воспользуемся нижеприведенной формулой:

![]() , (3.2)

, (3.2)

где Cij – вариация доходов, полученных в результате оказания услуг i-му и j-му клиенту;

Xi – доля средств, потраченных банком на оказание услуг i-му клиенту (объем выданных кредитов, резервы под предстоящие расходы и т.п.);

δi – дисперсия возможной величины дохода от оказания услуг;

Xj – доля средств, потраченных банком на оказание услуг j-му клиенту (объем выданных кредитов, резервы под предстоящие расходы и т.п.).

Риски неполучения запланированного дохода при низкой удовлетворенности клиента, предоставленные этой формулой, зависят от трех факторов:

риска доходов от услуг каждому клиенту;

ковариаций доходов;

числа клиентов.

Риски значительно снижаются, когда при увеличении числа клиентов активы банка распределены между различными продуктовыми портфелями. Однако выигрыш от увеличения количества клиентов становится менее значительным, если оно превышает пороговое значение. Риски уменьшаются в случае, когда доходы от услуг каждому клиенту попарно независимы (т.е. Сij равно 0, если i не равно 1). Анализ ситуации, связанной с рисками, дает банку возможность принимать решения о распределении своих ресурсов. В экономической литературе часто делается вывод о том, что решение о распределении ресурсов принимается, как правило, под воздействием двух факторов: соотношения между риском и доходом; представлением о будущем своего хозяйствующего субъекта.

Особенности процесса формирования смешанных портфелей услуг коммерческого банка обусловлены различными требованиями и ограничениями, которые накладывает на банк внешняя среда. В этой связи, процесс формирования смешанных портфелей обусловлен рядом факторов, которые, на наш взгляд, могут оказать существенное влияние на эффективность деятельности банка. Последовательность действий при формировании смешанного портфеля услуг имеет следующий вид:

определить услугу;

определить объем ресурсов, выделяемых на оказание этой услуги;

определить потенциальных потребителей, которым будет оказываться услуга;

определить исходные данные для формирования тарифной политики;

определить порядок сбора и проверки исходных данных;

оценить достаточность ресурсов для решения поставленных задач;

собрать и проверить данные;

сформировать предварительные портфели услуг;

провести анализ полученных портфелей;

сформировать методические рекомендации по оказанию услуг в соответствии со сформированными портфелями;

Осуществленный анализ позволил сформулировать факторы, определяющие принципы и порядок формирования портфелей. Эти факторы формируют условия, влияющие на решение о включении конкретного продукта в портфель, его стоимости и сегменте, для которого данный продукт предназначен. Для формализации процесса формирования смешанных портфелей услуг коммерческого банка, мы предлагаем следующий перечень факторов:

Стоимость услуги.

Сроки оказания услуги.

Широта охвата рынка.

Показатели количества и качества услуги, необходимые для оценки эффективности соответствующего портфеля банка.

Наличие и размер ресурсов на данную услугу.

Привлекательность услуги для конкретной группы потребителей.

Возможность сбора полной информации о состоянии рынка по конкретной услуге.

Возможность достижения стратегических целей развития банка после включения услуги в портфель.

Глубина специализации на конкретной услуге.

Человеко-часы, необходимые для оказания услуги.

Стоимость входа на рынок конкретной услуги для банка.

Относительная эффективность услуги по отношению к другим услугам банка.

Стадия жизненного цикла услуги.

Положение банка на рынке.

Выявленные факторы, оказывающие влияние на формирование портфеля услуг позволяют сделать ряд следующих важных выводов.

Критическими факторами при определении перечня услуг для включения в портфель банка являются финансовые факторы, так как большинство из рассмотренных факторов оказывают прямое или косвенное влияние на эффективность деятельности банка. В этой связи, начальным этапом процесса формирования портфеля услуг является определение ресурсов и параметров риска по совокупности клиентов.

Важной группой факторов, влияющих на формирование портфеля услуг банка, являются индивидуальные характеристики банка. От того, какое положение занимает исследуемая услуга и банк на рынке, зависит объем, сроки и качество предоставляемой услуги.

Наименее важными, но, тем не менее, учитываемыми факторами являются факторы, непосредственно описывающие формирование портфеля и существо оказываемых услуг.

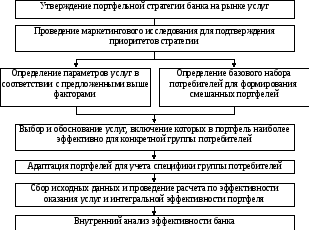

Такой, подходя, позволяет сделать вывод, что при формировании портфеля целесообразно учитывать все факторы в соответствии с указанными приоритетами. Структура методики представляет собой последовательность этапов, которые проходит банк при формировании смешанного портфеля услуг (рисунок 3.1).

Для формирования смешанного портфеля при отборе услуг коммерческого банка целесообразно использовать подход, основанный на оценке применимости и полезности конкретных услуг для конкретных групп потребителей. Анализ перечня услуг по признакам полезности при формировании конкретных портфелей для определенных групп потребителей позволяет существенно повысить точность и эффективность реализации стратегии развития банка и, следовательно, точнее сформулировать основные требования к услугам. Ориентируя в пространстве услуг и эффективности их оказания, этот анализ дает основания не только определить необходимые для конкретной группы потребителей банковские услуги, но и конкретизировать методики их оказания.

При формировании портфеля банка очень важным моментом также является методика формирования тарифной политики при определении стоимости услуг в смешанных портфелях. Целесообразно использовать многошаговый подход, учитывающий количество банков, предлагающих определенные услуги на рынке, стадию жизненного цикла конкретного продукта, а также объем ресурсов, которыми располагает банк для оказания услуг.

.

.

Рис. 3.1 - Схема формирования смешанного портфеля услуг коммерческого банка

На первом этапе осуществляется формирование тарифной политики на основе простого анализа потребительских предпочтений. На втором этапе при разработке тарифных политик банки учитывают поведение друг друга на неограниченном рынке. Третий этап заключается в том, что банки, учитывая объем рынка, собственных ресурсов и ресурсов конкурентов, определяют максимально возможную цену услуг в смешанных портфелях с учетом издержек банка. Использование в предлагаемой методике элементов модели полезности и теории игр, позволяет банку определять тарифную политику формирования смешанных продуктовых портфелей, обеспечивающую его общую конкурентоспособную ценовую стратегию.

Рассмотрим указанные этапы подробнее. Для выбора тарифной политики наиболее простым способом является независимая оценка всех присутствующих на рынке тарифов и выбор наиболее привлекательного с учетом запросов потребителей. Для нахождения оптимальной тарифной политики необходимо последовательно проанализировать все возможные стратегии поведения банка и потребителя.

Для нахождения оптимальной политики необходимо последовательно проанализировать все возможные политики и рассчитывать на то, что разумный противник на каждую из них будет отвечать такой, при которой выигрыш игрока одного из банков минимален.

Предпочтительной

для банков является та политика, при

которой

![]() обращается в максимум, т.е.

обращается в максимум, т.е.![]() = max (

= max (![]() ).

Величина

).

Величина![]() называется максимальным выигрышем или

просто максимом, а соответствующая ей

политика – максимальная политика. Если

придерживаться максимальной политики,

то при любом поведении потребителей

гарантирован выигрыш, во всяком случае,

не меньший

называется максимальным выигрышем или

просто максимом, а соответствующая ей

политика – максимальная политика. Если

придерживаться максимальной политики,

то при любом поведении потребителей

гарантирован выигрыш, во всяком случае,

не меньший![]() .

Поэтому

.

Поэтому![]() называют также нижней ценой игры – это

тот гарантированный минимум дохода

банков, который можно обеспечить при

наиболее осторожной (перестраховочной)

политике. Аналогичные рассуждения можно

привести и для потребителей.

называют также нижней ценой игры – это

тот гарантированный минимум дохода

банков, который можно обеспечить при

наиболее осторожной (перестраховочной)

политике. Аналогичные рассуждения можно

привести и для потребителей.

Однако предлагаемый подход не учитывает взаимного влияния тарифов банков. Для учета взаимного влияния тарифов банков на их тарифные политики необходимо расширить рассмотрение модели ценообразования и учесть взаимное влияние тарифных политик.

С точки зрения участников, ценообразование на рынке банковских услуг обладает всеми чертами игры. Банки – это игроки. Каждый стремится выиграть, выбирая политику, которая на шаге (интервал между ходами – под ходом понимается установление цены услуги) обеспечивает максимизацию результата (в данном случае дохода). Каждый банк признает, что его доход непосредственно зависит от тарифной политики конкурентов.

Как уже отмечалось, рынок банковских услуг имеет свою специфику. Немаловажной особенностью рынка является то, что между действием конкурента (ходом) и ответным ходом конкурента присутствует значительный временной шаг 6-12 месяцев (в наших примерах шаг соответствовал 12 месяцам), поэтому задача ценообразования в рассмотренных примерах была сформулирована корректно. Однако возникает вопрос, как банку планировать цены, если длина шага будет постоянно сокращаться, а реакция конкурента станет незамедлительной. Ответить на данный вопрос помогает инструментарий теории игр.

Наиболее простое изображение типичной рыночной ситуации позволяет обеспечить матричная форма представления результатов. Пусть на рынке присутствует лишь два банка – О1 и О2.

Каждый элемент матрицы показывает результат (доход), ожидаемой игроком для любой из возможных комбинаций тарифных политик. Решение задачи заключается в нахождении согласованного тарифа (общей политики).

Пусть варианты стоимости услуг могут принимать два значения. Тогда матрицы результатов для банка O1 и O2 можно представить в виде таблиц (табл. 3.1, 3.2).

Таблица 3.1 - Матрица результатов банка O1

|

|

|

Банк O2 | |

|

Цена услуги |

|

| |

|

Банк O1 |

|

Доход22 |

Доход21 |

|

|

Доход12 |

Доход11 | |

Решение задачи сводится к поиску такой пары тарифов, которая решает проблемы каждого банка, что образует стабильное решение игры в том смысле, что ни один из игроков не будет изменять свое тариф при заданном тарифе оппонента. Такое стабильное выражение называется равновесием Нэша [48]. В этой связи возникает ряд вопросов: что происходит в процессе конкуренции; как банк принимает решение по цене услуг.

Решение задачи сводится к поиску такой пары тарифов, которая решает проблемы каждого банка, что образует стабильное решение игры в том смысле, что ни один из игроков не будет изменять свое тариф при заданном тарифе оппонента. Такое стабильное выражение называется равновесием Нэша [48]. В этой связи возникает ряд вопросов: что происходит в процессе конкуренции; как банк принимает решение по цене услуг.

Банк О1 определяет возможный диапазон стоимости услуг (pP) и собственных результатов (доходов), получаемых при пересечении собственных тарифов и тарифов конкурента. Затем банк анализирует все результаты, доступные игроку-банку при заданных тарифах конкурента. Аналогичным образом поступает банк O2. Та же логика используется и при позиционной игре, моделирующей процессы последовательного принятия решений игроками, в условиях меняющейся во времени информации. Анализ ведется по всей таблице выигрышей, получаемых банками на всей совокупности шагов.

Таблица 3.2 - Матрица результатов банка О2

|

|

|

Банк O1 | |

|

Цена услуги |

|

| |

|

Банк O2 |

|

Доход22 |

Доход12 |

|

|

Доход21 |

Доход11 | |

Анализ результатов

банка O1

подсказывает банку O1

выбрать тариф

![]() (табл. 3.1), поскольку данный тариф является

наиболее прибыльной реакцией вне

зависимости от того, какого тарифа

придерживается банк О2.

Анализ результатов О2

подсказывает О2

выбрать тариф

(табл. 3.1), поскольку данный тариф является

наиболее прибыльной реакцией вне

зависимости от того, какого тарифа

придерживается банк О2.

Анализ результатов О2

подсказывает О2

выбрать тариф

![]() (табл. 3.2), поскольку данный тариф является

наиболее прибыльной реакцией вне

зависимости от того, какого тарифа

придерживается игрок О1.

(табл. 3.2), поскольку данный тариф является

наиболее прибыльной реакцией вне

зависимости от того, какого тарифа

придерживается игрок О1.

Таким образом, построение тарифной сетки с учетом сравнительной оценки тарифов осуществляется в следующей последовательности:

формирование массива исходных данных для определения параметров функции спроса, издержек, доли рынка, динамики структуры абонентской базы по банку сотовой вязи, для которого осуществляется моделирование тарифов, а также по банкам-конкурентам;

составление модели для каждого банка;

определение с использованием модели диапазона вариантов стоимости услуг;

сведение полученных значений в общую матрицу результатов;

нахождение стабильного решения алгоритмом решения матричной игры.

В результате реализации данной последовательности действий позволяет создать смешанный продуктовый портфель, имеющий более высокую привлекательность и тарифную политику для клиента по сравнению с конкурентами.