- •1.Предмет макроэкономики. Методы и принципы макроэкономического анализа

- •3. Ввп (внп) как основной показатель нац. Пр-ва. Чистый нац. Продукт, нац. Доход, располагаемый доход.

- •4. Методы расчета ввп

- •5.Номинальный и реальный ввп. Дефлятор ввп. Инфлирвоание и дефлирование.

- •6. Совокупный спрос как экономическая модель потребляемого внп. Кривая совокупного спроса

- •7. Неценовые факторы совокупного спроса

- •8.Сов. Предложение как экон. Модель нац. Пр-ва. Особенности кривой сов. Предложения

- •9. Совокупное предложение в краткосрочном и долгосрочном периодах. Неценовые факторы совокупного предложения.

- •10.Макроэкономическое равновесие в модели «совокупный спрос – совокупное предложение».Равновесный объем национального производства.

- •11.Влияние изменения совокупного спроса и совокупного предложения на равновесие в экономике при полной и неполной занятости ресурсов. Эффект храповика.

- •12.(55) Сущность экономического роста. Измерение экономического роста. Факторы экономического роста.

- •13.(54) Типы экономического роста. Научный прогресс и экономический рост.

- •14. (56)Циклический характер развития экономики. Теории экономического цикла.

- •15.(57) Фазы экономического цикла, их характеристики.

- •16. (58)Типы экономических циклов и их периодичность.

- •17. Безработица как форма макроэкономической нестабильности причины и измерение безработицы.

- •18. Социально-экономические последствия безработицы. Закон Оукена.

- •19. Типы безработицы. Естественный уровень безработицы.

- •20. Инфляция как проявление макроэк-кой нестабильности. Сущность и причины инфляции.

- •21. Измерение инфляции. Виды инфляции

- •22. Социально-экономические последствия инфляции. Влияние инфляции на перераспределительные процессы.

- •23. Типы инфляции: инфляция спроса и инфляция предложения. Роль инфляционных ожиданий на перераспределительные процессы.

- •24. Основные черты антиинфляционной политики гос-ва.

- •25. Взаимосвязь инфляции и безработицы. Кривая филлипса.

- •26. Потребление как главный компонент совокупных расходов. Функция потребления. Средняя и предельная склонность к потреблению.

- •27. Средняя и предельная склонность к потреблению и сбережению.

- •28 (23).Влияние на потребление и сбережения факторов, не связанных с доходом.

- •29.(24) Инвестиции и факторы их определяющие. Структура инвестиций. Сбережения как источник инвестиций.

- •30(25). Нестабильность инвестиций. Мультипликатор инвестиций.

- •31.(26) Классическая модель макроэкономического равновесия на товарном рынке.

- •32(27). Кейнсианская модель макроэкономического равновесия на товарном рынке. Определение равновесного объема произ-ва методом сопоставления совокупных расходов и объема произ-ва.

- •33.(28) Определение равновесного объема производства в кейнсианской модели методом «изъятий и инъекций». Равенство инвестиций и сбережений как условие макроэкономического равновесия.

- •34.(29) Кривая is (инвестиции - сбережения) как модель макроэкономического равновесия на товарном рынке. Наклон и сдвиги кривой is.

- •35. Государственный бюджет: сущность, функции. Формирование доходов гос-ва. Баланс между доходами и расходами государственного бюджета.

- •36.(31) Концепции балансирования госбюджета.

- •37.(31) Дефицит государственного бюджета: понятие, виды и способы финансирования.

- •38.(33)Государственные расходы как инструмент фискальной политики. Мультипликатор государственных расходов.

- •39.(34) Сущность и принципы налогообложения. Функции налогов.

- •40.(35) Виды налогов. Налоговая система. Кривая Лаффера.

- •41(36) Налоги как инструмент фискальной политики. Влияние налогов на совокупный спрос. Налоговый мльтипликатор.

- •42.(37) Государственный долг: причины образования и система управления. Внешний и внутренний долг, их влияние на экономическое развитие страны.

- •43.(39) Фискальная политика в ходе экономического цикла. Цели и механизм реализации стимулирующей и сдерживающей фискальной политики.

- •44.(39) Недискреционная (автоматическая) фискальная политика

- •46.(41) Функции Центрального банка в рыночной экономике.

- •47.(42) Функции коммерческих банков. Банковская система и создание денег. Денежный мультипликатор.

- •48.(43) Понятие спроса на деньги и факторы его определяющие.

- •49.(44) Концепции спроса на деньги.

- •50.(45) Предложение денег. Денежные агрегаты.

- •51(46). Денежный рынок. Равновесие денежного рынка. Последствия изменений в предложении денег на параметры равновесия денежного рынка.

- •52(47). Кривая lm – кривая равновесия денежного рынка. Наклон и сдвиги кривой.

- •53. (48)Равновесие товарного и денежного рынка. Модель is-lm

- •54.(49)Макроэкономический анализ фискальной политики в модели «is-lm” . Эффект вытеснения

- •55.(50) Денежно-кредитная политика: сущность , цели. Рестрикционная и экспансионистская денежно-кредитная политика.

- •56(51). Макроэкономический анализ денежно-кредитной политики в модели is-lm, ликвидная и инвестиционная ловушки.

- •57.(52) Передаточный механизм денежно-кредитной системы: кейнсианский и монетаристский подходы.

- •58.(53)Основные инструменты денежно-кредитной политики.

- •59. Модель is-lm с гибкими ценами.

- •60. Валютный курс. Факторы, влияющие на валютный курс. Фиксированные и гибкие валютные курсы.

38.(33)Государственные расходы как инструмент фискальной политики. Мультипликатор государственных расходов.

К фискальной политике относится деятельность гос-ва по формированию и расходованию бюджетных средств. Госуд-ные расходы являются важным инструментом макроэкономической политики, т.к. они оказывают существенное влияние на распределение не только дохода, но и ресурсов. Крупными статьями явл расходы на оборону, образование, выплата пособий. Налогообложение также явл важным инструментом политики. Налоги играют значительную роль в распределении доходов между различными сферами экономики и социальными группами населения. Манипулируя гос расходами и налогами, можно стимулировать деловую активность, воздействовать на безработицу и инфляцию.

Мультипликатор гос расходов показывает умноженное приращение ВНП в результате увеличения гос расходов. Кмл=∆ВНП/∆ГР (приращение ВНП/приращение гос расходов)

Коэффициент мультипликации показывает, во сколько раз общий прирост ВНП превосходит прирост гос расходов. Таким образом, повышение гос расходов на определенную величину вызывает изменение нац дохода, а изменение доходов увеличивает совокупный спрос, что в свою очередь вызывает рост нац производства.

39.(34) Сущность и принципы налогообложения. Функции налогов.

Налоги – это платежи, которые в обязательном порядке уплачивают в доход гос-ва юридические и физические лица. Доходы от налогов поступают как в местные бюджеты так и в гос бюджет.

Принципы:

1.подданые гос-ва должны участвовать в содержании правительства соответственно доходу, каким они пользуются под покровительством и защитой гос-ва.

2.налог должен быть четко опрделен(срок уплаты, способ и сумма платежа).

3.каждый налог должен взиматься в то время и тем способом, каким удобно налогоплательщику.

4.каждый налог должен быть задуман и разработан так, чтобы он брал и удерживал из кармана народа возможно сверх того, что он приносит казначейству гос-ва.

Ф-ции:

1.фискальная – она состоит в формировании доходов гос-ва, которые нужны ему для содержания гос аппарата, армии, развития науки и т.д.

2.перераспределительная – заключается в перераспределении доходов от богатых к бедным, из одних отраслей в другие и т.д.

3.экономическая-состоит в воздействии через налоги на общественное воспроизводство и соц-экон процессы в обществе. Налоги в этой функции могут играть стимулирующую, ограничительную, контролирующую роль.

40.(35) Виды налогов. Налоговая система. Кривая Лаффера.

по форме взимания налоги делятся на прямые- непосредственно взимаются с доходов и имущества налогоплательщика, косвенные – представляют собой надбавку к цене товаров или услуг, не связаны с доходами наогоплат-ков, в отличии от прямых.

Налоги: подоходный н-г на физ лиц, на прибыль, на добавленную ст-ть, акцизы, н-г на пользование природными ресурсами, н-г на недвижимость, н-г на экспорт и импорт, земельный н-г,н-г на топливо, транзитный, гос пошлина и сборы и др. Наибольший удельный вес приходится на 1.подоходный н-г, 2.НДС, 3.акцизы.

1.взимается по прогрессивной шкале. В облагаемый доход не включаются пособия по соц страхованию и соц обеспечению, алименты, пенсии, минимум зарплаты и т.д.

2.НДС – это разница между ценой реализованной продукции и ценой материалов и сырья, потребленных при произ-ве продукции. НДС относится к косвенным н-гам, его величина добавляется к ценен товара и оплачивается покупателем.

3.акцизы- косвенные н-ги, фиксируемые в определенном размере в виде надбавок к цене товаров и услуг.

Налоговая система - совокупность налогов, сборов, пошлин и других обязательных платежей в бюджет, взимаемых на условиях, определяемых законодательными актами. Существенными характеристиками налоговой системы той или иной страны являются: совокупность налогов, установленных законодательством; принципов, форм и методов их установления и ввода в действие; система налоговых органов, форм и методов налогового контроля; права и ответственность участников налоговых отношений, порядок и условия налогового производства.

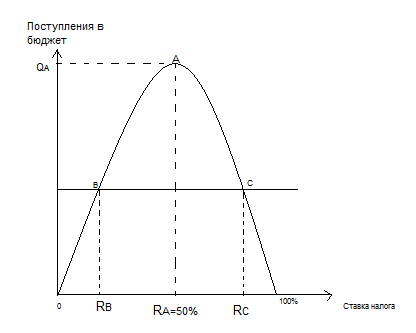

Зависимость между ставками н-га и налоговыми поступлениями в бюджет обосновал амер.эксперт А.Лаффер. он доказал что один и тот же по величине доход в гос бюджет может быть обеспечен как при высокой так и при низкой налоговых ставках.

Осн.точки для анализа:

1.ставка н-га =0, поступлений в бюджет нет

2.ставка н-га =100% поступлений в бюджет нет, все уходят в теневую экономику.

3.в точке А достигается максимум поступлений в бюджет следов-но ставка Rа является оптимальной.

4.дальнейший рост нал-вой ставки до уровня Rс приводит к уменьшению н-вых поступлений, которые сравниваются с тем уровнем, что существовал при н-говой ставкеRв.

Кривая Лаффера показывает, что более низкая ставка увелич число объектов налогообложения, привлекая к предпринимательской деят-ти большее число людей, чем при высоких н-вых ставках, и наоборот.

(Кривая не дает ответа на впрос, при какой ставке налогообложения поступления н-гов будут максимальны, ибо такая ставка н-гов различна для разных стран и зависит от многих факторов: от нал-вой политики, размеров и струк-ры гос сектора экономики и т.д.)