- •Тема1: Система стратегического управления финансами организации в условиях неопределенности внешней среды

- •6. Виды системных финансовых эффектов

- •Тема 2: Финансовые рычаги и инструменты управления организацией

- •Тема 3: Обзор подходов к оценке финансовых

- •Преимущества показателя cf:

- •Тема 4: Обзор подходов к стратегическому финансовому менеджменту

- •1. Финансовые модели оценки и управления капиталом Модель Гордона

- •Модель у.Шарпа

- •Модель Арбитража

- •При наличии одного фактора риска

- •Арбитражную модель

- •2 Модели управления денежными потоками

- •Для сбора и обобщения информации по kpi может применяться любой формат управленческих отчетов, удобный для использования в работе.

- •Тема 7: Архитектура стратегического финансового управления организацией

- •Т. В. Гениберг, н. А. Ивановой, о. В. Поляковой

2 Модели управления денежными потоками

Модель Баумоля

Уильям Баумоль (Baumol W.J.) первым предложил и опубликовал 1952 году в своей монографии «The Transaction Demand for Cash: An Inventory Theoretic Approach» гипотезу о том, что остаток денежных средств на счете во многом сходен с остатком товарно-материальных запасов, поэтому модель оптимальной партии заказа (EOQ) может быть использована и для определения целевого остатка денежных средств.

Предполагается, что предприятие начинает работать, имея максимальный и целесообразный для нее уровень денежных средств, и затем постепенно расходует их в течение некоторого периода времени. Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график, представленный на рисунке 4.4.

Сумма пополнения (Q) вычисляется по формуле:

![]() ,

,

где V – прогнозируемая потребность в денежных средствах в периоде (год, квартал, месяц);

с – расходы по конвертации денежных средств в ценные бумаги;

r – приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям, например, в государственные ценные бумаги.

Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно:

K = V : Q

Общие расходы (ОР) по реализации такой политики управления денежными средствами составят:

![]()

Первое слагаемое в этой формуле представляет собой прямые расходы, второе – упущенная выгода от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

Модель Миллера – Орра

Мертон Миллер (Miller M.H.) и Даниель Орр (Orr D.A.) создали и впервые опубликовали в 1966 году в книге «Model of the Demand for Money by Firms» модель определения целевого остатка денежных средств, учитывающую фактор неопределенности денежных выплат и поступлений.

Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое случается редко; остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный приток или отток денежных средств? Миллер и Орр используют при построении модели процесс Бернулли – стохастический процесс, в котором поступления и расходование денег от периода к периоду являются независимыми случайными событиями.

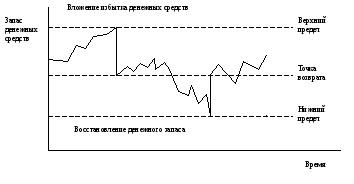

Логика действий финансового менеджера по управлению остатком средств на расчетном счете представлена на рисунке и заключается в следующем. Остаток средств на счете хаотически меняется до тех пор, пока не достигнет верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

Концепция модели Миллера-Орра представлена на рисунке 4.5.

Рисунок 4.5 – График изменения остатка средств на расчетном счете (Модель Миллера-Орра)

При решении вопроса о размахе вариации (разность между верхним и нижним пределами) рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставки по ценным бумагам.

Реализация модели осуществляется в несколько этапов.

Устанавливается минимальная величина денежных средств (Cl), которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.)

По

статистическим данным определяется

вариация ежедневного поступления

средств на расчетный счет (Var).![]()

Определяются расходы (Zs) по хранению средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (Zt) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

Рассчитывается размах вариации остатка денежных средств на расчетном счете (R) по формуле:

![]()

Рассчитывают верхнюю границу денежных средств на расчетном счете (Ch), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

![]()

Определяют точку возврата (Сr) – величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Cl, Ch):

![]()

При использовании модели Миллер-Орра следует обратить внимание на следующие моменты.

Целевые остатки средств на счету не являются средней величиной между верхним и нижним пределами, поскольку его величина чаще приближается к нижнему пределу, чем к верхнему. Если устанавливать целевой остаток равным средней величине между пределами, это минимизирует трансакционные затраты, но если он будет установлен ниже среднего уровня, результатом станет снижение альтернативных затрат.

Величина целевого остатка денежных средств и, следовательно, пределы колебания, увеличиваются с ростом Zt и Var; увеличение Zt делает более затратным достижение верхнего предела, а большая Var приводит к более частым достижениям обоих из них.

Величина целевого остатка сокращается с увеличением Zs; так как если ставка банковского процента увеличивается, то растет величина альтернативных затрат и фирма стремиться вложить средства, а не хранить их на счете.

Нижний предел может быть равен либо 0, либо положителен, если фирме приходиться поддерживать компенсационный остаток или руководство предпочитает иметь страховой остаток денежных средств.

Модель может быть дополнена предположением о сезонных колебаниях выручки. В этом случае денежные потоки не будут соответствовать нормальному распределению, а станут учитывать вероятность увеличения или уменьшения остаток средств в зависимости от того, переживает компания период спада активности или подъема. При этих предположениях величина целевого баланса денежных средств не всегда будет равна 1/3 между верхним и нижним пределами.

Вопросы и задания для самостоятельной работы:

В чем заключается содержательный смысл Модели Гордона?

В чем заключается содержательный смысл Модели Шарпа?

В чем заключается содержательный смысл Модели Арбитража?

Назовите известные вам модели управления денежными потоками.

Назовите преимущества и недостатки известных вам моделей управления денежными потоками.

Тема 5: Ключевые факторы стоимости компании

Вопросы темы

Декомпозиция целей/показателей верхнего уровня.

Определение драйверов стоимости.

Определение ключевых показателей деятельности.

Определение целевых значений.

1. Декомпозиция целей/ показателей верхнего уровня

Стратегические цели финансовой деятельности - описанные в формализованном виде желаемые параметры конечной стратегической позиции, позволяющие направлять деятельность в долгосрочной перспективе и оценивать ее результаты.

Требования к формированию стратегических финансовых целей:

подчиненность главной цели функционирования организации;

ориентация на высокий результат финансовой деятельности;

достижимость;

измеримость;

однозначность трактовки;

гибкость.

При формулировании цели необходимо учитывать:

доходность, какие финансовые выгоды получают собственники компании от реализации стратегии (рентабельность чистой прибыли, рентабельность активов, валовая маржа, маржа по EBITDA);

риски, какие финансовые риски берет на себя компания, какие последствия реализации рисков возможны, если стратегия не увенчается успехом;

сопротивление внешней среды – насколько внешняя среда будет поддерживать нашу финансовую стратегию. Другими словами, разместит ли компания акции, если решит увеличить уставный капитал; получит ли предприятие у поставщиков и подрядчиков нужной продолжительности отсрочку платежа и т. д.

Содержание и последовательность формирования стратегических целей:

формирование финансовой философии организации;

учет объективных ограничений в достижении желаемых результатов стратегического развития;

формулировка главной стратегической цели;

формирование системы основных стратегических целей;

формирование вспомогательных, поддерживающих целей;

разработка целевых стратегических нормативов финансовой деятельности;

взаимоувязка стратегических целей и построение «дерева целей» финансовой стратегии;

окончательная индивидуализация стратегических целей финансовой деятельности с учетом их реализуемости.

Система целей финансовой стратегии может быть представлена в виде «ветки» дерева общих стратегических задач компании. Построение такой финансовой ветки может включать следующие шаги.

Шаг 1. Включение финансовой стратегии в общую стратегию компании в соответствии с ранжированием целей корпоративной стратегии. Например, для дерева стратегических целей компании может быть установлено три уровня

Шаг 2. Установление интегральной финансовой цели, то есть цели первого уровня. Здесь может быть только одна финансовая цель. В большинстве случае такой целью выступает рыночная стоимость компании, которая может быть определена как в абсолютных (увеличение рыночной стоимости на N у.е.), так и в относительных показателях (рост рыночной стоимости на N%).

Шаг 3. Определение базовых целей финансовой стратегии (2-й уровень). Интегральная цель первого уровня детализируется на подцели, что потребует конкретизации поставленных задач и учета особенностей развития предприятия. Цель первого уровня может быть достигнута, если у компании достаточно собственных финансовых ресурсов, рентабельность собственного капитала высока, структура активов и пассивов обеспечивает приемлемый уровень финансовых рисков в процессе осуществления хозяйственной деятельности и т.п.

Каждая из намеченных на данном уровне целей должна быть сформулирована кратко и четко, отражена в конкретных показателях - целевых стратегических нормативах. Например, такими целевыми нормативами по отдельным аспектам финансовой деятельности предприятия может быть доля собственных оборотных средств компании в общем объеме собственного капитала; коэффициент рентабельности собственного капитала; соотношение оборотных и внеоборотных активов; минимальный уровень денежных активов, обеспечивающий платежеспособность предприятия; норма самофинансирования инвестиций.

Шаг 4. Определение действий по достижении финансовых целей (3-й уровень). На данном этапе предлагается перечень конкретных мероприятий, например, провести облигационный заем на сумму $N при выплате P% за каждый облигационный период.

Необходимо ранжировать цели, например путем задания весов.

При оптимизации структуры капитала, управлении текущими активами или любым видом денежных потоков важно правильно выбрать приоритеты развития, так как от этого зависят и степень финансовой устойчивости предприятия, и уровень прибыли.

Уровни системы целей финансовой стратегии и их место в стратегической пирамиде организации представлены на рисунке 5.1.

Рисунок 5.1 – Уровни системы целей финансовой стратегии и их место в стратегической пирамиде компании

Задачи финансовой стратегии:

выявление способов оптимального использования финансовых ресурсов;

выявление перспектив финансовых взаимоотношений с контрагентами;

финансовое обеспечение текущей деятельности и инвестиционных проектов;

исследование финансово-экономических возможностей конкурентов;

проведение мероприятий, направленных на обеспечение финансовой устойчивости.

Многие факторы влияют на приоритетность задач, которые в совокупности можно подразделить на две категории — внутренние и внешние.

Основные внутренние факторы:

масштаб предприятия;

стадия развития самого предприятия;

субъективный фактор руководства предприятия, собственников.

2. Определение драйверов стоимости

Эффективное управление стоимостью компании во многом зависит от выбранных стратегических целей и разработки системы показателей, обеспечивающей руководителей информацией о результатах работы их менеджеров. Успех здесь зависит во многом от того, насколько правильно руководство сможет расставить приоритеты и определить факторы стоимости.

Основными факторами, определяющими стоимость (ценность) бизнеса являются:

• рыночная конъюнктура;

• будущие выгоды от владения оцениваемым бизнесом;

• затраты на создание аналогичных предприятий;

• риск получения доходов;

• степень контроля над бизнесом и степенью ликвидности активов;

• ликвидность бизнеса.

Спрос определяется предпочтениями потребителей, которые зависят от того, какие доходы приносит данный бизнес собственнику, в какое время, с какими рисками это сопряжено, каковы возможности контроля и перепродажи данного бизнеса. Спрос на предприятие наряду с полезностью зависит также от платежеспособности потенциальных инвесторов, ценности денег, возможности привлечь дополнительный капитал на финансовый рынок. Важным фактором, влияющим на спрос и стоимость бизнеса, является наличие альтернативных возможностей для инвестиций.

Спрос зависит не только от экономических факторов. Важны также социальные и политические факторы, такие, как отношение к бизнесу в обществе и политическая стабильность.

Будущие выгоды, которые может получить собственник объекта, зависят от характера операционной деятельности и возможности получить доход от продажи объекта после использования. Чаще всего под будущими выгодами понимается чистый денежный поток. Большое значение для формирования стоимости предприятия имеет время получения доходов. Одно дело, если собственник приобретает активы и быстро начинает получать прибыль от их использования, и другое дело, если инвестирование и возврат капитала отделены значительным промежутком времени.

На величине стоимости неизбежно сказывается и риск как вероятность получения ожидаемых в будущем доходов. Одним из важнейших факторов, влияющих на стоимость, является степень контроля, которую получает новый собственник. Если предприятие покупается в индивидуальную частную собственность или если приобретается контрольный пакет акций, то новый собственник получает такие существенные права, как право назначать управляющих, определять величину оплаты их труда, влиять на стратегию и тактику работы предприятия, продавать или покупать его активы; реструктурировать и даже ликвидировать данное предприятие; принимать решение о поглощении других предприятий, определять величину дивидендов и т.д. В силу того, что покупаются большие права, стоимость и цена, как правило, будут выше, чем в случае покупки неконтрольного пакета акций.

Одним из важнейших факторов, влияющих при оценке на стоимость предприятия и его имущества, является степень ликвидности этой собственности. Рынок готов выплатить премию за активы, которые могут быть быстро обращены в деньги с минимальным риском потери части стоимости. Отсюда стоимость закрытых акционерных обществ должна быть ниже стоимости аналогичных открытых обществ.

Стоимость предприятия реагирует на любые ограничения, которые имеет бизнес. Например, если государство ограничивает цены на продукцию предприятия, то стоимость такого бизнеса будет ниже, чем в случае отсутствия ограничений.

Первостепенное значение в системе факторов стоимости принадлежит будущим выгодам от владения бизнесом. Какие же переменные влияют на размер будущих доходов а, следовательно, и на стоимость?

Этими показателями являются:

1) темп роста потока доходов;

2) доход на вновь инвестированный капитал.

Компания, которая зарабатывает более высокий доход на каждый доллар (рубль), вложенный в бизнес, будет стоить больше, чем аналогичная компания, зарабатывающая меньший доход на инвестированный капитал. Аналогично, быстро растущая компания будет стоить больше, чем компания с низкими темпами роста, при условии, что обе компании обеспечивают одинаковый доход на капитал.

Стоимость компании может возрастать за счет различных комбинаций темпа роста и дохода на вновь инвестированный капитал. Если оба эти показателя равны, то дополнительный рост дохода не приводит ни к росту, ни к снижению стоимости. Если же доход на вновь инвестированный капитал ниже требуемой ставки дохода на собственный капитал, тогда дополнительный рост дохода приводит к снижению стоимости компании. В таком случае, компании не нужно реинвестировать заработанную прибыль, а лучше выплатить ее полностью акционерам в качестве дивидендов.

На практике последовательное создание стоимости требует дисциплинированного выбора, который нацеливал бы деятельность на три основных направления: конкурентное преимущество, возврат на капитал и рост.

Последовательность важна: без преимущества или при отрицательном возврате рост разрушает стоимость.

Итак, говоря об управлении стоимостью, следует учитывать, что речь идет об управлении системой факторов стоимости.

В крупных компаниях такая система может включать множество факторов, управление которыми требует больших затрат. Поэтому первостепенной задачей является определение ключевых, наиболее значимых факторов, на которые должны быть направлены основные усилия по управлению стоимостью.

Ключевыми факторами стоимости (драйверами стоимости) являются те 20% факторов, которые, согласно хорошо известному «принципу Парето», определяют 80% стоимости компании.

Драйверы стоимости присутствуют во всех элементах компании – корпорации в целом, бизнес-единицах, бизнес-процессах, функциональных подразделениях, региональных филиалах, проектах и т.д. Ключевыми факторами стоимости бывают внутренние и внешние (по отношению к компании), финансовые и нефинансовые, количественные и качественные и т.д.

Финансовыми драйверами является, например, объем продаж в денежном выражении или размер дебиторской задолженности. Нефинансовым, количественным – дневной объем производства в натуральном выражении. Примером качественного драйвера является степень удовлетворенности клиента уровнем сервиса в компании. Внешним КФС может являться объем потребности того или иного целевого рынка (в натуральном или денежном выражении) в продуктах той категории, которые производит или продает компания.

Основополагающим достоинством системы драйверов стоимости по сравнению с любой другой системой показателей, используемых в управлении бизнесом, является то, что с помощью стоимостных моделей можно оценить влияние любого фактора – финансового и нефинансового, количественного и качественного – на создание стоимости в компании с точностью, вполне достаточной для того, чтобы ставить финансовые задачи операционным менеджерам, а также контролировать и стимулировать максимальную финансовую эффективность операционной деятельности.

Факторы стоимости могут быть распределены по нескольким уровням:

• общие факторы – в первую очередь рентабельность инвестированного капитала;

• показатели операционной прибыли и объема инвестированного капитала;

• факторы, которыми определяется прибыль компании (доход и издержки); направления инвестирования капитала (различные виды активов);

• уровень специфических факторов (клиентская база, эффективность использования ресурсов и т.п.)

• уровень оперативных факторов (цены на отдельные виды ресурсов, платежная политика, наличие поставщиков, дефицит ресурсов, стоимость ремонта основных средств и т.д.).

Необходимо определить степень влияния каждого фактора на стоимость компании (провести факторный анализ). Тестирование системы факторов имеет смысл производить на основе, как обычной текущей деятельности, так и возможных критических ситуаций, таких как ценовые войны, дефицит сырья, негативные изменения законодательства и т.п.

3. Определение ключевых показателей деятельности

Оценить результаты работы компании можно, если акционеры четко сформулировали стратегические цели бизнеса и разработана система ключевых показателей деятельности (Key Performance Indicators, KPI), для каждого показателя определено его целевое значение.

Для создания системы ключевых показателей деятельности в компании потребуется выполнить шаги:

выбрать модель ключевых показателей деятельности;

определить KPI и распределить ответственность за выделенные показатели;

создать отчетность по ключевым показателям деятельности.

выбрать модель ключевых показателей деятельности;

определить KPI и распределить ответственность за выделенные показатели;

создать отчетность по ключевым показателям деятельности.

Модели ключевых показателей деятельности:

Сбалансированная система показателей (Balanced Scoreсard, BSC), разработанная в начале 90-х годов двадцатого века.

Классический подход основан на использовании преимущественно финансовых показателей, таких как экономическая добавленная стоимость (Economic Value Addеd, EVA).

Однако только финансовых показателей, используемых при управлении деятельностью компании, для реализации разработанной стратегии может быть недостаточно.

Не менее важны для бизнеса развитие отношений с клиентами, управление персоналом, качество продукции, эффективность внутренних бизнес-процессов, внедрение и развитие информационных систем, то есть те аспекты деятельности, которым сложно дать стоимостную оценку.

В рамках системы сбалансированных показателей выделяют четыре основных аспекта деятельности компании, которые дают ответы на следующие вопросы:

как компанию оценивают акционеры («Финансы»);

как ее оценивают клиенты («Клиенты»);

каким образом можно добиться улучшения качества деятельности («Персонал»);

какие процессы могут обеспечить компании исключительное положение на рынке («Бизнес-процессы»).

Выбор в пользу классического подхода или системы сбалансированных показателей будет зависеть от уровня развития бизнеса.

Система сбалансированных показателей дает более полное представление о деятельности компании.

Для небольших предприятий больше подойдет классический подход, так как он не потребует существенных затрат на привлечение консультантов и внедрение информационной системы

Для того чтобы определить, какие ключевые показатели деятельности следует использовать, необходимо:

выделить группы показателей и распределить ответственность менеджеров разных уровней управления за каждую из групп;

составить максимально детальный список показателей, используемых менеджментом;

выбрать показатели, которые в наибольшей степени характеризуют достижение стратегических целей;

формализовать алгоритмы расчета каждого из ключевых показателей деятельности.

Классический подход к разработке системы ключевых показателей деятельности предусматривает выделение таких групп показателей, как:

рентабельность;

ликвидность;

оборачиваемость;

финансовая устойчивость.

При этом ответственность за каждую из групп будет распределена между руководителями всех уровней управления. Например, за рентабельность бизнеса в целом будет нести ответственность генеральный директор, в то время как управление рентабельностью отдельных видов продукции должно быть передано руководителям подразделений.

При использовании модели показателей деятельности, в которую входят как финансовые, так и нефинансовые KPI, выделяют следующие группы ключевых показателей деятельности:

финансово-экономические показатели для бизнеса в целом;

удовлетворенность клиентов;

основные и вспомогательные бизнес-процессы;

эффективность персонала.

После выделения основных групп показателей необходимо определить, кто будет отвечать за их выполнение.

Группы показателей и распределение ответственности

|

Группы ключевых показателей |

Ответственность |

|

Показатели удовлетворенности акционеров, клиентов; показатели удовлетворенности и эффективности персонала |

Генеральный директор |

|

Основные бизнес-процессы: управление закупками, хранением и перемещением, реализацией Обеспечивающие бизнес-процессы: управление маркетингом, персоналом, финансами, IT, инфраструктурой |

Директоры функциональных департаментов |

|

Центры ответственности: управление закупками, хранением и перемещением, реализацией, персоналом, финансами, IT, инфраструктурой |

Руководители центров ответственности |

Список показателей для каждой из выделенных групп должен быть максимально детальным. Для этого можно предложить составить список показателей менеджерам, которые будут нести ответственность за ту или иную группу. Например, генеральный директор должен указать, какие показатели он использует для оценки «удовлетворенности акционеров (собственников)».

В результате в общий список KPI могут попасть несколько сотен показателей деятельности. Очевидно, что построение подобной системы ключевых показателей неоправданно, поскольку приведет к значительному увеличению нагрузки на персонал, связанной со сбором и обработкой данных, необходимых для расчета.

Поэтому из общего списка нужно выбрать те показатели, которые действительно необходимы менеджменту для управления и позволят оценить степень достижения поставленных целей, а не просто будут контролироваться «для сведения».

Для отбора из общего списка показателей тех, которые будут использоваться в системе KPI, можно сформировать экспертную группу. Как правило, в нее входят директора подразделений и руководители отделов. Их задача – охарактеризовать каждый из показателей по следующим критериям:

отражает ли показатель степень достижения стратегических целей компании;

понятно и однозначно ли определение того или иного показателя. В первую очередь показатель должен быть понятен тем менеджерам, которым на его основе придется принимать решение;

полезен ли показатель для принятия решений.

Формализовать процедуру оценки показателей можно на основе применения балльной системы оценки.

К примеру, 1 балл – критерий не выполняется, 2 балла – показатель частично соответствует заданному критерию, 3 балла – показатель удовлетворяет заданному критерию. Показатели, получившие наибольшее количество баллов в ходе экспертной оценки, будут включены в систему ключевых показателей деятельности.

В результате должен быть разработан «короткий» список ключевых показателей деятельности компании.

Ключевые показатели деятельности торговой компании (фрагмент)

|

Группа KPI |

Ключевые показатели деятельности |

Ответственность | |

|

Показатели удовлетворенности | |||

|

Акционеры |

Рентабельность совокупных активов, рентабельность собственного капитала, рентабельность реализации или норма прибыли, рентабельность денежного потока |

Генеральный директор | |

|

Клиенты |

Доля сбытового рынка, количество дефектов в продукции, количество претензий клиентов-покупателей, текучесть активных клиентов-покупателей, продолжительность функционального цикла исполнения заказов, доступность товарных запасов для покупателей | ||

|

Персонал |

Производительность труда, текучесть кадров, средняя зарплата персонала | ||

|

Показатели управления финансами | |||

|

Доходность инвестиций |

Рентабельность: активов, собственного капитала, инвестированного капитала, рентабельность по маржинальной прибыли собственного капитала в товарном запасе и дебиторской задолженности |

Финансовый директор | |

|

Деловая активность |

Рентабельность продаж, расчетный срок хранения товарных запасов, оборачиваемость дебиторской задолженности, доля просроченных счетов дебиторов, оборачиваемость кредиторской задолженности, доля просроченных счетов кредиторов, выручка от продаж, рентабельность товарных запасов, выручка по оплате, расходы за период, чистая прибыль, операционный рычаг, затраты на инвестиции, реализованная наценка | ||

|

Ликвидность |

Коэффициент текущей ликвидности и срочной ликвидности | ||

|

Финансовая устойчивость |

Коэффициент покрытия процентов по кредитам | ||

|

Стоимость компании |

Чистая приведенная стоимость | ||

|

Денежные потоки |

Суммы денежных средств по местам их нахождения, оборачиваемость денежных средств, рентабельность денежного потока | ||

|

… |

… |

… | |

Алгоритм расчета каждого из ключевых показателей деятельности должен быть понятен менеджерам разных уровней и однозначно определен. В связи с этим можно разработать для каждого показателя информационную карточку, включив в нее основные параметры и описание методов расчета показателя, периодичность расчета и пересмотра показателя, ответственного и т. д.

Информационная карточка KPI

|

Наименование |

Код | |

|

Текучесть активных клиентов-покупателей |

БЗ-1_4 | |

|

Дата ввода в действие |

Дата очередного пересмотра | |

|

01.01.03 |

01.11.05 | |

|

Получатель |

Ответственный за показатель | |

|

Генеральный директор |

Заместитель генерального директора по коммерции | |

|

Периодичность предоставления |

Отчетный период | |

|

1 раз в месяц |

месяц, последние 7 месяцев | |

|

Единица измерения |

Аналитические измерения | |

|

% |

Филиалы, сегменты клиентов | |

|

Определение |

Назначение | |

|

Отношение количества переставших работать активных клиентов к среднему количеству активных клиентов |

Мониторинг удовлетворенности клиентов | |

|

Метод расчета Количество переставших работать активных клиентов за период: Среднее количество активных клиентов за период × 100. Активными называются клиенты, получившие товар один и более раз за период. Среднее значение = (Значение на начало периода + Значение на конец периода) : 2 | ||