- •3Анализ объемов продаж и выручки от реализации.

- •Риски, неопределенность, асимметрия информации. Информация как ресурс. Риск и неопределенность. Применение базовых вероятностных категорий в экономике. Взаимосвязь риска и дохода.

- •Учёт уставного капитала.

- •Кредит счета 75 «Расчеты с учредителями».

- •Учёт резервного капитала.

- •Учёт добавочного капитала.

- •Раскрытие информации о капитале в бухгалтерской отчётности.

- •3. Структурный анализ баланса.

- •1. Модель экономического роста Харрода-Домара.

- •2.Состав, содержание и предъявляемые требования к бухгалтерской отчетности. Нормативные акты, регламентирующие структуру и порядок составления бухгалтерской отчетности

- •Понятие оценочного обязательства

- •Особенности признания оценочных обязательств

- •Определение величины оценочного обязательства

- •Учет операций по признанию, списанию и изменению величины оценочного обязательства

- •3.Виды аудита. Аудит как форма независимого финансового контроля.

- •1. Модель экономического роста Харрода-Домара.

- •Учет резервов под обесценение финансовых вложений.

- •3. Основы правового регулирования аудиторской предпринимательской деятельности.

- •3.Модель аудиторского риска, ее роль и планирование аудита

- •3, Контроль качества аудита. Ответственность аудитора.

- •Потребности и платежеспособный спрос.

2.Состав, содержание и предъявляемые требования к бухгалтерской отчетности. Нормативные акты, регламентирующие структуру и порядок составления бухгалтерской отчетности

Бухгалтерская отчетность — это завершающая стадия бухгалтерского учета, на которой обобщается, группируется и детализируется информация, накопленная на счетах за отчетный период. Сальдо большинства счетов на отчетную дату входят в отчетный бухгалтерский баланс. Информация, накопленная на регулирующих и операционных счетах, не имеющих сальдо, не может найти отражения в бухгалтерском балансе. Ее отражают в виде отчетов, характеризующих показатели оборотов на счетах. Для составления бухгалтерской отчетности используется также аналитическая информация, расшифровывающая сальдо и обороты синтетических счетов. Отчетные формы содержат и расчетные показатели, которых нет на счетах, но базой для их расчета служит в основном учетная информация.

Таким образом, бухгалтерская отчетность — это совокупность отчетов, основанных на достоверных данных текущего бухгалтерского учета, являющихся его продолжением и результатом. Как уже отмечалось ранее, все бухгалтерские отчеты тесно связаны с балансом, они развивают и дополняют систему балансовых показателей. Ряд отчетов представляет собой детализацию и расшифровку отдельных статей баланса.

Минимальный состав бухгалтерской отчетности утверждается Министерством финансов Российской Федерации. В настоящее время в соответствии с Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) составляющими бухгалтерской отчетности организации считаются:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- пояснения к бухгалтерскому балансу и отчету о прибылях и убытках, предусмотренные нормативными актами системы нормативного регулирования бухгалтерского учета;

- аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она в соответствии с законодательством подлежит обязательному аудиту.

При определении содержания составляющих бухгалтерской отчетности организациям рекомендовано учитывать перечень сведений, которые согласно действующим положениям по бухгалтерскому учету подлежат раскрытию в определенных формах бухгалтерской отчетности.

Так, бухгалтерский баланс должен содержать данные об имуществе организации (активах) и его источниках (пассивах) на начало и конец отчетного периода.

В составе активов предусмотрено выделение внеоборотных активов:

- нематериальные активы (права на объекты интеллектуальной (промышленной) собственности, патенты, лицензии, торговые знаки, знаки обслуживания, организационные расходы, деловая репутация и т. п.);

- основные средства (земельные участки и объекты природопользования, здания, сооружения, машины, оборудование, незавершенное строительство и т. п.);

- доходные вложения в материальные ценности (имущество для передачи в лизинг и по договору проката);

- долгосрочные финансовые вложения (инвестиции в дочерние и зависимые общества, предоставленные займы и другие финансовые вложения на срок более 12 месяцев);

- расходы на научно-исследовательские, опытно-конструкторские и технологические работы;

- отложенные налоговые активы.

В отдельный раздел актива баланса должны быть выделены оборотные активы:

- запасы (сырье, материалы, затраты в незавершенном производстве (издержках обращения), готовая продукция и товары, расходы будущих периодов и т. п.);

- начисленный налог на добавленную стоимость;

- дебиторская задолженность (задолженность покупателей, заказчиков, дочерних и зависимых обществ, учредителей по взносам в уставный капитал, авансы выданные, векселя к получению и т. п. в разрезе дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и дебиторской задолженности, платежи по которой ожидаются в течение более 12 месяцев после отчетной даты),

- краткосрочные финансовые вложения (предоставленные займы и другие финансовые вложения на срок менее 12 месяцев);

- денежные средства (денежные средства в кассе, на расчетных, валютных счетах и т. п.).

В составе пассивов в бухгалтерском балансе следует выделять капитал ирезервы:

- уставный Капитал;

- добавочный капитал;

- резервный капитал (резервы, образованные в соответствии с законодательством и учредительными документами);

- нераспределенную прибыль (непокрытый убыток);

- собственные акции, выкупленные у акционеров.

Отдельными разделами необходимо отражать долгосрочные и краткосрочные обязательства.

В составе долгосрочных обязательствнеобходимо выделять информацию обо всех кредитах и займах организации, подлежащих погашению более чем через 12 месяцев после отчетной даты, а также об отложенных налоговых обязательствах.

Краткосрочные обязательствав бухгалтерском балансе должны быть подразделены:

- на заемные средства (кредиты и займы, подлежащие погашению в течение 12 месяцев после отчетной даты);

- кредиторскую задолженность (задолженность поставщикам и подрядчикам, дочерним и зависимым обществам, персоналу организации, бюджету и социальным фондам, по авансам полученным и т. п.);

- доходы будущих периодов;

резервы предстоящих расходов и платежей.

Справочно в бухгалтерском балансе предусмотрено отражать сведения о наличии ценностей, учитываемых на забалансовых счетах (арендованные основные средства, товарно-материальные ценности, принятые на ответственное хранение, списанная в убыток задолженность неплатежеспособных дебиторов и т. п.).

Отчет о прибылях и убыткахпризван характеризовать финансовые результаты деятельности организации за отчетный период и аналогичный период предыдущего года, а также обеспечившие их доходы и расходы по обычным видам деятельности и проч.

В этой форме бухгалтерской отчетности должны содержаться данные о выручке (нетто) от продажи и себестоимости проданных товаров, продукции, работ и услуг.

Отдельными статьями в отчете о прибылях и убытках предусмотрено отражать коммерческие и управленческие (при соответствующей организации учета) расходы.

Следует также выделять информацию об операционных, внереализационных доходах и расходах организации. При необходимости отдельными статьями могут быть представлены чрезвычайные доходы и расходы.

Финансовые результаты рекомендуется представлять в отчете о прибылях и убытках такими показателями, как «Валовая прибыль», «Прибыль (убыток) от продаж», «Прибыль (убыток) до налогообложения», «Чистая прибыль (убыток) отчетного периода».

Отдельно должен выделяться начисленный организацией налог на прибыль.

Организациям, применяющим различные правила признания доходов и расходов, которые установлены в нормативных правовых актах по бухгалтерскому учету и законодательством Российской Федерации о налогах и сборах, в отчете о прибылях и убытках необходимо представлять данные о постоянных налоговых обязательствах, отложенных налоговых активах и отложенных налоговых обязательствах.

Акционерные общества в рассматриваемой форме отчетности должны раскрывать информацию о части прибыли (убытка) отчетного периода, причитающейся акционерам — владельцам обыкновенных акций (базовой прибыли (убытка) на акцию), а также о возможном снижении уровня базовой прибыли (увеличении убытка) на акцию в последующем отчетном периоде (разводненной прибыли (убытке) на акцию).

Пояснения к бухгалтерскому балансу и отчету о прибылях и убыткахдолжны содержать показатели, обеспечивающие пользователей бухгалтерской отчетности дополнительной информацией, которую нецелесообразно включать в бухгалтерский баланс и отчет о прибылях и убытках, но которая необходима пользователям для более реальной оценки имущественного и финансового положения организации, а также результатов ее деятельности.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках представляются в виде отдельных отчетных форм. Такими формами могут быть отчет об изменениях капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу, отчет о целевом использовании полученных средств, пояснительная записка и специализированные формы.

Отчет об изменениях капиталапредназначен для отражения данных о наличии на начало и конец отчетного и предыдущего годов капитала организации в разрезе его составляющих (уставного капитала, добавочного капитала, резервного капитала, нераспределенной прибыли (непокрытого убытка)) с выделением причин, обусловивших изменение этих составляющих и всего капитала в целом. В нем также могут отражаться сведения о наличии и движении в отчетном и предыдущем годах резервов (резервов, образованных в соответствии с законодательством, резервов, образованных в соответствии с учредительными документами, оценочных резервов, резервов предстоящих расходов) с выделением каждого резерва, создаваемого организацией. Справочно в рассматриваемой форме отчетности предусмотрено приводить данные о состоянии чистых активов организации и назначении целевого финансирования.

Отчет о движении денежных средств должен раскрывать информацию о наличии и движении денежных средств за отчетный период и аналогичный период предыдущего года в разрезе направлений их движения и видов деятельности организации: текущей, инвестиционной и финансовой.

В Приложении к бухгалтерскому балансу предусмотрены показатели, характеризующие наличие и движение амортизируемого имущества (нематериальных активов, основных средств, доходных вложений в материальные ценности), расходов на научно-исследовательские, опытно-конструкторские и технологические работы, расходов на освоение природных ресурсов, а также показатели состава финансовых вложений, дебиторской и кредиторской задолженности, расходов по обычным видам деятельности, обеспечений полученных и выданных, государственной помощи.

Отчет о целевом использовании полученных средств рекомендуется включать в состав годовой бухгалтерской отчетности некоммерческим организациям. Его содержание определяется данными о наличии полученных средств и их движении в разрезе источников поступления и направлений использования.

Специфичной в составе бухгалтерской отчетности, в частности в составе пояснений к бухгалтерскому балансу и отчету о прибылях и убытках, является пояснительная записка. Она отличается от других бухгалтерских отчетов по форме.

Пояснительная записка представляет собой не таблицу, а произвольный текст. При необходимости в текст пояснительной записки могут быть включены графики, диаграммы, небольшие таблицы. Содержание пояснительной записки должно включать краткую характеристику организации, аналитические выводы о результатах финансово-хозяйственной деятельности организации со ссылками на применяемые при анализе методики, отражать специфические моменты учетной политики и ее изменения на следующий отчетный период. В пояснительной записке предусмотрено отражать сведения о чрезвычайных фактах хозяйственной деятельности и их последствиях, о событиях после отчетной даты и условных фактах хозяйственной деятельности, об аффилированных лицах, по прекращаемой деятельности, о природоохранных мероприятиях и др.

Специализированные формы включаются в состав бухгалтерской отчетности с целью отражения отраслевых особенностей организации. Их структура и инструкции о порядке заполнения утверждаются соответствующими министерствами и ведомствами в пределах своей компетенции. При этом они не должны противоречить нормативным актам Министерства финансов Российской Федерации.

Аудиторское заключение должно содержать такую информацию, как название формы, сведения об аудиторской фирме (аудиторе), кому адресована, наименование экономического субъекта, объект аудита, указание на нормативный акт, которому должна соответствовать бухгалтерская отчетность, общие результаты проверки состояния бухгалтерского учета и отчетности, мнение аудиторской фирмы (аудитора) о достоверности бухгалтерской отчетности экономического субъекта, дату составления и др.

Бухгалтерская отчетность должна давать достоверное и полное представление об имущественном и финансовом положении организации, его изменениях, а также о финансовых результатах ее деятельности.

Достоверной в соответствии с российским законодательством считается бухгалтерская отчетность, если она сформирована по правилам, установленным нормативными актами, определяющими порядок ведения бухгалтерского учета и составления отчетности на территории Российской Федерации.

Чтобы бухгалтерская отчетность была полной, в ней следует отражать информацию о деятельности не только самой организации, но и ее филиалов, представительств и иных подразделений, в том числе выделенных на отдельный баланс (если таковые имеются).

В консолидированной бухгалтерской отчетности необходимо объединять отчетные данные головной организации и ее дочерних, а также зависимых обществ.

При представлении бухгалтерской отчетности по формам, рекомендуемым Министерством финансов Российской Федерации, в них отражаются числовые значения предусмотренных показателей. В случае отсутствия данных по какому-либо показателю, предусмотренному в образцах форм, ввиду отсутствия у организации соответствующих объектов учета отведенная ему строка (графа) в отчетную форму не включается. Если показателей, предусмотренных в образцах форм, недостаточно для формирования полного представления об имущественном и финансовом положении организации, а также о финансовых результатах ее деятельности, то организация может самостоятельно включать в рекомендуемые формы бухгалтерской отчетности дополнительные показатели и пояснения.

Согласно действующим положениям по бухгалтерскому учету, показатели бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный период, должны иметь числовые значения минимум за два года — отчетный и предшествующий отчетному. Представление данных по отчетным показателям более чем за два года (три и более) возможно по самостоятельному решению организации при условии обеспечения в бланках форм отчетности достаточного количества граф (строк).

При разработке и принятии форм бухгалтерской отчетности строки, по которым раскрываются соответствующие показатели, организациями кодируются самостоятельно. Обязательным условием в данном случае является лишь сохранение кодов итоговых строк и кодов строк разделов и групп статей Бухгалтерского баланса (ф. № 1), приведенных в его образце, рекомендуемом Министерством финансов Российской Федерации.

Понятие системы внутреннего контроля. Основные элементы системы внутреннего контроля, их содержание.

Система внутреннего контроля—совокупность организационной структуры, методик и процедур, принятых руководством экономического субъекта в качестве средств для упорядоченного и эффективного ведения хозяйственной деятельности, которая включает в себя среди прочего, организованные внутри данного экономического субъекта и его силами надзор и проверку:

а) соблюдения требований законодательства; б) точности и полноты документации бухгалтерского учета; в) своевременности подготовки достоверной бухгалтерской отчетности; г) предотвращения ошибок и искажений; д) исполнения приказов и распоряжений; е) обеспечения сохранности имущества организации.

Система внутреннего контроля состоит из трех элементов:

1. системы бухгалтерского учета, организованной по определенным правилам;

2. контрольной среды;

3. отдельных средств контроля.

Система бухгалтерского учета - это совокупность форм и методов, регламентированных нормативными актами (законодательство РФ, стандарты, локальные нормативные акты предприятия) и обеспечивающих учет активов и обязательств, который в свою очередь позволяет формировать достоверную финансовую (бухгалтерскую) отчетность. Важным элементом контроля системы бухгалтерского учета в отношении всей структуры предприятия является график документооборота. Организацию документооборота на предприятии и контроль за исполнением требований графика документооборота, осуществляет главный бухгалтер предприятия. Наличие графика документооборота на предприятии это свидетельство функционирования системы внутреннего контроля. Для понимания значения графиков в системе контроля необходимо различать статические и динамические графики документооборота.

Контрольная среда – это предмет оценки действий системы контроля экономической системы в целом, через оценку действий руководства по поддержанию внутреннего контроля на предприятия. Контрольная среда экономического субъекта включает, в частности: основные принципы и методы управления;организационную структуру; кадровую политику; функциональные обязанности всех участников системы контроля;распределение функциональных обязанностей, ответственности и полномочий; внутреннюю отчетность для целей финансового учета и управления.

Средства контроля – это процедуры оценки системы. К процедурам контроля, принятым руководством аудируемого лица, относятся: подотчетность одних работников другим; внутренние проверки и сверки данных по вопросам финансово- хозяйственной деятельности; сравнение результатов подсчета денежных средств, ценных бумаг и товарно-материальных запасов с бухгалтерскими записями (т.е. проведение инвентаризации); сравнение данных, полученных из внутренних источников, с данными внешних источников информации; проверка аналитических счетов и оборотных ведомостей и арифметической точности записей; осуществление контроля за прикладными программами и компьютерными информационными системами; ограничение доступа к активам и записям; сравнение и анализ финансовых результатов с плановыми показателями.

Факторы влияющие на надежность СВК.

К внешним факторам, определяющим среду внутреннего финансового контроля на предприятии, относятся:

- уровень развития экономики; развитие законодательной базы; налоговая политика государства; соблюдение действующего законодательства и работа с внешними органами контроля; риск, присущий деятельности данного предприятия, и ряд других факторов.

К внутренним относятся:

- Наличие соответствующей методологической и методической базы разработки, контроля и анализа деятельности предприятия.

-Наличие квалифицированных работников управленческих служб для применения этой методологии на практике.

-Наличие соответствующей количественной информации о деятельности предприятия для того, чтобы представить себе его реальное финансовое состояние, движение товарно-материальных ценностей и финансовых потоков, его основные хозяйственные операции.

Билет 13.

Предпринимательство и фирма.Крупный бизнес. Акционерные общества как основная форма организации крупного бизнеса. Роль крупных предприятий в экономике России. Акционерные общества в экономике России. Рынок ценных бумаг. Ценные бумаги и их виды. Фондовая биржа и ее функции в экономике. Биржи и ценные бумаги в России.

Крупный бизнес

Крупные фирмы (большой бизнес) меньше зависят от рыночной конъюнктуры в силу своих больших ресурсов, точнее, «организационного жирка», т.е. резервного запаса ресурсов, который компании могут использовать при наступлении неблагоприятных условий. Более того, многие из крупных компаний могут влиять на рынок из-за своей высокой доли на рынке. Так, снижение или повышение цен на никель российской фирмой «Норильский никель» меняет ситуацию на всем мировом рынке никеля. Подобные возможности воздействия на рынок приводят к попыткам крупных компаний его монополизировать, тем самым ослабляя одну из основ рынка — конкуренцию. Поэтому государство проводит антимонопольную политику по отношению к наиболее крупным компаниям.

В то же время крупные компании вносят большой вклад в производство многих товаров, особенно сложных (наукоемких) и требующих больших расходов капитала (капиталоемких). Только крупные компании оказываются в состоянии организовать разработку и массовое производство авиакосмической техники, автомобилей и судов, сельскохозяйственных машин и энергетического оборудования, а также массовую добычу сырья (нефти, газа, руды) и массовое производство материалов и полуфабрикатов (стали, алюминия, пластмассы). Отсюда двойственное отношение государства к крупным компаниям: с одной стороны, их стремятся ограничивать (через антимонопольную политику), а с другой стороны, их поддерживают как столпов наукоемких и капиталоемких отраслей

Акционерным обществом это коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу.

Акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций.

Акционеры, не полностью оплатившие акции, несут солидарную ответственность по обязательствам общества в пределах неоплаченной части стоимости принадлежащих им акций.

Акционеры вправе отчуждать принадлежащие им акции без согласия других акционеров и общества.

Акционерное общество – не только субъект права и не просто одна из форм организации бизнеса – это сложное общественно-экономическое явление, в орбиту которого вовлечено множество лиц со своими, часто довольно противоречивыми интересами. В этой связи акционерные общества являются сложным объектом для исследования. Для того чтобы понять и оценить место акционерных обществ в современной экономике необходимо исследовать характер социально-экономических изменений, которые осуществляются вследствие роста акционерного капитала и его доминирования во всех сферах хозяйственной деятельности.

Изначально акционерные общества появились тогда, когда экономическое положение отдельных государств достигло достаточно высокого уровня, и для обеспечения качественного роста возникла потребность в новых формах организации бизнеса, способных решать крупномасштабные задачи развития экономики. С этой задачей акционерные общества успешно справились. Хозяйственная практика показала, что только крупный бизнес в форме акционерных обществ может обеспечить необходимые условия для экономического благополучия государства. С другой стороны, акционерная форма организации бизнеса проявляет все свои преимущества исключительно в условиях развитой экономики. Таким образом, формируется экономическая конструкция, которая наилучшим образом обеспечивает функционирование капитала как самовозрастающей стоимости. С экономической точки зрения акционерное общество – это механизм реализации потребности капитала в его стремлении к постоянному росту. Это наиболее эффективный механизм, который наилучшим образом выполняет функцию концентрации капитала и его использования, но с другой стороны это и наиболее сложная, с точки зрения управления и контроля, форма организации бизнеса.

Развитие акционерных обществ и превращение их в основную форму организации капитала влияет не только на темпы экономического развития, но и существенным образом меняет характер производственных отношений.

Акционерные общества в современной экономике играют важную роль в разрешении противоречий между трудом и капиталом. Вовлекая в сферу хозяйственной деятельности, прямо или опосредствованно, огромное количество людей и их сбережения, приобщая к анализу и коммерческому расчету, а также к разным формам экономического образования, акционерные общества делают их сопричастными процессу предпринимательской деятельности, а в широком смысле экономической жизни страны в целом. Акционерное общество превращает бизнес из частного дела немногих лиц в глобальную систему народного капитализма. Развитие экономики на основе акционерных обществ привело к тому, что все денежные доходы превратились в различные формы капитала.

РЫНОК ЦЕННЫХ БУМАГ

Ценная бумага — это такая форма фиксации рыночных отношений между участниками рынка, которая сама является объектом этих отношений. То есть заключение сделки или какого-либо соглашения между его участниками состоит в передаче или купле-продаже ценной бумаги в обмен на деньги или на товар.

Рынок ценных бумаг — это отношения между его участниками по поводу выпуска, обращения и гашения ценных бумаг.

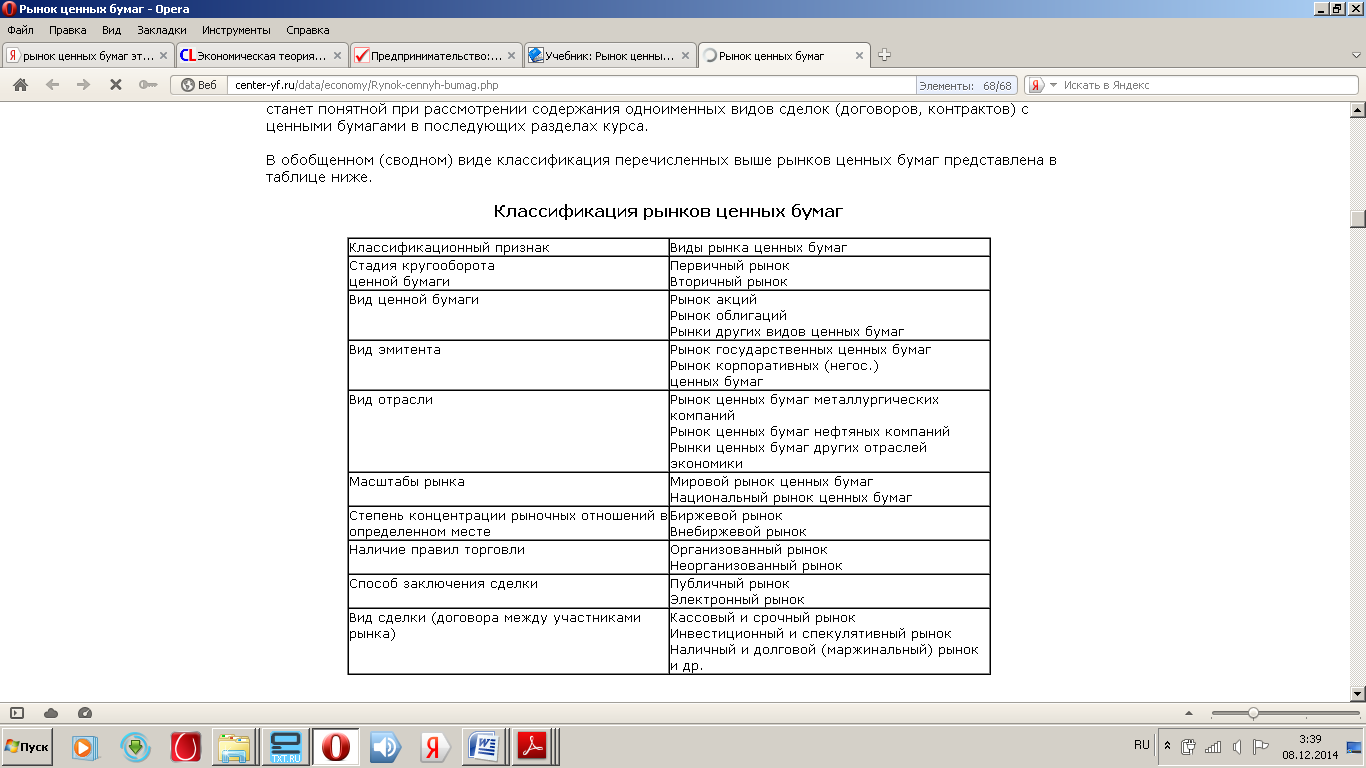

Рынок ценных бумаг — это многосложная структура, поэтому он может быть классифицирован по большому числу признаков, каждый из которых характеризует его с той или иной стороны, или с точки зрения разных отношений, имеющих на нем место.

Общерыночные функции рынка ценных бумаг:

• коммерческая. Целью любого рынка является получение прибыли (чистого дохода) или приумножение вложенного в рынок капитала. Инвесторы на рынке ценных бумаг стремятся увеличить свой капитал;

• оценочная (ценностная, измерительная). Любой товар на рынке, в том числе и ценная бумага, получает свою собственную рыночную цену;

• информационная. Информация о событиях на рынке должна быть выявлена и доведена в установленном порядке до всех его участников;

• регулирующая. Рынок действует по вырабатываемым им правилам, которые его участники обязаны соблюдать добровольно или в силу их законодательного закрепления.

Функции рынка ценных бумаг как финансового рынка:

• перераспределительная. Посредством финансовых рынков осуществляется перераспределение сбережений или вообще свободных денежных средств из их простых денежных форм в различные формы капитала. Покупка доходной ценной бумаги означает, что деньги инвестора превратились в капитал;

• защитная, или антирисковая. Финансовые рынки предоставляют своим участникам инструменты защиты капитала от тех или иных рисков.

Существующие в современной мировой практике ценные бумаги делятся на два больших класса:

• I класс — основные ценные бумаги;

• II класс — производные ценные бумаги.

Основные ценные бумаги — это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др.

Основные ценные бумаги, в свою очередь, можно разбить на две подгруппы: первичные и вторичные ценные бумаги.

Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др.

Вторичные ценные бумаги — это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.

Производная ценная бумага — это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива.

Если несколько упростить это определение и сделать его менее строгим, то можно было бы сказать, что производная ценная бумага —это ценная бумага на какой-либо ценовой актив: на цены товаров (обычно, биржевых товаров: зерна, мяса, нефти, золота и т.п.); на цены основных ценных бумаг (обычно, на индексы акций, на облигации); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы) и т.п.

К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободнообращающиеся опционы.

Под видом ценных бумаг будем понимать такую их совокупность, для которой все признаки, присущие ценным бумагам, являются общими, одинаковыми.

Основными видами ценных бумаг с точки зрения их экономической сущности являются:

АКЦИЯ — единичный вклад в уставный капитал акционерного общества с вытекающими из этого правами;

ОБЛИГАЦИЯ — единичное долговое обязательство на возврат вложеной денежной суммы через установленный срок с уплатой или без yплаты определенного дохода;

БАНКОВСКИЙ СЕРТИФИКАТ — свободно обращающееся свидетельство о депозитном (сберегательном) вкладе в банк с обязательством после него выплаты этого вклада и процентов по нему через установленный срок.

ВЕКСЕЛЬ — письменное денежное обязательство должника о возвра долга, форма и обращение которого регулируются специальным законодательством — вексельным правом;

ЧЕК — письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег;

КОНОСАМЕНТ — документ (контракт) стандартной (международной формы на перевозку груза, удостоверяющий его погрузку, перевозку, право на получение;

ВАРРАНТ — а) документ, выдаваемый складом и подтверждают право собственности на товар, находящийся на складе; б) документ, дающий его владельцу преимущественное право на покупку акций или облигаций какой-то компании в течение определенного срока времени установленной цене;

ОПЦИОН — договор, в соответствии с которым одна из сторон имеет право, но не обязательство, в течение определенного срока продать (купить) у другой стороны соответствующий актив по цене, установленной при заключении договора, с уплатой за это право определенной суммы денег, называемой премией;

ФЬЮЧЕРСНЫЙ КОНТРАКТ — стандартный биржевой договор купли-продажи биржевого актива через определенный срок в будущем по цене, установленной в момент заключения сделки.

Фондовая биржа

Биржа — это прежде всего торговый зал, в котором брокеры исполняют заказы на куплю-продажу ценных бумаг. Для того чтобы иметь своих трейдеров на бирже, инвестиционный дилер должен стать ее членом, пройдя сложную процедуру установления его профессиональной, финансовой и моральной пригодности к биржевой работе. Это начинается с подачи заявления о приеме в члены биржи.

Руководство биржи может потребовать, например, чтобы не менее40% директоров и партнеров брокерской фирмы активно участвовали в инвестиционном бизнесе, а лица, не имеющие к нему отношения, владели бы не более 10% акций фирмы.

Фондовая биржа представляет собой наиболее организованную часть рынка ценных бумаг. Для нее характерны унифицированные правила проведения операций с ценными бумагами. По своему правовому статусу фондовые биржи могут являться ассоциациями (США), акционерными обществами (Великобритания, Япония) или правительственными органами, подчиненными министерству финансов (Франция). Членами биржи могут быть только специализированные на операциях с ценными бумагами биржевые (брокерские) фирмы. Ключевые позиции на крупнейших фондовых биржах обычно занимает 10-15 ведущих брокеров, каждый из которых обладает огромным собственным капиталом.

Благодаря бирже инвесторы видят, чьи ценные бумаги высоко котируются, наиболее надежны и ликвидны. Фондовая биржа также обеспечивает цивилизованные условия для выпуска, продажи и покупки ценных бумаг. Расширение деятельности фондовых бирж, увеличение оборотов свидетельствуют о благополучном состоянии экономики. Значение фондовой биржи выражается в тех функциях, которые она выполняет.

Существуют 3 основные функции фондовых бирж.

1. Официальная организация торговли ценными бумагами.

2. Установление котировочных курсов ценных бумаг.

3. Методика, стандарты, порядок в операциях с ценными бумагами, обеспечение гласности, правил торговли, ведение документации, сглаживание конфликтов и т. д.

Бухгалтерский учет расходов. Понятие и классификация расходов организации. Признание расходов в бухгалтерском учёте. Учёт расходов по обычным видам деятельности. Состав затрат, формирующих себестоимость продукции (работ, услуг). Классификация затрат на производство продукции (работ, услуг). Синтетический и аналитический учёт затрат на производство.

Понятие и классификация расходов организации.

Согласно ПБУ 10/99 расходами организации признается уменьшение экономических выгод в результате выбытия активов и возникновения обязательств, приводящее к уменьшению капитала организации, за исключением уменьшения вкладов по решению собственников имущества.

Расходы организации в зависимости от их характера, условий осуществления и направления деятельности организации разделяются на расходы по обычным видам деятельности и прочие расходы (операционные, внереализационные, чрезвычайные).

Расходы по обычным видам деятельности связаны с изготовлением и продажей продукции, выполнением работ и оказанием услуг, а также приобретением и продажей товаров; учитываются на счетах учета затрат на производство (20, 23, 25 и др.) и расходов на продажу (44).

Прочие расходы не учитываются на счетах учета затрат на производство. В конечном итоге их отражают на счетах 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки».

Расходы по обычным видам деятельности формируются из расходов:

на приобретение сырья, материалов, товаров и иных МПЗ;

по переработке материально-производственных запасов дляцелей производства продукции, выполнения работ и оказания услуг;

по продаже продукции (работ, услуг) и товаров.

Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности. Если оплата покрывает лишь часть признаваемых расходов, то расходы принимаются к учету в сумме оплаты этой части расходов и кредиторской задолженности.

При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

• материальные затраты;

• затраты на оплату труда;

• отчисления на социальные нужды;

• амортизация;

• прочие затраты (почтово-телеграфные, телефонные, командировочные и др.).

Эта группировка является единой и обязательной для организаций всех отраслей народного хозяйства. Группировка затрат по экономическим элементам показывает, что именно израсходовано на производство продукции, каково соотношение отдельных элементов затрат в общей сумме расходов.

Экономический элемент расходов - это однородный их вид, который невозможно разложить на составные части (пример - стоимость покупной электроэнергии).

На практике под элементом расхода понимают экономически однородные затраты (материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация и др.). Операционными являются расходы:

• связанные с предоставлением за плату во временное пользование активов организации, а также прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

• связанные с участием в уставных капиталах других организаций;

• связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

• проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

• расходы, связанные с оплатой услуг, оказываемые кредитной организацией;

• отчисления в оценочные резервы, а также в резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

• прочие операционные расходы.

Внереализационными расходами являются:

• штрафы, пени, неустойки за нарушение условий договоров;

• возмещение причиненных организации убытков;

убытки прошлых лет, признанные в отчетном году;

суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

курсовые разницы (отрицательные);

суммы уценки активов;

перечисления средств, связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений и других подобных мероприятий;

прочие внереализационные расходы.

Чрезвычайные расходы возникают как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварий и др.). К чрезвычайным расходам относят заработную плату работникам, занятым ликвидацией последствий стихийных бедствий, отчисления в единый социальный налог с данной заработной платы, стоимость материалов, израсходованных при ликвидации последствий стихийных бедствий и др.

Признание расходов в бухгалтерском учёте.

Все расходы организации (по обычным видам деятельности и прочие) признаются в бухгалтерском учете при наличии следующих условий:

• расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

• сумма расходов может быть определена;

• имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (т.е. когда организация передала актив либо отсутствует неопределенность в отношении передачи активов). Если в отношении любых расходов организации не исполнено хотя бы одно из указанных условий, то в учете эти расходы признаются дебиторской задолженностью.

Синтетический и аналитический учёт затрат на производство

Синтетический учет затрат на производство в условиях полной журнально-ордерной формы учета ведется в журнале-ордере 10, который предназначен для обобщения производственных расходов и их группировки по экономическим элементам и статьям калькуляции. Для обобщения всех затрат на производство в журнале-ордере 10 отражаются суммы производственных расходов, учтенные в других журналах-ордерах. В нем приводятся также суммы транспортно-заготовительных расходов или отклонений от учетных цен по сырью и материалам.

Продолжением журнала-ордера 10 является журнал-ордер 10/1. В нем ведется синтетический учет затрат, не включаемых в производственную себестоимость товарной продукции: на содержание обслуживающих (непромышленных) производств и хозяйств, за счет фондов специального назначения, по отгрузке и реализации продукции и др.

Для учета затрат на производство согласно Нового плана счетов с 1 января 2004г. применяется система синтетических счетов:20 «Основное производство»,

23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве», 97 «Расходы будущих периодов», 96 «Резервы предстоящих расходов».

Аналитический учет затрат по счету 20 «Основное производство» ведется по статьям калькуляции по объектам учета затрат (отдельные виды продукции, однородные виды продукции, заказы и др.) и подразделениям организаций (цех, участок, бригада) в карточках, свободных листах или книгах различных форм.

Учёт расходов по обычным видам деятельности.

Для организации бухгалтерского учета производственных затрат большое значение имеет выбор номенклатуры синтетических и аналитических счетов производства и объектов калькуляции.

В крупных и средних организациях для учета затрат на производство продукции применяют счета 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве», 97 «Расходы будущих периодов», 46 «Выполненные этапы по незавершенным работам», 40 «Выпуск продукции (работ, услуг)». По дебету указанных счетов учитывают расходы, а по кредиту - их списание. По окончании месяца учтенные на собирательно-распределительных счетах (25, 26, 28, 97) затраты списывают на счета основного и вспомогательного производств.

С кредита счетов 20 «Основное производство» и 23 «Вспомогательные производства» списывают фактическую себестоимость выпущенной продукции (работ, услуг). Сальдо этих счетов характеризует величину затрат на незавершенное производство.

В малых организациях для учета затрат на производство используют, как правило, счета 20 «Основное производство», 26 «Общехозяйственные расходы», 97 «Расходы будущих периодов» или только счет 20.

Счет 46 целесообразно использовать в организациях, осуществляющих работы долгосрочного характера (строительных, проектных и др.), в которых расчеты производятся не в целом за законченные и сданные работы, а по отдельным этапам работ. Счет 40 используется по необходимости и предназначен для учета выполненной продукции (работ, услуг) и выявления отклонений фактической производственной себестоимости продукции (работ, услуг) от нормативной или плановой себестоимости. Использование данного счета позволяет исключить трудоемкие расчеты по определению отклонений фактической себестоимости от плановой по готовой, отгруженной и реализованной продукции.

Для получения информации о затратах по экономическим элементам используют данные синтетических счетов 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению», 02 «Амортизация основных средств», 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» и других счетов для учета «прочих затрат» (60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.).

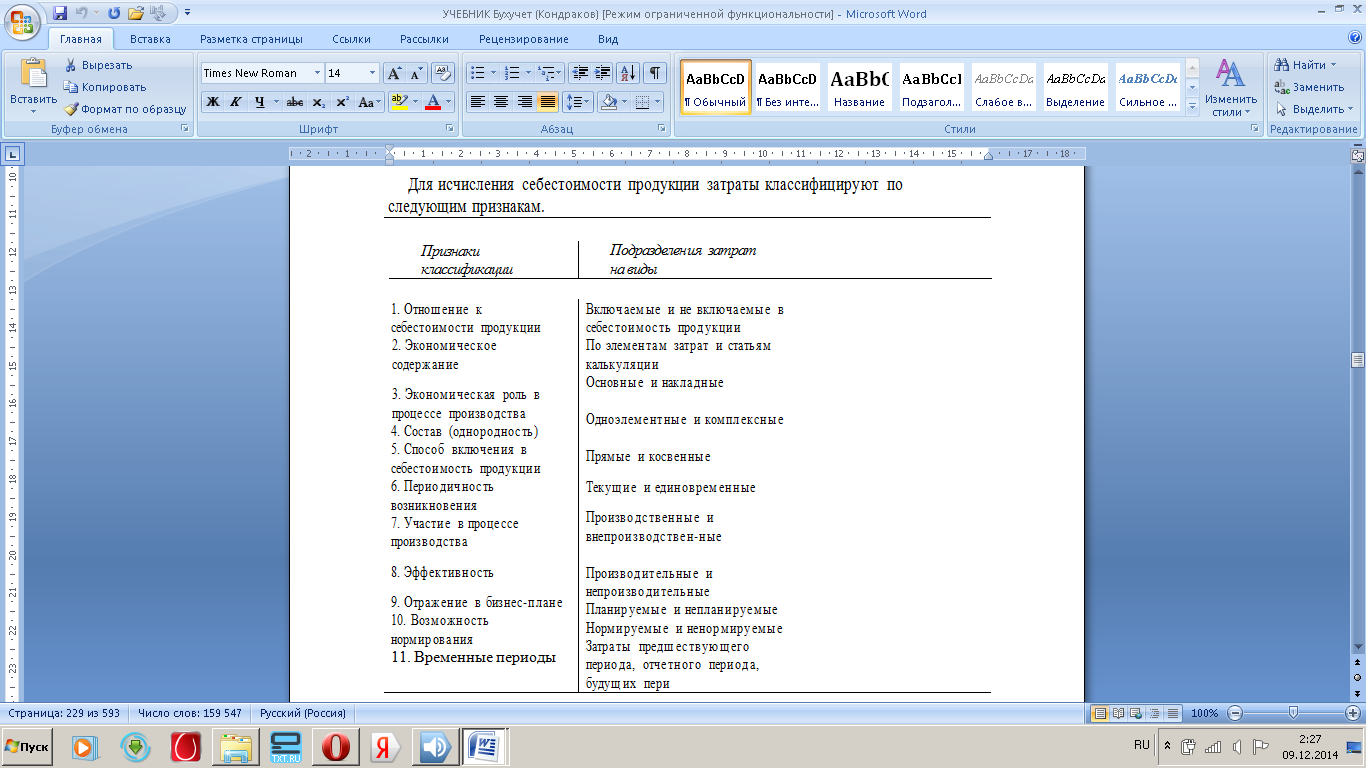

Состав затрат, формирующих себестоимость продукции (работ, услуг). Классификация затрат на производство продукции (работ, услуг).

В бухгалтерском учете используются различные показатели себестоимости продукции: себестоимость проданной продукции, производственная себестоимость и др.

Себестоимость проданной продукции - это затраты на ее производство и продажу.

Производственная себестоимость - это затраты на производство выпущенной продукции. При исчислении полной производственной себестоимости в ее состав включают общехозяйственные расходы; неполная производственная себестоимость исчисляется без общехозяйственных расходов.

В определении себестоимости продукции подчеркивается, что она включает в себя только те затраты, которые непосредственно связаны с производством и продажей выпущенной и проданной продукции. На это обстоятельство следует обратить особое внимание, поскольку время производства продукции не совпадает с отчетным периодом. В связи с этим, как правило, не все затраты отчетного периода включаются в себестоимость выпущенной продукции. Вместе с тем себестоимость продукции могут включаться затраты не только отчетного, но и предшествующих отчетных периодов.

Для исчисления различных показателей себестоимости продукции необходимо классифицировать затраты по ряду признаков (выделить затраты, включаемые в себестоимость продукции, общехозяйственные расходы, расходы на продажу и др.).

Кроме того, с целью управления затратами и производством продукции затраты целесообразно классифицировать по другим направлениям - для принятия решений, осуществления контроля и регулирования.

Статьи калькуляции - это установленная организацией совокупность затрат для исчисления себестоимости всей продукции (работ, услуг) или ее отдельных видов.

Основные положения по планированию, учету и калькулированиюсебестоимости продукции на промышленных предприятиях и проекту методических рекомендаций по учету затрат на производство продукции, работ, услуг рекомендуют следующую группировку расходов по статьям калькуляции:

1) «Сырье и материалы»;

2) «Возвратные отходы» (вычитаются);

3) «Покупные комплектующие изделия, полуфабрикаты и услуги производственного характера сторонних организаций»;

4) «Топливо и энергия на технологические цели»;

5) «Затраты на оплату труда работников, непосредственно участвующих в процессе производства продукции, выполнении работ, оказании услуг»;

6) «Отчисления на социальные нужды»;

7) «Расходы на подготовку и освоение производства»;

8) «Общепроизводственные расходы»;

9) «Общехозяйственные расходы»;

10) «Потери от брака»;

11) «Прочие производственные расходы»;

12) «Расходы на продажу».

Итог первых 11 статей образует производственную себестоимость продукции, а итог всех 12 статей - себестоимость проданной (реализованной) продукции.

Роль и функции внутреннего аудита в системе внутреннего контроля. Организация и нормативного регулирования внутреннего аудита на международном и национальном уровне.

Система внутреннего контроля—совокупность организационной структуры, методик и процедур, принятых руководством экономического субъекта в качестве средств для упорядоченного и эффективного ведения хозяйственной деятельности, которая включает в себя среди прочего, организованные внутри данного экономического субъекта и его силами надзор и проверку:

а) соблюдения требований законодательства; б) точности и полноты документации бухгалтерского учета; в) своевременности подготовки достоверной бухгалтерской отчетности; г) предотвращения ошибок и искажений; д) исполнения приказов и распоряжений; е) обеспечения сохранности имущества организации.

Систему нормативно-правовогоьможнои представить следующим образом:

1 уровень. Представлен системой кодексов ГК, УК,НК и тд, Ф З «об аудиторской деятельности» (№119 ФЗ от 07.08.2001 г.) и Указами президента и постановлениями правительства по вопросам регулирования аудиторской деятельности и другие законы.Законм РФ «Об акционерных мобществах» №208-ФЗ от 26.12.95г.; Законм РФ «Об обществахис ограниченной иответственностью» №14-ФЗ от 08.02.98г. и др.

2 уровень. Представлен правилами (стандартами) аудиторской деятельности (ПСАТ). В частности Правилои (стандарт) аудиторской деятельности «Изучение и оценка систем бухгалтерскогои учета и внутреннегои контроля в ходе аудита»; Правило (стандарт) аудиторской деятельности «Изучение и использование работыи внутреннего аудитора и др.

3 уровень. Представлен различными приказами различных Министерств финансов, методическими рекомендациями, регламентирующими порядок осуществления аудиторских проверок применительно к конкретным отраслям по отдельным вопросам налогообложения, финансов и специальных аудиторских заданий.

4 уровень.Внутренние стандарты аудиторских организаций подготавливаемые с целью разъяснения внешних правил и оказания помощи их технической реализации Положение о Службе внутреннего контроля (аудита).

Международные профессиональные стандарты внутреннего аудита (МПСВА) разработаны ИВА и представляют собой набор критериев, которыми следует руководствоваться внутренним аудиторам при исполнении своих обязанностей. При этом МПСВА разработаны с учетом передовой практики внутреннего аудита.

МПСВА направлены на достижение следующих целей:

1) установление главных принципов надлежащего внутреннего аудита;

2) создание концепции предоставления и распространения различных услуг в области внутреннего аудита, приносящих дополнительную пользу организации;

3) формирование основы для оценки эффективности внутреннего аудита;

4) содействие совершенствованию процессов и операций, осуществляемых организацией.

МПСВА объединяют Стандарты качественных характеристик, Стандарты деятельности и Стандарты применения.

Стандарты качественных характеристик (1000 - 1340) относятся к характеристикам организации и сторон, которые будут осуществлять аудиторскую деятельность. Можно выделить следующие основные компоненты данных стандартов:

1. Цели, полномочия и обязанности

Цели, полномочия и обязанности внутреннего аудита должны быть официально определены в уставе организации и утверждены коллегиальным руководящим органом организации.

2. Независимость и объективность

Внутренние аудиторы должны обладать независимостью и должны быть объективными при выполнении своей работы.

3. Достаточная квалификация и должный профессионализм

Аудиторские задания должны выполнятся квалифицированно и с должным профессионализмом.

4. Программа обеспечения и повышения качества внутреннего аудита

Главный внутренний аудитор (руководитель СВА) должен разрабатывать и реализовывать программу обеспечения и повышения качества работы, охватывающую все аспекты внутреннего аудита, а также осуществлять постоянный мониторинг его эффективности. Такая программа должна включать периодические внутренние и внешние оценки качества аудита и постоянный мониторинг аудита внутри организации.

Стандарты деятельности (2000 - 2600) описывают функции внутреннего аудита и набор критериев, на основании которых оценивается эффективная аудиторская деятельность. Можно выделить следующие основные компоненты данных стандартов:

1. Управление внутренним аудитом

Главный внутренний аудитор (руководитель СВА) должен осуществлять эффективное управление внутренним аудитом, что позволяет обеспечить для организации дополнительную пользу.

2. Сущность работы внутреннего аудита

Внутренний аудит должен оценивать эффективность управления рисками, внутреннего контроля и системы корпоративного управления, а также способствовать их совершенствованию.

3. Планирование аудиторского задания

Внутренние аудиторы должны разрабатывать и документально оформлять план работы для каждого аудиторского задания, в том числе указывать цели задания, его объем, сроки завершения работ и распределение ресурсов.

4. Выполнение аудиторского задания

Внутренние аудиторы должны выявлять, анализировать, оценивать и документально оформлять информацию, необходимую для достижения цели аудиторского задания.

5. Сообщение о результатах выполнения аудиторского задания

Внутренние аудиторы должны передавать участвующим сторонам информацию о результатах выполнения аудиторского задания.

6. Мониторинг использования результатов выполнения аудиторского задания

Главный внутренний аудитор (руководитель СВА) должен сформировать систему мониторинга использования результатов, информация о которых была передана руководителям организации.

7. Решение вопроса о принятии уровня риска руководителями организации

Главный внутренний аудитор (руководитель СВА) должен обсудить с топ-менеджерами вопрос о принятом ими уровне остаточного риска, если он полагает, что данный уровень может оказаться неприемлемым для организации. Если вопрос остается неурегулированным и после обсуждения, главный внутренний аудитор и топ-менеджеры должны передать его в коллегиальный руководящий орган для принятия окончательного решения.

Билет 14.

Риски, неопределенность, асимметрия информации. Информация как ресурс. Риск и неопределенность. Применение базовых вероятностных категорий в экономике. Взаимосвязь риска и дохода.

Информация - это сведения об окружающем мире (объектах, явлениях, событиях, процессах и т.д.), которые уменьшают имеющуюся степень неопределенности, неполноты знаний, отчужденные от их создателя и ставшие сообщениями (выраженными на определенном языке в виде знаков, в том числе и записанными на материальном носителе), которые можно воспроизводить путем передачи устным, письменным или другим способом

Прежде всего необходимо обратить внимание на то, что понятие «информационный ресурс» возникло не в процессе переосмысления роли информации во всех видах общественной деятельности, как утверждают многие, а в результате внедрения в исследования по созданию и интеграции информационных служб программно-целевого подхода.

Ресурсами называют элементы экономического потенциала, которыми располагает общество и которые, при необходимости, могут быть использованы для достижения конкретных целей хозяйственного и социального развития .

В рамках программно-целевого подхода информация рассматривается как один из видов ресурсов при реализации целевых программ наряду с рабочей силой, материалами, оборудованием, энергией, денежными средствами и т. д.

Это означает, что информация стала рассматриваться как один из видов ресурсов, потребляемых в общественной практике. Но включение информации в состав ресурсов не снимает неопределенности термина «информационный ресурс», поскольку нет однозначного подхода к тому, какую информацию считать ресурсом, а какую не считать. Анализ определений, приведенных в различных источниках, показывает, что в состав информационных ресурсов включается либо вся (любая) информация, либо ее подмножества, для выделения которых разные авторы используют различные, несовместимые друг с другом критерии, например: классы информации, и/или виды документов, и/или виды носителей (способы фиксации), и/или организационные структуры, и/или возможность обработки на различных технических средствах/ Исходным моментом включения информации в сферу обращения по различным социальным каналам является ее фиксация на тех или иных видах носителей - документирование, С момента фиксации знания на том или ином носителе оно становится информацией, и только эта информация может рассматриваться как информационный ресурс.

Неопределенность — ситуация, не поддающаяся оценке, усложняющая выбор вариантов, поведение участников хозяйственной деятельности. Если вероятность ожидаемого события неизвестна, оно может развиваться и наступить различными способами, т.е. имеет место неопределенность. Нередко конечный итог в целом известен, но неизвестны сроки, отклонения от прогнозируемого варианта, непредвиденные последствия.

В условиях неопределенности принятие хозяйственных решений подвержено риску. Риск — это оценка вероятности ожидаемого события. Она не может быть абсолютно точной. Хозяйственная деятельность связана с риском отклонений от проведенных оценок и расчетов, с риском неудач, потерь, неожиданного изменения конъюнктуры. Открытие собственного дела, участие в инвестиционном проекте, приобретение пакета акций — все эти действия связаны с риском. Он разнообразен, поэтому часто, говоря о риске, подразумевают различные виды его или риск в различных сферах.

Чтобы количественно измерить риск, надо знать все возможные последствия какого-нибудь отдельного действия и вероятность самих последствий.

Вероятность означает возможность получения определенного результата. Различают два типа вероятности:

· в математическую или априорную;

· статистическую.

Вероятность первого типа определяется общими, заранее заданными принципами (вероятность выпадения соответствующего числа на игральной кости составляет 1/6) и очень редко встречается в экономике.

Вероятность второго типа можно определить лишь эмпирически, и именно она наиболее часто встречается при решении экономических проблем. Она представляет собой трудную для формулировки концепцию, так как может зависеть от природы неопределенных событий и от надежд, которые люди возлагают на них. При ее определении могут быть использованы:

• объективный метод, основанный на вычислении частоты, с которой происходят некоторые события (предположим, известно, что при разведке ста морских нефтяных месторождений двадцать были успешными, а восемьдесят закончились неудачей.Следовательно, вероятность успеха составляет 1/5, что является объективным показателем);

• субъективная вероятность, которая представляет собой предположение относительно определенного результата, основанного на суждении или личном опыте оценивающего. В этом случае различные люди могут устанавливать разное ее значение для одного и того же события и таким образом делать различный выбор. Определяющим здесь выступает наличие соответствующей информации.

Как объективная, так и субъективная вероятность используется при определении двух важных критериев, которые помогают описывать и сравнивать степень риска.

Один из критериев характеризует среднее значение, а другой – изменчивость возможного результата.

Среднее значение определяется обычно как среднеарифметическое взвешенное, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения. Иногда употребляют термин «ожидаемое значение». Оно определяется как:

Σ(X) = П1X1 + П2X2 + ПnXn = ПiXi

где Xi – возможный результат,

Пi– вероятность соответствующего результата

Изменчивость обычно измеряется двумя близко связанными, но отличающимися друг от друга критериями:

• дисперсия – среднее взвешенное из квадратов отклонений действительных результатов от ожидаемых;

• стандартное отклонение (среднее квадратичное отклонение) – квадратный корень из дисперсии.

Дисперсионный метод успешно применяется при наличии как двух, так и большего количества альтернативных результатов.

Между доходностью и риском существует прямая взаимосвязь:

1) чем выше доходность, тем выше риск;

2) чем ниже доходность, тем ниже риск.

Взаимосвязь риска и доходности в теории портфельного инвестирования описывает известная модель — САРМ (CapitelAssetPrisingModel). Прямой (подстрочный) перевод названия данной модели — модель оценки капитальных активов — может ввести в заблуждение относительно ее назначения. Как известно, «подстрочник» искажает смысл. Конечно, о капитальных активах в отечественных терминах речи не идет. Дело в том, что в соответствии с налоговым законодательством США ценные бумаги в этой стране признаются капитальными активами. Применительно к отечественной терминологии название данной модели лучше перевести по смыслу — модель взаимосвязи риска и доходности.

Модель взаимосвязи риска и доходности имеет следующий вид:

Re = Rf + β ( —Rm + Rf)

где Re — ожидаемая (прогнозируемая) доходность

Rf — доходность по безрисковым ценным бумагам, под которыми, понимаются государственные краткосрочные ценные бумаги, процентный доход по которым колеблется в пределах от 4% до 11,8%;

—Rm — средняя доходность по рынку ценных бумаг.

Следует помнить, что абсолютно безрисковых ценных бумаг не бывает. Безрисковыми называют ценные бумаги, несущие риск, незначительной величиной которого можно пренебречь.

Сущность и понятие оценочного обязательства. Признание оценочного обязательства, отражение информации об условном обязательстве и условном активе. Определение величины оценочного обязательства. Списание, изменение величины оценочного обязательства. Раскрытие информации в бухгалтерской отчетности.