- •7. Общее собрание акционеров (пайщиков) является внешним ор ганом управления банком.

- •9. В настоящее время (июль 2010) Банком России установлено три обязательных норматива ликвидности[1]:

- •10. Значительную часть банковских ресурсов составляют привлеченные средства.

- •20. В Российской Федерации используются следующие расчетные документы:

- •21. Банки оказывают клиентам следующие виды расчетных услуг:

- •22. Основные функции ркц

- •24. Система межбанковских расчетов

- •38. Лицензия Банка России на осуществление банковских операций дает банку право на выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами следующих видов:

- •40. Банковская услуга это Результат отдельных технических, технологических, интеллектуальных, профессиональных и других действий, направленных на удовлетворение потребностей клиентов банка.

- •Маркетологи выполняют следующие функции:

- •Планирование включает:

- •IV этап. Оценка результатов маркетинговой деятельности

- •46. Управление капиталом банка

- •47. Управление активами и пассивами банка

- •50. Основные способы снижения риска:

- •Этапы управления риском:

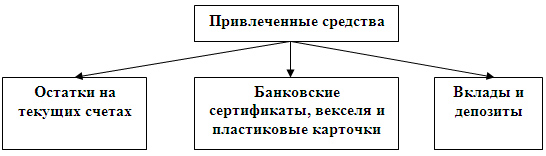

10. Значительную часть банковских ресурсов составляют привлеченные средства.

Привлеченные средства - это средства, не принадлежащие банку, но временно участвующие в его обороте в качестве источников активных операций.

Состав привлеченных средств можно представить в виде следующей схемы.

Привлеченные средства банка формируются главным образом за счет депозитных операций. Депозитными называются операции банков по привлечению на счета денежных средств физических и юридических лиц на определенные сроки либо до востребования. На долю депозитных операций обычно приходится 95 % всех пассивов.

По экономическому содержанию депозиты можно разделить на 3 основные группы:

·До востребования - владельцы депозитов данного характера могут востребовать денежные средства без предварительного уведомления банка

·Срочные - денежные средства, внесенные в банк на фиксированный срок

·Сберегательные вклады - характеризуются в основном отсутствием фиксированного срока хранения денежных средств, условия их хранения не предусматривают предупреждения банка об изъятии средств.

11. Банковские доходы можно подразделить на стабильные и нестабильные. К стабильным источникам доходов относятся доходы, полученные от оказания различных услуг клиентам банка. К нестабильным -- доходы от преобладающей части его операций с ценными бумагами на финансовых рынках, а также доходы от побочной деятельности банка и случайные доходы.

12. Процентная маржа - разница между процентным доходом и расходом коммерческого банка, между процентами полученными и уплаченными. Она является основным источником прибыли банка и призвана покрывать налоги, убытки от спекулятивных операций и так называемое “бремя” – превышение беспроцентного дохода над беспроцентным расходом, а также банковские риски.

Размер маржи может характеризоваться абсолютной величиной в рублях и рядом финансовых коэффициентов.

процентный спред, спред процентных ставок (разница между средними процентными ставками по процентным активам и процентным обязательствам данного лица; для банков в упращенном виде может определяется как разность между средней процентной ставкой по выданным банком кредитам и средней процентной ставкой по принятым банком депозитам)

13. Баланс банка – одна из основных форм бухгалтерского учета. В нем кредитная организация отражает состояние собственных и привлеченных ресурсов, их источники, а также размещение этих средств.

По данным баланса осуществляется контроль за формированием и использованием банковских ресурсов, состоянием кредитных, расчетных, кассовых и других операций финансового учреждения.

Баланс банка составляется в соответствии с планом счетов бухгалтерского учета для кредитных организаций, который содержится в положении ЦБ РФ от 26 марта 2007 года № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

Счета баланса подразделяются на балансовые и внебалансовые.

На балансовых пассивных счетах учитываются средства, которые являются источниками ресурсов финансового учреждения для кредитования и осуществления других банковских операций. Например, на них отражаются уставный и другие фонды банка, добавочный капитал, прибыль кредитной организации, средства организаций и физических лиц, обязательства и займы.

Активные балансовые счета предназначены для отражения операций по размещению этих ресурсов. К примеру, на них учитываются наличные деньги в кассе финучреждения, выданные кредиты, счета в корреспондентских банках, ценные бумаги и акции, паи, здания и сооружения, оборудование и другие основные средства.

Внебалансовые счета используются для учета ценностей и документов, поступающих в банк на хранение, инкассо или комиссию, а также для учета бланков строгой отчетности, бланков акций, других документов и ценностей

Состоит из: 1) актив: касса, средства на резервном счете в Центральном банке, счета в банках-корреспондентах, дебиторы банка, кредиты, выданные банком (кратко-, средне-, долгосрочные), ценные бумаги, паи, приобретенные банком акции, здания, сооружения, оборудование и другие основные средства; 2) пассив: уставный фонд, добавочный капитал, резервный фонд, расчетные и текущие счета фирм и предприятий, счета банков-корреспондентов, срочные вклады и депозиты предприятий и организаций, вклады граждан, полученные у других банков кредиты, выпущенные обязательства и займы (банковские векселя, депозитные и сберегательные сертификаты, облигации), прочая кредиторская задолженность банка, прочие фонды и резервы.

14. Активные операции банка — это усугубление, ожесточение, укрупнение собственных и клиентских средств. К активным операциям банка относят следующие: услуги по кассе, расчетные операции с клиентами, ссудные операции, агентские (брокерские, трастовые, выдача поручительств и гарантий, консалтинговые, маркетинговые исследования, финансирование капиталовложений клиентов), межбанковские услуги на межбанковском рынке, валютные операции и др.

Активные операции, которые банк может совершать для своих клиентов:

Операции с наличностью;

Учетно-ссудные операции;

Агентские услуги банка;

Межбанковский рынок и межбанковские операции;

Валютные операции;

Фондовые операции;

Банковские консалтинговые операции;

Банковские операции по обслуживанию населения.

15. Пассивные операции

Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

Назначение операций коммерческого банка состоит в следующем:

обеспечение ресурсами деятельности банка;

формирование дополнительных источников средств для производительного использования в экономике;

увеличение доходов физических и юридических лиц, получающих банковские проценты по вкладам;

рост собственного капитала банка;

создание резервных фондов страхования банковских операций.

Пассивные операции — операции по мобилизации средств, а именно: привлечение кредитов, вкладов (депозитных, сберегательных), получение кредитов от других банков, эмиссия собственных ценных бумаг. Средства, получаемые в результате пассивных операций, являются основой непосредственной банковской деятельности. Активные операции — операции по размещению средств. В результате активных операций банки получают дебетовые проценты, которые должны быть выше кредитовых процентов, выплачиваемых банком по пассивным операциям. Разница между дебетовыми и кредитовыми процентами (маржа) — одна из важнейших традиционных статей дохода банка (банковская прибыль формируется и за счет комиссионных сборов за банковские услуги).

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их. Чаще всего на срочные счета помещаются средства целевого назначения, например суммы, предназначенные предпринимателем для покупки оборудования через 6 месяцев.

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка).

К пассивным операциям коммерческого банка можно отнести:

создание и увеличение собственного капитала за счет отчислений от прибыли;

эмиссию ценных бумаг и их размещение на открытом рынке;

депозитные операции;

межбанковские займы на внутреннем и внешнем рынке (рис. 74).

Среди депозитных операций выделяют следующие группы:

депозиты до востребования;

срочные и сберегательные депозиты.

16. Ликвидность коммерческого банка — это способность своевременно и без потерь выполнять свои обязательства перед клиентами (вкладчиками, кредиторами, инвесторами).

ПЛАТЕЖЕСПОСОБНОСТЬ БАНКА

способность банка своевременно и полностью выполнять свои платежные обязательства, вытекающие из операций с клиентами, на открытом рынке, со своими контрагентами.

17. Активы банка должны быть ликвидными, т.е. легко превращаться в наличные средства. С точки зрения ликвидности в банковской практике различают:

а) высоколиквидные активы, т.е. активы, находящиеся непосредственно в денежной форме (резервы первой очереди) либо легко обращаемые в денежную форму (резервы второй очереди). К резервам первой очереди относятся кассовая наличность, остатки на корреспондентских счетах (если нет ограничений на их использование). Резервами второй очереди считаются легкореализуемые государственные ценные бумаги, когда есть емкий и ликвидный вторичный рынок;

б) краткосрочные ликвидные активы — краткосрочные ссуды и ценные бумаги, имеющие вторичный рынок;

в) труднореализуемые активы — долгосрочные ссуды, ценные бумаги, не имеющие развитого вторичного рынка, долевое участие в совместной деятельности;

г) низколиквидные активы — вложения в основные фонды банка.

18. Кредитный рейтинг — это мнение экспертов агентств относительно общей кредитоспособности заемщика или кредитоспособности заемщика в отношении конкретных долговых обязательств, основанное на анализе достаточно стандартизованных факто ров риска.

Наличие высокого рейтинга КБ и РБС дает им ряд известных преимуществ, таких как:

- возможность расширения занимаемой доли рынка;

- повышение рентабельности работы и конкурентоспособности на рынке заемных ресурсов за счет снижения стоимости привлечения ресурсов и установления ставок в зависимости от рейтинга;

- повышение доверия со стороны клиентов, рост привлекательности в качестве заемщика, а значит, привлечение новых клиентов и их ресурсов.

Исторически известны следующие рейтинговые системы оценки экономического состояния КБ.

Среди зарубежных рейтинговых систем наиболее широко распространенной является система CAMEL, которая является заочной и дает 5 качественных уровней состояния КБ. Количественные оценки отсутствуют.

Рейтинг CAMELS используется для внутренних целей, и не публикуется, чтобы не вызвать бегства из банков (bank run) с худшими показателями (и бегства капитала из страны).[2]

Аббревиатура CAMELS (первоначально CAMEL) происходит от первых букв проверяемых компонент:

(C) — Capital adequacy, или достаточность капитала;

(A) — Asset quality, или качество активов;

(M) — Management, или качество управления;

(E) — Earnings, или доходность;

(L) — Liquidity, или ликвидность;

(S) — Sensitivity to risk, или чувствительность к риску.

19.

В Российской Федерации Центральным банком установлены следующие виды безналичных расчетов:

Расчёты платёжными поручениямиэто распоряжение владельца счёта (плательщика) обслуживающему его банку, оформленное расчётным документом, перевести определённую денежную сумму на счёт получателя средств, открытый в этом или другом банке. Платёжные поручения могут быть в бумажном и электронном виде (например, в системе клиент-банк).

Расчёты по аккредитивамусловное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель

Расчёты чеками ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платёж указанной в нем суммы чекодержателю. Чекодателем является лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путём выставления чеков, чекодержателем — лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

Расчёты по инкассобанковская расчётная операция, посредством которой банк-экспортер по инкассовому поручению своего клиента получает на основании расчётных документов причитающиеся клиенту денежные средства от плательщика за отгруженные в адрес плательщика товарно-материальные ценности и оказанные услуги и зачисляет эти средства на счёт клиента в банке.

Расчёты платёжными требованиямиэто расчётный документ, содержащий требование кредитора (поставщика) к должнику (плательщику) об уплате определённой денежной суммы через банк.