- •Класифікація 1. У.Стоу згідно стадій нац ек розв-ку:

- •Атласна методика класифікації країн

- •2. Сутність і стр-ра ек сис-ми кап-зму вільної конкуренції та оцінка причин її еволюції.

- •4. Кщр у світ ек-ці та особливості моделей розв-ку окремих країн.

- •7. Сутність ринк ек-ки та особливості ринк реформування СхЄвр країн

- •8. Етапи перехід періоду та особливості ринк трансформації ек-ки України.

- •9. Змішана ек-ка: суть, стр-ра, моделі.

- •10. Міжнародний поділ праці та його форми

- •18. Виникнення і заг хар-ка неолібералізму.

- •19. Школи неолібералізму, їх взаємозв’язок з сучасністю.

- •Теорія трансакційних витрат та ек теорія прав власності Рональда Коуза.

- •21. Нова іституц ек теорія

- •2. Теорії трансформації кап-зму: “народн кап-зму”, “колект кап-зму”, “соц партнерства”.

- •3. Теорії «індустр сус-ва»

- •1.Меду та порівняльна характеристика розвитку її форм.

- •2.Суб’єкти мед та визначення їх статусів в міжнародному та національному законодавствах.

- •3.Середовище мед, його особливості та структуризація.

- •4.Політичне середовище та політична стабільність, міжнародні конфлікти.

- •6.Правове середовище та міжнародне економічне право.

- •7.Характеристика держави як суб’єкта меп.

- •8.Міжнародно-правове регулювання різних форм співробітництва.

- •9.Міжнародні організації та їх типізація.

- •10.Міжнародні економічні організації, їхній статус та порядок прийняття рішень.

- •Цілі та особливості участі України у міжнародних економічних організаціях

- •11.Оон та міжнародне економічне співробітництво.

- •12.Економічне середовище, сутність та основні суб’єкти ринку.

- •13.Економічні інтереси і потреби: сутність і їхня роль у міжнародному співробітництві.

- •14.Валовий внутрішній продукт та валовий національний дохід: їх кількісна визначеність та зв’язок з платіжним балансом.

- •15.Інфляція: сутність та кількісна визначеність, види та соціально-економічні наслідки.

- •16.Монополія та олігополія на міжнародних ринках.

- •17.Соціально-культурне середовище розвитку мед.

- •18.Складові сучасної інфраструктури міжнародної економічної діяльності та їх загальна характеристика

- •19.Міжнародні економічні відносини , їх принципи та рівні розвитку.

- •1. Історична детермінованість, сутність та оцінка осн положень, результатів і проблем меркантилістської теорії.

- •2. Співвідношення понять «відкрита ек.Ка» і «закрита ек.Ка» в суч теорії та практиці.

- •3. Передумови виникнення, концептуальні засади і заг хар.Ка теорії а. Сміта і д. Рікардо.

- •4. Обґрунтування торговельної спеціалізації країни згідно з теоріями абсолютних і порівняльних переваг. Суч методологічний потенціал теорій абсолютних і порівняльних переваг.

- •5. Модель Хекшера-Оліна-Самуельсона і парадокс Леонтьєва.

- •6. Експортна спеціалізація країн світу.

- •7. Неофакторні моделі в теорії міжн торгівлі: осн вихідні положення і сфери застосування.

- •8. Неотехнологічні моделі міжн торгівлі.

- •9. Заг хар.Ка теорій торгової інтеграції

- •10. Приклади ефективної реалізації угод про вільну торгівлю та митні союзи.

- •2.2. Міжнародна торгівля та її регулювання

- •Показники міжнародної торгівлі та їх систематизація.

- •Характеристика видів (форм) міжнародної торгівлі.

- •Оцінка ефективності та практика застосування міжнародних торгових режимів.

- •Видова структура міжнародної торгівлі за специфікою взаємодії суб’єктів:

- •Аналіз загальних передумов, класифікаційних ознак і перспектив використання компенсаційних (зустрічних) угод.

- •Тенденції, динаміка розвитку та проблеми регулювання світових товарних ринків.

- •Тенденції та особливості міжнародної торгівлі сировинними товарами.

- •Сировинні ресурси в міжнародній економічній діяльності країн світу.

- •Світовий ринок промислових товарів: структура, тенденції розвитку, особливості торговельних механізмів.

- •Світовий ринок послуг і товарів інтелектуальної власності.

- •Міжнародний ринок послуг

- •Систематизація і критерії вибору методів міжнародної торгівлі.

- •Специфіка торгівлі через організовані товарні ринки.

- •Оцінка динаміки і механізму діяльності міжнародних товарних бірж.

- •Посередницькі структури на світових товарних ринках: класифікація та сфера діяльності.

- •Аналіз видів, способів і порядку проведення аукціонних торгів.

- •Систематизація видів міжнародних торгів (тендерів), порядок їх проведення, товарна і географічна структура.

- •Україна в міжнародній торгівлі товарами і послугами: факторні передумови та ринкові позиції.

- •Ціноутворення у міжнародній торгівлі.

- •Специфіка ціноутворення у міжнародній торгівлі.

- •Види цін у міжнародній торгівлі.

- •1. Споживання та заощадження: графічна інтерпритація їх залежності від доходу, схильність до споживання та заощадження.

- •2. Сукупний попит на інв-ції: його чинники, чист. Прибуток від інвест-ня, графічна інтерпритація

- •3. Міжнародні інвестиції в системі руху капіталу, їх економічна сутність, види та форми

- •4. Мотивація прямих заруб. Інвестицій

- •5. Стратегічна орієнтація країн базування та країн, що приймають.

- •6. Мікромотивація прямих заруб інвестицій.

- •7. Теорія ринкових імперфекцій та теорія інтернаціоналізації.

- •8. Еклектична теорія міжн вир.Ва Дж. Данінга.

- •9. Міжн портфельне інвестування та його мотивація.

- •10. Міжн операції з ц.П. На організованих та неорганізованих ринках.

- •1.Сутність та принципові риси тнк:підходи до визначення,критерії належності та оцінка економічного потенціалу в міжнародній економіці.

- •2.Формування тнк як результат процесу інтернаціоналізації:дуалістична концепція інтернаціоналізації,модель eprg.

- •4.Формування та реалізація стратегії тнк:сутність,рівні,основні стадії та особливості.

- •Чотири основні типи керівників

- •Злиття та поглинання компаній у міжнародному бізнесі.

- •3.3. Міжнародний інвестиційний ринок

- •1. Міжн. Інв. Ринок: суть, структура, особл-ті розвитку.

- •2. Форми і методи інвест-ня на нац. І міжн. Рівнях.

- •3. Осн. Вимоги і прав. Забезпеч-ня д-ті іноз. Інв-рів в Україні.

- •4. Інв. Привабл-ть, інв. Клімат, інв. Імідж країни.

- •5. Оцінка параметрів ік-ту у.

- •6.Масштаби, структура, динаміка прямих та портфельних іноземних інвестицій в економіку Укр.

- •7.Спец. (вільні) ек. Зони в Укр (сез): визнач-ня, класиф-ція, механізм функц-ня та перспективи розвитку.

- •8. Масштаби й особливості залуч-ня портф. Інвестицій в ек-ку Укр.

- •9. Офіційна допомога розвитку: суть, осн. Донори, реципієнти технічн. Допомоги та ефект-сть її викор-ня в Укр.

- •10. Пряме і портфельне інвест-ня підприємств Укр. За кордон.

- •4.2. Міжнародний фінансовий ринок (мфр)

- •4.Фінансові умови міжнародних кредитних угод.

- •6. Міжнародне кредитування української економіки та наслідки співробітництва України та мвф.

Злиття та поглинання компаній у міжнародному бізнесі.

Серед домінуючих тенденцій, що сьогодні характеризують розвиток світового господарства у глобальних масштабах, вже досить довгий час чільне місце посідають процеси, пов'язані з транскордонним переливом капіталів у формі прямих зарубіжних інвестицій1. У міжнародному бізнесі практично існують дві основні форми прямого зарубіжного інвестування:

- інвестування у формі створення закордонного філіалу, дочірньої компанії тощо;

- інвестування шляхом злиття та поглинання вже існуючих компаній.

За статистичними даними, основною складовою прискорення темпів прямого інвестування є саме випереджаючі темпи активності у сфері поглинань та злиттів, а за даними Конференції ООН з торгівлі та розвитку, протягом останніх 20 років темпи збільшення кількості поглинань та злиттів (як транскордонних, так і всередині країн) збільшувалися приблизно на 42% щорічно, і у 1999 році їхня загальна вартість обчислювалася у 2,3 трильйона доларів США (24000 операцій), у той час, як авторитетне англійське видання "The Economist" називає цифру у 3,4 трильйона. Питома вага злиттів та поглинань у світовому ВВП за період з 1980 по 1999 рік зросла більше ніж у 26 разів.

Якщо говорити власне про транскордонні злиття та поглинання, то тут спостерігається схожа тенденція. Так, за період з 1990 по 1999 рік щорічна вартість укладених угод зі злиття та поглинання зросла майже у 5 разів. У 1999 році було укладено близько 6000 угод на загальну суму понад 720 млн. дол. (у 1990 році - на 151 млн. дол.). За оцінками експертів, незабаром цей показник перевищить 1 трлн. дол. Спостерігається також і тенденція до постійного зростання частки транскордонних злиттів та поглинань по відношенню до світового ВВП, яка у 1999 році становила 2,5 % (у 1999 році - близько 0,5 %).

Показовою в плані зростання ролі транскордонних злиттів та поглинань є їхня питома вага у загальній структурі (транскордонні та всередині країни). Зокрема неухильно зростає питома вага даних операцій у вартісному виразі, яка у 1999 році становила понад 30% проти дещо більше 20% у 1996 році.

Нарешті, не можна не відзначити того факту, що у 1999 році питома вага транскордонних злиттів та поглинань перевищила 80% у структурі всіх прямих зарубіжних інвестицій, причому у розвинених країнах цей показник становить майже 100%.

У такій ситуації постає цілком логічне питання: якими рушійними силами та мотивами керуються як компанії, що входять до першої сотні, і навіть десятці найбільших транснаціональних корпорацій світу, так і скромніші за масштабами діяльності фірми. Це питання набуває ще більшої актуальності, а тенденція до різкого збільшення обсягів злиттів і поглинань як у кількісному, так і у якісному вимірі стає дедалі парадоксальнішою, якщо взяти до уваги те, що більшість злиттів та поглинань не дають очікуваних результатів як стосовно курсу акцій, так і стосовно реального економічного ефекту, що характеризується показниками прибутковості та продуктивності. Зокрема, за даними Mergers & Aquisitions Journal, 61% злиттів елементарно не окуповують себе. А результати дослідження 300 великих злиттів у період з 1987 по 1997 роки свідчать, що 57% суб'єктів, які вдалися до злиттів, відстають у своєму розвитку від конкурентів.

Особливості внутрішньоекономічного механізму ТНК. Моделі вибору форми транснаціональної діяльності.

Серед концепцій формування та розвитку ТНК особливе місце займає теорія інтерналізації. Сформована у 70х і доповнена у 80х вона є базою, що пояснює головні пріоритети економічної поведінки ТНК.

Найзагальніше інтерналізація є процесом створення внутрішньокорпоративного ринку через організацію власних філій дочірніх підприємств та через отримання контролю над вже існуючими фірмами у циклі “постачання-виробництво-збут” . Необхідною умовою є зменшення транзакційних витрат у порівнянні з витратами на підтримання функціонування створеного ринку. Транзакційні витрати – на дослідження та вибір партнерів, переговори, страхування ризиків порушення зобовзань.

Крім того додаткові переваги пов’язані з обходом протекціоністських бар’єрів, безпосереднім контролем якості сировини, напівфабрикатів, продукції, що продається кінцевому споживачу, отримання додаткових доходів від масштабів діяльності, компенсація відсутності ф’ючерсних товарних ринків у певних країнах, контроль торгових мереж (також і тих, що можуть використовуватись конкурентами).

Інтерналізація не завжди доцільна. Вона буде здійснюватись до того часу, доки вигоди від її реалізації перевищують витрати на здійснення.Виділення транзакційних витрат, витрат пов’язаних з збереженням контролю над технологією та ноу-хау, витрат пов’язаних з організацією та управлінням внутрішньофірмових ринків дають інструментарій для вивчення моделей діяльності ТНК.

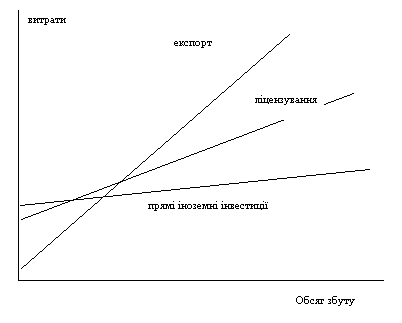

Ця діаграма (модель Хірша та Агмона) зображає залежність витрат, які несе фірма залежно від обсягів збуту. Видно, що спочатку витрати найменші при експорті, але в подальшому ситуація міняється, і найефективніше стає застосовувати прямі інвестиції при достатніх обсягах.

Порівнюються витрати на виробництво в країні базування, витрати на виробництво за кордоном, витрати на експортний маркетинг, додаткові витрати на вивчення середовища та адаптацію до нього, витрати пов’язані з розсіюванням технологічних переваг в разі передачі ліцензії.

Стратегії ТНК що функціонують в Україні.

Україна, як приймаюча ТНК країна, не посіла належного місця в їх діяльності. Незважаючи на певні природні переваги, вона має один із найнижчих показників залучення прямих іноземних інвестицій серед країн Центральної та Східної Європи, СНД. Консорціумом Flemings/SARS було проведено дослідження стосовно індивідуальної привабливості приватизації підприємств. Для визначення причин низького рівня прямих іноземних інвестицій у 1999 році було опитано 65 компаній, що мають представництва в Україні та здійснюють інвестиції в українську економіку. Серед них - транснаціональні компанії, міжнародні фінансові організації, приватні інституційні інвестори та підприємці. Особливу увагу було приділено ТНК, оскільки вони мають найкращі стандарти ведення бізнесу і їхні ресурси набагато більші порівняно з іншими групами інвесторів. У вигляді прямих капіталовкладень в Україну було ввезено понад 2 млрд. дол., що становить майже 2/3 загального обсягу отриманих нею прямих іноземних інвестицій, і створено приблизно 9000 робочих місць. Найбільшу питому вагу мають інвестиції, середній обсяг яких - від 10 до 100 млн. дол. ТНК інвестували в обсягах, що перевищують 100 млн. дол., віддаючи перевагу негрошовим внескам. Лідером - країною, що діє в Україні найбільш активно, - є США, на другому місці - компанії країн Європейського Союзу. Найбільше коштів зарубіжні ТНК інвестують у харчову промисловість України, відтак у сільське господарство і в телекомунікації. Іншими значними напрямами іноземного інвестування є машинобудування, роздрібна торгівля, підприємства громадського харчування, банківський сектор, підприємства легкої промисловості. Визначальна причина вкладення інвестиції в Україну -пошук нових ринків збуту. Більшість іноземних інвесторів приваблює передусім великий внутрішній ринок України (близько 50 млн. споживачів). Наявність дешевої робочої сили є істотним фактором лише для інвесторів-підприємців. Однак найнижчі серед країн Східної Європи витрати на оплату праці часто обертаються її низькою продуктивністю, нестачею капіталу, слабким менеджментом та регуляторними перепонами, що робить собівартість продукції вищою, ніж у сусідніх країнах. Іноземні інвестори, як правило, сподіваються на внутрішню ставку дохідності в межах від 10 до 30%. ТНК, які залучають капітал під менші відсотки, задовольняються ставкою, нижчою за 20%. Тому ТНК можна розглядати як найкращий спосіб залучення довгострокових інвестицій в Україну. Проте процес іноземного інвестування в Україні гальмується численними чинниками. Основні серед них: (а) нестабільне й надмірне регулювання; (б) нечітка правова система; (в) мінливість економічного середовища; (г) корупція; (ґ) великий податковий тягар; (д) проблеми щодо встановлення чітких прав власності; (е) низький рівень доходів громадян; (є) труднощі у спілкуванні з урядовими та приватизаційними органами; (ж) мінливість політичного середовища; (з) відсутність матеріальної інфраструктури; (і) проблеми виходу на внутрішній і зовнішній ринки. Практика свідчить, що пріоритетами державної політики мають бути лібералізація руху капіталу, валютного ринку та репатріації прибутків; зняття обмежень на частку іноземної власності в українських компаніях, мінімізація бюрократичних обмежень і зниження податкових ставок та зменшення кількості податків. В інтересах залучення іноземного капіталу Україна має переглянути й окремі положення аграрного права. Іноземні інвестори прагнуть, щоб приватизація не лише створювала інвестиційний і діловий клімат у результаті зростання продуктивності економіки. Більшість з них виступає за приватизацію землі. Україна недоотримує значних інвестицій саме через обмеженість права на купівлю-продаж землі. Характерною ознакою трансформаційних процесів у пострадянських республіках стали процеси транснаціоналіза-ції вітчизняних капіталів. Найвагоміших результатів в утворенні ТНК в пострадянському економічному прострі досягла Росія. Яскравим прикладом активної діяльності російських ТНК є "Газпром", "ЮКОС", "Лукойл", Тюменська нафтова компанія. "Газпром", наприклад, планує в першому десятилітті XXI ст. реалізацію глобальних проектів "Ямал -Європа" - через Білорусь і Польщу у ФРН; "Блакитний потік" - через Чорне море в Туреччину; "Ямал - Скандинавія - Західна Європа" - через Фінляндію і Швецію у ФРН; "ЮКОС" активно працює над проектом транспортування нафти в Китай та реалізує проект модернізації хорватського трубопроводу "Адрія"; "Лукойл" у Румунії і Болгарії придбав НПЗ, а в Україні - Одеський НПЗ і "Оріану"; Тюменська нафтова компанія купила український ЛіНОС. ТНК почали формуватися і в Україні. Як приклад можна навести діяльність відкритого акціонерного товариства "Укрнафта". Загальна характеристика цієї компанії. Відкрите акціонерне товариство "Укрнафта" створено 31.03.94 року шляхом корпоратизації підприємства "Виробниче об'єднання "Укрнафта". Найбільші акціонери - НАК "Нафтогаз України" і Фонд державного майна. На підставі Указу Президента України №151/98 "Про реформування нафтогазового комплексу України", Постанови Кабінету Міністрів України від 25 травня 1998 року №747 "Про утворення Національної акціонерної компанії "Нафтогаз України" НАК "Нафтогаз України" належить 50% статутного фонду плюс 1 акція ВАТ "Укрнафта", Фонду державного майна України на початок 1999 року належало 10,98% статутного фонду. Кількість емітованих акцій - 54228510. Це прості акції номіналом 25 копійок. За планом розміщення акцій ВАТ "Укрнафта", погодженим з Кабінетом Міністрів України, 9,5% акцій підлягало пільговому продажу, 30,55% - виставлялося на сертифікатний аукціон, 15% - на міжнародний тендер, 15% - на конкурс вітчизняному інвестору, 30% - залишалось у державній власності. В 1999 році статутний фонд компанії становив 13, 6 млн. грн., балансовий прибуток - 770 млн. грн., обсяг товарної продукції - 1270,3 млн. грн. AT "Укрнафта" є монопольною нафтовидобувною компанією, види її діяльності - геолого-розвідувальні роботи, експлуатаційне буріння, видобуток нафти, конденсату, супутнього нафтового і природного газу, підготовка нафти і переробка. За підсумками 1999 року на компанію припадало 78% видобутої в Україні нафти. Місце компанії на ринку капіталів. Акції ВАТ "Укрнафта" включені в лістинг позабіржової фондової торговельної системи України (ПФТС), УМВБ, ADR ВАТ "Укрнафта", Франкфуртської та Берлінської бірж (ФРН). Теперішні інвестори: Фонд державного майна України - 0,03% акцій; НАК "Нафтогаз України" - 50,0% плюс одна акція; 49,96% акцій належить різним юридичним та фізичним особам, серед яких ЗАТ "Альфа-капітал", АКБ "Сосьєте Женераль Україна", АБ "ІНГУ, Компанія "Оксідентал Менеджмент Компані Лімітед", ЗАТ "Різноекспорт" та ін. За рейтингом "Української інвестиційної газети" за ліквідністю цінних паперів та. інформаційною відкритістю в 1999 році ВАТ "Укранафта" посіла перше місце серед 100 кращих акціонерних товариств України. Корпоративна стратегія на ринках капіталів, яка розробляється ВАТ "Укрнафта", охоплює низку заходів щодо залучення західних банків, інвестиційних компаній та інших фінансових інститутів з метою розвитку і реалізації спільних проектів на фондовому ринку. За умов переходу ВАТ "Укрнафта" в 2000 році на міжнародні стандарти бухгалтерського обліку та проведення міжнародного аудиту товариства, у тому числі аудиту запасів нафти і газу, з'явиться можливість приступити до програми випуску ADR третього рівня та інших фінансових інструментів на міжнародних ринках капіталу. Міжнародна діяльність компанії. Компанією проведена результативна робота в межах співробітництва з країнами Близького Сходу: відкрито представництво ВАТ "Укрнафта" в м. Сана (Республіка Ємен). Відкриття представництва в цій країні, яке працюватиме на постійній основі, може стати базою для проведення робіт з нафто- та газовидобутку в країнах близькосхідного регіону. ВАТ "Укрнафта" також вивчає можливість співробітництва з країнами СНД, Іраном, Лівією, Саудівською Аравією, Польщею та іншими країнами світу. Зареєстровані й функціонують 4 спільні з ВАТ "Укрнафта" підприємства: * українсько-американське "УкрКарпатОйл ЛТД." -спільна розробка Битків-Бабчинського нафтового родовища в Івано-Франківській області. Із 22 млн. дол. інвестицій, передбачених проектом, фактично вкладено 1,021 млн.дол., або 4,6%; * українсько-канадське "Бориславська нафтова компанія ЛТД." - розробляється Стинавське родовище в Бориславському нафтопромисловому районі Львівської області. Проектом передбачено інвестування в сумі 100 млн-дол., фактично профінансовано 1, 256 млн. (1,3%); * українсько-ірландське "Ромгаз" - створене для будівництва ГПЗ в Охтирському нафтопромисловому районі Сумської області; * українсько-канадське "Каштан Петролеум ЛТД" -розробляє в Чернігівській області Лелякіївське родовище. За договорами про спільну інвестиційну і виробничу діяльність ВАТ "Укрнафта" працює з такими компаніями: * "Моментум Ентерпрайзіс" (Канада). Предмет договору - розробка в Полтавській області Рудівсько-Червоноградського родовища. Сума інвестицій -80 МЛН.ДОЛ. * "Карлтон Трейдінг Україна" - розробка родовищ у Чернігівській області. Сума інвестицій - 30 млн.дол. * "Аетерал Вектор ресорсіз Інк. "(Канада) - розробка Бугруватівського родовища в Сумській області. Сума інвестицій - 40 млн. дол. Спеціалісти компанії виконують роботи з будівництва свердловин за кордоном (Російська Федерація, Ірак, Індія, Пакистан, Сирія, Алжир, Лівія, Куба, В'єтнам). Цілком реальним є створення в окремих із цих країн виробничих підрозділів "Укрнафти". Подібні процеси відбуваються і в інших українських компаніях. Проте перспективи створення українських ТНК поки що не визначено.

Облік діяльності ТНК.

Майже усі ТНК використовують системи звітності філій, затверджені в країні базування. Цьому є ряд пояснень. Якщо система ефективно працює в їхній країні, керівники ТНК звичайно думають, що вона буде ефективною і на міжнародному рівні. Крім того, економічніше орієнтуватися, на звіти тих самих типів, у цьому випадку відпадає необхідність у розробці нових механізмів звітності, а керівники корпорації добре знайомі із системою, перенесеною в інші країни без змін. Нарешті, звіти, подібні за формою, дають можливість керівництву порівнювати одну філію з іншими, готувати зведену звітність, не побоюючись, що складають "яблука з апельсинами".

Основне призначення систем звітності в ТНК забезпечення адекватної прибутковості шляхом виявлення відхилень від плану, що повинно сприяти виявленню сфер виникнення проблем. Об'єктом уваги при цьому можуть бути поточні або перспективні показники, що дозволяють коректувати уявлення про стратегічно важливі частини організації. Особливе значення надається оцінці роботи філії, хоча прибутковість закордонного підрозділу є однією з найважливіших складових оцінок ефективності діяльності керівника.

Велику роль в успішності ринкових реформ відіграє економічна інформація, що формується в системі бух. Обліку. За підходом, що існував раніше бух. Звітність мала показувати ступінь виконання централізованих планів, а затверджені норми немали на меті обліковувати активи та заюов’зання підприємства за їх фактичним станом. Ця методика спричиняла незбігання доходів та витрат, викривляла показники фін. Звітності.

Розвиток МЕВ України спричинив необхідність змін в веденні бух. обліку. Ревформа бух обліку була перш за все необхідна укр. Підприємствам, що намагалися залучити іноземні інвестиції. Вважається, що використання міжнар. Стандартів дозволить зменшити ризик для кредиторів та ті інвесторів, зменшить витрати по створенню країни на розробку власної системи бух. обліку, посилить міжнароднукооперацію в сфері бух. обліку, збільше рівень довіри до української бух. звітності.

Перехід міжнародних стандартів розпочався ще в 1992 році після виданя відповідного указу президента. В червні 1999 року було прийнято закон “Про бух. облік та фін. Звітність в Україні.” В тому ж році було прийнято новий план рахунків. Отже процес пойшов.

Першими перехід до міжнародних стандартів обліку здійснили ком. банки. Це викликано порівняно значним ступенем інтеграції українських банків в МЕВ, та регулярними контактами з міжнародними фін. Установами.

В цілому процес переходу од міжнародних стандартів розраховано на декілька років. В Укарїні вже введено в дію 20 міжнародних стандартів БО з 39. Починаючи з 1999 року повним ходом йде перепідготовка облікового персоналу підприємств.

Згідно з вищезгаданим законом кожне підприємство України повинно трансформувати свою звітність за минулий рік згідно нових стандартів. Комісія по цінних паперах і фонд.ринку вже в 1999 році зуміла добитись від всіх емітентів акцій звітності за новими стандартами. Перехід до нових стандартів вимусив підприємства повністю трансформувати свій баланс, скласти звіт про рух грошових коштів та здійснити безліч інших дрібних змін.

Отже сферою використання міжнародних стандартів є складання фін. Звітів загльного користування підприємств усіх видів і поширюється як на окремі підприємства так і консолідовані фін. звіти.

Перехід комерційних підприємств проходить без суттєвих складностй. Про те деякі проблеми виникають у держ підприємств, що працюють за “касовим методом”. Міжнародні стандарти в основному орієнтовані на приватний сектор, тому держ. Підприємствам доводиться використовувати власні рахунки і трохи відхилятися від міжнародного стандарту.