- •Предисловие

- •От автора

- •От Редактора

- •Содержание

- •Раздел б

- •Почему? что? где? когда? кто? как?

- •Почему?

- •Какие представления об управлении капиталом верны, а какие нет

- •Зачем необходимо (правильное) управление капиталом

- •Сравнение отрицательного/ положительного ожидания

- •Типы управления капиталом

- •Управления капиталом по мартингейлу

- •Управление капиталом по анти-мартингейлу

- •Усреднение издержек

- •Построение пирамид

- •Практические соображения

- •Когда следует начинать управлять капиталом

- •Практическое применение в различных системах и на разных рынках

- •Роль требований по марже

- •Проседания

- •Максимальный убыток

- •Фиксированно-фракционная торговля

- •Математика фиксированно-фракционной торговли

- •Один контракт на каждые 10.0000 долларов

- •Риск по сделке составляет всего 3 процента (и менее)

- •Промежуточный вариант

- •Оптимальная фракция

- •Безопасная фракция

- •Другие соображения, касающиеся фиксированно-фракционной торговли

- •Неравномерное накопление

- •Последовательность сделок

- •Фиксированно-пропорциональная торговля

- •Риск и вознаграждение

- •Использование фиксированно-пропорционального метода в торговле акциями

- •Эффект маржи

- •Торговля корзиной акций

- •Как контролировать ситуацию при разнице в ценах

- •Защита прибылей

- •Ускорение роста в геометрической прогрессии (устранение асимметричного действия рычага)

- •Усредненный вариант

- •Портфели

- •Торговля портфелем ценных бумаг без управления капиталом

- •Формирование портфелей и управление капиталом по методу фиксированных пропорций

- •Три фазы управления капиталом

- •Взвешивание рыночных инструментов

- •Комбинация; s&p и Зерно

- •Прибавление 2 Контрактов на Зерно

- •Добавление 3 Контрактов на s&p

- •Взвешивание инструментов в процессе управления капиталом

- •Другие способы защиты прибыли

- •Последовательность выигрышных и проигрышных сделок

- •Теория полос...

- •Увеличение вероятности при наличии зависимости

- •Фактор зависимости в торговле

- •Торговля с помощью скользящей средней капитала

- •Анализ скользящей средней капитала

- •Скользящая средняя капитала с отрицательным ожиданием

- •Два последовательных закрытия ниже скользящей средней

- •30% Компенсации после проседания счета

- •Линии тренда капитала и скользящая средняя капитала

- •Риск разорения

- •Система

- •Устойчивая статистика

- •Общая чистая прибыль

- •Максимальное проседание капитала

- •Математическое ожидание

- •Средняя торговля

- •Средний коэффициент выигрыш/проигрыш и процент прибыльности

- •Среднее падение капитала

- •Соотношение между максимальным выигрышем и средним выигрышем

- •Фактор прибыли

- •Логика метода

- •Простой метод торговли

- •Оптимизация

- •Преувеличение значения оптимизации

- •Более глубокий взгляд на оптимизацию

- •Процесс оптимизации

- •Сопоставление результатов оптимизации

- •1998 (По 5 октября)

- •Консультанты по фьючерсной торговле и управлению капиталом

- •Крупные cta

- •Консультанты по фьючерсной торговле, управляющие небольшими суммами

- •Объединение методов управления капиталом

- •Обобщение изученного материала

- •Составьте отчет обо всем, что вы уже сделали

- •Составьте себе список целей

- •Разработайте план действий

- •Управление Капиталом

- •Сконцентрируйтесь на своих сильных сторонах и поручите другим решение задач, с которыми не можете справиться сами

- •Подготовьте резервный план

- •Подготовьте дополнительные стратегии и рынки

- •Оптимизированные показатели и портфели

- •24.000 Долларов

- •Последнее замечание

Фактор зависимости в торговле

Говоря о факторе зависимости в торговле, я хочу ясно дать понять, что я против этой теории и обращаюсь к ней здесь лишь для того, чтобы дать вам дополнительную пишу для размышлений. Может быть (и я подчеркиваю слово может), и существует некоторая зависимость будущих сделок от сделок, совершенных в прошлом. Никакая математика это не подтвердит. В основе этой теории только логика и осторожность.

Чтобы установилась зависимость, число возможных проигрышных/выигрышных сделок должно сокращаться в очередной серии сделок. Как и в примере с картами, если есть 20 карт и 10 из них не оказались трефовым тузом, то вероятность того, что следующая карта не окажется тузом, снижается с 95 до 80 процентов. Можно говорить о взаимозависимости исходов в торговле, если результаты показывают аналогичное (но не идентичное) уменьшение количества следующих друг за другом убыточных сделок. Например, сейчас, когда я пишу эту главу, цены на мазут очень близки к своему 30-летнему минимуму и сегодня на момент закрытия составили около 36 центов. 30-летний минимум находится сразу же за 30 центами. Логично было бы заключить, что если сделки на покупку мазута совершаются, то в какой-то момент времени цена прекратит падать и начнет расти, тем самым давая возможность сделать прибыль. Чем ближе к нулю приближается стоимость мазута, тем больше становится вероятность, что мазут достигнет краткосрочного промежуточного минимума. Поэтому покупка финансовых инструментов в подобной ситуации становится более выгодным мероприятием, чем продажа.

Этот пример на самом деле не показывает наличие зависимости в торговле. Он скорее показывает зависимость при изменении рыночной конъюнктуры. Можно доказать, что при изменении ситуации на рынке зависимость действительно существует. Вспомните черный понедельник в 1987 году, когда Dow Jones Industrial Average снизился в течение дня более чем на 500 пунктов. И сегодня падение на 500 пунктов сочли бы достаточно большим, но тогда это был беспрецедентный случай. Снижение цены составило более 20 процентов за один день. Если вы обратитесь к любому справочнику, где есть графики, то увидите, что на следующий день, во вторник, рынок поднялся на 150 пунктов. Такое колебание было напрямую связано с падением в предыдущий день и зависело от него. Если бы в понедельник рынок поднялся на 10 пунктов, то ничего бы не произошло, и во вторник рынок не поднялся бы на 150 пунктов. Зависимость в движении цен, конечно, существует, потому что изменения на рынке производятся с учетом предыдущих изменений. Движение цен, которое произойдет завтра, зависит от внешних факторов. Этот внешний фактор и есть сила, движущая рынками. Это единственная форма зависимости в торговле, которую можно охарактеризовать как влияние поведения рынков в целом на результаты торговых сделок, которые при этом заключаются. Этого не так легко добиться.

Торговля с помощью скользящей средней капитала

Теперь мы рассмотрим метод, который может иметь столько же вариантов, сколько легенд и домыслов сложилось вокруг него. Торговля при помощи скользящей средней может принимать разнообразные формы. Суть метода состоит в следующем: цены на торгуемые активы за последние 10 дней складываются, а затем вся сумма делится на 10 (в качестве порядка средней может быть выбрано и другое число). Это и будет средняя стоимость. Как правило, когда цена растет, то значение средней цены будет ниже реальной цены, а когда цена падает, то среднее оказывается выше реальной цены. Таким образом, трейдер, полагающийся на эту систему, заключает сделки только тогда, когда реальная цена находится выше скользящей средней, и прекращает заключать сделки, когда цена падает ниже скользящей средней. Даже если сделки не заключаются, трейдер продолжает строить кривую скользящей средней и, когда реальная цена вновь становится выше средней, возобновляет заключение сделок.

Это наиболее популярный вариант использования скользящей средней цены. В этой главе рассматривается еще несколько других вариантов использования скользящей средней. Кроме того, анализируется эффективность этого метода, а также ситуации, когда следует, а когда не следует его применять.

Во-первых, необходимо ответить на вопрос, является ли использование скользящей средней методом управления капиталом в соответствии с определением, данным в этой книге? Средняя цена вычисляется без учета объема совершенных инвестиций, что, в свою очередь, включено в определение управления капиталом. Этот метод, скорее, показывает, следует или не следует заключать сделку, и используется как простой способ отбора торговых сделок. Эффективность этого метода не проверяется математически. Таким образом, он не может рассматриваться как реальная форма управления капиталом. И если это не метод управления капиталом, то я бы классифицировал его как метод управления риском. Управление капиталом и управление риском -совершенно разные вещи. Управление риском представляет собой просто ряд мер/направленных на снижение риска. Его можно использовать как дополнение к управлению капиталом, чтобы обеспечить безопасность торговли.

Как указано выше, подъем цены на торгуемые активы выше скользящей средней, служит сигналом к заключению сделок. И наоборот -если цена падает ниже скользящей средней, то сделки заключать не следует. В этом и состоит смысл использования этого метода. Единственная цель этой стратегии в торговле или инвестировании - минимизировать риски. Ни при каких обстоятельствах нельзя рассматривать этот метод как средство увеличить прибыль. Время от времени он действительно может способствовать росту, но это можно считать побочным эффектом. Использование в торговле скользящей средней является попыткой оградить трейдера от больших убытков, но при этом метод не всегда действует эффективно.

В двух словах идею торговли можно определить как противостояние риска и вознаграждения. Существуют компромиссы, трейдер рискует суммой в "Xм долларов, чтобы заработать "Y" долларов. Прежде чем заключить сделку, трейдер должен убедиться, что потенциал вознаграждения стоит принимаемого риска. При торговле с помощью "скользящей средней капитала" происходит нечто прямо противоположное. Риск рассматривается как сумма долларов, которая потенциально не будет заработана, а вознаграждение - как потенциальная сумма долларов, которая не будет потеряна. Трейдер должен верить в то, что стоит рисковать потенциальными прибылями, чтобы защитить существующий капитал.

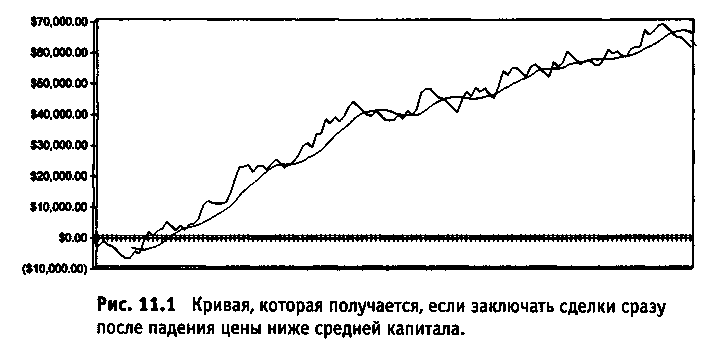

Чтобы применить метод скользящей средней капитала к вашему счету, вы должны рассчитать среднее вашего капитала (размера счета) за "X" дней и построить на той же диаграмме кривую реального капитала. Рис. 11.1 показывает кривую гипотетического изменения капитала, которую я получил благодаря разработанной мной системе. Реальная кривая капитала выделена жирной линией, в то время как кривая скользящей средней капитала показана более тонкой линией, которая проходит ниже кривой реального капитала в 80 процентах случаев. График, приведенный ниже, - это кривая капитала, которая получена в результате заключения торговых сделок сразу после проседания счета (капитала) ниже его среднего значения.

В этом примере рассматривается 132 торговые сделки, которые заключались с нарушением правила использования скользящей средней капитала. 47% этих сделок были успешными и обеспечили доход в размере 61.000 долларов при максимальном убытке в 7.625 долларов. После построения 9-дневной скользящей средней капитала и заключения сделок по ценам, превышающим скользящую среднюю по ценовому графику, чистая прибыль упала до 39.500 долларов, и было заключено 105 сделок. Выигрышный процент остался примерно на том же уровне, но убыток фактически составил 8.400 долларов... Выше, чем в случае отказа от использования кривой, построенной по средним значениям!

Но, прежде чем вы "закидаете шапками** метод скользящей средней капитала, нужно объяснить, для чего я привел этот пример. Я хотел наглядно показать, каковы могут быть самые плохие результаты, которые может дать произвольно выбранная система вообще. Скользящее среднее выбрано без какой-либо оптимизации. Этот пример доказывает, что использование метода скользящей средней капитала в торговле не исключает определенной степени риска. Риски необязательно приведут к убыткам, но из-за них вы можете упустить прибыль. Также обратите внимание на то, что мы прервали торговлю в период убытков, когда сделки не заключаются. Если бы мы продлили период убытков, то вы бы увидели, что ваш счет защищен от двух неприятностей, которые, оказывается, могут произойти, когда их меньше всего ждешь. Первая - это полный провал торговых систем. Если система дает серьезный сбой, то вы будете знать о большинстве сделок, которые могут привести к потерям. Я знаю достаточное количество таких систем, и ими пользуется большинство моих клиентов, которые много выиграли оттого, что избежали убытков свыше 30.000 долларов. Кроме того, меры по защите прибыли неплохо охраняют душевный покой самого трейдера.

Недостаточная капитализация - причина номер один неудачного бизнеса. Я считаю, что это причина "номер один" неудач в торговле на бирже потому, что если капитализация небольшая, то счет не сможет выдержать больших потерь, которые могут возникать при торговле без внесения суммы, покрывающей сделку. Сумма на счете иногда позволяет выдержать убытки, но ее не всегда достаточно, чтобы продолжать торговлю. Если ликвидировать риск больших потерь, то средств на счете может хватить на более длительный срок.