- •Детский сад Форекс / Глава 1. Введение в Форекс

- •Детский сад Форекс / Глава 2. Участники Форекс

- •Детский сад Форекс / Глава 3. Обозначение валют на Форекс

- •Детский сад Форекс / Глава 4. Виды конверсионных операций

- •Детский сад Форекс / Глава 5. Котировки валют на Форекс

- •Детский сад Форекс / Глава 6. Курсы покупки/продажи и спрэд

- •Детский сад Форекс / Глава 7. Кросс-курсы

- •Детский сад Форекс / Глава 8. Режим работы Форекс

- •Детский сад Форекс / Глава 9. Форекс и обменный пункт

- •Детский сад Форекс / Глава 10. Маржинальная торговля

- •Детский сад Форекс / Глава 12. Банковский интерес

- •Детский сад Форекс / Глава 13. Доходы участников Форекс

- •Детский сад Форекс / Глава 14. Расчет прибылей и убытков

- •Детский сад Форекс / Глава 16. Сравнение Форекс и фондового рынка

- •Детский сад Форекс / Глава 17. Фондовые биржи и фондовые индексы

- •Детский сад Форекс / Глава 18. Товарные валюты на Форекс (Commodity currencies)

- •Детский сад Форекс / Глава 19. Джордж Сорос – история одного трейдера

- •Школа Форекс / Часть I. Введение в виды анализа на Форекс

- •Школа Форекс / Часть II. Технический анализ

- •Школа Форекс / Часть II. Технический анализ / Глава 1. Виды графиков

- •Школа Форекс / Часть II. Технический анализ / Глава 2. Теория Доу

- •Школа Форекс / Часть II. Технический анализ / Глава 3. Цена, объем торгов и открытый интерес

- •Школа Форекс / Часть II. Технический анализ / Глава 4. Поддержка, сопротивление и виды тренда

- •Школа Форекс / Часть II. Технический анализ / Глава 5. Фигуры разворота тренда

- •Школа Форекс / Часть II. Технический анализ / Глава 6. Фигуры продолжения тренда

- •Школа Форекс / Часть II. Технический анализ / Глава 7. Японские свечи (I)

- •Школа Форекс / Часть II. Технический анализ / Глава 8. Японские свечи (II)

- •Школа Форекс / Часть II. Технический анализ / Глава 9. Скользящие средние (Moving averages)

- •Школа Форекс / Часть II. Технический анализ / Глава 18. Волны Эллиотта

- •Школа Форекс / Часть II. Технический анализ / Глава 19. Фракталы и Аллигатор Билла Вильямса

- •Школа Форекс / Часть II. Технический анализ / Глава 20. Числа, коэффициенты, линии, веер, дуги и временные зоны Фибоначчи

- •Школа Форекс / Часть II. Технический анализ / Глава 21. Индикатор Ишимоку Кинко Хайо (Ichimoku Kinko Hyo): принцип построения

- •Школа Форекс / Часть II. Технический анализ / Глава 22. Индикатор Ишимоку Кинко Хайо (Ichimoku Kinko Hyo): получение торговых сигналов

- •Школа Форекс / Часть II. Технический анализ / Глава 23. Осцилляторы (Oscillators) и их особенности

- •Школа Форекс / Часть II. Технический анализ / Глава 28. Индикатор Балансового Объема (On Balance Volume, obv)

- •Школа Форекс / Часть III. Фундаментальный анализ

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 1. Реакция Форекс на политическую нестабильность

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 2. Гэпы и другие неспецифические события Форекс

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 3. Виды процентных ставок

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 4. Валютные интервенции

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 5. Макроэкономические индикаторы

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 7. Сущность инфляции

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 8. Основные инфляционные показатели

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 9. Вспомогательные инфляционные показатели

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 10. Показатели рынка труда

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 11. Показатели производственного сектора

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 12. Показатели международной торговли

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 13. Показатели потребительского спроса

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 14. Показатели бюджета и розничной торговли

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 15. Показатели доходов населения и настроения потребителя

- •Школа Форекс / Часть III. Фундаментальный анализ / Глава 16. Показатели делового цикла и делового оптимизма

- •Университет Форекс / Часть I. Развевая миф про Форекс

- •Университет Форекс / Часть I. Развевая миф про Форекс / Глава 1. Риск, риск и еще раз риск

- •Университет Форекс / Часть I. Развевая миф про Форекс / Глава 2. Перспектива доходности или доходность в перспективе

- •Университет Форекс / Часть I. Развевая миф про Форекс / Глава 3. Системный взгляд на Форекс

- •Университет Форекс / Часть I. Развевая миф про Форекс / Глава 4. Отрекаясь от достигнутого

- •Университет Форекс / Часть I. Развевая миф про Форекс / Глава 5. Заглядывая в будущее

- •Университет Форекс / Часть I. Развевая миф про Форекс / Глава 6. Опыт - сын ошибок трудных

- •Университет Форекс / Часть II. Психиатрия торговли

- •Университет Форекс / Часть III. Секреты управления капиталом

- •Университет Форекс / Часть III. Секреты управления капиталом / Глава 1. Стратегия мартингейл

- •Университет Форекс / Часть III. Секреты управления капиталом / Глава 2. Стратегия антимартингейл

- •Университет Форекс / Часть III. Секреты управления капиталом / Глава 3. Постулаты управления капиталом

- •Университет Форекс / Часть IV. Налогообложение на Форекс

- •Университет Форекс / Часть V. Изощренные торговые тактики

- •Университет Форекс / Часть V. Изощренные торговые тактики / Глава 1. Торговля вдоль тренда

- •Университет Форекс / Часть V. Изощренные торговые тактики / Глава 2. Торговля вдоль горизонтального диапазона

- •Университет Форекс / Часть V. Изощренные торговые тактики / Глава 3. Локирование позиции

- •Университет Форекс / Часть V. Изощренные торговые тактики / Глава 4. Разворот позиции и добавление к позиции

- •Университет Форекс / Часть VI. Случайное блуждание на рынке Форекс

Школа Форекс / Часть II. Технический анализ / Глава 9. Скользящие средние (Moving averages)

Наше обучение Форекс продолжается, и далее мы рассмотрим скользящее среднее (moving average) – простейший тип технических индикаторов на финансовых рынках. В силу того, что данные индикаторы технического анализа является самым старейшим видом анализа, они наиболее часто используется профессиональными трейдерами, а значит, представляет для нас наибольший интерес. Ведь мы помним, что для того, чтобы быть успешным трейдером на рынке Форекс, нам надо скопировать модель поведения профессионалов этого рынка.

В самом обобщенном понимании скользящее среднее позволяет получить представление о сложившемся тренде, а также определить эффективные точки открытия и закрытия позиций. Принято считать, что кривые скользящего среднего являются кривыми, определяющими тренд. Мы рассмотрим три разновидности скользящих средних в качестве индикаторов технического анализа: простое скользящее среднее (simple moving average), взвешенное скользящее среднее (weighted moving average) и экспоненциальное скользящее среднее (exponential moving average). Каждый из перечисленных индикаторов имеет свои особенности применения, свои сильные и слабые стороны. Все они будут рассмотрены подробно.

Школа Форекс / Часть II. Технический анализ / Глава 10. Простое скользящее среднее (Simple moving average)

Простейшая форма скользящего среднего носит название простое скользящее среднее (simple moving average, SMA). Данный вид индикаторов технического анализа представляет собой кривую на ценовом графике, основная цель которой – сгладить (отфильтровать) ценовые колебания, чтобы показать основные ценовые тенденции по валютной паре. На рисунке (на дневном графике) представлен ценовой график USD/JPY с нанесенными кривыми простого скользящего среднего. Кривые различаются по значению коэффициента сглаживания (10, 30 и 60), о котором будет сказано ниже.

Как видно из рисунка, кривые простого скользящего среднего аппроксимируют ценовой график. Чтобы понять смысл таких кривых, необходимо разобраться с принципом их построения. Смысл в том, что для конкретной точки времени на оси абсцисс при построении принимаются во внимание несколько предыдущих точек, в зависимости от выбранного коэффициента сглаживания. Значение (цена) всех точек складывается, а результат делится на коэффициент. Поэтому, с математической точки зрения простое скользящее среднее является средним арифметическим. Большинство приложений для технического анализа строят кривые скользящих средних автоматически, но математическую формулу построения понимать все же необходимо. Для значения коэффициента сглаживания n математическая формула построения простого скользящего среднего имеет вид:

SMA = (P(n) + P(n-1) + … + P(1)) / n,

где P(n) – цена закрытия текущего торгового периода, P(n-1) – цена закрытия предыдущего торгового периода и т.д. Чем больше значение коэффициента сглаживания, тем больше предыдущих торговых периодов принимается во внимание и тем более гладкой получается кривая. Как видно из формулы, каждая из n точек имеет одинаковый вес при построении кривой простого скользящего среднего. Это означает, что для конкретной временной точки (торгового периода) в равной доле принимается во внимание не только текущая цена, но и ряд ей предшествующих цен. Поэтому, чем больше значение коэффициента, тем меньше кривая простого скользящего среднего напоминает ценовой график. По кривым с большим коэффициентом можно судить о долгосрочном тренде, а по кривым с меньшим коэффициентом – о краткосрочном тренде. По углу наклона кривых можно судить о силе (скорости) движения рынка. Иногда при построении кривых для анализа помимо цен закрытия используются цены открытия, минимальные и максимальные цены.

Кривые простого скользящего среднего позволяют нам прогнозировать изменение валютных котировок, так как отражают движения цен. Чем больше коэффициент сглаживания простого скользящего среднего, тем более гладкой получается кривая. Чем более сглажена кривая, чем медленнее она реагирует на ценовые изменения рынка. Поэтому, анализируя простые скользящие средние с большим значением коэффициента, мы рискуем пропустить хорошую возможность входа на рынок или выхода с рынка, а значит и упустить прибыль. Справедливо и обратное. Чем меньше коэффициент сглаживания простого скользящего среднего, тем менее гладкой получается кривая. Чем менее сглажена кривая, тем быстрее она реагирует на ценовые изменения рынка. Но, анализируя простые скользящие средние с маленьким значением коэффициента, мы рискуем принять преждевременное решение о входе на рынок или выходе с рынка и понести потери, так как такой индикатор более подвержен статистическому шуму – случайным внезапным ценовым колебаниям (pikes). Такие внезапные колебания случаются на валютном рынке Форекс во время выхода важных экономических показателей фундаментального анализа или в момент интервенций крупных участников рынка. Таким образом, существует компромисс между своевременным открытием позиции и ошибочным открытием позиции.

Кривые простого скользящего среднего целесообразно анализировать, когда на рынке уже сложился определенный тренд. Если тренда нет, и торговля идет в горизонтальном диапазоне, то кривые простого скользящего среднего могут дать очень много ложных сигналов, поэтому использовать их неэффективно. Часто для принятия решений кривые анализируются в совокупности, когда берутся в рассмотрение несколько кривых с различными коэффициентами. Принято анализировать углы наклона кривых, пересечения таких кривых между собой и с ценовым графиком, направление (восходящее или нисходящее) при котором происходит пересечение и ряд других факторов. Некоторые из сигналов, определяющих начало новой тенденции, ее подтверждение или завершение, приведены ниже:

сила бычьего тренда подтверждается, если ценовой график находится выше кривой простого скользящего среднего, а сила медвежьего тренда подтверждается, если ценовой график находится ниже этой кривой;

разворот кривой простого скользящего среднего снизу вверх при положительном наклоне самого ценового графика рассматривается как сигнал на покупку, разворот же такой кривой сверху вниз при отрицательном наклоне самого ценового графика рассматривается как сигнал на продажу;

пересечение ценой своей кривой простого скользящего среднего сверху вниз (при отрицательном наклоне обоих) рассматривается как сигнал на продажу, пересечение же ценой такой кривой снизу вверх (при положительном наклоне обоих) рассматривается как сигнал на покупку;

пересечение длинной кривой скользящего среднего короткой кривой скользящего среднего снизу вверх рассматривается как сигнал к покупке и наоборот;

исходя из того, какие кривые скользящего среднего направлены вверх, а какие вниз определяют какой тренд восходящий, а какой нисходящий (краткосрочный, среднесрочный, долгосрочный);

моменты наибольшего расхождения двух кривых простого скользящего среднего с разными параметрами понимают как сигнал к возможному изменению тренда.

Кривая простого скользящего среднего имеет один существенный недостаток – все цены, составляющие этот индикатор, имеют одинаковый вес. Логичнее было бы придавать больший вес недавним ценам и меньший вес тем ценам, что были на рынке давно. Такой подход позволил бы избежать проблемы анализа ценового графика с внезапными ценовыми колебаниями, о которых говорилось выше. Ведь такие колебания отражались бы в большей степени на текущей временной точке кривой скользящего среднего и в меньшей степени на последующих временных точках. Такой подход реализован в индикаторах экспоненциального и взвешенного скользящего среднего, которые в рамках обучения Форекс будут рассмотрены в следующих главах информационного портала.

Школа Форекс / Часть II. Технический анализ / Глава 11. Взвешенное скользящее среднее (Weighted moving average)

Простое скользящее среднее имеет один существенный недостаток – при его расчете все цены по предшествующим торговым периодам получают те же веса, что и цена текущего торгового периода. Это приводит к тому, что кривая простого скользящего среднего сильно запаздывает от ценового графика при большом количестве торговых периодов, принимаемых в расчет, т.е. при большом значении коэффициента. Это, в свою очередь, приводит к запаздыванию торговых сигналов, так как немалая часть тренда к этому времени оказывается уже пройденной. Всего этого можно избежать, если каждому торговому периоду, составляющему скользящее среднее, придавать определенный вес, в зависимости от удаленности этого торгового периода от текущего. Наибольший вес получает цена текущего торгового периода, чуть меньший вес – цена предыдущего торгового периода и т.д. Такой подход реализован в техническом индикаторе, который будет рассмотрен в данной главе – взвешенное скользящее среднее (weighted moving average, WMA).

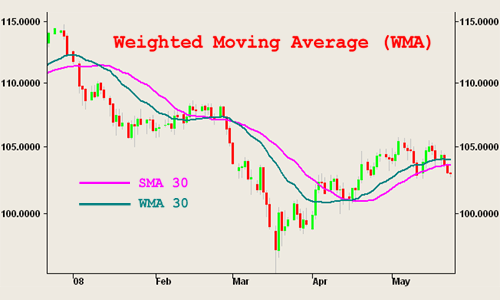

На рисунке кривая взвешенного скользящего среднего рассмотрена в сравнении с кривой простого скользящего среднего для значения коэффициента сглаживания равного 30. Видно, что кривая взвешенного скользящего среднего лучше аппроксимирует график.

Математическая формула для расчета взвешенного скользящего среднего при значении коэффициента сглаживания равном n имеет вид:

WMA = (n * P(n) + (n-1) * P(n-1) + … + P(1)) / (n + (n-1) + … + 1),

где P(n) – цена закрытия текущего торгового периода, P(n-1) – цена закрытия предыдущего торгового периода и т.д. Запоминать формулу расчета не обязательно, так как большинство приложений технического анализа строят кривые технических индикаторов автоматически. Стоит заметить, что в некоторых модификациях формулы расчета взвешенного скользящего среднего используется несколько иное (не линейное) распределение весов.

Кривые взвешенного скользящего среднего трактуются так же как и кривые простого скользящего среднего при техническом анализе валютного рынка Форекс. Они дают схожие сигналы входа на рынок и выхода с рынка. В процессе анализа следует понимать, что кривые взвешенного скользящего среднего быстрее реагируют на изменение цен, так как придают большие веса последним торговым периодам. Особенно это актуально в случае непредвиденных быстрых изменений рынка в момент выхода экономических новостей или интервенций крупных участников рынка Форекс.

Школа Форекс / Часть II. Технический анализ / Глава 12. Экспоненциальное скользящее среднее (Exponential moving average)

Еще одной разновидностью скользящего среднего, которое мы рассмотрим, является экспоненциальное скользящее среднее (exponential moving average, EMA). Его можно понимать как взвешенное скользящее среднее, у которого веса уменьшаются экспоненциально с удаленностью принимаемого в расчет торгового периода от текущего. Такое распределение позволяет сосредоточиться при анализе на текущих ценах и не пропустить важные торговые сигналы. На рисунке кривая экспоненциального скользящего среднего рассмотрена в сравнении с кривой простого скользящего среднего для значения коэффициента сглаживания равного 30. Можно заметить, что кривая экспоненциального скользящего среднего лучше аппроксимирует график и дает более ранние торговые сигналы.

Математическая формула для расчета экспоненциального скользящего среднего является рекурсивной и при значении коэффициента сглаживания равном n имеет вид:

EMA(n) = k * P(n) + (1-k) * EMA(n-1),

где P(n) – цена закрытия текущего торгового периода, EMA(n-1) – значение экспоненциального скользящего среднего, рассчитанного для предыдущего торгового периода и k – регулирующий коэффициент. Начальное значение EMA(1) принимается равным цене самого первого торгового периода, принимаемого в рассмотрение, то есть P(1). Чем больше значение регулирующего коэффициента k, тем лучше кривая экспоненциального скользящего среднего аппроксимирует график, так как больше значение придается текущим ценам. Справедливо и обратное утверждение, что для маленьких значений регулирующего коэффициента k больше значения придается прошлым торговым периодам. В зависимости от торговой платформы используются разные значения коэффициента. На практике часто используется значение 2/3.

Кривые экспоненциального скользящего среднего трактуются так же, как и кривые простого скользящего среднего при техническом анализе валютного рынка Форекс. Они дают схожие сигналы входа на рынок и выхода с рынка. В процессе анализа следует знать, какое значение регулирующего коэффициента используется торговой платформой. Кривые экспоненциального скользящего среднего быстрее реагируют на изменение цен при большем значении такого коэффициента, так как придают больший вес текущему торговому периоду. Особенно это актуально в случае непредвиденных быстрых изменений рынка в момент выхода экономических новостей или интервенций крупных участников рынка Форекс.

Кривые экспоненциального скользящего среднего часто используются при кратковременной торговле, так как они позволяют отлавливать быстрые изменения цен на валютном рынке. Для сравнения, кривые простого скользящего среднего, наоборот, используются в долгосрочной торговле, так как хорошо показывают долгосрочные тенденции. Поэтому, выбор технического индикатора зависит от торговой тактики, применяемой трейдером в конкретный момент времени.

Школа Форекс / Часть II. Технический анализ / Глава 13. Конверты скользящих средних (Moving average envelopes)

Скользящие средние, рассмотренные нами в предыдущих главах в рамках обучения Форекс, нашли свое применение в еще одном техническом индикаторе. Этот индикатор носит название конверты скользящих средних (moving average envelopes). Смысл данного индикатора заключается в том, что кривая скользящего среднего сдвигается вверх и вниз на определенное расстояние, образуя полосу. Расстояние, на которое происходит сдвиг, зависит от ситуации на рынке и, как правило, определяется эмпирическим путем. На рисунке показаны конверты скользящих средних на примере котировки USD/JPY.

Верхняя и нижняя огибающие линии на рисунке представляются собой кривую простого скользящего среднего с периодом 10, сдвинутую вверх и вниз на расстояние, равное 1% от своего значения. В общем виде математическая формула для построения конвертов скользящих средних имеет вид:

MAE = (1 ± k/100) * MA,

где MA – скользящее среднее, а k – коэффициент сдвига, выраженный в процентах. Стоит заметить, что на некоторых торговых платформах для нижнего и верхнего сдвига используются различные коэффициенты.

Коэффициент сдвига подбирается таким образом, чтобы нижняя и верхняя огибающие линии являлись для ценового графика кривыми поддержки и сопротивления. Следует понимать, что конверты скользящих средних не учитывают в себе скорости изменения (волатильности) рынка. Поэтому правильно подобрать коэффициент на быстроменяющемся рынке не всегда просто.

Основная идея конвертов скользящих средних заключается в том, что цена колеблется относительно своего среднего значения. Принято считать, что любое значительное отклонение цены от среднего значения рано или поздно приведет к ее возвращению к среднему. Нужно сделать оговорку и сказать, что это утверждение справедливо в отсутствии четко выраженного тренда и должно восприниматься с определенной долей скептицизма. В анализе валютного рынка Форекс нет 100% гарантии того, что тот или иной индикатор будет работать, а есть лишь определенная доля вероятности, подтвержденная статистическими исследованиями на ретроспективных данных.

С точки зрения психологии торгов на рынке Форекс, смысл данного технического индикатора можно объяснить следующим образом. Если движение рынка не спровоцировано значительными внешними факторами, как политические события или выход экономических новостей, то любое отклонение от среднего является следствием валютных спекуляций. Это приводит к тому, что рынок становится перегретым на границах конвертов скользящих средних. Многие трейдеры понимают это и стараются закрыть позиции в этот момент. Это приводит к тому, что цена возвращается к своему среднему уровню.

Таким образом, сигналом к покупке валюты может служить ситуация, когда цена пересекает кривую простого скользящего среднего сверху вниз, а затем приближается к нижнему конверту скользящих средних или пересекает его. В таком случае велика вероятность того, что тренд развернется, и цена снова начнет расти. Справедливо и обратное утверждение. Сигналом к продаже может стать ситуация, когда цена пересекает кривую простого скользящего среднего снизу вверх, а затем приближается к верхнему конверту скользящих средних или пересекает его. В таком случае велика вероятность того, что тренд развернется, и цена снова начнет падать. Желательно, чтобы предстоящее повышение или снижение цены подтверждалось еще несколькими индикаторами технического анализа или фигурами разворота.

Конверты скользящих средних могут строиться на основании любой разновидности скользящего среднего: простого скользящего среднего, взвешенного скользящего среднего или экспоненциального скользящего среднего. Однако наиболее часто используется простое скользящее среднее. Необходимо понимать, что конверты скользящих средних не учитывают волатильности рынка, поэтому очень часто могут давать много ложных торговых сигналов или же давать сильно запаздывающие сигналы. Идея конвертов скользящих средних получила свое развитие в виде полос Боллинджера – еще одном техническом индикаторе, который учитывает в себе скорость изменения цен на рынке. Данный индикатор будет рассмотрен в следующей главе.

Школа Форекс / Часть II. Технический анализ / Глава 14. Полосы Боллинджера (Bollinger bands)

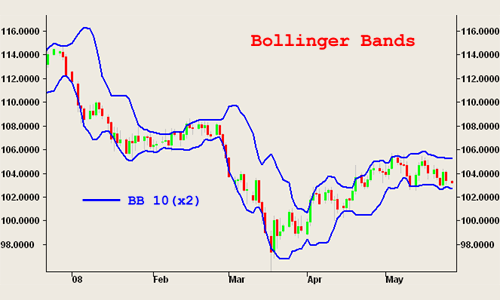

В данной главе мы рассмотрим полосы Боллинджера (Bollinger bands). Концепция полос Боллинджера очень схожа с концепцией конвертов скользящих средних, рассмотренных в предыдущей главе, и используется для определения оптимальных точек открытия позиций на Форекс и других финансовых рынках. Но, в отличие от конвертов скользящих средних, полосы Боллинджера хорошо подходят для анализа быстроменяющегося (волатильного) рынка.

Полосы Боллинджера представляют собой две огибающие линии, отстающие от кривой скользящего среднего на определенном расстоянии. Но это расстояние не фиксировано как в случае с конвертами скользящих средних, а равно величине стандартного (среднеквадратичного) отклонения, помноженного на определенный коэффициент. Стандартное отклонение является математической величиной и представляет собой, в свою очередь, квадратный корень из дисперсии. Данные понятия имеют прямое отношение к теории вероятностей и математической статистике, и их детальное рассмотрение выходит за рамки обучения Форекс информационного портала. Торговые платформы производят построение полос Боллинджера автоматически, но любознательный читатель может ознакомиться с формулой расчета стандартного отклонения. На рисунке рассматриваемый в данной главе технический индикатор показан на примере котировки USD/JPY.

Математическая формула построения полос Боллинджера имеет вид:

BB = MA ± k * stdDev,

где MA – скользящее среднее, stdDev – стандартное отклонение и k – коэффициент стандартного отклонения. Можно использовать любую разновидность скользящего среднего, но наиболее часто используется простое скользящее среднее. Согласно теории вероятностей, если от среднего значения в обе стороны откладываются отрезки величиной со стандартное отклонение, то в образующуюся полосу попадет не менее 68.26% значений случайной величины. Если же отложить от среднего отрезки величиной в два стандартных отклонения, то в такой промежуток попадет не менее 95.44% значений. Для тройного значения стандартного отклонения эта величина увеличивается до 99.73%. Данные утверждения справедливы, если случайные величины имеют нормальное распределение, что в какой-то мере можно отнести к изменениям цен на валютном рынке Форекс.

При построении полос Боллинджера наиболее часто используется значение коэффициента стандартного отклонения k, равное 2. При таком значении коэффициента порядка 95% всех цен попадают в ценовой диапазон, ограниченный огибающими линиями. Полосы Боллинджера могут применяться на волатильном рынке, так как величина стандартного отклонения, являющаяся основой их построения, учитывает в себе скорость изменения цен. Для расчета величины стандартного отклонения необходимо выбрать значение периода расчета. В качестве такого значения, как правило, используется то же значение, что и для коэффициента сглаживания скользящего среднего.

Рассматриваемый в данной главе технический индикатор имеют ряд интересных с точки зрения анализа свойств. Если цены совершают колебания в горизонтальном диапазоне, и четко выраженный тренд на рынке Форекс отсутствует, то происходит сужение полос (squeeze). Если же начинает образовываться новый тренд, то полосы начинают расходиться. Чем дольше цены находились в горизонтальном диапазоне, тем сильнее будет последующий прорыв с образованием нового тренда, тем быстрее разойдутся полосы.

В отношении полос Боллинджера справедливо все то, что имеет место для конвертов скользящих средних. А именно, цены должны тяготеть к среднему. Касание и пересечение верхней или нижней огибающей линии говорит о чрезмерном отклонении (перегреве рынка) и вероятнее всего будут сопровождаться коррекционным движением назад в сторону среднего значения. При этом откат назад наиболее часто происходит не меньше чем до величины скользящего среднего. Исключение составляет ситуация, когда на рынке присутствует ярко выраженный тренд после длительного периода консолидации цен в горизонтальном диапазоне. На графике такая ситуация представлена резким расширением полос после их длительного нахождения в суженном состоянии.

Вообще говоря, сужение полос Боллинджера – образование своеобразного «горлышка», является достаточно сильным сигналом, который соответствует сильному сужению ценовых колебаний и легко определяется визуально на графике. Такое сужение свидетельствует о ненормальном положении на рынке, и будет рано или поздно сопровождаться расширительным движением с образованием нового нисходящего или восходящего тренда.

Полосы Боллинджера одинаково хорошо работают на всех видах графика, от минутных до дневных. Но для принятия решения об открытии или закрытии позиции никогда не стоит полагаться лишь на один технический индикатор. Ваше предположение всегда должно подтверждаться несколькими индикаторами. Чем больше инструментов, используемых для прогнозирования изменения цен на Форекс, дают сигнал, тем более вероятно, что он достоверен.

Школа Форекс / Часть II. Технический анализ / Глава 15. Схождение-расхождение скользящего среднего (Moving average convergence-divergence)

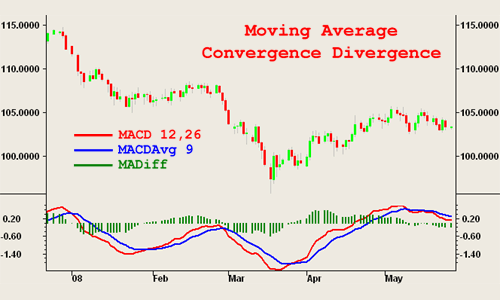

Следующий вид индикатора технического анализа, который будет нами рассмотрен, носит название схождение-расхождение скользящего среднего (moving average convergence-divergence, MACD). Он представляет собой дальнейшее развитие применения теории скользящих средних к анализу финансовых рынков и, в частности, к анализу валютного рынка Форекс. При помощи данного индикатора можно определить точки ослабления сложившегося тренда и его разворота. Так как основная цель любого трейдера на Форекс – это торговля вдоль тренда, то данный индикатор позволяет определить наиболее подходящие моменты закрытия позиций в тот момент, когда сила основного тренда ослабевает, и возможен его будущий разворот, а также подходящие моменты открытия позиций, если такой разворот подтверждается.

Для построения индикатора схождения-расхождения скользящего среднего используются экспоненциальные скользящие средние, уже рассмотренные нами в соответствующей главе в рамках обучения Форекс. На ценовом графике индикатор представляет собой две кривые и гистограмму, которые строятся по следующему принципу. Сначала выбирается два периода (короткий и длинный) для построения кривых экспоненциального скользящего среднего. На практике для этой цели наиболее часто используются коэффициенты сглаживания 12 и 26. Сами кривые на ценовой график не наносятся, но высчитывается разница между ними, которая обозначается как MACD и строится в виде отдельной кривой под ценовым графиком. В дальнейшем уже для полученной кривой рассчитывается экспоненциальное скользящее среднее с определенным периодом. Для этого в торговых платформах наиболее часто используется значение коэффициента сглаживания 9. Полученная кривая обозначается как MACDAvg и тоже наносится под ценовым графиком. Две построенные таким образом кривые совершают колебания и пересекают друг друга, определяя точки ослабления основного тренда и его возможный дальнейший разворот. Разница же между полученными кривыми обозначается как MACDDiff и наносится в виде гистограммы также под ценовым графиком. Временные точки, в которых гистограмма принимает нулевое значение, как раз и являются точками пересечения вышеописанных кривых, поэтому определяют ключевые сигналы индикатора.

Математические формулы для расчета составляющих индикатора схождения-расхождения скользящего среднего имеют вид:

MACD = EMA(P,12) – EMA(P,26) MACDAvg = EMA(MACD,9) MACDDiff = MACD – MACDAvg,

где EMA(x,y) – экспоненциальное скользящее среднее от функции x с коэффициентом сглаживания y, P – функция ценового графика.

На рисунке схождение-расхождение скользящего среднего показано на примере котировки USD/JPY. Под ценовым графиком можно видеть красную кривую MACD, синюю кривую MACDAvg и гистограмму MACDDiff.

Временные точки, где красная кривая пересекает синюю кривую сверху вниз определяют момент ослабления восходящего тренда и возможное начало нисходящего тренда. Точки же, в которых красная кривая пересекает синюю кривую снизу вверх определяют момент ослабления нисходящего тренда и возможное начало восходящего тренда. Слово «возможное» было использовано не спроста, так как ослабление тренда не всегда означает образование противоположного тренда, а может являться лишь временной коррекцией основного ценового движения.

Момент пересечения двух кривых определяется нулевым уровнем на гистограмме и называется схождением (convergence). Обратное явление, когда гистограмма растет, а вместе с ней растет и расстояние между кривыми, называется расхождение (divergence). Именно по причине этих явлений рассматриваемый в данной главе индикатор технического анализа и получил свое название.

Чем сильнее расхождение кривых, тем сильнее выражен тренд. Поэтому, если после пересечения кривые начинают сильно расходиться, то это говорит об образовании нового тренда и может рассматриваться как торговый сигнал к покупке или продаже в зависимости от направления тренда. Для удобства можно анализировать не визуальное расстояние между кривыми, а высоту столбиков гистограммы, что, в принципе, одно и то же.

Практически все индикаторы технического анализа, которые базируются на скользящих средних, дают запаздывающие сигналы по природе своего построения. Рассматриваемый нами индикатор – не исключение, ведь он представляет собой, по сути, скользящее среднее от скользящего среднего. То есть, индикатор схождения-расхождения скользящего среднего запаздывает от основного ценового движения и дает сигналы с опозданием. Но, не смотря на это, он является одним из наиболее часто используемых в техническом анализе валютного рынка Форекс индикаторов.

Школа Форекс / Часть II. Технический анализ / Глава 16. Параболическая система SAR (Parabolic Stop and Reverse)

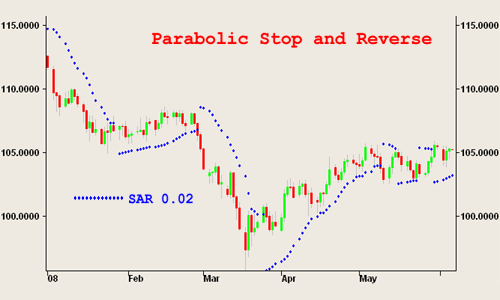

Следующий индикатор технического анализа, на который следует обратить внимание в процессе обучения Форекс – параболическая система SAR (parabolic stop and reversal, SAR). Данный индикатор был разработан Велесом Вайлдером (J. Welles Wilder Jr.), известным трейдером, сделавшим большой вклад в исследование и развитие технического анализа финансовых рынков. Применяя данный индикатор должным образом, вы сможете значительно сократить число торговых ошибок, а, следовательно, и увеличить прибыль.

Индикатор параболическая система SAR получил свое название из-за формы, которую его кривая принимает на ценовом графике. Параболическая форма индикатора объясняется математической формулой его расчета, о которой будет сказано ниже. Важным условием применения данного индикатора при анализе рынка Форекс является наличие на рыке четко выраженного тренда – в таком случае индикатор может дать хороший сигнал ослабления тренда или его разворота, т.е. хороший сигнал для закрытия позиции в одну сторону и ее возможное открытие в другую. Если же колебание цен происходит в горизонтальном диапазоне, то данный индикатор может давать много ложных сигналов. Поэтому, прежде чем использовать данный индикатор и полагаться на его сигналы, следует подтвердить наличие на рынке сложившегося тренда по анализируемой валютной паре. Для этого можно использовать такие инструменты технического анализа, уже рассмотренные нами, как уровни и линии поддержки и сопротивления, фигуры разворота тренда, фигуры продолжения тренда, скользящие средние, полосы Боллинджера, схождение-расхождение скользящего среднего и др.

На примере котировки USD/JPY индикатора параболическая система SAR представлен на рисунке.

Как видно из рисунка, индикатор представляет собой кривую, образованную точками. Каждая точка соответствует своему торговому периоду в зависимости от выбранного масштаба ценового графика, но, как правило, используются дневные графики. Если кривая индикатора находится под ценовым графиком, это сигнализирует восходящий тренд. Если кривая индикатора находится над ценовым индикатором, это сигнализирует нисходящий тренд. В том момент, когда кривая индикатора пересекает ценовой график, сила тренда спадает и существует большая вероятность его разворота. Приближение кривой параболической системы SAR к ценовому графику сигнализирует ослабевание тренда. Расстояние между соседними точками индикатора также символизируют силу тренда – чем больше расстояние, тем сильнее тренд. Но помните о том, что тренд может развернуться и на большой скорости!

Как можно заметить, кривая индикатора не является непрерывной. В момент пересечения кривой с ценовым графиком, следующая точка индикатора как бы перескакивает в противоположную сторону относительно ценового графика. Такое поведение кривой параболической системы SAR определяется достаточно четким алгоритмом ее построения. Данный алгоритм базируется на двух концепциях: точка экстремума (extreme point) и фактор ускорения (acceleration factor). На восходящем тренде точкой экстремума считается наибольшая цена, зафиксированная в процессе тренда. На нисходящем тренде такой точкой является минимальная зафиксированная цена. Как только индикатор параболической системы SAR сигнализирует разворот тренда, алгоритм расчета экстремума меняется на противоположный. Когда происходит такой сигнал, фактор ускорения сбрасывается в начальное значение, для которого на практике часто используется значение 0.02, т.е. 2%. Когда цена закрытия текущего торгового периода на восходящем тренде превосходит последнюю зафиксированную точку экстремума, данный коэффициент увеличивается на 2%, а само значение экстремума обновляется. Такое же увеличение фактора ускорения и обновление экстремума происходит, если цена закрытия текущего торгового периода оказывается меньше точки экстремума на нисходящем тренде. Индикатор рассчитывается с опережением, т.е. данные текущего дня используются при расчете значения индикатора завтрашнего дня. Математическая формула расчета индикатора параболической системы SAR является рекурсивной и имеет вид:

SAR(n+1) = SAR(n) + AF * (EP – SAR(n)),

где SAR(n+1) – значение индикатора завтрашнего дня, SAR(n) – значение индикатора текущего дня, AF – фактор ускорения и EP – последняя зафиксированная точка экстремума. Помимо этого, в процессе расчета индикатора используется несколько дополнительных условий:

если значение индикатора завтрашнего дня SAR(n+1) лежит в пределах или за границами ценового диапазона сегодняшнего (n) или вчерашнего (n-1) торгового дня, то его значение устанавливается в нижнюю границу такого диапазона. Например, если на восходящем тренде, значение индикатора больше минимальной цены, зафиксированной за последние два дня, включая текущий, то индикатор принимает значение зафиксированной минимальной цены; для нисходящего тренда справедливо обратное утверждение;

если значение индикатора завтрашнего дня SAR(n+1) лежит в пределах или за границами ценового диапазона завтрашнего дня, то происходит сигнал разворота тренда, и алгоритм расчета индикатора должен переключить «фазы».

Как только происходит смена тренда, т.е. переключение «фазы» алгоритма, значение индикатора параболической системы SAR для нового тренда устанавливается в последнюю зафиксированную точку экстремума EP старого тренда. Сама точка экстремума при этом устанавливается в точку максима, если новый тренд – восходящий и в точку минимума, если новый тренд – нисходящий. Значение фактора ускорения AF сбрасывается в начальное значение 2%.

Индикатор параболической системы SAR может использоваться как stop-loss сигнал в процессе торгов на валютном рынке Форекс. Значение технического индикатора всегда отстает от цены, поэтому в момент входа на рынок можно смело устанавливать stop-loss в текущее значение индикатора. Но прежде убедитесь, что такой подход не нарушает вашу стратегию управления капиталом в торгах на валютном рынке Форекс. Индикатор параболической системы SAR может быть также использован и как take-profit сигнал в момент, когда кривая индикатора плотно приближается к ценовому графику или пересекает его. О разновидности торговых сигналов еще будет рассказано в последующих главах информационного портала в процессе обучения Форекс.

Важным замечанием, как уже было подмечено, является то, что данный индикатор может давать много ложных сигналов, если торги по валютной паре идут в горизонтальном диапазоне. Следует использовать данный индикатор только, если тренд может быть подтвержден другими инструментами технического анализа. Вообще говоря, Интернет трейдинг никогда не должен сопровождаться принятием решения на основании только одного инструмента технического анализа – всегда используйте несколько таких инструментов. Принимайте торговые решения по открытию или закрытию позиций только, если большинство используемых вами инструментов дают одинаковый торговый сигнал.

После пересечения кривой индикатора параболической системы SAR с ценовым графиком подождите, пока несколько последующих точек индикатора подтвердят образование нового тренда, и только тогда открывайте позиции. Закрывайте ваши позиции в момент, когда кривая индикатора плотно приближается к ценовому графику и пересекает его. Индикатор дает сигнал с опозданием, поэтому если вы поздно закроете позиции, то потеряете часть прибыли. Помните о том, что после образование нового тренда его сила подтверждается расстоянием между соседними точками кривой индикатора – чем больше такое расстояние, тем сильнее выражен тренд. Как правило, ускорение тренда происходит после 4-5 точки, поэтому такое ускорение может быть хорошим подтверждением правильности принятого торгового решения в процессе торгов на валютном рынке Форекс. Входить на рынок в момент, когда тренд уже набрал определенную силу, может быть опасно, из-за большой вероятности обратного коррекционного движения или разворота тренда. Поэтому рискованно открывать позиции в момент, когда расстояние между точками кривой индикатора параболической системы SAR большое. Позже в процессе обучения Форекс на информационном портале Форекс Арена мы рассмотрим стохастический индикатор, который позволяет определять на ценовом графике зоны напряжения рынка – зоны «перекупленности» и «перепроданности». Комбинация такого индикатора с индикатором параболической системы SAR может дать хорошие торговые результаты.

Школа Форекс / Часть II. Технический анализ / Глава 17. Индекс направленного движения DMI (Directional Movement Index)

Индекс направленного движения (directional movement index, DMI) – это система определения существования на рынке тренда и его силы. Данная система, также как и недавно рассмотренный нами индикатор параболической системы SAR, была разработана Велесом Вайлдером (J. Welles Wilder Jr.) и подробно описана в его книге «Новые концепции в технических торговых системах» (New Concepts in Technical Trading Systems). Рассматриваемая в данной главе система может использоваться на различных финансовых рынках, в том числе и на валютном рынке Форекс.

Индекс направленного движения как система состоит из трех составляющих:

усредненный индекс направленного движения (average directional movement index, ADX);

индикатор направления вверх (up directional indicator, +DI);

индикатор направления вниз (down directional indicator, -DI).

Индекс ADX может определить силу тренда, ничего не говоря о его направлении. Индикаторы +DI и -DI помогают определить момент образования нового тренда и его направление. Если кривая +DI пересекает кривую -DI сверху вниз, то это – сигнал для закрытия длинной и открытия короткой позиции. Если кривая +DI пересекает кривую -DI снизу вверх, то это – сигнал для закрытия короткой и открытия длинной позиции. Система DMI, помимо прочего, подсказывает оптимальные уровни stop-loss при открытии позиции. Так, когда происходит пересечение кривых +DI и -DI действует правило точки экстремума (extreme point rule) – при длинной позиции уровнем stop-loss считается минимальная цена торгового периода, в котором произошло пересечение. При короткой позиции таким уровнем является максимальная цена. Система DMI на примере котировки USD/JPY показана на рисунке.

Если кривая ADX находится выше кривых +DI и -DI, то это говорит о сложившемся тренде. Если кривая ADX находится ниже кривых +DI и –DI, то это говорит об отсутствии тренда. Сила тренда определяется значением ADX. Теоретически, ADX может принимать значения от 0 до 100, но значения выше 60 редко встречаются на практике. Значения больше 40 говорят о сильном тренде, тогда как значения ниже 20 говорят об отсутствии тренда. Как только кривая ADX начинает менять свое направление сверху вниз, это, как правило, соответствует моменту ослабления тренда или его разворота. Не используйте в своем анализе рынка Форекс трендовые индикаторы технического анализа, такие как параболическая система SAR, если система DMI свидетельствует об отсутствии тренда на рынке.

Несмотря на то, что для использования на практике системы DMI приведенной выше информации достаточно, мы рассмотрим также и математическую модель построения системы. При построении системы важно уметь сравнивать два торговых диапазона: текущий и предыдущий. Каждый торговый диапазон может быть представлен баром (или японской свечой). На дневных графиках используются дневные бары, на часовых – часовые бары и т.д. На рисунке приведены возможные комбинации двух последующих баров. Понимание этих комбинаций позволит правильно рассчитать направленное движение (directional movement, DM) – коэффициент, который используется при построении системы DMI.

Направленное движение может быть положительным (движение вверх, +DM), отрицательным (движением вниз, -DM) или нулевым. Направленное движение определяется как большая часть текущего торгового диапазона, которая находится за пределами предыдущего торгового диапазона. С математической точки зрения это – большее значение из следующих двух величин:

+DM = High(n) – High(n-1);

-DM = Low(n-1) – Low(n).

Из рисунка видно, что в случае когда текущий торговый диапазон совпадает или полностью поглощается предыдущим торговым диапазоном (варианты 3 и 6), направленное движение равно нулю. Если имеют место как движение вверх, так и движение вниз (варианты 4 и 5), то значением направленного движения является большее значение из +DМ и -DM. Вообще говоря, значение направленного движение не может быть отрицательным. Знаки «+» и «-» говорят лишь о самом направлении (вверх и вниз), а не о его значении, и это важно понимать, применяя математические формулы.

Следующий этап в построении системы DMI – определение истинного диапазона (true range, TR). Истинным диапазоном называется наибольшее из следующих величин:

разница между максимумом и минимумом текущего торгового периода, High(n) – Low(n);

разница между максимумом текущего торгового периода и ценой закрытия предыдущего торгового периода, High(n) – Close(n-1);

разница между минимумом текущего торгового периода и ценой закрытия предыдущего торгового периода, Low(n) – Close(n-1).

Для валютного рынка Форекс последние два значения не принимаются во внимание, так как пробелов между ценой закрытия предыдущего торгового периода и ценой открытия текущего торгового периода нет. Для Форекс, таким образом, истинный диапазон просто равен разнице максимума и минимума текущего торгового периода, High(n) – Low(n).

Система DMI имеет один параметр – длина интервала (период, period). Данный параметр определяет сколько предыдущих значений цены принимается во внимание при построении системы. Сам Вайлдер предложил использовать значение 14, которое по его мнению является половиной идеального торгового цикла. По другим исследованиям, средняя длина краткосрочного торгового цикла составляет 20 дней, поэтому нужно использовать 10 в качестве длины интервала. Используя заданную длину интервала рассчитывается простое скользящее среднее от полученных значений +DM, -DM и TR: SMA(+DM), SMA(-DM) и SMA(TR).

Используя полученные величины рассчитываются индикаторы направления вверх и вниз по формулам:

+DI = (SMA(+DM) / SMA(TR)) * 100;

-DI = (SMA(-DM) / SMA(TR)) * 100.

Данные индикаторы представляют собой кривые с диапазоном значений от 0 до 100, которые наносятся под ценовым графиком. Заключительные шаги используются для нахождения усредненного индекса направленного движения ADX. Находится абсолютное значение разницы и сумма индикаторов направления вверх и вниз по формулам:

DIdiff = |(+DI) – (-DI)|;

DIsum = (+DI) + (-DI).

Затем рассчитывается индекс направленного движения (directional moving index, DX) по формуле:

DX = (DIdiff / DIsum) * 100.

Индекс DX не удобен в использовании и анализе, так как может совершать большие скачки на быстро меняющемся рынке. Поэтому, Вайлдер предложил использовать скользящее среднее от этого индекса все с той же длиной интервала 14, которое и получило название усредненного индекса направленного движения и вычисляется по формуле:

ADX = SMA(DX).

Индекс ADX представляет собой кривую с диапазонном значений от 0 до 100, который наравне с индикаторами +DI и -DI наносится под ценовым графиком и служит индикатором силы тренда.