- •Банківський менеджмент

- •Глава 1 банківська система україни 4

- •Глава 2 система банківського менеджменту 17

- •Глава 4 стратегічний менеджмент у банку 42

- •Глава 5 бізнес-планування в банку 61

- •Глава 6 фінансовий менеджмент у банку 71

- •Глава 7 управління системою платежів і розрахунків у банку 95

- •Передмова

- •Глава 1 банківська система україни

- •1.1. Сутність і функції банків

- •1.1.1. Еволюція банківської системи в Україні

- •1.2. Національний банк України

- •1.2.1. Функції Національного банку України

- •1.2.2. Органи управління Національним банком України

- •1.2.3. Основні засади грошово-кредитної політики

- •1.2.4. Операції Національного банку України

- •1.3. Комерційні банки України

- •1.3.1. Операції комерційних банків

- •Глава 2 система банківського менеджменту

- •2.1. Особливості менеджменту в банківській сфері

- •2.2. Управління банком — центральна ланка банківського менеджменту

- •2.2.1. Принципи організаційної побудови банку

- •2.2.2. Основні типи організаційних структур у банках

- •2.2.3. Особливості реорганізацій у структурі банку

- •2.2.4. Організація управління регіональною мережею банку

- •2.3. Антикризове управління банком

- •Глава з оцінювання діяльності банку

- •3.1. Підходи до оцінювання діяльності банку

- •3.2. Вибір банку клієнтами

- •6. Гарантоване обслуговування.

- •3.3. Основні методи оцінювання діяльності банку

- •3.3.1. Рейтингові оцінки

- •Глава 4 стратегічний менеджмент у банку

- •4.1. Процес стратегічного управління.

- •4.2. Особливості стратегічного менеджменту в банку.

- •4.1. Процес стратегічного управління

- •4.2. Особливості стратегічного менеджменту в банку

- •Глава 5 бізнес-планування в банку

- •5.1. Сутність бізнес-планування.

- •5.2. Основні показники бізнес-плану.

- •5.3. Методи прогнозування показників бізнес-плану банку,

- •5.1. Сутність бізнес-планування

- •5.2. Основні показники бізнес-плану

- •5.3. Методи прогнозування показників бізнес-плану банку

- •1. Прогнозування значення показника на майбутній період.

- •2. Прогнозування значень показника для послідовності майбутніх періодів.

- •3. Методи неформального аналізу.

- •5.4. Контроль процесів бізнес-планування

- •Глава 6 фінансовий менеджмент у банку

- •6.1. Сутність, роль і функції фінансового менеджменту

- •6.2. Основні ланки фінансового менеджменту

- •6.3. Фінансове і бюджетне планування

- •6.4. Контроль за виконанням фінансових планів

- •6.5. Банківський контролінг

- •6.6. Фінансовий і управлінський облік

- •6.6.1. Фінансовий облік

- •6.6.2. Управлінський облік

- •6.7. Фінансова структура банку

- •6.8. Функціонально-вартісний аналіз

- •Глава 7 управління системою платежів і розрахунків у банку

- •7.1. Проведення розрахунків у національній валюті України

- •7.1.1. Діючі моделі обслуговування банків у системі електронних платежів (сеп) Національного банку України

- •1. Повний контроль усіх платежів

- •2. Обмеження загальних обсягів початкових платежів, без конкретного санкціонування окремих платежів

- •7.1.2. Організація розрахунків в Україні

- •7.2. Міжнародні розрахунки

- •7.2.1. Методи і форми розрахунків, що використовуються у міжнародній торгівлі

- •7.2.1.1. Авансовий платіж

- •7.2.1.2. Оплата після відвантаження

- •7.2.1.3. Торгівля за відкритим рахунком

- •7.2.2. Методи розрахунків у міжнародній торгівлі

- •7.2.2.1. Платіж через чеки

- •7.2.2.2. Вексель

- •7.2.2.3. Поштовий переказ

- •7.2.2.4. Телексний переказ

- •7.2.2.5. Грошові перекази за системою swift

- •7.2.3. Порівняльна характеристика основних форм розрахунків

- •7.3. Система swift

- •7.4. Документарні операції в міжнародних розрахунках

- •7.4.1. Документарне інкасо

- •7.4.2. Документарний акредитив

- •7.4.3. Банківська гарантія

- •7.5. Банківський контроль валютних операцій і розрахунків

- •1. Національний банк України.

- •7.6. Перспективи розвитку міжнародних розрахунків

- •7.7. Міжбанківські кореспондентські відносини

- •Глава 8 банківський маркетинг

- •8.1. Особливості маркетингової діяльності у банківській сфері

- •8.2. Комплекс банківського маркетингу

- •8.3. Маркетингові дослідження банківського ринку

- •8.4. Маркетинговий менеджмент у банку

- •8.5. Формування клієнтської бази банку

- •8.6. Цільова програма залучення коштів населення

- •Глава 9 управління персоналом банку

- •9.1. Сучасні методи і принципи управління персоналом

- •9.2. Класифікація персоналу

- •9.2.1. Керівний персонал

- •9.3. Планування і добір персоналу

- •9.4. Мотивація персоналу

- •9.5. Підвищення кваліфікації банківських працівників

- •9.5.1. Напрями системи підвищення кваліфікації

- •Глава 10 управління банківськими ризиками

- •10.1. Сутність ризиків

- •10.1.1. Класифікація ризиків

- •10.2. Механізм управління ризиками

- •10.2.1. Основні методи аналізу ризиків

- •10.2.2. Методи управління ризиками

- •10.2.2.1. Методи управління ризиком ліквідності

- •10.2.2.2. Методи управління відсотковим ризиком

- •10.2.2.3. Методи управління валютним ризиком

- •10.2.2.4. Методи управління кредитним ризиком

- •10.3. Формування системи лімітів та нормативів банку

- •Глава 11 стратегія управління активами і пасивами

- •11.1. Сутність та класифікація активів і пасивів

- •11.1.1. Поняття активів і пасивів банку

- •11.1.2. Структура пасивів та їх види

- •11.1.3. Структура активів та їх види

- •11.1.4. Принципи організації управління активами і пасивами

- •11.1.5. Вплив регулятивної функції центрального (національного) банку на методи управління активами і пасивами

- •11.2. Особливості й методи управління пасивами банку

- •11.2.1. Управління власним капіталом банку

- •11.2.2. Управління залученими коштами

- •11.2.3. Управління запозиченими коштами

- •11.3. Особливості управління активами банку

- •11.3.1. Кредитні операції в структурі банківських активів

- •11.3.1.1. Регулювання Національним банком України кредитних операцій комерційних банків

- •11.3.1.2. Перспективи розвитку кредитних операцій в Україні

- •11.3.2. Активні операції банків з цінними паперами

- •11.3.3. Методи управління активами

7.2.2.4. Телексний переказ

Процедура перевірки телексних переказів (телексних платіжних доручень) така сама як у поштових переказів, тільки інструкції висилаються телексом, а не авіапоштою.

Тому телексні перекази обходяться трохи дорожче клієнту банку-платника, але вони прискорюють платежі. Великі платежі повинні виконуватися за допомогою телексного переказу чи системою SWIFT (див. нижче), оскільки додаткові витрати на телексні перекази врівноважуються додатковими відсотковими надходженнями від економії на відсоткових витратах, що може бути отримана при використанні телексного переказу.

Ще одна перевага телексного переказу перед поштовим полягає в тому, що не існує небезпеки затримки або втрати інструкцій на пошті. Однак дуже важливо перевірити дійсність цих інструкцій. На відміну від інструкції поштового переказу автентичність інструкції телексного перекладу не можна встановити за допомогою перевірки підпису. Це роблять за допомогою «контрольного ключа» чи «кодового слова» — спеціального цифрового коду, за яким банк-кореспондент перевіряє ідентичність відправника даного повідомлення, а також суму платежу, найменування валюти, дату відправлення і т.ін., вказані в цьому повідомленні.

Після перевірки, як і у випадку з поштовим переказом, український банк відправляє телекс, що містить такі основні позиції:

• кому направляється платіж;

• суму і валюту платежу;

• дату валютування;

• найменування продавця;

• основні реквізити рахунка продавця;

• якщо робиться покриття, то з якого банку;

• найменування товару чи інвойсу.

Додатково можуть бути зазначені й інші моменти.

Банк бенефіціара після одержання телексного платіжного доручення від українського банку перевіряє деталі платежу і проводить такі операції: дебетує рахунок українського банку; кредитує рахунок бенефіціару.

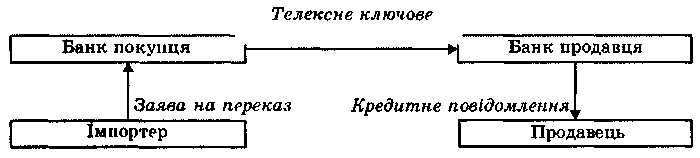

Постачальник (бенефіціар) після одержання кредитового авізо (кредитовки чи виписки стану рахунка), упевнений, що покупець виконав свої зобов'язання, приступає до виконання контракту (див. рис. 19).

Рис. 19. Схема телексного переказу

На сьогоднішній день у великих західних банках каналами телексного зв'язку здійснюється до 10 % від загальної кількості платіжних доручень.

Телексні платіжні доручення повинні бути чітко структуровані. їх обробка в банках-кореспондентах пов'язана зі значними витратами, оскільки їх необхідно перетворювати для подальшої обробки на ЕОМ.

Трапляються ситуації, коли мають місце платежі, скажімо, в Італію. Валюта платежу — долари США. Український банк не має доларового рахунка в італійському банку (або відсутній доларовий рахунок італійського банку в українському). Виникає необхідність використовувати рахунок третього банку (або банку третьої країни). Тоді український банк інструктує, наприклад, американський банк-кореспондент переслати покриття італійському банку (див. рис. 20).

Рис. 20. Схема непрямого телексного переказу

Не завжди є необхідність у складанні таких складних схем з відправленням одного телекса банку бенефіціару в Італії і проханням (інше телексне повідомлення) перевести покриття з американського банку. Світова практика переходить від складних схем до більш простих і зрозумілих. У сучасних телексних (формату SWIFT) повідомленнях набагато частіше використовуються спеціальні поля, в яких уже заздалегідь вказані всі реквізити банків-посередників і банку-бенефіціара, а також самого бенефіціара. Таким чином, телексне повідомлення, відправлене в американський банк, після автоматичної обробки в останньому (якщо воно складене правильно) практично без змін відправляється в банк бенефіціара. Незважаючи на сказане вище, переказ з покриттям зберігає своє значення з таких причин: оскільки ціна банківського переведення, як правило, нижче клієнтського чи взагалі може бути відсутня, при регулярних операціях існує можливість зниження витрат банку; при роботі з деякими європейськими валютами, датою валютування яких є наступний робочий день, можна скоротити час проходження коштів.