- •Тема 1. Банки и их роль

- •2 Банковская деятельность, принципы ее организации

- •3 Виды банков и их классификация

- •Тема 3. Банковские операции

- •1 Банковские услуги и операции

- •2 Классификация банковских операций

- •3 Характеристика отдельных банковских операций

- •3.1 Кредитные операции

- •3.2 Факторинговые операции

- •3.3 Лизинговые операции

- •3.4 Гарантийные операции

- •3.5 Депозитные операции

- •3.6 Операции по текущему (расчетному) банковскому счету

- •3.7 Доверительное управление денежными средствами

- •3.8 Расчетные операции

- •Инкассо

- •3.9 Валютно-обменные операции

- •3.10 Банковское хранение. Временное пользование банковским сейфом

- •3.11 Инкассация и перевозка наличных денежных средств, платежных инструкций, драгоценных металлов и драгоценных камней и иных ценностей

- •4 Новые банковские услуги

- •5 Тенденции и перспективы развития банковских операций в рб

- •Тема 3, 4. Кредитная система. Банковская система

- •1 Понятие кредитной системы. Банковская система и ее виды

- •2 Цель, задачи и функции центрального банка. Национальный банк Республики Беларусь

- •3 Инструменты денежно-кредитной политики центрального банка

- •1. Рефинансирование коммерческих банков

- •2. Политика обязательных резервов

- •4. Операции на открытом рынке

- •Ограничение кредитования

- •Тема 5. Коммерческие банки и основы их деятельности

- •1 Коммерческий банк как субъект экономики

- •2 Порядок создания, реорганизации и ликвидации банка

- •3 Ресурсы банка, и формирование и использование

- •4 Банковская ликвидность

- •5 Регулирование деятельности коммерческих банков со стороны центрального банка

- •Тема 6 Банковские проценты

- •1 Сущность и виды банковских процентов

- •2 Депозитный процент

- •3 Процент по банковским кредитам

- •4 Ставка рефинансирования. Учетный процент

- •Тема 7 Небанковские кредитно-финансовые организации

- •1 Понятие специализированных кредитно-финансовых организаций, их место в кредитной системе

- •2 Виды специализированных кредитно-финансовых организаций

3 Инструменты денежно-кредитной политики центрального банка

Под денежно-кредитной политикой следует понимать комплекс взаимосвязанных мер, предпринимаемых монетарными властями в денежно-кредитной сфере с целью регулирования конъюнктуры и воспроизводственного процесса.

Выделяют два типа денежно-кредитной (монетарной политики):

1) денежно-кредитная рестрикция (политика «дорогих» денег) направлена на ограничение денежно-кредитной эмиссии, т.е. на ужесточение условий и ограничение объемов операций банков, повышение уровня процентных ставок. Целями проведения рестрикционной денежно-кредитной политики являются сдерживание инфляции, улучшение сальдо платежного баланса, сглаживание циклических колебаний деловой активности в периоды экономических подъемов.

Рисунок – Влияние на экономику рестрикционной денежно-кредитной политики

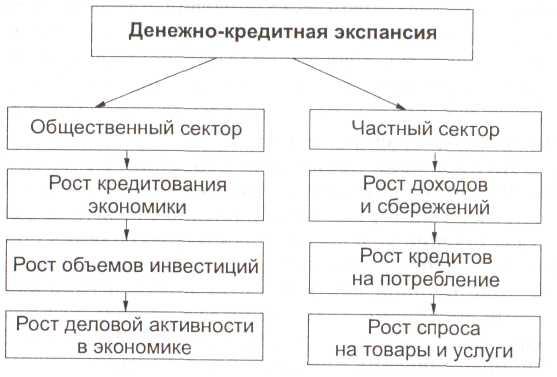

2) денежно-кредитная экспансия (политика «дешевых» денег) означает расширение масштабов кредитования экономики, ослабление контроля со стороны центрального банка за приростом количества денег в обращении, снижение уровня процентных ставок. Ее целями являются стимулирование деловой активности и экономического роста, сокращение безработицы.

Рисунок – Влияние на экономику экспансионистской денежно-кредитной политики

Объектами денежно-кредитного регулирования называются конкретные показатели денежного оборота, изменяющиеся под влиянием монетарного воздействия центрального банка. Это могут быть объем и структура денежной массы, налично-денежного оборота, денежной базы, уровень и структура процентных ставок, скорость оборота денег, денежный мультипликатор, кредитные вложения и т.д. [3]

Инструменты денежно-кредитной политики

1. Рефинансирование коммерческих банков

Термин "рефинансирование" означает получение денежных средств кредитными учреждениями от центрального банка. Центральный Банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило, векселя).

В случае повышения Центральным Банком ставки рефинансирования, коммерческие банки будут стремиться компенсировать потери, вызванные ее ростом (удорожанием кредита) путем повышения ставок по кредитам, предоставляемым заемщикам. То есть, изменение учетной (рефинансирования) ставки прямо влияет на изменение ставок по кредитам коммерческих банков.

Последнее является главной целью данного метода денежно-кредитной политики Центрального Банка. Например, повышение официальной учетной ставки в период усиления инфляции вызывает рост процентной ставки по кредитным операциям коммерческих банков, что приводит к их сокращению, поскольку происходит удорожание кредита, и наоборот.

Изменение официальной процентной ставки оказывает влияние на кредитную сферу. Во-первых, затруднение или облегчение возможности коммерческих банков получить кредит в центральном банке влияет на ликвидность кредитных учреждений. Во-вторых, изменение официальной ставки означает удорожание или удешевление кредита коммерческих банков для клиентуры, так как происходит изменение процентных ставок по активным кредитным операциям.

Недостатком использования рефинансирования при проведении денежно-кредитной политики является то, что этот метод затрагивает лишь коммерческие банки. Если рефинансирование используется мало или осуществляется не в Центральном Банке, то указанный метод почти полностью теряет свою эффективность.

Помимо установления официальных ставок рефинансирования и редисконтирования Центральный Банк устанавливает процентную ставку по ломбардным кредитам, то есть кредитам, выдаваемым под какой-либо залог, в качестве которого выступают обычно ценные бумаги. Следует учесть, что в залог могут быть приняты только те ценные бумаги, качество которых не вызывает сомнения.