2. Ресурсы коммерческого банка, источники их формирования

2.1. Собственный капитал банка. Формирование уставного капитала ОАО «Уралсиб»

Ресурсы коммерческих банков, или «банковские ресурсы», представляют собой совокупность собственных и привлечённых средств, имеющихся в его распоряжении и используемых для осуществления активных операций.

По способу образования все ресурсы коммерческого банка подразделяются на собственные и заёмные (привлечённые).

Основным источником ресурсов коммерческих банков являются привлечённые средства, составляющие около 70-80 % всех банковских ресурсов. На долю собственных средств банков приходится от 22 до 30 %, что в целом отвечает сложившейся структуре в мировой банковской практике. В составе собственных средств банка основная доля приходится на различные фонды. Вторая часть собственных средств – прибыль текущего года.

Для структуры привлечённых ресурсов коммерческих банков России характерным является высокий удельный вес средств, хранящихся на расчётных и других счетах, составляющих депозиты до востребования. Удельный вес этой категории ресурсов занимает 64,3 %. На долю срочных депозитов приходится всего лишь 23,5 %, из них на депозиты коммерческих структур и вклады населения – 5%, банков – свыше 18 %.

Структура банковских ресурсов по отдельным коммерческим банкам отличается большим разнообразием, что объясняется его индивидуальными особенностями. [10,с. 69]

Собственные ресурсы банка представляют собой банковский капитал и приравненные к нему статьи, принадлежат непосредственно банку и не требуют возврата. Роль и величина собственного капитала коммерческих банков имеют особенную специфику, отличающуюся от предприятий и организаций, занимающихся другими видами деятельности тем, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах. Обычно государство устанавливает для банков минимальную границу соотношения между собственными и привлеченными ресурсами. В России это соотношение установлено в размере не менее 1:25 (от 1:15 до 1:25 в зависимости от типа банка).

Значение собственных ресурсов банка состоит, прежде всего, в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

К собственным средствам относятся акционерный, резервный, добавочный капитал и нераспределенная прибыль.

Акционерный капитал (или уставный капитал банка) создается путем выпуска и размещения акций. Как правило, банки по мере развития своей деятельности и расширения операций последовательно осуществляют новые выпуски акций. Как только один из выпусков акций завершен и оплачен новыми владельцами банка, крупные банки начинают готовить новые комплекты документов с тем, чтобы, когда деятельность банка развернется в достаточной мере, не терять времени на проработку документации и ее утверждение.

Одна из важнейших особенностей структуры пассивов банков, по сравнению с нефинансовыми предприятиями, - низкая доля собственных средств: обычно от 10 до 22%, в то время как на нефинансовых предприятиях она в среднем составляет от 40 до 50 %.

Так собственный капитал банка «Уралсиб» составил на 01.01.04 сумму 10149546 тыс. руб. Уставный же капитал банка составил на 01.01.03 сумму 5699934 тыс. руб., а на 01.01.04 уже 7600000 тыс. руб.

Банк «Уралсиб» осуществляет различного рода операции, одной из которых является привлечение средств во вклады. Средства, привлечённые во вклады, являются одним из основных источников ресурсной базы банка (см. таблицу 2).

Таблица 2 - Ресурсная база банка «Уралсиб»

|

Источники |

1.01.01 |

1.01.02 |

1.01.03 |

1.01.04 | ||||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) | |

|

1.Собственные средства |

164 |

2,8 |

134 |

1,5 |

268 |

2,9 |

268 |

2,3 |

|

2.Привлеченные средства |

5752 |

97,2 |

8677 |

98,5 |

8958 |

97,1 |

11208 |

97,7 |

|

Всего |

5916 |

100 |

8811 |

100 |

9226 |

100 |

11476 |

100 |

В динамике за анализируемый период прослеживается как увеличение удельного веса привлеченных средств, так и его снижение. В целом же объем привлеченных средств по сравнению с 2000 годом увеличился на 5456 тыс. р. или 94,8 %. На 1 января 2004 года привлеченные средства банка составили 11208 тыс. р. или 97,7 %, тогда как объем собственных средств был незначителен – 268 тыс. р. На начало анализируемого периода объем привлеченных средств также значительно превосходил объем собственных средств на 5588 тыс. р. и составлял 97,2 %. Всего ресурсная база банка по сравнению с 2000 годом увеличилась на 5560 тыс. р.

В структуре привлеченных средств наибольший удельный вес занимают вклады и депозиты населения (см. таблицу 3). Общий объём средств, привлечённых банком на 1 января 2004года составил 11208 тыс. р. Вклады населения занимают 95,8 % в общей сумме привлечённых средств. По сравнению с началом года остаток вкладов увеличился на 2007 тыс. р. (прилив средств за 2003 год) составил 10741 тыс. р. С начала анализируемого периода наблюдается тенденция роста, как объёма привлечённых средств, так и вкладов населения. На рост объёма привлечённых средств оказало увеличение объёма вкладов граждан, удельный вес которого в общей структуре повысился с 93 % до 95,8 %.

Таблица 3 - Привлечение средств во вклады и депозиты

|

Ресурсы |

1.01.01 |

1.01.02 |

1.01.03 |

1.01.04 | |||||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) | ||

|

Привлеченные ресурсы, всего: |

5752 |

100 |

8677 |

100 |

8958 |

100 |

11208 |

100 | |

|

Вклады граждан |

5348 |

93 |

8076 |

93,1 |

8734 |

97,5 |

10741 |

95,8 | |

|

Депозиты юридических лиц |

404 |

7 |

601 |

6,9 |

224 |

2,5 |

467 |

4,2 | |

Крупнейшими владельцами акций банка «Уралсиб» является Министерство имущественных отношений Республики Башкортостан (34,9%) и ОАО «Фонд долгосрочных сбережений» (17,8%). В рейтинге крупнейших владельцев банков России Министерство имущественных отношений Республики Башкортостан занимает 20 место с суммарным контролируемым капиталом 3542192 тыс. руб., суммарной прибылью 2003 года 359640 тыс. руб., ОАО «Фонд долгосрочных сбережений» 44 место с суммарным контролируемым капиталом 1806619 тыс. руб., суммарной прибылью 2003 года 183427 тыс. руб. Соотношение прибыль/ капитал составило 10,15%.

Несмотря на небольшой удельный вес, собственные средства (капитал) банка играют очень большую роль в его деятельности. Собственный капитал выполняет три функции: защитную, оперативную и регулирующую.

Защитная функция означает защиту вкладчиков и кредиторов, т.е. возможность выплаты им компенсаций в случае возникновения убытков или банкротства банка; сохранение его платежеспособности за счет созданных резервов; продолжения деятельности банка, независимо от угрозы появления убытков. Это главная функция собственного капитала. Чем больше собственные средства банка, тем меньше риск вкладчиков и кредиторов, тем надежнее банк.

Защитная функция собственных средств банка тесно связана с понятием «достаточность капитала», т.е. способность банка погашать финансовые потери за счет собственных средств, не прибегая к заемным ресурсам. Эта способность определяется тем, в какой мере величина собственных средств адекватна рискованности банковских активов. В соответствии с рекомендациями Базельского комитета показатель достаточности капитала банка определяется как отношение собственного капитала к его активам, взвешенным с учетом риска.

Оперативная функция - обеспечение финансовой основы деятельности банка - является второстепенной, т.к. основными ресурсами для активных операций выступают привлеченные средства. В этой функции собственный капитал банка обеспечивает адекватную базу роста активных операций, т.е. поддерживает объем и характер банковских операций в соответствии с задачами банка.

Регулирующая функция собственного капитала связана исключительно с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими центральным банкам осуществлять контроль за деятельностью коммерческих банков и других кредитных учреждениях. Эти правила требуют соблюдения минимальной величины уставного капитала, необходимого для получения лицензии на банковскую деятельность; предельной суммы кредита (риска) на одного заемщика. Таким образом, собственный капитал банка имеет первостепенное значение для обеспечения устойчивости банка и эффективности его работы. В виде акционерного (паевого) капитала он необходим на начальных этапах деятельности банка, когда учредители осуществляют ряд первоочередных расходов, без которых банк не может начать свою работу.За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

Структура акционерного капитала разных банков неоднородна. Акционерный капитал подразделяется на: а) собственно акционерный капитал, состоящий из денег, полученных от эмиссии простых акций и привилегированных акций, избыточного капитала и нераспределенной прибыли; б) банковские резервы, состоящие из резерва на случай непредвиденных обстоятельств, резерва на выплату дивидендов, резерва на покрытие непогашенных долгов; в) долгосрочные обязательства банка (долгосрочные векселя, облигации).

Как собственные, так и привлеченные ресурсы коммерческого банка отражаются на корреспондентском счете, открываемом в Центральном банке России. Это активный счет, поэтому ресурсы отражаются по дебету этого счета, а вложения средств - по кредиту. Таким образом, величина дебетового сальдо отражает размер свободного резерва банка (величину ресурсов, которые еще не вложены в активные операции). Чем больше размер свободного резерва, тем устойчивее данный банк, но и тем меньше прибыли он получает. Наоборот, чем меньше величина свободного резерва, тем менее устойчив банк, но и тем больше прибыли он извлекает. Поэтому каждый коммерческий банк стремится к тому, чтобы оптимизировать остаток средств на корреспондентском счете.

Собственные средства банка - это совокупность различных по назначению фондов, обеспечивающих экономическую самостоятельность и стабильность функционирования банка. Собственные средства включают: уставный капитал, специальные фонды банка, износ основных средств, фонды экономического стимулирования, средства, направленные банком из прибыли на производственное и социальное развитие, фонд переоценки валютных средств, прибыль текущего года и прошлых лет, а также резервные фонды, созданные для покрытия рисков по отдельным банковским операциям. В составе собственных средств банка следует выделять собственный капитал, который включает: уставный капитал; учредительскую прибыль, законодательно создаваемый резервный фонд на общие риски; нераспределенную прибыль прошлых лет.

Основным элементом собственных средств банка является уставной капитал. Уставный капитал - это организационно-правовая форма капитала, величина которого определяется учредительским договором о создании банка и закрепляется в Уставе банка. Уставный капитал создается путем выпуска акций (акционерные банки) или перечисления паевых взносов (паевые банки). Сумма уставного капитала законодательно не ограничивается. Для обеспечения устойчивости банков устанавливается минимальная сумма уставного капитала. Уставный капитал банка отражается в пассиве баланса и формируется денежными взносами, материальными и нематериальными активами, иностранной валютой и ценными бумагами, эмитированными третьими лицами и имеющими рыночную котировку. Доля материальных активов в общей сумме уставного капитала коммерческих банков не должна превышать 20 % в первые два года их деятельности. В последующем доля материальных активов не должна превышать 10 % без учета стоимости зданий, доля нематериальных активов - 1 %. При внесении материальных и нематериальных активов в оплату уставного капитала необходимо иметь в виду, что принимаются только те активы, которые могут использоваться в непосредственной деятельности банка, определяемой законодательством и лицензией. Кроме того, оценка указанных активов должна быть утверждена протоколами собрания акционеров (пайщиков) банка. Если коммерческий банк создан как паевой, то прием новых участников осуществляется с согласия большинства пайщиков банка, а увеличение капитала производится по мере внесения дополнительных взносов пайщиками.

Уставный капитал акционерного банка формируется путем выпуска акций и регламентируется Инструкцией ЦБ РФ N 8 от 17.09.96 г. "О правилах выпуска и регистрации ценных бумаг коммерческими банками на территории Российской Федерации", которая предусматривает следующие особые требования. Во-первых, все акции, эмитированные коммерческим банком, независимо от величины выпуска, количества инвесторов и формы деятельности банка-эмитента (открытое или закрытое акционерное общество), подлежат государственной регистрации. Во-вторых, должны четко соблюдаться сроки проведения подписки. Реализация акций должна быть закончена после регистрации: для акций первого выпуска - не позднее чем через 30 дней после ее регистрации; для акций повторного выпуска - не позднее чем через 6 месяцев после его регистрации. При несоблюдении перечисленных требований ЦБ РФ может аннулировать проведенный выпуск акций.

Увеличение уставного капитала банка проводится по решению собрания акционеров (пайщиков) банка либо Совета банка, если ему делегированы такие права. Паевой банк после принятия решения об увеличении уставного капитала уведомляет главное управление ЦБ РФ о принятом решении и проводит аккумуляцию паевых взносов. По завершении этой работы банк направляет письмо с приложением списка пайщиков и суммы пая каждого пайщика в ГУ ЦБ РФ по месту нахождения коммерческого банка с просьбой зарегистрировать произведенное увеличение уставного капитала. При решении собрания пайщиков об уменьшении уставного фонда процедура регистрации остается такой же. Акционерный банк после принятия решения об увеличении уставного капитала подготавливает проспект эмиссии, который подлежит регистрации в ЦБ РФ. Только после регистрации проспекта эмиссии и его публикации для акционерных банков открытого типа коммерческий банк имеет право проводить продажу акций. При этом следует иметь в виду, что по предыдущим выпускам акций отчет об их выпуске был утвержден ЦБ РФ. Увеличение уставного капитала может осуществляться как за счет средств пайщиков или акционерного банка, что было указано выше, так и за счет его собственных средств. На увеличение уставного капитала действующие коммерческие банки могут направить: средства из резервного фонда банка, если его величина превышает 10 % от оплаченной суммы капитала; средства специальных фондов; неиспользованные средства фондов экономического стимулирования по итогам года; основные средства, приобретенные банком за счет средств фондов экономического стимулирования, направленных на производственное и социальное развитие банка, разделенных в установленном порядке между членами трудового коллектива после уплаты подоходного налога и других обязательных платежей; средств от переоценки валютной части собственных средств в размере 50 % от кредитового остатка на конец отчетного года; дивиденды, начисленные, но не выплаченные акционерам банка. Эти средства используются на капитализацию по согласованию с акционерами и после уплаты налогов в бюджет; нераспределенную прибыль по итогам предыдущего года. Акционерные банки в оплату вновь эмитируемых акций могут принять конвертируемые облигации и другие ценные бумаги, выпущенные ими в соответствии с условиями их выпуска и действующим законодательством. Уменьшение уставного капитала акционерного банка проводится по решению собрания акционеров банка путем выкупа акций и аннулирования их после выполнения банком предусмотренных законодательством процедур.

2.2. Привлечённые ресурсы коммерческого банка

2.2.1. Депозитные источники

Депозиты по экономическому содержанию можно разделить на такие группы: депозиты до востребования, срочные депозиты, депозиты физических лиц, ценные бумаги.

Депозиты до востребования предназначены для текущих расчётов (хранения). Инициатива открытия таких счетов исходит от самих клиентов в связи с потребностью производить расчёты, совершать платежи и получать денежные средства в своё распоряжение при посредничестве банков.

Депозиты до востребования считаются подвижным ресурсом банков. Владельцы счетов могут в любой момент могут изъять средства. В связи с этим банки выплачивают владельцам счетов самый низкий процент или вообще ничего не платят. Однако, несмотря на мобильность депозитов до востребования, в среднем по коммерческим банкам они выступают стабильным ресурсом. Отсюда банки, заинтересованные в клиентах, особенно финансово устойчивых, имеющих постоянно на счетах денежные средства, стремятся привлечь предприятия путём предоставления дополнительных услуг владельцам счетов и повышения качества обслуживания.

Срочные депозиты – это денежные средства юридических лиц, внесённые на определённые договорами сроки. При этом фиксированный срок может быть разным: по депозитам банков – от одного дня и выше, а по другим депозитам – от 30 дней и выше. В связи с невостребованностью некоторых срочных депозитов выделяются депозиты с истекшим сроком обращения. Распространение расчётов пластиковыми картами потребовало выделения депозитов, служащих обеспечением для этого вида расчётов.

Суммы срочных депозитов должны быть неизменны в течение оговоренного срока, хотя практикуются срочные вклады с дополнительным взносом. По срочным депозитам банк выплачивает более высокие проценты по сравнению с депозитами до востребования. Срочные депозиты оказываются наиболее стабильной частью привлекаемых ресурсов, что позволяет осуществлять кредитование на более длительные сроки и, следовательно, под более высокий процент.

Депозиты физических лиц – денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическим лицом в целях хранения и получения дохода на условиях договора банковского вклада. Банки принимают вклады на условиях выдачи по первому требованию (до востребования) либо на условиях возврата по истечении определённого договором срока (срочные вклады).

Короткие вклады имеют некоторые преимущества для обеих сторон. Банку они облегчают управление процентным риском. Особенно ценным это качество оказывается в периоды, когда из-за общего снижения доходности активов банк вынужден искать пути удешевления своих обязательств. Принимать такие непопулярные меры, как снижение процентных ставок, легче по новым депозитам, чем по уже заключенным.

Тяготение вкладчиков к более коротким срокам размещения свободных денежных средств во вклады объясняется неуверенностью в жизнеспособности банков, отсутствием гарантированности вкладов, а также возможности более эффективного распоряжения сбережениями (без особого ущерба для доходности решать вопрос об изъятии вклада или пролонгации договора). В ряде случаев путём постоянной пролонгации вклада и реинвестирования полученных процентов вкладчик может получить больше дохода, чем при заключении договора сразу на длительный срок.

Одним из направлений привлечения денежных средств коммерческими банками является выпуск собственных ценных бумаг в виде долговых обязательств: сертификатов, векселей, облигаций.

По сравнению с другими видами депозитов ценные бумаги в структуре занимают последнее место. Если в зарубежных странах основной проблемой является доходность ценных бумаг, то в России проблемы больше связываются с инфляцией, риском, низким уровнем накопления сбережений. Однако сдвиги здесь всё равно есть, и развитие фондового рынка позволит увеличивать долю этих ресурсов.

К сожалению, Салаватское отделение банка «Уралсиб» ни с сертификатами, ни с векселями, ни с облигациями ещё не работает. [11,с. 121]

2.2.2. Недепозитные источники

В общей сумме банковских ресурсов привлечённые ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75 % и выше. С развитием рыночных отношений структура привлечённых ресурсов претерпела существенные изменения, что обусловлено проявлением новых, не традиционных для банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц.

В мировой банковской практике все привлечённые ресурсы по способу их аккумуляции группируются следующим образом:

- депозиты

- недепозитные привлечённые средства;

Недепозитные привлечённые средства – это средства, которые банк получает в виде займов или путём продажи собственных долговых обязательств на внешнем рынке. Недепозитные источники банковских ресурсов отличаются от депозитов тем, что они имеют, во-первых, неперсональный характер, т. е. не ассоциируются с конкретным клиентом банка, а приобретаются на рынке на конкурентной основе, и, во-вторых, инициатива привлечения этих средств принадлежит самому банку.

Недепозитными привлечёнными ресурсами пользуются преимущественно крупные банки. Приобретаются недепозитные средства на крупные суммы, и их считают операциями оптового характера. [10,с. 86] Коммерческие банки могут иметь излишек кредитных ресурсов или временный их недостаток, Излишек может быть размещён, а недостаток восполнен за счёт межбанковских кредитов. Межбанковский рынок - это часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных организаций привлекаются и размещаются банками между собой.

Межбанковское кредитование осуществляется в целях подержания ликвидности банка или обеспечения рентабельного вложения средств. Оно происходит в рамках корреспондентских отношений банков и представляет собой довольно дорогостоящий по отношению к другим источникам кредитования ресурс.

Основная часть межбанковских договоров – срочные. Однако некоторая их часть заключается в бессрочной форме. Последние предусматривают предоставление межбанковских кредитов обычно на относительно короткий срок, установленный договором, по истечении которого кредит переходит в разряд бессрочных, т. е. может быть востребован банком- кредитором в любое время по предварительному уведомлению. При любой форме договора процентная ставка устанавливается исходя из уровня, складывающегося на рынке.

В источниках кредитных ресурсов банка могут быть и кредиты Центрального банка РФ, которые выдаются в порядке рефинансирования при обязательном соблюдении банками экономических нормативов и резервных требований. Новыми этапами в развитии рынка и кредитных ресурсов стали кредитные аукционы ЦБ РФ. Они проводятся в соответствии с временным положением «О кредитных аукционах ЦБ РФ» с 1995 г. и почти полностью вытеснили централизованное кредитование.

Централизованные и межбанковские кредиты удобны тем, что имеют некоторые преимущества: они поступают в распоряжение банка-заёмщика быстро и не требуют депонирования обязательных- резервов в Банке России, так как по своему характеру являются заёмными средствами.

Условия и сроки размещения кредитных ресурсов различны. В условиях инфляционных процессов самые распространённые сроки межбанковских кредитов 3 – 4 месяца. Распределение межбанковских кредитов по срокам в коммерческих банках сложилось следующим образом, %:

2 – 7 дней 65

8 – 30 дней 8

31 – 90 дней 24

91 – 180 дней 3

Как видно, основной срок привлечения межбанковских кредитов – короткий, и он, видимо, больше отражает потребность в оперативном регулировании банковской ликвидности. Межбанковские кредиты на более длительные сроки используются для расширения активных операций. [11,с. 121]

2.3. Анализ эффективности формирования ресурсной базы

2.3.1. Анализ доходности депозитов до востребования и срочных депозитов

Банк «Уралсиб» осуществляет различного рода операции, одной из которых является привлечение средств во вклады. Средства, привлечённые во вклады, являются одним из основных источников ресурсной базы банка (см. таблицу 3).

В динамике за анализируемый период прослеживается как увеличение удельного веса привлеченных средств, так и его снижение. В целом же объем привлеченных средств по сравнению с 2000 годом увеличился на 5456 тыс. р. или 94,8 %. На 1 января 2004 года привлеченные средства банка составили 11208 тыс. р. или 97,7 %, тогда как объем собственных средств был незначителен – 268 тыс. р. На начало анализируемого периода объем привлеченных средств также значительно превосходил объем собственных средств на 5588 тыс. р. и составлял 97,2 %. Всего ресурсная база банка по сравнению с 2000 годом увеличилась на 5560 тыс. р.

Таблица 3 - Ресурсная база банка

|

Источники |

1.01.01 |

1.01.02 |

1.01.03 |

1.01.04 | ||||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

Сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) | |

|

1.Собственные средства |

164 |

2,8 |

134 |

1,5 |

268 |

2,9 |

268 |

2,3 |

|

2.Привлеченные средства |

5752 |

97,2 |

8677 |

98,5 |

8958 |

97,1 |

11208 |

97,7 |

|

Всего |

5916 |

100 |

8811 |

100 |

9226 |

100 |

11476 |

100 |

В структуре привлеченных средств наибольший удельный вес занимают вклады и депозиты населения (см. таблицу 4). Общий объём средств, привлечённых банком на 1 января 2004года составил 11208 тыс. р. Вклады населения занимают 95,8 % в общей сумме привлечённых средств. По сравнению с началом года остаток вкладов увеличился на 2007 тыс. р. (прилив средств за 2000 год) составил 10741 тыс. р. С начала анализируемого периода наблюдается тенденция роста, как объёма привлечённых средств, так и вкладов населения. На рост объёма привлечённых средств оказало увеличение объёма вкладов граждан, удельный вес которого в общей структуре повысился с 93 % до 95,8 %.

Общий объем средств населения, привлеченных банком на 1.01.01 года равен 5752 тыс. р. Вклады населения составили 93 % привлеченных средств. На конец года остаток по вкладам увеличился до 8076 тыс. р. Прирост остатка вкладов за 2001 год составил 2728 тыс. р. или 51 %. Общий объем средств, привлеченных банком на 1 января 2003г. был равен 8677 тыс. р., что значительно больше, чем в 2001 году на 2925 тыс. р. Вклады населения составили 93,1 % привлеченных ресурсов. На конец 2003 г. остаток по вкладам населения увеличился и составил 8734 тыс. р. или 97,5 %. Прирост остатка вкладов за 2003 г. равен 658 тыс. р., что значительно ниже по сравнению с 1.01.02 на 2070 тыс. р. Объем привлеченных ресурсов на 1.01.03 г. составил 8958 тыс. р.

Таблица 4 - Привлечение средств во вклады и депозиты

|

Ресурсы |

1.01.01 |

1.01.02 |

1.01.03 |

1.01.04 | ||||||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) | |||

|

Привлеченные ресурсы, всего: |

5752 |

100 |

8677 |

100 |

8958 |

100 |

11208 |

100 | ||

|

Вклады граждан |

5348 |

93 |

8076 |

93,1 |

8734 |

97,5 |

10741 |

95,8 | ||

|

Депозиты юридических лиц |

404 |

7 |

601 |

6,9 |

224 |

2,5 |

467 |

4,2 | ||

Депозиты же юридических лиц составляют незначительный объем в общей сумме привлеченных средств, происходит снижение удельного веса депозитов в структуре привлечённых средств по состоянию на 1 января 2000 года по сравнению с периодом 1997 года с 7 % до 4,2 %.

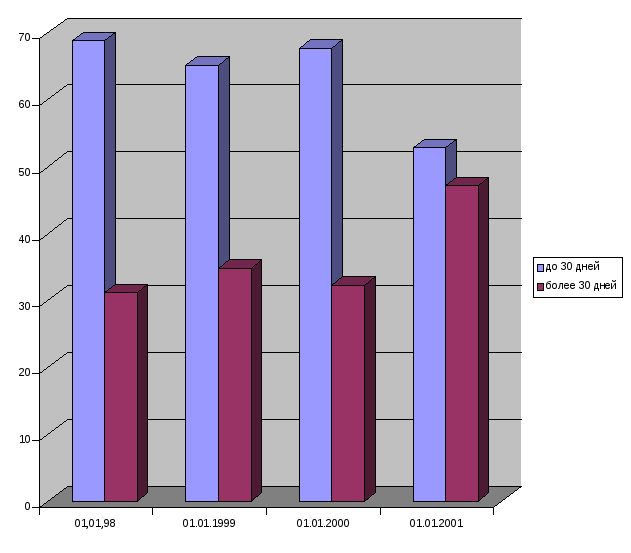

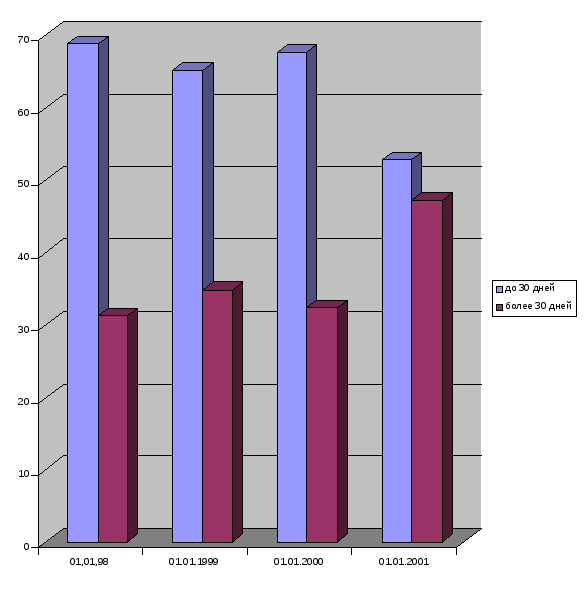

Проанализируем в динамике за последние 4 года порядок привлечения вкладов и депозитов граждан с точки зрения сроков, объёмов привлечения (см. таблицу 5)

Таблица 5 - Характеристика вкладов граждан по срокам

|

Источники |

1.01.01 |

1.01.02 |

1.01.03 |

1.01.04 |

Изменения | ||||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

Снижения (-) приросты (+) | |

|

Вклады граждан |

5348 |

100 |

8076 |

100 |

8734 |

100 |

10741 |

100 |

+5393 |

|

В т. ч. до 30 дней |

3680 |

68,8 |

5265 |

65,2 |

5909 |

67,7 |

5672 |

52,8 |

+1992 |

|

Более 30 дней

|

1668 |

31,2 |

2811 |

34,8 |

2825 |

32,3 |

5069 |

47,2 |

+3401 |

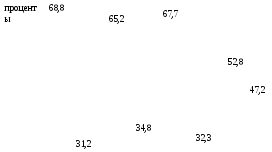

Как видно из таблицы 5, основной удельный вес приходится на вклады граждан сроком до 30 дней – 52,8 %. По сравнению с 2000 годом структура вкладов по срокам изменилась: уменьшился удельный вес вкладов сроком до 30 дней – с 68,8 % до 52,8 %, но при этом увеличилась доля вкладов сроком более 30 дней – с 31,2 % до 47,2 % .Это говорит о том, что повысилось доверие клиентов к банку «Уралсиб».

Остаток вкладов на 1.01.04 г. составил 10741 тыс. р., в том числе доля вкладов сроком до 30 дней составила 52,8 %, сроком более 30 дней – 47,2 % в общем остатке вкладов населения. Наибольший удельный вес в структуре вкладов на начало 1998 года также занимают вклады до 30 дней – 68,8 %. Что же касается вкладов сроком более 30 дней, то их доля в общем остатке вкладов на 1.01.02 г. составила 31,2 %. Прирост остатка вкладов в 2003 году по сравнению с периодом 2000 года составил 5393 тыс. р., в том числе вкладов сроком до 30 дней – 1992 тыс. р., сроком более 30 дней – 3401 тыс. р.

На конец 2001 года наибольший удельный вес в структуре вкладов занимают вклады до 30 дней – 65,2 %, это ниже по сравнению с началом года на 3,6 %. Доля вкладов сроком более 30 дней выросла на конец 2001 года и составила 34,8 % ( см. рис. 3). Доля вкладов населения сроком до 30 дней на 1.01.03 г. выросла до 67,7 % по сравнению с началом 2002 г., сроком более 30 дней составила 32,3 %, что ниже, чем на 1.01.02 г.

Cтруктура вкладов в 2003 году по сравнению с 2002 годом изменилась: уменьшился объем вкладов сроком до 30 дней и составил 52,8 %, но увеличился объем вкладов сроком более 30 дней – с 32,3 % до 47,2 %. В общем объёме привлечённых средств во вклады и депозиты в 2003 году, вклады сроком до 30 дней составили 50,6 %, сроком более 30 дней – 49,4 %. Это говорит о том, что население уверенно вкладывает свои средства на более долгий срок. Основным критерием привлечения денежных средств во вклады является условие привлечения вкладов. Так, на 1 января 2003 года наибольший удельный вес в общем объёме вкладов населения занимают вклады до востребования – 26,5 % (см. таблицу 6).

Пенсионные

вклады составляют 17,3 %. По сравнению с

2002 годом произошёл рост объёма средств

по данному виду вклада на 2659 тыс. р.

Наибольшее количество вкладчиков по

банку составляют пенсионеры, что,

возможно, и сыграло большую роль в

приливе вкладов. В 2003 году объём средств

составил по срочным пенсионным вкладам

3719 тыс. р.

В 2000 году доля вкладов до востребования по отношению к 1999 году увеличилась с 21,5 % до 26,5 %, пенсионных вкладов – с 16,1 % до 17,4 %, срочных пенсионных вкладов - с 6,59 % по 17,3 %, но при этом сильно уменьшился удельный вес срочных вкладов – с 10,6% до 7,9 %, срочных выплат с ежемесячной выплатой дохода – 30 % до 8,9 %, срочных депозитов – с 5,% до 1,7 %.

Для людей от 14 до 23 лет в 2002 году был введен срочный вклад "Молодежный», удельный вес которого в общем объеме средств составил в 2000 году 1,2 %. Для граждан с достаточно высоким уровнем доходов введен вклад «Особый номерной» и его доля составила 0,7 % от общего числа вкладов населения.

Структура прироста объёма вкладов физических лиц

Рис. 3

Таблица 6 - Привлечение средств населения по видам вкладов

|

|

2001 год |

2002 год |

2003 год | |||

|

в тыс. р. |

уд. вес ( в % ) |

в тыс. р. |

уд. вес ( в % ) |

в тыс. р. |

уд. вес ( в % ) | |

|

1.До востребования |

3149 |

19,5 |

3458 |

21,5 |

5697 |

26,5 |

|

2.Пенсионный |

1308 |

8,1 |

2590 |

16,1 |

3741 |

17,4 |

|

3.Срочный пенсионный |

404 |

2,5 |

1060 |

6,59 |

3719 |

17,3 |

|

4.Срочные |

1825 |

11,3 |

1705 |

10,6 |

1698 |

7,9 |

|

5.Срочные с ежемес. выплатой дохода |

7073 |

43,8 |

4826 |

30,0 |

1913 |

8,9 |

|

6.Срочные депозиты |

1776 |

11,0 |

885 |

5,5 |

365 |

1,7 |

|

7.Сберегательный |

- |

- |

965 |

6,0 |

3182 |

14,8 |

|

8.Компенсационный |

- |

- |

32 |

0,2 |

65 |

0,3 |

|

9.Особый номерной |

307 |

1,9 |

193 |

1,2 |

150 |

0,7 |

|

10.Молодёжный |

- |

- |

2 |

0,01 |

258 |

1,2 |

|

11.Фиксированный |

- |

- |

80 |

0,5 |

279 |

1,3 |

|

12.Новогодний депозит |

32 |

0,2 |

48 |

0,3 |

129 |

0,6 |

|

13.Целевые вклады на детей |

274 |

1,7 |

241 |

1,5 |

301 |

1,4 |

|

В С Е Г О |

16148 |

100 |

16085 |

100 |

21497 |

100 |

Введенный 25 декабря 2000 года вклад «Компенсационный» гражданам, которым полагается предварительная компенсация, хотя и занимает незначительное место в объеме вкладов, но его удельный вес увеличился с 0,2 % до 0,3 %.

Предложенные вкладчикам виды вкладов с фиксированной процентной ставкой: «Фиксированный процент», сезонные вклады «Новогодний депозит» и другие занимают небольшой объем в остатке вкладов населения. Из них наиболее предпочтительным для вкладчиков оказался вклад «Фиксированный процент», удельный вес которого составляет 1,3 %.

Удельный вес детских вкладов уменьшился в 2003 году по сравнению с 2002 годом с 1,5 % до 1,4 %.

В 2001 году общем остатке вкладов населения наибольший удельный вес занимают срочные вклады с ежемесячной выплатой дохода – 43,8 %. Вклады до востребования составляют 19,5 %. В течение исследуемого периода наблюдается тенденция роста объёма вкладов до востребования. Удельный вес особых номерных вкладов составил 1,9 %, срочные вклады занимают в общем объёме вкладов 11,3 %. Объем срочных депозитов составил 11,0 %. Пенсионные вклады занимают пока что незначительное место – 8,1 %, что говорит о недостаточно налаженной работе по привлечению пенсионеров в качестве клиентов банка в период 2001 года.

В 2000 г. введен новый вид вклада – Новогодний депозит, доля которого в 2002 году составляет незначительный удельный вес в общем объеме вкладов–0,2 %.

В 2002 году структура вкладов значительно изменилась по сравнению с 2001 годом - снизилась доля срочных вкладов с ежемесячной выплатой дохода – с 43,8 % до 30,0 %, срочных депозитов – с 11,0 % до 5,5 %, но при этом увеличился удельный вес вкладов до востребования – с 19,5 % до 21,5 %, пенсионных вкладов – с 8,1 % до 16,1 %.

Наибольший удельный вес в объеме вкладов в 2002 году хотя и составляют срочные вклады с ежемесячной выплатой дохода – 30 %, но их доля значительно сократилась по сравнению с 2001 годом с 43,8 % до 30 %. Уменьшился объем по срочным депозитам – с 11 % до 5,5 %.

Банком «Уралсиб» были введены новые виды вкладов с приемлемыми процентными ставками. Это, видно, также повлияло на уменьшение объёмов по срочным вкладам с ежемесячной выплатой дохода, срочным депозитам.

Таблица 7 - Количество вкладчиков по годам

|

Виды вкладов |

2001 |

2002 |

2003 | |||

|

кол-во (чел.) |

уд. вес (в %) |

кол-во (чел.) |

уд. вес (в %) |

кол-во (чел) |

уд. вес (в %) | |

|

1.Вклады до востребования |

23423 |

67,0 |

23071 |

68,3 |

23057 |

69,9 |

|

2.Срочные вклады |

8845 |

25,3 |

7702 |

22,8 |

6960 |

21,1 |

|

3.Пенсионные вклады |

280 |

0,8 |

405 |

1,2 |

759 |

2,3 |

|

4.Целевые вклады на детей |

1643 |

4,7 |

1419 |

4,2 |

1253 |

3,8 |

|

5.Другие виды вкладов |

769 |

2,2 |

1183 |

3,5 |

957 |

2,9 |

|

Всего |

34960 |

100 |

33780 |

100 |

32986 |

100 |

Как видно из данных таблицы 7 в 2003 году наибольший удельный вес в общем количестве вкладов занимают вклады до востребования – 69,9 %. На протяжении всего анализируемого периода наблюдается тенденция роста числа данного вида вклада – с 67 % (1997 г.) до 69,9 %. Количество срочных вкладов составляет 21,1 %, пенсионных – 2,3 %, целевых вкладов на детей – 3,8 %.

Наибольшее количество вкладов приходится на 2001 год – 34960. Наибольший удельный вес составляют вклады до востребования – 67 %. В 2002 году общее количество вкладов уменьшилось на 1180 и составило 33780. Значительно сократилось число срочных вкладов - на 1134 или с 25,3 % до 22,8 %, но увеличился удельный вес пенсионных вкладов – с 0,8 % до 1,2 %.

Тенденция снижения общего числа вкладов наблюдается также на следующий год. В 2003 году количество вкладов составило 32986. Уменьшился удельный вес срочных вкладов в связи с введением вкладов с более высокими процентными ставками, но при этом также увеличивается удельный вес пенсионных вкладов – до 2,3 %.

Наибольшее число вкладчиков по отделению составляют люди пенсионного возраста, следовательно, на них приходится наибольшее количество вкладов, вклады рабочих и служащих занимают также значительный объем в общем количестве счетов вкладчиков.

Образование вкладов в банке происходит как наличным, так и безналичным путем. Так, в 2003 году наибольший удельный вес занимает привлечение вкладов путем взноса наличными деньгами – 52,6 % (см. таблицу 8).

За анализируемый период наблюдается тенденция снижения образования вкладов наличными деньгами и увеличения вкладов путем безналичных перечислений с 37,5 % до 47,4 % .

В 2003 году сумма безналичных перечислений во вклады составила 10181 тыс. р., что составляет 47,4 % в приходе вкладов за 2003 год. Доля безналичных перечислений увеличилась по сравнению с 2001 годом на 4124 тыс. р. или на 68,1 %. В 2002 году сумма безналичных перечислений во вклады граждан составляла 6691 тыс. р. и в приходе вкладов составила 41,6 %, что больше по сравнению с 2001 годом на 633 тыс. р. В 2001 году безналичным путем привлечено средств на сумму 6057 тыс. р., доля

Таблица 8 - Образование вкладов путем взноса наличным и безналичным путём

|

|

2001 |

2002 |

2003 | |||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) | |

|

Всего внесено |

16148 |

98,7 |

16085 |

100 |

21497 |

100 |

|

в т.ч. наличными |

10091 |

62,5 |

9394 |

58,4 |

11316 |

52,6 |

|

Безналичным путем |

6057 |

37,5 |

6691 |

41,6 |

10181 |

47,4 |

безналичных перечислений в общей сумме вкладов составила 37,5 %. По сравнению с 2002 годом удельный вес безналичных перечислений пенсии снизился на 5,1 %. Прочие безналичные перечисления во вклады граждан (в т.ч. по безработице) занимают 24,9 %,что значительно превысило долю этих перечислений по сравнению с 2002 годом на 12,7 %. Безналичные перечисления по заработной плате рабочих и служащих составили 13,4 %, они снизились на 18,4 %. Доля безналичных перечислений от сданной сельхозпродукции увеличилась с 3,1 % до 13,9 % в общей сумме безналичных перечислений (см. таблицу 9).

В 2002 году также наибольший удельный вес занимают пенсии – 52,9 %. Это выше, чем в 2000 году на 17,5 %. Заработная плата рабочих и служащих в 2002 году составила 31,8 %. Удельный вес безналичных перечислений за сданную сельхозпродукцию составил 3,1 %, доля других сумм, перечисленных во вклады граждан, составила в общей сумме безналичных перечислений 12,2 %.

Наибольший удельный вес в 2001 году занимает заработная плата рабочих и служащих – 36,6 %. От всех зачисленных во вклады средств пенсии составили 35,4 %. Удельный вес безналичных перечислений за сданную сельхозпродукцию составил 4,4 %, доля других сумм, перечисленных во вклады.

Рост безналичных перечислений не оказал положительного влияния на рост вкладов, так как основная масса зачисляемых денежных средств снимается вкладчиками сразу же после зачисления.

В целом же за анализируемый период наблюдается тенденция роста, как общего объема безналичных перечислений, так и форм безналичных перечислений, кроме заработной платы рабочих и служащих, где заметна тенденция снижения удельного веса - с 36,6 % до 13,4 %.

Таблица 9 - Безналичные перечисления во вклады

|

|

2001 |

2002 |

2003 | |||

|

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) |

сумма (в тыс. р.) |

уд. вес (в %) | |

|

Всего безналичных перечислений |

6057 |

100 |

6691 |

100 |

10181 |

100 |

|

в т.ч. заработная плата рабочих и служащих |

2214 |

36,6 |

2131 |

31,8 |

1363 |

13,4 |

|

Пенсии (МО, МВД, ФСК, соц. Обеспеч.) |

2147 |

35,4 |

3543 |

52,9 |

4864 |

47,8 |

|

доход от сданной с/х продукции |

266 |

4,4 |

199 |

3,1 |

1419 |

13,9 |

|

Прочие перечисления |

1430 |

23,6 |

818 |

12,2 |

2535 |

24,9 |

Таким образом, прослеживая в динамике объем безналичных перечислений, можно сделать вывод, что в течение трех лет наблюдается тенденция роста объема безналичных поступлений в приходе вкладов, что значительно влияет как на рост объема вкладов, так и на увеличение количества счетов вкладчиков. Увеличение объема безналичных поступлений способствует наибольшему уровню оседания вкладного рубля, так как значительная часть средств в течение некоторого времени остается на счетах по вкладам без движения.

Отслеживая динамику доходности депозитов до востребования (см.

таблицу 10) , можно сделать вывод, что за последние 3 года, наблюдается устойчивый рост доходности по депозитам физических лиц и, в том числе, по пенсионным вкладам до востребования. Так, за период 2001-2002 года отмечается 170,0 % рост доходности по депоитам физических лиц и 113,9 % по пенсионным вкладам. За период 2002-2003 года этот рост составляет 170,6 % и 111,5 % соответственно. Это говорит об устойчивости положительной тенденции роста доходности.

Таблица 10. Анализ доходности депозитов до востребования.

|

Источники банковских ресурсов |

2001 |

2002 |

2003 | ||||||||

|

Сумма, (т. р.) |

% |

Доход- ность (т.р.) |

Сумма, (т. р.) |

% |

Доход-ность (т.р.) |

Темп роста (%) |

Сум-ма, (т. р.) |

% |

Доход-ность (т. р.) |

Темп роста (%) | |

|

Депозиты сроком 31 день |

58 |

9 |

5,22 |

96 |

8 |

7,68 |

147,1 |

85 |

6 |

5,1 |

66,4 |

|

Депозиты сроком 61 день |

29 |

10 |

2,9 |

92 |

9 |

8,28 |

285,5 |

83 |

7 |

5,81 |

70,2 |

|

Депозиты сроком 91 день |

96 |

12 |

11,52 |

159 |

10 |

15,9 |

138,0 |

144 |

9 |

12,96 |

79,2 |

|

Депозиты сроком 121 день |

135 |

13 |

17,55 |

184 |

11 |

20,24 |

115,3 |

162 |

10 |

16,2 |

80,0 |

|

Депозиты сроком 181 день |

189 |

15 |

28,35 |

239 |

13 |

31,07 |

109,6 |

216 |

12 |

25,92 |

86,2 |

|

Депозиты сроком 361 день |

139 |

18 |

25,02 |

191 |

15,5 |

29,61 |

118,3 |

172 |

13,5 |

23,22 |

78,4 |

|

Итого |

646 |

|

|

961 |

|

|

|

862 |

|

|

|

Анализ динамики доходности депозитов срочных (см. таблицу 11), можно отметить снижение общего роста темпов роста доходности за период 2002 – 2003 года. Например, по депозитам сроком 31 день произошло снижение темпов роста доходности со 147,1 % в 2001-2002годах до 66,4 % в 2002 - 2203 годах. Это связано с некоторым оттоком денежных средств по срочным депозитам и уменьшением процентных ставок по ним.

Таблица 11. Анализ доходности срочных депозитов

|

Источники банковских ресурсов |

2001 |

2002 |

2003 | ||||||||

|

Сумма, (т. р.) |

% |

Доход-ность (т.р.) |

Сумма, (т. р.) |

% |

Доход-ность (т.р.) |

Темп роста (%) |

Сумма, (т. р.) |

% |

Доход-ность (т. р.) |

Темп роста (%) | |

|

Депозиты юридических лиц |

35060 |

- |

_ |

42400 |

- |

- |

- |

61300 |

- |

- |

- |

|

Депозиты физических лиц - в т.ч. пен-сионный |

1040

280 |

0,1

9,0 |

1,0

25,2 |

1746

410 |

0,1

7,0 |

1,7

28,7 |

170,0

113,9 |

2900

640 |

0,1

5,0 |

2,9

32,0 |

170,6

111,5 |

|

Итого |

36100 |

|

|

44146 |

|

|

|

64200 |

|

|

|

Значительно меньшую роль в привлечении средств играют другие финансовые инструменты: сберегательные сертификаты и облигации.

Несмотря на расширение практики инвестирования денежных средств населения в ценные бумаги вследствие увеличения числа и повышения их разнообразия в последние годы, доля ценных бумаг в сумме личных сбережений граждан еще крайне незначительна.

Рассмотрев объем и структуру привлеченных средств населения, можно утверждать, что основным источником привлеченных средств являются депозиты населения.

По данным таблицы «Движение вкладов граждан в Салаватском отделении банка «Уралсиб»» (см. приложение) можно проанализировать притоки и оттоки средств граждан. В 2001 году привлечено вкладов населения 16148 тыс. р., выплачено 13420 тыс. р. Чистый приток денежных средств за период 2001года составил 2728 тыс. р., в том числе за счёт пенсионных вкладов – 870 тыс. р., срочных пенсионных – 341 тыс. р., срочных – 58 тыс. р., срочных депозитов –1022 тыс. р., прочих вкладов – 237 тыс. р.

По вкладам до востребования сложилась отрицательная ситуация - отток средств составил 3 тыс. р., возврат произведён за счёт остатка на 01.01.01 года по данному виду вклада. За период 2002 года поступило 16085 тыс. р., выплачено средств в сумме 15427 тыс. р. Чистый приток средств от населения составил 658 тыс. р., что по сравнению с 2001 годом меньше на 2070 тыс. р.

Наибольшее поступление составили вклады до востребования – 706 тыс. р. Резкий отток средств произошёл из-за выплаты срочных депозитов – 1300 тыс. р. В 2003 году произошёл рост средств, оставшихся в распоряжении банка. Он составил 2007 тыс. р., что по сравнению с периодом 2002 года больше на 1349 тыс. р. Наибольший отток средств произошёл по срочным вкладам с ежемесячной выплатой доходов – 1099 тыс. р., а приток – по вкладам до востребования – 1154 тыс. р.

Таблица 12 - Поступление вкладов за 4 квартал 2003 г. (подекадно)

В тыс. рублей

|

|

Октябрь |

Ноябрь |

Декабрь |

Всего | |||||||||

|

1 |

2 |

3 |

Ито го |

1 |

2 |

3 |

Ито го |

1 |

2 |

3 |

Итого | ||

|

Вклады до востребования |

131 |

147 |

234 |

512 |

68 |

183 |

155 |

306 |

253 |

392 |

436 |

1081 |

1899 |

|

Срочные и сберегательные депозиты |

680 |

753 |

682 |

2115 |

490 |

1151 |

983 |

2624 |

1125 |

1560 |

2054 |

4739 |

9478 |

Для решения поставленных задач по текущему управлению ликвидностью банка проанализируем приток и отток вкладов населения в 4 квартале 2003 года по двум направлениям: вклады до востребования, срочные и сберегательные вклады.

Приход денежных средств возникает вследствие поступления вкладов от населения, соответственно увеличиваются и обязательства банка.

Отток денежных средств происходит вследствие востребования обязательств банка (использования клиентами собственных средств, вкладов до востребования, срочных депозитов).

Таблица 13 - Выбытие вкладов за 4 квартал 2003 года (подекадно)

В тыс. рублей

|

|

Октябрь |

Ноябрь |

Декабрь |

Всего | |||||||||

|

1 |

2 |

3 |

Итого |

1 |

2 |

3 |

Итого |

1 |

2 |

3 |

Итого | ||

|

Вклады до востребования |

210 |

152 |

256 |

618 |

115 |

190 |

120 |

425 |

142 |

176 |

153 |

471 |

1514 |

|

Срочные и сберегательные вклады |

342 |

485 |

827 |

1570 |

481 |

817 |

415 |

1713 |

681 |

456 |

562 |

1699 |

4982 |

Сопоставим данные таблиц 12 и 13 в части вкладов до востребования, то есть сравним приток и отток средств по данным вкладам и определим их излишек или недостаток (см. таблицу 14).

Сбалансированность денежных потоков таким образом, что приход денежных средств всегда больше выбытия, является гарантией достаточной ликвидности банка.

По данным таблицы видно, что в октябре и ноябре 2003 года наблюдается недостаток средств, вызванный оттоком вкладов до востребования. В декабре 2003 года ситуация резко изменена в лучшую сторону, наблюдается резкий приток средств, излишек которых составил 610 тыс. р., тогда как в октябре 2003 года имеется недостаток 106 тыс. р., в ноябре 2003 года соответственно 65 тыс. р.

Таблица 14 - Сопоставление поступлений и возврата вкладов до востребования за 4 квартал 2003 года (подекадно)

В тыс. рублей

|

|

Октябрь |

Ноябрь |

Декабрь |

Всего | |||||||||

|

1 |

2 |

3 |

Итого |

1 |

2 |

3 |

Итого |

1 |

2 |

3 |

Ито го | ||

|

1.Поступило вкладов (в тыс. р.) |

131 |

147 |

234 |

512 |

68 |

183 |

55 |

306 |

253 |

392 |

436 |

1081 |

1899 |

|

2.Выбыло вкладов (в тыс. р.) |

210 |

152 |

256 |

618 |

115 |

190 |

120 |

425 |

142 |

176 |

153 |

471 |

1514 |

|

3.Результат (тыс. р.) (+) излишек (-)недостаток |

-79 |

-5 |

-22 |

-106 |

-47 |

-7 |

-65 |

-119 |

+111 |

+216 |

+283 |

+610 |

+385 |

Таким образом, исходя из вышеизложенного можно констатировать следующие факты: для банка первоочередной задачей является привлечение ресурсов. Как видим, на примере Салаватского отделения банка «Уралсиб» основным источником привлечения средств являются вклады населения. Чем больше средств привлечено, тем активнее они размещаются.

При размещении кредитных ресурсов банк, как правило, учитывает структуру привлечённых депозитов. На структуру активных операций оказывает влияние проблема ликвидности. Для банка срочные вклады более привлекательны, так как в течение определённого срока позволяют банку хранить меньший резерв (т.е. обеспечивают ликвидность), чем по вкладам до востребования. Рост срочных вложений усиливает ликвидные позиции баланса банка. Чем быстрее банк разместит свободные денежные средства в различные сферы (кредитование, ценные бумаги и др.), тем быстрее получит доход от вложенных средств и сможет вновь пустить в оборот высвободившиеся ресурсы. Для банка выгодно вкладывать средства на короткие сроки, вследствие чего увеличивается оборачиваемость ресурсов и, следовательно, доходность банка.

Процентная маржа

Процентная маржа – разница между процентным доходом и расходом коммерческого банка, между процентами полученными и уплаченными. Она является основным источником прибыли банка и призвана покрывать налоги, убытки от спекулятивных операций и так называемое «бремя» - превышение беспроцентного дохода над беспроцентным расходом, а также банковские риски (см. рис. 2).

Размер маржи может характеризоваться абсолютной величиной в рублях и рядом финансовых коэффициентов.

Абсолютная величина маржи может рассчитываться как разница между общей величиной процентного дохода и расхода банка, а также между процентным доходом по отдельным видам активных операций и процентным расходом, связанным с ресурсами, которые использованы для этих операций.

Например, между процентными платежами по ссудам и процентным расходом по кредитным ресурсам.

Динамика абсолютной величины процентной маржи определяется несколькими факторами:

- объёмом кредитных вложений и других активных операций, приносящих процентный доход;

- процентной ставкой по активным операциям банка;

- процентной ставкой по пассивным операциям банка;

- разницей между процентными ставками по активным и пассивным операциям (спрэд);

- долей беспроцентных ссуд в кредитном портфеле банка;

- долей рисковых активных операций, приносящих процентный доход;

- соотношение между собственным капиталом и привлечёнными ресурсами;

- структурой привлечённых ресурсов;

- способом начисления и взыскания процента;

- системой формирования и учётов доходов и расходов;

- темпами инфляции.

Коммерческитй

банк

Покупка

Продажа

Капитал + Процентная Капитал, + Процентная

Ставка

ставка

Ставка

ставка

Разница

Покупка – Продажа + Процентная маржа

Рис. 2. Схема основного принципа формирования процентной политики банка

Имеются различия между отечественными и зарубежными стандартами учёта процентных доходов и расходов банка, которые влияют на размер процентной маржи.

Различаются два метода учёта операций, связанных с отнесением сумм начисленных процентов по привлечённым и размещённым денежным средствам на счета расходов и доходов банка: кассовый метод и метод «начислений» («наращивания»).

При кассовом методе начисленные банком-кредитором проценты относятся на доходные счета только при реальном поступлении средств, т. е. на дату зачисления на корсчёт средств, списанных со счёта плательщика, или поступления средств в кассу. Отнесение банком-заёмщиком начисленных по привлечённым ресурсам процентов на его расходные счета производится на дату их уплаты. Под уплатой понимается списание средств с корреспондентского счёта банка и зачисление их на счёт клиента или выдача ему наличных из кассы. Проценты начисленные, но не полученные или не уплаченные банком учитываются на счетах доходов или расходов будущих периодов.

Метод «начислений» заключается в том, что все начисленные в текущем месяце проценты относятся на доходы или расходы банка независимо от того, списаны ли они со счёта клиента или зачислены на него.

Практика формирования процентного дохода и расхода зарубежных коме зарубежных коммерческих банков основывается на методе «начислений».

В российской банковской практике до 1998 года применялся только кассовый метод учёта начисленных процентов. В настоящее время предусмотрено применение обоих методов после указаний ЦБ РФ.

При кассовом методе всегда есть переходящие суммы процентов. Например, российский коммерческий банк производит начисление процентов в свою пользу или в пользу клиента 28-го числа каждого месяца. При кассовом методе учёта в доходы и расходы банка за май войдут проценты, начисленные за период с 28 апреля по 28 мая. В результате майская прибыль будет сформирована частично за счёт процентного дохода и расхода, относящегося к апрелю (с 28 по 30 апреля).

При методе «начислений» в майскую отчётность войдут процентные доходы и расходы, относящиеся только к маю. Они будут складываться из процентных доходов за 1 – 27 мая, зачисленных на счёт банка и доходов за 28 – 31 мая, на которые банк имеет право, но ещё не поступившие на счёт банка. Аналогично будет определяться структура расходов за май. Доходы и расходы, относящиеся к данному отчётному периоду, но не полученные или не выплаченные до конца отчётного периода, называются наращенными. Размер наращенных процентов определяется следующим образом:

Процентная ставка годовая

х Период наращивания Остаток ссудной

———————————— х задолженности (2.1)

360 или депозита

В нашем примере период наращивания – с 28-го числа и до конца месяца.

Изложенное содержание кассового метода и метода «начислений» учёта начисленных процентов показывает, что они оказывают прямое влияние на размер процентной маржи.

Для повышения заинтересованности вкладчиков в размещении своих средств банком используются различные способы исчисления и выплаты процентов. Традиционным видом исчисления дохода являются простые проценты, когда в качестве базы для расчёта используется фактический остаток вклада и расчёт производят исходя из предусмотренной договором процентной ставки.

Другим видом расчёта дохода являются сложные проценты (начисление процента на процент). В этом случае по истечении расчётного периода на сумму вклада начисляется процент и полученная величина присоединяется к сумме вклада. Таким образом, в следующем расчётном периоде процентная ставка применяется к новой базе, возросшей на сумму начисленного ранее дохода. Сложные проценты целесообразно использовать в том случае, если фактическая выплата дохода осуществляется по окончании срока действия вклада. Разумно спланированная процентная политика позволяет коммерческому банку увеличивать свои ресурсы без значительного увеличения расходов при получении максимальной прибыли.

Ликвидность и платёжеспособность банка

Ликвидность - один из основных и наиболее сложных факторов, определяющих финансовое состояние и надежность банка.

Под ликвидностью банка понимается способность банка выполнить свои обязательства перед клиентами, причем не только по возврату вложенных в него средств с выплатой соответствующего вознаграждения, но и по выдаче кредитов. При этом необходимо учитывать предстоящее высвобождение средств, вложенных в активные операции, и возможные займы на денежном рынке.

На уровень ликвидности банка оказывают влияние целый ряд внутренних факторов, среди которых можно выделить следующие:

- соотношение сроков привлечения ресурсов и сроков размещения средств;

- структура активов;

- степень рискованности активных операций;

- структура пассивов;

- качество управления банком.

Кроме того, на ликвидность банка воздействуют также внешние факторы, влияние которых обычно проявляется через изменение структуры его активов и пассивов. К таким факторам можно отнести:

- случайные (вызванные особенностями деятельности клиентов банка);

- сезонные (связанные с сезонными видами производств);

- циклические (отражающие колебания деловой активности);

- долгосрочные (обусловленные сдвигами в потреблении, инвестиционном процессе). Чтобы адекватно учесть роль названных внешних факторов, банку необходимо располагать всесторонней информацией об обслуживаемой им клиентуре, а также изучать потребности и финансовое положение потенциальных клиентов.

Изучение влияния внешних и внутренних факторов на уровень ликвидности позволяет разрабатывать более эффективные подходы к управлению ликвидностью.

Процесс управления ликвидностью включает в себя совокупность действий и методов по управлению активами и пассивами банка.

Под управлением активами понимают пути и порядок размещения собственных и привлеченных средств: на основе анализа структуры активов в разрезе отдельных их групп и видов как на определенную дату, так и в динамике за соответствующий период времени банк может перемещать средства из одного вида активов в другой с тем, чтобы обеспечить формирование наиболее приемлемой структуры активов с точки зрения ликвидности и исходя из уровня дохода. Управление активами осуществляется посредством ряда методов:

- метод «общего фонда средств»;

- метод «банки внутри банка».

В основе метода «общего фонда средств» лежит идея распределения совокупной суммы банковских ресурсов (общего фонда средств) между различными видами активов независимо от источника образования ресурсов. Для осуществления конкретной активной операции в соответствии с данной моделью не имеет значения, из какого источника поступили средства: от вкладов до востребования или от срочных вкладов.При таком подходе не учитываются различные требования ликвидности по отношению к различным вкладам. Схематично метод «общего фонда средств можно проиллюстрировать следующим образом (см. рис. 3):

Источники средств Размещение средств

Первичные резервы

Вклады до

востребования

Вторичные резервы

Общий фонд средств

Срочные вклады

Ссуды

Акционерный

капитал и резервные фонды

Ценные бумаги

Здания и оборудование

Рисунок З - Управлениеактивами банков методом «общего фонда средств».

При методе управления активами «банки внутри банка» формирование активов осуществляется в зависимости не только от общей суммы, но и от структуры привлечённых ресурсов. В соответствии с этим методом определяется несколько «центров ликвидности – прибыльности», используемых для размещения средств, привлечённых из разных источников. Такие центры получили название «банков внутри банка». В банке как бы существует «банк вкладов до востребования», «банк срочных вкладов» и «банк основного капитала».

Установив принадлежность средств к различным «банкам» с точки зрения их ликвидности и прибыльности, руководство банка определяет порядок их размещения из каждого «банка». Размещение средств из каждого «банка» осуществляется независимо от других «банков».

Поскольку вклады до востребования требуют самого высокого покрытия ликвидными активами, значительная часть средств из «банка вкладов до востребования» будет направлена в первичные резервы (например, на 1 % больше, чем установлено нормой обязательных резервов, подлежащих хранению в Центральном Банке). Оставшаяся часть вкладов до востребования пойдёт главным образом во вторичные резервы, и только небольшая часть - ссуды, причём краткосрочные.

Иначебудут распределяться средства «банка срочных вкладов». Более значительная ихдоля пойдёт на формирование вторичного резерва,предоставление средне- и долгосрочных ссуд, в догосрочные ценные бумаги.

Метод «банки внутри банка» по сравнению с методом «общего фонда средств» имеет целый ряд преимуществ, поскольку при использовании этого метода средства в активы размещаются с учетом характера источников этих средств, что позволяет обеспечить сбалансированность активов и пассивов по срокам и суммам, а это, в свою очередь, является одним из основных условий ликвидности банка (см. рис. 4).

Управление ликвидностью банка включает в себя также поиск источников заемных средств, выбор среди них самых надежных, с наиболее длительными сроками привлечения с учетом издержек, связанных с привлечением средств.

Таким образом, управление ликвидностью подразумевает процессы управления активами и пассивами, которые тесно взаимосвязаны, взаимозависимы и осуществляются одновременно.

Для количественной и качественной оценки ликвидности коммерческих банков в практике анализа используются разнообразные показатели. Поскольку ликвидность является одним из критериев надежности банка, в большинстве стран показатели ликвидности законодательно регламентируются, т. е. устанавливается перечень оценочных показателей и их критериальные уровни.

Источники средств Размещение средств

Первичные резервы

Банк вкладов до

востребования

Вторичные резервы

Банк срочных

вкладов

Ссуды

Ценные бумаги

Банк основного

капитала

Здания и оборудование

Рисунок 4 - Управление активами банков методом «банки внутри банка»

При анализе ликвидности расчет обязательных экономических нормативов является необходимым, но недостаточным условием полной и достоверной оценки реального уровня ликвидности банка. При проведении внутреннего анализа ликвидности могут применяться различные дополнительные показатели, связанные со структурой активов и обязательств, оценивающие степень рискованности активных операций, такие как:

- коэффициент абсолютной ликвидности;

- коэффициент относительной ликвидности;

- отношение объема просроченных кредитов к общей сумме выданных банком кредитов; отношение объема резервов на возможные потери по ссудам к общей сумме выданных банком кредитов;

- коэффициент потенциального снижения уровня "рискованных активов";

- коэффициент нестабильности депозитов;

- коэффициент использования привлеченных ресурсов.

Рассмотренные показатели прежде всего призваны выявить причины обострения банковской ликвидности на основе последовательного анализа структуры и сроков размещаемых средств и привлеченных ресурсов и не являются унифицированными. Все предложенные показатели могут использоваться как порознь, так и в совокупности в зависимости от потребности банка в более или менее глубоком анализе.

Новая система экономических нормативов введена в действие с 1 мая 2002 г. после издания новой Инструкции № 1 Центрального банка РФ, определяющей конкретный механизм её применения. В дальнейшем, в содержание данной Инструкции вносились уточнения и изменения.

Норматив достаточности капитала (Н1), как и в действовавшей ранее системе, отражает соотношение собственного капитала к активам, взвешенным с учётом риска:

К

Н1= —————––———— х 100, (2.2)

Ар-Рц-Рк-Рд+КРВ+КРС

где К – собственный капитал;

Ар- сумма активов, взвешенных с учётом риска;

Рц – общая величина созданного резерва под обесценение ценных бумаг;

Рк – величина созданного резерва на возможные потери по ссудам;

Рд – величина созданного резерва на возможные потери по прочим активам и по расчётам с дебиторами;

КРВ – величина кредитного риска ко внебалансовым операциям банка (кроме срочных сделок);

КРС – величина кредитного риска по срочным сделкам.

Минимально допустимое значение Н1 устанавливалось в размере (%):

с баланса на 01.02.99 г. – 8% для банков с капиталом от 5 млн. Евро и выше и 9% для банков с капиталом от 1 до 5 млн. Евро;

с баланса на 01.02.2000 г. – соответственно 10 и 11%.

Нормативы ликвидности коммерческого банка включают:

- норматив мгновенной ликвидности (Н2)

- норматив текущей ликвидности (Н3)

- норматив долгосрочной ликвидности (Н4)

- норматив общей ликвидности (Н5)

- норматив ликвидности по операциям с драгоценными металлами (Н14).

Первые три из них характеризуют сопряжённость активов и пассивов по суммам и срокам.

Так как в банке имеется автоматизированная система работы с клиентами, то необходимо её использовать для организации работы по текущему управлению ликвидностью банка. Возможно, предложенная методика не будет считаться громоздкой, потому что будет основываться на своде данных, полученных с использованием автоматизированных операционных программ.

Известно, что прогноз – научная, вариантная гипотеза, обоснованное предположение о характере протекания определённых экономических процессов в будущем. Прогноз носит многовариантный и предположительный характер. Поэтому предложенная методика в дипломной работе по текущему управлению ликвидностью банка не является единственной. Из количества нескольких вариантов, предложенных в процессе работы банка, должен быть выбран наилучший способ методики текущего управления ликвидностью.

Выбор того или иного варианта определяется его доступностью, величиной издержек на его осуществление, а также его влиянием на состояние экономической деятельности банка, но все они должны быть направлены на улучшение работы по текущему управлению ликвидностью банка.

Таким образом, банк обладает значительным запасом ликвидности. Причинами завышенного уровня показателей ликвидности банка являются:

- преобладание в активах банка вложений в государственные ценные бумаги;

- незначительный удельный вес обязательств до востребования и краткосрочных обязательств в структуре привлеченных ресурсов.

Таким образом, каждый коммерческий банк должен самостоятельно обеспечивать поддержание своей ликвидности на заданном уровне на основе как анализа ее состояния, складывающегося на конкретные периоды времени, так и прогнозирования результатов деятельности и проведения в последующем научно обоснованной экономической политики в области формирования уставного капитала, фондов специального назначения и резервов, привлечения заемных средств сторонних организаций, осуществления активных кредитных операций.

На ликвидность баланса банка влияет структура его активов: чем больше доля первоклассных ликвидных средств в общей сумме активов, тем выше ликвидность банка. Активы банка по степени их ликвидности можно разделить на три группы: 1. Ликвидные средства, находящиеся в немедленной готовности, или первоклассные ликвидные средства. В их числе - касса, средства на корсчете, первоклассные векселя и государственные ценные бумаги. 2. Ликвидные средства в распоряжении банка, которые могут быть превращены в денежные средства. Речь идет о кредитах и других платежах в пользу банка со сроками исполнения в ближайшие 30 дней, условно реализуемых ценных бумагах, зарегистрированных на бирже (как и участие в других предприятиях и банках), и других ценностях (включая нематериальные активы). 3. Неликвидные активы - это просроченные кредиты и ненадежные долги, здания и сооружения, принадлежащие банку и относящиеся к основным фондам.

Совершенно очевидно, что на уровень банковских вкладов влияют многие экономические факторы, которые делают планирование ликвидности крайне необходимым.

В расчетах потребности в ликвидных ресурсах на тот или иной период банк может исходить из ожидаемых изменений уровня вкладов и кредитов относительно данного базисного периода. На динамику ликвидности или излишка резервов влияют три фактора:

- приобретение или утрата средств в связи с увеличением или уменьшением вкладов;

- то же в связи с ростом или сокращением кредитов и/или инвестиций;

- увеличение или уменьшение величины обязательных резервов вследствие роста или сокращения вкладов.

Хотя большинство банков в Республике Башкортостан относится к категории мелких предприятий и осуществляет операции в пределах ограниченного экономического района, на их деятельность влияют и факторы, возникающие далеко за его пределами. Например, меры денежно-кредитной и налоговой политики ощущаются сначала в крупных центрах денежного рынка, но рано или поздно они затрагивают все банки. Ни один банк, как бы мал и отдален он ни был, не может избежать воздействия политики денежно-кредитной рестрикции. Следовательно, руководство каждого банка должно быть в курсе общенациональных тенденций, когда банковская система и каждый отдельный банк сталкиваются с ограниченностью свободных средств, необходимых для предоставления новых кредитов. Проблема ликвидности может стать при этом критической, поскольку спрос на кредит в этот момент по темпам роста обычно обгоняет вклады. Процентные ставки могут вырасти до необычайно высокого уровня. Если банк располагает достаточной ликвидностью для удовлетворения спроса на кредит, он может с выгодой использовать высокий ссудный процент и увеличить тем самым свою прибыль. Если же ликвидных средств мало, банк вынужден будет или отказаться в предоставлении кредитов, обещавших высокую прибыль, или же реализовать менее ликвидные ценные бумаги с потерей на курсе, чтобы покрыть спрос на кредит со стороны своих клиентов.

Первой задачей планирования потребностей в ликвидных средствах является управление наличными деньгами, т.е. поддержание уровня обязательных резервов и обеспечение запаса банкнот и монет, достаточного для удовлетворения потребностей клиентов. Учитывая, что сумма денег в кассе банка в течение его рабочих часов постоянно меняется по мере притока и отлива денег в результате многочисленных сделок, эта задача столь же трудна, как и важна. Касса не приносит дохода, следовательно, задачей руководства банка будет поддержание кассы на минимально допустимом уровне.

Управление наличностью предполагает выполнение банком множества расчетов и составление отчетов для банка «Уралсиб», в том числе ежедневный отчет «Наличие денежных средств в кассе».

Вероятность неблагоприятного влияния конкретных факторов или их комбинации на надежность банка характеризуется рисками.

Под риском понимается угроза потери части своих ресурсов, недополучение доходов или произведение дополнительных расходов в результате проведения финансовых операций (размер возможных потерь определяет уровень рискованности этих операций). Риски появляются в результате несоответствия прогнозов реально развивающимся событиям.

Риски очень сложно классифицировать по факторам, их вызывающим, так как их проявлению способствует воздействие совокупности различных как внешних, так и внутренних факторов. Например, причиной роста риска ликвидности может быть не только невозможность оперативного привлечения денежных ресурсов на межбанковском рынке, но и ошибки в планировании, некомпетентность персонала, низкое качество кредитного портфеля (угроза невозврата большой доли выданных кредитов).

Приведенные факторы могут стать причиной возникновения следующих наиболее распространенных банковских рисков:

- риск ликвидности;

- процентный риск;

- кредитный риск;

- рыночный риск;

- политический риск;

- валютный риск;

- риск изменения конъюнктуры рынка;

- страновой риск;

- риск форс-мажорных обстоятельств.

Коммерческие банки управляют своей платежеспособностью при помощи методов распознавания, оценки и контролирования риска потери ликвидности и платежеспособности.

Центральные банки стран рыночной экономики регулируют платежеспособность коммерческих банков посредством установления ограничений обязательств банка, предела задолженности одного заемщика, введения особого контроля за выдачей крупных кредитов, создания системы рефинансирования коммерческих банков и обязательного резервирование части привлеченных средств, проведения процентной политики и осуществления операций с ценными бумагами на открытом рынке. В настоящее время в нашей стране также регулируется платежеспособность коммерческих банков.