шпоры дкб

.docx

|

17. Расчеты платежными требованиями. Платежное требование - это расчетный документ, содержащий требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором. Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика. В безакцептном порядке расчеты платежными требованиями осуществляются в случаях, установленных законодательством или предусмотренных сторонами по основному договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения. Во всех остальных случаях расчеты могут производиться лишь при наличии акцепт; I плательщика. Срок для акцепта платежных требований определяется сторонами по основному договору. Этот срок должен составлять не менее пяти рабочих дней. При оформлении платежного требования получатель средств в поле «Срок для акцепта» должен указать число дней, установленных договором для акцепта платежного требования. Если такого указания нет, то сроком для акцепта считаются пять рабочих дней. На всех экземплярах принятых исполняющим банком платежных требований ответственный исполнитель банка в поле «Срок платежа» проставляет дату, по наступлении которой истекает срок для акцепта платежного требования. В расчет указанной даты не принимается день поступления документа в банк. Последний экземпляр платежного требования используется в качестве извещения для акцепта и передается плательщику в тот же день, если документы поступили в операционное время, либо не позже следующего рабочего дня, если документ поступил в банк по истечении операционного времени. До получения акцепта плательщика либо до наступления срока платежа платежные требования помещаются исполняющим банком в картотеку по внебалансовому счету 90901 «Расчетные документы, ожидающие акцепта для оплаты». Плательщик вправе отказаться полностью или частично от акцепта платежных требований по мотивам, предусмотренным в основном договоре. Отказ плательщика от оплаты платежного требования оформляется заявлением об отказе от акцепта, которое составляется в трех экземплярах. При полном отказе от акцепта платежное требование изымается из картотеки по счету 90901 и в тот же день должно быть возвращено в банк-эмитент вместе со вторым экземпляром заявления об отказе от акцепта для возврата средств получателю. При частичном отказе от акцепта платежное требование изымается из картотеки и оплачивается в сумме, акцептованной плательщиком. При этом сумма, обозначенная цифрами, обводится и рядом с ней выводится новая сумма, подлежащая оплате. Произведенная запись заверяется подписью ответственного исполнителя банка. В случае выставления необоснованного отказа от акцепта платежного требования ответственность за это возлагается в полной мере на плательщика. Все возникающие при этом между плательщиком и получателем средств разногласия разрешаются, минуя коммерческий банк, в порядке, предусмотренном законодательством. При неполучении в установленный срок отказа от акцепта платежных требований они считаются акцептованными и на следующий рабочий день после истечения срока акцепта оплачиваются со счетов плательщиков при наличии денежных средств на счете. В случае отсутствия или недостаточности средств на счете платежные требования помещаются в картотеку по внебалансовому счету 90902 «Расчетные документы, не оплаченные в срок». В случае безакцептного списания средств в платежном требовании м поле «Условие оплаты» делается указание «Без акцепта» и дается ссылка на закон или договор, на основании которых осуществляется взыскание средств. При отсутствии такого указания платежные требования подлежат оплате плательщиком в порядке предварительного акцепта со сроком для акцепта три рабочих дня. Возражений плательщиков по списанию денежных средств с их счетов в безакцептном порядке банки по существу не рассматривают. Всю полноту ответственности за обоснованность выставления платежного требования на безакцептное списание денежных средств несет получатель средств.

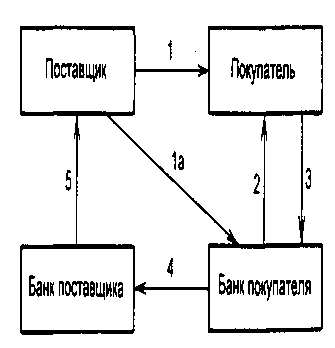

Рис. 6.6. Расчеты платежными требованиями-поручениями: 1 - поставка товара (оказание услуг); la - передача платежного требования-поручения в банк покупателя; 2 - расчетные документы передаются покупателю для акцепта; 3 - акцептованные расчетные документы возвращаются в банк, где производится списание средств со счета покупателя; 4 - перевод средств в банк поставщика и зачисление средств на счет поставщика; 5 - сообщение поставщику о зачислении средств на его банковский счет

|

18.Межбанковские расчеты. Межбанковские расчеты возникают в том случае, когда плательщик и получатель средств имеют счета в разных банках, а также при взаимном кредитовании банков. Существуют два варианта организации межбанковских расчетов с помощью корреспондентских счетов: 1) централизованный – расчеты между банками проводятся через их корреспондентские счета, открываемые в ЦБР; 2) децентрализованный – основан на корреспондентских отношениях банков друг с другом. Проведение расчетов через систему РКЦ. В России преобладают централизованные межбанковские расчеты. Проведение расчетов между банками осуществляют подразделения ЦБР – расчетно-кассовые центры (РКЦ). Для проведения расчетных операций каждая кредитная организация открывает по месту своего нахождения один корреспондентский счет в РКЦ. Кредитная организация вправе открыть на имя каждого филиала по месту его нахождения один корреспондентский субсчет. Отношения между ЦБ и обслуживаемой им кредитной организацией (филиалом) при осуществлении расчетных операций регулируются законодательством, договором корсчета (субсчета). Договор счета заключается на согласованный сторонами срок и определяет порядок расчетного обслуживания, права и обязанности КБ и ЦБ при совершении расчетных операций по корсчету, способ обмена расчетными документами, порядок оплаты за расчетные услуги, ответственность сторон за неисполнение или ненадлежащее исполнение обязательств по договору. Прием расчетных документов РКЦ осуществляется независимо от остатка средств на корсчете КБ на момент их принятия. Платежи могут осуществляться в пределах средств, имеющихся на момент оплаты, с учетом средств, поступающих в течение операционного дня, и кредитов ЦБ (овердрафт). Кредитная организация определяет вид платежа («почтой», «телеграфом», «электронно») и в зависимости от выбранного вида платежа представляет в РКЦ расчетные документы на бумажных носителях или в электронном виде (по каналам связи, на магнитных носителях). Банками используется авизо – официальное извещение о выполнении расчетной операции. Расчетные документы клиентов, а также КБ по собственным операциям, на бумажных носителях представляются в РКЦ в составе сводного платежного поручения с приложением описи расчетных документов. Операции по списанию денежных средств с корсчета КБ или зачислению на этот счет подтверждаются выпиской на бумажном носителе или в виде электронного служебно-информационного документа. КБ (филиалам), открывшим корсчета (субсчета) в РКЦ, с целью их однозначной идентификации при проведении расчетных операций присваиваются БИКи (банковские идентификационные коды) участников расчетов. Деятельность РКЦ неразрывно связана с работой вычислительных центров (ВЦ). Общим принципом организации межбанковских расчетов являет-ся принцип безусловного платежа по межбанковским обязательствам. Предоставляя платежные услуги своим клиентам, коммерческие бан-ки выступают в роли финансовых посредников. Согласившись осу-ществлять платежные операции своих клиентов, банки принимают на себя обязательства по межбанковским платежам и расчетам. Эти обя-зательства в большинстве случаев связаны с согласием плательщика на списание средств с его счета в определенный срок. Однако списание сумм задолженности по налоговым платежам, искам, рассмот-ренным в арбитражном суде, может быть осуществлено с корреспон-дентского счета в безакцептном порядке. Платеж по обязательствам имеет два аспекта, особенно важных при осуществлении межбанковских расчетов: окончательность плате-жа и необходимость подтверждения его исполнении. Окончатель-ность платежа служит гарантией завершения расчетной операции. При наличии такой гарантии исключается вероятность того, что сдел-ка не будет завершена. Наиболее важным принципом межбанковских расчетов является платеж в пределах средств корреспондентского счета. Этот принцип состоит в поддержании оптимального остатка средств на корреспон-дентском счете кредитной организации и соблюдении нормативов ликвидности баланса банка. С принципом платежа в пределах остатка средств на корреспондентском счете тесно связано понятие «управле-ние наличной позицией банка». Под управлением наличностью по-нимаются операции, осуществляемые банком с целью регулирования предназначенных для платежей активов и контроля над этими акти-вами. Актуальность соблюдения принципа платежа в пределах остат-ка средств на корреспондентском счете объясняется тем. что проведе-ние банком рискованной политики в области активных операций мо-жет привести к возникновению системного риска, который через каналы межбанковских отношений вызовет цепную реакцию, рас-пространившись на другие банки и поразив другие сферы экономики регионов и страны в целом. Таким образом, существующие принципы межбанковских расче-тов помогают кредитным организациям своевременно и в полном объеме проводить расчетные операции, переводы платежей по систе-мам корреспондентских счетов.

|

|

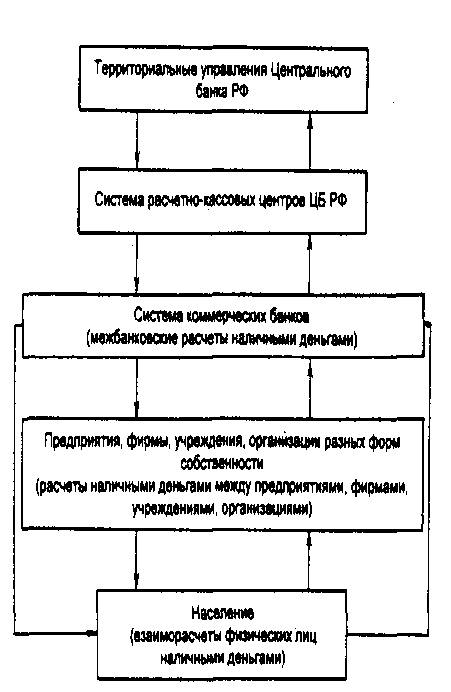

19.Налично-денежный оборот: экономическое содержание ,принципы, организация. Налично-денежный оборот представляет собой процесс движения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Несмотря на то, что налично-денежный оборот во всех странах как с рыночной, так и с административной моделями экономики составляет меньшую часть, он имеет большое значение. Именно этот оборот обслуживает получение и расходование большей части денежных доходов населения. Именно в налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег (рис. 7.1). Из схемы видно, что налично-денежный оборот начинается в расчетно-кассовых центрах Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег банки могут передавать друг другу на платной основе, но большая часть наличных денег выдается клиентам - юридическим и физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению). Часть наличных денег, находящихся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т. д.). Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пени и неустоек и т.д.

Рис. 7.1. Схема налично-денежного оборота (на примере России) Таким образом, деньги поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы предприятий и организаций (прежде всего предприятий торговли и предприятий, оказывающих услуги населению). В соответствии с действующим порядком организации налично-денежного оборота для каждого предприятия устанавливаются лимиты остатка наличных денег в их кассах и деньги, превышающие лимит, должны сдаваться в обслуживающий данное предприятие коммерческий банк. Для коммерческих банков также устанавливаются лимиты их операционных касс, поэтому в сумме, превышающей лимит, они сдают наличные деньги в РКЦ. Последним также устанавливается лимит их оборотных касс, поэтому деньги в сумме, превышающей лимит, переводятся в резервные фонды, т.е. изымаются из обращения. Организация налично-денежного оборота (НДО) В организации НДО важная роль принадлежит коммерческим банкам, т.е. в кругообороте наличных денег, обеспечивающих товарообмен, банк является исходным и конечным пунктом движения денег. Банк осуществляет выдачу наличных денег юр. лицам только с расчетного или текущего счета.Наличные деньги, поступающие в кассы организаций, подлежат сдаче в учреждения банка для последующего зачисления их на счета этих организаций. В сферу обращения наличные деньги попадают из кассы банка в форме выплаты зарплаты и др. расчетов наличными.Операции по зачислению денежной выручки на счета банков и по выдаче наличных средств на различные цели называются кассовыми.По балансовому результату и назначению кассовые операции делят на приходные и расходные. В кассах организаций наличные деньги хранятся в пределах лимитов, установленных обслуживающими их банками по согласованию с руководством организации. Лимит остатка кассы – это предельная величина наличных средств, которые могут находиться в кассе. Лимит определяется для каждой организации, даже не имеющей постоянной денежной выручки. Все денежные средства сверх лимита обязаны сдаваться в банк для зачисления на счет. Сверх лимита денежные средства можно хранить не свыше определенного количества дней (только для выдачи з/п), если отсутствует договор банковского обслуживания через банкомат. В настоящее время лимит по 1 лицевому платежу принимается в размере 100 тыс. руб. с 2007 года. Одновременно с утверждением кассовых нормативов банк утверждает порядок и срок сдачи выручки в банк для данной организации. Через приходную кассу банка выручка поступает непосредственно от представителя организации. Работа приходной кассы банка организуется по графику, т.е. клиент может сдавать выручку после операционного дня (вечерняя касса) или в начале операционного дня (дневная касса).Банк может организовать работу в местах скопления организаций с постоянной денежной выручкой (спец. кассы).Инкассация как подразделение коммерческого банка или как самостоятельная организация обеспечивает перевозку и охрану выручки от места ее получения до банка. По согласованию с банком происходит расходование поступающей в кассу выручки на цели, предусмотренные законодательством.Решение о расходовании выручки принимается банком ежедневно на основании письменных заявлений организаций (кассовых заявок) с учетом соблюдения порядка работы с денежной наличностью. Важным этапом работы с наличными средствами является прогнозирование НДО, которое осуществляется как в централизованном, так и в децентрализованном порядке Налично-денежный оборот организуется на основе следующих принципов: • все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках; • банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности; • обращение наличных денег служит объектом прогнозного планирования; • управление денежным обращением осуществляется в централизованном порядке; • организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; • наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

|

20.Денежные системы, их типы и развитие Организуемое и регулируемое государственными законами денежное обращение страны называется денежной системой. В каждой стране денежная система складывается исторически. Известны различные типы денежных систем. Так, в условиях существования металлического денежного обращения различали два типа денежных систем: биметаллизм и монометаллизм. Биметаллизм - денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за двумя металлами золотом и серебром, монеты из них функционируют на равных основаниях. Существовали три разновидности биметаллизма: • система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливалось стихийно на рынке; • система двойной валюты, когда это соотношение устанавливалось государством; • система «хромающей» валюты, при которой золотые и серебряные монеты служат законными платежными средствами, но не на равных основаниях, так как чеканка серебряных монет производилась в закрытом порядке в отличие от свободной чеканки золотых монет. В этом случае серебряные монеты становятся знаком золота. Монометаллизм - денежная система, при которой один денежный металл является всеобщим эквивалентом и одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на золото. Существовало три разновидности золотого монометаллизма: золотомонетный стандарт, золотослитковый стандарт и золотодевизный стандарт. При золотомонетном стандарте золото выполняет все функции денег, в обращении находятся как золотая монета, так и знаки золота, производится свободная чеканка золотых монет с фиксированным содержанием золота, золотые монеты свободно меняются на знаки золота по нарицательной стоимости. Золотослитковый стандарт характерен тем, что банкноты обмениваются на золотые слитки, но только при предъявлении определенной их суммы. Наконец, особенностью золото-девизного стандарта было то, что банкноты обмениваются на девизы, т. е. на иностранную валюту, разменную на золото. Важная роль золото-девизного стандарта заключалась в том, что он закрепил валютную зависимость одних стран от других, что явилось основой для создания в последующем системы международных валютных договоров и систем валютного регулирования, обеспечивающих относительную устойчивость свободно конвертируемых валют. С 30-х гг. в мире начинают функционировать денежные системы, построенные на обороте неразменных кредитных денег. Это прежде всего связано с действием общего экономического закона экономии общественного труда. Эволюция денежных систем приводит к созданию все более экономичных денежных систем, где издержки денежного оборота постоянно снижаются, следовательно, снижаются и затраты общественного труда. Для всех денежных систем, основанных на обороте кредитных денежных знаков, характерно: • вытеснение золота как из внутреннего, так и внешнего оборотов и оседание его в золотых резервах (в основном в банках); золото при этом по-прежнему выполняет функцию сокровища; • выпуск наличных и безналичных денежных знаков на основе кредитных операций банков; • развитие безналичного денежного оборота и сокращение налично-денежного оборота (в среднем в мировой экономике соотношение между наличным и безналичным оборотами составляет 1:3); • создание и развитие механизмов денежно-кредитного регулирования денежного оборота со стороны государства. Существуют две разновидности денежных систем, основанных на обороте кредитных денежных знаков. Первая разновидность свойственна административно-распределительной системе экономики. Она имеет следующие характерные черты: 1. Сосредоточение денежного оборота (как безналичного, так и наличного) в едином государственном банке. 2. Законодательное разграничение денежного оборота на безналичный и наличный обороты. При этом безналичный оборот, как правило, обслуживает распределение средств производства, а наличный оборот - распределение предметов потребления и услуг. 3. Обязательность хранения денежных средств предприятий на счетах в государственном банке. Лимитирование (установление предельной суммы) остатка наличных денег в кассах предприятий. 4. Нормирование государством расходов предприятий из получаемой ими выручки наличными деньгами. 5. Прямое директивное планирование денежного оборота и его составных элементов как составной части общей системы' государственного планирования. 6. Централизованное директивное управление денежной системой. 7. Выпуск денег в хозяйственный оборот в соответствии с выполнением государственного плана экономического развития. 8. Сочетание товарного и золотого обеспечения денежных знаков при приоритете товарного. 9. Законодательное установление масштаба цен и валютного курса национальной денежной единицы. Такого типа денежные системы существовали в странах социалистического лагеря до его распада. В большинстве стран современного мира используется вторая разновидность денежных систем, основанных на обороте кредитных денежных знаков. Эта разновидность свойственна странам с рыночной экономикой. Характерные черты такого типа денежной системы следующие: 1. Децентрализация денежного оборота между разными банками. 2. Разделение функции выпуска безналичных и наличных денежных знаков между разными звеньями банковской системы. Выпуск наличных денег осуществляют центральные государственные банки, выпуск безналичных денег - коммерческие банки, находящиеся в разных формах собственности. 3. Создание и развитие механизма государственного денежно-кредитного регулирования. 4. Централизованное управление денежной системой через аппарат государственного центрального банка. 5. Прогнозное планирование денежного оборота. 6. Тесная взаимосвязь безналичного и наличного денежных оборотов при приоритете безналичного оборота. 7. Наделение центрального банка страны относительной самостоятельностью по отношению к решениям правительства. 8. Обеспечение денежных знаков активами банковской системы (золото, драгоценные металлы, товарно-материальные ценности, ценные бумаги). 9. Выпуск денежных знаков в хозяйственный оборот в соответствии с государственными концепциями денежно-кредитной политики. 10. Система рыночного установления валютного курса на основе «корзинки» валют.

|