- •Раздел 1 Начисление процентов 6

- •Глава 1. Простые проценты 6

- •Глава 2. Сложные проценты 22

- •Глава 3. Конверсия платежей. Эквивалентность процентных ставок 41

- •Раздел 2 Потоки платежей 51

- •Глава 4. Постоянные финансовые ренты 51

- •Глава 10. Форфейтная операция 137

- •Глава 11. Облигации 148

- •Глава 12. Измерение эффективности инвестиций 168

- •Предисловие

- •Раздел 1 Начисление процентов Глава 1. Простые проценты

- •1.1. Время как фактор в финансовых расчетах

- •1.2. Проценты, виды процентных ставок

- •1.3. Наращение по простой процентной ставке

- •1.4. Погашение задолженности частями

- •1.5. Наращение и выплата процентов в потребительском кредите

- •1.6. Дисконтирование и учет по простым процентным ставкам. Рост по учетной ставке

- •1.7. Ставка наращения и учетная ставка. Прямые и обратные задачи

- •1.8. Определение срока ссуды и величины процентной ставки

- •1.9. Конверсия валюты и наращение процентов

- •Глава 2. Сложные проценты

- •2.1. Начисление сложных годовых процентов

- •2.2. Рост по сложным и простым процентам

- •2.3. Наращение процентов т раз в году; номинальная и эффективная ставки

- •2.4. Дисконтирование по сложной ставке процента

- •2.5. Операции со сложной учетной ставкой

- •2.6. Сравнение интенсивности процессов наращения и дисконтирования по разным видам процентных ставок

- •2.7. Непрерывное наращение и дисконтирование — непрерывные проценты

- •2.8. Определение срока платежа и процентных ставок

- •2.9. Кривые доходности

- •2.10. Конверсия валюты и наращение сложных процентов

- •2.11. Наращение процентов, налоги и инфляция (простые и сложные проценты)

- •Глава 3. Конверсия платежей. Эквивалентность процентных ставок

- •3.1. Финансовая эквивалентность обязательств

- •3.2. Консолидирование задолженности

- •3.3. Общая постановка задачи изменения условий выплаты платежей

- •3.4. Эквивалентность процентных ставок

- •3.5. Средние процентные ставки

- •Раздел 2 Потоки платежей Глава 4. Постоянные финансовые ренты

- •4.1. Виды потоков платежей и их основные параметры

- •4.2. Наращенная сумма постоянной ренты постнумерандо

- •4.3. Современная стоимость постоянной ренты постнумерандо

- •4.4. Определение параметров постоянных рент постнумерандо

- •4.5. Наращенные суммы и современные стоимости других видов постоянных рент

- •4.6. Взаимоувязанные, последовательные потоки платежей

- •4.7. Постоянная непрерывная рента

- •Глава 5. Переменные потоки платежей

- •5.1. Ренты с постоянным абсолютным приростом платежей

- •5.2. Ренты с постоянным относительным приростом платежей

- •5.3. Непрерывные переменные потоки платежей

- •5.4. Конверсии постоянных аннуитетов

- •5.5. Изменения параметров ренты

- •Раздел 3 Практические приложения количественного финансового анализа Глава 6. Страховые аннуитеты

- •6.1. Финансовые ренты в страховании

- •6.2. Страхование жизни

- •6.3. Пенсионное страхование

- •6.4. Расчеты тарифов и размеров пенсий

- •6.5. Сберегательное (трастовое) обеспечение пенсий

- •Глава 7. Планирование погашения долгосрочной задолженности

- •7.1. Расходы по обслуживанию долга

- •7.2. Планирование погасительного фонда

- •7.3. Погашение долга в рассрочку

- •7.4. Льготные займы и кредиты

- •7.5. Реструктурирование займа

- •Глава 8. Ипотечные ссуды. Погашение потребительского кредита

- •8.1. Виды ипотечных ссуд

- •8.2. Расчеты по стандартным ипотечным ссудам

- •8.3. Нестандартные ипотеки

- •8.4. Погашение потребительского кредита

- •Глава 9. Анализ кредитных операций

- •9.1. Полная доходность

- •9.2. Баланс финансово-кредитной операции

- •9.3. Доходность ссудных и учетных операций с удержанием комиссионных

- •9.4. Доходность купли-продажи финансовых инструментов

- •9.5. Доходность потребительского кредита

- •9.6. Долгосрочные ссуды

- •9.7. Сравнение коммерческих контрактов

- •9.8. Определение предельных значений параметров контрактов

- •Глава 10. Форфейтная операция

- •10.1. Сущность операции а форфэ

- •10.2. Анализ позиции продавца

- •10.3. Анализ позиций покупателя и банка

- •Глава 11. Облигации

- •11.1. Виды облигаций и их рейтинг

- •11.2. Измерение доходности облигаций

- •11.3. Дополнительные сведения по измерению доходности облигаций

- •11.4. Характеристики поступления средств от облигации и измерение риска

- •11.5. Оценка займов и облигаций

- •11.6. Возмещение премии и накопление дисконта облигаций

- •11.7. Портфель облигаций

- •11.8. Изменение структуры портфеля облигаций. Метод "бабочки"

- •Глава 12. Измерение эффективности инвестиций

- •12.1. Инвестиционный процесс как объект количественного финансового анализа

- •12.2. Чистый приведенный доход

- •12.3. Основные измерители эффективности капиталовложений

- •12.4. Измерение эффективности сложных систем. Моделирование инвестиционного процесса

- •12.5. Аренда оборудования

- •Приложение. Таблицы для финансовых расчетов

11.6. Возмещение премии и накопление дисконта облигаций

Проблема оценки облигаций существует не только тогда, когда облигация покупается или продается на рынке, но и когда она находится у владельца. В общем случае ее цена изменяется во времени даже в такой крайне редкой ситуации, когда рыночная процентная ставка остается постоянной, и уж тем более, если эта ставка изменяется. С приближением даты погашения увеличивается современная стоимость суммы, получаемой при погашении облигации, одновременно уменьшается современная стоимость будущих поступлений по купонам. Какой бы ни была цена до погашения, в конце срока цена облигации равна номиналу или некоторой заранее фиксированной выкупной цене.

Проследим, к каким изменениям в цене или курсе облигаций приводит ход времени. Для этого вернемся к формуле (11.7) и запишем ее для некоторого момента t после выпуска облигации:

![]() t

= l,

2, ..., n,

t

= l,

2, ..., n,

где Kt — курс в момент t ( после очередной выплаты процентов);

n - t — срок, оставшийся до даты погашения.

Для t = n Kt = 100, так как считаем, что проценты в этот момент уже получены.

Нетрудно установить, что у облигации, купленной с премией, второе слагаемое курса сокращается скорее, чем увеличивается первое. В связи с этим премия и курс в целом уменьшаются с каждым шагом во времени. Такой процесс получил название возмещение премии (amortization).

По определению абсолютный размер премии (дисконта) находится как

E = P - N.

Премия в расчете на курс в момент t составит

et = Kt - 100.

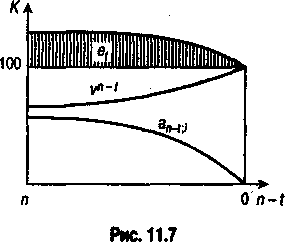

На рис. 11.7 и в табл. 11.7 иллюстрируется процесс возмещения премии на примере облигации с условиями: п = 8, g = 8%, i = 6%.

Таблица 11.7

t |

100vn-t |

100ga8-t;6 |

Kt |

et |

0 |

62,74 |

49,68 |

112,42 |

12,42 |

1 |

66,51 |

44,66 |

111,17 |

11,17 |

2 |

70,50 |

39,34 |

109,83 |

9,83 |

... |

|

|

|

|

7 |

94,34 |

7,55 |

101,89 |

1,89 |

8 |

100,00 |

0 |

100,00 |

0 |

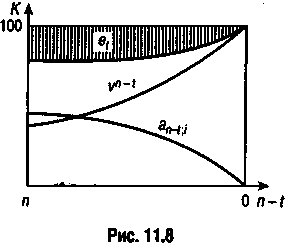

На рис. 11.8 иллюстрируется процесс роста цены за счет накопления дисконта (accumulation). В ходе этого процесса цена и курс облигации увеличиваются во времени, поскольку на каждом шаге во времени рост первого слагаемого перекрывает сокращение второго. Процессы изменения курса рассматривались нами на фоне стабильной рыночной ставки. Однако это условие нереалистично. Действительный курс в связи с изменениями процентной ставки отклоняется от "идеального", динамика которого представлена на рис. 11.7 и 11.8.

11.7. Портфель облигаций

Портфель (набор), охватывающий различные по видам и срокам облигации, также является объектом количественного финансового анализа. Простейший анализ заключается в оценке полной доходности портфеля и средних, характеризующих сроки платежей. Более сложный — в определении оптимальной структуры портфеля, в разработке и проведении такой стратегии при формировании структуры портфеля, которая обеспечивает гарантированный поток платежей (immunization). Последние из названных направлений анализа требуют самостоятельного рассмотрения, которое выходит за рамки настоящей книги.

Доходность портфеля. Данный параметр измеряется в виде годовой ставки сложных процентов. Эта ставка находится с помощью ряда методов. Наиболее точным является решение уравнения, в котором общая стоимость облигаций приравнивается сумме современных величин всех видов платежей.

![]()

Величина ∑QjPj характеризует размер портфеля по цене приобретения, ∑Stvt — сумма современных величин всех поступлений от облигаций, определенных по искомой ставке i. Здесь

St — член потока платежей в момент t;

Qj — количество облигаций вида j;

pj — цена приобретения облигаций;

v — дисконтный множитель по ставке i (напомним, что значение i находят с помощью интерполяции или каким-либо итерационным методом).

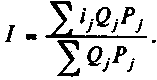

Приближенные методы заключаются в расчете средних взвешенных ставок помещения (I). Веса определяются двумя способами.

Согласно первому в качестве весов берутся стоимости облигаций по цене приобретения, тогда

(11.29)

(11.29)

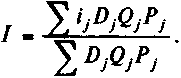

Считается, что меньшую погрешность дает взвешивание, когда в качестве весов принимаются произведения показателей D на стоимость облигаций.

(11.30)

(11.30)

Пример 11.16. Портфель, приобретенный за 355 млн. руб., содержит облигации со следующими параметрами:

Облигация |

Количество, Qj |

Цена, Pj |

Номинал, Nj |

Срок, nj |

Купонный доход, gj |

Число выплат в году, pj |

А |

1000 |

95 |

100 |

5 |

8% |

1 |

Б |

500 |

120 |

200 |

8 |

- |

- |

В |

2000 |

100 |

100 |

4 |

9% |

2 |

На основе приведенных данных сформируем поток платежей (табл. 11.8, гр. 2). Для этого найдем размер платежа в конце каждого полугодия. Время в годах здесь: 0,5; 1; 1,5 и т.д. Размер платежа в первом полугодии равен только процентам от облигаций типа В, в конце первого года — сумме процентов по облигациям A и В, в конце четвертого года — сумме процентов и стоимости погашения номинала облигаций типа В.

Таблица 11.8

t |

Rt |

|

|

|

|

1 |

2 |

3 |

4 |

5 |

6 |

0,5 |

9000 |

0,9622 |

0,9578 |

8660 |

8622 |

1,0 |

17000 |

0,9259 |

0,9174 |

15741 |

15596 |

1,5 |

9000 |

0,8910 |

0,8787 |

8019 |

7909 |

2,0 |

17000 |

0,8573 |

0,8417 |

14575 |

7575 |

2,5 |

9000 |

0,8250 |

0,8062 |

7425 |

7256 |

3,0 |

17000 |

0,7938 |

0,7722 |

13495 |

13127 |

3,5 |

9000 |

0,7638 |

0,7396 |

6875 |

6656 |

4,0 |

217000 |

0,7350 |

0,7084 |

159501 |

153728 |

5,0 |

10800 |

0,6806 |

0,6499 |

73503 |

70192 |

8,0 |

100000 |

0,5403 |

0,5019 |

54027 |

50187 |

Итого: |

|

|

|

361820 |

346860 |

Поскольку ожидаемое значение средней ставки помещения находится между 8 и 9%, рассчитаем соответствующие дисконтные множители — гр. 3 и 4. В гр. 5 и 6 приводятся дисконтированные величины членов потоков платежей.

По интерполяционной формуле (11.10), в которой вместо Pk применим сумму цен, находим

I

= 8

+

![]() (9 - 8)

= 8,48%.

(9 - 8)

= 8,48%.

Проверка: сумма дисконтированных по этой ставке платежей составит 344 850 руб., дальнейшее уточнение оценки дает i = 8,47%, при этом контрольная сумма равна 355 000.

Пример 11.17. Найдем приближенные показатели доходности портфеля облигаций примера 11.16. Показателем доходности облигаций в виде годовых ставок сложных процентов равны соответственно 9,3; 6,59 и 9%.

Применив приближенную формулу (11.29) (общая стоимость облигаций взята в десятках тыс. руб.), получим

I

=

![]() = 8,67%.

= 8,67%.

Ответ заметно отличается от точного (8,47%). Для того чтобы применить формулу 11.30., необходимо найти показатели D для каждого вида облигаций. Определим их по формуле (11.23): 4,2; 8 и 3,47 года. В этом случае для портфеля облигаций получим

I

=

![]() = 8,34%.

= 8,34%.

Погрешность в ответе несколько меньше, чем в полученном по формуле (11.29).

Средняя продолжительность платежей портфеля. Для дальнейшего анализа портфеля облигаций нам необходимо установить зависимость между общей средней продолжительностью платежей портфеля в целом и аналогичными характеристиками облигаций, входящих в этот портфель. В связи с этим предварительно рассмотрим условный портфель, состоящий из двух облигаций. Соответственно имеются два потока платежей: Rj и Sj. Каждый из данных потоков характеризуется следующими средними продолжительностями платежей:

![]()

Для потока платежей от двух облигаций находим

![]()

Отсюда следует, что

![]()

Таким образом, средняя продолжительность суммарного потока платежей равна средней взвешенной аналогичных характеристик частных потоков.

Для m частных потоков получим

j

= l,

2, ..., m,

(11.31)

j

= l,

2, ..., m,

(11.31)

где hj — удельный вес цен облигации вида j в сумме цен всех облигации. Удельные веса можно получить на основе не только цен облигаций, но и их курсов. Для облигации k находим

![]()

Нетрудно убедиться в том, что найденная выше зависимость справедлива и для модифицированных средних:

![]()

Пример 11.18. Найдем для портфеля облигаций примера 11.16 среднюю продолжительность платежей:

D0

=

![]() = 4,43

года.

= 4,43

года.