4.Налог на добавленную стоимость (ндс).

В налоговую систему России НДС был введен в 1992 г. Порядок исчисления и уплаты НДС определен в главе 21 НК РФ.

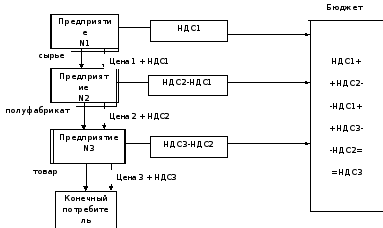

НДС в самом общем виде представляет собой платеж, который вводится на каждой стадии процесса производства и реализации товара (работы, услуги) вплоть до конечного потребления. При этом на каждом этапе продвижения товара от производителя к конечному потребителю производится зачет ранее уплаченных поставщику (предъявленных поставщиком) сумм этого налога. В результате налогообложению подвергается лишь разность между ценой реализации произведенного товара (работы, услуг) и стоимостью материальных ресурсов, использованных в производственном процессе (добавленная стоимость).

Таким образом, объектом налогообложения является не сама «добавленная стоимость», а весь оборот по реализации товаров (работ, услуг). Выделение же НДС достигается с помощью соответствующего механизма, при котором в бюджет перечисляется разница между суммой НДС, начисленной на весь объем реализации продукции ( НДС покуп.), и суммой НДС, уплаченной поставщику (предъявленной поставщиком) товаров и услуг, составляющих издержки производства продукции (материальные затраты) (НДС постав.). Такой метод исчисления НДС называется косвенным, в отличие от прямого метода, при котором определяют добавленную стоимость и исчисляют сумму налога исходя из этой величины.

Схема определения НДС приведена на рис

Принципиальная схема определения и уплаты НДС

Налогоплательщиками НДС признаются:

организации;

индивидуальные предприниматели;

лица, осуществляющие перемещение товаров через таможенную границу РФ (импортеры).

Организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций и индивидуальных предпринимателей (без учета НДС) не превышает в совокупности 2 млн. руб. (не относится к НДС, уплачиваемому при ввозе товаров в РФ).

Объектом налогообложения признаются следующие операции:

реализация товаров (работ, услуг) на территории РФ. Безвозмездная передача товаров, результатов работ и оказание услуг без оплаты также рассматриваются законодательством как объект налогообложения(НДС уплачивает в этом случае передающая сторона);

передача товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются и вычету при определении налога на прибыль;

выполнение строительно-монтажных работ (СМР) для собственного потребления;

ввоз товаров на таможенную территорию РФ

При реализации товаров в качестве налоговой базы принимается цена этих товаров без включения в нее НДС с включением суммы акцизов для подакцизных товаров (схема 1).

|

НДСпостав

|

Материальные ресурсы

|

Затраты организации

|

Прибыль

|

НДС покуп |

Затраты

по производству

Затраты

по производству

Цена

товара (налоговая база)

Цена

товара (налоговая база)

Рис. 3. Схема 1 для исчисления НДС

НДС покуп = цена товара * ставка НДСбазовая (1)

Однако из этого правила есть исключения. Так, при реализации имущества, надлежащего учету по стоимости вместе с НДС, уплаченным поставщику, налоговая база определяется как разница между ценой реализованного имущества (с учетом НДС и акцизов для подакцизных товаров) и стоимостью этого имущества (остаточной стоимостью с учетом переоценки).

Налоговая база для целей налогообложения НДС определяется с учетом всех доходов налогоплательщика, связанных с расчетами по оплате реализуемых товаров (работ, услуг), полученных им в денежной и натуральной формах, включая оплату ценными бумагами.

То есть налоговая база при исчислении и уплате НДС определяется налогоплательщиком с учетом следующих полученных им сумм:

авансовых или иных платежей, полученных в счет предстоящих поставок товаров (оказания услуг);

финансовой помощи, полученной за реализованные товары (работы, услуги);

процентов (или дисконта) по векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанный по ставке рефинансирования ЦБ РФ;

страховых выплат по договорам страхования риска неисполнения договорных обязательств.

Данные суммы включаются в базу обложения налогом только в том случае, если товарные операции, к которым эти суммы относятся, подлежат обложению НДС.

В настоящее время законодательством установлены следующие налоговые ставки НДС (ст.164 НК РФ):

0%-для товаров, экспортируемых за пределы РФ при условии их фактического экспорта; для работ (услуг) непосредственно связанных с производством и реализацией экспортируемых товаров; для услуг по перевозке пассажиров и багажа за пределы территории России; для товаров (работ, услуг) реализуемых для официального использования иностранными дипломатическими представительствами и.т.д.

10% - при реализации ограниченного круга продовольственных товаров (список приведен в НК РФ); товаров для детей (список приведен в НК РФ); периодических печатных изданий (за исключением изданий рекламного или эротического характера); книжной продукции, связанной с образованием, наукой и культурой (за исключением книжной продукции рекламного и эротического содержания); медицинских товаров отечественного и зарубежного производства.

18% - при реализации всех остальных видов товаров, работ, услуг.

Кроме так называемых базовых (прямых) ставок (0, 10, 18%) налогоплательщики в некоторых ситуациях должны использовать расчетные ставки НДС. Это бывает в тех случаях, когда сумму НДС, надлежащую уплате в бюджет, определяют расчетным путем, выделяя НДС из налоговой базы, включающей НДС.

Такая задача может возникнуть, например, когда налогоплательщиком является организация, которая получает доходы, в виде комиссионного вознаграждения, финансовой помощи, в виде авансов по заключенным контрактам, а также еще в ряде аналогичных ситуаций.

Расчетная ставка НДС определяется по следующей формуле:

НДСрасчетная = Ставка НДСбазовая. /100 + Ставка НДСбазовая (3)

Таким

образом, базовой (прямой) ставке НДС 18%

соответствует расчетная ставка НДС

18/118

,

а для ставки НДС 10% расчетная ставка НДС

составляет 10/110.

,

а для ставки НДС 10% расчетная ставка НДС

составляет 10/110.

Расчетная ставка НДС используется также для исчисления НДС при реализации имущества, подлежащего учету по стоимости вместе с НДСпостав, а также при реализации сельскохозяйственной продукции и продуктов ее переработки, а также автомобилей, закупленной у физических лиц, не являющихся плательщиками НДС (то есть при расчете НДС по схеме 2.)

При определении суммы НДС, подлежащей уплате в бюджет (НДСбюджет) налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии с установленным порядком, на соответствующие налоговые вычеты (зачет входного НДС).

НДСбюджет = НДСпокуп -НДСпостав (4)

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ либо уплаченные при ввозе товаров на территорию РФ в отношении:

товаров (работ, услуг) приобретаемых для осуществления операций, признаваемых объектами налогообложения (за исключением случаев, когда НДС относится на затраты);

товаров (работ, услуг) приобретаемых для перепродажи

Для принятия НДС к вычету необходимо:

иметь счет-фактуру от поставщика;

отразить в учете полученное имущество, выполненные работы, оказанные услуги (материалы должны быть оприходованы, работы – выполнены, а услуги – оказаны);

имущество, работы, услуги должны быть предназначены для использования в деятельности, облагаемой НДС.

2.Вычетам подлежат:

суммы НДС, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке (монтаже) основных средств по мере отражения объемов СМР в учете;

суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ. Вычет производится, по мере постановки на учет соответствующих товаров (работ, услуг);

Вычетам подлежат суммы НДС, исчисленные при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых НДС, стоимость которого подлежит включения в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

Вычет производится по мере уплаты в бюджет НДС, исчисленного налогоплательщиком при выполнении СМР.

3. Вычетам подлежат суммы НДС, уплаченные по расходам на командировки, представительским расходам, а также другим расходам, принимаемым к вычету при расчете налога на прибыль. В случае, если в соответствии с гл. 25 НК РФ расходы принимаются к вычету для целей налогообложения по нормативам, суммы налога по таким расходам подлежат вычету в размере, соответствующим указанным нормативам.

4. Вычетам подлежат суммы НДС, исчисленные налогоплательщиком-поставщиком с сумм авансовых или иных платежей, полученных от покупателя в счет предстоящих поставок товаров (работ, услуг). Вычет производится после реализации соответствующих товаров (выполнения работ, оказания услуг). На практике, если аванс получен в том же налоговом периоде, в котором произошла реализация, то вычет суммы НДС в авансе может быть сделан в том же периоде.

Сумма НДС, надлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как общая сумма исчисленного налога, уменьшенная на сумму налоговых вычетов (зачет «входящего» НДС).

При определенных условиях сумма НДС, надлежащая зачету, может оказаться больше суммы НДС, полученной от покупателя при реализации товара.

В этом случае отрицательная разница надлежит возмещению (зачету, возврату) из бюджета (ст.78.79 НК РФ).

Уплата НДС по операциям, признаваемым объектом налогообложения, производится по итогам каждого налогового периода, исходя из фактической реализации (передачи) товаров (выполнения работ, оказания услуг) за истекший налоговый период равными долями не позднее 20-ого числа каждого из трех месяцев, следующих за истекшим налоговым периодом

1.1)НДС от реализации СМР за три месяца:

(1800000+1820000+1980000)*18%=1008000

2)НДС по полученному авансу за первый месяц:

2000000*18/118=305084,74

3)НДС за третий месяц по прибыли от участия в товариществе:

56000*18/118=8542,37

Cумма НДС реализации за квартал:

1008000+305084,74+8542,37=1321627,1

2.1)Сумма НДС по себестоимости за квартал:

(1670000+1475000+1720000)*18/118=742118,64

2)Сумма НДС налоговых вычетов за квартал:

724118,64+23220+68790+26980+7200+3600+7200=879108,64

3.Сумма НДС подлежащих уплате:

1321627,1-879108,64=442518,5

Для учета НДС по приобретенным ценностям используется 19 счет, к которому заводятся субсчета:

19.1 – «НДС по приобретенным основным средствам»;

19.2 – «НДС по приобретенным нематериальным активам»;

19.3 – «НДС по приобретенным материально-производственным запасам» и т. д.

По дебету 19 счета по соответствующим субсчетам организации отражают суммы НДС по приобретенным материальным ресурсам, основным средствам, нематериальным активам в корреспонденции с кредитом 60, 76 и других счетов.

Суммы НДС, надлежащие зачету, после фактической оплаты и принятия на учет материальных ценностей списываются с кредита 19 счета в дебет 68 счета, субсчет «Расчеты по налогу на добавленную стоимость».

При продаже продукции или другого имущества исчисленная сумма НДС отражается по дебету 90 счета «Продажи» и 91 «Прочие доходы и расходы» и кредиту 68 счета, субсчет «Расчеты по налогу на добавленную стоимость» Погашение задолженности перед бюджетом по НДС отражается по дебету 68счета и кредиту учета денежных средств.