Билет № 10

.docx№ 10 – 1 Элементы налога. Виды ставок

Налог – это сложная система отношений, включающая ряд взаимодействующих составляющих, каждая из которых имеет самостоятельное юридическое значение. Эти составляющие именуются элементами налога. Согласно ст.3 НК РФ «при установлении налогов должны быть определены все элементы налогообложения». Только при наличии полной совокупности элементов обязанность по уплате налога может считаться установленной. Согласно ст. 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие основные (обязательные) элементы налогообложения: 1) объект налогообложения; 2) налоговая база; 3) налоговый период; 4) налоговая ставка; 5) порядок исчисления налога; 6) порядок и сроки уплаты налога; Дополнительные элементы налогов, которые не предусмотрены в в обязательном порядке для установления налога, но в какой-либо форме должны присутствовать при установлении налогового обязательства: 1) предмет налога; 2) масштаб налога; 3) единица налога; 4) источник налога; 5) налоговый оклад; 6) получатель налога. Субъект налогообложения (налогоплательщики) – это обязательный элемент налогообложения, характеризующий лицо, на которое в соответствии с НК РФ возложена юридическая обязанность уплачивать налоги за счёт собственных средств. Налог непременно должен сокращать доходы налогоплательщика. Согласно российскому законодательству (ст.19 НК РФ) субъектами налогообложения являются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать налоги и сборы. Предмет налогообложения – это реальная вещь это реальная вещь (земля, автомобиль, другое имущество) и нематериальное благо (государственная символика, экономические показатели), с наличием которых закон связывает возникновение налоговых обязательств. Предмет налогообложения обозначает признаки фактического (неюридического) характера. Предметом является земельный участок, который не порождает никаких налоговых последствий, объект же налога – право собственности на землю. Объект налогообложения – это юридический факт (действие событие, состояние), который обуславливает обязанность субъекта уплатить налог (совершение оборота по реализации товара, владение имуществом, совершение сделки купли-продажи, получение дохода). Налоговая база – это основной (обязательный) элемент налога представляющий собой количественное выражение объекта налогообложения и являющийся основой для исчисления суммы налога (налогового оклада), так как именно к ней применяется ставка налога. В ст.53 НК РФ даётся следующее определение: «налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения». Соответственно различают налоговые базы: 1) со стоимостными показателями (стоимость имущества при исчислении); 2) с объёмно-стоимостными показателями (объём реализованных услуг при исчислении НДС); 3) с физическими показателями (объём добытого сырья при исчислении налога на добычу полезных ископаемых). Налоговый период – это срок, в течении которого формируется налоговая база и окончательно определяется размер налогового обязательства. Значимость данного элемента объясняется тем, что многим объектам налогообложения (получение дохода, реализация товаров) свойственны повторяемость, протяжённость во времени. Вопрос о налоговом периоде также связан с проблемой однократности налогообложения. Основным элементом налога, без которого налоговое обязательство и порядок его исполнения не могут считаться определёнными, является налоговая ставка – размер налога на единицу налогообложения. Следовательно, ставка налога представляет собой норму налогового обложения. Ставки налога следует классифицировать с учётом различных факторов. 1. В зависимости от способа определения суммы налога (по методу установления): 1) равные ставки, когда для каждого налогоплательщика устанавливается равная сумма налога; 2) твёрдые ставки, когда для каждой единицы налогообложения определён зафиксированный (например, 5 руб. с каждой лошадиной силы); 3) процентные ставки, когда с 1 руб. предусмотрен определённый процент налогового обязательства (например, с 1 руб. прибыли предусмотрено 24% налога). 2. В зависимости от степени изменяемости ставок налога: 1) общие ставки; 2) повышенные ставки; 3) пониженные ставки. 3. В зависимости от содержания: 1) маргинальные ставки, которые даны непосредственно в нормативном акте о налоге; 2) фактические ставки, определяемые как отношение уплаченного налога к налоговой базе; 3) экономические ставки, определяемые как отношение уплаченного налога ко всему полученному доходу.

№ 10 - 2. Анализ трудовых ресурсов в банке.

Анализ трудовых ресурсов является одним из основных разделов анализа деятельности любого предприятия., в том числе и банка.

Обеспечение предприятия трудовыми ресурсами определяется сравнением фактического количества работников по категориям профессий с плановой потребностью.

Ответственным этапом в анализе использования предприятия кадрами является изучение движения рабочей силы. Анализ осуществляется в динамике за ряд лет на основе следующих коэффициентов. В ходе анализа тщательному изучению подвергают причины выбытия работников за нарушение трудовой дисциплины, т. к. это часто связано с нерешёнными социальными проблемами.

|

Название показателя |

Формула для расчёта показателя |

Экономический смысл |

|

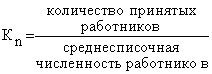

Коэффициент оборота по приёму (Кn)

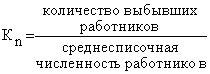

Коэффициент оборота по выбытию (Кв)

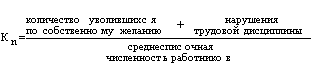

Коэффициент текучести кадров (Кт)

Коэффициент постоянства кадров (Кпост) |

|

Характеризует удельный вес принятых работников за период

Характеризует удельный вес выбывших за период работников

Характеризует уровень увольнения работников по отрицательным причинам

Характеризует уровень работающих на данном предприятии постоянно в анализируемом периоде (году, квартале) |

Коэффициент постоянства кадров = кол-ва работников проработ весь год / среднесписочную численность

Фонд рабочего времени (ФРВ) зависит от численности рабочих (Чр), количества отработанных одним рабочим дней в среднем за год (Д), средней

продолжительности рабочего дня (t):

![]()

Если фактически одним рабочим отработанно меньше дней и часов, чем предусматривалось планом, то можно определить сверхплановые потери

рабочего времени: целодневные (Дпот) и внутрисменные (tпот)

В ходе анализа необходимо выявить причины образования сверхплановых потерь рабочего времени. Среди них могут быть: дополнительные отпуска с разрешения администрации, невыходы на работу по болезни, прогулы, простои из-за неисправности оборудования, отсутствие работы, сырья, материалов, топлива, энергии и т. д. Каждый вид потерь должен быть подробно оценен, особенно тот, который зависит от предприятия. Уменьшение потерь рабочего времени по причинам, зависящим от трудового коллектива, является резервом увеличения производства продукции, который не требует дополнительных капитальных вложений и позволяет быстро получить отдачу.

Для оценки уровня производительности труда применяется система обобщающих, частных показателей.

Обобщающие показатели: среднегодовая, среднедневная и среднечасовая выработка продукции одним рабочим, среднегодовая выработка на одного

работающего в стоимостном выражении.

Наиболее обобщающим показателем производительности труда является среднегодовая выработка продукции одним работающим (ГВ):ГВ = ТП / ч где ТП – объём товарной продукции в стоимостном выражении; Ч – численность работающих.

Частные показатели: трудоемкость продукции определенного вида в натуральном выражении за 1 человеко-день или человеко-час.

Показатель трудоемкости является обратной величиной производительности труда и характеризует затраты рабочего времени на единицу продукции ил весь объем продукции.

ТЕ = ФРВi / VВПi где ФРВi – фонд рабочего времени на изготовление i-го вида изделий, VВПi – количество изделий одного наименования в натуральном выражении

Рост производительности труда осуществляется за счет снижения трудоемкости продукции, а также за счет устранения причин ее повышение.

Требования, предъявляемые к работникам банка:

- специалист в определенной области должен обладать определенными знаниями и квалификацией;

- сотрудник должен способствовать успешной работе и развитию банка;

- человек должен обладать определенными личностными и моральными качествами;

- работник как член коллектива должен взаимодействовать и поддерживать хорошие отношения с коллегами;

- работник как член член банковской организации должен разделять ее ценности;

- работник должен стремиться к улучшению своих исполнительских способностей;

- служащий, преданный банку должен быть готовым отстаивать его интересы;

- исполнитель определенной работы должен осуществлять ее с должной отдачей и на должном качественном уровне;

- член банковской организации может занять определенное место внутри нее и готовый взять на себя соответствующие обязательства и ответственность;

- как сотрудник должен следовать распоряжениям руководства принятым в банковской организации нормам поведения и распорядка.

№ 10 – 3 ФАКТОРИНГ В КБ

Факторинг предполагает наличие коммерческого кредита в товарной форме, предоставляемого продавцами покупателям в виде отсрочки платежа за проданные товары и оформляемого открытым счетом.

Это-разновидность торгово-комиссионной операции, сочетающейся с кредитованием оборотного капитала клиента; факторинговая компания покупает счета клиентов на условиях оплаты до 90% от фактурированных поставок и оплаты оставшейся части за вычетом процентов за кредит в оговоренные сроки вне зависимости от поступления платежей от должников; факторинг используется, в основном, мелкими и средними предпринимателями.

Открытый счет, если покупатель не предоставляет продавцу долгового обязательства, предполагает риск. Страхование и управление рисками коммерческого кредита наиболее эффективно осуществляют специализированные Факторинговые компании. В настоящее время имеют место следующие Факторинговые формы.

Факторинг конвенционный или широкий- система финансового обслуживания клиентов банками, когда они принимают на себя не только кредитование до возврата долга и получение самого долга, но и бухгалтерское, сбытовое, рекламное, страховое, кредитное обслуживание клиентов. Конвенционный факторинг выступает как система финансового обслуживания клиента, в которую входит бухгалтерский учет, расчеты с поставщиками и покупателями, страхование кредитование и т.д. На клиента возлагается лишь производственная функция. Предприятия, использующие форму факторинга, могут не иметь своего подразделения для данной работы, которую берет на себя организатор факторинга. Это помогает уменьшить издержки производства и реализации продукции. При факторинговом обслуживании данного вида используется «дисконтирование фактур», когда организатор факторинга приобретает у своего клиента право на получение денег от покупателей, и тут же зачисляя на счет около 80% стоимости отгрузки, а остальную сумму предоставляет от дебитора. Это, по сути,- кредит под товары отгруженные, за который клиент платит оговоренный процент.

Имеет место в практике также факторинг конфиденциальный - факторинг, ограничивающийся учетом фактур, счетов клиента к своим должникам и получением кредита в счет будущей оплаты долга должником. Факторинговым компаниям и банкам, их обслуживающим, факторинг обеспечивает исходные данные о состоянии клиентов. Поэтому и существует конфиденциальный факторинг, служащий скрытым источником средств для предоставления кредитов. В этом случае контрагенты клиента не осведомлены о кредитовании его продаж факторинговой компанией.

Конфиденциальный факторинг обеспечивает лишь некоторые операции – передача права на получение денежных средств, оплата долгов и др.

конфиденциальный факторинг – инструмент обеспечения поставщику кредита под товары отгруженные, а покупателю платежного кредита. При этом клиенты обеспечивают предусмотренную в договоре плату, которая, по сути, выступает процентом за кредит.

Еще имеется факторинг «тихий» - договор между клиентом и фактор-банком, по которому клиент передает последнему копи счетов по заключенным сделкам с партнерами, а банк выплачивает клиенту часть суммы этих счетов немедленно. После получения от партнера всей суммы по сделке клиент рассчитывается с фактор- банком, возвращая ему полученный кредит и проценты. Если партнер клиента не оплачивает счет в установленный срок, клиент уступает свои требования на оплату фактор-банку, который принимает меры к взысканию денег.

Особое значение для России имеет факторинг экспортный – авансирование клиентов – экспортеров со стороны банков под будущую выручку от экспорта, при одновременном предоставлении клиенту гарантии от валютного и кредитного рисков.

Наиболее характерными являются следующие виды факторинга:

- с ответственностью за риск неплатежеспособности и без права регресса;

- без принятия рисков неплатежеспособности, однако с правом регресса;

- с финансированием к моменту покупки;

- с финансированием ко времени наступления срока платежа;

- с управлением дебиторской бухгалтерией;

- без права управления дебиторской бухгалтерией.

Базой современного факторинга в развитых странах является предоставление коммерческого кредита в форме отсрочки платежа за поставленные товары, чаще всего в форме открытого счета. Покупатель погашает задолженность в сроки, согласованные сторонами и зафиксированные в договоре. Риск неоплаты или несвоевременной оплаты товаров принимает на себя фактор, который оплачивает сумму переустановленных ему платежных требований.

Для создания единых правовых основ факторинга в 1988 г. Была утверждена Конвенция о международном факторинге. Любой договор о международном факторинге, на который распространяется действие Конвенции, призван включать в себя минимум две из отмеченных ниже операций:

- финансирование поставщика с предоставлением ему авансов и кредитов;

-бухгалтерская обработка счетов поставщика, относящихся к уступленным требованиям;

-получение денежных средств с должников;

-защита интересов поставщика из-за неплатежеспособности его должников.

Благодаря принятию Конвенции было унифицировано понятие факторинга, что открыло возможности расширения его применения в мире.

Мировой опыт и уже накопленная отечественная практика убеждают, что факторинг – дело выгодное. Недаром темпы его внедрения оказались весьма высокими. Конечно, при такой форме деловых контактов имеет место немалый риск, но в условиях рыночной экономики любое активное присутствие на рынке всегда в той или иной степени несет в себе опасности для участников.

Главная защита от риска - осторожное, аккуратное использование любого рыночного варианта, предварительный анализ всех потенциальных последствий, любых действий, просчет альтернативных возможностей, принятие предупредительных против неприятностей мер.

Использование возможностей факторинга в России сегодня имеет серьезные предпосылки и обусловлено его многообразными достоинствами. Приводимая ниже схема дает представление о широком спектре положительного в использовании данного управленческого инструмента.

Как видно применение факторинга сулит много хорошего. Факторинг полезен всем его участникам. Поставщику он повышает ликвидность, оборачиваемость капитала, банку факторинг приносит ощутимый доход, а главное- привязывает к банку клиентов, делает отношения между клиентом и банком наиболее доверительными посредством объединения коммерческих интересов. Факторинг выгоден и покупателю, позволяя последнему оплатить векселя через более длительный срок.

Не следует также забывать, что активно способствуя улучшению расчетов в народном хозяйстве, увеличивая накопления предприятий и организаций (а значит и налоговые поступления в бюджет государства), активно содействуя развитию внешнеторговых связей (особенно по экспорту) факторинг оказывает весьма благоприятное воздействие на платежный баланс страны и на ее денежное обращение.

№ 10 – 4 Финансовые ресурсы и денежные фонды организации

ДЕНЕЖНЫЕ ФОНДЫ формируются в момент организации предприятия. Посредством этих фондов осуществляется обеспечение хозяйственной деятельности необходимыми денежными средствам для:

- расширенного воспроизводства;

- финансирования научно-технического прогресса;

- освоения и внедрения новой техники;

- экономического стимулирования;

- расчетов с бюджетом и банками.

УСТАВНЫЙ капитал (фонд) - основной источник собственных средств, за счет которого формируются основной и оборотный капитал. Его формирование зависит от организационно-правовой формы и регулируется ГК РФ. В бухгалтерском учете отражается на балансовом счете 80.

Хозяйственные товарищества и общества показывают по этой строке сумму уставного (складочного) капитала, кооперативы – паевого фонда как совокупность вкладов (долей, акций, паевых взносов). Государственные и муниципальные предприятия показывают величину уставного фонда.

Величина уставного капитала предприятия изменяется в зависимости от результатов его деятельности за год, что находит отражение в учредительных документах и в форме № 3 «Отчет об изменении капитала».

Увеличение уставного капитала возможно за счет:

- выпуска дополнительных акций (эмиссии);

- внесения дополнительных вкладов участниками хозяйственных товариществ;

- направления средств добавочного капитала в установленном по-рядке.

|

|

Уменьшение уставного капитала возможно за счет:

- изъятия вклада участниками;

- аннулирования собственных акций акционерным обществом;

- уменьшения вкладов или номинальной стоимости акций при до-ведении уставного капитала до величины чистых активов, определяемых путем вычитания из суммы активов, принимаемых к расчету, суммы ее обязательств, принимаемых к расчету.

Согласно ст. 99 ГК РФ, если по окончании второго и каждого последующего финансового года стоимость чистых активов общества окажется меньше уставного капитала, общество обязано объявить и зарегистрировать в установленном порядке уменьшение своего уставного капитала.

Если стоимость уставного капитала становится меньше определенного законом минимального размера уставного капитала, общество подлежит ликвидации.

Более того, если решение об уменьшении уставного капитала (ликвидации общества) не было принято, его акционеры, кредиторы, а также органы, уполномоченные государством, вправе требовать ликвидации общества в судебном порядке.

К денежным фондам относится и ДОБАВОЧНЫЙ капитал, учитываемый в бухгалтерских регистрах на счете 83. По своему финансовому происхождению он формируется за счет следующих источников:

- эмиссионного дохода;

- суммы дооценки внеоборотных активов;

- курсовых разниц, связанных с формированием уставного капитала;

- суммы нераспределенной прибыли, направленной на покрытие капитальных вложений;

- безвозмездно полученных денежных и материальных ценностей на производственные цели;

- ассигнований из бюджета на финансирование капвложений и др.

Он может быть использован:

- на погашение сумм снижения стоимости имущества, выявившихся по результатам его переоценки;

- погашение убытков, возникших в результате безвозмездной передачи имущества др. предприятиям и лицам;

- на увеличение уставного капитала;

- на погашение убытка, выявленного по результатам работы пред-приятий за отчетный год.

Эмиссионный доход – средства, полученные акционерным обществом – эмитентом от продажи своих акций сверх их номинальной стоимости. Он представляет собой определенную стоимостную оценку имущества, полученного организацией дополнительно, является, по сути, приростом имущества организации, отражаемым непосредственно на счетах учета капитала организации в соответствии с правилами ведения бухгалтерского учета.

Добавочный капитал, образованный от дооценки внеоборотных активов – представляет собой величину прироста за счет доведения до рыночной цены аналогичного имущества на момент переоценки. Таким образом, восполняется потеря стоимости имущества, происходящая за счет инфляции. Уменьшение сумм добавочного капитала, образованного в результате переоценки может быть только в результате:

- переоценки в сторону снижения стоимости основных средств;

- направления средств на увеличение уставного капитала;

- выбытия основных средств.

Под курсовой разницей, связанной с формированием уставного (складочного) каптала организации, признается разность между рублевой оценкой задолженности учредителя (участника) по вкладу в уставный (складочный) капитал организации, оцененному в учредительных документах в инвалюте, исчисленной по курсу Банка России на дату поступления сумм вкладов, и рублевой оценкой этого вклада в учредительных документах. Этот вариант возникновения сумм добавочного капитала встречается на практике довольно редко.

Суммы нераспределенной прибыли, направленные как источники покрытия капитальных вложений. И сущность в отличие от вышерассмотренных источников состоит в том, что при отражении сумм, использованных как источник покрытия капитальных вложений, не происходит прироста капитала, а лишь перераспределяются суммы между разными группами статей.

Источником для пополнения добавочного капитала являются суммы нераспределенной прибыли, направленной в соответствии с решением собственников на покрытие расходов на долгосрочные инвестиции, либо суммы той же нераспределенной прибыли, учитываемой как фонд накопления в соответствии с учредительными документами.

Под долгосрочными инвестициями понимаются затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенные для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги и уставные капиталы других предприятий.

Долгосрочные инвестиции связаны с:

- осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих средств и объектов непроизводственной сферы. Указанные работы (кроме нового строительства) приводят к изменению сущности объектов, на которых они производятся, а затраты, понесенные при этом, не являются издержками отчетного периода по их содержанию;

- приобретением зданий, сооружений, оборудования, транспорт-ных средств и других отдельных объектов (или их частей) основных средств;

- приобретением земельных участков и объектов природопользо-вания;

- приобретением и созданием активов нематериального характера.

РЕЗЕРВНЫЙ капитал - денежный фонд, образуемый за счет отчислений от прибыли, остающейся в распоряжении предприятия, функционирующего в форме акционерного общества или предприятия с иностранными инвестициями. В бухгалтерском учете отражается на 82 счете. Предназначен для:

- покрытия убытков отчетного года;

- выплаты дивидендов при отсутствии или недостаточности прибыли отчетного года для этих целей;

- для погашения облигаций и выкупа акций (в акционерных обществах).

Резервный фонд не может быть использован для иных целей.

Резервный фонд акционерных обществ создается в размере, предусмотренным уставом, но не менее 15% от уставного капитала. Он формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не может быть менее 5% от чистой прибыли до достижения размера установленного уставом общества.

Наличие резервного фонда является важнейшим условием обеспечения устойчивого финансового состояния предприятий. Налоговый аспект формирования резервного фонда состоит в том, что сумма отчислений в резервный и другие аналогичные фонды не подлежит налогообложению.