Питання до екзамену «Фінанси»

№ 1. Фінанси як наукова дисципліна та зв’язок фінансів з іншими навчальними економічними дисциплінами.

Термін "фінанси" з'явився орієнтовно у XIII столітті. Він пов'язується із середньовічним латинським терміном "finansia", що в буквальному перекладі означає обов'язкову сплату грошей громадянином своєму правителю (князю, королю, монарху тощо). Ці кошти надходили у розпорядження правителя і витрачались ним на свій розсуд на утримання інститутів влади (військо, поліція), інші витрати державного змісту. Сплата грошей правителю часто супроводжувалась примусом, тому в окремих державах, наприклад у Німеччині, термін "фінанси" вживався серед населення в негативному значенні. Його використовували, коли мова йшла про вимагання, здирництво, хабарництво.

Отже, передумовами виникнення фінансів вважається наявність держави і розвиток економічних відносин, які слід було певним чином підтримувати і регулювати. Так, при натуральному веденні господарства, за первіснообщинного ладу, гострої необхідності у регулюванні економічних взаємовідносин не виникало в зв'язку із слабко розвинутою господарською системою. Практично всі потреби задовольнялися за рахунок діяльності членів самої сім'ї при наявності замкнутого циклу суспільного виробництва. Тому говорити про фінанси у цей період не приходиться. При збільшенні продуктивності праці внаслідок появи більш досконалих знарядь праці та інструментів, виникла необхідність еквівалентного обміну продуктами праці, підтримки господарських процесів і, отже, певних посередницьких засобів, які могли б зручним чином забезпечити такий обмін і регулювання. Винаходом для задоволення цієї потреби стали гроші, інші засоби й інструменти, які виконували необхідні суспільні функції, зокрема підтримували неперервність економічних процесів та відтворюваність господарського життя суспільства. Вони забезпечували існування інститутів держави: верховної влади в особі глави держави - монарха, короля, президента, який організовував життя населення; судової влади, яка забезпечувала правопорядок; війська, яке захищало населення і кордони держави від зовнішніх посягань. Власне з цього часу і починається розвиток фінансів.

У XIX столітті внаслідок розвитку техніки спостерігався бурхливий економічний розвиток, що супроводжувався розвитком фінансової сфери. Виникають фінансові ринки, розвивається інститут фінансових посередників, набувають розвитку державні фінанси, внаслідок розвитку міжнародної торгівлі і міжнародних економічних зв'язків виокремлюються міжнародні фінанси. Фінансова сфера в кожній із держав стає вагомим фактором не тільки економічного, але й політичного життя.

Однією із обов'язкових особливостей участі фінансової сфери в економічному житті держави є використання грошей, зокрема національної грошової одиниці. Хоча економічні процеси на сьогодні можуть підтримуватись і регулюватись за допомогою багатьох фінансових інструментів (кредит, лізинг, франчайзинг і т.д.), всі вони отримують оцінку в грошовій формі.

Інша особливість фінансової сфери - рух, динаміка коштів (національних грошей, цінних паперів, банківських металів, боргових зобов'язань, іноземної валюти тощо). Будь-яка дія суб'єкта господарювання в економіці супроводжується протилежно направленим рухом коштів. Наприклад, підприємство закупило на ринку сировину для виробництва товарів від певного постачальника, але ж на цьому ж ринку воно спрямувало постачальнику сировини певну суму коштів. Внаслідок таких трансакцій в національній економіці формуються, з одного боку, потоки матеріальних ресурсів, товарів, послуг, а з іншого, формуються протилежно направлені потоки коштів, які можуть вливатись у наперед створені фонди і в них перерозподілятися для подальшого руху.

Державою створюються централізовані і децентралізовані фонди у формі бюджетів різних рівнів (державний, місцевий, сільський тощо), цільових фондів (пенсійний фонд, фонд соціального страхування з тимчасової втрати працездатності, фонд соціального страхування на випадок безробіття тощо). Підприємцями також створюються фонди, наприклад, фонд статутного капіталу, фонд амортизаційних відрахувань, фонд оплати праці, фонд обігових коштів тощо. Після отримання чистого прибутку від реалізації продукції, товарів, робіт, послуг можуть формуватись фонд виплати дивідендів, фонд розвитку виробництва, резервний фонд. Самі назви свідчать, що будь-який фонд слід розглядати як такий, що функціонує у динаміці, у часовому вимірі. Наприклад, періодичні грошові надходження у фонд оплати праці певної установи спрямовуються двічі на місяць на виплати працівникам за їх працю.

Із сказаного вище зрозуміло, що фінансова сфера досить складна, вона має свої закони, закономірності функціонування і розвитку. їх досліджує фінансова наука. Структуру галузей досліджень умовно можна поділити на декілька блоків:

1. Загальна теорія фінансів.

2. Міжнародні фінанси.

3. Державні і місцеві фінанси.

4. Фінанси підприємств.

5. Діяльність фінансових посередників і функціонування фінансових ринків.

6. Управління фінансами.

№ 2. Економічна сутність фінансів та їх характеристика, історія їх виникнення.

№ 3. Роль фінансів у суспільстві та історія їх виникнення.

Термін «фінанси» (fіnansіa) виник у XІІІ-XV ст. у торгових містах Італії і спочатку означав будь-який грошовий платіж. Надалі цей термін вживався як поняття, пов'язане із системою грошових відносин між населенням і державою та утворення держфондів грошових коштів.

Таким чином цей термін відображав:

грошові відносини між двома суб'єктами;

володіння суб'єктами різними правами у процесі цих відносин;

формування у процесі цих відносин загальнодержавного фонду грошових коштів – бюджету, тому ці відносини мали фондовий характер;

регулярне надходження коштів у бюджет шляхом обов’язкового оподаткування, зборів та ін. платежів державно - примусового характеру.

Це основні ознаки фінансів, за якими можна безпомилково виділити їх із всієї сукупності грошових відносин. Проте, наприклад, грошові відносини між громадянами, між громадянами і роздрібною торгівлею не можна віднести до фінансів, тобто фінанси – це завжди грошові відносини, але будь-які грошові відносини не завжди фінансові.

Таким чином, умовою функціонування фінансів є наявність грошей, апричиною проявів фінансів служить потреба суб'єктів господарювання і держави в ресурсах, що забезпечують їхню діяльність. Фінанси незамінні тому, що дозволяють пристосувати пропорції виробництва до потреб споживання, забезпечуючи у сфері господарювання несталі відтворювальні потреби. Це відбувається за допомогою формування грошових фондів цільового призначення. Розвиток суспільних потреб приводить до зміни складу й структури грошових (фінансових) фондів, створюваних у розпорядженні

суб'єктів господарювання.

За допомогою державних фінансів відбувається регулювання масштабів суспільного виробництва в галузевому і територіальному аспектах, захист навколишнього середовища та задоволення інших суспільних потреб.

Є декілька визначень сутності фінансів:

Фінанси - це сукупність грошових відносин, організованих державою, у процесі яких здійснюється формування і використання загальнодержавних фондів грошових коштів для вирішення економічних, соціальних і політичних завдань.

Фінанси – це сукупність грошових відносин, що виникають у процесі створення фондів грошових коштів і суб'єктів державної, приватної, колективної та ін. форм господарювання і держави та використання їх з метою відтворення, стимулювання і задоволення соціальних потреб суспільства.

Фінанси – це сукупність грошових відносин, пов’язаних з формуванням, мобілізацією і розміщенням фінансових ресурсів та з обміном, розподілом і перерозподілом вартості створеного на основі їх використання валового внутрішнього продукту , а за певних умов і національного багатства.

Фінансова наука вивчає сукупність фінансових відносин на всіх рівнях господарювання, тобто відносини, що виникають у процесі утворення, розподілу й використання грошових доходів, а також досліджує закономірність розвитку фінансових відносин і методи управління ними.

Характерними ознаками фінансів є:

− обмінно-розподільний характер;

− рух вартості від одного суб’єкта до іншого;

− грошова форма відносин;

− формування доходів і здійснення видатків;

− еквівалентний за призначенням характер обміну й розподілу і нееквівалентний перерозподілу.

№ 4. Об’єкти та суб’єкти фінансових відносин, їх характеристика.

Фінансові відносини – це відображення руху вартості від одного суб’єкта до іншого, що характеризується процесами обміну, розподілу й перерозподілу і проявляється у грошових потоках.

У загальній сукупності фінансових відносин виділяють три взаємозалежнісфери: фінанси господарюючих суб’єктів, страхові, державні суб’єкти.

Оскільки об’єктів фінансових відносин один, а суб’єктів – три, то можливе виникнення фінансових протиріч, бо кожен із суб’єктів прагне до максимізації своїх доходів, що можна зробити лише за рахунок інших суб’єктів. Щоб запобігти їм, інтереси суб’єктів мають бути збалансовані, що можна досягнути за рахунок:

- установлення оптимальних пропорцій розподілу ВВП;

- забезпечення стійкого зростання доходів кожного із суб’єктів.

Обсяг ВВП на душу населення характеризує рівень життя населення країни, темпи його зростання - динаміку фінансових відносин у країні. Основна форма вирішення протиріч – забезпечення збільшення ВВП. Спад ВВП свідчить про наявність кризи, яку можна зупинити, подолавши спад.

Характерними ознаками фінансів є [22]:

- обмінно-розподільний характер;

- рух вартості від одного суб’єкта до іншого;

- грошова форма відносин;

- формування доходів і здійснення видатків;

- еквівалентний за призначенням характер обміну й розподілу і нееквівалентний перерозподілу.

№ 5. Функції фінансів та їх характеристика.

Сутність фінансів як особливої сфери розподільних відносин виявляється насамперед за допомогою розподільної функції, що включає стадії розподілу й перерозподілу.

Саме через неї реалізується суспільне призначення фінансів, яке полягає у забезпеченні кожного суб'єкта господарювання необхідними йому фінансовими ресурсами, використовуваними у формі грошових фондів спеціального цільового призначення.

За допомогою фінансів розподільний процес протікає у всіх сферах громадського життя - у матеріальному виробництві, у виробничо-торговельній та сфері споживання.

Фінансовий метод розподілу охоплює різні рівні управління економікою: загальнодержавний, територіальний, місцевий. Фінансовому розподілу характерна багаторівневість, що породжує різні види розподілу:

внутрішньогосподарський, внутрішньогалузевий, міжгалузевий, міжтериторіальний.

Розподіл і перерозподіл ВВП може здійснюватися за різними схемами, відповідно до яких будують моделі фінансових відносин у суспільстві.

Рух фінансових ресурсів як у фондовій, так і у нефондовій формах, складає основу контрольної функції фінансів. Оскільки фінанси "пронизують" усі сфери й підрозділи суспільного виробництва, всі рівні господарювання, вони виступають універсальним знаряддям контролю з боку суспільства.

Завдяки контрольній функції фінансів суспільство знає про динаміку змін пропорцій в розподілі коштів, про своєчасність надходження фінансових ресурсів у розпорядження різних суб'єктів господарювання, ощадливість і ефективність їх використання і т.д.

Розподільна й контрольна функції - це дві сторони того самого економічного процесу. Тільки в їхній єдності й тісній взаємодії фінанси можуть виявити себе як категорію вартісного розподілу.

Інструментом реалізації контрольної функції фінансів виступає фінансова інформація, що міститься у фінансових показниках бухгалтерської, статистичної і оперативної звітності. Фінансові показники дозволяють різностороннє оцінити результати господарської діяльності СПД й вжити заходи, спрямовані на усунення виявлених негативних факторів.

Контрольна функція фінансів великою мірою визначається станом фінансової дисципліни в народному господарстві. Фінансова дисципліна - це обов'язковий для всіх підприємств, організацій, установ і посадових осіб порядок ведення фінансового господарства, дотримання встановлених норм і правил, виконання фінансових зобов'язань.

Питання про функції фінансів відноситься до дискусійних. Багато економістів вважають, що фінанси виконують дві функції - розподільну й контрольну. Проте в літературі можна знайти твердження, що фінансам, крім цих двох функцій, існують ще й інші: виробнича (різні автори називають її по-різному), що стимулює, регулююча і т.д. Але при цьому відбувається підміна питання про функції фінансів питанням про їхню роль у суспільномувідтворенні, тому що це різні, хоча й взаємозалежні питання. Звичайно, фінанси відіграють важливу роль у суспільному відтворенні, з їхньою допомогою може стимулюватися ефективне використання факторів виробництва, регулюватися вартісні пропорції, забезпечуватися умови для проведення режиму економії і т.д. Однак ототожнювати ці результати, що досягаються завдяки функціонуванню фінансів, з їхніми функціями неправомірно.

Деякі економісти вважають, що фінансам характерні три функції:

формування грошових фондів (доходів),

використання грошових фондів (доходів) і

контрольна.

Перші дві реально існують, але вони більше нагадують механізм реалізації розподільної функції, ніж самостійний спосіб дії категорії фінансів.

№ 6. Поняття фінансової системи, її складові.

За визначенням, фінансова система - це сукупність фінансових відносин, які, в свою чергу, характеризуються внутрішньою і організаційною структурою.

За внутрішньою будовою:

Відносно відособлені взаємозв’язані фінансові відносини, що відображають специфічні форми й методи розподілу і перерозподілу ВВП (сфери і ланки)

За організаційною будовою

Фінансові органи і інституції, що управляють грошовими потоками

Внутрішня структура складається із сфер, що характеризують узагальнені за певною ознакою фінансові відносини і ланок, що характеризують відособлену частину сфери.

Відносно структуризації сфер і виокремлення ланок немає єдиного підходу, фінансову систему держави можна розглядати в кількох аспектах.

Зокрема, фінансова система - це сукупність фінансових інститутів, кожний з яких сприяє утворенню і використанню відповідних централізованих та децентралізованих фондів коштів для здійснення фінансової діяльності держави, тобто діяльності з приводу мобілізації, розподілу й використання централізованих та децентралізованих фондів коштів для виконання завдань і функцій держави і органів місцевого самоврядування.

Якщо характеризувати фінансову систему з позицій економіки, то вона буде значно ширшою і включатиме державні фінанси (бюджет держави, фонди цільового призначення, державний кредит, фінанси державних підприємств), фінанси суб'єктів господарювання, міжнародні фінанси (валютний ринок,фінанси міжнародних організацій, міжнародні фінансові інституції), страхування та фінансовий ринок (ринок грошей, ринок капіталів, кредитний ринок і ринок цінних паперів).

Якщо за ознаку структуризації взяти суб’єкти фінансових відносин, то за формами організації фінанси маємо три рівні:

- фінанси загальнодержавні (державний бюджет; бюджет державного соціального страхування; фонди державного майнового, приватного майнового і особистого страхування; державний кредит);

- фінанси підприємств і їх галузей (фінанси державних, кооперативних, приватних підприємств; фінанси громадських організацій);

- фінанси населення (сімейні фінанси).

Але такий підхід не дає повної картини, бо не включає міжнародних фінансів. Крім того, сімейні фінанси не мають організаційних засад, тому виокремлення їх у сферу або ланку є доволі спірним питанням.

Якщо за основу структуризації брати фонди грошових коштів, то виключається така частина фінансових відносин, як фінанси підприємств, де процес формування грошових фондів не є обов’язковим процесом.

Прийняття ж за основу структуризації фінансових органів і інституцій взагалі неправомірне, оскільки характеризує організаційну, а не сутнісну характеристику фінансів. В.М. Опарін пропонує прийняти за основу структуризації рівень економічної системи. За цієї умови на макрорівні виділяється сфера фінансів суб’єктів господарювання, на макрорівні – державні фінанси, на рівні світового господарства – міжнародні фінанси, на узагальнюючому рівні – фондовий ринок. Проте і в такій структуризації є ряд недоліків, бо страхування розглядається як ланка фінансів, що займає проміжне місце макро- і макрорівня, а також при такій класифікації не передбачається виділення ланок у фінансах підприємств та ін.

Структура фінансової системи динамічна і залежить від рівня економіки країни. Враховуючи це, у структурі фінансової системи України можна виокремити як розвинені сфери, а в основному це фінанси підприємств, державні фінанси, так і сфери, що набувають розвитку: страхування, фінансовий ринок, міжнародні фінанси.

Усередині кожної з названих сфер виділяються ланки, причому угруповання фінансових відносин здійснюється залежно від характеру діяльності суб'єкта, що робить визначальний вплив на склад і призначення цільових грошових фондів. Цей критерій дозволяє виділити у сфері фінансів підприємств (установ, організацій) такі ланки, як фінанси підприємств, що функціонують на комерційних засадах; фінанси установ і організацій, які здійснюють некомерційну діяльність; фінанси громадянських об'єднань. У страховій сфері, де характер діяльності суб'єкта визначає специфіку об'єкта страхування, як ланки виступають: соціальне страхування, майнове й особисте страхування, страхування відповідальності, страхування підприємницьких ризиків. У сфері державних фінансів це, відповідно, державний бюджет, позабюджетні фонди, державний кредит, фінанси державного сектора.

Щодо сфери фінансового ринку, то вона охоплює ринок грошей (валютний ринок для здійснення зовнішньоекономічних операцій), ринок кредитних ресурсів (є формою залучення тимчасово вільних грошей на інвестиційні та ін. потреби), ринок цінних паперів та ін. фінансових послуг.

Сфера фінансів – міжнародні фінанси характеризує зовнішньоекономічні фінансові відносини держави, перерозподільні відносини на світовому рівні, відображає рівень грошових потоків як між країнами на рівні уряду, так і на рівні суб’єктів господарювання і громадян. За рахунок коштів міжнародних фінансових організацій можуть проводитися централізовані заходи, проекти, програми, направлені на допомогу урядам країн і сприяють їх розвитку.

Сфери й ланки фінансових відносин взаємозалежні, в сукупності вони утворюють єдину фінансову систему. Ефективне функціонування всіх складових фінансової системи можливе лише за чіткого законодавчого урегулювання їх взаємодії. Кожна ланка фінансової системи, у свою чергу, підрозділяється на ланки відповідно до внутрішньої структури фінансових взаємозв'язків, що містяться в ній. Так, у складі фінансів підприємств, що функціонують на комерційних засадах, залежно від галузевої спрямованості, можуть бути виділені фінанси промислових, сільськогосподарських, торгових, транспортних підприємств і т.д., а залежно від форми власності – фінанси державних підприємств, кооперативних, акціонерних, часток та ін.

Галузеві й економічні особливості підприємств, які функціонують на комерційних засадах, впливають на організацію фінансових відносин, склад формованих грошових фондів цільового призначення, порядок їхнього утворення і використання.

У сфері страхових відносин кожна з ланок, що належить до специфічної галузі страхування, підрозділяється за видами страхування.

У складі державних фінансів угруповання фінансових відносин усередині ланок здійснюється відповідно до рівня державного управління (державний, суб'єктів країни, місцевий).

Однією з головних ланок фінансової системи є державний бюджет – це найбільший централізований фонд коштів, що перебуває в розпорядженні уряду, який виконує державну політику. З його допомогою уряд концентрує у своїх руках значну частину національного доходу, що перерозподіляється фінансовими методами. У цій ланці зосереджуються найбільші доходи й найбільш важливі в політичних і економічних відношеннях витрати.

№ 7. Сутність державних фінансів, їх складові.

Державні фінанси являють собою досить розгалужену систему відносин, яка опосередковується формуванням і використанням централізованих на різних рівнях адміністративного поділу фондів грошових коштів. Розгалуженість цієї системи і наявність значної кількості фондів обумовлюється різноманітністю функцій держави і завдань, які вона вирішує, а також розмежуванням функцій і повноважень між різними рівнями державної влади.

|

Державні фінанси — це сукупність розподільно-перерозподільних відносин, що виникають у процесі формування і використання централізованих фондів грошових коштів, призначених для фінансового забезпечення виконання державою покладених на неї функцій. |

Фінансові відносини, що виникають у держави з іншими суб’єктами, мають досить складний характер. З позицій держави, з одного боку, формування коштів централізованих фондів характеризує і відносини обміну, і розподілу, і перерозподілу. Відносини обміну досить незначні за обсягами і питомою вагою і пов’язані з надходженням доходів, отриманих від реалізації державного майна і ресурсів, що належать державі, від майнових прав, від надання послуг тощо. Відносини розподілу відображають частку держави у створеному ВВП, яку вона отримує у формі непрямих податків. Відносини перерозподілу відбивають формування фондів за рахунок оподаткування доходів юридичних і фізичних осіб. У процесі використання державних коштів виникають відносини розподілу і перерозподілу. Розподільні відносини з боку держави характеризують використання тієї частини державних доходів, що отримана нею на основі обміну і розподілу, а перерозподільні — тих, що отримані на основі перерозподілу. З погляду юридичних і фізичних осіб державні фінанси мають насамперед яскраво виражений перерозподільний характер, хоча в них присутні й елементи обміну — плата за державні послуги.

Склад державних фінансів, що відображений на схемі 19, розглядається за ланками і рівнями органів державної влади й управління. Ланками державних фінансів, як вже зазначалося, є:

— бюджет держави;

— фонди цільового призначення;

— державний кредит;

— фінанси державного сектора.

За рівнями державні фінанси поділяються на загальнодержавні й місцеві.

Схема 19

Система державних фінансів

|

|

Ланки | ||||

|

Бюджет держави |

Цільові фонди |

Державний кредит |

Фінанси державних підприємств | ||

|

Рівні |

Загальнодержавні фінанси |

Державний бюджет |

Загальнодержавні фонди |

Державні позики |

Фінанси державного сектора |

|

Місцеві фінанси |

Місцеві бюджети |

Регіональні фонди |

Місцеві позики |

Фінанси муніципального господарства | |

Загальнодержавні фінанси призначені для забезпечення тих потреб суспільства, які ма ють загальнонаціональний характер і відображають інтереси держави загалом. Вони, з одного боку, формують фінансову базу вищих органів державної влади й управління, а з іншого — у їхніх руках є інструментом впливу на соціально-економічний розвиток країни. Через загальнодержавні фінанси здійснюється територіальний перерозподіл ВВП з метою збалансованого розвитку окремих регіонів. З їх допомогою здійснюється також структурна політика, яка покликана забезпечити оптимальний галузевий розвиток країни.

Місцеві фінанси являють собою фінансову базу місцевих органів влади та управління. Вони забезпечують регіональні потреби у фінансових ресурсах та доходах, їх внутрішньотериторіальний перерозподіл. Основне призначення місцевих фінансів — забезпечення відносної фінансової незалежності й автономності регіональних адміністративних формувань (областей, районів) та поселень.

|

Основна проблема структурної побудови системи державних фінансів — установлення оптимального співвідношення між її рівнями. |

З одного боку, рівень загальнодержавної централізації має бути таким, щоб надійно забезпечувати загальнонаціональні інтереси. Брак коштів у центральних органів влади й управління підриває їх фінансову, а відтак і політичну силу, звужує можливості їх впливу, що може негативно позначатись на країні в цілому.

З іншого боку, рівень загальнодержавної централізації не може підривати фінансової бази регіонів. Місцеві органи влади й управління потребують достатньо фінансових стимулів для ефективної діяльності. Якщо цього немає, місцева влада перетворюється у звичайних виконавців, які тільки отримують кошти, а не заробляють їх самостійно.

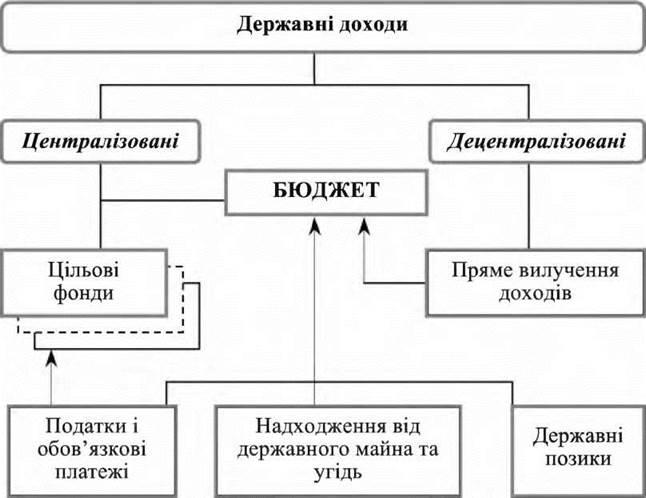

Функціонування сфери державних фінансів характеризується такими фінансовими категоріями: державні доходи, державні видатки, державний кредит.

Державні доходи — це сума коштів, що мобілізується державою на забезпечення своєї діяльності. За рівнем їх розміщення вони поділяються на централізовані й децентралізовані (схема 20). Централізовані концентруються в бюджеті держави і фондах цільового призначення. За методами мобілізації вони поділяються на податкові, позикові, надходження від державного майна та угідь. Децентралізовані доходи розміщуються на державних підприємствах.

Основне призначення системи державних доходів — створення надійної фінансової бази для забезпечення фінансової діяльності держави.

Державні видатки — це сума коштів, що витрачається державою в процесі здійснення її фінансової діяльності. Відповідно до рівня розміщення державних доходів вони також поділяються на централізовані (з бюджету і фондів цільового призначення) і децентралізовані

Система державних видатків призначена забезпечити раціональне розміщення та ефективне використання державних коштів. Вона характеризує державну політику фінансового забезпечення та соціально-економічного розвитку країни.

Державний кредит характеризує залучення коштів державою на позиковій основі. В окремих випадках держава може бути кредитором (при наданні кредитів іншим країнам) чи гарантом з боргових зобов’язань підприємств своєї країни.

№ 8. Зміст і завдання фінансової політики держави.

Фінансова політика — комплекс дій і заходів, що здійснюються державою в межах наданих їй функцій та повноважень у сфері фінансової діяльності суб’єктів господарювання та фінансових інституцій, громадян і безпосередньо держави з метою вирішення певних завдань і досягнення поставлених цілей.

Функціонування фінансової системи спрямоване на вирішення певних завдань, що стоять перед суспільством. Цим завданням підпорядковуються й організація фінансових відносин у суспільстві, і процеси руху та розміщення фінансових ресурсів та ціноутворення на них, і пропорції між їх централізацією та децентралізацією, і порядок формування, розподілу та перерозподілу доходів, і спрямованість витрат окремих суб’єктів підприємницької діяльності, громадян та держави, і структурне співвідношення між окремими сферами та ланками фінансової системи, і характер взаємовідносин між ними, і пропорції між індивідуальним та суспільним споживанням. При цьому можлива практично безмежна чисельність варіантів організації фінансових відносин і фінансової діяльності, з яких необхідно вибрати саме той, що найбільше підходить даній країні у даний час. Вибір цих варіантів і становить основу фінансової політики, яку здійснює держава.

Фінансова політика відображає суб’єктивну сторону функціонування фінансів. Самі по собі фінанси і фінансова система є об’єктивними явищами. Вони існують незалежно від волі окремих суб’єктів фінансових відносин і загалом відбивають об’єктивні закономірності розвитку. Але механізм функціонування фінансів, організація фінансових відносин і рух грошових потоків, хоча і підпорядковані цим об’єктивним закономірностям, не спрацьовують самі по собі. Їх організовують конкретні суб’єкти, які керуються багатьма чинниками політичного, економічного і гуманітарного характеру, поєднуючи при цьому як загальносуспільні, так і власні інтереси. Тому фінансова політика завжди є переплетінням широкої гами різноманітних інтересів окремих політичних партій і владних структур, центральних і місцевих органів влади та управління, різних верств населення тощо.

Суб’єктом вироблення фінансової політики є держава в особі вищих органів влади та управління і основних фінансових органів — Міністерства фінансів та центрального банку, а суб’єктами реалізації — ф інансові органи та інституції. При цьому формування фінансової політики включає концептуальне визначення засад і напрямів цієї політики з позицій вирішення поставлених завдань соціально-економічного розвитку (вищі органи влади та управління) і розроблення конкретних заходів щодо реалізації поставлених завдань (Міністерство фінансів та центральний банк).

Складові фінансової політики. Фінансова політика розглядається у широкому і вузькому розумінні. У широкому розумінні вона відображає усі сторони функціонування фінансів і охоплює монетарну (грошово-кредитну) та фіскальну політики.

Монетарна політика являє собою комплекс дій та заходів у сфері грошового ринку. Її механізм засновується на пропозиції грошей та їх вартості як фінансових ресурсів.

Фіскальна політикахарактеризує дії держави щодо централізації частини виробленого ВВП та її суспільного використання. Вона здійснюється шляхом упровадження різноманітних методів мобілізації державних доходів та розподілу цих коштів за окремими напрямами державних видатків. Саме фіскальна політика становить основу фінансової політики у її вузькому розумінні. Водночас ця політика ширша, оскільки включає також політику у сферах фондового і страхового ринків та міжнародних фінансів.

Фіскальну політику дещо умовно можна поділити за двома напрямами — на податкову і бюджетну.Податкова політика характеризує діяльність держави у сфері оподаткування — установлення видів та співвідношення податків, визначення платників та підходів до них (уніфікований чи диференційований), установлення ставок оподаткування, надання податкових пільг тощо. Вона відображає як потреби держави у коштах, так і вплив податків на діяльність підприємств і громадян.Бюджетна політика являє собою діяльність щодо формування бюджету держави, його збалансування, розподіл бюджетних коштів тощо. Залежно від структури бюджетних видатків ця політика може мати соціальне, економічне чи військове спрямування. Крім того, бюджетна політика визначає засади бюджетного устрою країни і побудови її бюджетної системи, а також організацію міжбюджетних відносин.

Фінансова політика у сферах фондового та страхового ринків характеризується діями держави щодо їх розвитку і регулювання, створення відповідних гарантій клієнтам страхових компаній та інституційних інвесторів. Оскільки вказані фінансові інституції є самостійними комерційними структурами, держава може впливати на них, як і на інших суб’єктів підприємницької діяльності, тільки засобами регуляторної політики.

Фінансова політика у сфері міжнародних фінансів пов’язана з налагодженням взаємовідносин держави з міжнародними організаціями і фінансовими інституціями, членство в яких є добровільним. З одного боку, воно передбачає членські внески, а з іншого — можливості отримання фінансової допомоги. Сутність політики полягає у визначеності щодо участі в цих організаціях та інституціях і у встановленні засад співпраці.

Важливою складовою фінансової політики є боргова політика держави. Вона починається з визначення співвідношення між податковими і позиковими фінансами. Перші засновуються на формуванні доходів бюджету за рахунок податків й обов’язкових платежів, а другі — на використанні в певних межах державних позик. Боргова політика визначає межі та умови державного запозичення, співвідношення між його формами, між кредиторами держави, а також порядок і механізм погашення державного боргу.

Дієздатність фінансової політики значною мірою визначається узгодженістю її окремих складових. І монетарна й фіскальна, і податкова й бюджетна, і політика фінансового ринку та боргова політика держави мають бути спрямовані в одну сторону. Тільки скоординована й узгоджена політика може дати позитивні результати. Фінанси являють собою єдиний організм, в якому всі складові досить тісно взаємозв’язані, а тому прорахунки в будь-якому напрямі фінансової політики неодмінно ведуть до негативних наслідків.

Фінансова політика залежно від тривалості періоду, на який вона розрахована, і характеру завдань, що вирішуються, включає фінансову стратегію і фінансову тактику. Причому вони тісно взаємозв’язані. Стратегія визначає сутність і напрями тактики. У свою чергу, тактичні можливості обмежують вибір стратегії, адже безглуздо визначати стратегічні цілі і завдання, для вирішення яких недостатньо належних тактичних засобів.

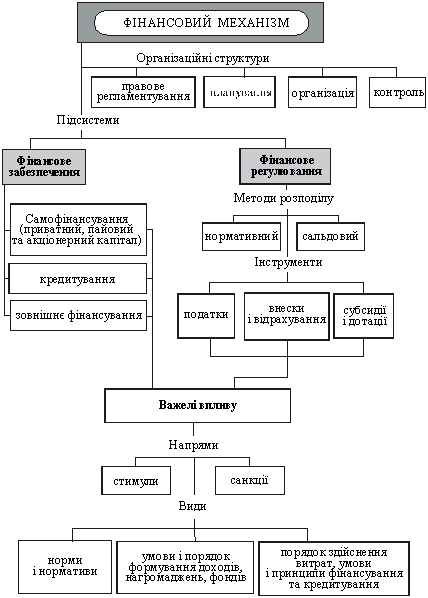

№ 9. Поняття і склад фінансового механізму.

Реалізація фінансової політики здійснюється з допомогою фінансового механізму.

Фінансовий механізм — сукупність фінансових методів і форм, інструментів та важелів впливу на соціально-економічний розвиток суспільства.

Державне регулювання не замінює ринкового саморегулювання, а лише доповнює його.

Державне регулювання економіки може здійснюватися двома способами.

Перший — створення системи планового керівництва, в основі якої лежать адміністративно-командні методи. Завдання збалансування економічного і соціального розвитку вирішуються на основі єдиного директивного централізованого планування. Планова економіка здатна певною мірою забезпечити керованість і збалансованість розвитку, однак на низькому життєвому рівні.

Другий спосіб державного регулювання економіки полягає у застосуванні економічних методів управління, серед яких провідна роль належить фінансам. Дія фінансового механізму на різні сторони соціально-економічного розвитку має кількісну й якісну визначеність. Кількісна визначеність виявляється в сумі коштів, що виділяються для досягнення тих чи інших цілей. Це первинна основа функціонування цього механізму. Без відповідних асигнувань і кредитів неможливе розв’язання жодного завдання суспільного розвитку. Але саме по собі виділення коштів ще не гарантує розв’язання того чи іншого конкретного завдання. Надзвичайно важливо, яким чином здійснюється формування ресурсів, якими каналами і в яких формах вони рухаються, на яких умовах виділяються і використовуються. Усе це характеризує якісну визначеність дії фінансового механізму.

Зазначеним двом сторони функціонування фінансового механізму на основі руху грошових коштів відповідають два методи фінансового впливу на соціально-економічний розвиток: фінансове забезпечення і фінансове регулювання. Оскільки ці два методи є глобальними й узагальнюючими і включають у себе окремі часткові методи, то їх можна виділити як структурні підсистеми фінансового механізму, що характеризують зміст впливу фінансів на різні сторони розвитку суспільства. Установлення пріоритетності того чи іншого методу лежить в основі визначення напрямів фінансової політики держави. Чим вищий рівень розвитку суспільства й економіки, тим більшою є роль фінансового регулювання.

Фінансове забезпечення переважає в умовах адміністративно-командної системи управління. Ресурси, які виділяються на основі рішень відповідних адміністративних органів, є їх матеріальним забезпеченням. Фінансове регулювання в цих умовах підпорядковане завданням створення відповідних грошових фондів, насамперед централізованого фонду — бюджету держави. Навпаки, в умовах ринкових відносин на перший план виступає підсистема фінансового регулювання, бо саме вона робить ринок регульованим, а не стихійним.

Підсистеми фінансового забезпечення і фінансового регулювання тісно взаємозв’язані. Встановлена в той чи іншій період система фінансового забезпечення потребує відповідного фінансового регулювання.

Фінансове забезпечення реалізується на основі відповідної системи фінансування, яке може здійснюватись у трьох формах: самофінансування, кредитування, зовнішнє фінансування. Різні форми фінансового забезпечення використовуються на практиці одночасно через установлення оптимального для даного етапу розвитку суспільства співвідношення між ними.

Структура фінансового механізму

Кредитування як форма фінансового забезпечення полягає у тимчасовому використанні позичених ресурсів. Якщо самофінансування — це вихідна форма фінансового забезпечення, то кредитування, особливо в умовах ринкової економіки, є головною, провідною формою. Воно ґрунтується на принципах поворотності, терміновості, платності й матеріального забезпечення кредитів.

Кредитування — надзвичайно дійова форма фінансового забезпечення. По-перше, досягається значна економія суспільного капіталу за рахунок використання одних і тих самих ресурсів різними суб’єктами підприємницької діяльності. По-друге, установлені принципи кредитування вимагають ефективного господарювання.

Третя форма фінансового забезпечення — зовнішнє фінансування. Воно полягає у виділенні коштів певним суб’єктам на безповоротній і безоплатній основі. Це може бути державн е фінансування з бюджету чи державних фондів цільового призначення, надходження коштів від громадських та доброчинних фондів і організацій даної країни та з-за кордону, гранти від міжнародних організацій тощо. В умовах ринкової економіки ця форма є підпорядкованою відносно самофінансування і кредитування. Основним її видом є бюджетні асигнування. Слід зазначити, що завжди були і будуть такі сфери діяльності, що потребують державного фінансування. Передусім це ті сфери, що є непривабливими для приватного бізнесу або мають надзвичайну суспільну вагу. Однак за певних умов бюджетні асигнування можуть бути головним джерелом асигнувань в економіку на основі кейнсіанської теорії бюджетного мультиплікатора. Такі умови виникають тоді, коли практично неможливо використати інші форми фінансового забезпечення, насамперед у період фінансової кризи.

|

Надійність фінансового механізму визначається достатнім забезпеченням потреб кожного суб’єкта у коштах на основі оптимізації співвідношення між формами фінансового забезпечення. |

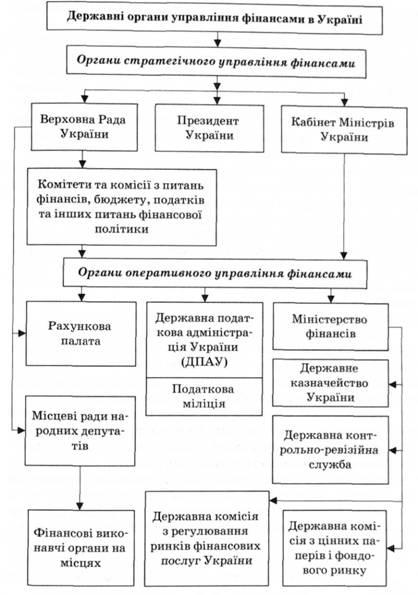

№ 10. Державне управління фінансами в Україні.

Управління фінансами відбувається через систему державних органів та інститутів за допомогою форм і методів організації управлінської діяльності. Така діяльність зумовлена історичними, економічними та політичними умовами розвитку держави, воно підпорядковується фінансовій політиці держави.

В управлінні фінансами вирізняють об'єкти і суб'єкти управління.

Об'єктами управління є різні форми та методи фінансових відносин. Суб'єктами — ті організаційні структури, які здійснюють управління (фінансові державні органи, фінансові відділи підприємств та ін.). Сукупність усіх організаційних структур, що виконують управління фінансами, становить фінансовий апарат.

Основне завдання органів управління фінансовою системою в державі полягає в забезпеченні злагодженості функціонування окремих сфер і ланок фінансових відносин. Це досягається шляхом чіткого розподілу функцій і повноважень між фінансовими органами й інституціями.

В управлінні фінансами розрізняють декілька функціональних складових: планування, стратегічне й оперативне управління та контроль.

Планування посідає важливе місце в системі управління фінансами. Його об'єктом є фінансова діяльність держави та суб'єктів господарювання, а результатом — складання фінансових планів. У процесі планування держава та суб'єкти господарювання оцінюють стан своїх фінансів, виявляють можливість збільшення фінансових ресурсів, розробляють напрями їх ефективного використання.

У системі органів управління фінансами доцільно виокремлювати органи стратегічного й оперативного управління фінансами (рис. 4.3).

Стратегічне управління — це загальне управління фінансами, що включає дії, розраховані на довгострокову перспективу і вирішення глобальних завдань розвитку фінансової системи країни.

Стратегічне управління виявляється у визначенні фінансових ресурсів шляхом прогнозування на майбутнє, встановлення обсягів фінансових ресурсів на реалізацію цільових програм тощо; здійснення вищими органами державної влади та управління (Президентом України, Верховною Радою України, Кабінетом Міністрів України). До сфери безпосереднього державного управління належать лише державні фінанси.

У сфері управління фінансами до повноважень Верховної Ради України належать: розгляд проекту та затвердження закону про Державний бюджет України, контроль за виконанням Державного бюджету, ухвалення рішення щодо звіту про його виконання, розгляд і затвердження усіх законодавчих актів, котрі стосуються фінансової системи та фінансової політики в країні, контроль за їх виконанням, використанням позик, одержаних Україною, утвердження усіх рішень, пов'язаних із фінансовою політикою держави.

У сфері управління фінансами головними повноваженнями Кабінету Міністрів України є: розробка та реалізація стратегічних напрямів єдиної державної фінансової політики, проекту закону про Державний бюджет України, забезпечення виконання затвердженого Верховного Радою Державного бюджету України та подання звіту про його виконання, забезпечення виконання усіх законів, що стосуються фінансової політики держави.

Оперативне управління фінансами — це управління фінансами, що становить сукупність заходів, розроблених на основні оперативного аналізу фінансової ситуації, фінансового планування, контролю та регулювання, складання й виконання фінансових планів. Оперативне управління фінансами — головна функція апарату фінансової системи держави: Міністерства фінансів України, Державного казначейства України, Державної податкової адміністрації України, фінансових управлінь (відділів), міністерств, відомств, місцевих рад, фінансових служб підприємств та організацій.

Центральним спеціалізованим органом державної виконавчої влади з управління фінансами є Міністерство фінансів України, яке входить до складу і підпорядковується Кабінету Міністрів, втілює у життя фінансову політику держави. Основні функції Міністерства фінансів полягають у таких діях:

— розробленні та реалізації основних напрямів фінансової політики держави, забезпеченні її втілення в життя;

— забезпеченні стабільності державних фінансів, їх активного впливу на соціально-економічний розвиток країни;

— організації бюджетного процесу, складанні проекту та забезпеченні виконання Державного бюджету України;

— концентрації фінансових ресурсів на пріоритетних напрямах соціально-економічного розвитку України та її регіонів;

— аналізі підсумків виконання бюджетів усіх рівнів;

— удосконаленні методів фінансово-бюджетного планування;

— проведення роботи з розвитку фінансового ринку (ринку цінних паперів, кредитного ринку, ринку фінансових послуг);

— здійсненні фінансового контролю за раціональним та цільовим використанням бюджетних коштів, коштів державних цільових фондів;

— регулювання фінансової діяльності суб'єктів господарювання шляхом установлення правил виконання фінансових операцій, форм фінансових документів, порядку і стандартів бухгалтерського обліку та фінансової звітності.

Особливим підрозділом Міністерства фінансів України, що спеціально займається виконанням Державного бюджету України, є Державне казначейство України. Цей фінансовий орган створений згідно з указом Президента України від 27 квітня 1995 р. з метою забезпечення ефективного управління коштами Державного бюджету України, чіткого контролю за надходженням коштів до Державного бюджету та їх використанням. Головними завданнями Державного казначейства Україні є:

— організація виконання Державного бюджету України на основі принципу єдиного казначейського рахунку та здійснення контролю за цим;

— управління коштами Державного бюджету України та коштами державних цільових позабюджетних фондів;

— фінансування видатків Державного бюджету України;

— ведення обліку касового виконання Державного бюджету України, складання звітності про стан виконання Державного бюджету України;

— управління державним внутрішнім і зовнішнім боргами;

— здійснення керівництва підвідомчими територіальними органами;

— ведення зведених реєстрів розпорядників коштів Державного бюджету, державних позабюджетних фондів;

— розроблення нормативно-методичних документів з питань бухгалтерського обліку, звітності й організації виконання бюджетів усіх рівнів для підприємств, установ та організацій, що використовують бюджетні кошти та кошти державних позабюджетних фондів.

Отже, Міністерство фінансів України організовує виконання Державного бюджету через Державне казначейство України та його територіальні органи.

Основний критерій на якому ґрунтується виконання бюджетів — забезпечення надходжень податків, зборів та обов'язкових платежів до бюджетів усіх рівнів. Цю функцію виконує Державна податкова адміністрація України (ДПАУ) з широкими правами та Податкова міліція, яка перебуває у складі ДПАУ. Державна податкова адміністрація втілює в життя податкову політику держави.

№ 11. Державний фінансовий контроль в Україні.

Формально об'єктами фінансового контролю вважають фінансові показники діяльності всіх суб'єктів економічних відносин: дохід, прибуток, собівартість, витрати обігу, рентабельність, податкові платежі. Водночас фактичним об'єктом фінансового контролю є сукупний процес фінансово-господарської діяльності.

Суб'єктами фінансового контролю є, з одного боку, як державні, так і недержавні структури контролю, з іншого боку — підприємства всіх форм власності та фізичні особи.

Фінансовий контроль — специфічний вид діяльності, що здійснюється всіма ланками державної влади й управління, а також недержавними структурами стосовно забезпечення на основі законності відповідного рівня фінансової дисципліни, ефективного руху централізованих і децентралізованих фондів, а також пошуку шляхів удосконалення процесів розподілу та перерозподілу фінансових ресурсів у країні.

Фінансовий контроль, як економічна категорія, поділяється на державний, внутрішньогосподарський, аудиторський (незалежний), громадський, фінансовий контроль (рис. 4.4).

Державний контроль охоплює загальнодержавний і відомчий контроль.

Загальнодержавний фінансовий контроль здійснює Верховна Рада України, Кабінет Міністрів України, Міністерство фінансів України, Державне казначейство України, Державна податкова адміністрація України, спеціальні органи державного фінансового контролю, до яких належать Рахункова палата та Державна контрольно-ревізійна служба України.

Особливе місце у системі органів державного фінансового контролю посідає Рахункова палата України — постійно діючий орган контролю, утворений Верховною Радою України, він здійснює діяльність самостійно, незалежно від інших органів влади, звітує перед Верховною Радою України. До головних функцій та повноважень Рахункової палати належать:

— контроль за виконанням законів України, виконанням Державного бюджету та державних цільових позабюджетних фондів;

— здійснення за дорученням Верховної Ради України контролю за виконанням бюджету за поквартальним розподілом доходів і видатків, видатків з обслуговування внутрішнього та зовнішнього боргів України, витрачанням коштів цільових фондів;

— контроль за ефективністю управління коштами Державного бюджету Державним казначейством України, законність і своєчасність руху коштів бюджету, загальнодержавних цільових фондів у Національному банкові України, уповноважених банках і кредитних установах;

— контроль органів місцевого самоврядування, підприємств, банків, організацій стосовно використання ними бюджетних коштів;

— здійснення комплексних ревізій та тематичних перевірок;

— унесення пропозицій щодо удосконалення бюджетного законодавства.

Рис. Система фінансового контролю в Україні

Важливим органом державного фінансового контролю з боку виконавчої влади є Державна контрольно-ревізійна служба України, до складу якої входять Головне контрольно-ревізійне управління України, контрольно-ревізійні управління в Автономній Республіці Крим, в областях, містах Києві та Севастополі, контрольно-ревізійні підрозділи та відділи в районах, містах, районах у містах.

Державна контрольно-ревізійна служба діє при Міністерстві фінансів України і підпорядковується цьому органу. Контрольно-ревізійні управління на місцях підпорядковуються Головному контрольно-ревізійному управлінню України. Державна контрольно-ревізійна служба України координує свою діяльність із місцевими Радами народних депутатів та органами виконавчої влади, фінансовими органами, державною податковою службою й іншими органами контролю.

Внутрішньогосподарський фінансовий контроль на підприємствах, в установах та організаціях здійснюють їх бухгалтерії та фінансові відділи. Такий вид контролю спрямований на виявлення й усунення порушень і недоліків у фінансово-господарській діяльності підприємств, організацій та установ.

Органом незалежного фінансового контролю стала Аудиторська палата України, яка видає ліцензії юридичним та фізичним особам на право здійснення аудиторської діяльності, атестує аудиторів, веде облік аудиторів, їх фірм, розробляє методичні рекомендації, контролює дотримання вимог законодавства з аудиторського контролю.

Аудит — це незалежний фінансовий контроль, що здійснюють незалежні контролюючі організації (аудиторські фірми, окремі аудитори), він передбачає перевірку публічної фінансової звітності, бухгалтерського обліку, первинних документів та іншої інформації стосовно фінансово-господарської діяльності суб'єктів господарювання з метою визначення достовірності їх звітності, правильності обліку, повноти й відповідності до чинного законодавства.

Громадський фінансовий контроль — контроль з боку суспільства за фінансовою діяльністю держави, місцевих органів влади; він не має організованих форм, його виконують представники громадських організацій на засадах добровільності та безоплатності.

Важливим критерієм класифікації фінансового контролю є час проведення. На цій підставі розрізняють: попередній, поточний, наступний фінансовий контроль.

Особливістю попереднього фінансового контролю є те, що він здійснюється на етапі розробки та ухвалення управлінського рішення з фінансових питань. Такий вид контролю пов'язаний із процесами визначення оптимального обсягу централізованих і децентралізованих фінансових ресурсів у плановому періоді, а також з їх ефективним розподілом та використанням. Вихідну інформаційну базу для цього контролю становлять фактичні дані й фінансові показники минулих періодів. На рівні держави попередній фінансовий контроль проводиться на етапі розробки та прийняття законодавчих і нормативних актів у сфері фінансів.

Поточний фінансовий контроль — оперативний контроль за реалізацією фінансової діяльності держави, місцевих органів влади, суб'єктів господарювання, дотриманням планових фінансових показників, виконанням вимог фінансової дисципліни тощо. Він здійснюється шляхом аналізу, перевірки, обстеження діяльності фінансових органів, суб'єктів господарювання, його завдання — полягає у вчасному реагуванні на зміни умов фінансової діяльності.

Наступний фінансовий контроль здійснюється на завершальному етапі виконання планового завдання; його мета — контроль за фінансовими результатами, порівняння фактичних і планових показників фінансової діяльності, оцінювання ефективності проведеної роботи. Такий вид контролю є базою для попереднього контролю майбутнього періоду. Отже, існує тісний взаємозв'язок між попереднім, поточним і наступним фінансовими контролями.

Залежно від обов'язковості здійснення розрізняють обов'язковий та ініціативний фінансовий контроль.

Обов'язковий фінансовий контроль здійснюється згідно з вимогами нормативних актів і рішень відповідних органів державного контролю.

Ініціативний фінансовий контроль проводиться за власним бажанням суб'єктів господарювання.

Вирізняють основні форми фінансового контролю, як перевірка і ревізія.

Перевірка — це обстеження і вивчення окремих ділянок фінансово-господарської діяльності підприємства, установи, організації або їх підрозділів. Наслідки перевірки оформляються у вигляді довідки або доповідної записки.

Ревізія — форма документального контролю за фінансово-господарською діяльністю підприємства, установи, організації, дотриманням законодавства з фінансових питань, достовірністю обліку та звітності, спосіб документального викриття нестач, розтрат, привласнень і крадіжок коштів та матеріальних цінностей, попередження фінансових зловживань.

Ревізія є найдетальнішим обстеженням діяльності господарського суб'єкта з метою оцінювання рівня його фінансової дисципліни. Таку форму контролю здійснюють переважно усі органи контролю. Залежно від об'єкта ревізії поділяють на: повні, часткові, тематичні та комплексні. Залежно від обсягу даних розрізняють суцільні та вибіркові ревізії. За наслідками ревізії складається акт.

№ 12. Загальнодержавне фінансове планування.

Фінансове планування — це науково обґрунтований процес визначення джерел створення і напрямків використання фінансових ресурсів в економіці держави з метою забезпечення стабільного економічного й соціального розвитку.

Основними функціями фінансового планування є:

— відображення основних напрямків фінансової політики, що здійснюється органами законодавчої й виконавчої влади в державі;

— встановлення кількісних і якісних параметрів суспільного виробництва на плановий період;

— вибір раціональних шляхів фінансового забезпечення передбачуваного рівня економічного й соціального розвитку на основі ефективного використання наявних у суспільстві ресурсів;

— здійснення необхідного рівня перерозподілу фінансових ресурсів для досягнення темпів і пропозицій розвитку економіки й підвищення суспільного добробуту;

— встановлення раціональних форм мобілізації фінансових ресурсів і на їх основі визначення їх оптимальної структури.

Центральне місце посідають зведені загальнодержавні фінансові плани. Вони відображають рух фінансових ресурсів на макрорівні, тобто масштаби перерозподілу фінансових ресурсів, що здійснюються за допомогою фінансової системи держави. До їх числа належать баланс фінансових ресурсів і витрат держави, зведений бюджет держави, державний бюджет, бюджет пенсійного фонду тощо.

Зведені фінансові плани загальнодержавного характеру відрізняються передусім своєю структурою, змістом, об'єктом та сферою руху ресурсів, методами планування і призначенням. Їхнє основне призначення полягає у тому, щоб:

— визначити обсяг фінансових ресурсів, які створюватимуться в державі в усіх секторах економіки, та їхнє використання, ґрунтуючись на наявних можливостях;

— відобразити основні напрямки фінансової політики держави упродовж певного періоду, з огляду на фінансові можливості щодо задоволення загальнодержавних потреб.

Перелік зведених фінансових планів, їхній зміст і форма в кожній державі визначаються побудовою її фінансової системи, а також специфікою перерозподільчих процесів, що відбуваються певного часу за допомогою фінансів. Зведені фінансові плани відіграють важливу роль у державному регулюванні економічними й соціальними

процесами.

Саме вони дають змогу приймати обґрунтовані рішення з використання непрямих методів регулювання економікою, оскільки дають можливість передбачати їхні наслідки та кінцеві результати. Треба зазначити, що центральне місце в системі зведених фінансових планів, незалежно від моделі економіки, що існує в державі, посідає державний бюджет. Саме він є найдієвішим інструментом щодо здійснення фінансової політики.

№ 13. Суть та необхідність фінансового права.

Фінансова діяльність держави як діяльність уповноважених органів щодо утворення, розподілу і використання централізованих і децентралізованих фондів грошових коштів потребує врегулювання прав, обов'язків та відповідальності суб'єктів, які беруть участь у такій діяльності. У цьому і полягає основне призначення фінансового права: за допомогою його норм формується правове поле для здійснення фінансової діяльності та реалізації фінансової політики.

Фінансове право — самостійна галузь публічного права, яка містить сукупність юридичних норм, що регулюють суспільні відносини, котрі виникають у процесі створення, розподілу і використання фондів грошових коштів держави та органів місцевого самоврядування, необхідних для реалізації їхніх завдань та функцій.

Норми фінансового права регулюють відносини, що виникають під час: становлення і функціонування бюджетної, податкової і грошово-кредитної систем; складання, розгляду, затвердження та виконання бюджетів; розподілу доходів і видатків між ланками бюджетної системи; збирання податків та обов'язкових платежів з підприємств і організацій різних форм власності, а також населення; державного фінансування та кредитування; державного обов'язкового майнового й особистого страхування, державних позик та організації ощадної справи; регулювання грошово-кредитної та валютної систем. Врегульовуючи ці відносини, норми фінансового права закріплюють права та обов'язки державних органів, органів місцевого самоврядування, підприємств, установ та громадян.

Для фінансового права властивою є різноманітність та складність об'єкта правового регулювання, що зумовлено багатовекторністю і динамічністю самої фінансової системи, її зв'язками з усіма структурами суспільного виробництва.

Для фінансового права властивою є різноманітність та складність об'єкта правового регулювання, що зумовлено багатовекторністю і динамічністю самої фінансової системи, її зв'язками з усіма структурами суспільного виробництва.

Предметом фінансового права є сукупність суспільних відносин, що виникають, змінюються та припиняються у сфері фінансової діяльності держави та ЇЇ місцевих утворень. У цих відносинах завжди виявляється владно-організуюча роль держави у розподілі валового внутрішнього продукту і національного доходу, тому вони мають владно-майновий (владно-грошовий) характер.

Важливими ознаками предмета фінансового права є такі:

— організаційний характер, тобто ці відносини існують у сфері публічної фінансової діяльності з метою утворення необхідних суспільству грошових фондів;

— владний характер, тобто у цих відносинах беруть участь уповноважені державою органи, наділені відповідними владними повноваженнями (фінансовою компетенцією) стосовно інших суб'єктів відносин;

— грошовий характер, тобто об'єктом відносин є гроші або грошові зобов'язання, пов'язані з утворенням і використанням фондів грошових коштів.

№ 14. Поняття та ф-ції фінансів підприємств

|

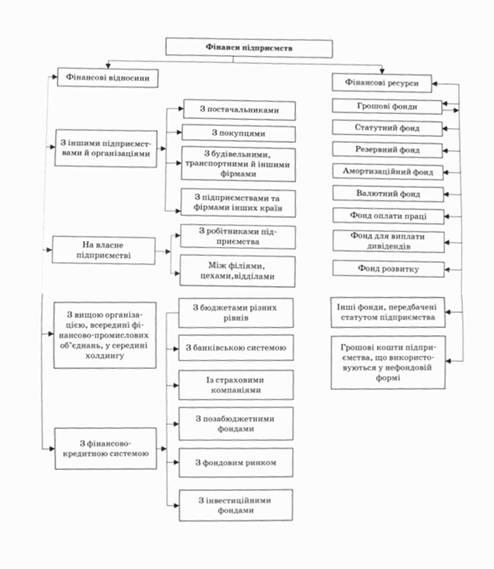

Фінанси підприємств — це сукупність обмінно-розподільних відносин, що виникають на підприємстві в процесі формування, розміщення і використання фінансових ресурсів, здійснення витрат, отримання і розподілу доходів. На макроекономічному рівні фінанси підприємств забезпечують формування фінансових ресурсів країни через бюджет і позабюджетні фонди. Саме тому від стану фінансів підприємств залежить можливість задоволення суспільних потреб та фінансова стійкість країни. Фінанси підприємств функціонують на мікрорівні тому мають спільні ознаки та певні відмінності від фінансів держави в цілому. Загальною ознакою фінансів підприємств є те, що вони відображають сукупність економічних відносин, пов'язаних із розподілом ВВП. Специфічні ознаки виражають економічні відносини, що характеризують первинний розподіл вартості ВВП, формування та використання грошових доходів і децентралізованих фондів. Особливості фінансів підприємств зумовлені їх функціонуванням у різних галузях економіки, різноманітними організаційно-правовими формами господарювання. Господарська діяльність переважної більшості підприємств має комерційний характер з метою досягнення економічних і соціальних результатів та одержання прибутку. Некомерційне господарювання — самостійна систематична господарська діяльність, яку здійснюють суб'єкти господарювання, спрямована на досягнення економічних, соціальних та інших результатів без мети одержання прибутку. До некомерційних належать здебільшого доброчинні, освітянські, медичні, наукові й інші організації невиробничої сфери економіки. У процесі підприємницької діяльності виникають господарські відносини між підприємствами та їх контрагентами: постачальниками і покупцями, партнерами із суспільної діяльності, об'єднаннями й асоціаціями, фінансово-кредитною системою, в наслідок яких виникають фінансові відносини, пов'язані з організацією виробництва та реалізацією продукції, формуванням фінансових ресурсів, здійсненням інвестиційної діяльності, податкових платежів у бюджет і цільові фонди, внутрішньовиробничим розподілом доходів. Отже, об'єктом фінансів підприємства є економічні відносини, пов'язані з рухом коштів, формуванням і використанням грошових фондів. Суб'єктами таких відносин можуть бути підприємства й організації, банківські установи та страхові компанії, позабюджетні фонди, інвестиційні фонди, аудиторські організації й інші суб'єкти господарювання, котрі є юридичними особами. Матеріальною основою фінансово-економічних відносин вважаються гроші. Вони створюють умови для появи фінансів як самостійної сфери грошових відносин. Узагальнюючи, дамо таке визначення фінансів підприємств — це економічні відносини, пов'язані з рухом грошових потоків, формуванням розподілом і використанням доходів та грошових фондів суб'єктів господарювання у процесі відтворення. Фінансові відносини підприємств залежно від економічної сутності групуються за такими основними напрямами (рис. 11.1): 1) відносини з іншими підприємствами й організаціями — найбільша за обсягом грошових платежів група. Це відносини між підприємствами, пов'язані з виконанням договірних зобов'язань (із постачальниками, покупцями, будівельниками, транспортниками та іншими підприємствами як всередині країни, так і за її межами). Фінансові відносини між підприємствами виникають у такому зв'язку: реалізація виробленої продукції; купівля-продаж товарно-матеріальних цінностей для господарської діяльності; сплата й отримання штрафів, пені й інших платежів; перерахування коштів у цільові фонди інших підприємств; розподіл прибутку від спільної діяльності. Ця група відіграє первинну роль, оскільки у сфері матеріального виробництва створюється національний дохід, підприємства одержують виручку від реалізації продукції та прибуток; 2) фінансові відносини всередині підприємства — відносини між окремими структурами, підрозділами підприємства (філіалами, цехами, відділами), а також відносини адміністрації з робітниками підприємства. Такі відносини виникають у зв'язку з формуванням статутного фонду, формуванням і розподілом прибутку, фондів спеціального призначення; оплатою праці робітників та службовців, виплатою премій і матеріальної допомоги; 3) фінансові відносини підприємств із вищими організаціями, всередині фінансово-промислових груп — виникають в умовах концентрації та монополізації виробництва. Вони пов'язані з формуванням і використанням централізованих грошових фондів з метою фінансування інвестицій, наукових і маркетингових досліджень, поповнення основних та оборотних коштів, фінансування імпортних операцій; 4) відносини з фінансово-кредитною системою. До них належать відносини з бюджетною системою (державним та місцевими бюджетами), позабюджетними фондами, кредитно-банківськими установами, страховими організаціями, фондовим ринком, різними фондами й інші відносини.

Найповніше сутність фінансів виявляється в їх функціях. У процесі відтворення фінанси підприємств виражають свою сутність за допомогою таких функцій: — формування фінансових ресурсів у процесі виробничо-господарської діяльності; — розподіл і використання фінансових ресурсів з метою забезпечення операційної, фінансової та інвестиційної діяльності, виконання фінансових зобов'язань перед бюджетом, банками та суб'єктами господарювання; — контроль за формуванням і використанням фінансових ресурсів у процесі відтворення. Формування фінансових ресурсів на підприємствах відбувається шляхом створення статутного капіталу, а також під час розподілу грошових надходжень унаслідок повернення авансованих коштів в основні та оборотні засоби, використання доходів на формування резервного фонду тощо. У зв'язку з цим поняття "формування" та "розподіл" доцільно розглядати як єдиний процес у суспільному виробництві. Утворення грошових фондів завжди передбачає розподіл валових доходів. Саме тому більшість економістів (О.Р. Романенко, A.M. Ковальова, В.М. Опарін та ін.) головними функціями фінансів підприємств визнають розподільну та контрольну, хоча у науковій літературі і до сьогодні це питання залишається дискусійним. За допомогою розподільної функції відбувається формування статутного капіталу, розподіл ВВП у вартісному вираженні, визначення основних вартісних пропорцій у процесі розподілу доходів і фінансових ресурсів, забезпечується оптимальне співвідношення інтересів окремих товаровиробників, підприємств, організацій і держави у цілому. Отже, за допомогою розподільної функції фінансів здійснюється формування фінансових ресурсів підприємства, їх розподіл і використання для забезпечення усіх видів діяльності підприємства (операційної, інвестиційної та фінансової). Контрольна функція виявляється у контролі за формуванням і використанням фінансових ресурсів підприємства у процесі відтворення. Об'єктивною основою контрольної функції є вартісний облік витрат на виробництво і реалізацію продукції (виконання робіт, надання послуг), формування доходів і фондів грошових коштів підприємства та їх використання. Контрольна функція реалізовується за допомогою фінансових показників діяльності підприємств, їх оцінювання і розробки необхідних заходів щодо підвищення ефективності розподільних відносин. Обидві функції фінансів взаємопов'язані і виявляються у взаємодії, що можна довести на прикладі. 6 основі фінансів лежать розподільні відносини, які забезпечують джерелами фінансування процес відтворення, і тим самим пов'язують в одне ціле всі фази відтворювального процесу: виробництво, обмін і споживання. |

№ 15. Суть та необхідність бузнес-плану, фінансове планування на підприємстві.

Бізнес-план – це ретельно підготовлений плановий документ, який розкриває усі сторони будь-якого започатковуваного комерційного проекту. Він дозволяє передбачати заходи щодо реалізації нової ідеї, визначати необхідне фінансове забезпечення і отримання певного зиску. Практично його можна вважати формою експертної оцінки доцільності та ефективності здійснення тієї або іншої підприємницької ідеї.

Бізнес-план – це документ, який містить систему ув’язаних в часі та в просторі та узгоджених з метою і ресурсами заходів і дій, спрямованих на отримання максимального прибутку внаслідок реалізації підприємницького проекту (угоди).

Бізнес-планування включає в себе три етапи:

підготовчий період – підбір виконавців, консультантів та експертів, постановка завдання і розподіл обов’язків між виконавцями, розробка календарного плану (графіка) виконання робіт, збір вихідної інформації;

розробка бізнес-плану;

презентація бізнес-плану – доведення основних положень бізнес плану до потенційних інвесторів.

Складанню бізнес-плану передує визначення цілей власного бізнесу в загалі і бізнес-плану зокрема.

Бізнес-план охоплює як зовнішні, так і внутрішні цілі. Основна зовнішня ціль полягає в тому, щоб запевнити майбутніх партнерів і кредиторів в успіху справи. Головна внутрішня ціль бізнес-плану – бути основою управління підприємницькою діяльністю. Конкретні цілі розкривають зміст і особливості планових заходів, особливості самого підприємства, специфіку його діяльності.

Бізнес-план дає змогу розв’язати цілий ряд завдань, основними серед яких є:

1) обґрунтування економічної доцільності напрямків розвитку підприємства;

2) розрахунок очікуваних фінансових результатів діяльності підприємства, насамперед обсягів продажу та прибутку;

3) визначення джерел фінансування обраної стратегії, тобто способів концентрації фінансових ресурсів;

4) підбір працівників, спроможних реалізувати даний план.

Кожне завдання плану може бути розв'язане лише у взаємозв’язку з іншими. Центром бізнес-плану є концентрація фінансових ресурсів. Саме бізнес-план виступає важливим засобом збільшення капіталу підприємства. Процес складання плану дає змогу глибоко проаналізувати розпочату справу у всіх деталях. Бізнес-план є основою бізнес-пропозиції у переговорах з майбутніми партнерами, він відіграє важливу роль при комплектуванні основного персоналу підприємства.

Таким чином, бізнес-план, по-перше, може бути використаний для розробки концепції бізнесу, для детального відпрацювання стратегії, для попередження помилок шляхом детального аналізу маркетингу, фінансів, виробничої діяльності підприємства.

По-друге, бізнес-план є інструментом, за допомогою якого суб’єкт господарювання може оцінити фактичні результати своєї діяльності за певний період.

По-третє, бізнес-план є засобом залучення коштів.

Підприємства, що вже сформувались, при розробці бізнес-плану мають певні переваги порівняно з підприємствами-початківцями. Цифри, які вони використовують для розрахунків, надійно обґрунтовані результатами їх діяльності, їх задуми на майбутнє випливають з їх колишньої стратегії, спираючись на успіхи підприємства, досвід, набутий на своїх помилках.

На шляху створення будь-якої справи постає ряд суттєвих перешкод, кожна з яких за відсутності необхідного підходу може стати причиною виникнення проблемної ситуації. До них відносяться організація управління, накопичення капіталу, розробка та маркетинг продукту, підтримання на необхідному рівні валового прибутку та захист бізнесу від небажаного впливу. Статистика свідчить, що 75% усіх нових починань у бізнесі є невдалими в перші роки [8].

При виникненні будь-яких труднощів суб’єкт підприємницької діяльності повинен дослідити стан бізнесу та виявити можливі перешкоди. Кожного разу, з'ясувавши та вирішивши певну проблему, підприємство тим самим звільняється ще від однієї перешкоди, яка може призвести до невдачі, і, таким чином, підвищує свої шанси на успіх.

Багато з проблем можуть бути вирішені шляхом постійного уточнення бізнес-плану з метою приведення його у відповідність до умов, що змінюються. Це дасть можливість використовувати бізнес-план як реальний критерій оцінки фактичних результатів діяльності підприємства.

Бізнес-план минулого року може показати, яка із стратегій компанії виявилась ефективною, а яка ні, і наскільки результативним був той чи інший спосіб його реалізації.

При вивченні фактичних результатів роботи порівняно з бізнес-планом виявляються позитивні та негативні сторони організації, які можна використати для усунення відхилень між плановими і фактичними показниками.

Фінансовий розділ попереднього бізнес-плану може використовуватись як засіб об'єктивного спостереження за розвитком бізнесу. Фінансові прогнози, закладені у плані, становлять основу бюджету підприємства. Відхилення від розрахунків виявляються у статтях, де або думки про необхідні ресурси були хибними, або контроль в період виконання плану був недостатнім. Отже, крім управлінської функції бізнес-плану, його можна використовувати як засіб моніторингу.

Бізнес-план може сприяти залученню інвесторів та кредиторів. Перед тим, як ризикувати своїм капіталом, інвестори мають впевнитись у надійності розробки проекту та мати уявлення про його ефективність. Вони мають вивчити бізнес-план перед розглядом можливості капіталовкладень.

На стадії фінансового планування визначається загальна потреба в коштах для забезпечення нормальної виробничо-господарської діяльності і можливість одержання таких засобів. В умовах ринку підприємство самостійне визначає напрямок та розмір використання прибутку, що залишається в розпорядженні підприємства після сплати податків.

Фінансове планування - процес розробки системи фінансових планів і планових (нормативних) показників по забезпеченню розвитку підприємства необхідними фінансовими ресурсами і підвищенню ефективності його фінансової діяльності в майбутньому періоді.

Фінансове планування - це процес визначення майбутніх дій по формуванню Й використанню фінансових ресурсів. Мета фінансового планування - забезпечення відтворювального процесу відповідними, як по обсягу, так і за структурою, фінансовими ресурсами.

Існують наступні види планів:

o Стратегічні плани - плани генерального розвитку бізнесу. У фінансовому аспекті ці плани визначають найважливіші фінансові показники й пропорції відтворення, характеризують інвестиційні стратегії й можливості реінвестування й накопичування. Стратегічні плани визначають обсяг і Структуру фінансових ресурсів, необхідних для функціонування підприємства.

o Поточні плани - розробляються на основі стратегічних шляхом їхньої деталізації. Якщо стратегічний план дає приблизний перелік фінансових ресурсів, їхній обсяг і напрямки використання, то в рамках поточного планування проводиться взаємне узгодження кожного виду вкладень із джерелами їхнього фінансування, вивчається ефективність кожного можливого джерела фінансування, а також проводиться фінансова оцінка основних напрямків діяльності підприємства й шляхів одержання доходу.

o Оперативні плани - це короткострокові тактичні плани, безпосередньо пов язані з досягненням цілей фірми (план виробництва, план закупівлі сировини й матеріалів і т.п.).

Будь-який план дій повинен супроводжуватися кошторисом витрат - складанням бюджету, що є кількісним втіленням плану, характеризуючи доходи й витрати на конкретний період і визначаючи потребу в ресурсах для досягнення заданих планом цілей. Бюджет створюється до виконання передбачуваних дій, що визначає його роль як основи для контролю й оцінки ефективності діяльності підприємства.

Окремі бюджети, що характеризують проміжні операції, можуть нести інформацію тільки про витрати або доходи (бюджет виробництва, закупівлі сировини й матеріалів, продажів), а укрупнені бюджети (бюджетний звіт про прибутки й збитки, бюджет грошових коштів) показують як витрати, так і доходи організації.

Чим фінансове планування відрізняється від фінансового прогнозування?

Відмінність фінансового прогнозування від фінансового планування полягає в тім, що при прогнозуванні оцінюються можливі майбутні фінансові наслідки прийнятих рішень і зовнішніх факторів, а при плануванні фіксуються фінансові показники, яких компанія прагне досягти в майбутньому.

Фінансове прогнозування являє собою основу для фінансового планування на підприємстві (тобто складання стратегічних, поточних і оперативних планів) і для фінансового бюджетування (тобто складання загального, фінансового й оперативного бюджетів). Відправною точкою фінансового прогнозування є прогноз продажів і відповідних їм витрат; кінцевою точкою й метою -розрахунок потреб у зовнішньому фінансуванні

№ 16. Оборотні кошти підприємства та їх характеристика.

Оборотні кошти суб'єкта підприємництва (підприємства) виконують виробничу і розрахункову функції. Суть виробничої функції полягає у забезпеченні безперервності процесу виробництва. Оборотні кошти, авансовані в оборотні виробничі фонди, підтримують безперервність процесу виробництва і переносять свою вартість на новостворений продукт. Після завершення виробництва обігові кошти переходять у сферу обігу, де виконують розрахункову функцію, тобто опосередкування завершення кругообігу коштів шляхом перетворення оборотних коштів із товарної форми на грошову.

Склад оборотних коштів — сукупність елементів, що становлять оборотні виробничі фонди (виробничі запаси, незавершене виробництво, витрати майбутніх періодів) і фонди обігу (готова продукція і товари на складах, товари відвантажені, грошові кошти в розрахунках і на рахунках). Такий поділ оборотних коштів зумовлений наявністю двох сфер індивідуального кругообігу: сфери виробництва та сфери обігу.

За принципами організації оборотні кошти поділяють на кошти, що потребують встановлення їх оптимального розміру, і такі, що не потребують цього.

Управління оборотними коштами передбачає встановлення оптимальних запасів товарно-матеріальних цінностей у грошовому вираженні, що забезпечують безперервність виробничого процесу. Це стосується насамперед запасів сировини, основних і допоміжних матеріалів, незавершеного виробництва, готової продукції на складі, тари тощо. Дотримання оптимального рівня виробничих запасів досягають шляхом нормування запасів матеріальних ресурсів — встановлення оптимального розміру коштів, постійно необхідних підприємству, що дає змогу максимально скоротити затрати на їх формування та зберігання і забезпечити потреби виробництва. Методи встановлення оптимальних запасів оборотних коштів підприємства обирають самостійно з урахуванням виконання угод із постачальниками матеріальних цінностей та покупцями продукції впродовж кількох останніх років.

Виділення оборотних коштів, які не потребують встановлення їх оптимального розміру, не означає, що елементи оборотних коштів змінюються довільно і безмежно і ніхто цього не контролює. Це стосується насамперед товарів відвантажених, строк оплати яких не настав, і товарів відвантажених та неоплачених у визначений строк; грошових коштів у касі підприємства.

За джерелами формування оборотні кошти поділяють на власні, позичені й залучені.

До власних джерел формування оборотних коштів на момент створення суб'єкта підприємництва (підприємства) належать частки майна (матеріальні активи) і грошові кошти (монетарні активи) засновників (акціонерів), спрямовані до статутного капіталу. Підприємства поповнюють оборотні кошти за рахунок: збільшення акціонерного капіталу (емісія цінних паперів); чистого прибутку, що залишається у розпорядженні підприємства; вільних амортизаційних коштів; залишків резервів, утворених за рахунок прибутку.

До позичених коштів належать: суми короткострокових позик банку; кошти міністерств (асоціацій), отримані за умови їх повернення; надходження від продажу облігацій тощо.

Джерелом формування оборотних коштів підприємств є залучені кошти — кошти, прирівнені до власних (стійки пасиви), асигнування з бюджету тощо.

Оборотні кошти – це сукупність грошових коштів підприємства, необхідних для формування й забезпечення кругообігу виробничих оборотних фондів та фондів обігу.

№ 17. Основні засоби підприємств: їх характеристика та класифікація.

Основні терміни та поняття: основні засоби; виробничі основні засоби; невиробничі основні засоби.

Процес виробництва на підприємствах різних форм власності та організаційно-правових форм передбачає наявність такого чинника виробництва, як основні фонди. Згідно П(С)БО 7 основні засоби –це матеріальні активи, які підприємство утримує з метою використання їх у процесі виробництва або поставки товарів, надання послуг, здачі в оренду іншим особам або для здійснення адміністративних та соціально-культурних функцій, очікуваний термін корисного використання яких більше одного року (або операційного циклу, якщо він більше одного року).

Для цілей згідно П(С)БО 7 основні засоби поділяються на групи. Група основних засобів являє собою сукупність однотипних за технічними характеристиками, призначенням і умовами використання необоротних матеріальних активів. Так, основні засоби класифікуються на наступні групи:

1. Основні засоби

1.1 Земельні ділянки

1.2 Капітальні витрати на поліпшення земель