- •Тема 1. Сутність фінансового ринку та його роль в економіці.......................................7

- •Тема 2. Суб'єкти фінансового ринку.................................................................................15

- •Тема 4. Фінансові операції на грошовому ринку.............................................................45

- •Тема 5. Фінансові операції на кредитному ринку (ринку позичкового капіталу)...........62

- •Тема 6. Фінансові операції на валютному ринку............................................................83

- •Тема 7. Фінансові операції на фондовому ринку (ринку ціниих паперів).................102

- •Тема 1. Сутність фінансового ринку та його роль в економіці

- •1.1. Сутність та структура фінансового ринку

- •Тема 3. Поняття та класифікація фінансового посередництва

- •3.2. Банківська система, її характеристика та класифікація. Роль банківської діяльності на фінансовому ринку

- •3.3. Значення парабанківської системи на фінансовому ринку

- •Тема 4. Фінансові операції на грошовому ринку

- •Тема 5. Фінансові операції на кредитному ринку (ринку позичкового капіталу)

- •5.4. Державний кредит, його форми та види

- •5.5. Банківське кредитування

- •5.7. Комерційний кредит

- •Тема 6. Фінансові операції на валютному ринку

- •6.3. Види операцій з валютою

- •6.7. Правила переказу іноземної валюти за межі України

- •6.8. Використання готівкової валюти на території України

- •Тема 7. Фінансові операції на фондовому ринку (ринку цінних паперів)

- •7.1. Загальна характеристика фондового ринку

- •7.1.2. Фондовий ринок як складова частина фінансового ринку

- •Сектори фондового ринку

- •Основні цілі суб'єктів фондового ринку

- •7.2. Регулювання фондового ринку

- •7.2.1. Зміст і характеристика правового регулювання фондового ринку

- •7.2.2. Державне регулювання фондового ринку

- •Класифікація позиції

- •Тема 7. Фінансові операції на фондовому ринку

- •7.4.2. Суть рейтингової оцінки акцій і облігацій

- •Рейтингова оцінка простих акцій

- •Рейтингова оцінка облігацій

- •7.4.3. Показники оцінки акцій і облігацій

- •7.4.4. Фінансова оцінка цінних паперів

- •7.4.5. Методи порівняльної оцінки акцій

- •7.4.6. Зміст технічного інвестиційного аналізу на фондовому ринку

- •Види ринку залежно від цін та обсягів торгів

- •Характеристики фондових індексів

- •7.5. Технологія фондового ринку

- •7.5.1. Первинне розміщення цінних паперів

- •7.5.3. Організація позабіржовогоринку цінних паперів

- •7.6. Оцінка діяльності промислово-фінансових груп на фондовому ринку України [27]

7.4.4. Фінансова оцінка цінних паперів

Оцінка вартості за допомогою фінансових розрахунків уможливлює визначення лише прогнозної дохідності ЦП, приведеної до поточної вартості грошей. Оскільки при цьому враховуються не всі чинники, що діють на фондовому ринку, то розрахункова вартість ЦП може не збігатися з їхньою ринковою вартістю.

Можливі три варіанти виплати доходів на боргові ЦП:

1) дохід сплачується як різниця між цінами придбання і погашення;

2) дохід сплачується періодично, а сума боргу погашається наприкінці обумовленого терміну;

3) дохід, а також сума боргу сплачуються наприкінці обумовленого терміну. Вартість боргових ЦП, дохід на які сплачується як різниця між: цінами придбання і погашення, обчислюється за формулою

![]()

де Н - номінальна вартість конкретного ЦП;

д - рівень дохідності конкретного виду ЦП;

п - термін, що залишився до погашення. \

Вартість боргових ЦП, дохід на які сплачується періодично, а сума боргу погашається наприкінці обумовленого терміну, розраховується: ,

![]()

де П р - абсолютний розмір відсотка.

Вартість боргових ЦП, дохід на які і борг сплачуються наприкінці обумовленого терміну:

![]()

Вартість конвертованої облігації обчислюється як добуток ринкової вартості акцій та коефіцієнта конверсії:

В о. к. = А р*К к,

де А р - поточна ринкова вартість акції; Кк- коефіцієнт конверсії.

Вартість акції обчислюється залежно від способів виплати дивідендів:

1. Вартість акцій з постійними дивідендами:

А пост = Д / д,

де Д - дивіденд;

д - рівень дохідності акції конкретного типу.

2. Вартість акцій, дивіденди на які постійно зростають, розраховується за моделлю М. Дж. Гордона:

![]()

де Д о - останній виплачений дивіденд;

Д 1 - дивіденд, що очікується у наступному році; ід- темп зростання дивіденду.

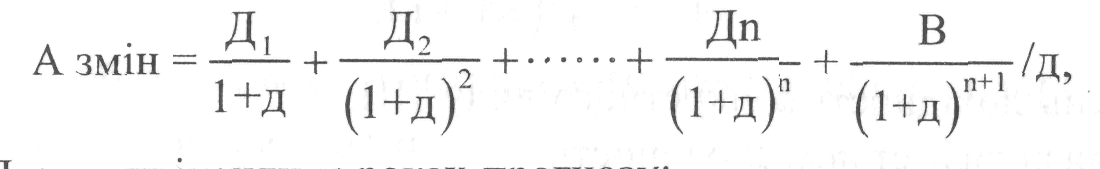

3. Вартість акцій, розмір дивідендів на які змінюється в різних періодах:

де Д 1, ... , Д п - дивіденди у роках прогнозу;

В - вартість акцій у прогнозний період;

п - кількість років прогнозування.

Вартість інвестиційного сертифіката визначається, виходячи з доходів від фондових цінностей, в які вкладає кошти інвестиційний фонд, виторгу і витрат від операцій інвестиційного фонду на ринку ЦП

![]()

де Д - дивіденди та відсотки, що припадають на один інвестиційний сертифікат; V - виторг інвестиційного фонду від операцій з ЦП у розрахунку на 1 І.С.; З - витрати інвестиційного фонду на управління портфелем ЦП у розрахунку на один інвестиційний сертифікат.

Вартість варанта залежить від кількості акцій, на яку обмінюється варант, а також від поточної ринкової вартості акцій та визначеної для варанта ціни акції:

В вар = (А р - А вар)* Qвар,

де А р - поточна ринкова вартість акції;

А вар - ціна акції, яку визначив емітент для варанта; Qвар - кількість акцій, що обмінюються на варант.

Вартість опціона визначається, виходячи з оцінки дії таких чинників:

![]()

де Д - дивіденди на акцію;

С опц - співвідношення поточної ринкової вартості акції з ціною акції, визначеної в опціоні;

п опц - термін дії опціона;

r - безпечна відсоткова ставка;

R - ступінь ризику як стандартне відхилення.

Для визначення взаємозв'язку між ступенем ризику та рівнем дохідності ЦП можна використати модель оцінки капітальних активів, що ґрунтується на тому, що більшому ризику відповідає більший рівень дохідності й описує залежність, згідно з якою рівень дохідності конкретного ЦП дорівнює безризиковій (безпечній) ставці, що коригується на премії за ризики для конкретного фондового інструмента:

![]()

де д - рівень дохідності конкретного виду ЦП;

r - безризикова ставка дохідності;

β - бета-коефіцієнт;

Кт - рівень дохідності фондового ринку.

Бета-коефіцієнт визначає вплив загальної ситуації на фондовому ринку на конкретний ЦП, а також є визначником ризику інвестицій у конкретні ЦП (якщо β > 1 - ризик інвестицій вищий за середній на ринку і якщо β < 1 -ризик інвестицій менший за середній на ринку) [31].