- •Тема 1. Сутність фінансового ринку та його роль в економіці.......................................7

- •Тема 2. Суб'єкти фінансового ринку.................................................................................15

- •Тема 4. Фінансові операції на грошовому ринку.............................................................45

- •Тема 5. Фінансові операції на кредитному ринку (ринку позичкового капіталу)...........62

- •Тема 6. Фінансові операції на валютному ринку............................................................83

- •Тема 7. Фінансові операції на фондовому ринку (ринку ціниих паперів).................102

- •Тема 1. Сутність фінансового ринку та його роль в економіці

- •1.1. Сутність та структура фінансового ринку

- •Тема 3. Поняття та класифікація фінансового посередництва

- •3.2. Банківська система, її характеристика та класифікація. Роль банківської діяльності на фінансовому ринку

- •3.3. Значення парабанківської системи на фінансовому ринку

- •Тема 4. Фінансові операції на грошовому ринку

- •Тема 5. Фінансові операції на кредитному ринку (ринку позичкового капіталу)

- •5.4. Державний кредит, його форми та види

- •5.5. Банківське кредитування

- •5.7. Комерційний кредит

- •Тема 6. Фінансові операції на валютному ринку

- •6.3. Види операцій з валютою

- •6.7. Правила переказу іноземної валюти за межі України

- •6.8. Використання готівкової валюти на території України

- •Тема 7. Фінансові операції на фондовому ринку (ринку цінних паперів)

- •7.1. Загальна характеристика фондового ринку

- •7.1.2. Фондовий ринок як складова частина фінансового ринку

- •Сектори фондового ринку

- •Основні цілі суб'єктів фондового ринку

- •7.2. Регулювання фондового ринку

- •7.2.1. Зміст і характеристика правового регулювання фондового ринку

- •7.2.2. Державне регулювання фондового ринку

- •Класифікація позиції

- •Тема 7. Фінансові операції на фондовому ринку

- •7.4.2. Суть рейтингової оцінки акцій і облігацій

- •Рейтингова оцінка простих акцій

- •Рейтингова оцінка облігацій

- •7.4.3. Показники оцінки акцій і облігацій

- •7.4.4. Фінансова оцінка цінних паперів

- •7.4.5. Методи порівняльної оцінки акцій

- •7.4.6. Зміст технічного інвестиційного аналізу на фондовому ринку

- •Види ринку залежно від цін та обсягів торгів

- •Характеристики фондових індексів

- •7.5. Технологія фондового ринку

- •7.5.1. Первинне розміщення цінних паперів

- •7.5.3. Організація позабіржовогоринку цінних паперів

- •7.6. Оцінка діяльності промислово-фінансових груп на фондовому ринку України [27]

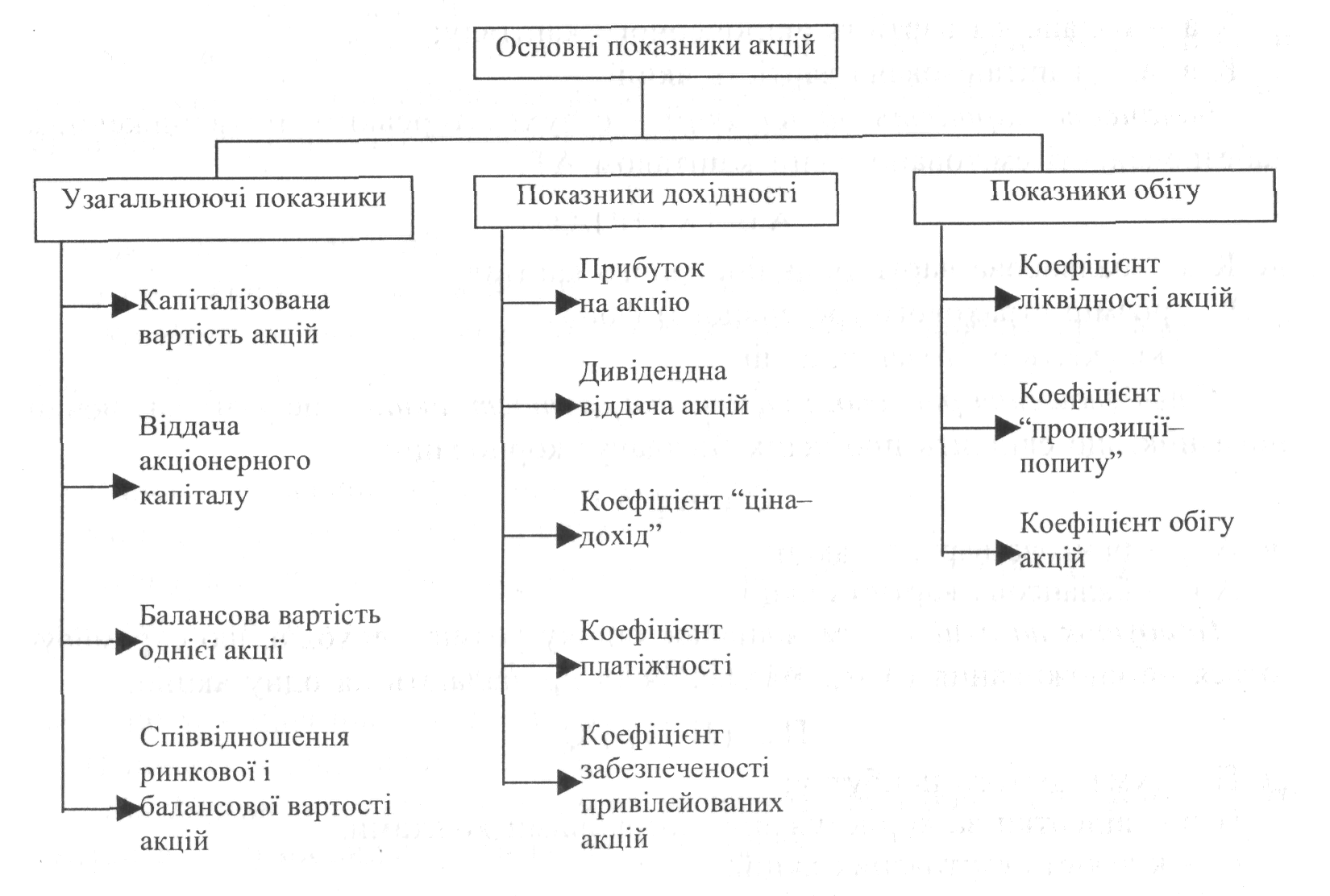

7.4.3. Показники оцінки акцій і облігацій

Властивості акцій окремих корпорацій оцінюються за допомогою системи показників.

Рис. 7.2. Основні показники акцій

Капіталізована вартість акцій - визначає ринкову вартість акцій АТ:

![]()

де К в. а. - капіталізована вартість акцій;

Q - кількість емітованих акцій;

Ар- ринкова вартість акцій.

Віддача акціонерного капіталу - показує темп зростання вкладеного акціонерами капіталу

В а. к. = (П-Пр)/Ка або В а. к. = (П-Пр)/К в. а.,

де В а. к. - віддача акціонерного капіталу;

П - сума чистого прибутку;

П р - відсотки за користування позиковими коштами;

К а - балансова вартість акціонерного капіталу;

К в. а. - капіталізована вартість акцій.

Балансова вартість однієї акції - є бухгалтерським підтвердженням забезпеченості емітованої акції капіталом АТ:

Аб=(Ка+Р)/ Q,

де К а - балансова вартість акціонерного капіталу; Р - розмір страхового (резервного) фонду; Q - кількість емітованих акцій.

Співвідношення ринкової і балансової вартості акцій - це узагальнюючий показник, що свідчить про успіх (невдачу) корпорації:

С а=А р/А б,

де А р - ринкова вартість акції; А б - балансова вартість акції.

Прибуток на акцію - уможливлює оцінку розміру доходів, що спрямовуються на споживання і нагромадження та припадають на одну акцію:

Па=(П-Пр)/ Q,

де П - сума чистого прибутку;

П р - відсотки за користування позиковими коштами;

Q - кількість емітованих акцій.

Дивідендна віддача акцій - показує розмір доходу, що спрямовується на поточне споживання акціонерів, у відношенні до ринкової вартості акції:

Да = Д/Ар,

де Д - розмір нарахованого дивіденду; Ар- ринкова вартість акції.

Коефіцієнт "ціна - дохід" - характеризує зв'язок між ринковою вартістю акції і доходом, що вона приносить. Якщо порівняти цей показник стосовно акцій кількох підприємств, найбільш інвестиційно привабливими будуть акції з найменшим коефіцієнтом:

Кц/д = Ар/Па,

де А р - ринкова вартість акції; Па- прибуток на акцію.

Коефіцієнт платіжності — свідчить, яка частка прибутку спрямовується на виплату дивідендів:

К пл = Д / П а,

де Д - розмір нарахованого дивіденду; Па- прибуток на акцію.

Коефіцієнт забезпеченості привілейованих акцій - дає змогу оцінити забезпеченість привілейованих акцій чистими активами емітента, а, отже, визначити ступінь захищеності капіталу інвестора:

![]()

де у ак - чисті активи АТ;

Q пр - кількість емітованих привілейованих акцій.

Коефіцієнт ліквідності акцій - характеризує можливість продажу акцій конкретного емітента:

К л = Vпроп / Vпрод,

де Vпроп - загальний обсяг пропозиції акцій; Vпрод - реальний обсяг продажу акцій.

Коефіцієнт "пропозиції-попиту" - свідчить про співвідношення цін пропозиції та попиту:

К п / п = Ц проп / Ц попиту,

де Ц проп - ціна пропозиції акцій; Цпопиту - ціна попиту на акції.

Коефіцієнт обігу акцій - дає змогу визначити обсяг обігу акцій конкретного емітента і є різновидом показників ліквідності:

К об = V прод / К в. а.,

де V прод - реальний обсяг продажу; К в. а. - капіталізована вартість акцій.

Для характеристики якостей облігацій використовуються такі показники: Прямий дохід на облігацію — визначає залежність доходу на облігацію від норми відсотка та її ринкової вартості:

До = Нпр-Он/Ор,

де Н пр - норма відсотка;

Он- номінальна вартість облігації;

О р — ринкова вартість облігації.

Ціна конверсії - ціна, за якою облігація може бути конвертована в акцію.

Конверсійна премія - характеризує вигоди (збитки) інвестора за конвертації облігації в акції:

П. к. = А р. к. - О к,

де А р. к. - ринкова вартість акції на момент випуску конвертованої облігації; О к - ціна конверсії.

Коефіцієнт конверсії - показує кількість акцій, що їх отримано в обмін на конвертовану облігацію:

К к = О н. к. / О к,

де О н. к. - номінальна вартість конвертованої облігації; О к - ціна конверсії.