- •Содержание

- •Введение

- •1. Теоретические основы по налоговому планированию налога прибыль

- •1.1. Особенности налогового планирования, инструменты

- •1.2. Налоговое планирование налога на прибыль

- •1.2. Схемы налогового планирования

- •2. Анализ налоговых обязательств ооо «тк Сибирь»

- •2.1. Краткая характеристика предприятия и анализ финансово - хозяйственной деятельности ооо «тк Сибирь»

- •2.2. Анализ налоговых обязательств

- •2.3 Анализ налоговой нагрузки

- •Где нб – налоговая нагрузка; Нобщ - общая сумма налогов; Вобщ - общая сумма выручки от реализации.

- •3. Разработка мероприятий по минимизации налога на прибыль

- •3.1. Разработка мероприятий по минимизации налога на прибыль

- •3.2. Оценка эффективности разработанных мероприятий по налоговому планированию

- •Заключение

- •Список использованной литературы

2.2. Анализ налоговых обязательств

Анализ налогообложения - это процесс комплексного изучения и оценки налогообложения субъекта предпринимательства с целью выявления возможных и прогнозных резервов оптимизации налоговой нагрузки.

Объектом анализа налогообложения является действующая система налогов и сборов, уплачиваемых предприятием. Анализ налогообложения позволяет изучить систему налогообложения, а также измерить влияние налогообложения на результаты хозяйствования предприятия.

Финансовый результат является обобщающим показателем эффективности деятельности предприятия. Немаловажное значение, при определении финансового результата предприятия имеет сумма уплачиваемых налогов, которая уменьшает сумму полученной прибыли.

ООО «ТК Сибирь» находится на общем режиме налогообложения. Этот режим налогообложения, предусматривает потенциальное взимание всех установленных законодательством Российской Федерации налогов, за исключением единого налога на вменённый доход для определённых видов деятельности.

ООО «ТК Сибирь» уплачивает следующие налоги: налог на имущество, налог на прибыль, налог на добавленную стоимость, платежи во внебюджетные фонды.

Перечень всех уплачиваемых предприятием налогов представлен в таблице 2.5.

Таблица 2.5

Налоговые платежи ООО «ТК Сибирь», тыс.руб.

|

Наименование налога |

2009 |

2010 |

Отклонения (+; -) |

|

Налог на имущество |

916 |

936 |

20 |

|

Налог на прибыль |

1329 |

1752 |

423 |

|

НДС |

2306 |

5138 |

2832 |

|

Платежи во внебюджетные фонды |

2434 |

3245 |

811 |

|

Всего налогов |

6985 |

11071 |

4086 |

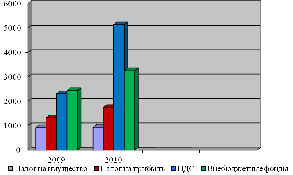

Рисунок 2.2 иллюстрирует налоговые платежи ООО «ТК Сибирь».

Рисунок 2.2 - Налоговые платежи ООО «ТК Сибирь»

Анализ таблицы 2.5 показал, что рост суммы налога на имущество обусловлен приобретением нового амортизируемого имущества, изменение величины налога на прибыль связано с изменением суммы полученной прибыли. Увеличение величины налога на добавленную стоимость вызвано ростом объёма товарооборота, а рост величины платежей во внебюджетные фонды в 2010 году обусловлен ростом заработной платы.

Динамика налоговых платежей представлена в таблице 2.6.

Таблица 2.6

Динамика налоговых платежей

|

Наименование налога |

Годы, тыс.руб. |

Темп роста | |

|

2009 |

2010 |

% | |

|

Налог на имущество |

916 |

936 |

102,2 |

|

Налог на прибыль |

1329 |

1752 |

131,8 |

|

НДС |

2306 |

4561 |

197,8 |

|

Платежи во внебюджетные фонды |

2340 |

3569 |

152,5 |

|

Всего налогов |

6891 |

10818 |

157,0 |

Данные таблицы 2.6, показывают, что в 2010 году произошёл общий рост налоговых платежей в среднем на 57%.

Самый большой темп роста из всех налогов, выплачиваемых предприятием, наблюдается по налогу на добавленную стоимость – 97,8%. Это произошло преимущественно за счёт значительного роста объёма реализованных услуг.

Не значительное увеличение наблюдается по налогу на прибыль – 2,2%, такое не значительное изменение связано с не значительным изменением стоимости имущества предприятия.

Для того, что бы определить, какие налоги занимают значительное место в составе налоговых платежей, необходимо провести анализ структуры налоговых платежей. Структура налоговых платежей представлена в таблице 2.7.

Таблица 2.7

Структура налоговых платежей

|

Наименование налога |

2009г. |

2010г. | ||

|

Абсол. велич., тыс. руб. |

Удельный вес, % |

Абсол. велич., тыс. руб. |

Удельный вес, % | |

|

Налог на имущество |

916 |

13,3 |

936 |

8,6 |

|

Налог на прибыль |

1329 |

19,3 |

1752 |

16,2 |

|

НДС |

2306 |

33,5 |

4561 |

42,2 |

|

Платежи во внебюджетные фонды |

2340 |

33,9 |

3569 |

33 |

|

Всего налогов |

6891 |

100,0 |

10818 |

100,0 |

Из таблицы 2.7 следует, что наибольший удельный вес, в общей совокупности взимаемых с предприятия налогов в 2009 году занимали платежи во внебюджетные фонды. Их процентная доля составляла 33,9%. Но за год доля платежей во внебюджетные фонды снизилась, их доля снизилась на 0,9% и составила 33%.

Такие изменения произошли в связи с ростом доли налога на добавленную стоимость с 33,5% до 42,2%.

Доля налога на прибыль снизилась с 19,3% до 16,2%. Доля налога на имущество снизилась на 4,7%.

Для определения общей тенденции изменения состава налоговых платежей за два года в таблице 2.8 проведен анализ структуры общих налоговых платежей предприятия за исследуемый период.

Таблица 2.8

Анализ структуры налоговых платежей

|

Наименование налога |

Сумма налогов и сборов за 2009-2010 гг. | |

|

Тыс. руб. |

% | |

|

Налог на имущество |

1852 |

10,5 |

|

Налог на прибыль |

3081 |

17,4 |

|

НДС |

6867 |

38,8 |

|

Платежи во внебюджетные фонды |

5909 |

33,3 |

|

Всего налогов |

17709 |

100 |

По данным таблицы 2.8 можно сделать вывод, что в общей сумме за два исследуемых года наибольшую долю в структуре уплачиваемых предприятием налогов занимают платежи по налогу на добавленную стоимость. Их доля в составе налоговых платежей составила 38,8%.

Для более полного анализа особенностей налогообложения ООО «ТК Сибирь» необходимо произвести группировку налогов по критерию источника уплаты (таблица 2.9).

Таблица 2.9

Состав налоговых платежей исходя из источника уплаты

|

Удельный вес налогов и сборов по видам источников уплаты налоговых средств |

Годы | |

|

2009 |

2010 | |

|

Косвенные налоги: НДС |

2306 |

4561 |

|

Налоги и сборы, относимые на издержки обращения: платежи во внебюджетные фонды |

2340 |

3569 |

|

Налоги и сборы, уплачиваемые с финансового результата: налог на имущество |

916 |

936 |

|

Налог на прибыль |

1329 |

1752 |

|

Итого: общая сумма налогов и сборов |

6891 |

10818 |

Таким образом, наибольшую сумму налогов в 2010 году занимают косвенные налоги, а именно платежи по налогу на добавленную стоимость, которые с ростом выручки так же имеют тенденцию роста.

Вторыми по величине являются налоги и сборы, относимые на издержки обращения. Как известно, увеличение издержек обращения снижает показатель прибыли и рентабельности, а соответственно влияет и на показатель эффективности деятельности предприятия.

Анализ налоговых обязательств по уровню бюджетов проведем в таблице 2.10.

Таблица 2.10

Анализ налоговых обязательств по уровню бюджетов

|

Наименование |

1 год |

2 год |

Изменение | ||||

|

Сумма |

Сумма | ||||||

|

Налог на прибыль |

Фед. Бюджет (2%) |

1022 |

1348 |

325 | |||

|

|

Регион. Бюджет (13,5%) |

148 |

195 |

47 | |||

|

|

Местный бюджет (4,5%) |

56 |

74 |

18 | |||

|

НДС |

Фед. бюджет |

1329 |

1752 |

423 | |||

|

Налог на имущество |

Регион. бюджет |

916 |

936 |

20 | |||

|

Страховые взносы |

Пенс. Фонд (20%) |

1800 |

2745 |

945 | |||

|

|

ФСС (2,9%) |

261 |

398 |

137 | |||

|

|

ФОМС (1,1%) |

99 |

151 |

52 | |||

|

|

ТОМС (2%) |

180 |

275 |

95 | |||

|

Итого |

|

5812 |

7874 |

2062 | |||

Налоговые платежи во все бюджеты увеличились в динамике. Большую долю налога на прибыль уходит в федеральный бюджет, оставшаяся часть делится на региональный и местный бюджеты. Налог на добавленную стоимость платит предприятие полностью в федеральный бюджет, а налог на имущество остается в региональном бюджете.

Оценку налоговых обязательств, кроме этого можно проанализировать при помощи соответствующих коэффициентов.

Анализ налоговых обязательств хозяйствующего субъекта так же определяется с помощью системы соответствующих показателей, основными из которых являются коэффициенты:

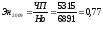

коэффициент эффективности налогообложения позволяет получить наиболее обобщенную характеристику избранной политики налогообложения, показывая, как соотносятся между собой показатели чистой прибыли и общей суммы налоговых платежей.

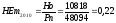

(2.1)

(2.1)

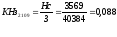

где Эн – коэффициент эффективности налогообложения;

ЧП – сумма чистой прибыли, тыс.руб.;

Но – общая сумма налоговых платежей, тыс.руб.

Коэффициент эффективности налогообложения за отчетный период снизился на 0,12 ед.

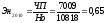

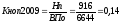

коэффициент налогоемкости реализации товаров, работ, услуг позволяет определить общую сумму налоговых платежей, приходящихся на единицу объема реализации товаров, работ, услуг.

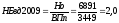

(2.2)

(2.2)

где НЕm– налогоемкость реализации товаров, работ, услуг;

Но – общая сумма налоговых платежей, тыс.руб.;

Рп – объем реализации услуг, тыс. руб.

Коэффициент налогоемкости реализации услуг за отчетный год остался на прежнем уровне.

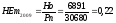

коэффициент налогоемкости доходов позволяет судить об уровне налогообложения доходов предприятия соответствующими видами налогов и сборов, входящими в цену продукции.

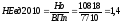

(2.3)

(2.3)

где НЕвд – коэффициент налогообложения доходов;

Но – общая сумма налоговых платежей, тыс.руб.;

ВПп – сумма валовой прибыли, тыс.руб.

коэффициент налогообложения затрат характеризует уровень налогов, относимых на себестоимость (издержек обращения).

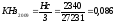

(2.4)

(2.4)

где КНз – коэффициент налогообложения затрат;

Нс – сумма налогов, относимых на издержки обращения, тыс.руб.;

З – сумма затрат, тыс.руб.;

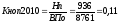

коэффициент налогообложения прибыли до налогообложения характеризует уровень налогов, относимых за счет финансовых результатов предприятия.

(2.5)

(2.5)

где Кноп– коэффициент налогообложения прибыли;

Нп – сумма налогов, относимых на финансовый результат деятельности предприятия, тыс.руб.;

Впо – сумма прибыли до налогообложения, тыс.руб.

В таблице 2.11 представлены результаты расчетов коэффициентов.

Таблица 2.11

Сравнительная таблица расчётов коэффициентов за 2009-2010г.г.

|

Название коэффициентов |

2009 г. |

2010 г. |

|

Коэффициент эффективности налогообложения |

0,77 |

0,65 |

|

Коэффициент налогоемкости реализации товаров, работ, услуг |

0,22 |

0,22 |

|

Коэффициент налогоемкости доходов |

2,0 |

1,4 |

|

Коэффициент налогообложения затрат |

0,086 |

0,088 |

|

Коэффициент налогообложения прибыли до налогообложения |

0,14 |

0,11 |

Из данной таблицы видно, что коэффициент налогообложения затрат увеличился на 0,02, характеризующий уровень налогов, относимых на себестоимость (издержек обращения) и незначительно снизился коэффициент налогообложения прибыли до налогообложения на 0,03, характеризующий уровень налогов, относимых за счет финансовых результатов предприятия.

В целом эффективность налогообложения на предприятии за год снизилась на 0,12 ед. или на 12%.

Для того, что бы определить, в какой степени уплачиваемые налоги оказывают влияние на результаты деятельности предприятия, необходимо производить расчет налоговой нагрузки предприятия.