3. Тест Хаусмана

В современной практике используется достаточно большое количество разнообразных эконометрических моделей. Например, в финансовом менеджменте рассматриваются две модели, которые можно считать, в определенном смысле, базовыми.

Первая модель носит название CAPM (Capital asset pricing model). Ее основное предположение состоит в том, что инвесторы при принятии решений учитывают только две характеристики портфеля ценных бумаг: ожидаемую доходность и риск, измеряемый с помощью СКО доходности. Следствием этого предположения является основное уравнение модели CAPM:

Здесь

Rj

–

ожидаемая доходность актива, R0–

безрисковая ставка,

![]() –

ожидаемая доходность рыночного портфеля

(адекватного структуре фондового рынка

в целом), βj–

бета-коэффициент актива, характеризующий

степень чувствительности данного актива

к вариациям доходности рынка в целом.

–

ожидаемая доходность рыночного портфеля

(адекватного структуре фондового рынка

в целом), βj–

бета-коэффициент актива, характеризующий

степень чувствительности данного актива

к вариациям доходности рынка в целом.

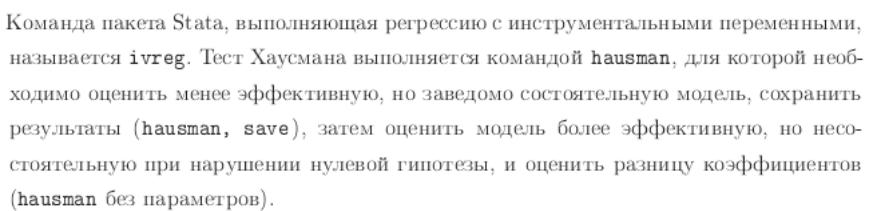

Бета-коэффициент определяется по формуле:

Здесь

–

доходности актива и рыночного портфеля,

соответственно рассматриваемые как

случайные величины.

–

доходности актива и рыночного портфеля,

соответственно рассматриваемые как

случайные величины.

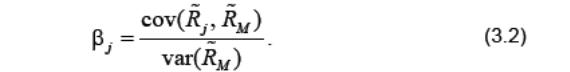

Формула (3.2) выводится из теоретических предпосылок относительно поведения инвесторов. Одновременно она совпадает с формулой коэффициента парной линейной регрессии. Таким образом, в качестве прогнозной модели доходности актива можно рассматривать модель линейной регрессии вида:

Дисперсию остаточного члена в уравнении (3.3) естественно интерпретировать как меру специфического риска актива, а ту часть дисперсии доходности, которая объясняется дисперсией доходности рынка в целом, – как меру систематического (или рыночного) риска. Соответственно коэффициент детерминации уравнения (3.3) также получает прозрачную интерпретацию: он показывает, в какой пропорции

уровень риска инвестирования в данный актив делится на cистематический риск и специфический риск.

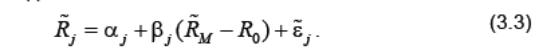

Дополнительным средством проверки адекватности модели CAPM может служить проверка следующей гипотезы:

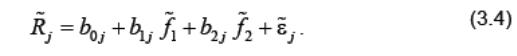

Вторая часто привлекаемая модель носит название APT (арбитражная модель ценообразования). Основное предположение данной модели заключается в том, что поведение доходностей всех финансовых инструментов, обращающихся на рынке, существенно зависит от некоторого сравнительно небольшого числа макроэкономических факторов. Например, если факторов всего два, то основное уравнение модели APT будет иметь вид:

Здесь

![]() –

макроэкономические факторы фондового

рынка, рассматриваемые как случайные

величины. В качестве таких факторов

можно рассматривать уровень мировых

цен на нефть, обменные курсы основных

мировых валют, индикаторы общего уровня

деловой активности и т.д.

–

макроэкономические факторы фондового

рынка, рассматриваемые как случайные

величины. В качестве таких факторов

можно рассматривать уровень мировых

цен на нефть, обменные курсы основных

мировых валют, индикаторы общего уровня

деловой активности и т.д.

Смысл

дисперсии остаточного члена

![]() в

уравнении (3.4) такой же, как и в модели

CAPM, – это мера специфического риска

актива. Аналогично коэффициент

детерминации R2

уравнения

(3.4) по-прежнему показывает долю

систематического риска в общем уровне

риска, связанного с инвестированием в

актив j.

в

уравнении (3.4) такой же, как и в модели

CAPM, – это мера специфического риска

актива. Аналогично коэффициент

детерминации R2

уравнения

(3.4) по-прежнему показывает долю

систематического риска в общем уровне

риска, связанного с инвестированием в

актив j.

Модели (3.3) и (3.4) можно рассматривать как альтернативные моделям поведения доходностей финансовых активов.

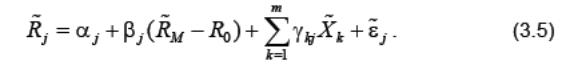

С другой стороны, модели (3.3) и (3.4) можно объединить в модель вида:

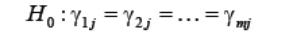

Тогда нулевая гипотеза вида:

приобретает следующий смысл: если она отвергается, то это означает, что модель CAPM не вполне пригодна для описания фондового рынка или, по крайней мере, того его сегмента, на котором торгуется данный актив.

Какой из моделей отдать предпочтение?

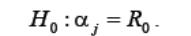

Для сравнения моделей, оцененных разными методами, применяют тест Хаусмана, называемый иногда также тестом Ву-Хаусмана или Дарбина-Ву-Хаусмана.

Суть его состоит в следующем.

Пусть, например, имеются оценки линейной модели методом наименьших квадратов и методом инструментальных переменных. Нулевая гипотеза заключается в том, что обе оценки состоятельны. Статистика теста Хаусмана вычисляется по соотношению:

![]() .

.

Данная

статистика имеет асимптотическое

распределение Хи-квадрат с количеством

степеней свободы, равным рангу матрицы

![]() ,

где

,

где

.

Если статистика превышает критическое значение, регрессоры модели нельзя считать экзогенными (формируемыми только модельными условиями), метод МНК неприменим и поэтому лучше использовать метод инструментальных переменных. В противном случае можно считать, что регрессоры не хуже инструментов (специально формируемых переменных) и применять обычный МНК.