- •1. Загальна характеристика технологій фінансування малих підприємницьких структур

- •2. Характеристика системи гарантійного кредитування

- •3. Фінансування за рахунок коштів фонду зайнятості

- •4 Кредитні спілки як перспективна форма фінансування малого бізнесу

- •5 Програми мікрокредитування (Європейський банк реконструкції та розвитку й Німецько-Український фонд)

- •Інші фінансові технології в малому бізнесі

- •6.12 Основні джерела та специфіка інвестування у сімейному господарстві

ФІНАНСОВІ ТЕХНОЛОГІЇ У СФЕРІ МАЛОГО БІЗНЕСУ

Загальна характеристика технологій фінансування малих підприємницьких структур.

Характеристика системи гарантійного кредитування.

Фінансування та рахунок коштів фонду зайнятості.

Кредитні спілки як перспективна форма фінансування малого бізнесу.

Програми фінансування малого бізнесу в Україні Європейським банком реконструкції та розвитку й Німецько-Українським Фондом.

Інші фінансові технології.

1. Загальна характеристика технологій фінансування малих підприємницьких структур

На сучасному етапі розвитку малого підприємництва через брак у малих фірм фінансових ресурсів дуже гостро стоїть проблема їх інвестиційного забезпечення.

Інвестиційні ресурси в першу чергу поділяють на власні, які формуються з прибутку та амортизаційних відрахувань, і залучені, які утворюються за рахунок кредитів і пайової участі.

В сучасних умовах повний спектр залучення фінансових ресурсів для функціонування малих підприємницьких структур на рівні фінансових технологій складається з таких напрямів:

Отримання кредитів у фондах підтримки підприємництва.

Отримання кредитів у банках.

Отримання державних кредитів.

Позики друзів, рідних, близьких, довірених фінансових структур.

Отримання державних гарантій для залучення позабюджетних інвестицій.

Отримання пайових державних інвестицій.

Залучення кредитів та інвестицій зарубіжних фірм.

Залучення кредитів та інвестицій міжнародних фінансових інститутів та програм підтримки розвитку малого бізнесу.

Отримання позик у кредитних спілках.

Гарантійне кредитування.

Фінансування з обласних бюджетів та бюджетів районів і міст на виконання регіональних програм підтримки малого підприємництва

Інші напрями.

2. Характеристика системи гарантійного кредитування

Необхідність формування системи гарантій була зумовлена рядом причин, які повністю віддзеркалювали ситуацію, що склалась між основними учасниками кредитно-гарантійних операцій малих підприємств, банків та гаранта:

малі підприємства здебільшого не володіють суттєвим майном та ресурсами, що можуть розглядатися як предмет застави;

банки віддають перевагу кредитуванню великих підприємств, оскільки ця група позичальників є більш дешевою в обслуговуванні порівняно з кредитуванням (мікрокредитуванням) малого бізнесу.

Умовно гарантування можна поділити на дві групи:

Пряме гарантування.

Гарантування через гарантійні фонди.

Пряме гарантування передбачає надання гарантій та поручительств за суб'єктів підприємництва перед комерційними банками та інвесторами за рахунок власного капіталу та за рахунок власних активів.

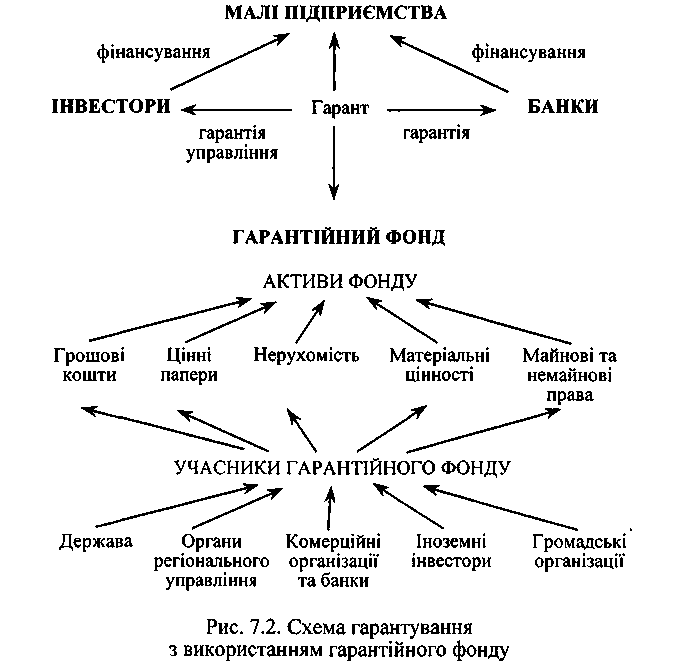

Другим напрямом системи гарантування є створення гарантійного фонду. Активи гарантійного фонду можуть формуватись як споживачами фінансових ресурсів (клієнтами гаранта), так і утримувачами гарантій — замовниками виробничих програм, банками, інвесторами та ін. Основну схему формування системи гарантування з використанням гарантійного фонду зображено на рис. 7.2.

Отримати фінансування під забезпечення активами гарантійного фонду можуть як учасники гарантійного фонду, так і сторонні компанії. Умовою надання стороннім компаніям засобів на реалізацію того чи іншого проекту може бути як класичне забезпечення виконанням зобов'язань, так і закріплення певної частки (не менше 51 % статутного капіталу) у власності гаранта на весь термін фінансування. Така практика, з одного боку посилить контроль за витрачанням позичених коштів, а з іншого — дасть змогу гарантові впливати на виконання проекту у випадку загрози його невиконання.

Таким чином, гарантійна установа поєднує в собі декілька функцій:

управління активами гарантійного фонду;

розподіл фінансових ресурсів;

гарантування зобов'язань позичальників перед кредиторами;

«оптова» закупівля засобів на фінансовому ринку.