- •Тема 2 - оценка рисков обесценения ссудной задолженности

- •Тема 3 - операции коммерческого банка с ценными бумагами

- •Показатель р/е - Price to Earning ratio:

- •Коэффициент котировки акций: Рыночная цена акции/ Книжная (учетная) цена

- •Дивидендная рендита: Денежный дивиденд*100/ Фактический курс

- •Тема 4 - пассивные операции коммерческих банков

- •Тема 5 - валютные позиции банков

- •Позиции банка после пересчета валютных позиций, в долл. Сша

Тема 3 - операции коммерческого банка с ценными бумагами

Банковские инвестиции. Важным направлением деятельности коммерческого банка являются инвестиции в ценные бумаги. Инвестиционные операции банка предполагают покупку ценных бумаг всех видов (акций, облигаций, сертификатов, векселей) за счет собственных средств банка. Доходы от операций с акциями могут быть получены, с одной стороны, при продаже банком своих акций по цене, большей их номинальной стоимости, а с другой - от инвестирования средств банка в акции других акционерных обществ. Рыночная цена акций определяется спросом на них.

Определение дохода от акции. Доход от вложений в акции определяется размерами дивидендов и разницей между ценой покупки и последующей продажи акций. Рыночная цена акций зависит от спроса на них, который, в свою очередь, определяется действием таких факторов, как размер дивиденда, репутация корпорации (акционерного общества), перспективы развития и т.д.

В мировой практике используется ряд показателей, характеризующих ценность акций.

Рассмотрим эти показатели.

Показатель р/е - Price to Earning ratio:

Р/Е = Рыночная цена акции/ Доход на акцию за год

Чем ниже этот показатель, тем выгоднее акция. Вместе с тем использовать данный показатель как в национальном, так и в международном масштабах следует осторожно в силу имеющихся различий в ведении бухгалтерского учета и иных отраслевых особенностей.

Коэффициент котировки акций: Рыночная цена акции/ Книжная (учетная) цена

Книжная цена представляет собой долю собственного капитала акционерного общества, приходящегося на одну акцию. Она складывается из номинальной стоимости, доли эмиссионной прибыли и доли накопленной прибыли. Эмиссионная прибыль - это накопленная разница между рыночной ценой проданных акций и их номинальной стоимостью.

Дивидендная рендита: Денежный дивиденд*100/ Фактический курс

Дивидендная рендита дает представление о величине процента за использованный капитал на каждую акцию. Чем выше дивидендная рендита, тем лучше процент.

Задача 1. В годовом отчете АО за отчетный год были приведены следующие данные на одну акцию в рублях: книжная цена - 500, рыночная цена в течение года менялась от 550 до 420, доход на акцию составил 50. Определите ценность акции.

Решение.

Р/Е=550/50=10; Р/Е=420/50= 8,04

т. е. ценность акции менялась от 10 до 8,04. На основании этих показателей можно судить о том, сколько акционерному обществу потребуется лет, чтобы при постоянном размере прибыли заработать ту сумму, которую уже сегодня должен уплатить инвестор за одну акцию. Значит, в нашем примере второй показатель Р/Е предпочтительнее.

Коэффициент котировки =550/500=1,1 и 420/500=0,84 т. е. диапазон котировки находился в пределах от 1,1 до 0,84.

Дивидендная рендита также менялась от 50*100/550=9,01% до 50*100/420=11,9%.

Таким образом, при постоянном дивиденде снижение рыночного курса акции приводит к повышению дивидендной рендиты.

Задача 2. Курс акций акционерного общества на 1.05.98 г. был равен:

покупка - 100 руб., продажа - 120 руб.

На 1 .09.05 г. эти же акции стоили:

покупка - 150 руб., продажа - 170 руб.

1.05.98 г. было куплено 100 акций.

Решение.

Определим общую сумму, затраченную на покупку акций:

Р = 120 руб o 100 = 120 000 руб.

Определим вырученную сумму от продажи этих акций 1.09.05 г.:

Р = 150 руб -100 = 15 000 руб.

Доход от продажи акций составил:

15 000 руб. -12 000 руб. = 3000 руб.

Следует учесть, что точное количество дней владения акциями их покупателем равно:

27 + 30 + 31 + 31 = 118.

Эффективную ставку простых процентов (доходность операций) можно определить по формуле:

i = ДК/ P*n=3000*365/12000*118== 0,773, или 77,3% годовых.

Реальная доходность определяется с учетом налога на операции с ценными бумагами.

При долгосрочных операциях с ценными бумагами можно использовать не только формулу простых процентов, но и формулу сложных процентов. В этом случае сумму наращенной стоимости S в результате инвестирования суммы Р в течение и лет можно определить по формуле:

S = P · ( 1+ iэ )n,

где Iэ - эффективная ставка сложных процентов.

Доход от финансовой операции (Д) в этом случае равен:

Д = S - P = P · [ ( 1 + jэ )n - 1 ].

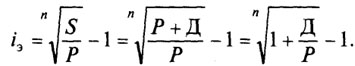

Отсюда эффективная ставка сложных процентов будет равна:

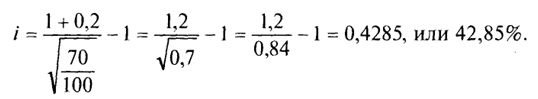

Задача 3. Акции номиналом 10 руб. куплены в количестве 100 шт. по цене 14 руб. и спустя три года проданы по цене 20 руб. за акцию. Дивиденд по акциям за первый год составил 20% годовых, за второй год - 30% годовых, за третий год - 50% годовых. Определите эффективную годовую ставку процентов двумя способами (ставку простых процентов и ставку сложных процентов).

1. Определяем стоимость покупки акций:

Р = 14 руб · 100 = 1400 руб.

2. Определяем сумму выручки от продажи акций:

Р = 20 руб. · 100 = 2000 руб.

3. Сумма дивиденда за три года составила:

D = 100 · 1 0 руб. · (0,2 + 0,3 + 0,5) = 1 000 руб.

4. Доход от операции равен (без учета налога):

Д = 2000 руб. + 1000 руб. - 1400 руб. = 1600 руб.

5. Доходность в виде эффективной годовой ставки простых процентов равна:

Iэ = Дк/ Pt=1600/14000*3=0,381, или 38,1% годовых.

6. Доходность проведенной операции в виде годовой ставки сложных процентов равна:

![]()

Реальная доходность акций по уровню дивиденда зависит от разницы между ценой покупки и номиналом акций.

Задача 4. Акции номиналом 10 руб. продавались в начале года по рыночной (курсовой) стоимости в 30 руб. Объявленный дивиденд составлял 50% годовых. Определите годовую сумму дивиденда и реальную доходность по уровню дивиденда.

Задача 5. Курс акций акционерного общества на 1.02.99 г. составлял: покупка - 5 руб. продажа - 6 руб. Было приобретено 200 акций, на 25.07.99 г. курс акций возрос: покупка - 7 руб., продажа - 10 руб. Определите доходность операции (эффективную ставку простых процентов).

Задача 6. Было приобретено 250 акций по 10 руб. каждая при номинальной стоимости 8 руб. за штуку. Через два года акции были проданы по 25 руб. за штуку. Дивиденд по акциям в первый год составил 40%, во второй год - 50%. Определите доходность от операций с акциями (эффективную годовую ставку простых процентов).

Определение дохода от облигаций. Доходность облигаций можно охарактеризовать с помощью нескольких показателей. Существует купонная, текущая и полная доходность.

Купонная доходность определяется на стадии выпуска облигаций. Текущая доходность представляет собой отношение поступлений по купонам к цене приобретения облигации. Однако она не включает величину номинала или выкупную цену в конце срока обращения данной ценной бумаги. В связи с этим целесообразно определять показатель полной доходности, который дает возможность измерить реальную величину эффективности вложений средств инвестора в облигации в виде годовой ставки сложных процентов.

Методика расчета показателей доходности зависит от способа выплаты дохода, зафиксированного в условиях выпуска облигаций.

Облигации без выплаты процента. Доход в этом случае образуется как разность между номиналом и ценой приобретения. Курс такого рода облигаций всегда бывает меньше 100. Под курсом, как известно, понимают цену одной облигации в расчете на 100 денежных номиналов, т.е.

K = P/ H*100

где К - курс облигации,

Р - рыночная цена,

Н - номинал облигации.

Таким образом, если номинал облигации 100 руб., а продается она за 98 руб., то ее курс составит 0,98.

Для определения ставки дохода нужно приравнять современную стоимость номинала к цене приобретения:

Hn v = P или vn =K/100

где v - дисконтный множитель,

n - срок до выкупа облигации.

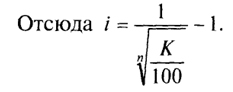

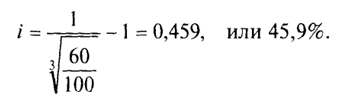

Задача 7. Корпорация выпустила облигации с нулевым купоном. Срок погашения - три года, курс реализации - 60. Определите доходность облигации на дату погашения.

Решение.

Облигации с выплатой процентов и номинала.

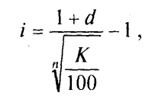

В этом случае купонного дохода нет, а начисляются проценты за весь срок и выплачиваются вместе с номиналом. Полную доходность можно определить по формуле:

где i - объявленная норма годового дохода (купонная ставка процента).

Задача 8. Облигация со сроком обращения два года и с 20% годовых относительно номинала куплена по курсу 70. Проценты и номинал выплачиваются в конце срока. Определите полную доходность облигации.

Задача 9. Корпорация X выпустила облигации с нулевым купоном. Срок погашения облигации - пять лет, курс реализации - 65. Определите доходность облигации на дату погашения.

Задача 10. Облигация приобретена по курсовой цене 120 руб., погашается через три года по номиналу 100 руб. Определите сумму убытка за пять лет, ежегодный убыток капитала и годовую убыточность (в %).

Задача 11. Имеется возможность приобрести две корпоративные облигации номиналом 150 руб., купонные выплаты по которым равны соответственно 20 и 18. Определите разность текущего годового дохода по этим бумагам.

Задача 12. Курс государственных краткосрочных облигаций номиналом 100 руб. равен 70. Определите цену облигации исходя из формулы определения ее курса.

Задача 13. Облигации номиналом 100 руб. и сроком 10 лет куплены по курсу 85. Проценты выплачиваются в конце срока по сложной ставке 20% годовых. Определите доходность облигации (эффективную ставку сложных процентов).